迪安诊断2019年财务状况报告

- 格式:rtf

- 大小:308.20 KB

- 文档页数:9

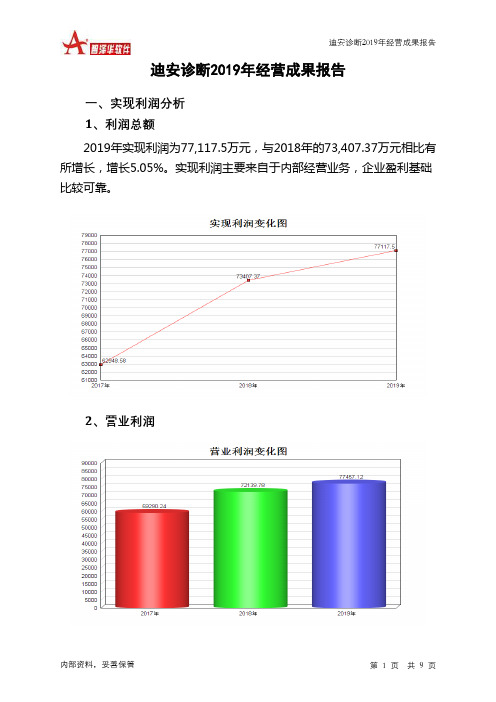

迪安诊断2019年经营成果报告一、实现利润分析1、利润总额2019年实现利润为77,117.5万元,与2018年的73,407.37万元相比有所增长,增长5.05%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

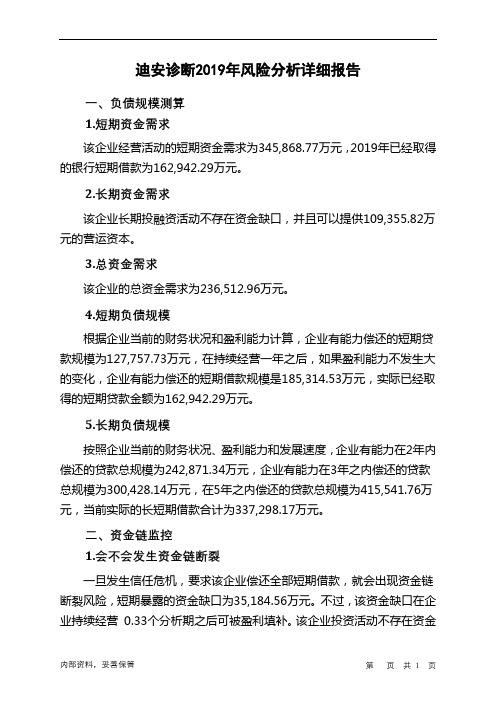

2、营业利润3、投资收益2019年投资收益为9,954.7万元,与2018年的7,217.34万元相比有较大增长,增长37.93%。

4、营业外利润2019年营业外利润为负339.63万元,与2018年的1,267.59万元相比,2019年出现亏损,亏损339.63万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年的营业收入为845,320.7万元,比2018年的696,685.74万元增长21.33%,营业成本为573,539.89万元,比2018年的459,510.01万元增加24.82%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表项目名称2019年2018年2017年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入845,320.7 21.33 696,685.74 39.22 500,412.42 0 实现利润77,117.5 5.05 73,407.37 16.61 62,948.58 0 营业利润77,457.12 7.37 72,139.78 21.67 59,290.24 0投资收益9,954.7 37.93 7,217.34 -63.45 19,748.39 0 营业外利润-339.63 -126.79 1,267.59 -65.35 3,658.34 0二、成本费用分析1、成本构成情况2019年迪安诊断成本费用总额为722,452.07万元,其中:营业成本为573,539.89万元,占成本总额的79.39%;销售费用为76,077.46万元,占成本总额的10.53%;管理费用为66,720.48万元,占成本总额的9.24%;财务费用为20,871.5万元,占成本总额的2.89%;营业税金及附加为2,917.72万元,占成本总额的0.4%。

迪安诊断

2019年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 迪安诊断2019年现金流量报告

一、现金流入结构分析

2019年现金流入为1,182,742.15万元,与2018年的1,065,472.7万元相比有较大增长,增长11.01%。

企业通过销售商品、提供劳务所收到的现金为878989.80万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的74.32%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加48318.56万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的21.53%。

但企业增加的负债仍然不足以偿还已到期旧债。

2019年经营现金收益率为5.72%,与2018年的5.36%相比变化不大。

二、现金流出结构分析

2019年现金流出为1,226,183.25万元,与2018年的975,368.2万元相比有较大增长,增长25.71%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的48.42%。

迪安诊断2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为70,128.92万元,与2019年上半年的47,059.88万元相比有较大增长,增长49.02%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年上半年营业成本为281,969.91万元,与2019年上半年的267,933.63万元相比有所增长,增长5.24%。

2020年上半年销售费用为38,202.35万元,与2019年上半年的33,401.58万元相比有较大增长,增长14.37%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年上半年管理费用为30,151.16万元,与2019年上半年的31,813.67万元相比有较大幅度下降,下降5.23%。

2020年上半年管理费用占营业收入的比例为6.74%,与2019年上半年的7.96%相比有所降低,降低1.22个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年上半年财务费用为10,178.64万元,与2019年上半年的10,397.66万元相比有所下降,下降2.11%。

三、资产结构分析2020年上半年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年上半年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,迪安诊断2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共4 页。

迪安诊断2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为345,868.77万元,2019年已经取得的银行短期借款为162,942.29万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供109,355.82万元的营运资本。

3.总资金需求

该企业的总资金需求为236,512.96万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为127,757.73万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是185,314.53万元,实际已经取得的短期贷款金额为162,942.29万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为242,871.34万元,企业有能力在3年之内偿还的贷款总规模为300,428.14万元,在5年之内偿还的贷款总规模为415,541.76万元,当前实际的长短期借款合计为337,298.17万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为35,184.56万元。

不过,该资金缺口在企业持续经营0.33个分析期之后可被盈利填补。

该企业投资活动不存在资金

内部资料,妥善保管第页共1 页。

迪安诊断2022年财务分析综合报告一、实现利润分析2022年利润总额为254,356.21万元,与2021年的179,099.67万元相比有较大增长,增长42.02%。

利润总额主要来自于内部经营业务。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2022年营业成本为1,274,581.06万元,与2021年的807,694.94万元相比有较大增长,增长57.8%。

2022年销售费用为159,708.69万元,与2021年的121,042.62万元相比有较大增长,增长31.94%。

从销售费用占销售收入比例变化情况来看,2022年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2022年管理费用为126,804.77万元,与2021年的110,832.41万元相比有较大增长,增长14.41%。

2022年管理费用占营业收入的比例为6.25%,与2021年的8.47%相比有较大幅度的降低,降低2.22个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2022年财务费用为29,823.56万元,与2021年的21,747.88万元相比有较大增长,增长37.13%。

三、资产结构分析从流动资产与收入变化情况来看,与2021年相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,迪安诊断2022年是有现金支付能力的,其现金支付能力为255,775.34万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析迪安诊断2022年的营业利润率为13.92%,总资产报酬率为15.38%,净资产收益率为21.94%,成本费用利润率为15.32%。

企业实际投入到企业自身经营业务的资产为1,917,471.77万元,经营资产的收益率为14.72%,而对外投资的收益率为4.35%。

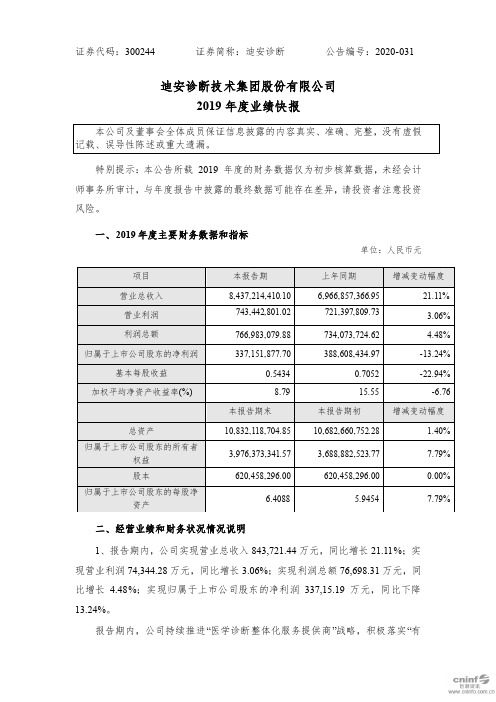

证券代码:300244 证券简称:迪安诊断公告编号:2020-031迪安诊断技术集团股份有限公司2019年度业绩快报特别提示:本公告所载2019 年度的财务数据仅为初步核算数据,未经会计师事务所审计,与年度报告中披露的最终数据可能存在差异,请投资者注意投资风险。

一、2019年度主要财务数据和指标单位:人民币元二、经营业绩和财务状况情况说明1、报告期内,公司实现营业总收入843,721.44万元,同比增长21.11%;实现营业利润74,344.28万元,同比增长3.06%;实现利润总额76,698.31万元,同比增长 4.48%;实现归属于上市公司股东的净利润337,15.19万元,同比下降13.24%。

报告期内,公司持续推进“医学诊断整体化服务提供商”战略,积极落实“有利润的收入,有现金流的利润”的经营指导思想,以技术创新加速企业升级,强化生物质谱和基因检测技术的研发和应用,持续深化肿瘤、感染、妇幼等学科建设,进一步增强公司核心竞争力,推进公司的高质量发展。

在保持业务增长的同时,加强营运资本精益管理,经营性现金流在上年同期的基础上持续改善。

报告期内,公司从谨慎性角度出发认为新疆元鼎医疗器械有限公司等子公司存在商誉减值迹象,预计计提商誉减值准备约1.8亿元,最终金额待审计、评估机构进行审评后方可确定。

若剔除新疆元鼎业绩及商誉减值的影响,则归属于上市公司股东的净利润比上年同期增长19.53%。

报告期末,2019年度非经常性损益对公司净利润的影响金额约为7,140万元,基本为对外投资股权处置收益及收到的政府补助。

三、与前次业绩预计的差异说明本次业绩快报披露的经营业绩与前次披露的《2019年度业绩预告》中预计的业绩范围不存在差异。

四、业绩泄漏原因和股价异动情况分析不适用。

五、其他说明1、本次业绩快报是公司财务部门初步核算的结果,尚未经会计师事务所审计,具体财务数据将在2019年年度报告中详细披露。

2、截至目前,公司董事会尚未就2019年年度利润分配情况进行任何讨论。

2019年173家药企收入分析截至目前,A股共有173家医药上市企业发布了2019年业绩快报。

在医药行业竞争加剧的洪流中,有哪些企业在“激流勇进”,又有哪些企业显得“力不从心”?本文将重点从各个细分领域及典型公司的业绩进行分析,从而窥见行业发展情况。

1、整体概况从营收数值看,瑞康医药、嘉事堂、科伦药业、迈瑞医疗、现代制药、智飞生物、一心堂这7家企业营收超100亿元,爱尔眼科、延安必康、迪安诊断、乐普医疗等12家企业营收在50-100亿元之间,鱼跃医疗、海普瑞等82家企业营收介于10-50亿元,吉药控股、基蛋生物等72家企业营收为10亿元以下。

图表1:173家医药上市公司营收额分布情况来源:iFind,中康产业资本研究中心从营收增速看,智飞生物、大博医疗、特宝生物、同和药业及普利制药这5家企业同比增长超50%以上。

特别是智飞生物,增幅高达102.50%。

从归母净利润的数值看,迈瑞医疗、智飞生物、新和成、乐普医疗、爱尔眼科、片仔癀、华兰生物、海普瑞8家企业盈利超10亿元,科伦药业、亿帆医药等24家企业盈利5-10亿元,蓝帆医疗、大博医疗等72家企业盈利1-5亿元,尚荣医疗、海辰药业等52家企业盈利1亿元以下,康芝药业、嘉应制药等16家企业亏损。

其中,誉衡药业、恒康医疗、亚太药业这三家均亏损20亿元以上,是“亏损大户”。

图表2:173家医药上市公司归母净利润分布情况来源:iFind,中康产业资本研究中心从归母净利润增速看,九安医疗、特宝生物等15家企业实现盈利增长100%以上,而创新医疗、誉衡药业、盈康生命、亚太药业、冠昊生物这5家利润降幅均超1000%。

2、七大细分领域的表现及典型公司分析根据申万三级行业分类,医药领域可分为生物制品Ⅲ、化学原料药、化学制剂、中药Ⅲ、医疗器械Ⅲ、医疗服务Ⅲ及医药商业Ⅲ7个类别。

本文对于企业的分类均是按照申万三级行业分类而来。

(1)生物制品:智飞生物营收利润双高增长,血液制品企业营收排名靠前在生物制品领域,智飞生物的表现可谓十分亮眼。

迪安诊断2020年风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为384,354.15万元,2020年已经取得的短期带息负债为335,635.65万元。

2.长期资金需求该企业长期投融资活动不存在资金缺口,并且可以提供184,780.01万元的营运资本。

3.总资金需求该企业的总资金需求为199,574.14万元。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为185,990.49万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是292,983.9万元,实际已经取得的短期带息负债为335,635.65万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为399,977.31万元,企业有能力在3年之内偿还的贷款总规模为506,970.72万元,在5年之内偿还的贷款总规模为720,957.55万元,当前实际的带息负债合计为402,199.96万元。

二、资金链监控1.会不会发生资金链断裂一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为56,803.42万元。

不过,该资金缺口在企业持续经营0.27个分析期之后可被盈利填补。

该企业投资活动不存在资金缺口,但经营活动存在资金缺口,负债水平相对较高,要防止盈利水平大幅度下降、或者现金支付能力大幅度下降,导致资金链断裂风险增大。

资金链断裂风险等级为6级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供261,311.8万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为318,115.22万元。

这部分资金缺口目前主要由短期性借款来填补。

其中:应收账款增加119,981.76万元,其他应收款增加1,174.96万元,预付款项增加5,053.72万元,存货减少22,426.18万元,其他流动资产减少2,927.36万元,共计增加100,856.9万元。

迪安诊断报表分析一、经营分析财务报表数据.xlsx【1.主营构成】【截止日期】2014-12-31表中的数据反映了公司14年的经营业务有较大的变化,诊断服务的比重明显增加,达到62.12%,贡献的营业利润大幅增长,诊断产品比重略有下降但降幅不大。

同时14年公司还增加了一项健康体检业务,不过占主营业务的比重很低,且毛利率为-132%,说明该业务可能是公司为提高顾客满意度而增加的支出性业务,或者是该业务还处于起步阶段,暂时还没有营业利润贡献。

二、比率分析财务报表数据.xlsx1、偿债能力分析:(1)、从图表可以看出14年的流动比率比13年有所下降,但是趋于合理,该指标在2左右,说明企业在保证偿债能力的前提下使资金得到了有效的利用。

(2)14年的速动比率比13年有所下降,但还是处在较高水平,可能是企业滞留在流动资产的资金过多,未能有效地加以利用而造成的。

(3)14年的资产负债率比13有所上升,可以看出14年的资产中有0.36源于举债,综上所述,迪安诊断的企业偿债能力比较强,企业经营状况良好。

2、营运能力分析表二、迪安诊断2013-2014年度营运能力对比(1)、从图表可以看出,迪安诊断的存货周转率维持在一个较高水平,且有逐年上升的趋势,说明迪安诊断的销售情况较好,没有出现产品滞销的状况。

(2)、应收账款周转率有所下降,但降幅不大,且维持在一个较高水平,体现了公司较高的变现速度和较强的收款能力。

(3)、资产周转率较高,而且和上一年基本持平,说明在企业在资产不变的情况下,企业的收入在增加,企业的人盈利能力较强3、获利能力分析表三、迪安诊断2013-2014年度获利能力对比从图表看出,各项获利能力指标同比都有增长,这得益于公司的营业收入同比30%以上的增长,说明公司具有较强的市场竞争力。

4、发展能力分析从图表可以看出,个项指标同比都有增长,企业很好的将资本转换为利润。

每股资本公积同比下降是因为公司进行股利分配导致,这也说明具有较好的投资价值,具备很好的发展潜力。

迪安诊断2019年财务状况报告

一、资产构成

1、资产构成基本情况

迪安诊断2019年资产总额为1,075,001.34万元,其中流动资产为670,537.86万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的49.66%、20.09%和19.49%。

非流动资产为404,463.48万元,主要分布在商誉和长期投资,分别占企业非流动资产的41.87%、24.68%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产1,075,001.3

4

100.00

1,066,540.0

9

100.00 738,964.31 100.00

流动资产670,537.86 62.38 618,556.23 58.00 350,552.67 47.44 长期投资99,834.76 9.29 135,379.95 12.69 133,427.45 18.06 固定资产94,164.49 8.76 90,133.25 8.45 67,366.84 9.12 其他210,464.23 19.58 222,470.66 20.86 187,617.36 25.39

2、流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的50.51%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的24.31%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产670,537.86 100.00 618,556.23 100.00 350,552.67 100.00 存货134,688.69 20.09 119,275.29 19.28 67,938.52 19.38 应收账款333,008.12 49.66 286,739.52 46.36 167,523.85 47.79 其他应收款5,671.33 0.85 4,923.34 0.80 19,767.35 5.64 交易性金融资产29,324.37 4.37 0 0.00 0 0.00 应收票据2,956.27 0.44 4,240.89 0.69 1,219.94 0.35 货币资金130,716.91 19.49 171,327.99 27.70 75,538.06 21.55 其他34,172.18 5.10 32,049.19 5.18 18,564.93 5.30

3、资产的增减变化

2019年总资产为1,075,001.34万元,与2018年的1,066,540.09万元相比变化不大,变化幅度为0.79%。

4、资产的增减变化原因

以下项目的变动使资产总额增加:应收账款增加46,268.59万元,交易性金融资产增加29,324.37万元,存货增加15,413.4万元,固定资产增加4,031.24万元,无形资产增加3,312.56万元,递延所得税资产增加2,561.57万元,其他非流动资产增加1,243.59万元,其他应收款增加747.98万元,其他流动资产增加405.15万元,共计增加103,308.45万元;以下项目的变

动使资产总额减少:开发支出减少138.37万元,在建工程减少181.01万元,预付款项减少793.56万元,应收票据减少1,284.63万元,长期待摊费用减少2,274.08万元,商誉减少16,530.66万元,长期投资减少35,545.19万元,货币资金减少40,611.08万元,共计减少97,358.6万元。

增加项与减少项相抵,使资产总额增长5,949.85万元。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产670,537.86 8.4 618,556.23 76.45 350,552.67 0 长期投资99,834.76 -26.26 135,379.95 1.46 133,427.45 0 固定资产94,164.49 4.47 90,133.25 33.79 67,366.84 0 存货134,688.69 12.92 119,275.29 75.56 67,938.52 0 应收账款333,008.12 16.14 286,739.52 71.16 167,523.85 0 货币性资产162,997.55 -7.16 175,568.88 128.73 76,758 0

二、负债及权益构成

1、负债及权益构成基本情况

迪安诊断2019年负债总额为561,182.04万元,资本金为62,045.83万元,所有者权益为513,819.3万元,资产负债率为52.2%。

在负债总额中,流动负债为427,835.22万元,占负债和权益总额的39.8%;短期借款为162,942.29万元,非流动负债为133,346.82万元,金融性负债占资金来源总额的27.56%。