迪安诊断2020年三季度财务风险分析详细报告

- 格式:rtf

- 大小:75.55 KB

- 文档页数:5

迪安诊断2020年三季度现金流量报告

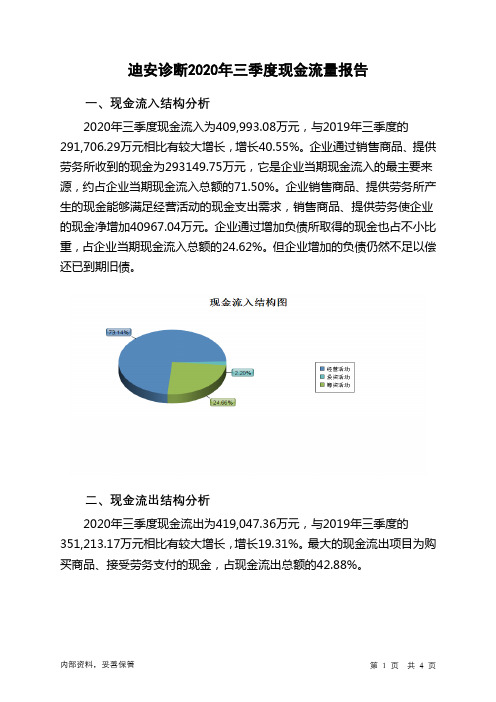

一、现金流入结构分析

2020年三季度现金流入为409,993.08万元,与2019年三季度的291,706.29万元相比有较大增长,增长40.55%。

企业通过销售商品、提供劳务所收到的现金为293149.75万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的71.50%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加40967.04万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的24.62%。

但企业增加的负债仍然不足以偿还已到期旧债。

二、现金流出结构分析

2020年三季度现金流出为419,047.36万元,与2019年三季度的351,213.17万元相比有较大增长,增长19.31%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的42.88%。

内部资料,妥善保管第1 页共4 页。

迪安诊断2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为70,128.92万元,与2019年上半年的47,059.88万元相比有较大增长,增长49.02%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年上半年营业成本为281,969.91万元,与2019年上半年的267,933.63万元相比有所增长,增长5.24%。

2020年上半年销售费用为38,202.35万元,与2019年上半年的33,401.58万元相比有较大增长,增长14.37%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年上半年管理费用为30,151.16万元,与2019年上半年的31,813.67万元相比有较大幅度下降,下降5.23%。

2020年上半年管理费用占营业收入的比例为6.74%,与2019年上半年的7.96%相比有所降低,降低1.22个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年上半年财务费用为10,178.64万元,与2019年上半年的10,397.66万元相比有所下降,下降2.11%。

三、资产结构分析2020年上半年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年上半年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,迪安诊断2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共4 页。

迪安诊断2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为408,146.36万元,2020年上半年已经取得的短期带息负债为403,494.67万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供160,081.54万元的营运资本。

3.总资金需求

该企业的总资金需求为248,064.81万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为204,342.39万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是325,281万元,实际已经取得的短期带息负债为403,494.67万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为325,281万元,企业有能力在3年之内偿还的贷款总规模为385,750.3万元,在5年之内偿还的贷款总规模为506,688.91万元,当前实际的带息负债合计为466,328.98万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为57,397.86万元。

不过,该资金缺口在企业持续经营0.67个分析期之后可被盈利填补。

该企业投资活动不存在资金

内部资料,妥善保管第1 页共5 页。

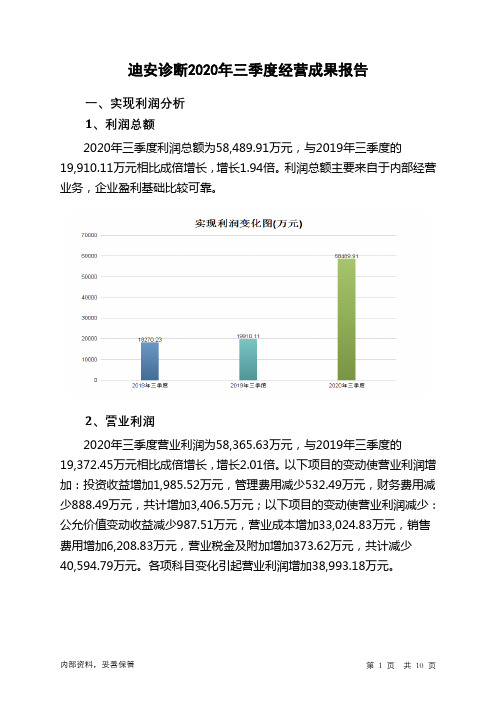

迪安诊断2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为58,489.91万元,与2019年三季度的19,910.11万元相比成倍增长,增长1.94倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为58,365.63万元,与2019年三季度的19,372.45万元相比成倍增长,增长2.01倍。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析迪安诊断2020年三季度成本费用总额为235,653.82万元,其中:营业成本为185,611.15万元,占成本总额的78.76%;销售费用为25,936.18万元,占成本总额的11.01%;管理费用为18,612.1万元,占成本总额的7.9%;财务费用为4,533.12万元,占成本总额的1.92%;营业税金及附加为961.27万元,占成本总额的0.41%。

2020年三季度销售费用为25,936.18万元,与2019年三季度的19,727.35万元相比有较大增长,增长31.47%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年三季度管理费用为18,612.1万元,与2019年三季度的19,144.59万元相比有所下降,下降2.78%。

2020年三季度管理费用占营业收入的比例为6.21%,与2019年三季度的8.64%相比有较大幅度的降低,降低2.43个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

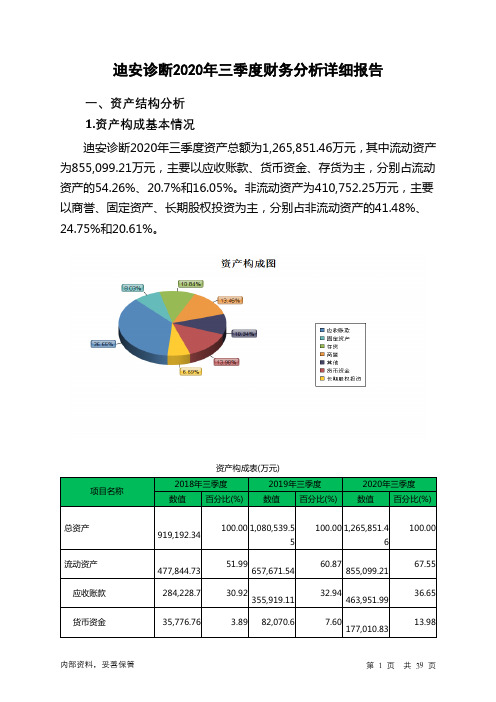

三、资产结构分析迪安诊断2020年三季度资产总额为1,265,851.46万元,其中流动资产为855,099.21万元,主要以应收账款、货币资金、存货为主,分别占流动资产的54.26%、20.7%和16.05%。

迪安诊断2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为433,874.56万元,2020年三季度已经取得的短期带息负债为371,608.83万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供188,066.53万元的营运资本。

3.总资金需求

该企业的总资金需求为245,808.03万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为191,765.33万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是392,853.3万元,实际已经取得的短期带息负债为371,608.83万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为292,309.31万元,企业有能力在3年之内偿还的贷款总规模为342,581.31万元,在5年之内偿还的贷款总规模为443,125.29万元,当前实际的带息负债合计为442,083.15万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为78,984.42万元。

不过,该资金缺口在企业持续经营1.23个分析期之后可被盈利填补。

该企业投资活动不存在资金

内部资料,妥善保管第1 页共5 页。