汇兑业务

- 格式:docx

- 大小:23.39 KB

- 文档页数:12

银行汇兑业务操作规程(模版)银行汇兑业务操作规程第一章总则第一条为了规范银行汇兑业务,保护客户资金安全,促进经济发展,制定本规程。

第二条本规程适用于本银行进行的全部汇兑业务。

第三条汇兑业务指客户在本行进行的跨境转账、结汇、售汇、外汇汇票、电汇、信汇及汇票贴现等业务,包括买入和卖出外汇、人民币在境外的买卖、国际金融结算代理、汇票贴现等业务。

第四条本行汇兑业务应依法依规开展,严格遵守国家有关外汇管理法规。

第二章业务篇章第五条银行汇兑业务的办理,应根据客户的资质、身份信息和资金交易情况进行严格的核实和审批。

除有关外汇管理法规规定不需要核准外,所有资金转账和结汇、售汇业务必须经过银行同意后方可办理。

第六条客户开户时,在客户资料中应记录客户的汇兑业务需求、目的和预估金额等信息,核实客户提供的资料真实性和完整性,并在审批过程中进行验证。

对于金额异常、用途不明或者接受方不正常的汇款,应当进行特别审批。

若资料不真实或者客户资质存在风险,应予以拒绝或者限制业务量。

第七条对于汇率异常或者非正常汇率的操作,应当及时通知客户并说明情况,得到客户的同意方可进行业务。

第八条客户的资金需求、用途和对象发生变化,本行应采取相应的措施进行核实。

对于存在风险的客户或者资金交易需要的专项审批的情况,必须在同意的情况下方可办理,同时应收取相关手续费。

第九条汇款业务办理时,应确认汇款人身份信息和汇款用途的真实性,对于超出个人收支范围的资金转移,应进行详细的核实和审批。

汇款人提出的汇款金额应该与其身份证明材料的数额一致,如有超额汇款需求,应当另行提交相关文件证明。

第十条外汇汇票贴现业务中,应核对持票人身份证明和汇票条款。

如发现贴现者不具备贴现资格,应当拒绝贴现业务。

贴现过程中,要求持票人提供真实、准确的信息。

如识别贴现汇票影像不清楚、汇票背书不规范等情况,应进行补正或者拒绝贴现。

第十一条汇兑业务的数据处理和审核,应在系统操作中进行,数据应存档,以便进行查证。

汇兑结算业务培训课件目录1.介绍• 1.1 课程背景• 1.2 课程目标2.汇兑结算业务概述• 2.1 定义• 2.2 汇兑结算的流程• 2.3 汇兑结算的重要性3.汇兑结算的主要业务类型• 3.1 进口结算• 3.2 出口结算• 3.3 外汇结算4.汇率与汇兑• 4.1 汇率的基本概念• 4.2 汇率的种类• 4.3 汇率的计算方法5.汇兑结算业务流程• 5.1 汇款申请与受理• 5.2 付款与收款• 5.3 结算与冲账• 5.4 结算凭证的管理6.汇兑风险管理• 6.1 汇率风险• 6.2 利率风险• 6.3 信用风险• 6.4 战略风险7.汇兑结算业务的法律框架•7.1 国内法律法规•7.2 国际法律法规•7.3 合规要求与风控措施8.汇兑结算的市场趋势与发展机遇•8.1 国际贸易的增长与汇兑需求•8.2 科技的发展与数字化支付•8.3 跨境金融服务的拓展9.总结与展望1. 介绍1.1 课程背景本课程旨在介绍汇兑结算业务的基本概念、流程和法律要求,以及风险管理和市场趋势。

了解汇兑结算业务对于跨国企业、金融机构等相关从业人员非常重要,可以帮助他们更好地进行国际贸易和跨境金融服务。

1.2 课程目标•理解汇兑结算业务的定义和流程•掌握汇兑结算的主要业务类型和相关概念•熟悉汇率的基本知识和计算方法•了解汇兑结算业务的风险管理和法律框架•把握汇兑结算业务的市场趋势和发展机遇2. 汇兑结算业务概述2.1 定义汇兑结算业务是指跨国企业或个人通过银行等金融机构进行国际收支的结算和汇兑操作的一种金融服务。

2.2 汇兑结算的流程汇兑结算的基本流程包括汇款申请与受理、付款与收款、结算与冲账以及结算凭证的管理。

2.3 汇兑结算的重要性汇兑结算业务在国际贸易和投资中起到了关键作用,有助于促进跨国交流和资金流动,提升经济效益。

3. 汇兑结算的主要业务类型3.1 进口结算进口结算是指跨国企业向外国供应商支付货款的过程。

汇兑的知识点总结一、汇兑的概念和种类1. 汇兑的概念汇兑是指将一种货币兑换成另一种货币的交易活动。

它是国际金融中的一项重要业务,也是金融市场中不可缺少的一部分。

通常来说,汇兑是在汇兑市场进行的,包括银行、外汇交易中心等金融机构都参与其中。

2. 汇兑的种类(1)现钞汇兑:指的是实际的纸币和硬币的兑换。

现钞汇兑是一种最常见的汇兑方式,主要发生在旅行和个人消费中。

(2)汇票汇兑:指的是通过汇票进行的兑换活动。

汇票是一种承诺支付一定金额货款的凭证,可以在银行间进行兑换。

(3)电汇汇兑:是通过电子方式进行的兑换,常见于国际贸易和跨国公司之间的结算中。

二、汇兑的影响因素1. 利率当不同国家的利率存在差异时,会影响汇兑市场的走势。

通常来说,高利率的国家会吸引更多的外国资金流入,导致本国货币升值;而低利率的国家则相反,会导致本国货币贬值。

2. 通货膨胀通货膨胀也是影响汇兑市场的重要因素。

通常来说,通货膨胀率较低的国家货币价值会上升,而通货膨胀率较高的国家货币价值会下降。

3. 政治稳定性政治稳定性也是一个重要的因素。

政治不稳定的国家通常会导致投资者的信心下降,从而导致本国货币贬值。

4. 贸易状况一个国家的贸易顺差或逆差也会对汇兑市场产生影响。

如果一个国家的贸易顺差较大,通常会导致本国货币升值;相反,如果一个国家的贸易逆差较大,通常会导致本国货币贬值。

三、汇兑市场的参与者1. 央行央行是汇兑市场中非常重要的参与者,其外汇储备和干预行为会对汇兑市场产生重要的影响。

央行通常通过直接干预汇率或者通过调整利率来影响汇兑市场。

2. 外汇交易商外汇交易商是汇兑市场中最活跃的参与者之一,他们通过交易外汇来获取利润。

外汇交易商通常会利用技术分析和基本分析等方法来预测汇率的走势,从而进行交易。

3. 跨国公司跨国公司在国际贸易和投资中会经常性地进行外汇交易,以规避货币风险和获取利润。

4. 个人投资者个人投资者也是汇兑市场的参与者之一,他们通常通过外汇经纪商进行交易,并借助杠杆交易来获取收益。

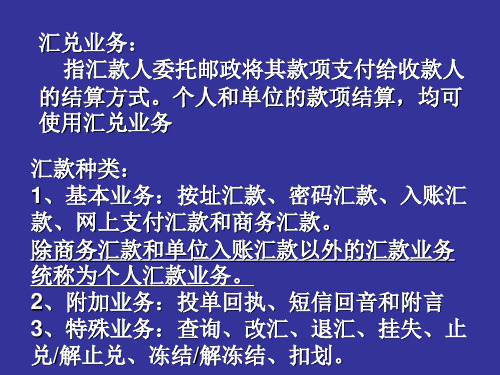

汇兑业务操作规程一、基本规定1、定义。

汇兑是汇款人委托我行将其款项支付给收款人旳结算方式。

单位和个人旳多种款项旳结算,均可使用汇兑结算方式。

2、汇兑凭证包括信汇凭证和电汇凭证。

汇兑凭证旳委托日期应为汇款人向汇出银行提交汇兑凭证旳当日,如当地人行有尤其约定旳,从其约定。

汇兑凭证旳委托日期、收款人账号及户名、金额不得更改。

汇款旳回单只能作为汇出银行受理汇款旳根据,不能作为该笔汇款已转入收款人账户旳证明。

3、收费。

(1)在我行开立银行账户旳客户(包括单位客户和个人客户)转账办理异地汇兑业务时,应向汇款人收取电子汇划费和手续费。

电子汇划费旳收费原则为:汇划金额在1万元如下(含1万元)每笔收取5元,1万元以上至10万元每笔收取10元,10万元以上至50万元每笔收取15元,50万元以上至100万元每笔收取20元,100万元以上每笔按汇划金额旳万分之零点二收取,最高不超过200元。

根据客户书面委托(由客户在汇兑凭证“汇款用途”栏下方空白处注明“本汇款规定为2小时内到账旳加急汇划”),保证在2小时内资金到账旳加急即时业务,可以上述规定收费原则为基数加收30%。

汇划财政金库、救灾、抚恤金等款项免收电子汇划费。

汇划职工工资、退休金、养老金等,每笔收取2元。

在我行开立结算账户旳汇款人办理汇兑业务手续费旳收费原则为每笔0.5元。

向救灾专用账户捐款业务免收汇款手续费。

转账收取单位客户汇兑业务旳电子汇划费和手续费时,应由单位出具加盖预留印鉴旳收费单。

如当地人行规定汇款人无需在收费凭证上加盖预留印鉴旳,从其规定。

(2)以交存现金方式存入在异地开立旳单位账户旳现金汇兑业务,按照汇兑业务旳原则收费。

个人客户未在我行开立个人银行账户,通过交存现金方式办理现金汇兑业务旳,汇款金额在5000元如下旳,按汇款金额1%收取手续费,局限性1元收1元;5000元(含)以上收取50元,不再收取电子汇划费。

(3)办理退汇业务比照汇兑业务收取电子汇划费和手续费,其费用可以向汇款人收取现金,也可以从款项中扣收,并出具收费收据。