国际税法第十章国际逃税和避税

- 格式:ppt

- 大小:4.80 MB

- 文档页数:78

国际逃税的名词解释介绍:国际逃税是指在税务法律允许的范围内,通过合法手段避免或减少纳税义务的行为。

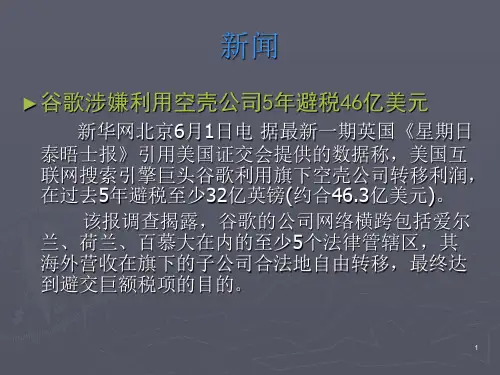

在全球化和经济联系日益紧密的背景下,国际逃税成为一个引发政府、企业和公众关注的重要问题。

本文旨在深入探讨国际逃税的定义、影响因素、形式和应对措施。

定义:国际逃税是一种通过转移财产或创建复杂的跨国企业结构等手段,在国际范围内最大限度地减少或避免纳税义务的行为。

国际逃税包括以欺诈方式隐瞒收入、改变居民身份进行避税、利用税收天堂进行资产避税等相关行为。

影响因素:国际逃税的存在主要受到以下几个因素的影响:1. 不同国家和地区税法差异的影响:税法的差异使得企业可以利用各国税收制度之间的漏洞,将利润合法转移到低税收地区,以减少税务负担。

2. 全球化进程的加速:全球化使得跨国企业的经营范围不断扩大,同时也增加了逃税行为的可能性。

企业可以将利润在多个国家间转移,以获得更有利的税收政策。

3. 信息技术的发展:信息技术的快速发展为逃税行为提供了便利。

企业可以通过数字化手段轻松转移资金,隐藏利润并操纵财务信息,从而迷惑税务机构获取更多税收减免。

形式:国际逃税表现形式多样,主要包括以下几种:1. 利用税收天堂:税收天堂是指那些税率低,监管松弛,允许保持匿名性和不公开财务信息的国家或地区。

企业可以将利润合法转移到这些地方,通过避免高税率而减少纳税义务。

2. 跨国企业转移定价:跨国企业利用其在不同国家间的关联公司进行定价,以在高税率国家转移利润到低税率国家,有效降低所需缴纳的税款。

3. 税收避免合法行为:通过合理利用税收优惠政策和漏洞,企业可以合法地避免纳税义务。

这些行为包括设立分支机构、投资免税证券等。

应对措施:为了应对国际逃税问题,政府和国际组织采取了一系列措施,包括以下几个方面:1. 国际税收合作:各国政府加强税务信息交流,在国际范围内合作打击逃税行为,共同维护全球税收秩序。

2. 制定更严格的法规和监管机制:完善税收法律法规,堵塞逃税漏洞,提高逃税成本和风险。

国际税收逃避与避税手段的法律分析与防范在当今全球化经济的背景下,国际税收逃避和避税手段逐渐成为一个热门话题。

随着跨国公司日益增多,税收规划成为企业和个人大力探索的领域。

然而,这些行为可能导致不公平的税收结果,削弱国家税收基础。

因此,了解和分析国际税收逃避与避税手段的法律性质,以及如何加强防范措施,对于维护公平税收秩序和促进经济稳定发展具有重要意义。

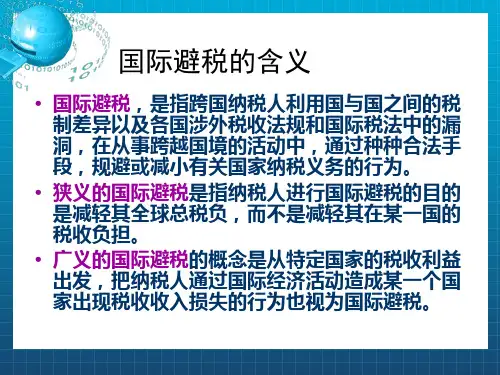

一、国际税收逃避的法律分析国际税收逃避是指企业或个人通过各种手段规避或逃避国际税收义务的行为。

其主要手段包括利用税收条约漏洞、设立离岸公司、利用转让定价等。

在法律分析中,国际税收逃避行为涉及到税法、公司法、国际法等多个领域。

通过深入研究这些法律规定,可以揭示出税收逃避行为的合法性与依据。

同时,还应该评估相关法律规定的有效性与适用性,为进一步加强防范提供参考。

1. 利用税收条约漏洞在国际税收领域,税收条约是各国共同制定的重要法律依据。

然而,税收条约中存在着一些模糊、不完善的规定,为企业和个人寻找逃税空间提供了机会。

例如,存在双重非居民身份的企业可以利用两国税收条约的差异,通过跨国利润转移来避免或减少税款的缴纳。

因此,对税收条约的漏洞进行深入研究,修订和完善相关条款,对于防范税收逃避至关重要。

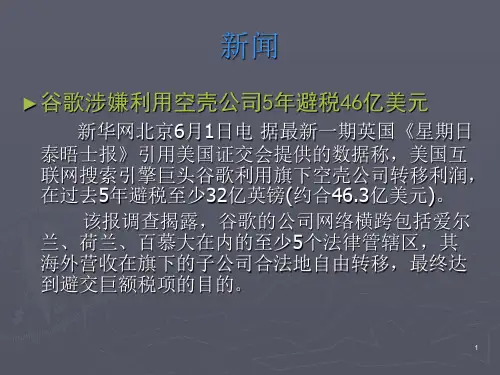

2. 设立离岸公司离岸公司是指在国外注册成立的非居民公司,通常用于进行跨国经营和资产保护。

离岸公司通过利用各国不同的税收规定,实现利润转移和避税目的。

此外,离岸公司还可利用海外金融中心提供的保密、低税收等优势,进一步为税收逃避提供便利。

因此,对离岸公司的监管和管理至关重要,强化透明度,加强信息共享,遏制税收逃避的风险。

3. 利用转让定价跨国企业通过在不同国家之间的商品和服务交易中设置不合理的交易价格,从而转移利润和避免高税收。

这种行为被称为转让定价调整。

例如,将高利润的部分集中在低税收国家,将亏损和成本在高税收国家扣除。

为了防范这种行为,各国应加强转让定价的监管与审查,并建立合理的税收框架,防止利润转移和避税。

国际税收逃避与反避税措施解析在全球化的背景下,国际税收逃避和反避税问题备受关注。

税收逃避是指个人或企业通过各种手段规避纳税义务,以减少纳税金额或完全避税的行为。

而反避税措施是各国政府针对税收逃避行为采取的措施,以保障国家税收利益和公平税制的实施。

一、国际税收逃避行为的形式国际税收逃避行为多种多样,常见的包括以下几个方面:1. 简单的避税手段:包括个人或企业通过使用合法的、但可以减少或避免纳税的税收优惠政策或制度,达到减少纳税负担的目的。

2. 虚假交易和伪装行为:个人或企业通过设立虚假公司、创建假账户、编造交易等手段,以隐瞒真实情况,达到减少纳税或逃避纳税的目的。

3. 跨境转移定价:企业通过高价购买、低价出售来调整跨国间的内部定价,从而在各国之间转移利润,以避免高税率的国家征收较高的税款。

4. 离岸避税:个人或企业将资金转移到国外的离岸金融中心,以逃避本国的税收,通过利用离岸金融市场的优势来减少纳税负担。

二、国际税收反避税措施的应对针对国际税收逃避行为,各国政府纷纷采取相应的反避税措施,力求保障税收公平和维护国家利益。

1. 信息交换与合作:各国税务部门通过加强信息交换,决定共享金融账户、资产持有情况和交易信息,以便更好地发现和追踪涉及逃税行为。

2. 制定严格法律法规:各国通过严厉的法律和法规,对税收逃避行为进行规范和打击。

例如,加强对跨境公司的审计和报告要求,增加披露税务方面信息的透明度。

3. 提高税收合规度:鼓励个人和企业自觉履行纳税义务,加强税收合规培训和宣传,增强纳税人对税收政策的理解和意识。

4. 国际合作与协议:各国政府间开展国际合作,签署双边或多边协议,共同打击跨国税收逃避行为。

例如,全球范围内采取的《共同报告准则》(CRS)等。

三、国际税收逃避与反避税的影响与挑战税收逃避与反避税问题不仅影响着各国税务收入,也对国际贸易和资本流动产生重要影响。

1. 财政收入减少:税收逃避导致国家财政收入的大量损失,并且影响公共服务的供给能力,给国家的社会经济发展带来不利影响。