第九章利率互换全解

- 格式:ppt

- 大小:102.00 KB

- 文档页数:28

货币互换与利率互换货币互换(currency swap)目录1 货币互换概述2 货币互换优点3 货币互换的交易机制4 货币互换交易价格的报价5 货币互换功能6 货币互换的定价7 货币互换实例货币互换概述利率互换与货币互换在互换交易中占主要地位。

货币互换(又称货币掉期)是指两笔金额相同、期限相同、计算利率方法相同,但货币不同的债务资金之间的调换,同时也进行不同利息额的货币调换。

简单来说,利率互换是相同货币债务间的调换,而货币互换则是不同货币债务间的调换。

货币互换双方互换的是货币,它们之间各自的债权债务关系并没有改变。

初次互换的汇率以协定的即期汇率计算。

货币互换的目的在于降低筹资成本及防止汇率变动风险造成的损失。

货币互换的条件与利率互换一样,包括存在品质加码差异与相反的筹资意愿,此外,还包括对汇率风险的防范。

货币互换优点①可降低筹资成本②满足双方意愿③避免汇率风险,这是因为互换通过远期合同,使汇率固定下来。

这个互换的缺点与利率互换一样,也存在违约或不履行合同的风险,如果是这样,另一方必然因利率、汇率变动而遭受损失这里须注意的是,货币互换与利率互换可以分别进行,同时也可结合同时进行。

但操作原理与上述单个互换一样。

互换交易形式除上述利率互换和货币互换两大形式外,还有其他许多形式,这里介绍3种。

(1)平行贷款(parallel loan)。

(2)背对背贷款(back-to-back loan)。

(3)中长期期汇预约(medium and long-term foreign exchange contract)货币互换的交易机制使用货币互换涉及三个步骤:第一步是识别现存的现金流量。

互换交易的宗旨是转换风险,因此首要的是准确界定已存在的风险。

第二步是匹配现有头寸。

只有明了现有头寸地位,才可能进行第二步来匹配现有头寸。

基本上所有保值者都遵循相同的原则,即保值创造与现有头寸相同但方向相反的风险,这就是互换交易中所发生的。

名词解释利率互换、货币互换利率互换是指双方同意在未来的一定期限内根据同种货币的相同名义本金交换现金流,其中一方的现金流根据事先选定的某一浮动利率计算,而另一方的现金流则根据固定利率计算。

在利率互换中通常无需交换本金,只需定期交换利息差额。

货币互换是在未来约定期限内将一种货币的本金和固定利息与另一货币的等价本金和固定利息进行交换。

转换因子各种可交割债券报价与上述标准券报价的转换是通过转换因子来实现的。

转换因子等于面值每1美元的可交割债券的未来现金流按6%的年到期收益率(每半年计复利一次)贴现到交割月第一天的价值,再扣掉该债券1美元面值的应计利息后的余额。

有效市场的分类及其定义有效市场三个层次:1.弱式效率市场假说2.半弱式效率市场假说3.强式效率市场假说含义:证券价格对新的市场信息的反应是迅速而准确的,证券价格能完全反应全部信息。

权证的概念,类型*权证是发行人与持有者之间的一种契约,其发行人可以是上市公司,也可以是上市公司股东或投资银行等第三者。

权证允许持有人在约定的时间(行权时间),可以用约定的价格(行权价格)向发行人购买或卖出一定数量的标的资产。

*权证分类:(1)认购权证/认沽权证(2)股本权证/备兑权证(衍生权证)期权的内在价值和时间价值期权的内在价值,是 0 与多方行使期权时所获回报最大贴现值的较大值。

期权的时间价值是在期权尚未到期时,标的资产价格的波动为期权持有者带来收益的可能性所隐含的价值。

期权的时间价值是基于期权多头权利义务不对称这一特性,在期权到期前,标的资产价格的变化可能给期权多头带来的收益的一种反映。

期权时间价值 = 期权价格−期权内在价值数量风险和基差风险数量风险是指投资者事先无法确知需要套期保值的标的资产规模或因为期货合约的标准数量规定无法完全对冲现货的价格风险。

讨论最优套期保值比率时,通常不考虑数量风险。

所谓基差(Basis)是指特定时刻需要进行套期保值的现货价格与用以进行套期保值的期货价格之差,用公式可以表示为b=H-Gb 是特定时刻的基差,H 是需要进行套期保值的现货价格,G 是用以进行套期保值的期货价格。

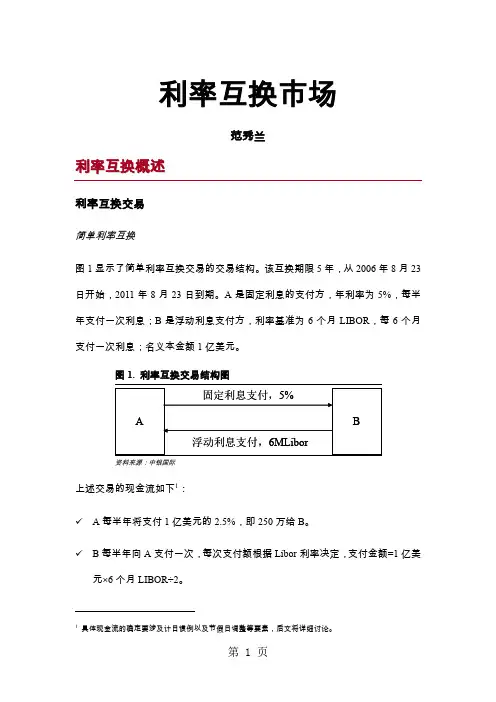

利率互换市场范秀兰利率互换概述利率互换交易简单利率互换图1显示了简单利率互换交易的交易结构。

该互换期限5年,从2006年8月23日开始,2011年8月23日到期。

A是固定利息的支付方,年利率为5%,每半年支付一次利息;B是浮动利息支付方,利率基准为6个月LIBOR,每6个月支付一次利息;名义本金额1亿美元。

图1. 利率互换交易结构图资料来源:中银国际上述交易的现金流如下1:✓A每半年将支付1亿美元的2.5%,即250万给B。

✓B每半年向A支付一次,每次支付额根据Libor利率决定,支付金额=1亿美元×6个月LIBOR÷2。

1具体现金流的确定要涉及计日惯例以及节假日调整等要素,后文将详细讨论。

短期利率基准利率互换的浮动利率基准一般是流动性好、不易被操纵且市场公认的短期利率基准,通常是与实际融资成本相关的货币市场利率。

最常见的利率互换浮动利率基准是LIBOR,此外,短期国债利率、商业票据(commercial paper)利率、银行承兑汇票利率、银行存单利率、联邦基金(Fed Fund)利率及最优惠利率(prime rate)等也常常作为利率基准。

表1列出各币种基准利率互换(Generic Swap)2合约的主要内容。

我们看到,除了LIBOR外,加元和澳元互换的分别为银行承兑汇票和银行票据。

欧元、日元和港币互换的浮息基准分别为Euribor、Tibor和Hibor,分别为欧元区、日本和香港本币银行间市场定盘利率(Inter-Bank Fixings)。

2各币种的基准互换指最常用的,且为其它互换合约所依据的标准合约。

表1. 各币种基准利率互换合约主要内容货币固息支付频率计日(day count) 短期基准利率支付频率计日(daycount)结算规则美元1次/年2次/年实际天数/3603M美元Libor 4次/年实际天数/360 通常T+2 30/360欧元1次/年30/360 6M Euribor 2次/年实际天数/360 - 日元2次/年实际天数/365 6M日元Libor/Tibor 2次/年实际天数/360 -加元1年以下:1次/年1年以上:2次/年实际天数/36590天银行承兑汇票(Banker'sAcceptance)1年以下:1次/年1年以上:2次/年复利计息实际天数/365 -印度卢比1年以下:1次/年1年以上:2次/年实际天数/365 6M Mifor 2次/年实际天数/365 T+2港币4次/年实际天数/365 3M Hibor 4次/年实际天数/365 上午11点第 3 页前完成交易:T+0上午11点后完成交易:T+1英镑2次/年实际天数/365 3M 英镑Libor 4次/年实际天数/360 -澳元4次/年(3年以下)2次/年(3年以上) 实际天数/3653M银行票据(Bank Bill)6M银行票据(Bank Bill)4次/年(3年以下)2次/年(3年以上)实际天数/365 T+1数据来源:彭博第 4 页简单利率互换(plain vanilla )的短期利率基准周期与浮息和固息的支付频率通常是一致的。

第七章互换的定价与风险分析7.1复习笔记互换既可以分解为债券的组合,也可以分解为一系列远期协议的组合。

根据这一思路就可以对互换进行定价。

根据国际市场上的惯例,在给互换和其他柜台交易市场上的金融工具定价时,现金流通常用LIBOR贴现。

这是因为LIBOR反映了金融机构的资金成本。

一、利率互换的定价1.利率互换定价的基本原理(1)互换的本质,即未来系列现金流的组合。

(2)对一方而言,利率互换可以看做一个浮动利率债券多头与固定利率空头头寸的组合,这个利率互换的价值就是浮动利率债券与固定利率债券价值的差。

由于互换为零和游戏,对于另一方而言,该利率互换的价值就是固定利率债券价值与浮动利率债券价值的差。

也就是说,利率互换可以通过分解成一个债券的多头与另一个债券的空头来定价。

(3)利率互换可以看成是一系列用固定利率交换浮动利率的FRA的组合。

只要知道组成利率互换的每笔FRA的价值,就可以计算出利率互换的价值。

具体来看,与远期合约相似,利率互换的定价有两种情形:第一,在协议签订后的互换定价,是根据协议内容与市场利率水平确定利率互换合约的价值。

对于利率互换协议的持有者来说,该价值可能是正的,也可能是负的。

第二,在协议签订时,一个公平的利率互换协议应使得双方的互换价值相等。

也就是说,协议签订时的互换定价,就是选择一个使得互换的初始价值为零的固定利率。

2.协议签订后的利率互换定价(1)运用债券组合给利率互换定价定义:B fix为互换合约中分解出的固定利率债券的价值。

B fl为互换合约中分解出的浮动利率债券的价值。

对于互换多头,也就是固定利率的支付者来说,利率互换的价信就是(7.1)反之,对于互换空头,也就是浮动利率的支付者来说,利率互换的价值就是(7.2)这里固定利率债券的定价公式为(7.3)其中,A为利率互换中的名义本金额,k为现金流交换日交换的固定利息额,n为交换次数,t i为距第i次现金流交换的时间长度(1≤i≤n),r i&则为到期日为t i的LIBOR连续复利即期利率。

利率互换及其交易策略介绍一、利率互换简介利率互换(Interest Rate Swap, IRS),是指交易双方约定在未来的一定期限内根据约定数量的名义本金,在合同期指定的一系列特定日期按照不同的计息方式交换利息的交易。

最常见的利率互换是固定利率与浮动利率的互换,在一系列指定日期,一方须支付浮动利率,另一方则支付固定利率。

而在实际结算时,双方只用交付差额,比如在某一指定日期,浮动利率大于固定利率,那么支付浮动利率的交易方支付(浮动利率-固定利率)*名义本金。

利率互换的基本原理是基于比较优势。

比较优势理论的核心是指:由于筹资者信用等级不同,所处地理位置不同,对于不同金融工具使用的熟练程度不同,取得资金的难易程度不同等原因,在筹资成本上存在着比较优势。

这种比较优势的存在使筹资者能够达成相互协议,在各自领域各展所长,然后相互交换债务,从而达到降低筹资成本或对冲利率风险的目的。

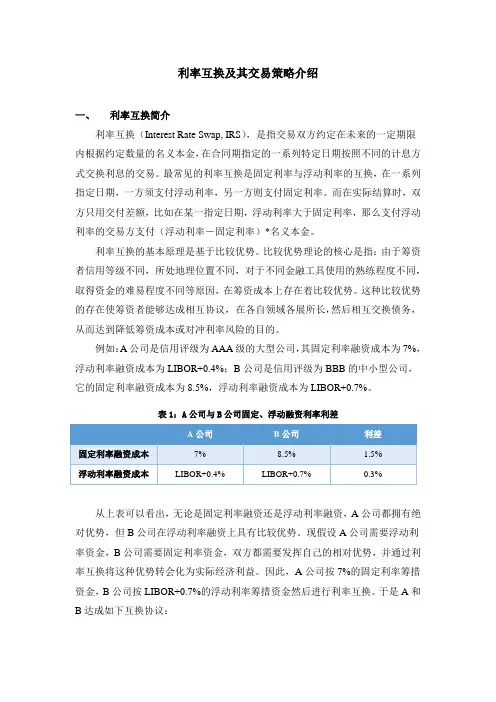

例如:A公司是信用评级为AAA级的大型公司,其固定利率融资成本为7%,浮动利率融资成本为LIBOR+0.4%;B公司是信用评级为BBB的中小型公司,它的固定利率融资成本为8.5%,浮动利率融资成本为LIBOR+0.7%。

表1:A公司与B公司固定、浮动融资利率利差从上表可以看出,无论是固定利率融资还是浮动利率融资,A公司都拥有绝对优势,但B公司在浮动利率融资上具有比较优势。

现假设A公司需要浮动利率资金,B公司需要固定利率资金,双方都需要发挥自己的相对优势,并通过利率互换将这种优势转会化为实际经济利益。

因此,A公司按7%的固定利率筹措资金,B公司按LIBOR+0.7%的浮动利率筹措资金然后进行利率互换。

于是A和B达成如下互换协议:图1:A公司与B公司利率互换示意图即A向B支付LIBOR-0.2%的利率,B向A支付7.1%的利率以达成该利率互换协议。

在此协议下,B的融资成本为7.1%+LIBOR+0.7%-(LIBOR-0.2%)=8%,低于其本身8.5%的成本;A的融资成本为LIBOR-0.2%+7%-7.1%=LIBOR-0.3%,低于其LIBOR+0.4%的成本。

1.下列哪项不是影响期权价格的因素()。

A.合约标的资产的市场价格与期权的执行价格B.期权的有效期C.无风险利率水平D.权利金的波动率正确答案:D本题解析:期权价格的影响因素:合约标的资产的市场价格与期权的执行价格、期权的有效期限、无风险利率水平、标的资产价格的波动率以及合约标的资产的分红。

2:按期权买方执行期权的时限分类,期权可分为()。

A.看涨期权和看跌期权B.平值期权和虚值期权C.欧式期权和美式期权D.期货期权和利率期权正确答案:C本题解析:按期权买方执行期权的时限分类,期权可分为欧式期权和美式期权。

3:金融衍生工具的基本特征不包括()。

A.跨期性B.收益性C.联动性D.不确定性或高风险性正确答案:B本题解析:与股票、债券等金融工具有所不同,衍生工具具有跨期性、杠杆性、联动性、不确定性或高风险性四个显著的特点4:一般而言,()有杠杆效应,()通常没有杠杆效应,A.远期合约,互换合约B.期货合约,远期合约C.互换合约,期货合约D.互换合约,远期合约正确答案:B本题解析:与股票、债券等金融工具有所不同,衍生工具具有跨期性、杠杆性、联动性、不确定性或高风险性四个显著的特点5:下列关于衍生工具交易单位的说法,错误的是()。

A.交易单位又称合约规模B.在交易时,只能以交易单位的整数倍进行买卖C.确定期货合约交易单位的大小时,主要应当考虑合约标的资产的市场规模、交易者的资金规模等因素D.当合约标的资产的市场规模、交易者的资金规模较大时,交易单位应该较小正确答案:D本题解析:当合约标的资产的市场规模、交易者的资金规模较大时,交易单位应该较大。

6:()是20世纪90年代以来发展最为迅速的一类金融衍生工具。

A.利率衍生工具B.股权类产品的衍生工具C.信用衍生工具D.商品衍生工具正确答案:C本题解析:信用衍生工具是20世纪90年代以来发展最为迅速的一类金融衍生工具,主要包括信用互换合约、信用联结票据等。

7:下列关于远期合约、期货合约、期权合约和互换合约区别的表述,不正确的是()。