条件异方差模型

- 格式:ppt

- 大小:3.14 MB

- 文档页数:36

时间序列条件异方差模型时间序列分析是一种重要的统计分析方法,用于研究时间变量之间的关系。

在金融、经济学、气象学和其他领域,时间序列分析都扮演着重要的角色。

而条件异方差模型则是一种用于捕捉时间序列数据中异方差性质的模型。

本文将介绍时间序列条件异方差模型的概念、原理、应用以及在金融领域的重要性。

一、条件异方差模型的概念条件异方差模型,全称为条件异方差自回归移动平均模型(ARCH),是由Robert F. Engle于1982年提出的一种用于描述时间序列数据中异方差性质的模型。

它认为时间序列数据中的方差是随时间变化的,并受到之前残差的影响,即当前的方差是过去残差的函数。

而在实际应用中,ARCH模型的延伸GARCH模型则是被广泛使用的一种工具,它不仅可以捕捉时间序列数据中的异方差性质,还可以考虑到长期记忆性和其他特征。

二、条件异方差模型的原理条件异方差模型的原理在于将时间序列数据的方差建模为过去残差的函数。

以GARCH(1,1)模型为例,其方差可以表示为:σ^2_t = ω + αε^2_(t-1) + βσ^2_(t-1)其中,σ^2_t为时间t的方差,ω为模型中的常数项,α和β分别表示过去残差和过去方差的权重。

这个模型说明当前的方差受到上一个时期残差的影响,而且方差是随时间变化的。

通过对时间序列数据进行拟合,可以得到最优的α、β和ω参数,从而建立条件异方差模型。

三、条件异方差模型的应用条件异方差模型在金融领域得到了广泛的应用。

由于金融市场的波动性较高,时间序列数据中经常存在着异方差性质。

而条件异方差模型可以帮助金融从业者更好地理解和预测市场的波动性,从而做出更为准确的决策。

例如,投资者可以利用条件异方差模型对金融资产的风险进行度量和管理,而交易员可以利用该模型进行波动性的预测和交易策略的制定。

四、条件异方差模型在金融领域的重要性金融时间序列数据中的异方差性质是一个重要的问题。

大量的实证研究表明,金融资产的收益率往往表现出高度的异方差性,这给投资者和决策者带来了很大的挑战。

ccc-garch广义自回归条件异方差模型什么是广义自回归条件异方差模型(GARCH)?广义自回归条件异方差模型(Generalized Autoregressive Conditional Heteroskedasticity Model,简称GARCH模型)是一种用于描述时间序列数据中异方差性的模型。

GARCH模型是由Engle在1982年首次提出的,是对传统的自回归条件异方差模型(ARCH)的改进和扩展。

GARCH模型是一种统计模型,可以通过对数据序列进行拟合来捕捉其异方差性。

在金融学中,GARCH模型常常被用于建立金融资产价格的波动模型,从而用于风险管理和金融衍生品的定价等方面。

GARCH模型的原理是基于以下两个主要假设:第一,时间序列数据存在自回归关系,即当前观测值与过去的观测值相关;第二,时间序列数据的方差存在自回归条件异方差的特性,即方差的变动与过去的方差相关。

GARCH模型可以通过对这种自回归关系进行建模来预测未来的波动情况。

GARCH模型的一般形式可以表示为:\[r_t = \mu + \epsilon_t = \mu + \sigma_t \cdot z_t\]其中,\(r_t\)是时间序列数据的观测值,\(\mu\)是均值,\(\epsilon_t\)是误差项,\(\sigma_t\)是方差,\(z_t\)是一个标准正态分布随机变量。

GARCH模型的关键是对方差进行建模,一种常用的方式是使用ARCH效应和GARCH效应。

ARCH效应是指方差与过去的观测值相关,可以表示为:\[\sigma_t^2 = \alpha_0 + \sum_{i=1}^{p} \alpha_i \epsilon_{t-i}^2\]其中,\(\alpha_0\)是常数,\(\alpha_i\)是ARCH参数,\(p\)是ARCH阶数。

ARCH效应通过利用过去的观测值来预测当前的方差。

GARCH效应是指方差与过去的预测误差相关,可以表示为:\[\sigma_t^2 = \alpha_0 + \sum_{i=1}^{p} \alpha_i \epsilon_{t-i}^2 +\sum_{j=1}^{q} \beta_j \sigma_{t-j}^2\]其中,\(\beta_j\)是GARCH参数,\(q\)是GARCH阶数。

条件异方差模型

条件异方差模型(ConditionalHeteroskedasticityModels,CHM)是一种用来检验和处理数据中异方差(heteroskedasticity)问题的模型,旨在估计和检验观测数据中异方差的存在,以及其影响程度,来获得更准确的分析结果。

条件异方差模型可分为简单异方差模型和动态异方差模型。

简单异方差模型假设观测值有固定的异方差,而动态异方差模型则假设异方差可以动态变化。

异方差模型通常包括四个步骤:

(1)数据准备:首先,将数据转换为异方差模型可识别的数据格式,其中可能包括数据集的统计量,如平均值,方差,偏度,峰度等;

(2)模型拟合:使用统计模型拟合数据,用于预测观测值的异方差;

(3)异方差识别:利用拟合的模型,采用检验的方法来识别异方差的存在;

(4)异方差处理:对于经识别的异方差,采用最优化的处理办法,以获得更准确和实用的异方差分析结果。

由于条件异方差模型提供了一种有效的方法来理解和处理异方差,因此,它在许多学科中,如财务分析,统计分析,市场营销,投资管理,经济分析等领域中被广泛应用。

- 1 -。

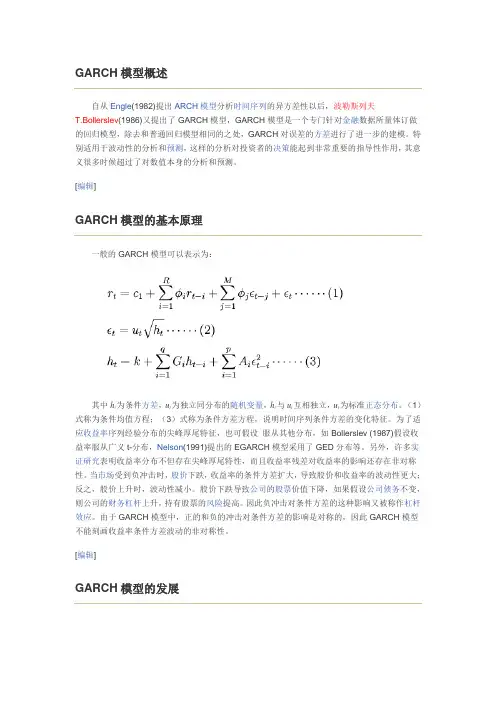

GARCH模型概述自从Engle(1982)提出ARCH模型分析时间序列的异方差性以后,波勒斯列夫T.Bollerslev(1986)又提出了GARCH模型,GARCH模型是一个专门针对金融数据所量体订做的回归模型,除去和普通回归模型相同的之处,GARCH对误差的方差进行了进一步的建模。

特别适用于波动性的分析和预测,这样的分析对投资者的决策能起到非常重要的指导性作用,其意义很多时候超过了对数值本身的分析和预测。

[编辑]GARCH模型的基本原理一般的GARCH模型可以表示为:其中ht为条件方差,u t为独立同分布的随机变量,h t与u t互相独立,u t为标准正态分布。

(1)式称为条件均值方程;(3)式称为条件方差方程,说明时间序列条件方差的变化特征。

为了适应收益率序列经验分布的尖峰厚尾特征,也可假设服从其他分布,如Bollerslev (1987)假设收益率服从广义t-分布,Nelson(1991)提出的EGARCH模型采用了GED分布等。

另外,许多实证研究表明收益率分布不但存在尖峰厚尾特性,而且收益率残差对收益率的影响还存在非对称性。

当市场受到负冲击时,股价下跌,收益率的条件方差扩大,导致股价和收益率的波动性更大;反之,股价上升时,波动性减小。

股价下跌导致公司的股票价值下降,如果假设公司债务不变,则公司的财务杠杆上升,持有股票的风险提高。

因此负冲击对条件方差的这种影响又被称作杠杆效应。

由于GARCH模型中,正的和负的冲击对条件方差的影响是对称的,因此GARCH模型不能刻画收益率条件方差波动的非对称性。

[编辑]GARCH模型的发展为了衡量收益率波动的非对称性,Glosten、Jagannathan与Runkel(1989)提出了GJR 模型,在条件方差方程(3)中加入负冲击的杠杆效应,但仍采用正态分布假设。

Nelson(1991)提出了EGARCH模型。

Engle等(1993)利用信息反应曲线分析比较了各种模型的杠杆效应,认为GJR模型最好地刻画了收益率的杠杆效应。

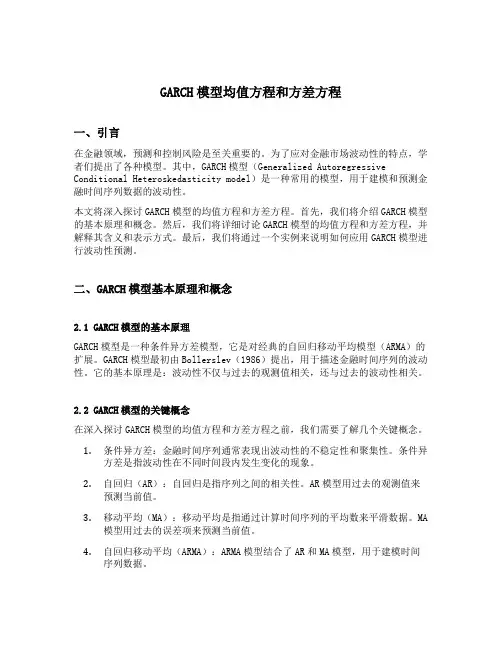

GARCH模型均值方程和方差方程一、引言在金融领域,预测和控制风险是至关重要的。

为了应对金融市场波动性的特点,学者们提出了各种模型。

其中,GARCH模型(Generalized Autoregressive Conditional Heteroskedasticity model)是一种常用的模型,用于建模和预测金融时间序列数据的波动性。

本文将深入探讨GARCH模型的均值方程和方差方程。

首先,我们将介绍GARCH模型的基本原理和概念。

然后,我们将详细讨论GARCH模型的均值方程和方差方程,并解释其含义和表示方式。

最后,我们将通过一个实例来说明如何应用GARCH模型进行波动性预测。

二、GARCH模型基本原理和概念2.1 GARCH模型的基本原理GARCH模型是一种条件异方差模型,它是对经典的自回归移动平均模型(ARMA)的扩展。

GARCH模型最初由Bollerslev(1986)提出,用于描述金融时间序列的波动性。

它的基本原理是:波动性不仅与过去的观测值相关,还与过去的波动性相关。

2.2 GARCH模型的关键概念在深入探讨GARCH模型的均值方程和方差方程之前,我们需要了解几个关键概念。

1.条件异方差:金融时间序列通常表现出波动性的不稳定性和聚集性。

条件异方差是指波动性在不同时间段内发生变化的现象。

2.自回归(AR):自回归是指序列之间的相关性。

AR模型用过去的观测值来预测当前值。

3.移动平均(MA):移动平均是指通过计算时间序列的平均数来平滑数据。

MA模型用过去的误差项来预测当前值。

4.自回归移动平均(ARMA):ARMA模型结合了AR和MA模型,用于建模时间序列数据。

三、GARCH 模型的均值方程GARCH 模型的均值方程描述了时间序列数据的平均水平。

基本形式如下:Y t =μ+∑ϕi pi=1Y t−i +εt其中,Y t 表示时间t 的观测值,μ表示均值,ϕi 表示自回归系数,p 为自回归阶数,εt 表示误差项。

条件异方差模型条件异方差模型是一种用于描述时间序列数据的统计模型,它考虑到了不同时间点上的方差可能是不同的。

这种模型可以用来分析股票价格、汇率等金融数据,也可以用来分析环境变量、气象数据等自然科学数据。

在条件异方差模型中,方差是一个随时间变化的函数,通常被称为条件方差。

这意味着,在给定一些先前观察到的数据之后,我们可以预测未来观测值的方差。

这种方法比传统的线性回归模型更加准确,因为它能够捕捉到随着时间推移而发生变化的不确定性。

条件异方差模型最常见的形式是ARCH(自回归条件异方差)和GARCH(广义自回归条件异方差)模型。

ARCH模型是一种基于过去观测值的平方误差来预测未来观测值误差方差的模型。

GARCH模型则扩展了ARCH模型,并允许过去多个时间点上的平方误差对当前观测值误差方差产生影响。

在实际应用中,我们通常使用最小二乘法或极大似然估计法来拟合条件异方差模型。

最小二乘法是一种通过最小化残差平方和来确定模型参数的方法,而极大似然估计法则是一种基于观测到的数据来估计未知参数的方法。

需要注意的是,条件异方差模型并不适用于所有类型的时间序列数据。

例如,在具有周期性变化或季节性变化的数据中,方差通常是稳定的,因此不需要使用条件异方差模型。

此外,在具有明显趋势或趋势突变的数据中,也可能需要使用其他类型的时间序列模型。

总之,条件异方差模型是一种强大而灵活的统计工具,可以用于分析各种类型的时间序列数据。

它能够捕捉到随着时间推移而发生变化的不确定性,并且可以通过最小二乘法或极大似然估计法来拟合模型参数。

但需要注意,它并不适用于所有类型的时间序列数据,并且在实际应用中需要谨慎选择合适的模型。

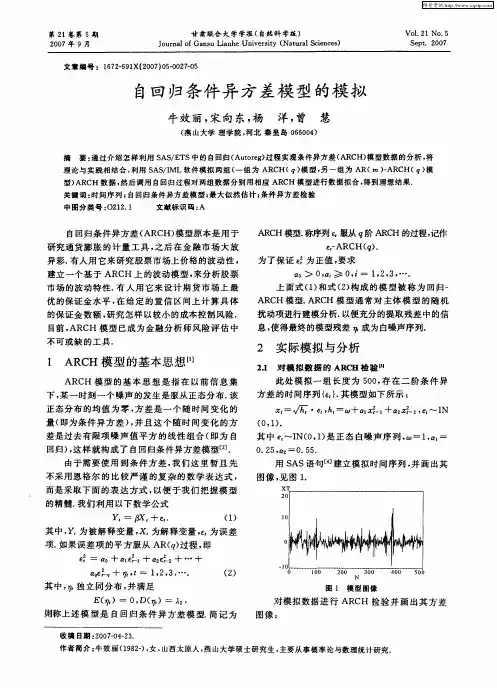

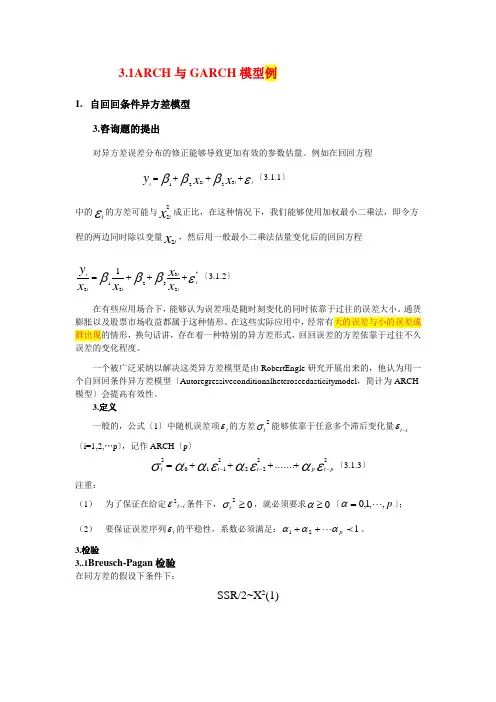

3.1ARCH 与GARCH 模型例1. 自回回条件异方差模型3.咨询题的提出对异方差误差分布的修正能够导致更加有效的参数估量。

例如在回回方程εβββttttx x y +++=33221〔3.1.1〕中的εt的方差可能与xt22成正比,在这种情况下,我们能够使用加权最小二乘法,即令方程的两边同时除以变量xt2,然后用一般最小二乘法估量变化后的回回方程εβββ*23322121ttttttxx x x y +++=〔3.1.2〕在有些应用场合下,能够认为误差项是随时刻变化的同时依靠于过往的误差大小。

通货膨胀以及股票市场收益都属于这种情形。

在这些实际应用中,经常有大的误差与小的误差成群出现的情形,换句话讲,存在着一种特别的异方差形式,回回误差的方差依靠于过往不久误差的变化程度。

一个被广泛采纳以解决这类异方差模型是由RobertEngle 研究开展出来的,他认为用一个自回回条件异方差模型〔Autoregressiveconditionalheteroscedasticitymodel ,简计为ARCH 模型〕会提高有效性。

3.定义一般的,公式〔1〕中随机误差项t ε的方差2t σ能够依靠于任意多个滞后变化量it -ε〔i=1,2,…p 〕,记作ARCH 〔p 〕εαεαεαασ222221102.......p t p t t t---++++=〔3.1.3〕注重:(1) 为了保证在给定i t -2ε条件下,02≥t σ,就必须要求0≥α〔p ,,1,0 =α〕; (2) 要保证误差序列t ε的平稳性,系数必须满足:121 p ααα++。

3.检验3..1Breusch-Pagan 检验 在同方差的假设下条件下:SSR/2~X 2(1)依据Eviews3.1OLS 处理结果,可依据下式计算检验的统计量SSR/2查自由度为1时的2χ分布表,寻出给定显著性水平α条件下临界值,比立检验统计量与临界值的大小,以确定同意依旧拒尽模型同方差的零假设3.1.3.2拉格朗日乘子检验法〔LM〕差不多讨论过两种假设检验法:F 检验〔Wald 检验〕法(第5章)和似然比检验法。

若干广义自回归条件异方差模型的统计推断汇报人:日期:•引言•广义自回归条件异方差模型理论基础•若干广义自回归条件异方差模型的构目录建•若干广义自回归条件异方差模型的统计推断方法•若干广义自回归条件异方差模型的实目录证分析•研究结论与展望引言01研究背景与意义广义自回归条件异方差模型(GARCH模型)是一种重要的时间序列模型,广泛应用于金融、经济等领域。

GARCH模型能够捕捉时间序列数据的波动性和相关性,对于金融市场的风险管理和预测具有重要意义。

在实际应用中,GARCH模型的表现和性质取决于一系列参数的设定和估计,因此,研究GARCH模型的统计推断具有重要意义。

研究现状与问题01目前,关于GARCH模型的研究主要集中在模型的估计、选优和扩展应用等方面。

02对于GARCH模型的统计推断,尤其是对于模型的诊断和检验,研究相对较少,且存在一些挑战。

03如何对GARCH模型进行有效的诊断和检验,以确保模型选择的正确性和适用性,是当前亟待解决的问题。

01首先,我们将介绍GARCH模型的基本原理和性质,包括模型的种类、特点和应用。

其次,我们将针对GARCH模型的诊断和检验进行深入研究,提出一系列有效的诊断方法和检验统计量。

最后,我们将应用这些方法和统计量对实际数据进行建模和分析,并对模型的适用性和有效性进行评估和比较。

本研究旨在探讨若干广义自回归条件异方差模型的统计推断方法,包括模型的诊断、检验和参数估计等。

020304研究内容与方法广义自回归条件异方差模型理论基础0201 02 03GARCH模型的定义GARCH(广义自回归条件异方差模型)模型是一种时间序列模型,旨在描述时间序列数据的波动性。

它基于自回归条件异方差模型(ARCH模型)发展而来,能够更好地捕捉时间序列数据的波动性聚集现象。

GARCH模型的原理GARCH模型通过引入滞后期的误差项和滞后期的条件方差作为解释变量,来建模时间序列数据的波动性。

它假设误差项服从正态分布,且扰动项的方差与滞后期的误差项相关。

时间序列条件异方差模型The Time Series Conditional Heteroskedasticity Model, also known as ARCH (Autoregressive Conditional Heteroskedasticity) model, is a statistical technique widely used in financial economics to model the time-varying volatility of asset returns. This model captures the phenomenon where the variance of a time series is not constant but depends on its past values. The ARCH model assumes that the variance of the current error term is a function of the squared errors from a fixed number of past periods.时间序列条件异方差模型,也被称为自回归条件异方差(ARCH)模型,是金融经济学中广泛应用的统计技术,用于模拟资产收益的时变波动性。

该模型捕捉了时间序列方差并非恒定,而是依赖于其过去值的现象。

ARCH模型假设当前误差项的方差是过去固定数量时期的平方误差的函数。

The key advantage of the ARCH model lies in its ability to account for clusters of volatility in financial markets. In periods of high volatility, the model predicts larger errors, and conversely, in calm markets, it anticipates smaller errors. This characteristic allows investors and economists to better understand and forecast market risks.ARCH模型的主要优势在于它能够解释金融市场中波动性的集群现象。