精选-时间序列分析课件-条件异方差模型

- 格式:ppt

- 大小:1.14 MB

- 文档页数:107

时间序列条件异方差模型时间序列分析是一种重要的统计分析方法,用于研究时间变量之间的关系。

在金融、经济学、气象学和其他领域,时间序列分析都扮演着重要的角色。

而条件异方差模型则是一种用于捕捉时间序列数据中异方差性质的模型。

本文将介绍时间序列条件异方差模型的概念、原理、应用以及在金融领域的重要性。

一、条件异方差模型的概念条件异方差模型,全称为条件异方差自回归移动平均模型(ARCH),是由Robert F. Engle于1982年提出的一种用于描述时间序列数据中异方差性质的模型。

它认为时间序列数据中的方差是随时间变化的,并受到之前残差的影响,即当前的方差是过去残差的函数。

而在实际应用中,ARCH模型的延伸GARCH模型则是被广泛使用的一种工具,它不仅可以捕捉时间序列数据中的异方差性质,还可以考虑到长期记忆性和其他特征。

二、条件异方差模型的原理条件异方差模型的原理在于将时间序列数据的方差建模为过去残差的函数。

以GARCH(1,1)模型为例,其方差可以表示为:σ^2_t = ω + αε^2_(t-1) + βσ^2_(t-1)其中,σ^2_t为时间t的方差,ω为模型中的常数项,α和β分别表示过去残差和过去方差的权重。

这个模型说明当前的方差受到上一个时期残差的影响,而且方差是随时间变化的。

通过对时间序列数据进行拟合,可以得到最优的α、β和ω参数,从而建立条件异方差模型。

三、条件异方差模型的应用条件异方差模型在金融领域得到了广泛的应用。

由于金融市场的波动性较高,时间序列数据中经常存在着异方差性质。

而条件异方差模型可以帮助金融从业者更好地理解和预测市场的波动性,从而做出更为准确的决策。

例如,投资者可以利用条件异方差模型对金融资产的风险进行度量和管理,而交易员可以利用该模型进行波动性的预测和交易策略的制定。

四、条件异方差模型在金融领域的重要性金融时间序列数据中的异方差性质是一个重要的问题。

大量的实证研究表明,金融资产的收益率往往表现出高度的异方差性,这给投资者和决策者带来了很大的挑战。

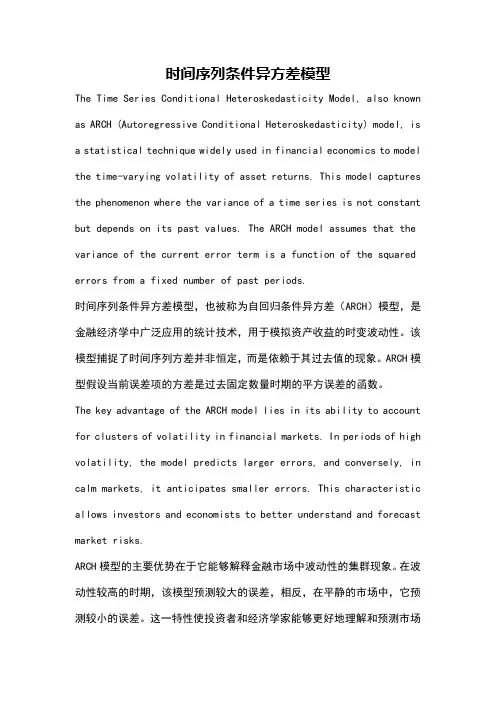

时间序列条件异方差模型The Time Series Conditional Heteroskedasticity Model, also known as ARCH (Autoregressive Conditional Heteroskedasticity) model, is a statistical technique widely used in financial economics to model the time-varying volatility of asset returns. This model captures the phenomenon where the variance of a time series is not constant but depends on its past values. The ARCH model assumes that the variance of the current error term is a function of the squared errors from a fixed number of past periods.时间序列条件异方差模型,也被称为自回归条件异方差(ARCH)模型,是金融经济学中广泛应用的统计技术,用于模拟资产收益的时变波动性。

该模型捕捉了时间序列方差并非恒定,而是依赖于其过去值的现象。

ARCH模型假设当前误差项的方差是过去固定数量时期的平方误差的函数。

The key advantage of the ARCH model lies in its ability to account for clusters of volatility in financial markets. In periods of high volatility, the model predicts larger errors, and conversely, in calm markets, it anticipates smaller errors. This characteristic allows investors and economists to better understand and forecast market risks.ARCH模型的主要优势在于它能够解释金融市场中波动性的集群现象。

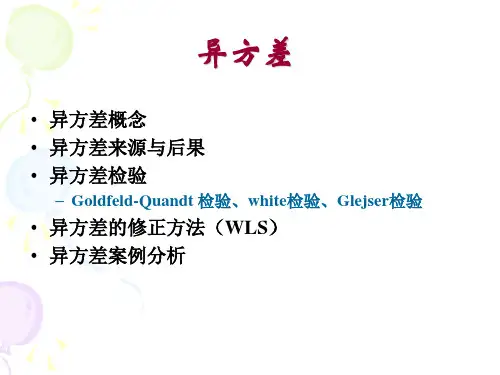

条件异方差模型介绍条件异方差模型是一种用于建模和分析时间序列数据的统计模型。

在时间序列分析中,我们通常假设序列的方差是恒定的,即服从同方差假设。

然而,在实际应用中,我们经常遇到方差不恒定的情况,这时就需要使用条件异方差模型。

什么是条件异方差条件异方差指的是时间序列数据的方差在不同条件下发生变化。

换句话说,条件异方差模型允许我们在建模过程中考虑方差的非恒定性。

这在金融领域特别常见,因为金融数据通常具有波动性较大的特点。

条件异方差模型的应用条件异方差模型在金融风险管理、投资组合优化、期权定价等领域都有广泛的应用。

通过考虑方差的非恒定性,条件异方差模型能够更准确地捕捉到金融市场的波动性,从而提高模型的预测能力和风险控制能力。

常见的条件异方差模型ARCH模型ARCH(Autoregressive Conditional Heteroskedasticity)模型是最早被提出的条件异方差模型之一。

ARCH模型假设序列的方差是过去方差的线性函数,并且具有自回归结构。

ARCH模型的一阶形式可以表示为:2σt2=α0+α1ϵt−12是时间点t-1的残差的平其中,σt2是时间点t的方差,α0和α1是模型的参数,ϵt−1方。

GARCH模型GARCH(Generalized Autoregressive Conditional Heteroskedasticity)模型是对ARCH模型的拓展,能够更好地捕捉到方差的非恒定性。

GARCH模型引入了条件方差的滞后项,并且具有自回归滑动平均结构。

GARCH模型的一阶形式可以表示为:σt2=α0+∑αipi=1ϵt−i2+∑βjqj=1σt−j2其中,α0,α1,...,αp和β1,β2,...,βq是模型的参数,p和q分别表示条件方差和滞后项的阶数。

EGARCH模型EGARCH(Exponential GARCH)模型是对GARCH模型的改进,能够更好地对称和非对称的影响进行建模。