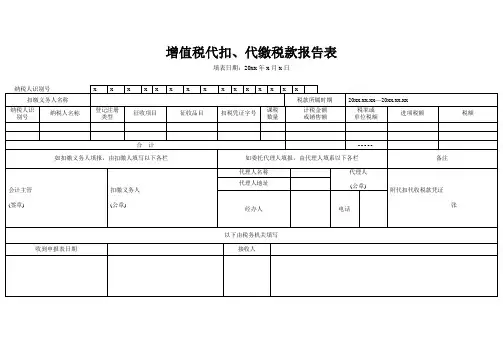

增值税代扣代缴税款报告表附表

- 格式:docx

- 大小:11.63 KB

- 文档页数:4

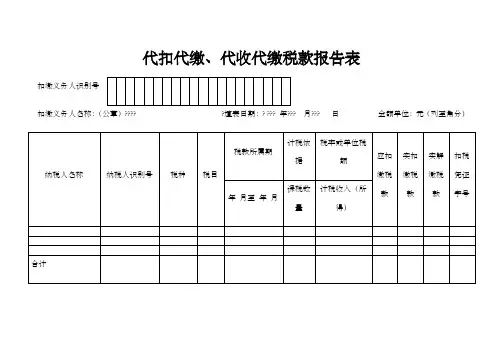

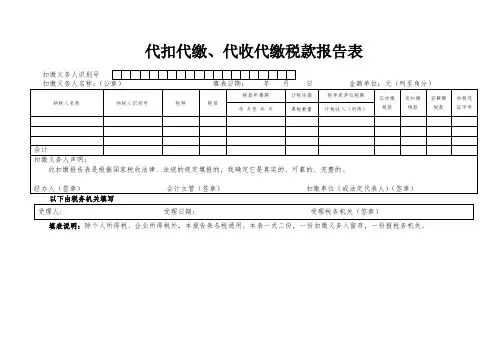

代扣代缴、代收代缴税款报告表

以下由税务机关填写

使用说明

1.本表依据《征管法》第二十五条及实施细则三十五条设置。

2.适用范围:扣缴义务人申报代扣代缴、代收代缴税款(个人所得税除外)时使用。

3.填表说明:

(1)税款所属时期:代扣代缴、代收代缴税款所属期限;

(2)纳税人名称:被代扣代缴、代收代缴税款的单位名称或个人姓名;

(3)税种:法律、法规规定应代扣代缴、代收代缴的税种名称;

(4)税目:税法规定的同一课税对象的具体项目;

(5)计税依据:计税金额或课税数量;

(6)税率:比例税率或单位税额;

(7)应代扣代缴、代收代缴税额:纳税人实际应纳的税额;

(8)已代扣代缴、代收代缴税额:扣缴义务人实际代扣、代收的税额;

(9)累计欠税余额:扣缴义务人已扣缴但未上缴税务机关而形成的欠税总额;

(10)备注:其他事项;

(11)扣缴义务人每次申报必须填写“扣缴义务人声明”栏,有委托代理人的,每次申报必须填写“授权人声明”和“代理人声明”栏;(12 )受理日期:征收人员实际受理申报表的日期,其中邮寄申报以寄出的邮戳日期为准,数据电文申报以收到数据电文的日期为准。

4.本表为A4 型横式,一式二份,一份由税务机关留存,一份由扣缴义务人留存。

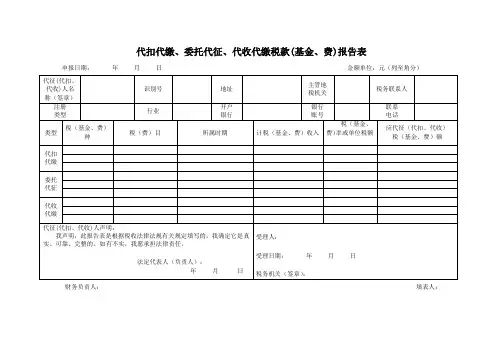

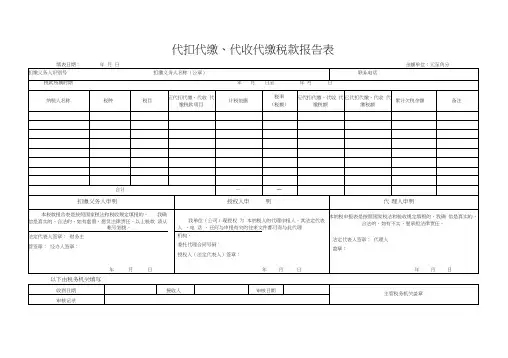

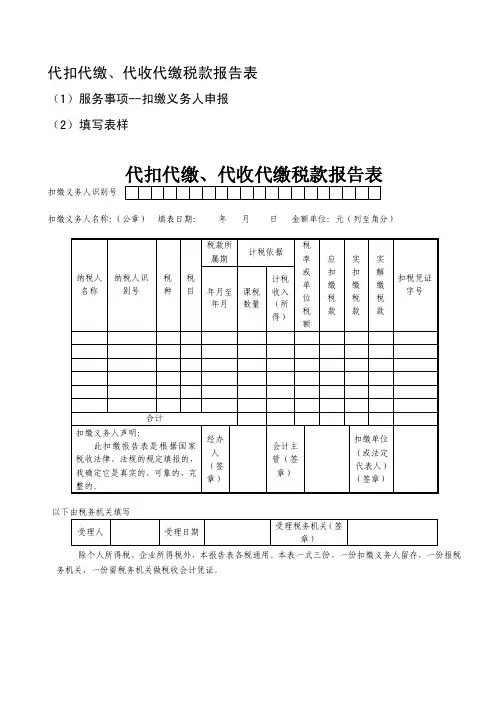

代扣代缴、代收代缴税款报告表

(1)服务事项--扣缴义务人申报

(2)填写表样

代扣代缴、代收代缴税款报告表

扣缴义务人识别号

扣缴义务人名称:(公章)填表日期:年月日金额单位:元(列至角分)

以下由税务机关填写

(3)填写说明

1、税款所属时期:代扣代缴、代收代缴税款所属期限。

2、纳税人名称:被代扣代缴、代收代缴税款的单位名称或个人姓名。

3、税种:法律、法规规定应代扣代缴、代收代缴的税种名称;税目:税法规定的同一课税对象的具体项目;计税依据:计税金额或课税数量;税率:比例税率或单位税额。

4、扣缴义务人每次申报必须填写“扣缴义务人声明”栏,有委托代理人的,每次申报必须填写“授权人声明”和“代理人声明”栏。

(4)填写范例。

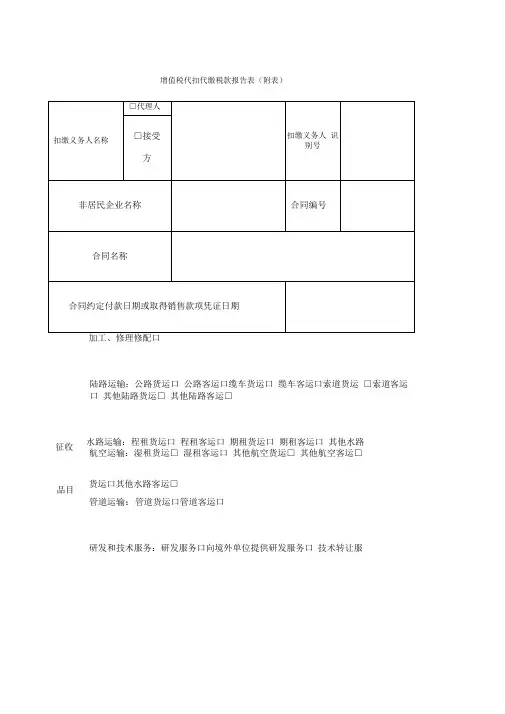

增值税代扣代缴税款报告表(附表)

陆路运输:公路货运口 公路客运口缆车货运口 缆车客运口索道货运 □索道客运口 其他陆路货运□ 其他陆路客运□

水路运输:程租货运口 程租客运口 期租货运口 期租客运口 其他水路 航空运输:湿租货运□ 湿租客运口 其他航空货运□ 其他航空客运□

管道运输:管道货运口管道客运口 研发和技术服务:研发服务口向境外单位提供研发服务口 技术转让服

品目

货运口其他水路客运□

征收

具体业务描述

应缴税款信息

务口技术咨询服务□ 合同能源管理服务口工程勘察勘探服务口

信息技术服务:软件服务口电路设计及测试服务□ 信息系统服务□ 业务流程管理服务口离岸服务外包□

文化创意服务:设计服务口向境外单位提供设计服务口商标着作权转让服务□知识产权服务□ 广告服务口会议展览服务□

物流辅助服务:航空服务口港口码头服务□ 货运客运场站服务口打捞救助服务口货物运输代理服务口代理报关服务□仓储服务口装卸搬

运服务□

有形动产租赁服务:有形动产融资租赁□ 有形动产经营性租赁光租业务□有形动产经营性租赁干租业务口其他有形动产经营性租赁口

鉴证咨询服务:认证服务口鉴证服务口咨询服务口

(签章) 以下由税务机关填写

备注:1、“合同编号”栏目内填写扣缴义务人填写合同备案编号;

2 、如一份合同涉及多种征收品目,可以填写多张附表,每张附表仅涉及一 个征收品目;

3 、本表一式两份,一份扣缴义务人留存,一份报税务机关。

单位税额

单位税额:

扣缴税额

扣缴税额合计

免征

税款 信息 免税事由

免税销售额

会计主管

扣缴义务人 (公章)

申报接受日期

接受人。

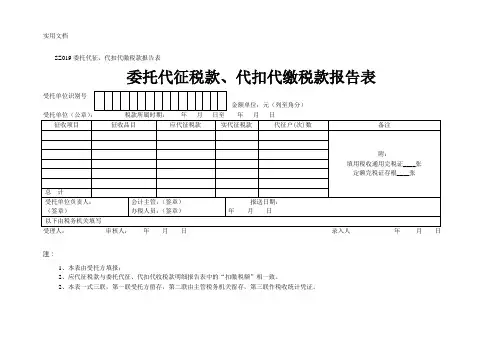

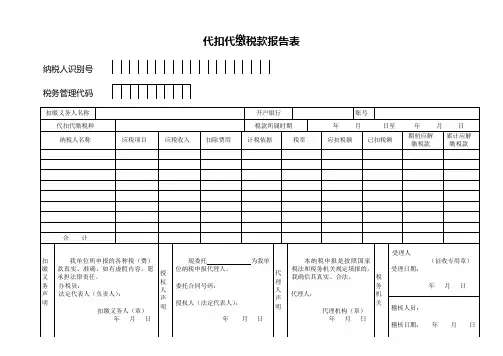

BB031代扣(代收)税款汇总报告表受理申报日期:年月日受理人签名:受理税务机关:BB031填表说明一、本表适用于扣缴义务人汇总申报其代扣代缴、代收代缴的税款。

二、扣缴义务人在填写本表时,对个人纳税人应将扣缴情况分境内人员、港澳台人员、外籍人员三种情况进行分类汇总,将各税种、税目按税率(预征率、征收率)的不同对其总计税数量(纳税人数),总计税金额(应税所得额)、总扣缴税额等进行汇总,并将汇总结果填报本表。

三、涉及减免税的使用明细表,不使用本表进行申报;已使用总局个人所得税代扣代缴系统进行扣缴明细申报的扣缴义务人,不再使用本表申报扣缴个人所得税。

四、扣缴义务人未按照规定期限向税务机关报送本表的,依照税收征管法第六十二条的规定,予以处罚。

五、表头项目的填写如下:1.扣缴义务人名称:填写扣缴义务人单位名称全称并加盖公章。

2.扣缴义务人识别号:填写为扣缴义务人确认的识别号,没有纳税人识别号的,填组织机构代码或身份证号码。

六、本表各栏的填写如下:1.税种:指扣缴义务人向主管税务机关申报缴纳,所扣缴或代征的税种。

2.税目:指扣缴种税的具体征税对象或范围,即在相应税种条例中规定的税目、类别或等级等。

3.税款所属时期:指本期申报的税(费)款属于某月、季、半年、年度的款项。

4.国籍分类:根据扣缴情况填写:境内人员、港澳台人员、外籍人员。

5.计税数量(纳税人数):填写应税产品的销售数量、自用数量(资源税),证照、帐簿本数(印花税),或为纳税人数。

6.总计税金额(应纳税所得额):填写应税收入、财产价值或应纳税所得额的总额。

7.计税金额(平均所得额):为按“计税数量(纳税人数)”计算的平均额,等于“总计税金额(应纳税所得额)/ 计税数量(纳税人数)”。

8.税率(预征率、征收率):根据“计税金额(平均所得额)”按税法规定填写。

个人所得税、营业税、房产税、城市房地产税、印花税(从量定额征收的税目除外)、城市维护建设税填写适用税率;核定征收的印花税填写征收率;预征的土地增值税填写预征率;城镇土地使用税、资源税、车船税、印花税(产权许可证照、其它营业帐簿)填写单位税额(定额税率)。

增值税代扣代缴税款报告表(附表)

扣缴义务人名称□代理人

扣缴义务人

识别号□接受

方

非居民企业名称合同编号合同名称

合同约定付款日期或取得销售款项凭证日期

征收品目加工、修理修配□

陆路运输:公路货运□ 公路客运□ 缆车货运□ 缆车客运□ 索道货运□ 索道客运□ 其他陆路货运□ 其他陆路客运□

水路运输:程租货运□ 程租客运□ 期租货运□ 期租客运□ 其他水路货运□ 其他水路客运□

航空运输:湿租货运□ 湿租客运□ 其他航空货运□ 其他航空客运□

管道运输:管道货运□ 管道客运□

研发和技术服务:研发服务□ 向境外单位提供研发服务□ 技术转让服

务□ 技术咨询服务□ 合同能源管理服务□ 工程勘察勘探服务□

信息技术服务:软件服务□ 电路设计及测试服务□ 信息系统服务□ 业务流程管理服务□ 离岸服务外包□

文化创意服务:设计服务□ 向境外单位提供设计服务□ 商标着作权转

让服务□ 知识产权服务□ 广告服务□ 会议展览服务□

物流辅助服务:航空服务□ 港口码头服务□ 货运客运场站服务□ 打捞救助服务□ 货物运输代理服务□ 代理报关服务□仓储服务□ 装卸搬

运服务□

有形动产租赁服务:有形动产融资租赁□ 有形动产经营性租赁光租业务□ 有形动产经营性租赁干租业务□ 其他有形动产经营性租赁□

鉴证咨询服务:认证服务□ 鉴证服务□ 咨询服务□

具体

业务

描述

应缴税款信息对应征收品目

计税销售额

税率或□17% □11% □6%

单位税额

单位税额:扣缴税额

扣缴税额合计

免征税款信息

免税事由

免税销售额

会计主管

(签章)

扣缴义务人

(公章)

以下由税务机关填写

申报接受日期接受人

备注:1、“合同编号”栏目内填写扣缴义务人填写合同备案编号;

2、如一份合同涉及多种征收品目,可以填写多张附表,每张附表仅涉及一个征收品目;

3、本表一式两份,一份扣缴义务人留存,一份报税务机关。