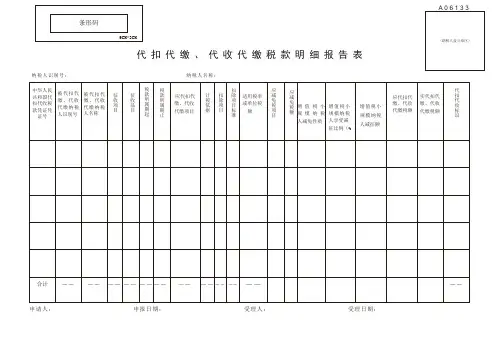

《代扣代缴、代收代缴税款明细报告表》

- 格式:doc

- 大小:38.50 KB

- 文档页数:1

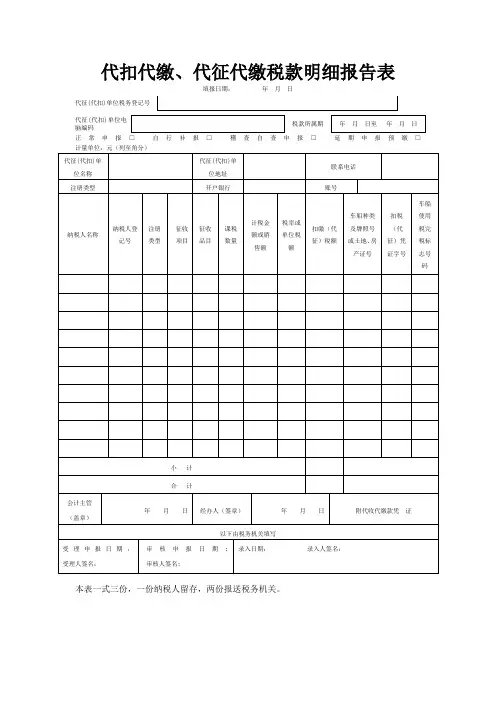

代扣代缴、代征代缴税款明细报告表填报日期: 年 月 日正常申报□自行补报□稽查自查申报□延期申报预缴□本表一式三份,一份纳税人留存,两份报送税务机关。

代征(代扣)单位税务登记号 代征(代扣)单位电脑编码 税款所属期使用说明一、本表根据《中华人民共和国税收征收管理法》第三十条、《中华人民共和国税收征收管理法实施细则》第三十五条的有关规定制定。

二、适用范围:(一)本表于代征、代扣单位申报代征、代缴税款时使用,本表必须与《代扣代征代缴税款汇总报告表》同时使用。

(二)除个人所得税外,本表各税通用。

(三)代征代扣单位同时代征代扣多个税种的,应分税种单独填报。

随增值税、消费税和营业税附征的城建税、教育费附加,也应分别填报。

三、填表说明:(一)“代征、代扣单位登记号”是指办理税务登记时,主管税务机关确定的代征、代扣单位的登记号(二)“代征、代扣单位名称”是指填写代征、代扣单位的法定名称或姓名。

(三)“代征(代扣)单位地址”是指代征、代扣单位于工商登记的地址。

(四)“注册类型”是指代征、代扣单位工商登记的注册类型。

(五)“开户银行”是指代征、代扣单位用于缴交税款帐号所在的银行。

(六)“帐号”是指代征、代扣单位用于缴交税款的帐号。

(七)扣税(代征)凭证字号:填写代征、代扣单位在代征、代扣税款时填开的扣税(代征)凭证字号。

(八)小计:填写本表的小计数(九)合计:在最后一张《扣缴个人所得税报告表》或其《附表》上填写该次申报的合计数。

(十)在使用该表申报车船使用税、车船使用牌照税、房产税、城市房地产税、土地增值税(预缴)、土地使用税时,必须逐项填写并在“车牌号码及类型或房产、土地证号”填写相应应税项目详细资料。

(十一)扣税(代征)凭证字号指税收票证的字别号和票证号码(十二)车船使用税完税标志号码指代征单位代征车船使用税时,发放给纳税人的车船使用税完税标志号码。

四、本表一式三份,一份纳税人留存,两份报送税务机关。

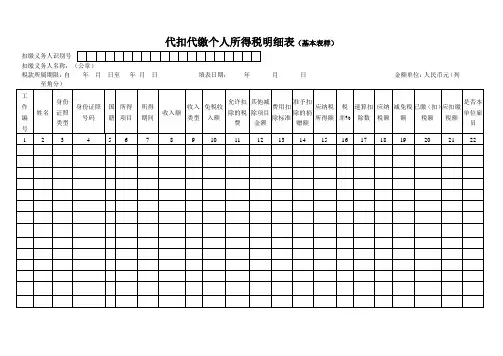

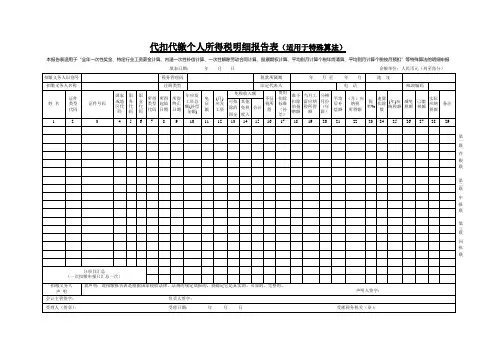

代扣代缴个人所得税明细表(基本表样)扣缴义务人识别号扣缴义务人名称:(公章)税款所属期限:自年月日至年月日填表日期:年月日金额单位:人民币元(列至角分)填表说明一、本表根据《中华人民共和国税收征收管理法》(以下简称征管法)及其实施细则、《中华人民共和国个人所得税法》(以下简称税法)及其实施条例、《个人所得税全员全额扣缴申报管理暂行办法》制定。

二、本表适用于扣缴义务人全员全额扣缴明细申报。

扣缴义务人必须区分纳税人、所得项目逐人逐项明细填写本表。

三、本表与扣缴报告表同时报送,扣缴义务人不能按规定期限报送本表时,应当在规定的报送期限内提出申请,经当地税务机关批准,可以适当延长期限。

四、扣缴义务人未按规定期限向税务机关报送本表的,依照征管法第六十二条的规定,予以处罚。

五、填写本表要用中文,也可用中、外两种文字填写。

六、表头项目的填写说明如下:1、扣缴义务人识别号:填写税务机关为扣缴义务人确定的税务识别号。

2、扣缴义务人名称:填写扣缴义务人单位名称全称并加盖公章,不得填写简称。

3、填表日期:是指扣缴义务人填制本表的具体日期。

七、本表各栏的填写如下:1、纳税人姓名:纳税义务人如在中国境内无住所,其姓名应当用中文和外文两种文字填写。

2、身份证照类型:填写纳税人的有效证件(身份证、户口簿、护照、回乡证等)名称。

3、所得项目:按照税法规定项目填写。

同一纳税义务人有多项所得时,应分别填写。

4、所得期间:填写扣缴义务人支付所得的时间。

5、收入额:如支付外币的,应折算成人民币。

外币折合人民币时,如为美元、日元和港币,应当按照缴款上一月最后一日中国人民银行公布的人民币基准汇价折算;如为美元、日元和港币以外的其他外币的,应当按照缴款上一月最后一日中国银行公布的人民币外汇汇率中的现钞买入价折算。

6、免税收入额:指按照国家规定从收入额中减除的基本养老保险费、基本医疗保险费、失业保险费、住房公积金,按照国务院规定发给的政府特殊津贴、院士津贴、资深院士津贴和其他经国务院批准免税的补贴、津贴等按照税法及其实施条例和国家有关政策规定免于纳税的所得。

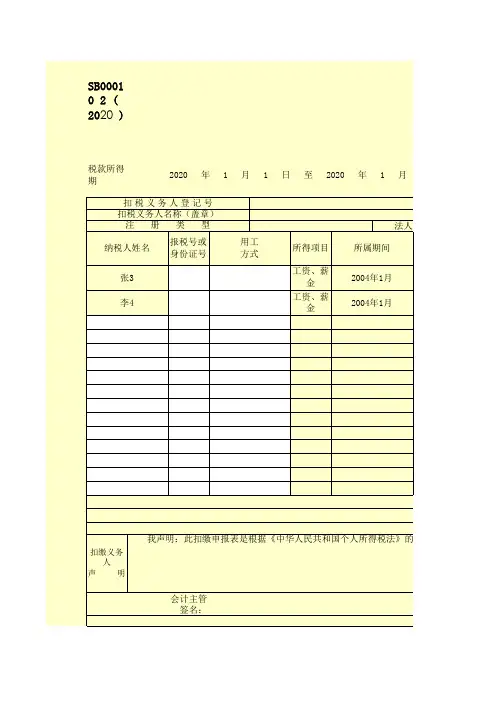

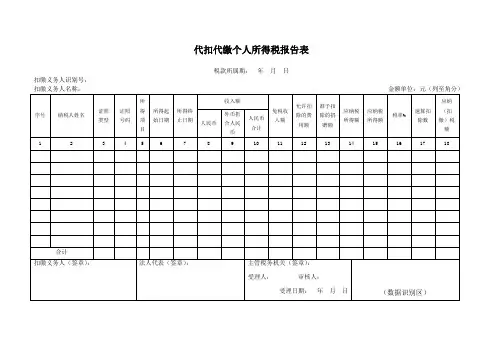

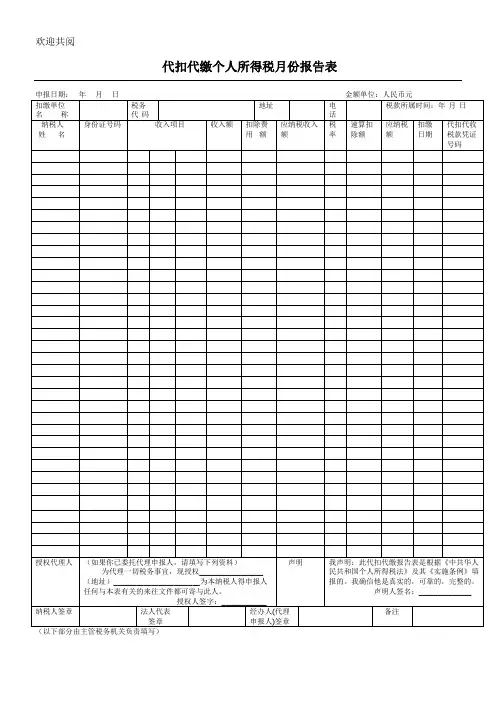

代扣代缴个人所得税报告表税款所属期:年月日扣缴义务人识别号:填表说明:一、本申报表适用于扣缴义务人申报扣缴的个人所得税额。

二、本表各栏的填写如下:(一)扣缴义务人编码:从事生产经营的填写办理税务登记时,由主管税务机关所确定的税务编码,非从事生产经营的填写单位代码。

(二)扣缴义务人名称:填写实际支付个人所得的单位和个人的法定名称和姓名。

(三)纳税人姓名:纳税义务人如在中国境内无住所,其姓名应当用中文和外文两种文字填写。

(四)外币折合人民币时,如为美元、日元和港币,应当按照缴款上一月最后一日中国人民银行公布的人民币基准汇价折算;如为美元、日元和港币以外的其他外币的,应当按照缴款上一月最后一日中国银行公布的人民币外汇民汇率中的现钞买入折折算。

(五)免税收入额:指法定免税的基本养老保险金、住房公积金、医疗保险金和失业保险金、通讯费补贴、独生子女补贴、托儿补助费、执行公务员工资制度未纳入基本工资总额的补贴、津贴差额合计。

此栏只适用于工资薪金所得项目,其他所得项目不得填列。

(六)允许扣除的费用额:只适用劳务报酬所得、特许权使用费所得、财产租赁所得和财产转让所得项目。

1. 劳务报酬所得允许扣除的费用额是指劳务发生过程中实际缴纳的税费;2. 特许权使用费允许扣除费用额是指提供特许权过程中发生的中介费和相关税费。

3. 适用财产租赁所得时,允许扣除的费用额是指修缮和出租财产过程中发生的相关税费;4. 适用财产转让所得时,允许扣除的费用额是指财产原值和转让财产过程中发生的合理税费。

(七)准予捐赠扣除的捐赠额不得超过应纳税所得额的30%。

三、本表为A4型横式,填写一式三份,扣缴义务人一份,税务机关留存两份(税收计会人员一份、税务所一份)。

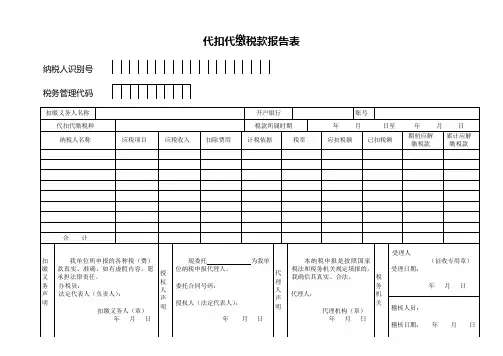

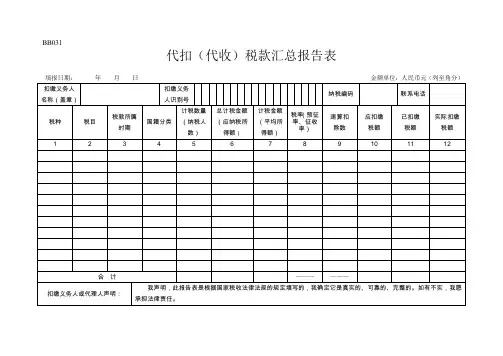

BB031代扣(代收)税款汇总报告表受理申报日期:年月日受理人签名:受理税务机关:BB031填表说明一、本表适用于扣缴义务人汇总申报其代扣代缴、代收代缴的税款。

二、扣缴义务人在填写本表时,对个人纳税人应将扣缴情况分境内人员、港澳台人员、外籍人员三种情况进行分类汇总,将各税种、税目按税率(预征率、征收率)的不同对其总计税数量(纳税人数),总计税金额(应税所得额)、总扣缴税额等进行汇总,并将汇总结果填报本表。

三、涉及减免税的使用明细表,不使用本表进行申报;已使用总局个人所得税代扣代缴系统进行扣缴明细申报的扣缴义务人,不再使用本表申报扣缴个人所得税。

四、扣缴义务人未按照规定期限向税务机关报送本表的,依照税收征管法第六十二条的规定,予以处罚。

五、表头项目的填写如下:1.扣缴义务人名称:填写扣缴义务人单位名称全称并加盖公章。

2.扣缴义务人识别号:填写为扣缴义务人确认的识别号,没有纳税人识别号的,填组织机构代码或身份证号码。

六、本表各栏的填写如下:1.税种:指扣缴义务人向主管税务机关申报缴纳,所扣缴或代征的税种。

2.税目:指扣缴种税的具体征税对象或范围,即在相应税种条例中规定的税目、类别或等级等。

3.税款所属时期:指本期申报的税(费)款属于某月、季、半年、年度的款项。

4.国籍分类:根据扣缴情况填写:境内人员、港澳台人员、外籍人员。

5.计税数量(纳税人数):填写应税产品的销售数量、自用数量(资源税),证照、帐簿本数(印花税),或为纳税人数。

6.总计税金额(应纳税所得额):填写应税收入、财产价值或应纳税所得额的总额。

7.计税金额(平均所得额):为按“计税数量(纳税人数)”计算的平均额,等于“总计税金额(应纳税所得额)/ 计税数量(纳税人数)”。

8.税率(预征率、征收率):根据“计税金额(平均所得额)”按税法规定填写。

个人所得税、营业税、房产税、城市房地产税、印花税(从量定额征收的税目除外)、城市维护建设税填写适用税率;核定征收的印花税填写征收率;预征的土地增值税填写预征率;城镇土地使用税、资源税、车船税、印花税(产权许可证照、其它营业帐簿)填写单位税额(定额税率)。

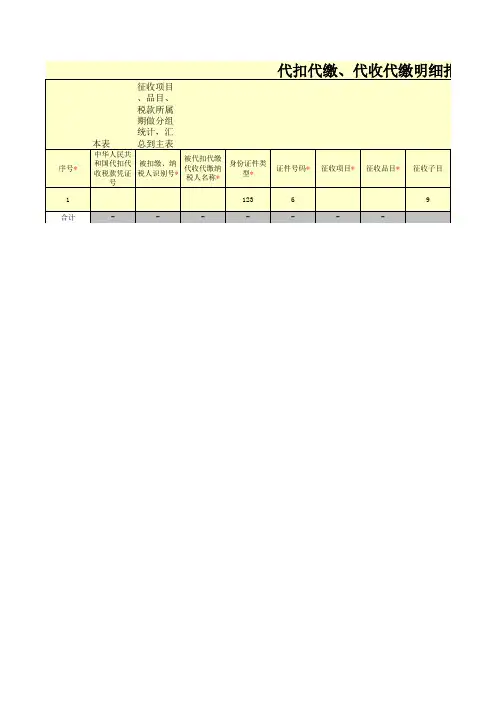

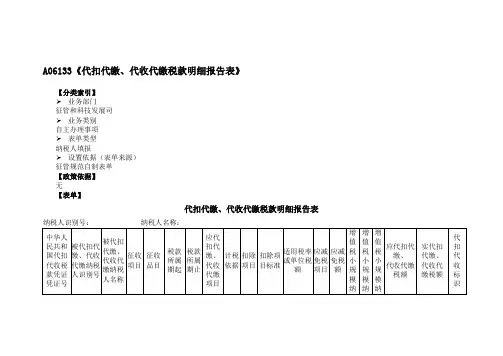

A06133《代扣代缴、代收代缴税款明细报告表》

代扣代缴、代收代缴税款明细报告表

纳税人识别号:纳税人名称:中华人

民共和国代扣代收税款凭证凭证号

被代扣代

缴、代收代

缴纳税人

识别号

被代扣代

缴、代收代

缴纳税人

名称

征

收

项

目

征

收

品

目

税款

所属

期起

税款所

属期止

应代扣

代缴、代

收代缴

项目

计税

依据

扣

除

项

目

扣除

项目

标准

适用

税率

或单

位税

额

应减

免税

项目

应减

免税

额

应代扣

代缴、代

收代缴

税额

实代扣

代缴、

代收代

缴税额

代扣

代收

标识

合计-- -- -- -- -- -- -- -- -- -- -- -- -- -- 申请人:申报日期:受理人:受理日期:。