等额本息还款法和等额本金还款法

- 格式:doc

- 大小:47.50 KB

- 文档页数:11

等额本息和等额本金

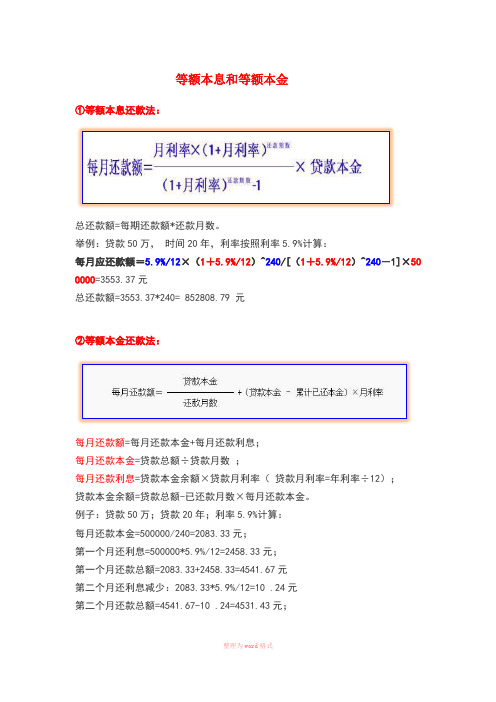

①等额本息还款法:

总还款额=每期还款额*还款月数。

举例:贷款50万,时间20年,利率按照利率5.9%计算:

每月应还款额=5.9%/12×(1+5.9%/12)^240/[(1+5.9%/12)^240-1]×50 0000=3553.37元

总还款额=3553.37*240= 852808.79 元

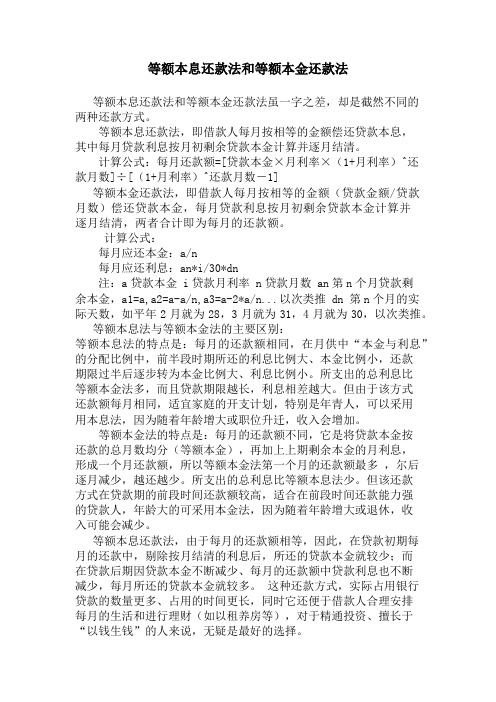

②等额本金还款法:

每月还款额=每月还款本金+每月还款利息;

每月还款本金=贷款总额÷贷款月数;

每月还款利息=贷款本金余额×贷款月利率(贷款月利率=年利率÷12);

贷款本金余额=贷款总额-已还款月数×每月还款本金。

例子:贷款50万;贷款20年;利率5.9%计算:

每月还款本金=500000/240=2083.33元;

第一个月还利息=500000*5.9%/12=2458.33元;

第一个月还款总额=2083.33+2458.33=4541.67元

第二个月还利息减少:2083.33*5.9%/12=10 .24元

第二个月还款总额=4541.67-10 .24=4531.43元;

以后每月递减10.24元。

总还款额为796229.17元

友情提示:本资料代表个人观点,如有帮助请下载,谢谢您的浏览!。

等额本息还款法和等额本金还款法等额本息还款法和等额本金还款法虽一字之差,却是截然不同的两种还款方式。

等额本息还款法,即借款人每月按相等的金额偿还贷款本息,其中每月贷款利息按月初剩余贷款本金计算并逐月结清。

计算公式:每月还款额=[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1]等额本金还款法,即借款人每月按相等的金额(贷款金额/贷款月数)偿还贷款本金,每月贷款利息按月初剩余贷款本金计算并逐月结清,两者合计即为每月的还款额。

计算公式:每月应还本金:a/n每月应还利息:an*i/30*dn注:a贷款本金 i贷款月利率 n贷款月数 an第n个月贷款剩余本金,a1=a,a2=a-a/n,a3=a-2*a/n...以次类推 dn 第n个月的实际天数,如平年2月就为28,3月就为31,4月就为30,以次类推。

等额本息法与等额本金法的主要区别:等额本息法的特点是:每月的还款额相同,在月供中“本金与利息”的分配比例中,前半段时期所还的利息比例大、本金比例小,还款期限过半后逐步转为本金比例大、利息比例小。

所支出的总利息比等额本金法多,而且贷款期限越长,利息相差越大。

但由于该方式还款额每月相同,适宜家庭的开支计划,特别是年青人,可以采用用本息法,因为随着年龄增大或职位升迁,收入会增加。

等额本金法的特点是:每月的还款额不同,它是将贷款本金按还款的总月数均分(等额本金),再加上上期剩余本金的月利息,形成一个月还款额,所以等额本金法第一个月的还款额最多,尔后逐月减少,越还越少。

所支出的总利息比等额本息法少。

但该还款方式在贷款期的前段时间还款额较高,适合在前段时间还款能力强的贷款人,年龄大的可采用本金法,因为随着年龄增大或退休,收入可能会减少。

等额本息还款法,由于每月的还款额相等,因此,在贷款初期每月的还款中,剔除按月结清的利息后,所还的贷款本金就较少;而在贷款后期因贷款本金不断减少、每月的还款额中贷款利息也不断减少,每月所还的贷款本金就较多。

等额本息还款法和等额本金还款法比较分析摘要:随着经济社会的发展,人们的消费方式也在不断变化,越来越多的人通过贷款方式购置房屋、车辆等。

现阶段最常见的提供个人住房代还方法是等额本息还款法和等额本金还款法,文章通过系统的剖析和比较这两种还款方式,并结合了实际案例论述两种不同还款方式的利与弊。

最终得出不同的还款方式针对的适用人群不同,这对用贷款方式购房的人群有重要的参考意义。

关键词:等额本息;等额本金;还款方式;比较分析引言:现如今生活成本越来越高,物价不断攀升,房价也随着市场供需水涨船高,面对动辄几十万,几百万的商品房,大多数人都会选择通过银行贷款帮助自己实现成为“有房一族”的目标。

购房还贷主要有等额本息和等额本金还款法,两种还款方式各有特色,购房者应当根据自身条件进行理性选择。

一、等额本息还款法和等额本金还款法的原理(一)等额本息还款法定义:每月归款金额相同,但本金和利息构成比例每月变化,随供款期数增加,利息逐月减少,本金逐月增加。

计算公式:[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1](二)等额本金还款法定义:每月归还金额递减。

本金和利息还款构成比例中,每月本金相同,随供款期数增加,利息逐月减少。

计算公式:每月还款金额=(贷款本金/还款月数)+(本金—已归还本金累计额)×每月利率二、等额等额本息还款法和等额本金还款法的比较1、计算方式不同我们从银行贷的款被称作“本金”比如为了买房,向银行申请了100万的贷款,这100万就是本金。

通过计算可以得出:在100万贷款,5%年化利率和20年还款期限的前提下,平均每个月我们需要偿还的本息总额是6599.56元。

但是通过计算可得,第一个月实际偿还的本金是2432.89元,所持有本金就是100万-2432.89=97567.11元,利息是4166.67元。

但在最后一期,我们所偿还的本金是6572.17元,而利息仅有27.38元。

等额本息和等额本金是怎么计算的贷款时等额本息和等额本金是怎么计算的1、等额本金还款法:每月月供额=(贷款本金÷还款月数)+(贷款本金-已归还本金累计额)×月利率,每月应还本金=贷款本金÷还款月数,每月应还利息=剩余本金×月利率=(贷款本金-已归还本金累计额)×月利率,每月月供递减额=每月应还本金×月利率=贷款本金÷还款月数×月利率,总利息=〔(总贷款额÷还款月数+总贷款额×月利率)+总贷款额÷还款月数×(1+月利率)〕÷2×还款月数-总贷款额。

2、等额本息还款法:每月应还本金=贷款本金×月利率×(1+月利率)^(还款月序号-1)÷〔(1+月利率)^还款月数-1〕,总利息=还款月数×每月月供额-贷款本金每月月供额=〔贷款本金×月利率×(1+月利率)^还款月数〕÷〔(1+月利率)^还款月数-1〕;每月应还利息=贷款本金×月利率×〔(1+月利率)^还款月数-(1+月利率)^(还款月序号-1)〕÷〔(1+月利率)^还款月数-1〕。

贷款等额本金和等额本息有什么区别1、计算方法不同。

等额本息还款法。

即借款人每月以相等的金额偿还贷款本息。

等额本金还款法。

即借款人每月等额偿还本金,贷款利息随本金逐月递减,2、两种方法支付的利息总额不一样。

在相同贷款金额、利率和贷款年限的条件下,“本金还款法”的利息总额要少于“本息还款法”;3、还款前几年的利息、本金比例不一样。

“本息还款法”前几年还款总额中利息占的比例较大(有时高达90%左右),“本金还款法”的本金平摊到每一次,利息借一天算一天,所以二者的比例最高时也就各占50%左右。

4、还款前后期的压力不一样。

因为“本息还款法”每月的还款金额数是一样的,所以在收支和物价基本不变的情况下,每次的还款压力是一样的;“本金还款法”每次还款的本金一样,但利息是由多到少、依次递减,同等情况下,后期的压力要比前期轻得多。

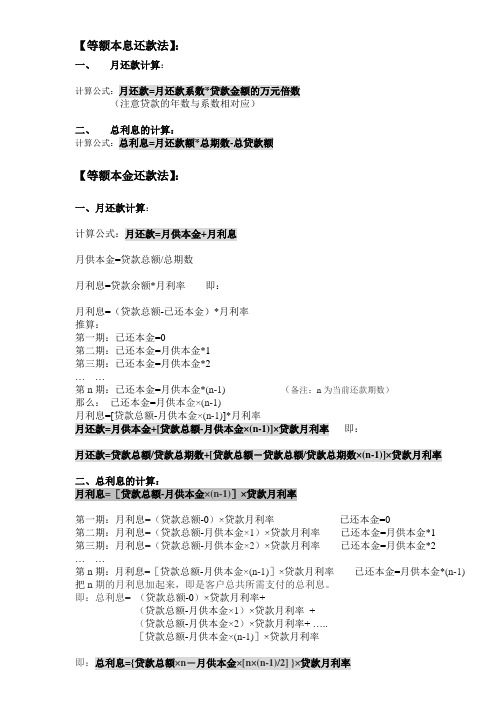

【等额本息还款法】:一、月还款计算:计算公式:月还款=月还款系数*贷款金额的万元倍数(注意贷款的年数与系数相对应)二、总利息的计算:计算公式:总利息=月还款额*总期数-总贷款额【等额本金还款法】:一、月还款计算:计算公式:月还款=月供本金+月利息月供本金=贷款总额/总期数月利息=贷款余额*月利率即:月利息=(贷款总额-已还本金)*月利率推算:第一期:已还本金=0第二期:已还本金=月供本金*1第三期:已还本金=月供本金*2……第n期:已还本金=月供本金*(n-1) (备注:n为当前还款期数)那么:已还本金=月供本金×(n-1)月利息=[贷款总额-月供本金×(n-1)]*月利率月还款=月供本金+[贷款总额-月供本金×(n-1)]×贷款月利率即:月还款=贷款总额/贷款总期数+[贷款总额-贷款总额/贷款总期数×(n-1)]×贷款月利率二、总利息的计算:月利息=[贷款总额-月供本金×(n-1)]×贷款月利率第一期:月利息=(贷款总额-0)×贷款月利率已还本金=0第二期:月利息=(贷款总额-月供本金×1)×贷款月利率已还本金=月供本金*1第三期:月利息=(贷款总额-月供本金×2)×贷款月利率已还本金=月供本金*2……第n期:月利息=[贷款总额-月供本金×(n-1)]×贷款月利率已还本金=月供本金*(n-1)把n期的月利息加起来,即是客户总共所需支付的总利息。

即:总利息= (贷款总额-0)×贷款月利率+(贷款总额-月供本金×1)×贷款月利率+(贷款总额-月供本金×2)×贷款月利率+ …..[贷款总额-月供本金×(n-1)]×贷款月利率即:总利息={贷款总额×n-月供本金×[n×(n-1)/2] }×贷款月利率等额本息还款方式指的是你每个月向银行还一样多的钱, (包括本金和利息),这样由于每月的还款额固定,可以有计划地控制家庭收入的支出,也便于每个家庭根据自己的收入情况,确定还贷能力。

等额本息还款法:

每月月供额=〔贷款本金×月利率×(1+月利率)^还款月数〕÷〔(1+月利率)^还款月数-1〕

每月应还利息=贷款本金×月利率×〔(1+月利率)^还款月数-(1+月利率)^(还款月序号-1)〕÷〔(1+月利率)^还款月数-1〕

每月应还本金=贷款本金×月利率×(1+月利率)^(还款月序号-1)÷〔(1+月利率)^还款月数-1〕

总利息=还款月数×每月月供额-贷款本金

等额本金还款法:

每月月供额=(贷款本金÷还款月数)+(贷款本金-已归还本金累计额)×月利率

每月应还本金=贷款本金÷还款月数

每月应还利息=剩余本金×月利率=(贷款本金-已归还本金累计额)×月利率

每月月供递减额=每月应还本金×月利率=贷款本金÷还款月数×月利率

总利息=还款月数×(总贷款额×月利率-月利率×(总贷款额÷还款月数)*(还款月数-1)÷2+总贷款额÷还款月数)

月利率=年利率÷12 15^4=15×15×15×15(15的4次方,即4个15相乘的意思)。

等额本息还款:适合收入稳定的群体据业内人士介绍,银行目前办理得最多的还款方式就是等额本息还款方式。

这种还款方式就是按按揭贷款的本金总额与利息总额相加,然后平均分摊到还款期限的每个月中。

作为还款人,每个月还给银行固定金额,但每月还款额中的本金比重逐月递增、利息比重逐月递减。

举例来说,假设需要向银行借款20万元,还款年限为20年,按照目前大部分银行的利率,选择等额本息法,每个月大约还1376.9元。

还款总额为33万元,其中支付利息款金额为13万。

对此,银行理财专家分析,以等额本息还款方式还房贷,借款人每月承担相同的款项也方便安排收支。

等额本息还款方式尤其适合收入处于稳定状态的人群,以及买房自住,经济条件不允许前期投入过大。

等额本金还款:适合目前收入较高的人群除了等额本息还款法外,等额本金还款也是一种比较常见的还房贷的方法,借款人可随还贷年份增加逐渐减轻负担。

这种还款方式将本金分摊到每个月内,同时付清上一还款日至本次还款日之间的利息。

举例来说,假设需要向银行借款20万元,还款年限为20年,按照目前大部分银行的利率,选择等额本金法,在还款初期,第一年每月还款额在1700元左右;最后一年的月均还款在800元左右。

等额本金法的还款总额为31万元,其中支付利息款金额为11万。

使用等额本金还款的特点是,借款人在开始还贷时,每月负担比等额本息要重。

但是,随着时间推移,还款负担便会逐渐减轻。

这种还款方式相对同样期限的等额本息法,总的利息支出较低。

如果当房贷利率进入到加息周期后,等额本金还款法也会更具优势。

按照现在大部分银行的规定,部分提前还贷只能一年一次。

如借款人打算提前还款,等额本金还款法也不失为一个不错的选择。

等额递增(减):灵活性强等额递增还款方式和等额递减还款方式,是指投资者在人住房商业贷款业务时,与银行商定还款递增或递减的间隔期和额度;在初始时期,按固定额度还款;此后每月根据间隔期和相应递增或递减额度进行还款的操作办法。

【等额本息还款法】:一、月还款计算:计算公式:月还款=月还款系数*贷款金额的万元倍数(注意贷款的年数与系数相对应)二、总利息的计算:计算公式:总利息=月还款额*总期数-总贷款额【等额本金还款法】:一、月还款计算:计算公式:月还款=月供本金+月利息月供本金=贷款总额/总期数月利息=贷款余额*月利率即:月利息=(贷款总额-已还本金)*月利率推算:第一期:已还本金=0第二期:已还本金=月供本金*1第三期:已还本金=月供本金*2……第n期:已还本金=月供本金*(n-1) (备注:n为当前还款期数)那么:已还本金=月供本金×(n-1)月利息=[贷款总额-月供本金×(n-1)]*月利率月还款=月供本金+[贷款总额-月供本金×(n-1)]×贷款月利率即:月还款=贷款总额/贷款总期数+[贷款总额-贷款总额/贷款总期数×(n-1)]×贷款月利率二、总利息的计算:月利息=[贷款总额-月供本金×(n-1)]×贷款月利率第一期:月利息=(贷款总额-0)×贷款月利率已还本金=0第二期:月利息=(贷款总额-月供本金×1)×贷款月利率已还本金=月供本金*1第三期:月利息=(贷款总额-月供本金×2)×贷款月利率已还本金=月供本金*2……第n期:月利息=[贷款总额-月供本金×(n-1)]×贷款月利率已还本金=月供本金*(n-1)把n期的月利息加起来,即是客户总共所需支付的总利息。

即:总利息= (贷款总额-0)×贷款月利率+(贷款总额-月供本金×1)×贷款月利率+(贷款总额-月供本金×2)×贷款月利率+ …..[贷款总额-月供本金×(n-1)]×贷款月利率即:总利息={贷款总额×n-月供本金×[n×(n-1)/2] }×贷款月利率等额本息还款方式指的是你每个月向银行还一样多的钱, (包括本金和利息),这样由于每月的还款额固定,可以有计划地控制家庭收入的支出,也便于每个家庭根据自己的收入情况,确定还贷能力。

三种偿还本息方式计算方法

偿还借款本息是每个借款者必须面对的问题。

在选择偿还方式时,常见的有三种计算方法,分别是等额本息、等额本金和一次性还清。

下面我们将详细介绍这三种方式的计算方法。

一、等额本息

等额本息是指在还款期内,每月偿还的本金和利息相等。

这种方式的优点在于每月还款金额相同,不易造成还款压力过大,缺点在于总利息较高。

计算方法如下:

每月应还利息=剩余本金×月利率

每月应还本金=每月应还款额-每月应还利息

每月应还款额=贷款本金×[月利率×(1+月利率)^还款期

数]/[(1+月利率)^还款期数-1]

二、等额本金

等额本金是指每月偿还的本金相等,而利息则随着剩余本金的减少而逐渐减少。

这种方式的优点在于总利息较低,缺点在于前期还款压力较大。

计算方法如下:

每月应还本金=贷款本金÷还款期数

每月应还利息=剩余本金×月利率

每月应还款额=每月应还本金+每月应还利息

三、一次性还清

一次性还清是指在还款期限内,一次性偿还所有贷款本金和利息。

这种方式的优点在于不用每月还款,缺点在于需要一次性支付较大的

还款金额。

计算方法如下:

一次性还款金额=贷款本金×(1+月利率×还款期数)

以上是三种常见的偿还本息方式计算方法,希望能对您有所帮助。

在选择偿还方式时,需根据自身实际情况进行选择,以确保偿还贷款的顺利进行。

等额本金和等额本息还款法的比较等额本金和等额本息是两种常见的还款方式,它们在贷款的计算和分配上有所不同。

本文将对这两种还款方式进行比较,以帮助读者更好地了解它们的区别和适用场景。

1. 等额本金还款法等额本金还款法是按照每月相等的本金金额来进行还款的方式。

这意味着每月偿还的本金固定,而利息则根据剩余贷款本金的变化进行调整。

具体计算方式如下:假设贷款总额为P,贷款期限为n个月,年利率为r,每月偿还的本金为a,每月偿还的利息为b。

则首月还款总额为P/n + P*r/12,每月递减的本金金额为P/n,即每月偿还的本金为固定值。

每月偿还的利息金额为剩余贷款本金乘以月利率(r/12)。

由于每月偿还的本金相同,所以随着贷款期限的推移,每月支付的利息逐渐减少,总利息也会相应减少。

2. 等额本息还款法等额本息还款法是按照每月相等的还款金额来进行还款的方式。

每月还款金额包括本金和利息的部分,具体计算方式如下:假设贷款总额为P,贷款期限为n个月,年利率为r,每月还款金额为X。

则每月还款金额X可通过贷款总额P、贷款期限n和年利率r来计算,具体计算公式为:X = P * (r/12) * (1 + r/12)^n / ((1 + r/12)^n - 1)等额本息还款法中,每月偿还的本金和利息比例会随着贷款期限的推移而变化。

由于每月还款金额是固定的,随着贷款期限的推移,每月支付的利息逐渐减少,每月支付的本金逐渐增加。

3. 比较等额本金还款法和等额本息还款法在还款方式及计算方法上有所区别,适用场景也不同。

等额本金还款法的优点是总利息较少,且在贷款开始阶段每月还款较高,但随着时间推移逐渐减少。

这种还款方式适用于有稳定收入且预算较宽松的借款人,可以在贷款开始时承担较高的还款压力,逐渐减轻还款负担。

等额本息还款法的优点是每月还款金额相等,可以在整个贷款期限内保持稳定的还款压力。

适用于收入相对较稳定、希望贷款还款压力相对均衡的借款人,能更好地控制每月的还款金额。

等额本息还款法和等额本金还款法等额本息还款法即把按揭贷款的本金总额与利息总额相加,然后平均分摊到还款期限的每个月中,每个月的还款额是固定的,但每月还款额中的本金比重逐月递增、利息比重逐月递减。

这种方法是目前最为普遍,也是大部分银行长期推荐的方式。

即借款人每月按相等的金额偿还贷款本息,其中每月贷款利息按月初剩余贷款本金计算并逐月结清。

由于每月的还款额相等,因此,在贷款初期每月的还款中,剔除按月结清的利息后,所还的贷款本金就较少,而在贷款后期因贷款本金不断减少、每月的还款额中贷款利息也不断减少,每月所还的贷款本金就较多。

这种还款方式,实际占用银行贷款的数量更多、占用的时间更长,同时它还便于借款人合理安排每月的生活和进行理财,如以租养房等,,对于精通投资、擅长于“以钱生钱”的人来说,无疑是最好的选择,简介等额本息还款法,即借款人每月按相等的金额偿还贷款本息,其中每月贷款利息按月初剩余贷款本金计算并等额本息还款法逐月结清。

由于每月的还款额相等,因此,在贷款初期每月的还款中,剔除按月结清的利息后,所还的贷款本金就较少,而在贷款后期因贷款本金不断减少、每月的还款额中贷款利息也不断减少,每月所还的贷款本金就较多。

这种还款方式,实际占用银行贷款的数量更多、占用的时间更长,同时它还便于借款人合理安排每月的生活和进行理财,如以租养房等,,对于精通投资、擅长于“以钱生钱”的人来说,无疑是最好的选择。

计算公式每月还款额=[贷款本金×月利率×,1+月利率,^还款月数]?[,1+月利率,^还款月数,1]公式推导过程等额本息还款公式推导设贷款总额为A,银行月利率为β,总期数为m,个月,,月还款额设为X,则各个月所欠银行贷款为,第一个月A(1+β)-X]第二个月[A(1+β)-X](1+β)-X = A(1+β)^2-X[1+(1+β)]第三个月{[A(1+β)-X](1+β)-X}(1+β)-X =A(1+β)^3-X[1+(1+β)+(1+β)^2]…由此可得第n个月后所欠银行贷款为,A(1+β)^n-X[1+(1+β)+(1+β)^2+…+(1+β)^(n-1)] = A(1+β)^n-X[(1+β)^n-1]/β由于还款总期数为m,也即第m月刚好还完银行所有贷款,因此有,A(1+β)^m-X[(1+β)^m-1]/β = 0由此求得,X = Aβ(1+β)^m/[(1+β)^m-1]优缺点优点,每月还相同的数额,作为贷款人,操作相对简单。

每月承担相同的款项也方便安排收支。

缺点,由于利息不会随本金数额归还而减少,银行资金占用时间长,还款总利息较以下要介绍的等额本金还款法高。

适用人群,收入处于稳定状态的家庭,买房自住,经济条件不允许前期投入过大,可以选择这种方式,如公务员、教师等收入和工作机会相对稳定的群体。

决定因素钱在银行存一天就有一天的利息,存的钱越多,得到的利息就越多。

同样,对于贷款来说也一样,银行的贷款多用一天,就要多付一天的利息,贷款的金额越大,支付给银行的利息也就越多。

案例设定贷款的基本条件是,即贷款人申请的为首套住房贷款,享受基准利率下浮15%的优惠政策,2008年5月15日为贷款发放日,贷款金额为30万元,贷款年限为20年。

等额本息,还款利息243616元大多数房贷客户选择的还款方式为等额本息还款法,即每月均摊贷款本金和总利息,各月还款金额相同,这种情况下,30万元20年的房贷,按5年期以上贷款优惠利率6.66%计算,每个月的还款金额为2265.07元,还款期内每月所还款本金由少到多、利息由多到少,,20年,240期,后共偿还银行贷款利息243616元,本息合计为543616元。

申办流程1、递交申请材料2、银行受理(调查、审批)3、双方签订授信合同4、办理抵押担保,额度生效5、当您需要使用贷款时,可以通过银行营业网点、自助设备和网上银行自行办理借款、还款手续还款信息首付比率,一般情况下,一手房首付20%、二手房首付30%。

第二套房首付款最低4成,贷款利率相当于基准利率1.1倍。

支付利息款,405742.77元,贷款50万,还款30年,贷款利率6.65%%计算,。

费率,保险费: 客户自愿选择向保险公司投保,银行不收取保险费,律师费,银行不收取客户律师费,担保费视办理业务品种而定。

优惠利率,贷款利率最低可按照中央银行规定同期限人民币基准利率的0.85倍执行。

贷款期限,个人一手房最高为30年,个人二手住房贷款的期限最长不超过20年。

放款时间,一般情况下,三到五个工作日即可放款,具体时间视申请人情况而定。

房龄要求,理二手房贷款时房龄最长20年。

其他特点,每月归还相等的金额。

选择从某种意义上说,购房还贷,等额本金法(递减法)未必优于等额本息法(等额法),到底选择什么样的还贷方法还要因人而异。

“等额本息还款法”就是借款人每月始终以相等的金额偿还贷款本金和利息,偿还初期利息支出最大,本金就还得少,以后随着每月利息支出的逐步减少,归还本金就逐步增大,“等额本金还款法”(递减法)就是借款人每月以相等的额度偿还贷款本金,利息随本金逐月递减,每月还款额亦逐月递减。

两种还款方法都是随着剩余本金的逐月减少,利息也将逐月递减,都是按照客户占用管理中心资金的时间价值来计算的。

由于“等额本金还款法”较“等额本息还款法”而言同期较多地归还贷款本金,因此以后各期确定贷款利息时作为计算利息的基数变小,所归还的总利息相对就少。

举例来说,A、B两人同时申请个人住房公积金贷款10万元,期限10年,合同生效时间为2005年6月20日。

A选择等额本息还款法,B选择等额本金还款法。

如不考虑国家在利率方面的调整因素,A每月的还款额相同,都为1032.05元,期满后共需偿付本息123846元。

B第一个月还款额为1200.83元,以后随着每月贷款期末余额的减少而逐月减少还款额。

最后一个月还款额为836.40元,期满后共需偿付本息122233.90元,注,计算B的还款额时,假定每月都为30 天,实际还款应以每月实际天数计算,。

所以,在相同贷款金额、利率和贷款年限的条件下,“等额本金还款法”的利息总额要少于“等额本息还款法”,以贷10 万10年为例,B比A要少支付利息1612.10元。

适合自己的才是最好和等额本金还款法购房按揭的还款方式主要有两种,即等额本息还款法(等额法)和等额本金还款法(递减法)。

前者是将消费者所贷款的总额(本金),加上贷款年限内本金产生的总共利息,得出本息总额,然后除以贷款的总计月数,得出消费者贷款年限内每月的还款数额,后者是以每月为利息清算单位,就是说,消费者每月还款的数额是由每月所还的本金,加上上月贷款总额产生的利息构成,其中每月所还本金就是消费者贷款总额除以贷款总月数得出的数额。

传统的观点认为,等额法有一个好处,就是每个月还款的数额是固定的,在消费者月收入相对固定的情况下,一般不会因为还款而感到压力,而递减法前期本金基数较大,产生的利息就比较多,消费者前期的还款压力是比较大。

在计算中记者得到这样的数据,采用等额法每月还款额为3235.6135元,而采用递减法第一个月和最后一个月的还款额分别为4270.67元、1672.70元。

由此可以得出,采用递减法,首月还款要比等额法高1035.0565元,最后一个月还款则比等额法少低1562.9135元。

可见,选择递减法,前期还款相对较重,但如果能咬咬牙经受住“三板斧”,那么还款数额会逐月减少,还款压力也会变得越来越轻松,最后节省大笔的利息支出,还是非常值得的。

等额本金还款法百科名片等额本金还款,是指贷款人将本金分摊到每个月内,同时付清上一交易日至本次还款日之间的利息。

基本简介定义所谓等额本金还款,贷款人将本金分摊到每个月内,同时付清上一交易日至本次还款日之间的利息。

这种还款方式相对等额本息而言,总的利息支出较低,但是前期支付的本金和利息较多,还款负担逐月递减。

等额本金还款法是一种计算非常简便,实用性很强的一种还款方式。

基本算法原理是在还款期内按期等额归还贷款本金,并同时还清当期未归还的本金所产生的利息。

方式可以是按月还款和按季还款。

由于银行结息惯例的要求,一般采用按季还款的方式,如中国银行,。

等额本金还款方式,不是节省利息的选择。

如果真正有什么节省利息的良方,那就是应当学会理智消费,根据自己的经济实力,量体裁衣、量入为出,尽量少贷款、贷短款,才是唯一可行的方法。

等额本金还款法是指一种贷款的还款方式,是在还款期内把贷款数总额等分,每月偿还同等数额的本金和剩余贷款在该月所产生的利息,这样由于每月的还款本金额固定,而利息越来越少,贷款人起初还款压力较大,但是随时间的推移每月还款数也越来越少。

也便于根据自己的收入情况,确定还贷能力。

此种还款模式支出的总和相对于等额本息利息可能有所减少,但刚开始时还款压力较大。

如果用于房贷,此种方法比较适合工作正处于高峰阶段的人,或者是即将退休的人。

举例同样是从银行贷款20万元,还款年限15年,选择等额本金还款,每月需要偿还银行本金1111元左右,首月利息为918元,总计首月偿还银行2200元,随后,每个月的还款本金不变,利息逐渐随本金归还减少。

使用等额本金还款,开始时每月负担比等额本息要重。

尤其是在贷款总额比较大的情况下,相差可能达千元。

但是,随着时间推移,还款负担逐渐减轻。

这种方式很适合目前收入较高,但是已经预计到将来收入会减少的人群。

实际上,很多中年以上的人群,经过一断时间事业打拼,有一定的经济基础,考虑到年纪渐长,收入可能随着退休等其他因素减少,就可以选择这种方式进行还款。

由于每月所还本金固定,而每月贷款利息随着本金余额的减少而逐月递减,因此,等额本金还款法在贷款初期月还款额大,此后逐月递减,月递减额=月还本金×月利率,。

例如同样是借10万元、15年期的公积金贷款,等额还款法的月还款额为760.40元,而等额本金还款法的首月还款额为923.06元,以后每月递减2.04元,,比前者高出163.34元。

由于后者提前归还了部分贷款本金,较前者实际上是减少占用和缩短占用了银行的钱,当然贷款利息总的计算下来就少一些,10年下来共计为3613.55元,,而并不是借款人得到了什么额外实惠,此种还款方式,适合生活负担会越来越重,养老、看病、孩子读书等,或预计收入会逐步减少的人使用。

决定因素钱在银行存一天就有一天的利息,存的钱越多,得到的利息就越多。

同样,对于贷款来说也一样,银行的贷款多用一天,就要多付一天的利息,贷款的金额越大,支付给银行的利息也就越多。

银行利息的计算公式是,利息=资金额×利率×占用时间。

因此,利息的多少,在利率不变的情况下,决定因素只能是资金的实际占用时间和占用金额的大小,而不是采用哪种还款方式。