第六章进出口税费计算案例

- 格式:ppt

- 大小:280.50 KB

- 文档页数:59

![2013报关实务课件(项目六进出口税费)[37页]](https://uimg.taocdn.com/3e8860c8a300a6c30d229fb1.webp)

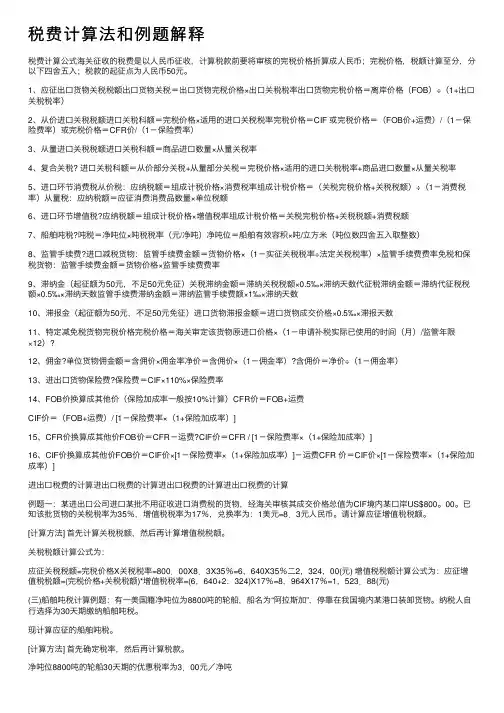

税费计算法和例题解释税费计算公式海关征收的税费是以⼈民币征收,计算税款前要将审核的完税价格折算成⼈民币;完税价格,税额计算⾄分,分以下四舍五⼊;税款的起征点为⼈民币50元。

1、应征出⼝货物关税税额出⼝货物关税=出⼝货物完税价格×出⼝关税税率出⼝货物完税价格=离岸价格(FOB)÷(1+出⼝关税税率)2、从价进⼝关税税额进⼝关税科额=完税价格×适⽤的进⼝关税税率完税价格=CIF 或完税价格=(FOB价+运费)/(1-保险费率)或完税价格=CFR价/(1-保险费率)3、从量进⼝关税税额进⼝关税科额=商品进⼝数量×从量关税率4、复合关税? 进⼝关税科额=从价部分关税+从量部分关税=完税价格×适⽤的进⼝关税税率+商品进⼝数量×从量关税率5、进⼝环节消费税从价税:应纳税额=组成计税价格×消费税率组成计税价格=(关税完税价格+关税税额)÷(1-消费税率)从量税:应纳税额=应征消费消费品数量×单位税额6、进⼝环节增值税?应纳税额=组成计税价格×增值税率组成计税价格=关税完税价格+关税税额+消费税额7、船舶吨税?吨税=净吨位×吨税税率(元/净吨)净吨位=船舶有效容积×吨/⽴⽅⽶(吨位数四舍五⼊取整数)8、监管⼿续费?进⼝减税货物:监管⼿续费⾦额=货物价格×(1-实征关税税率÷法定关税税率)×监管⼿续费费率免税和保税货物:监管⼿续费⾦额=货物价格×监管⼿续费费率9、滞纳⾦(起征额为50元,不⾜50元免征)关税滞纳⾦额=滞纳关税税额×0.5‰×滞纳天数代征税滞纳⾦额=滞纳代征税税额×0.5‰×滞纳天数监管⼿续费滞纳⾦额=滞纳监管⼿续费额×1‰×滞纳天数10、滞报⾦(起征额为50元,不⾜50元免征)进⼝货物滞报⾦额=进⼝货物成交价格×0.5‰×滞报天数11、特定减免税货物完税价格完税价格=海关审定该货物原进⼝价格×(1-申请补税实际已使⽤的时间(⽉)/监管年限×12)?12、佣⾦?单位货物佣⾦额=含佣价×佣⾦率净价=含佣价×(1-佣⾦率)?含佣价=净价÷(1-佣⾦率)13、进出⼝货物保险费?保险费=CIF×110%×保险费率14、FOB价换算成其他价(保险加成率⼀般按10%计算)CFR价=FOB+运费CIF价=(FOB+运费)/ [1-保险费率×(1+保险加成率)]15、CFR价换算成其他价FOB价=CFR-运费?CIF价=CFR / [1-保险费率×(1+保险加成率)]16、CIF价换算成其他价FOB价=CIF价×[1-保险费率×(1+保险加成率)]-运费CFR 价=CIF价×[1-保险费率×(1+保险加成率)]进出⼝税费的计算进出⼝税费的计算进出⼝税费的计算进出⼝税费的计算例题⼀:某进出⼝公司进⼝某批不⽤征收进⼝消费税的货物,经海关审核其成交价格总值为CIF境内某⼝岸US$800。

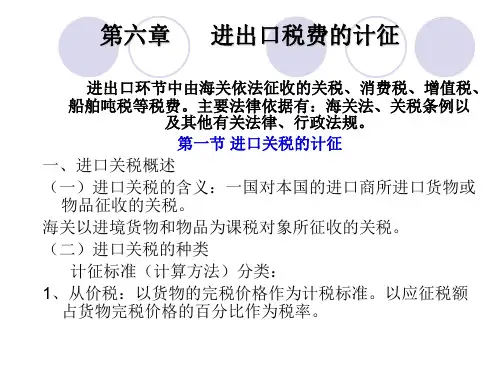

第六章进出口税费计算6.1概述进出口税费计算是指在国际贸易中,根据相关法律、规定和政策,对进出口货物进行税费的计算和核算。

税费的计算对进出口企业来说非常重要,可以直接影响到企业的贸易成本和利润。

因此,正确、准确地计算和核算进出口税费是进出口企业必须掌握的基本技能之一进口税费计算是指进口企业对进口货物进行税费的计算和核算。

进口货物的税费包括关税、增值税、消费税、进口环节税等。

6.2.1关税计算关税是进口货物按照一定的税率计征的税费。

关税的计算一般按照货物的完税价格(即CIF价)乘以相关税率来确定。

关税计算公式:关税=CIF价×关税税率其中,CIF价是指货物的成本价、保险费和运费的总和。

6.2.2增值税和消费税计算除了关税,进口货物还需要缴纳增值税和消费税。

增值税是按照货物的增值额计征的税费,计算公式为:增值税=(CIF价+关税+消费税)×增值税率消费税是按照货物的消费量计征的税费,计算公式为:消费税=消费量×消费税单价其中,消费量可以根据货物的规格、包装等信息确定,而消费税单价通常由国家税务部门发布。

6.2.3进口环节税计算根据国内相关规定,对进口货物还需要缴纳进口环节税。

进口环节税是按照货物的交易额计征的税费,计算公式为:进口环节税=货物交易额×进口环节税率其中,货物交易额就是进口货物的成交价。

出口税费计算是指出口企业对出口货物进行税费的计算和核算。

出口货物的税费包括关税退税、增值税退税等。

6.3.1关税退税计算关税退税是指国家为鼓励出口而对出口货物的关税进行退还。

关税退税的计算一般按照货物的FOB价乘以相关退税率来确定。

关税退税计算公式:关税退税=FOB价×关税退税率其中,FOB价是指货物的离岸价,即货物的成本价、保险费和运费之和减去折扣。

6.3.2增值税退税计算对于出口货物的增值税,国家也会进行退税。

增值税退税的计算一般按照货物的出口销售额乘以相关退税率来确定。

进出口税费的计算与缴纳实例1. 引言进出口业务在国际贸易中扮演着重要角色,但在进行进出口业务时,需要了解和计算相关的税费,以确保交易的合法性和利润。

本文将以进出口税费的计算与缴纳实例为主题,介绍进出口税费的计算方法和实际操作。

2. 进口税费的计算与缴纳2.1 进口税费的种类进口税费主要包括关税、增值税和消费税等。

关税是根据商品的类别和产地等因素确定的,增值税和消费税是根据商品的价值确定的。

进口税费的类型和税率根据国家和地区的政策而有所不同。

2.2 进口税费的计算公式进口税费的计算公式如下:总进口税费 = 关税 + 增值税 + 消费税其中,关税的计算公式为:关税 = 关税税率 × (进口商品的完税价格 + 运费 + 保险费)增值税的计算公式为:增值税 = (进口商品的完税价格 + 关税 + 运费 + 保险费) × 增值税税率消费税的计算公式为:消费税 = (进口商品的完税价格 + 关税 + 运费 + 保险费) × 消费税税率进口税费的缴纳通常由进口商负责。

进口商需要根据海关提供的进口税费计算结果,按规定的时间和方式缴纳相应的税款。

通常,进口商可选择自行办理进口税费的缴纳,或委托专业的报关公司代为办理。

3. 出口税费的计算与缴纳3.1 出口税费的种类出口税费主要包括关税和退税等。

关税是根据商品的类别和目的地等因素确定的,退税是根据商品的出口价值确定的。

3.2 出口税费的计算公式出口税费的计算公式如下:总出口税费 = 关税 - 退税出口税费的缴纳通常由出口商负责。

出口商需要根据海关提供的出口税费计算结果,按规定的时间和方式缴纳相应的税款。

通常,出口商可选择自行办理出口税费的缴纳,或委托专业的报关公司代为办理。

4. 进出口税费的实际操作4.1 进口税费的实际操作进口商在进行进口业务时,需要按照以下步骤进行进口税费的计算和缴纳:1.获取进口商品的完税价格,即商品的成交价格加上运费和保险费。

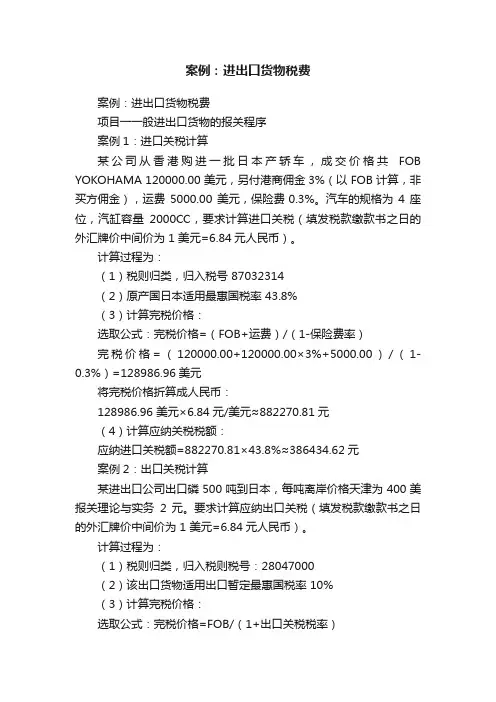

案例:进出口货物税费案例:进出口货物税费项目一一般进出口货物的报关程序案例1:进口关税计算某公司从香港购进一批日本产轿车,成交价格共FOB YOKOHAMA 120000.00 美元,另付港商佣金3%(以 FOB 计算,非买方佣金),运费5000.00 美元,保险费0.3%。

汽车的规格为4 座位,汽缸容量2000CC,要求计算进口关税(填发税款缴款书之日的外汇牌价中间价为 1 美元=6.84元人民币)。

计算过程为:(1)税则归类,归入税号 87032314(2)原产国日本适用最惠国税率 43.8%(3)计算完税价格:选取公式:完税价格=(FOB+运费)/(1-保险费率)完税价格=(120000.00+120000.00×3%+5000.00)/(1-0.3%)=128986.96美元将完税价格折算成人民币:128986.96 美元×6.84元/美元≈882270.81元(4)计算应纳关税税额:应纳进口关税额=882270.81×43.8%≈386434.62元案例2:出口关税计算某进出口公司出口磷 500 吨到日本,每吨离岸价格天津为 400 美报关理论与实务2 元。

要求计算应纳出口关税(填发税款缴款书之日的外汇牌价中间价为 1 美元=6.84元人民币)。

计算过程为:(1)税则归类,归入税则税号:28047000(2)该出口货物适用出口暂定最惠国税率 10%(3)计算完税价格:选取公式:完税价格=FOB/(1+出口关税税率)完税价格=(500吨×400美元/吨)/(1+10%)=181818.18美元将完税价格折算成人民币:181818.18 美元×6.84元/美元≈1243636.35元(4)出口应纳关税税额:应纳出口关税额=1243636.35元×10%≈124363.64元案例3:消费税计算某进出口公司进口丹麦啤酒3800 升,经海关审核其成交价格总值为CIF 境内某口岸US$1672.00。

案例:进出口货物税费项目一一般进出口货物的报关程序案例1:进口关税计算某公司从香港购进一批日本产轿车,成交价格共 FOB YOKOHAMA 120000.00 美元,另付港商佣金3%(以 FOB 计算,非买方佣金),运费 5000.00 美元,保险费0.3%。

汽车的规格为 4 座位,汽缸容量2000CC,要求计算进口关税(填发税款缴款书之日的外汇牌价中间价为 1 美元=6.84元人民币)。

计算过程为:(1)税则归类,归入税号 87032314(2)原产国日本适用最惠国税率 43.8%(3)计算完税价格:选取公式:完税价格=(FOB+运费)/(1-保险费率)完税价格=(120000.00+120000.00×3%+5000.00)/(1-0.3%)=128986.96美元将完税价格折算成人民币:128986.96 美元×6.84元/美元≈882270.81元(4)计算应纳关税税额:应纳进口关税额=882270.81×43.8%≈386434.62元案例2:出口关税计算某进出口公司出口磷 500 吨到日本,每吨离岸价格天津为 400 美报关理论与实务2 元。

要求计算应纳出口关税(填发税款缴款书之日的外汇牌价中间价为 1 美元=6.84元人民币)。

计算过程为:(1)税则归类,归入税则税号:28047000(2)该出口货物适用出口暂定最惠国税率 10%(3)计算完税价格:选取公式:完税价格=FOB/(1+出口关税税率)完税价格=(500吨×400美元/吨)/(1+10%)=181818.18美元将完税价格折算成人民币:181818.18 美元×6.84元/美元≈1243636.35元(4)出口应纳关税税额:应纳出口关税额=1243636.35元×10%≈124363.64元案例3:消费税计算某进出口公司进口丹麦啤酒3800 升,经海关审核其成交价格总值为CIF 境内某口岸US$1672.00。

第六章进出口税费计算案例进出口税费计算是指对进口和出口货物进行税费计算和结算的过程。

进口和出口税费计算对于企业而言十分重要,影响着贸易成本和利润。

本文将通过一个案例详细介绍进出口税费计算的相关内容。

假设一家中国企业从美国进口了一批价值100万元的汽车零部件,进口关税税率为10%。

该企业还需要支付进口环节增值税,税率为17%;进口关税和进口增值税计算方式为按从海关申报的货物价格计算。

首先,根据进口关税税率和货物价值可以计算出进口关税费用。

进口关税=100万元*10%=10万元。

接下来,计算进口增值税。

进口增值税=(100万元+10万元)*17%=18.7万元。

最后,计算进口税费总额。

进口税费总额=进口关税+进口增值税=10万元+18.7万元=28.7万元。

对于出口的货物,出口关税一般为零,但出口环节增值税需要按一定比例计算。

假设该企业将一批价值80万元的汽车零部件出口到德国,出口关税税率为零。

出口环节增值税率为13%。

首先,计算出口环节增值税。

出口环节增值税=80万元*13%=10.4万元。

因为出口关税为零,所以出口税费总额=出口环节增值税=10.4万元。

综上所述,该企业进口这批货物需要支付28.7万元的进口税费,而出口这批货物只需要支付10.4万元的出口税费。

除了关税和增值税外,进出口货物还可能涉及其他税费,如消费税、进口环保税等。

根据具体情况,税费计算也会有所不同。

进出口税费计算涉及到多个环节和因素,对于企业而言,需要熟悉相关的法律法规和政策,合理安排进出口货物的计税方式,以降低成本和提高利润。

同时,还需要配合海关和相关部门提供准确、完整的材料和信息,确保进出口货物的税费计算准确无误。

正因为进出口税费计算的复杂性和重要性,很多企业会选择委托专业的报关行和税务代理来进行税费计算和结算。

这样可以帮助企业降低风险,减少错误发生,并提高计算的准确性和效率。

总之,进出口税费计算是一个综合性的过程,需要企业了解相关的税费政策和计算方式,合理安排货物的进出口环节,准确提供必要的材料和信息。

五、税费计算(一)、进口从价税计算1、某公司进口一批货物,成交价格是USD 2000000 FOB 纽约,运费是USD 20000,保险费是USD 2000,外汇牌价为1美元=8.0人民币元,原产地纽约适用的最惠国税率为40%,求该批货物应征的进口关税?计算方法:完税价格=CIF=2000000+20000+2000=2 022 000.00(美元)折合为人民币=2022000×8=16 176 000.00(元)进口关税税额=完税价格×法定进口关税税率=16 176 000×40%=6 470 400.00(元)(二)、进口从量税计算2、国内某公司从美国购进了1000件男士衬衫,成交价格合计为CIF境内某口岸20.00美元/件,已知适用中国银行的外汇折算价为1美元=人民币7元,原产国美国适用最惠国税率为100元/件,计算应征进口关税。

计算方法:进口关税税额=货物数量×单位税额=1000×100=100 000(元)(三)、复合进口关税计算3、国内某公司从日本购进笔记本电脑50台,其中30台成交价格为CIF境内某口岸5000美元/台,其余20台的成交价格为CIF境内某口岸6000美元/台,已知外汇牌价为1美元=人民币8.0美元,原产国日本适用最惠国税率为:完税价格低于5000美元/台的,关税税率为单一从价税30%;CIF境内某口岸6000美元/台以上的,关税税率为15000元从量税再加5%的从价关税,计算应征进口关税。

计算方法:成交价格合计=5000×30=150 000(美元)(每台5 000美元的30台)=6000×20=120 000(美元)(每台6 000美元的20台)折合为人民币=150 000×8.0=1 200 000(元)=120 000×8.0= 960 000(元)单一从价进口关税税额=完税价格×进口关税税率=1200000×30%=360 000(元)复合进口关税税额=货物数量×单位税额+完税价格×关税税率=20×15000+960000×5%=348 000(元)合计进口关税税额=从价进口关税税额+从量进口关税税额=360000+348000=708 000(元)(四)、出口关税计算4、某公司向法国出口一批货物,成交价格为 FOB 100 000美元,运费6 000美元,保险费率为 0.3%,适用出口关税税率为 5%,汇率为 1 美元=7 元人民币,计算出口关税。

第一节概述主要知识点提要:本节要求考生熟悉海关征收进出口税费的种类及其含义,该节的内容以搞清楚基本概念为主。

(一)单项选择题1.海洋贸易进出口公司从美国进口一批货物,经核定其进口关税和增值税合计为50万元人民币,海关于2008年9月19日(周五)开出税款缴款书,该公司于10月14日缴纳税款(10月1日至10月7日为法定节假日),该批货物海关应征滞纳金:A、2000B、1500C、1750D、25002、某公司进口一批货物,其关税和增值税合计为人民币50万元,海关于2008年9月20日(周六)开出税款缴款书,该公司于10月14日缴纳税款(10月1日至10月7日为法定节假日)计算该税款滞纳多少天:A、7天B、8天C、9天D、6天3.在2008年的海关税则中,进口商品中采用从量关税的有:A、胶卷B、录像机C、放像机 D 、摄像机4.进口产品以低于其正常价值出口到我国且对我国相关企业造成实质性损害的,我国海关将对其征收进口附加税,其名称为:A、反倾销税B、反补贴税C、保障性关税D、报复性关税(二)多项选择题1.进口环节增值税的税率,一般为17%,对关系到国计民生的重要物资征13%,适用13%税率的货品有:A、图书,杂志B、原油,成品油C、粮食,食用植物油D、农药,农机,农膜2.从征收关税的主次程序来分,关税可以分为正税和附加税,下面哪些税属于正税:A、进口税B、报复性关税C、反倾销税D、出口税3.从征收进口关税的主次程序来看,进口关税有正税与附加税之分。

下面哪些税属于附加税:A、反倾销税B、反补贴税C、报复性关税D、进口环节税4.下列进口货物,海关按从量税计征进口关税:A、冻鸡B、原油C、棉花D、胶卷5.我国《海关法》规定的纳税义务人是:A、进口货物的收货人B、出口货物的发货人C、进出境物品的所有人D、上述三种人的代理人(三)判断题1.钻石及钻石饰品,只准在上海口岸进口,其进口环节的增值税和消费税均由上海海关征收。