财务管理学课件第四章项目投资决策

- 格式:ppt

- 大小:797.55 KB

- 文档页数:81

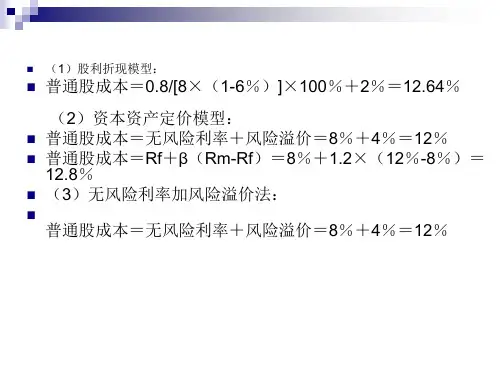

企业财务管理中的投资决策投资决策在企业财务管理中起着至关重要的作用。

企业在面临投资决策时,需要慎重考虑各种因素,以确保所做出的投资能够最大化地增加企业的价值。

本文将从投资决策的定义、投资决策的重要性、投资决策的方法以及投资决策的风险管理等方面进行论述。

一、投资决策的定义投资决策是指企业在资金有限的情况下,经过分析和比较各种投资项目,选择最佳的投资方案,以实现企业的发展目标和增加企业价值的决策过程。

投资决策是企业财务管理中最重要的决策之一,直接关系到企业的生存和发展。

二、投资决策的重要性1. 提高资本回报率:通过科学的投资决策,企业能够选择那些回报率较高的投资项目,从而提高资本回报率,为企业创造更大的价值。

2. 风险管理:投资决策需要对潜在风险进行全面评估和管理,以降低投资风险,保证企业的经营稳定性和可持续发展。

3. 资源配置优化:通过投资决策,企业可以合理配置资源,避免资源浪费,提高资源利用效率。

三、投资决策的方法1. 净现值法(NPV):按照净现值法,投资项目的现金流量将以折现率的形式考虑,以计算项目的净现值。

净现值越高,说明项目对企业的贡献越大,投资项目应予以优先考虑。

2. 内部收益率法(IRR):内部收益率是指使项目净现值为零的折现率。

如果项目的内部收益率大于企业的资本成本,说明该项目对企业是有利的。

3. 投资回收期(PBP):投资回收期是指项目从投资开始到收回全部投资成本所需的时间。

投资回收期越短,项目越有吸引力。

4. 敏感性分析:通过逐步改变投资项目的关键变量,如销售量、销售价格等,来分析对项目净现值等指标的影响,从而评估项目的风险程度。

5. 现金流量分析法:对投资项目的预期现金流量进行详细的分析和评估,以确定项目的经济效益。

四、投资决策的风险管理1. 多样化投资组合:为了降低投资风险,企业可以将资金分散投资于不同的项目或资产,以分摊风险,并提高整体投资组合的收益率。

2. 风险评估和筛选:在进行投资决策前,企业应对投资项目的风险进行全面评估和筛选,避免选择高风险项目。

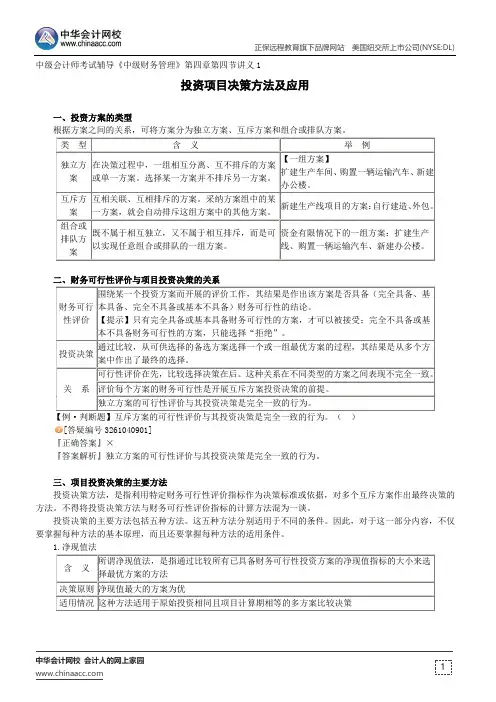

中级会计师考试辅导《中级财务管理》第四章第四节讲义1投资项目决策方法及应用一、投资方案的类型二、财务可行性评价与项目投资决策的关系【例·判断题】互斥方案的可行性评价与其投资决策是完全一致的行为。

( )[答疑编号3261040901] 『正确答案』×『答案解析』独立方案的可行性评价与其投资决策是完全一致的行为。

三、项目投资决策的主要方法投资决策方法,是指利用特定财务可行性评价指标作为决策标准或依据,对多个互斥方案作出最终决策的方法。

不得将投资决策方法与财务可行性评价指标的计算方法混为一谈。

投资决策的主要方法包括五种方法。

这五种方法分别适用于不同的条件。

因此,对于这一部分内容,不仅要掌握每种方法的基本原理,而且还要掌握每种方法的适用条件。

【例4—35】某投资项目需要原始投资1000万元,有A 和B 两个互相排斥,但项目计算期相同的备选方案可供选择,各方案的净现值指标分别为228.91万元和206.02万元。

根据上述资料,按净现值法作出决策的程序如下: [答疑编号3261040902](1)评价各备选方案的财务可行性 ∵A、B 两个备选方案的NPV 均大于零 ∴这两个方案均有财务可行性 (2)按净现值法进行比较决策 ∵228.91>206.02 ∴A 方案优于B 方案。

【例·计算题】(2008年考题)已知:某企业拟进行一项单纯固定资产投资,现有A 、B 两个互斥方案可供选择,相关资料如下表所示: 价值单位:万元说明:表中“2~11”年一列中的数据为每年数,连续10年相等;用“*”表示省略的数据。

要求:(1)确定或计算A 方案的下列数据:①固定资产投资金额;②运营期每年新增息税前利润;③不包括建设期的静态投资回收期。

(2)请判断能否利用净现值法做出最终投资决策。

(3)如果A 、B 两方案的净现值分别为180.92万元和273.42万元,请按照一定方法做出最终决策,并说明理由。

财务管理中的项目投资决策项目投资决策在财务管理中占据着重要的地位,它影响着企业的发展和利润的增长。

在这篇文章中,我将介绍项目投资决策的概念、步骤和方法,并探讨其在财务管理中的实际应用。

一、项目投资决策的概念项目投资决策是指企业在一定的投资预算限制下,通过对不同项目的评估和比较,选择最具经济效益的项目进行投资的过程。

它旨在实现企业的战略目标并获得最大化的经济利益。

二、项目投资决策的步骤1. 项目鉴别和识别:企业需要识别出有潜在投资价值的项目,并对其进行初步评估。

这可以通过市场调查、竞争分析和技术评估等手段来实现。

2. 项目评估:对识别出的项目进行全面、客观的评估,包括财务评估、风险评估和市场评估等。

财务评估主要分析项目的投资回报率、现金流量和利润潜力等指标,风险评估则关注项目面临的各种风险和不确定性。

3. 项目选择和优化:根据评估结果,选择最具经济效益的项目进行投资。

同时,可以通过项目优化来调整和改进方案,以提高投资回报率和降低风险。

4. 项目实施和监控:将选择的项目付诸实施,并建立有效的监控体系来跟踪项目的进展。

这包括制定项目计划、分配资源、管理风险和控制成本等。

5. 项目评估和调整:在项目实施过程中,需要对项目的经济效益进行定期评估和调整。

如果发现项目的实际表现与预期不符,可以对项目进行调整或终止。

三、项目投资决策的方法1. 财务评估方法:包括净现值法、内部收益率法和投资回收期法。

净现值法是将项目未来的现金流量以折现率计算出现值,判断项目是否具有盈利能力;内部收益率法则是计算项目投资回报率,确定项目是否能够达到预期收益;投资回收期法是计算项目回收全部投资所需的时间,用于评估项目的回收速度。

2. 风险评估方法:可以采用敏感性分析和模拟分析等方法来评估项目的风险。

敏感性分析是通过改变关键变量的值,观察其对项目经济效益的影响程度;模拟分析则是基于概率模型,模拟项目的不同情况,并评估其风险和收益。

3. 综合评估方法:综合评估方法将考虑财务指标、风险指标和战略指标等因素,通过权衡各项指标的重要性,综合评判项目的投资价值。

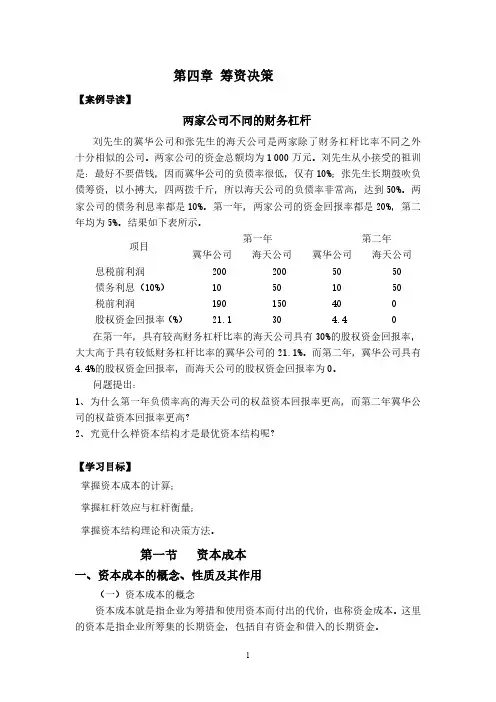

第四章筹资决策【案例导读】两家公司不同的财务杠杆刘先生的冀华公司和张先生的海天公司是两家除了财务杠杆比率不同之外十分相似的公司。

两家公司的资金总额均为1000万元。

刘先生从小接受的祖训是:最好不要借钱,因而冀华公司的负债率很低,仅有10%;张先生长期鼓吹负债筹资,以小搏大,四两拨千斤,所以海天公司的负债率非常高,达到50%。

两家公司的债务利息率都是10%。

第一年,两家公司的资金回报率都是20%,第二年均为5%。

结果如下表所示。

项目第一年第二年冀华公司海天公司冀华公司海天公司息税前利润2002005050债务利息(10%)10501050税前利润190150400股权资金回报率(%)21.130 4.40在第一年,具有较高财务杠杆比率的海天公司具有30%的股权资金回报率,大大高于具有较低财务杠杆比率的冀华公司的21.1%。

而第二年,冀华公司具有4.4%的股权资金回报率,而海天公司的股权资金回报率为0。

问题提出:1、为什么第一年负债率高的海天公司的权益资本回报率更高,而第二年冀华公司的权益资本回报率更高?2、究竟什么样资本结构才是最优资本结构呢?【学习目标】掌握资本成本的计算;掌握杠杆效应与杠杆衡量;掌握资本结构理论和决策方法。

第一节资本成本一、资本成本的概念、性质及其作用(一)资本成本的概念资本成本就是指企业为筹措和使用资本而付出的代价,也称资金成本。

这里的资本是指企业所筹集的长期资金,包括自有资金和借入的长期资金。

资本成本包括筹资费用和用资费用两部分内容。

1.筹资费用。

这是指企业在筹措资金过程中为获取资金而付出的花费。

包括向银行支付的手续费,因发行股票、债券而支付的发行费用等。

筹资费用通常是在筹措资金时一次支付的,在用资过程中不再发生,因此,可视作筹资数量的一项扣除。

扣除筹资费用后的筹资数额为筹资净额。

2.用资费用。

这是指企业在生产经营、投资过程中因使用资本而付出的费用。

包括向股东支付的股利、向债权人支付的利息等,这是资本成本的主要内容。