组合投资的收益和风险问题模型

王豪

摘要:本文通过对组合投资问题的分析,建立了一个研究投资收益风险的模型,使用一个双目标优化模型的来描述这个问题。首先对模型进行简化,然后使用了风险偏好度的概念,将双目标问题通过风险偏好参数归结为一个含约束条件的线性规划问题。最后,借助matlab软件,解出了这个问题,给出了优化的投资方案。问题1的优化方案的风险率是0.60%,收益率是20.19%,问题2的优化方案的风险率是6.50%,收益率是30.59%。

关键词:组合投资;线性规划;多目标优化;收益率;风险率

一、问题重述

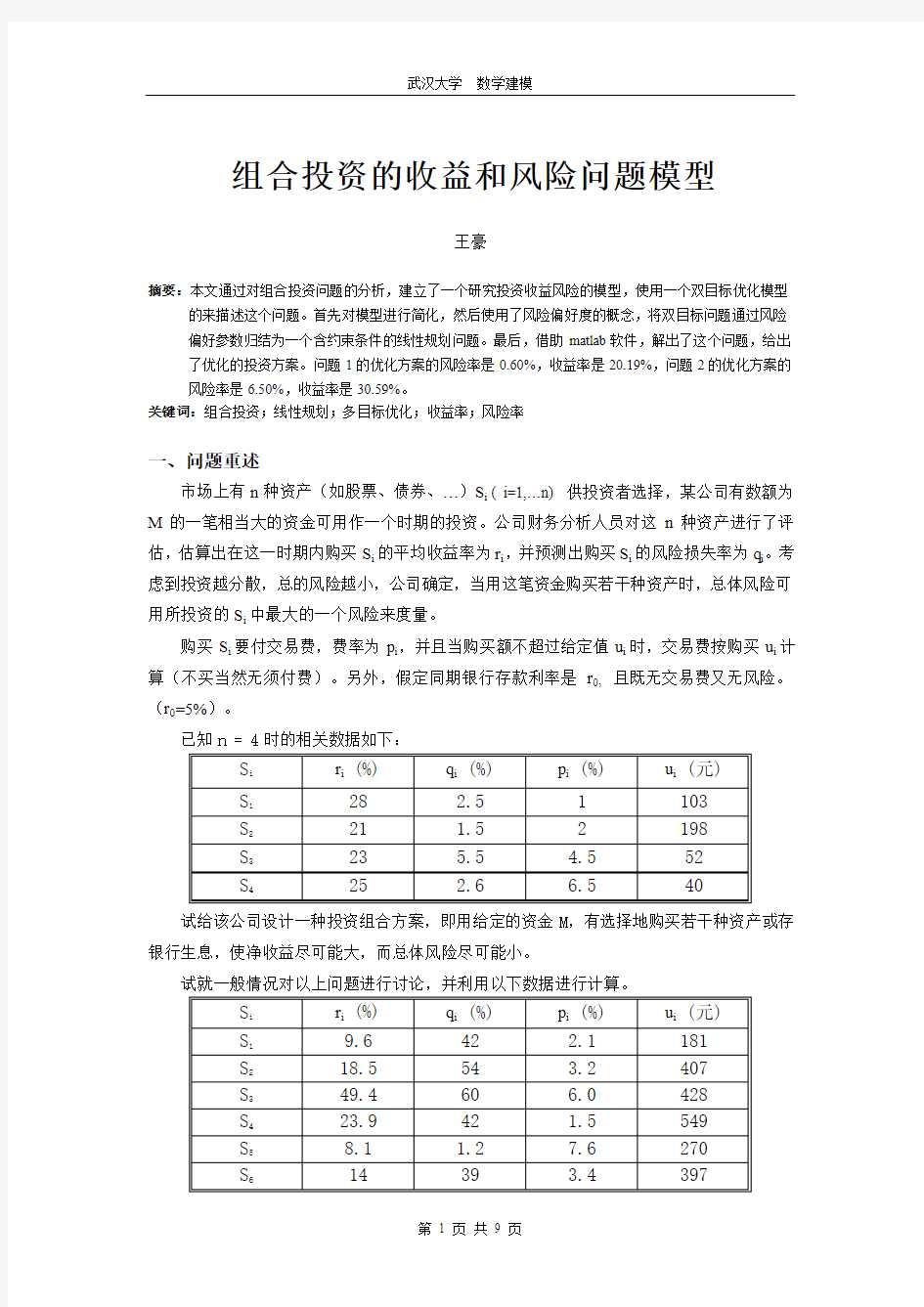

市场上有n种资产(如股票、债券、…)S i( i=1,…n) 供投资者选择,某公司有数额为M的一笔相当大的资金可用作一个时期的投资。公司财务分析人员对这n种资产进行了评估,估算出在这一时期内购买S i的平均收益率为r i,并预测出购买S i的风险损失率为q i。考虑到投资越分散,总的风险越小,公司确定,当用这笔资金购买若干种资产时,总体风险可用所投资的S i中最大的一个风险来度量。

购买S i要付交易费,费率为p i,并且当购买额不超过给定值u i时,交易费按购买u i计算(不买当然无须付费)。另外,假定同期银行存款利率是r0, 且既无交易费又无风险。(r0=5%)。

已知n = 4时的相关数据如下:

试给该公司设计一种投资组合方案,即用给定的资金M,有选择地购买若干种资产或存银行生息,使净收益尽可能大,而总体风险尽可能小。

二、问题分析

这是一个证券投资组合管理的优化问题,通过对不同投资项目的组合的风险和收益的权衡,以追求最大的利润和最小的风险为目标。

由于存在一个交易费的问题,相当于成本被划分为两部分,一部分是进行某种投资项目固定成本,一部分是可变成本。

投资的目标是,使净收益尽可能大,使总体风险尽可能小。这是一个双目标优化[1]的问题,需要通过某种约束或者加权转换成单目标问题。约束法:方案一,在风险一定的情况下,使收益最大化;方案二,在收益一定的情况下,使得风险最小化。加权法:由于不同的决策者对收益和风险的偏好不同,可以引入偏好系数[2]c进行加权作为投资者偏好度的参数。

三、模型建立

1、参数说明

将银行投资作为投资s

0,则r

=5%,q

=0,p

=0,u

=0。

x i :投资第i项投资项目s

i

的成本占总资金M的比例(包括交易费用)

R:总体收益

Q:总体风险

m

i

:第i项投资项目除去交易费后的有效投资c: 收益风险偏好参数

2、模型建立

除去交易费用之后

m i =0,x

i

=0;(不考虑买空卖空[2]的情况,恒有x

i

>0)

x

i

-u

i

p

i

,0 i i ; x i /(1+p i ),x i >=u i ; 总体收益:R=∑m i (r i-p i) 总体风险:Q=max{m i q i} 投资约束条件:∑x i =1 双目优化的决策目标 收益最大:max{R}; 风险最小:min{Q}; 3、模型简化 根据题意,总资金数额M足够大,对一项投资项目的投入资金量不超过u i的情况不符合追求最大利益的目标,考虑到这个因素,可以将模型进行简化: 第i项目有效投资:m i =x i /(1+p i ),x i >=u i ; 总体收益:R=∑m i (r i-p i) 总体风险:Q=max{m i q i} 投资约束条件:∑x i =1 双目优化的决策目标 收益最大:max{R}; 风险最小:min{Q}; 化简有 双目标决策:max{ ∑[x i (r i-p i)]/(1+p i ) } min{max{x i q i/(1+p i )} } 总投资约束:∑x i =1 四、模型求解 1、双目问题单目化 收益风险偏好参数c的含义是表征投资者对收益和风险的偏好程度, c作为预期收益因素在投资者心目中的考虑权重,(1-c)表示预期风险因素在投资者心目中的考虑权重。c越小,表示投资者对风险的承受能力越差,c越大,则(1-c)越小,表示投资者对风险的承受能力越强。 将上述双目标问题转化成单目标问题: max{ c∑[x i (r i-p i)]/(1+p i )-(1-c){max{x i q i/(1+p i )}} } ∑x i =1 2、Linprog简介 在matlab中有一个优化工具包(Optimization Toolbox),其中有一个函数linprog[3]用来解线性规划[4]问题。 Linprog的作用是在线性约束条件的束缚下,求解最小值问题(最大值可以转换成其负函数的最小值)。约束条件包括线性等式,线性不等式和上下界。 约束条件为: A*x<=b (线性等式约束) Aeq*x=beq (线性不等式约束) lb<=x<=ub (边界条件) 其中A,Aeq分别是线性不等式约束条件和线性等式约束条件的的系数矩阵,f, x,b,beq,lb,ub都是矢量。 Linprog的语法如下: [x,fval]= linprog(f,A,b,Aeq,beq,lb,ub,x0,options) 最后返回的值包括最优化之后的解以及返还的函数值。 3、使用matlab求解 为了使用linprog求解,再将原模型改变一下形式,引入参量risk表示指定承受的总风险,对每个risk值使用linprog求得总收益最大值,然后画出风险-收益曲线,分析最优投资组合。 原模型改变为: min{(1-c)risk-c∑[x i (r i-p i)]/(1+p i )} (最大值问题变换成最小值问题) x i q i/(1+p i )<=risk (最大风险变换成线性不等式约束条件) ∑x i =1(总投资条件作为线性等式约束条件)使用matlab编程求解(代码后附)。 五、数值计算 1、投资信心-风险度曲线 根据投资者对风险-收益的偏好参数c的不同,将投资者分为保守型,进取型和冒险型。 例如取c=0.5,即考虑收益和风险因素各半,为保守型;取c=0.9,主要考虑收益,同时兼顾风险度,为进取型;取c=1,即只考虑收益的增长因素,为冒险型,此时,由于影响投资信心的唯一因素是收益,所以投资信心-风险度曲线和收益-风险曲线重合。 2、结果分析 从上图可以看出:随着风险的增大,收益一直在增大,但在不同的区间,收益增大的速度不同,随着投资的增加,收益的增加趋势变慢。根据投资者收益风险偏好的不同,投资信心的增长减不同。投资者越保守,投资信心增长的区间越短,投资者越冒险,投资信心增长的区间越长。可以看出,这些规律都是与现实相符的。 在投资者信心曲线上,有两个明显的拐点,在拐点的两侧,投资者信心增长的速度有显著变化。在投资者的收益风险偏好不同的情况下,这两个拐点基本重合。这是因为投资者信心都是收益风险的线性组合,尽管线性关系比例系数不同,但是其基本趋势相同。 在这两个拐点处,随着投资风险的增大,投资者信心增长的趋势发生突变,所以,这两个拐点可以作为最优投资组合的参考。 它们的位置如下表所示: 表一投资方案曲线的拐点位置和收益率 其中拐点二是由于把所有投资都投入到收益率最高的项目中造成的,不符合分散投资、回避风险的原理。 点一是最优投资组合点。此时银行投资为0,项目一24.24%,项目二40.80%,项目三11.40%,项目四23.56%,此时的总体收益率20.19%,总体风险率0.6%。 3、模型推广 将同样算法应用于第二问得到: 同样办法求出拐点(曲线拐点没有第一问明显)。 六、最终结果 问题1 优化的投资组合方案如表二,按照这个方案投资,总风险为0.60%,总收益为20.19%. 表二问题1的投资优化方案 问题2 优化的投资组合方案如表三,按照这个方案投资,总风险为6.50%,总收益为30.59%. 表三问题2的投资优化方案 七、模型分析 1、模型欠缺 在对交易费进行研究的时候,为了模型的化简和计算方便,忽略了投资费用小于u i 的情况。 在研究每个项目的投资比例的时候,没有考虑买空卖空的情况。 在研究投资信心-风险度曲线拐点的时候,方法不够精确,由于图一曲线转折较陡峭,对问题1影响不大,而曲线二转折较缓,对问题2影响较大。 2、模型改进 在允许卖空卖空的情况下,将模型稍作改变,允许x i <0即可,其余不变。后面解题程序也要稍作修改,将linprog程序中的边界条件修改到允许买空卖空的范围,解题方法不变。 m i =0,x i >=empty;(最大卖空比例empty) x i -u i p i ,0 i i ; x i /(1+p i ),x i >=u i ; 总体收益:R=∑m i (r i-p i) 总体风险:Q=max{m i q i} 投资约束条件:∑x i =1 对问题2中拐点的选取可以采用曲线拟合,求导数的办法求得较为精确的拐点。 八、附录 1、问题1源程序 r=[0.05,0.28,0.21,0.23,0.25]; disp('The rates are'); disp(r); q=[0,0.025,0.015,0.055,0.026]; disp('The risks are'); disp(q); p=[0,0.01,0.02,0.045,0.065]; disp('The taxes are'); disp(p); c=input('Type in perference parameter (0 disp(c); for risk=0:0.001:0.1 Aeq=[1,1,1,1,1]; beq=[1]; lb=[0;0;0;0;0]; ub=[1;1;1;1;1]; temp=q./(1+p); %disp(temp); A=zeros(5); for i=1:5 for j=1:25 if j-(i-1)*5==i A(j)=temp(i); end end end f=(1-c)*risk-c*( (r-p)./(1+p) ); b=risk*[1;1;1;1;1;]; [x,fval]=linprog(f,A,b,Aeq,beq,lb,ub); x=x'; disp(x); variable=-fval; disp(variable); disp(risk); plot(risk,variable,'.'); axis([0 0.1 0 0.5]); hold on; end 2、问题2源程序 r=[0.05,0.096,0.185,0.494,0.239,0.081,0.14,0.407,0.312,0.336,0.368,0.118,0. 09,0.35,0.094,0.15]; q=[0,0.42,0.54,0.60,0.42,0.012,0.39,0.68,0.334,0.533,0.40,0.31,0.055,0.46,0 .053,0.23]; p=[0,0.021,0.032,0.060,0.015,0.076,0.034,0.056,0.031,0.027,0.029,0.051,0.05 7,0.027,0.045,0.076]; c=input('Type in perference parameter (0 disp(c); for risk=0:0.001:0.2 Aeq=[1,1,1,1,1,1,1,1,1,1,1,1,1,1,1,1]; beq=[1]; lb=[0;0;0;0;0;0;0;0;0;0;0;0;0;0;0;0]; ub=[1;1;1;1;1;1;1;1;1;1;1;1;1;1;1;1]; A=zeros(16); for i=1:16 for j=1:255 if j-(i-1)*16==i A(j)=temp(i); end end end f=(1-c)*risk-c*( (r-p)./(1+p) ); b=risk*[1;1;1;1;1;1;1;1;1;1;1;1;1;1;1;1]; [x,fval]=linprog(f,A,b,Aeq,beq,lb,ub); x=x'; if risk<0.08 disp(x); end variable=-fval; disp(variable); disp(risk); plot(risk,variable,'.'); axis([0 0.2 0 0.5]); hold on; end [参考文献] [1] 邱菀华.证券组合投资的风险决策模型及其应用研究[D]. 北京航空航天大学博士论文,2002 [2] 许闻天.证券组合投资的优化方法及其风险偏好最优化模型[D]. 山东大学硕士论文,1999 [3]后勤工程学院数学教研室.数学建模与数学实验教学课件 风险评估的基础是对风险发生的可能性大小、可能的结果范围和危害程度、预期发生的时间、一个风险因素所产生的风险事件的发生频率这几项内容进行评估。 通常的风险评估过程都由以下六个基本步骤构成: (1)评估所有的方法。所有不同的方法都应该考虑到,所有影响风险的因素都必须考虑。头脑风暴法或其他的风险识别方法应该使用得透彻,所有可能影响风险发生的因素都应该考虑到。 (2)考虑风险态度。决策者的风险态度是需要重点考虑的。不同的人会用不同的态度估计风险,并且使用同样的数据做出不同的决定。一些决策者,与其他的决策者相比较,或多或少是厌恶风险的,并且会根据给定的数据,对风险的发生和影响做出不同的主观评估。 (3)考虑风险的特征。风险是否已经识别、它们是否可控和它们的影响将会怎样,这些都是需要考虑的。控制已经识别(例如内部 可控的)的风险而不是其他的(例如外部不可控的)风险,这是可能的。所有可能的风险特征都需要识别。 (4)建立测量系统。风险需要用定量或定性(或综合的)方法测量和评估。一些方法是使用已经建立的模型,这些模型输入了风险的特征和风险面临的情况,这样,根据历史经验就可以做出预测。 (5)解释结果。测量中生产的数据需要解释。这种解释同样也有定性的或定量的。测量过程的结果给预测和可能的结果提供了一种暗示,但是这些仍需要解释。两个不同的解释人员可能用的是同样的数据和结果,但他们所做的评价却不相同。解释可能会根据观察到的数据用外推法对未来的结果做出预测。 (6)做决策。整个过程的最后阶段需要决定哪些风险会保留,哪些风险要转移出去。风险是否保留取决于组织的实际情况和决策者的态度。 公众投资者信息获取与风险态度等方面的影响模型 摘要:经济改革促进我国证券市场高速发展,引起人们广泛关注,投资者希望充分把握各种证券信息,但发行方却视之为商业机密,证券发行人为了出售证券,虽然不得不向投资者公开某些信息,但信息公开程度系以满足证券销售为最高限度。在采取信息自愿公开的时期,信息公开的范围和方式、信息公开的时间性或者时效性、信息的真实性及准确性等方面,都是站在发行人立场上作出判定的,因此,难免出现损害投资者利益的情形。针对投资者受损害的情景,本文对博雅证券研究所所提供的一些数据资料进行量化分析。 问题一:对于个人状况,信息获取方式,媒体信任度,风险态度的提出,我们用综合评价的定量分析法中的主成分分析法对所给数据进行分析处理。利用spss 软件分别对基本信息、投资习惯、外部因素影响、对待风险的态度的四部分调查问卷进行处理,可以得到其特征值,贡献率,累计贡献率,确定主成分元素,提出个人状况,信息获取方式,媒体信任度,风险态度。 问题二:对于个人状况,信息获取方式,媒体信任度,风险态度他们之间的相关性分析,我们利用excel软件中的统计函数的correl函数求他们确定主成分元素之间的相关性系数,通过比较他们之间相关性系数的大小确定其相关性的大小。 问题三:向公众投资者和证券监管部门提出相应意见,通过比较已经得出的公众投资者的个人状况,信息获取方式,媒体信任度,风险态度之间的相关系数向公众投资者和证券监管部门提出相应意见。 最后,我们进行对模型优缺点的客观评价,模型的改进及模型推广。 关键字:主成分分析,数据降维,相关系数,spss 公众投资者信息获取与风险态度等方面的影响模型 一、问题重述 几十年来,经济改革的成就之一是我证券市场的高速发展,实现个人财产性收入已引起人们的广泛关注.投资想者希望能够充分地把握各种证券信息,但发行方有时却会视公司信息为其独占信息,甚至视之为发行人的商业秘密。证券发行人为了出售证券,虽然不得不向投资者公开某些信息,但信息公开程度系以满足证券销售为最高限度。在采取信息自愿公开的时期,信息公开的范围和方式、信息公开的时间性或者时效性、信息的真实性及准确性等方面,都是站在发行人立场上作出判定的,因此,难免出现损害投资者利益的情形。附录中给出了博雅证券研究所所掌握的一些数据资料,请你们根据这些数据资料,利用数学建模的方法,提出以量化分析为基础的公众投资者的个人状况、信息获取方式、媒体信任程度、风险态度等,并分析他们之间的相关性,同时向证券监管部众投资者提供一些建议。 二、模型假设与符号说明 2.1 模型假设 1. 假设调查问卷和调查问卷统计表中的数据能够购代表投资者群体的基本情况; 2. 表中数据真是可靠且不存在人为误差; 2.2 符号说明 表示问题1,问题2,问题3……问题47; 表示主成分载荷矩阵中的数据; 表示主成分中各指标所对应的系数; 表示新的综合变量; 表示主成分; 表示相关系数; 三、问题分析 3.1问题一的分析 由于调查问卷数据统计表中的数据很多,要提出公众投资者的个人状况、信息获取方式、媒体信任程度和风险态度是困难的,在调查问卷中各个问题之间会存在一定的相关性,通过主成分分析方法消减变量个数,将众多的原有变量综合成较少几个综合互不相关的指标(主成分),并且这几个综合指标能够反映原有变量的绝大部分信息。通过spss软件和主成分的计算方法来分别找出公众投资者的个人状况、信息获取方式、媒体信任程度和风险态度这4部分的综合指标。通过每个部分的综合指标来确定公众投资者的个人状况、信息获取方式、媒体信任程度和风险态度。 3.2问题二的分析 一、美国风险投资机构的治理结构 由于风险投资机构的管理者和项目经理直接肩负着筛选、监督投资对象企业等责任,所以风险投资机构的治理结构是否具备有效的制约与激励机制,是决定风险资本能否有效运作的最基础性环节。 1.有效的风险投资机构治理结构所应解决的主要问题。 正如现代委托代理理论所分析的那样,在所有权与经营权分离的情况下,如果没有适当的激励机制,管理者就会利用信息优势做出有利于自身却损害所有者利益的行为。就风险投资机构这种组织形式来讲,因信息不对称而使出资人面临的风险主要表现在以下两个方面:第一,风险投资机构管理人员滥用资金的风险。在成功的创业投资项目中,产出往往数倍于甚至数十倍于投入。与一般工商企业不同,风险投资机构属于资金丰富而本身并不直接拥有能够带来高额回报投资项目的单位,并且现实中真正具有投资价值的项目又极为有限。这样,如果没有合理的激励机制,风险投资机构的项目管理人就有可能放松对投资项目的筛选和分析,不经过缜密的评估和判断就把资金投入到并不具有可行性的创业投资项目中,从而造成资金的滥用问题。 第二,风险投资机构管理人员滥用权力为己牟利的风险。如果风险投资机构这种经营权与所有权相分离的组织形式的激励机制设计不当,造成所有者与经营者之间存在着严重的利益不一致问题,管理者就会利用自己的信息优势做出诸如过分追逐风险、为自己确定过高的报酬标准、进行关联交易、甚至违背机构本已确定的方针和投资策略等损害出资人利益的行为。甚至会发生项目管理人员为获得不正当的利益,而与被投资企业串通合谋,在投资前隐匿真实信息、制作与报告虚假信息,在投资后不履行善意管理的义务。 所以,一个合理的风险投资机构治理结构,必须能够有效地控制管理人员滥用机构资金及为自己谋取不正当利益。 2.美国风险投资机构的治理结构。 美国的风险投资机构绝大部分都实行有限合伙制(Limited Partnership)的组织形式。有限合伙机构的合伙人包括有限合伙人(Limited Partner)与普通合伙人(General Partner)两类。在每次投资中,有限合伙人的出资比例一般要占99%,其余1%左右由普通合伙人投入。实践表明,有限合伙制的组织模式具有合理的激励与约束机制,有效地降低了代理成本和机构的运营成本。这主要表现在以下几个方面: 第一,有限合伙制的组织结构较好地实现了责任与权力的统一。根据美国关于有限合伙制的法律规定,由于有限合伙人对合伙机构的负债仅承担以其出资额为限的有限责任,所以不得直接参与合伙机构的经营管理活动,只有承担无限责任的普通合伙人才享有全面的经营管理权。这种权力分配构架既保证了风险资本家在投资活动中的独立性和自主性,也明确了其经营管理不善需要承担的责任——如若投资失败且负债比例过高,作为管理专家的普通合伙人必须以自己的财产进行债务偿还。另外,在合伙合约约定的期限内,只要不存在严重的问题,普通合伙人的管理权很难被剥夺,这就有效地防止了管理专家在长期投资方面的短期行为。为了防止普通合伙人滥用自己的管理权,美国的许多风险投资机构在成立章程中都规定,诸如合伙的延期等重大问题必须征得作为主要投资人的有限合伙人的同意。 第二,有限合伙制的分配模式对管理专家是一种有效的激励机制。在美国,作为普通合伙人的管理专家的报酬分为两部分:一是作为固定部分由有限合伙人支付的管理费,一般每年管理费总额相当于承诺资本总额的1.5%-3%;二是作为浮动部分的资本利润提成(carried interest),该部分约占普通合伙人总收入的70%,甚至高达90%以上(庄心一、匡晓明,2001)。这种分配方式把管理专家的报酬与投资机构的收益直接联系起来,管理专家为了追求自身收益的最大化必须首先实现机构收益及有限合伙人利益的最大化。 二、美国风险资本投资对象企业的治理结构 企业信用风险评估模型 企业信用风险评估是构建社会信用体系的重要构成要素,也是企业信用风险管理的 核心环节。企业信用风险评估涉及四个基本的概念,即信用、信用风险、信用风险管理以及信用风险评估。本节重点为厘清基本概念,并介绍相关企业信用风险评估操作。 I —、企业信用风险评估概念 企业信用风险评估是对企业信用情况进行综合评定的过程,是利用各种评估方法,分析受评企业信用关系中的履约趋势、偿债能力、信用状况、可信程度并进行公正审查和评估的活动。 信用风险评估具体内容包括在收集企业历史样本数据的基础之上,运用数理统计方法与各种数学建模方法构建统计模型与数学模型,从而对信用主体的信用风险大小进行量化测度。 I 二、企业信用风险评估模型构建 (一)信用分析瘼型概述 — 在信用风险评估过程中所使用的工具——信用分析模型可以分为两类,预测性模型和管理性模型。预测性模型用于预测客户前景,衡量客户破产的可能性;管理性模型不具有预测性,它偏重于均衡地揭示和理解客户信息,从而衡量客户实力。 计分模型 Altman的Z计分模型是建立在单变量度量指标的比率水平和绝对水平基础上的多变量模型。这个模型能够较好地区分破产企业和非破产企业。在评级的对象濒临破产时,Z 计分模型就会呈现出这些企业与基础良好企业的不同财务比率和财务趋势。 2.巴萨利模型 巴萨利模型(Bathory模型)是以其发明者Alexander Bathory的名字命名的客户资信分析模型。此模型适用于所有的行业,不需要复杂的计算。其主要的比率为税前利润/营运资本、股东权益/流动负债、有形资产净值/负债总额、营运资本/总资产。 Z计分模型和巴萨利模型均属于预测性模型。 3.营运资产分析模型 营运资产分析模型同巴萨利模型一样具有多种功能,其所需要的资料可以从一般的财务报表中直接取得。营运资产分析模型的分析过程分为两个基本的阶段:第一阶段是计算营运资产(working worth);第二阶段是资产负债表比率的计算。从评估值的计算公式中可以看出,营运资产分析模型流动比率越高越好,而资本结构比率越低越好。 《 营运资产分析模型是管理性模型,与预测性模型不同,它着重于流动性与资本结构比率的分析。由于净资产值中包含留存收益,因而营运资产分析可以反映企业的业绩。 □第三章企业征信业务 又因为该模型不需要精确的业绩资料,可以有效地适用于调整后的账目。通过营运资产和资产负债表比率的计算,确定了衡量企业规模大小的标准,并对资产负债表的评估方法进行了考察,可以确定适当的信用限额。 4.特征分析模型 特征分析模型采用特征分析技术对客户所有财务和非财务因素进行归纳分析;从客户的种种特征中选择出对信用分析意义最大、直接与客户信用状况相联系的若干特征,把它们编为几组,分别对这些因素评分并综合分析,最后得到一个较为全面的分析结果。 (二)企业信用风险评估模型构建① 1.预测性风险模型构建——Z计分模型 淮阴工学院专业实践周 (2) 班级: 姓名: 学号: 选题: A 组第30 题 教师: 基于投资风险决策的分析 摘要 本文是对开放式基金投资项目问题的研究,开放式基金投资项目问题在现实生活中有着广泛的应用前景。 本文主要采用运筹学的知识,同时采用了MATLAB的知识,采用整数线性规划建立模型,并进行优化,将实际问题数学化。对于本题,我们层层递进,考虑到了各项目之间的相互影响、风险等这些因素,综合考虑现实市场因素和股票的影响因素,对资金的投入和最终的利润进行比较,然后对各种方法得到的投资方案进行对比,优选出更合理的方案,最后采用数学软件(如:LinGo、MATLAB)进行模型求解。 关键词:整数线性规划LinGo MATLAB 风险率利润 一、问题重述 某开放式基金现有总额为15亿元的资金可用于投资,目前共有8个项目可供投资者选择,每个项目可重复投资。根据专家经验,对每个项目投资总额不能太高,应有上限。这些项目所需要的投资额已知,一般情况下投资一年后各项目所得利润也可估算出来,如表1所示。 表1 项目投资额及其利润单位:万元 请帮该公司解决以下问题: (1)就表1提供的数据,应该投资哪些项目,使得第一年所得利润最高? (2)在具体投资这些项目时,实际还会出现项目之间互相影响的情况。公司咨询有关专家后,得到以下可靠信息:同时投资项目A1,A3,它们的年利润分别是1005万元,1018.5万元;同时投资项目A4,A5,它们的年利润分别是1045万元,1276万元;同时投资项目A2,A6,A7,A8,它们的年利润分别是1353万元,840万元,1610万元,1350万元,该基金应如何投资? (3)如果考虑投资风险,则应如何投资,使收益尽可能大,而风险尽可能小。投资项目总体风险可用投资项目中最大的一个风险来衡量。专家预测出各项目的风险率,如表2所示。 表2 市场投资的收益和风险模型 李吉志 胡驿姿 胡凯 摘要 本文提出了一个多目标规划的数学模型,解决了市场投资方案的问题,使收益值尽可能大,风险值尽可能小。 为了方便求解,我们把非线性的转化为线性的,并将两个目标函数用加权系数法,引入加权系数,转化为一个目标函数,其中反应的是风险水平。另外,在考虑交易费时,由于有个最小给定值的约束使问题很复杂,为了简化,我们将问题简化为只考虑超过部分的交易费,这样也利于求解。最后,由MATLAB 求解出问题的最佳抉择与收益及其风险表: 001max ()n i i i i f m r p m r ==-+∑ min g=max{}i i m q 01 (1)1 .01 n i i i i m p m s t m =?++=???≤≤? ∑ 再将15n =带入模型,按问题一相同思路得出投资组合方案(具体方案见文中)。 关键词:多目标规划 加权系数法 市场投资 一、问题的重述 市场上有n 种资产(如股票、债券、…)),,1(n i S i 供投资者选择,某公司有数额为M 的一笔相当大的资金可用作一个时期的投资。公司财务分析人员对这n 种资产进行了评估,估算出这在这一时期内购买i S 的平均收益率为i r ,并预测出购买i S 的风险损失率i q 。考虑到投资越分散,总的风险越小,公司确定,当用这笔资金购买若干种资产时,总体风险可用所投资的i S 中最大的一个风险来度量。 购买i S 要付交易费,费率为i p ,并且当购买额不超过给定值i u 时,交易费按购买i u 计算(不买当然无须付费)。另外,假定同期银行存款利率是0r , 且既无交易费又无风险。(0r =5%) 1、已知n = 4时的由给出的相关数据,试给该公司设计一种投资组合方案,即用给定的资金,有选择地购买若干种资产或存银行生息,使净收益尽可能大,而总体风险尽可能小。 2、试就一般情况对以上问题进行讨论,并利用给出数据进行计算。 二、模型的假设 1、假设确定M 相当大,这一条件可以在交易额很小时,忽略交易费; 2、假设投资越分散,总的风险越小,且总体风险可用所投资的资产当中最大的一个风险来度量; 3、假设交易费按购买计算,在不买的情形下当然无须付费; 4、假设同期银行存款利率保持定值不变,且既无交易费又无风险。 三、符号的约定 :n 市场资产数目; :i S 市场资产的种类(其中0S 表示投资银行) ; :i m 选择投资i S 的资金比例(其中0m 表示投资银行的资金比例) ; :i r 购买i S 的平均收益率; :i q 购买i S 的风险损失率; :i p 购买i S 的交易费率 风险审计预估要素确定(底稿) 第315号国际审计准则(IsA315)要求从六方面了解被审计单位及其环境: (1)行业状况、监管环境以及其他外部因素; (2)被审计单位的性质; (3)被审计单位对会计政策的选择和运用: (4)被审计单位的目标、战略以及相关经营风险; (5)被审计单位财务业绩的衡量和评价; (6)内部控制 ISA315将被审计单位的战略以及相关经营风险与其他五个需要考虑的因素并列,对重大错报风险的分解过于粗略,实务中难以实篇。我国学者汪国平认为:重大错报风险应从宏观经济因素、行业因素、微观因素三方面分解,微观因素包括:法人治理结构、持续经营能力、可能使管理层舞弊的因素、内部控制制度、战略规划、财务状况六个因素,这样的划分,较为全面概括了重大错报风险的影响因素。 风险评估审计:审计风险--------> 道德风险*1+固有风险*β(式1)-------> 重大*1+非重大*α(式2) 1.道德风险(不可控制风险) 包括:可能使管理层舞弊的因素,管理层或股东有损害企业利益的等等行为,审计人员职业道德,风险值只有0和1,和重大事项风险相同,但重大风险的风险值可以通过展开后续审计减少可以控制的风险,降低后的重大风险事项和非重大风险事项的综合值才是应该被财务报表使用者参考的数据。 2.固有风险(可控制风险) 包括:固有风险=重大错报风险*1+非重大错报风险*α 3.重大风险(重大错报风险) 包括:与管理层沟通的有效性 客户持续经营能力,是否能保证持续经营 客户主体赔偿能力,是否能维持合理的资产结构 法人治理结构是否合理,股东是否拥有绝对的控制权 4.非重大风险=(外部环境风险+行业风险+企业内部风险)*α 包括:外部环境风险→宏观市场风险=①预测市场需求变化→预期销售收入增加率/减少率*+②整个行业的风险特点→同类比上市公司市场利润最高与最低的差值* 企业内部风险=③客户企业生产能力即供给状况→客户企业吸取资本的能力→当年实收资本/平均总资产*+④客户持续经营能力→营运能力综合指标+偿债能力综合指标*+⑤诉讼风险 1.1道德风险 包括:可能使管理层舞弊的因素,管理层或股东有损害企业利益的等等行为,审计人员职业道德 1.2固有风险=外部环境风险+行业风险+企业内部风险 外部环境风险→宏观市场风险=①预测市场需求变化→预期销售收入增加率/减少率*+②整个行业的风险特点→同类比上市公司市场利润最高与最低的差值* 一、名词解释 1、赛事投资作为一种新兴风险投资方式, 主要是通过证券市场和产权交易市场出售赛事及 其相关产品的经营权, 即通过这种名义股权的交易, 兑现投资的赢利, 它看重的是资本的快速扩张和市场价值的不断提升, 是一种可进可退的短期或中期投资行为。 2、风险识别是指风险投资企业运用多种方法, 对明显的和潜在的各种风险进行全面识别和 系统归类, 对各种风险的诱因进行分析。 3、风险投资方式是当今金融市场的一直新兴的长在成长中的金融力量。国外体育产业发展起步阶段基本是靠风险投资来支持的。 4、债权性风险投资是指投资基金购买风险企业发行的企业债券。与一般的债券投资不同的是,这种债权是附有期权的债券投资。 二、填空题 1、广义的风险投资泛指一切具有高风险、高潜在收益的投资; 狭义的风险投资是指以高新 技术为基础, 生产与经营技术密集型产品的投资。 2、将风险管理划分为五个步骤: 风险识别、分析、计划、跟踪、控制等, 强化风险识别与 跟踪, 对风险进行时时监控。 3、举国体制是以国家利益为最高目标,动员和调配全国有关的力量,攻克某一项世界尖端领 域或国家级特别重大项目的工作体系和运行机制。 4、随着国家政治体制和经济体制各方面改革的逐步深人, 体育改革也迈开了步伐。体育投 资主体从一元化向国家和社会二元化转变。 5、商业计划书是对投资项目的背景、基本状况、盈利能力、发展前景等方面的真实表述和 客观预测。 6、体育产业投资基金在投资时要充分考虑到收益性、风险性和流动性三方面的因素。 7、科学地制定体育产业的空间投资战略,其前提是明确这一战略设计的出发点和归宿,明 确投资的空间结构。 8、我国体育产业投资优化的价值标准与基本目标的确立;面向新世纪的我国体育产业投资 战略,可以有以下多种的优化标准和目标: 7、足球是最早从举国体制中剥离出来进行职业化改革,走市场化运作的运动项目,足球人 是中国体育界第一批走“职业化、市场化”的改革先锋。 8、从风险的来源看赛事投资所面临的风险有内部风险和外部风险两类 9、这样赛事风险可以分为:法律制度风险,资金风险,财产损失风险,组织风险和信用风险。 10、缺乏现实的法律保障,是我国体育产业投资基金发展最大的掣肘。我国体育产业投资基 金最好采用需要政府许可和备案的私募基金形式,那这就意味着政府要指定相应的法律规章对其进行规范。 11、体育投资项目是指通过向体育领域投资获取利润回报的项目, 如体育休闲项目、体育竞 赛项目。成功获得风险投资并能使项目顺利实施的注意事项可以从三个阶段来分析,即策划阶段、撰写商业计划书阶段和签约阶段。(填空) 二、简答 1、一般而言体育产业风险投资主要由三部分组成:(1)组织职业体育比赛或表演, 即赛事投资; (2)经营健身(含培训)娱乐服务; (3)从事体育器械、用品经营业务等。 2、赛事投资所面临的风险有来自赛事组织内部的也有外部的,赛事的不同级别和类型决定 了其风险的不同, 投融资方式的不同也决定了其所面临的风险不同。 (三)投资组合理论的相关结论 1.投资机会集 (1)投资机会集的含义:投资机会集描述不同投资比例组合的风险和报酬之间的权衡关系。 【教材例3-13】假设A证券的期望报酬率为10%,标准差是12%。B证券的期望报酬率是18%,标准差是20%。 表3-5 不同投资比例的组合 = 股票投资组合(M)国债 比重Q1-Q 标准差σM0 相关系数r=0 σ组=(a2+b2+2abr)1/2=(a2)1/2=a= Q×σM 其中:Q代表投资者投资于风险组合M的资金占自有资金总额的比例,1-Q代表投资于无风险资产的比例。 【提示】如果贷出资金,Q将小于1;如果是借入资金,Q会大于1。 【例题?单选题】已知某风险组合的期望报酬率和标准差分别为15%和20%,无风险报酬率为8%,假设某投资者可以按无风险报酬率取得资金,将其自有资金200万元和借入资金50万元均投资于风险组合,则投资人总期望报酬率和总标准差分别为()。 A.16.75%和25% B.13.65%和16.24% C.16.75%和12.5% 【提示2】在风险分散过程中,不应当过分夸大资产多样性和资产个数作用。一般来讲,随着资产组合中资产个数的增加,资产组合的风险会逐渐降低,当资产的个数增加到一定程度时,资产组合风险的降低将非常缓慢直到不再降低。 【例题?单选题】关于证券投资组合理论的以下表述中,正确的是()。(2004年) A.证券投资组合能消除大部分系统风险 B.证券投资组合的总规模越大,承担的风险越大 C.最小方差组合是所有组合中风险最小的组合,所以报酬最大 D.一般情况下,随着更多的证券加入到投资组合中,整体风险降低的速度会越来越慢 【答案】D 【解析】系统风险是不可分散风险,所以选项A错误;证券投资组合得越充分,能够分散的风险越多,所以选项B错误;最小方差组合是所有组合中风险最小的组合,但其收益不是最大的,所以C错误。在投资组合中投资项目增加的初期,风险分散的效应比较明显,但增加到一定程度,风险分散的效应就会减弱。有经验数据显示,当投资组合中的资产数量达到三十个左右时,绝大多数非系统风险均已被消除,此时,如果继续增加投资项目,对分散风险已没有多大实际意义,所以选项D正确。 6.投资组合理论重点把握的结论 (1)证券组合的风险不仅与组合中每个证券报酬率的标准差有关,而且与各证券报酬率之间的协方差有关。 (2)对于一个含有两种证券的组合,投资机会集曲线描述了不同投资比例组合的风险和报酬之间的权衡关系。 (3)风险分散化效应有时使得机会集曲线向左凸出,并产生比最低风险证券标准差还低的最小方差组合。 (4)有效边界就是机会集曲线上从最小方差组合点到最高期望报酬率的那段曲线。 (5)持有多种彼此不完全正相关的证券可以降低风险。 (6)如果存在无风险证券,新的有效边界是从无风险资产的报酬率开始并和机会集相切的直线,该直线称为资本市场线,该切点被称为市场组合,其他各点为市场组合与无风险投资的有效搭配。 (7)资本市场线横坐标是标准差,纵坐标是期望报酬率。该直线反映两者的关系即风险价格。 【例题?多选题】下列有关证券组合投资风险的表述中,正确的有()。(2010年) A.证券组合的风险不仅与组合中每个证券的报酬率标准差有关,而且与各证券之间报酬率的协方差有关 B.持有多种彼此不完全正相关的证券可以降低风险 C.资本市场线反映了持有不同比例无风险资产与市场组合情况下风险和报酬的权衡关系 D.投资机会集曲线描述了不同投资比例组合的风险和报酬之间的权衡关系 【答案】ABCD 【解析】根据投资组合报酬率的标准差计算公式可知,选项A、B的说法正确;根据教材的图3-11可知,选项C的说法正确;机会集曲线的横坐标是标准差,纵坐标是期望报酬率,所以,选项D的说法正确。 【总结】 投资决策的风险分析(上) 万红鑫 ◆概述 大多细心的人都知道,一切有意义的财务决策都既包含收益又包含风险。根据企业投资的性质,它要求今天付出一笔金额已知的费用,以期待不确定的投资收益。因此,要用现金流量贴现技术来评估投资时发挥作用,就必须既考虑收益也必须考虑风险,这两种考虑是相关联的。在应用的意义上,风险增加了估计有关现金流量的难度,而更重要的是在概念的意义上,风险本身是作为投资价值的基本决定因素介入的。因而,如果两项投资虽能保证相同的预期收益却有不同的风险,我们大多数人将偏向选择低风险的一个。用经济学的术语来说,我们是厌恶风险的。风险减少了投资的价值。 收益-风险权衡是许多财务问题的基础,过去30年中研究人员己经论证,在理想的情况下,对于以特定方式定义的风险,风险----收益权衡如果画一条直线。这条线称为市场线,它表示人们能够指望在一种适当运转的经济预期收益与风险的结合。 在此,我们重要的是了解投资的预期收益不足以决定它的价值。换言之,投资评估是平衡风险与收益的二维问题。评估投资机会时要回答的问题不是"有多少收益?"而是"收益是否足以证明风险适当"。 ◆风险的定义 直观上,投资风险与投资之可能结果的范围有关;这个范围愈大,风险也愈大。统计学家将预期收益定义为各可能收益以概率为权数的加权平均值。风险与投资的可能收益在其预期收益周围的聚集情况有关。若这种集中程度相当大,则投资是低风险的。用统计学的办法,一种测定这种集中趋势的方式是,计算可能收益与预期收益之离差的某个概率的加权平均值。这类平均值之一是收益的标准差。 ◆估计投资风险 在至少以一般方式定义了风险和风险厌恶之后,接着考虑可用何种方法估计出现了特定投资机会中的风险大小。在某些经营情况下,投资风险可通过科学的或历史的证据进行客观计算。 有时历史可以成为指南。一家己在世界各地开办了1000家快餐店的公司,对开办1001家快餐店的收益与风险应该会有很清楚的认识。上述容易处理的情形。商业冒险更常是单项成类的投资,对它们的风险估计在很大的程度上必须依靠主观判断。 估计投资风险的三项技术 三项技术,即敏感性分析、场景分析和模拟,对作出投资风险的主观估计是用的。虽然这些技术均不提供衡量投资风险的客观尺度,但它们都有助于风险来源及风险对计划收益的 浅谈基于VaR模型的证券投资组合风险分析 提要VaR方法是分析证券投资风险的常用方法,本文介绍VaR模型的一种分析及计算方法,即蒙特卡洛模拟法。通过介绍如何利用VaR模型理论分析我国证券市场中存在的投资风险,为我国投资者进行投资提供参考。 关键词:VaR;蒙特卡洛模拟法;投资组合;风险 一、VaR模型产生的背景 VaR(Value at Risk)模型是国际上近几年发展起来的一种卓有成效的风险量化技术,中文通常译为风险价值、在险价值等。它的一种较为通俗的定义是:未来一定时间内,在给定的条件下,任何一种金融工具和品种的市场价格的潜在最大损失。在这个定义中包含了两个基本因素:“未来一定时间”和“给定的条件”。前者可以是一天、一周、一个月或一年等;后者是经济条件、市场条件、上市公司及所处行业、信誉条件等的概率条件。概率条件是VaR中的一个基本条件,也是最普遍使用的条件,它的发布与天气预报的发布相类似。 VaR模型是JP摩根公司用来计量市场风险的产物,当时JP.Morgan公司的总裁韦瑟斯通要求下属每天下午在当天交易结束后的4点15分,交给他一份报告说明公司在未来24小时内总体潜在的损失是多大。于是风险管理人员开发了一种能测量不同交易、不同业务部门市场风险,并将这些风险体现为一个数值的VaR方法。从VaR模型的起源不难看出,它最早是用来度量市场风险的,目前VaR 的分析方法正在逐步被引入金融风险管理的各个领域。 VaR模型的产生使人们的投资观念、经营观念以及管理观念都发生了巨大变化:在投资过程中,人们可以应用VaR对投资对象进行风险测量,使人们根据风险的大小以及自己承受风险的能力来决定投资的策略,从而减少人们投资的盲目性。在经营过程中,人们可以对各种潜在的变化进行监控,以防止和避免由于某些因素的恶化而造成重大损失。在管理过程中,VaR模型不仅仅只是对机构内部管理有着巨大的作用,诸如投资策略的制定、交易员评价和管理以及资金合理配置等各方面;同时,对于市场管理者也是非常有用的工具。市场管理者的一个中心任务就是防止由于市场风险的过度积累并集中释放而造成对整个市场乃至经济体系的消极影响。对于市场风险积累程度的量化揭示正是VaR模型的主要任务,这种新的科学的VaR技术以及VaR模型基础上的风险管理模型对我国金融机构改善业务将有所帮助,使投资大众的投资行为更趋理性,也使监管机构多了一种监测市场的有效工具。 二、VAR模型的原理 财富管理系列课程之三:投资组合风险介绍100分返回上一级 单选题(共5题,每题10分) 1 . 下面各项中通常属于风险最高资产类别的是() ? A.对冲基金 ? B.优先股 ? C.长期债券 ? D.高收益公司债券 2 . 除下列哪项外,都是抵消资产的例子?() ? A.债券和股票 ? B.实物资产和金融资产 ? C.小盘股和成长股 ? D.国外资产和国内资产 3 . 最优组合指的是()。 ? A.包括单一资产类型的投资组合 ? B.只包括低风险投资产品的组合 ? C.可以为客户带来最高利润和最大风险的组合 ? D.可以为客户带来最高利润和最小风险的组合 4 . 一个真正分散化的投资组合主要取决于有意地()。 ? A.为客户投资在互不相关的资产中 ? B.选择一项或两项高风险的投资 ? C.选择30%-40%高增长的股票 ? D.为客户投资在表现相同的资产中 5 . 一位选择了包括80%成长型,20%收益型投资组合的投资者可以被称为()。? A.防御型投资者 ? B.积极型投资者 ? C.保守型投资者 ? D.风险规避型投资者 判断题(共5题,每题10分) 1 . 非系统性风险是指某一项特定的投资碰巧发生意外的风险,因此非系统性风险是无法回避的风险。()对错 2 . 一位客户在选择投资商业不动产后了解到该建筑商破产,他经历的这种风险属于非系统性风险。()对错 3 . 资产配置主要涉及所购买资产的类型以及投入每一类资产的金额比例。() 对错 4 . 系统性风险是由于不可抗拒的市场力量致使某一项投资遭受损失的风险。() 对错 5 . 抵消资产是指可以“相互抵消”的资产。包含抵消资产的投资组合会为你的客户带来最大收益的同时将风险最小化。() 对错 安徽建筑大学 数学建模课程设计报告书 院系数理学院 专业信息与计算科学 班级三班 学号 姓名 题目投资的收益与风险 指导教师欧剑 一、设计目的 过数学建模课程设计了解数学建模的步骤、方法,学会撰写科技论文,通提高应用数学的意识、兴趣和能力。 二、设计时间 20 -20 学年第二学期第~ 周 三、设计地点 理化楼数学建模实验室 四、设计内容 针对某一生产、生活实际问题,建立数学模型,通过数学模型的求解,解决这一问题。按数学建模竞赛论文格式撰写一篇完整的解决实际问题的数学建模论文。 五、设计要求 1.灵活应用各种数学知识解决各种实际问题。 2.了解问题,明确目的。在建模前,要对实际问题的背景有深刻的了解,进行全面的、深入细致的观察。 3.对问题进行简化和假设。在明确目的、掌握资料的基础上抓住主要矛盾,舍去一些次要因素,对问题进行适当地简化和合理的假设。 4.在所作简化和假设的基础上,选择适当的数学工具来刻划、描述各种量之间的关系,用表格、图形、公式等来确定数学结构。 5.要对模型进行分析,即用解方程、图解、计算机模拟、定理证明、稳定性讨论等数学的运算和证明,得到数量结果,将此结果与实际问题进行比较,以验证模型的合理性,必要时进行修改,调整参数,或者改换数学方法。 6.用已建立的模型分析、解释已有的现象,并预测未来的发展趋势,以便给人们的决策提供参考。 投资收益和风险的模型 一 问题的描述 某公司有数额为M (较大)的资金,可用作一个时期的投资,市场上现有5种资产(i S )(如债券、股票等)可以作为被选的投资项目,投资者对这五种资产进行评估,估算出在这一段时期内购买i S 的期望收益率(i r )、交易费率(i p )、风险损失率(i q )以及同期银行存款利率0r (0r =3%)在投资的这一时期内为定值如表1,不受意外因素影响,而净收益和总体风险只受i r ,i p ,i q 影响,不受其他因素干扰 。现要设计出一种投资组合方案, 使净收益尽可能大, 风险尽可能小. 表1 投资项目i S 期望收益率(%)i r 风险损失率(%)i q 交易费率(%)i p 存银行0S 3 0 0 1S 27 2.4 1 2S 22 1.6 2 3S 25 5.2 4.5 4S 23 2.2 6.5 5S 21 1.5 2 其中0,1,2,3,4,5.i 二 问题假设及符号说明 第4章 風險、報酬與投資組合 一、選擇題 (E )1. 你投資10萬元買入台塑公司的股票,其中7萬5,000元是向銀行借款,年利 率10%,你要求此投資報酬率為20%,在不考慮稅的情況下,且在不使用負債時,則要求的報酬率為多少? (A)10% (B)12.5% (C)20% (D)30%。 Ans : 令該投資回收X : 報酬率=--收入利息成本原始成本自有資金 20%=X 75,00010%100,00025,000 -?-;X=112,500(元) 新報酬率= 112,5000100,000100,000--=12.5% (C )2. 假設你今日以30元買了源興股票,並欲於1年後以32元賣出,若你要求年報 酬率為12%,則於1年後你應收到多少現金股利? (A)2.25元 (B)1.00元 (C)1.60元 (D)3.00元 (E)1.95元。 Ans : P 0=111 D P (1k)++ 30=11D 32 (112%)++1D =1.6 (B )3. 下列何者非公司所會遭遇的市場風險? (A)經濟成長的衰退 (B)取消與政府之間的合約 (C)通貨膨脹 (D)戰 爭。 (A )4. 股票A 的投資報酬率變異數0.09,市場報酬率變異數是0.16,股票A 和市場 共變數是0.108,則其相關係數是多少? 【台大財金】 (A)0.9 (B)9 (C)7.5 (D)以上皆非。 (B )5. 股票報酬的變異數是下列何值? (A)均數離差的平均值 (B)均數離差平方的平均值 (C)均數離差的平均值開根號 (D)均數離差的加總。 (D )6. 欲比較兩項不同預期報酬的投資方案,用何種方式較適當? (A)共變數 (B)相關係數 (C)平均數 (D)變異係數。 (D )7. 有人說股票是一種高風險的投資工具,但是它所隱含的高報酬率卻可補償 投資人,而此補償稱為︰ (A)β值 (B)投資組合 (C)實質風險 (D)風險溢酬。 (B )8. 如果你是一位風險規避者,並以變異係數作為衡量指標,你會將錢存入下列表中的哪一家銀行? 公司 上海商銀 台北銀行 玉山銀行 預期報酬 13% 17% 15% 標準差 0.05711 0.07 0.07 變異係數 30.58% 23.36% 48.67% (A)上海商銀 (B)台北銀行 (C)玉山銀行 (D)資料顯示不出其答案。 (D )9. 倫飛電腦目前股價40元,且倫飛使用零股利政策。目前無風險利率為5%, 市場投資組合報酬率為10%。若投資人希望明年倫飛股價可達42元,試問倫飛股票β值應為多少,才可使倫飛股票落於證券市場線上? (A)0.22 (B)-0.90 (C)4.5 (D)0 (E)以上皆非。 Ans : E(R i )=100P P P -=424040 -=5% E(R i )=R f +(R m – R f )× i 5%=5%+(10% – 5%)×i ?i =0 (D )10. 關於資本資產訂價模式中,所有的投資組合皆會: (A)提供相同的報酬率。 (B)和效率投資組合落在同一條線上。 (C)提供相同的市場風險。 案例分析一:大鹏证券对奥沃国际的风险投资(千金难买牛回头我不需再犹豫) 大鹏证券在1995年就开始涉足创业投资。其涉足的第一个项目就是奥沃国际的伽马刀技术。大鹏证券在奥沃国际公司注册成立当年就注资1000万与奥沃国际联手开发此项目。即主要从事高精尖医疗设备的开发、研制和生产大型放射治疗设备 OUR-XGD 型旋转式伽玛刀(头部伽玛刀)及立体定向伽玛射线全身治疗系统(全身伽玛刀)。 1、大鹏证券为什么选择奥沃国际? 大鹏证券决定注资1000万帮助奥沃进行项目开发,是因为认为该项目(公司)具有以下几点投资价值: (1)、技术开发能力及技术的领先性(剖析主流资金真实目的,发现最佳获利机会!) 伽玛刀只是一把虚拟的手术刀,医学上称为“伽玛射线(X 射线)立体定向治疗系统”。利用医用电子直线加速器发出的X 射线通过精确的定位坐标系统对生物肌体(病灶)的定向照射而产生破坏作用以此达到摧毁病变组织的治疗目的。作为对传统手术的一项突破,它实现了不开颅、不流血、无创伤、无痛苦地治疗脑瘤及其他疾病。与传统手术刀相比,这就是其明显的附加值及技术领先性。 (2)、奥沃国际拥有一流的研发能力和人员 伽马刀是一个技术密集型的项目,这一产品涉及众多尖端技术,应具备世界一流的科研开发能力(R&D),在这方面奥沃具有很强的实力。在开发伽玛刀技术的过程中,奥沃国际汇聚了许多国内外物理学家、核学家、计算机软件、精密机械、自动控制、同位素等一流的科学家和工程技术人员,形成了一支高素质、多学科、跨领域的科研和技术队伍。他们先后与中科院高能所、中国原子能研究所、清华大学、中国科技大学等7家所院建立了密切的协作关系,参与该项目研制的包括我国核物理、核医学、放射化学及计算机等领域的30多位科学家。1996年该项目被国家科委确认为改进级科技攻关项目。同年奥沃公司和国内专家的共同努力下在北京天坛研制成功了世界第一台旋转式伽玛刀。其研发能力是过硬的。 (3)、产品市场具有很大的发展空间和潜力 我国的人口是美国的4倍,我国的医疗器械虽有万余个品种,但总量仅为美国的1/10,我国医疗器械的总体水平比国际水平落后20年左右,主要医疗器械产品中己达到当代世界先进水平的不到5%。我国癌症病员大致有300万,每年新增病员大致有160万,其中包括13万的头部肿瘤患者(伽玛刀手术一次费用:约30000元¥ /每个病员)。1990年,世界上有13台伽玛刀进入应用。到1996年底,才增加到110 台。目前我国共拥有30台,13台由瑞典进口,另外17台由奥沃制造。我国的病员市场巨大,再加上尚未开发的市场,我们当时预计在今后10年内,全国需要300至500 台伽玛刀(2000万¥/台)。国际市场的需求会超过1500台,产值将突破300亿美元。(4)、产品具有市场竞争优势及垄断性 风险投资决策概述 所谓风险投资决策,是指项目实施之后出现的后果随机变量的投资决策。 不同的投资项目往往具有不同程度的风险,风险的高低会影响到收益实现的可能性。一般情况下,预期高收益的项目,风险相对较高。 [编辑] 风险投资决策的内容 风险投资决策是一个动态多阶段多层面的过程,由多方面的决策组成的一个有机的系统,只有在风险投资的各个阶段、各个层面都做到科学合理的决策风险投资才能实现高收益高回报的初始目的。 一、风险投资项目选择决策 风险投资的首要特点就是高风险,高收益。因此,选择一个良好的投资项目对投资成功至关重要。一般来说,风险投资项目要科技含量高,技术领先市场前景看好,因此各国风险资本在进行项目选择决策时都将高新技术与产品作为投资目标,因为高薪技术产业是具有高附加值的战略性产业,具有开拓性、创新性,带动性和渗透性,代表着一个国家的科技先进水平、综合国力和国际竞争力其高速发展能够带来高额的投资收益。但是.高新技术产业的探索性决定了其巨大的投资风险性。因为高薪技术产业投资数量大,利润回收周期长,产业成功化率低所以高新技术产业的风险投资决策风险存在很大的风险性,风险投资公司对高新技术企业的选择是相当谨慎的它们对项目的审批都按照严格的程序进行,以确保风险投资的稳健性目前,计算机、网络、生物医药、环国际风险投资公司在中国投资主要集中在信息产业境保护和保健产品等领域。《商场现代化 2007年12月(中旬刊)总第524期此外随着高新技术产业领域如Ic(集成电路)设计、软件设计、现代生物技术,以及以现代中药为代表的药物研发各领域在吸引风险投资时纷纷将自有知识产权作为主要卖点,知识产权已经日渐成为风险投资的新要素。在投资高新技术产业领域时如果忽视知识产权将可能会加大风险投资的风险而将要出台的《职务发明条例》和相关法规将从国家层面上明确专利技术参股以及专利质押的方式获得银行贷款的合法性,使风险投资股权结构优化,有利于降低投资风险,同时也将会使得知识产权在风险投资中的地位更进一步提升。在选择了某一具体投资项目后,风险投资机构还要对该项目进行综合的评价和分析,从而准确评价该项目的价值,保证投资决策的正确性。对风险投资项目的评价包括外部环境评价和项目所属企业内部环境评价。外部环境评价主要包括当前的宏观经济环境分析、该项目所处的行业分析、社会文化背景分析及竞争对手分析,对项目所属企业内部环境分析主要包括企业的概况员工概况、企业的生产能力营销能力管理能力以及财务状况等在对项目的内外环境以及项目本身的价值和风险进行综合考察分析和评估后风险投资机构才能做出正确的投资决策。项目投资风险评估公司

投资风险的建模

风险投资组织形式

企业信用风险评估模型分析

数学建模——基于投资风险决策的分析

市场投资的收益和风险模型

风险评估模型

(整理)体育项目投资风险分析.

2020注会(CPA) 财管 第25讲_风险和报酬—投资组合理论的相关结论

投资决策的风险分析

浅谈基于VaR模型的证券投资组合风险分析(1)

财富管理系列课程之三-投资组合风险介绍100分

数学建模-投资收益和风险的模型

第4章风险,报酬与投资组合

风险投资的案例及分析

风险投资决策概述解析