四川长虹电器股份公司的财务报表分析温敬

- 格式:doc

- 大小:177.50 KB

- 文档页数:39

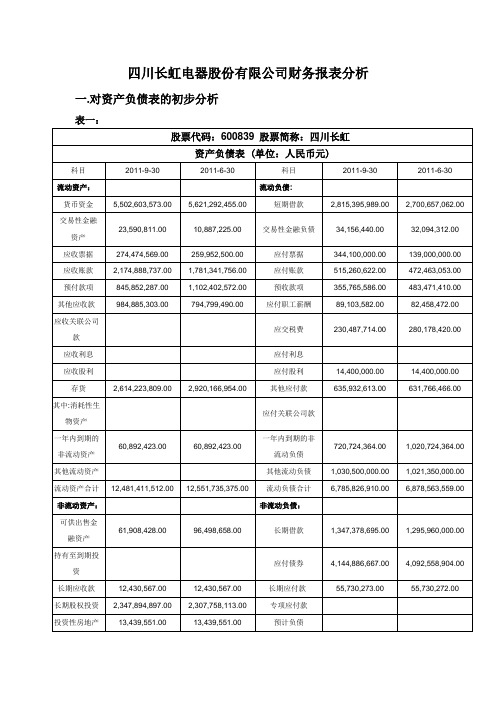

四川长虹电器股份有限公司财务报表分析一.对资产负债表的初步分析表一:表二:二.对利润表的初步分析表三:表四:三.偿债能力分析表五:四.现金流量分析现金流量表的初步分析一、资产负债分析从总体来看,企业的资产总额从二季度的2493372万元增加到本季度的2503937万元,增长了0.42%。

一般认为,企业资产总额的增加,将会增加企业的竞争实力。

从结构来看,企业本季度的资产总额中,流动资产占49.85%,固定资产占22.08%,长期股权投资占9.38%,无形资产占8.7%,在建工程占8.33%。

考虑到该公司为有色金属矿采选企业,属于资源密集型企业,这样的资产结构基本上可以满足企业日常经济活动以及对外股权投资等战略发展的要求。

从资产结构的变化来看,货币资金存量有所减少;交易性金融资产,应收票据,应收账款,其他应收款,长期股权投资,在建工程,递延所得税资产所占比重均有所增加;预付款项,存货,可供出售金融资产,固定资产有所下降,应该成为分析过程中关注的重点。

从负债与所有者权益的结构来看,企业的流动负债本季度有所下降,比上季度减少了1.35%,所占比重也相应的由上季度的27.59%降至本季度的27.1%;非流动负债有所增加,本季度比上季度增加了1.76%,所占比重也由上季度的24.18%上升至本季度的24.5%;其中,短期借款和长期借款分别增加了4.25%和3.97%。

所有者权益有所增加的原因是当年实现净利润所致。

二、利润分析从表四中数据可以看出,公司本季度营业收入比上季度增加了51.47%,营业利润比上季度增长了18.08%。

利润总额为96549万元,比上季度增长18.02%。

三、对于偿债能力分析1.短期偿债能力分析从相关指标中可以看出,流动比率和速动比率均略有上升,说明公司本季度偿债能力在提高;现金比率略有下降,但处于相当高的水平,表明企业现金比较充裕,可能存在资金闲置的问题。

除了上述指标以外,公司应收账款周转率和存货周转率较快,有助于提高短期偿债能力。

四川长虹电器股份有限公司财务报表分析一、公司简介公司名称: 四川长虹电器股份有限公司证券简称: 四川长虹(600839)上市地点: 上海证券交易所上市日期: 1994.03.11行业类别: 电子产品-->家用电器公司注册地址:四川省绵阳市高新区绵兴东路35号公司联系电话: 传真:公司网址:法人代表: 赵勇长虹总部地处中国绵阳,与联想电脑、阿里巴巴网络、万科的房地产、海尔、TCL电器等都是行业的顶级品牌.也是中国最具价值品牌之一。

始创于1958年,公司前身国营长虹机器厂是我国“一五”期间的156项重点工程之一,是当时国内唯一的机载火控雷达生产基地。

历经多年的发展,长虹完成由单一的军品生产到军民结合的战略转变,成为集电视、空调、冰箱、IT、通讯、网络、数码、芯片、能源、商用电子、电子部品、生活家电及新型平板显示器件等产业研发、生产、销售、服务为一体的多元化、综合型跨国企业集团,逐步成为全球具有竞争力和影响力的3C信息家电综合产品与服务提供商。

2005年,长虹跨入世界品牌500强。

2008年,长虹品牌价值655.89亿元。

长虹现有员工七万余人,其中拥有包括博士后、博士在内的专业人才一万五千余人,拥有现代化的培训中心、国家级技术中心和博士后科研流动工作站,被列为全国重点扶持企业、技术创新试点企业和创新型企业。

二、行业状况分析四川长虹主营业务包括:视屏产品、视听产品、空调产品、电池系列产品、网络产品、激光读写系列产品、数字通讯产品、卫星电视广播地面接受设备、摄录一体机、通讯传输设备、电子医疗产品的制造、销售,公路运输,电子产品及零配件的维修、销售,电子商务、高科技风险投资及国家允许的其他投资业务,电力设备、安防技术产品的制造、销售。

三、资产负债表分析1. 短期偿债能力分析分析(1)流动比率:流动比率反映了企业资产中比较容易变现的流动资产对流动负债的保障情况,一般认为生产企业合理的最低流动比率为2,该指标越大表明短期偿债能力越强,该指标越小,表示短期偿债能力越差。

四川长虹股份利润表金额单元:元一,利润表的趋势阐发四川长虹股份利润趋势阐发表单元:%通过四川长虹股份利润趋势阐发表,可以看出该公司盈利状况的变化趋势主要表示在以下几个方面:1.公司2021年营业收入增长较快,营业收入增长了%,2021年营业收入增长也比较快,增长了%。

增长速度较为均匀。

%和%,也就是只有2021年增加了,而2021年却减少了146.40%。

这主要是由于营业成本、营业税金、发卖费用、办理费用、财政费用、资产减值增长太快所导致的。

%,但2021年的利润总额较2021年减少了%。

此中,非流动资产措置损掉较2021年别离增长了%和431.55%。

%,而2021年的净利润较2021年减少了%。

其主要原因是由于营业利润的减少,营业利润较2021年减少了231.78%,以及营业外支出中非流动资产措置损掉的增加,营业外支出中非流动资产措置损掉较2021年增加了431.55%。

二,利润表的比较阐发——历史比较阐发四川长虹股份利润垂直阐发表金额单元:元,比重〔%〕从以上四川长虹股份利润垂直阐发表可以看出,该公司2021年营业利润占营业收入的比重为 2.22%,比2021年的-0.92%升高了3.14% ,主要是因为2021年财政费用、办理费用、公允价值变更收益等的下降、投资收益上升所引起的;2021年利润总额占营业收入的比重为2.61% ,比2021年的-1.06%上升了3.67%,从表上可以看出是因为2021年营业外收入上升、营业外支出下降造成的;2021年净利润占营业收入的比重为2.34%,比2021年的-1.21%上升了3.55%,从企业利润布局变化上看,主要是由于盈利能力比上一年度都有所上升。

四川长虹股份利润程度阐发表四川长虹股份利润程度阐发通过四川长虹股份利润程度阐发表,可以看出该公司盈利状况的变化主要表示在以下几个方面:〔1〕公司2021年营业收入较2021年元,增长率为23.37%,说明公司的经营规模有所扩大。

财务报表分析财务报表分析为企业做出决策的重要依据,本文以四川长虹为例,对其偿债能力、营运能力及杜邦分析等,目的在丁提供会计报表数字中包含的各种趋势和关系,为利益相关者提供企业的偿债能力、盈利能力、营运能力和增长能力等信息和建议。

1长虹集团简介本文主要是对四川长虹进行财务报表的分析,四川长虹电器股份是一家集视屏、空调、视听、电池、器件、通讯、小家电及可视系统、液晶显示、应用电视等产业研发、生产、销售的多元化、综合型跨国企业。

其下辖吉林长虹、江甦长虹、广东长虹等多家参股、控股公司。

2005年,长虹跨入世界品牌500强。

目前,长虹品牌价值705.69亿元。

长虹现有职工七万余人,其中拥有包括博士后、博士在内的专业人才一万五千余人,拥有现代化的培训中心、国家级技术中心和博士后科研流开工作站,被歹0为全国重点扶持企业、技术创新试点企业和创新型企业。

2011年入选首批“国家技术创新示范企业”。

企业财务报表分析,是指根据企业的财务报表等资料,应用专门的分析方法对企业的财务状况、经营成果和现金流量情况进行剖析。

其常用的分析方法有:水平分析法,共同比分析法,比率分析法和因素分析法。

本文从企业的角度,运用比率分析法对长虹集团进行财务报表分析,以期为企业投资决策提供帮助。

2关于资产负债表的分析2.1结构分析对资产负债表的结构分析主要是分析企业的各项资产占总资产的比重,各项负债和所有者权益指标占负债及所有者权益合计的比重。

表1 资产负债表结构分析长虹公司2015年度资产负债表结构分析从上表可以看出在长虹的资产结构中,货币资金,应收账款,应收股利,其他应收款,流动资产,可供出售金融资产,长期股权投资,其他非流动资产和非流动资产占了较大的比重,特别是流动资产,长期股权投资和非流动资产这三个项目。

而在负债和所有者权益的结构中,其他应付款,流动负债,长期借款,应付债券,非流动负债,负债,实收资本〔或股本〕资本公积和所有者权益占了较大的比重,具体来说,在负债中,其他应付款,流动负债,长期借款,应付债券, 非流动负债都占据了相当大的比重,而在所有者权益中,实收资本〔或股本〕资本公积则有着不可无视的地位。

长虹~财务分析报告一、引言长虹是中国知名的家电制造企业,成立于1958年。

多年来,长虹致力于提供高品质、高性能的家电产品,包括电视机、空调、电冰箱等。

本文将对长虹的财务状况进行分析,以揭示其在竞争激烈的市场中的地位和潜力。

二、背景信息长虹是一家上市公司,证券代码为600839。

根据最近公布的财务数据,长虹的总资产达到了1000亿元人民币,净利润为60亿元人民币。

长虹在国内市场占据了一定的份额,并在国际市场也有一定的影响力。

三、财务分析1.收入状况长虹的收入主要来自于销售家电产品。

根据财务数据,长虹的营业收入在过去几年中保持了稳定增长的态势。

这主要得益于长虹对产品质量的严格把控和市场营销活动的成功。

除了国内市场,长虹也在全球范围内积极扩大销售渠道,进一步提升了收入。

2.成本管理在成本管理方面,长虹采取了一系列措施,包括提高生产效率、优化供应链以及压缩运营成本等。

这些举措在一定程度上降低了长虹的成本水平,并提高了公司的盈利能力。

3.盈利能力长虹的盈利能力也呈现出良好的趋势。

财务数据显示,长虹的毛利率和净利率在过去几年中均有所提高。

这表明长虹在产品定价、成本控制和运营管理方面均取得了一定的成绩。

4.财务稳定性长虹的财务稳定性较高。

公司的资产负债比例保持在一个较低的水平,表明长虹的资产负债状况相对稳健。

此外,公司还有足够的现金流量来支持日常运营和未来的发展计划。

5.投资价值长虹的财务数据表明,公司具有一定的投资价值。

作为一家拥有稳定收入和盈利能力的公司,长虹吸引了不少投资者的关注。

相信在长虹不断提升产品品质和市场份额的努力下,公司的价值还将继续增长。

四、展望与建议基于对长虹的财务分析,可以看出该公司在家电行业具有较强竞争力并表现出良好的盈利能力。

然而,随着市场竞争的加剧和消费需求的变化,长虹还需要继续努力改善产品质量和提升服务水平,以保持竞争优势。

此外,积极开拓国际市场,加强品牌推广和渠道建设也是长虹未来发展的关键。

四川长虹电器股份有限公司财务分析报告(2)从资产负债结构表分析,四川长虹的应收款和存货占总资产比例较高,99年应收帐款款及其他应收款净额占总资产的比例为29.26%,2000年为15.58%,2001年为24.67%;存货净额的比例99年37.21%,2000年为38.89%,2001年为33.69%,表明企业产品集压过多,由于四川长虹主要经营电子产品,而电子产品发展速度很快,产品更新换代也很快,过高的产品存货容易降低产品的市场价值,增加企业的经营风险。

四川长虹的流动资产占总资产比例很高,99年比例为83.59%,2000年为76.58%,2001年为80.77%;而固定资产占总资产比例较低,99年比例为14.05%,2000年为19.08%,2001年为15.67%;表明企业的资金主要由流动资产占用,因而扩大销售,加快存货和应收款的周转速度显得尤为重要。

长虹的短期负债占比99年和2000年为不到22%,2001年为27.7%,增加的幅度较快,但比例还是相对较低,长期负债所占比例也很低。

表明资产的结构比较安全。

2.定基百分比分析从四川长虹三年资产负债表的趋势来看,总资产呈增长趋势。

2000年略增加0.59%,增长的原因主要是固定资产和无形资产增加增快,其中:固定资产增加36.63%,无形资产增加173.02%;同时,流动资产2000年下降7.84%,下降的原因主要是由于应收账款和其他应收款净额和货币资金减少较多其中:应收款减少46.45%,货币资金减少19.69%。

还可看到2000年负债减少4.31%,造成以上情况的原因可能是四川长虹用流动资产投资于固定资产和无形资产,并偿还了部分债务。

2001年总资产比99年增加6.85%,其中:流动资产比99年增加3.25%,固定资产增加为19.23,无形资产增加为124.68%;而负债比99年增加36.40%,增加的幅度较大,结果导致了股东权益下降1.42%,原因可能是资产的利用效果不好,其产生效益的速度慢于负债增加的速度。

四川长虹财务报表分析摘要:财务报表分析为企业做出决策的重要依据,本文以四川长虹为例,对其偿债能力、营运能力及杜邦分析等,目的在于提供会计报表数字中包含的各种趋势和关系,为利益相关者提供企业的偿债能力、盈利能力、营运能力和增长能力等信息和建议。

关键字:四川长虹;财务分析;建议一、长虹集团简介本文主要是对四川长虹进行财务报表的分析,四川长虹电器股份有限公司是一家集视屏、空调、视听、电池、器件、通讯、小家电及可视系统、液晶显示、应用电视等产业研发、生产、销售的多元化、综合型跨国企业。

其下辖吉林长虹、江甦长虹、广东长虹等多家参股、控股公司。

2005年,长虹跨入世界品牌500强。

目前,长虹品牌价值705.69亿元。

长虹现有员工七万余人,其中拥有包括博士后、博士在内的专业人才一万五千余人,拥有现代化的培训中心、国家级技术中心和博士后科研流动工作站,被列为全国重点扶持企业、技术创新试点企业和创新型企业。

2011年入选首批“国家技术创新示范企业”。

企业财务报表分析,是指根据企业的财务报表等资料,应用专门的分析方法对企业的财务状况、经营成果和现金流量情况进行剖析。

其常用的分析方法有:水平分析法,共同比分析法,比率分析法和因素分析法。

本文从企业的角度,运用比率分析法对长虹集团进行财务报表分析,以期为企业投资决策提供帮助。

二、财务指标“四维分析”(一)偿债能力分析1.流动比例分析图1 流动比例分析由图1可知,四川长虹的流动比例都在处在0.85,而合理值应当为2左右,所以我们可以看出公司在流动资产和流动负债这两方面的处理并不合理,使得公司的短期变现能力变弱,对债务的偿还能力也相对的较弱,债权人对公司的经营2.速动比例分析图2 速动比例分析因为在财务分析中,往往以1作为速动比率的比较标准,认为企业的速动比率在1.23比较正常,偏离1.23比例太多则存在一定的问题。

由于在实际中,预付账款和待摊费用的数额往往比较小,在流动资产中的比重往往较低,而存货的数额通常相对比较大,所以影响速动比率的因素中存货是非常重要的。

西南财经大学天府学院2012 届本科毕业论文(设计)论文题目:XX长虹电器股份公司的财务报表分析学生XX:温敬所在学院:西南财经大学天府学院专业:财务管理学号: 40804318指导教师:柳玉寿2012 年 3 月西南财经大学天府学院本科毕业论文(设计)原创性及知识产权声明本人X重声明:所呈交的毕业论文(设计)是本人在导师的指导下取得的成果。

对本论文(设计)的研究做出重要贡献的个人和集体,均已在文中以明确方式标明。

因本毕业论文(设计)引起的法律结果完全由本人承担。

本毕业论文(设计)成果归西南财经大学所有。

特此声明。

毕业论文(设计)作者签名:作者专业:财务管理作者学号:408043182012年3月1日西南财经大学天府学院本科学生毕业论文(设计)开题报告表摘要企业编制的财务报表是反映企业一定时期财务状况和经营成果的表格式报告,是企业向外界传输财务信息的主要手段。

然而,财务报表是历史性的静态文件,要进行有效的分析决策,还要对财务报表中反映的数据加工、整理,进行财务报表分析。

从而了解公司的过去、评价现在、预测未来、帮助利益关系集团改善决策。

本文从一个财务报表外部使用者的角度,以公司财务管理和财务报表分析的有关理论和研究方法为依据,主要通过对短期偿债能力、长期偿债能力、运营能力、盈利能力对长虹公司近两年的财务报表进行分析,以了解长虹公司的财务状况与存在的问题,在完成上述分析后,概要总结了长虹公司的财务状况和经营业绩,试指出该公司在经营、管理方面存在的一些问题,并提出相应的建议。

关键词:长虹公司财务报表分析财务比率AbstractAlthough financial statements provide materials of financial position and managing achievements in enterprises; but apparently,it can not provide the accurate information. Only through analyzing the financial statements, can it make the information user acquire the useful information of financial position and managing achievement in order to guide the decision.Therefore ,we can understanding the past, the assessment of present, predict the future, the relationship between interest groups to help improve decision-making.This paper, from an outside user’s view, based on the theories and research methods of pany’s financial management and financial report analysis, analyze the key financial data of Changhong pany. Finally, review the pany’s financial position and operational performance, point out some problems in operation and management, and provide suggestions for reference.Keywords: Changhongpany Financial Statements Analysis Financial Ratios目录前言5一、研究背景6(一)、财务报表分析研究的背景及相关意义6(二)、长虹公司的背景简介6(三)、财务报表分析的理论框架及简单介绍71、财务报表分析的定义72、财务报表分析的目的及作用8二、长虹公司财务报表分析9(一)、偿债能力分析91、短期偿债能力分析92、长期偿债能力分析11(二)、盈利能力分析12(三)、营运能力分析13(四)、现金流量分析151、现金流量比率指标分析152、现金流量结构分析17三、财务能力横向比较18(一)、主要竞争对手18(二)、具体指标比较181、债务状况182、运营能力203、财务管理能力22四、结论23文献综述25参考文献36致谢38前言财务报告产生于19世纪末20世纪初,最初的财务报告主要是为银行服务的。

随着资本市场的逐渐形成,财务报告开始对企业的盈利能力、筹资结构等进行分析,并逐渐发展,到现在,已经形成了比较完善的财务报告分析体系。

财务报告分析可以帮助财务报告使用者更好的理解企业,以便帮助其做出正确的相关决策。

一、研究背景(一)、财务报表分析研究的背景及相关意义随着我国资本市场的不断完善和发展,财务报表作为上市公司定期公布的法定资料日益受到人们的重视和关注。

财务报表,正是全面、系统、综合记录了企业经济业务发生的轨迹,它是企业经理人及其他会计信息使用者理解企业经营管理过程及其结果的重要载体。

本文在前人经验的基础上,综合了学者们至今研究出的国内上市公司的惯用的一些如比率分析法、比较分析法、因素分析法等财务报表的分析方法,将这些分析方法运用到财务分析中,有助于财务报告使用者更加全面了解企业的财务状况、经营成果和现金流量等相关情况,以便帮助他们做出正确并且有效的经营决策。

因此,怎样对财务报表进行有效的分析,怎样使报表有关使用者显得特别重要。

本文主要依据长虹公司的财务报表和年度报告为对象,根据报表分析的相关理论,对长虹公司的短期偿债能力、盈利能力、营运能力等进行分析,同时也希望对评估该公司在证券市场上的投资价值起到有益的参考作用。

(二)、长虹公司的背景简介长虹始创于1958年,公司前身国营长虹机器厂是中国“一五”期间的156项重点工程之一。

历经多年的发展,长虹完成由单一的军品生产到军民结合的战略转变,成为集电视、空调、冰箱、IT、通讯、网络、数码、芯片、能源、商用电子、电子部品、生活家电及新型平板显示器件等产业研发、生产、销售、服务为一体的多元化、综合型跨国企业集团,逐步成为全球具有竞争力和影响力的3C信息家电综合产品与服务提供商。

2005年,长虹跨入世界品牌500强。

长虹品牌价值655.89亿元长虹公司现有员工七万余人,其中拥有包括博士后、博士在内的专业人才一万五千余人,拥有现代化的培训中心、国家级技术中心和博士后科研流动工作站,被列为全国重点扶持企业、技术创新试点企业和创新型企业。

植根中国,长虹在XX、XX、XX、XX、XX等地建立数字工业园,在、XX、XX、XX设立研发基地,在中国30多个省市区设立200余个营销分支机构,拥有遍及全国的30000余个营销网络和12000余个服务网点;融入全球,长虹在印尼、澳大利亚、捷克、韩国、巴基斯坦等国投资设厂,在美国、法国、俄罗斯、印度等10多个国家和地区设立分支机构,为全球100多个国家和地区提供产品与服务。

秉承“员工满意、顾客满意、股东满意”的企业宗旨,恪守“韧性、信心、开放”的创新观念,凭借品牌、技术、人才、市场、服务等强大实力,长虹努力成为全球值得尊敬与信赖的企业。

(三)、财务报表分析的理论框架及简单介绍1、财务报表分析的定义财务报表分析就是以财务报表为主要依据,采用科学的评价标准和使用的分析方法,遵循规X的分析程序,通过对企业的财务状况、经营成果和现金流量等重要指标的比较分析,从而对企业的财务状况、经营成果及其经营业绩做出判断、评价和预测的一项经济管理活动。

2、财务报表分析的目的及作用从共性的角度来看,财务报表分析的目的是为有关各方提供可以用来做出决策的信息。

但具体而言,公司财务报表的使用主体不同,其分析的目的也不完全相同。

对不同的使用者表现在以下几方面:就公司经营管理者来说,通过财务报表可以了解到本企业有多少资产,有多少资金,其来源是否合理,使用是否得当,公司的经营结果是盈利还是亏损,成本和费用是否有效控制;就公司主管部门来说,可通过财务报表了解所属公司完成财务计划状况,据以加强领导和监督;就外部投资者(包括现有的和潜在的投资者、债权人)来说,财务报表是他们了解公司财务状况和经营成果的窗口,是他们做出投资决策的重要依据;就国家财政税务部门来说,通过财务报表可以了解公司的财务状况和经营成果,指导和监督公司执行国家财政税务政策以及财经纪律,提高资金运用效果,保证及时缴纳国家规定的有关税款,使国家财政收人均衡、稳定增长。

3、财务报表分析的方法介绍本文主要介绍财务报表分析的方法是比较分析法和比率分析法。

比较分析法是指通过两个或几个有关的经济指标的对比,找出差异,研究和评价公司经营情况的分析方法。

比较分析法是一种用的最多、最基本的方法。

比率分析法是将同期会计报表中相关项目的金额进行对比,得出一系列具有一定意义的财务比率,来揭示企业的经营业绩和财务状况。

运用比率分析法可以分析评价企业偿债能力、盈利能力、营运能力等内容。

在运用比率指标具体评价时,一定要将各指标相互联系起来使用,这样会使评价结果更准确。

二、长虹公司财务报表分析财务比率可以分为以下四类:变现能力比率、负债比率、资产管理比率、盈利能力比率。

变现能力比率和负债比率分别反映了公司短期和长期的偿债能力,资产管理比率是衡量企业资产管理方面效率的财务比率,盈利能力比率则是直接反映企业获取利润的能力。

(一)、偿债能力分析1、短期偿债能力分析短期偿债能力是指企业以流动资产对流动负债及时足额偿还的保证程度,即企业以流动资产偿还流动负债的能力,反映企业偿付日常到期债务的能力,是衡量企业当前财务能力,特别是流动资产变现能力的重要指标。

企业短期偿债能力的衡量指标主要有流动比率、速动比率和现金流动负债。

流动比率是指公司流动资产与流动负债的比率。

一般认为,流动比率为2:1对于大部分企业来说是比较适合的比率。

但具体情况也应根据公司所在行业的特点、资产结构布局、所采用的经营销售策略、管理水平等实际情况具体分析。

通常流动比率过低,企业可能面临清偿到期债务的困难。

企业的流动比率越高,表明其短期偿债能力越强,但是如果流动比率过高,表明企业持有不能盈利的闲置流动资产,企业资产利用率低下,资金浪费,企业过于保守,没有充分使用目前的借款能力。

由于流动比率在评价短期偿债能力时的局限性,通常用速动比率来评价短期偿债能力。

速动比率是速动资产与流动负债的比率,其中速动资产是流动资产减去其中难以在短期内变现的项目后的余额。