消费税会计

- 格式:ppt

- 大小:229.50 KB

- 文档页数:45

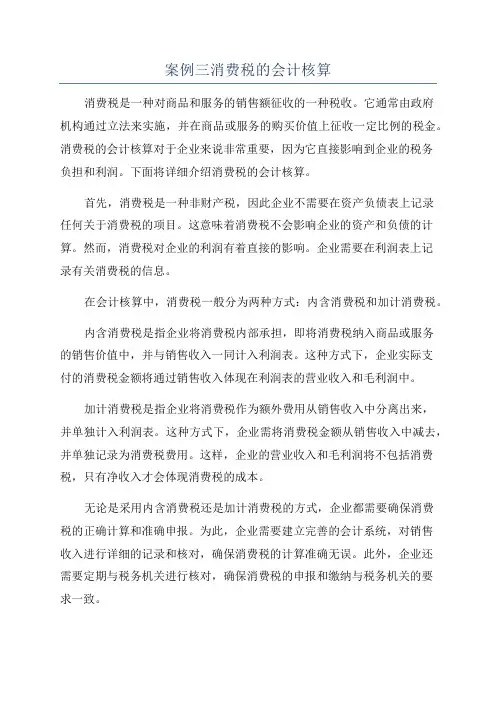

案例三消费税的会计核算消费税是一种对商品和服务的销售额征收的一种税收。

它通常由政府机构通过立法来实施,并在商品或服务的购买价值上征收一定比例的税金。

消费税的会计核算对于企业来说非常重要,因为它直接影响到企业的税务负担和利润。

下面将详细介绍消费税的会计核算。

首先,消费税是一种非财产税,因此企业不需要在资产负债表上记录任何关于消费税的项目。

这意味着消费税不会影响企业的资产和负债的计算。

然而,消费税对企业的利润有着直接的影响。

企业需要在利润表上记录有关消费税的信息。

在会计核算中,消费税一般分为两种方式:内含消费税和加计消费税。

内含消费税是指企业将消费税内部承担,即将消费税纳入商品或服务的销售价值中,并与销售收入一同计入利润表。

这种方式下,企业实际支付的消费税金额将通过销售收入体现在利润表的营业收入和毛利润中。

加计消费税是指企业将消费税作为额外费用从销售收入中分离出来,并单独计入利润表。

这种方式下,企业需将消费税金额从销售收入中减去,并单独记录为消费税费用。

这样,企业的营业收入和毛利润将不包括消费税,只有净收入才会体现消费税的成本。

无论是采用内含消费税还是加计消费税的方式,企业都需要确保消费税的正确计算和准确申报。

为此,企业需要建立完善的会计系统,对销售收入进行详细的记录和核对,确保消费税的计算准确无误。

此外,企业还需要定期与税务机关进行核对,确保消费税的申报和缴纳与税务机关的要求一致。

最后,消费税的会计核算也需要根据不同国家和地区的法律法规进行调整。

各个国家和地区对于消费税的税率、免税项目、减免政策等有所不同,企业在进行消费税会计核算时需要遵守当地的相关法律法规,并在会计报表中明确披露消费税的相关信息。

综上所述,消费税的会计核算对于企业来说非常重要。

企业需要根据消费税的计算方式,将消费税正确记录和计算在会计报表中,确保合规申报并准确反映企业的税务负担和利润情况。

此外,企业还需要与税务机关保持良好的沟通,及时了解并遵守当地的消费税法律法规。

一、实训基本情况(一)实训时间:20xx年x月x日至20xx年x月x日(二)实训单位:XX科技有限公司(三)实训目的1. 理解和掌握消费税的核算流程和计算方法;2. 熟悉消费税会计凭证的填制和审核;3. 培养严谨细致的会计工作态度;4. 提高实际操作能力,为将来从事会计工作打下基础。

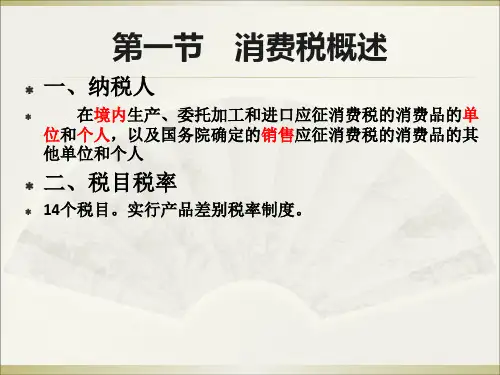

二、实训内容(一)消费税概述1. 消费税的定义、税率和征收范围;2. 消费税的纳税义务人、纳税期限和纳税申报;3. 消费税的计税依据和计算方法。

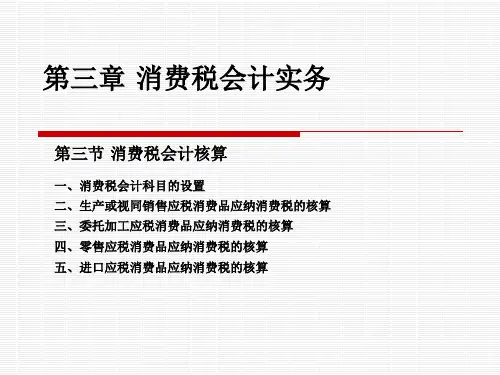

(二)消费税会计核算1. 消费税会计科目设置;2. 消费税会计凭证的填制和审核;3. 消费税会计账簿的登记;4. 消费税会计报表的编制。

(三)消费税会计实务操作1. 模拟企业消费税核算;2. 消费税纳税申报表填制;3. 消费税纳税申报审核。

三、实训总结(一)消费税核算流程1. 确定消费税的征税范围和税率;2. 计算应纳税额;3. 填制消费税会计凭证;4. 登记消费税会计账簿;5. 编制消费税会计报表;6. 办理消费税纳税申报。

(二)消费税计算方法1. 按销售额计税;2. 按销售数量计税;3. 按组成计税价格计税。

(三)实训体会1. 消费税核算的严谨性通过本次实训,我深刻体会到消费税核算工作的严谨性。

从消费税的征收范围、税率到计税依据和计算方法,每一个环节都要求会计人员认真对待,确保核算结果的准确性。

2. 消费税会计实务操作的实用性在实训过程中,我学会了如何根据企业的实际业务情况,正确填制消费税会计凭证、登记账簿和编制报表。

这为我将来从事会计工作提供了宝贵的实践经验。

3. 团队合作的重要性在实训过程中,我与同学们相互协作,共同完成实训任务。

这使我认识到团队合作在会计工作中的重要性,也提高了我的沟通能力和团队协作能力。

4. 理论联系实际的重要性通过本次实训,我深刻体会到理论联系实际的重要性。

只有将所学理论知识运用到实际工作中,才能真正提高自己的会计技能。

四、建议1. 加强消费税法规学习,提高对消费税政策的了解;2. 注重消费税会计实务操作,提高实际操作能力;3. 培养严谨细致的会计工作态度,确保核算结果的准确性;4. 加强团队协作,提高沟通能力和团队协作能力。

对消费税的会计核算,按照消费税会计处理有关规定,对于计算出应交的消费税,借记有关科目,贷记“应交税金-应交消费税”,实际缴纳时,借记“应交税金-应交消费税”,贷记“银行存款”等。

消费税的会计核算根据具体消费税计算缴纳的情况,又分为不同的情形进行会计核算。

(一)企业生产应税消费品的会计核算,具体分为以下几种情况销售应税消费品的会计核算企业生产的需要缴纳消费税的消费品,在直接对外销售时,按照应缴的消费税额,借记“产品销售税金及附加”(商品企业借记“商品销售税金及附加”,外商投资企业借记“产品销售税金”)科目,贷记“应交税金-应交消费税”科目,贷记“银行存款”科目。

企业出口应税消费品按规定不予免税或退税的,应视同国内销售,按上述规定进行会计处理。

工业企业

①当计算出应缴纳的消费税是

借:产品销售税金及附加

贷:应交税金-应交消费税

②当企业实际缴纳该笔消费税款时

借:应交税金-应交消费税

贷:银行存款

商业企业

①当计算出应缴纳的消费税时

借:商品销售税金及附加

贷:应交税金-应交消费税

②当缴纳该笔消费税时

借:应交税金-应交消费税

贷:银行存款外国投资企业

①当计算出应缴纳的消费税时

借:产品销售税金

贷:应交税金-应交消费税

②企业实际缴纳消费税时

借:应交税金-应交消费税

贷:银行存款。

【老会计经验】消费税会计处理??消费税的帐务处理(一)生产销售应税消费税的帐务处理企业生产的需要缴纳消费税的消费品,在销售时应当按照应缴消费税额借记产品销售税金及附加科目,贷记应交税金--应交消费税科目。

实际缴纳税消费税时,借记应交税金--应交消费税科目,贷记银行存款科目。

发生销货退回及退税时作相反的分计分录。

企业出口应税消费品如按规定不予免税或退税的,应视同国内销售,按上款规定进行会计处理。

(二)以自产应税消费品投资的帐务处理企业以自产的应税消费品作为投资按规定应缴纳的消费税,借记长期投资科目,贷记应交税金--应交消费税科目。

(三)生产应税消费品换取生产资料等的帐务处理企业以生产的应税消费品换取生产资料、消费资料或抵偿债务、支付代购手续费等,应视同销售进行会计处理。

按规定应缴纳的消费税,按照本规定第一条的规定进行会计处理。

(四)生产应税消费品用于在建工程,非生产机构等的帐务处理企业将生产的应税消费品用于在建工程、非生产机构等其他方面的,按规定应缴纳的消费税,借记固定资产、在建工程营业外支出、产品销售费用等科目,贷记应交税金--应交消费税科目。

(五)随同产品出售单独计价的包装物的帐务处理随同产品出售但单独计价的包装物,按规定应缴纳的消费税,借记其他业务支出科目,贷记应交税金--应交消费税科目。

企业逾期未退还的包装物押金,按规定应缴纳的消费税,借记其他业务支出、其他应付款等科目,贷记应交税金--应交消费税科目。

(六)委托加工应税消费品的帐务处理需要缴纳消费税的委托加工应税消费品,于委托方提货时,由受托方代扣代缴税款。

受托方按应扣税款金额借记应收帐款、银行存款等科目,贷记应交税金--应交消费税科目。

委托加工应税消费品收回后,直接用于销售的,委托方应将代扣代缴的消费税计入委托加工的应税消费品成本,借记委托加工材料、生产成本、自制半成品等科目,贷记应付帐款、银行存款等科目;委托加工的应税消费品收回后用于连续生产应税消费品,按规定准予抵扣的,委托方应按代扣代缴的消费税款,借记应交税金--应交消费税科目,贷记应付帐款、银行存款等科目。