【推荐】应收票据贴现的核算方法

- 格式:doc

- 大小:67.00 KB

- 文档页数:3

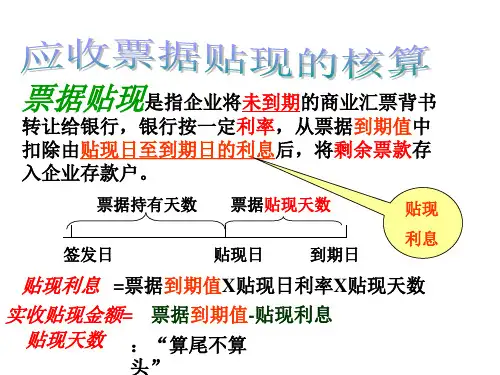

应收票据贴现的核算方法应收票据贴现是指持票人因急需资金,将未到期的商业汇票背书后转让给银行,银行受理后,从票面金额中扣除按银行的贴现率计算确定的贴现息后,将余额付给贴现企业的业务活动。

在贴现中,企业付给银行的利息称为贴现利息,银行计算贴现利息的利率称为贴现率,企业从银行获得的票据到期值扣除贴现利息后的货币收入,称为贴现所得。

贴现利息和贴现所得的计算公式如下:贴现所得=票据到期值一贴现利息贴现利息=票据到期值×贴现率×贴现期贴现期=票据期限一企业已持有票据期限带息应收票据的到期值是其面值加上按票据载明的利率计算的票据全部期间的利息;不带息应收票据的到期值就是其面值。

在会计处理上发生附追索权应收票据贴现时,可设置“短期借款”科目,等票据到期,当付款人向贴现银行付清票款后,再将“短期借款”账户转销。

如果是用银行承兑汇票贴现,由于票据到期应由银行负责承兑,企业不会发生或有负债,因此在会计处理上可直接冲转“应收票据”账户。

现将应收票据贴现的核算举例说明如下。

【例】某工业公司将一张180天到期,年利率为8%的票据计10000元,向银行申请贴现。

该票据的出票日是6月1日,申请贴现日是8月30日,银行年贴现率为9%,其计算及会计分录如下。

1.计算(1)票据到期值=票面额×(1+利率×票据时间)=10000×(1+8%×180天/360天)=10400(元)(2)贴现天数=8月30日至11月28日=90(天)(3)贴现利息=票据到期值×贴现率×贴现时间=10400×9%×90天/360天=234(元)(4)贴现所得=票据到期值-贴现利息=10400-234=10166(元)(5)利息收入或支出=票据贴现所得-票面额=10166-10000=166(元)2.会计分录(1)8月30日贴现时:借:银行存款10166贷:短期借款10000财务费用――利息166(2)11月28日票据到期,当出票人向银行兑付票据和利息时,其会计分录如下:借:短期借款10000贷:应收票据10000(3)11月28日票据到期,如出票人未能按期支付票据的本金和利息,拖欠债务,则企业应承担这笔或有负债,以银行存款偿付给贴现银行。

为帮助各位考生在2015山东会计从业资格考试中取得好成绩,山东会计考试信息网(,让大家第一时间获取2015山东从业资格考试最新信息,祝广大考生顺利通过!应收票据贴现是指持票人因急需资金,将未到期的商业汇票背书后转让给银行,银行受理后,从票面金额中扣除按银行的贴现率计算确定的贴现息后,将余额付给贴现企业的业务活动。

小编整理了票据贴现的一些核算步骤及方法:在贴现中,企业付给银行的利息称为贴现利息,银行计算贴现利息的利率称为贴现率,企业从银行获得的票据到期值扣除贴现利息后的货币收入,称为贴现所得。

贴现利息和贴现所得的计算公式如下:贴现所得=票据到期值-贴现利息贴现利息=票据到期值×贴现率×贴现期贴现期=票据期限-企业已持有票据期限带息应收票据的到期值是其面值加上按票据载明的利率计算的票据全部期间的利息;不带息应收票据的到期值就是其面值。

在会计处理上发生附追索权应收票据贴现时,可设置“短期借款”科目,等票据到期,当付款人向贴现银行付清票款后,再将“短期借款”账户转销。

如果是用银行承兑汇票贴现,由于票据到期应由银行负责承兑,企业不会发生或有负债,因此在会计处理上可直接冲转“应收票据”账户。

现将应收票据贴现的核算举例说明如下。

【例】某工业公司将一张180天到期,年利率为8%的票据计10000元,向银行申请贴现。

该票据的出票日是6月1日,申请贴现日是8月30日,银行年贴现率为9%,其计算及会计分录如下。

1.计算(1)票据到期值=票面额×(1+利率×票据时间)=10000×(1+8%×180天/360天)= 10400(元)(2)贴现天数=8月30日至11月28日=90(天)(3)贴现利息=票据到期值×贴现率×贴现时间= 10400×9%×90天/360天= 234(元)(4)贴现所得=票据到期值-贴现利息=10400-234=10166(元)(5)利息收入或支出=票据贴现所得-票面额=10166-10000=166(元)2.会计分录(1)8月30日贴现时:借:银行存款 10166贷:短期借款 10000财务费用——利息 166(2)11月28日票据到期,当出票人向银行兑付票据和利息时,其会计分录如下:借:短期借款 10000贷:应收票据 10000(3)11月28日票据到期,如出票人未能按期支付票据的本金和利息,拖欠债务,则企业应承担这笔或有负债,以银行存款偿付给贴现银行。

票据贴现的核算方法票据贴现是一种金融业务,指的是持票人(通常是企业)将未到期的商业汇票背书后转让给银行,银行从票面金额中扣除一定的贴现利息后,将余额支付给持票人的行为。

这种业务能够帮助企业解决短期资金流的问题。

票据贴现的核算方法主要包括以下几个步骤:1. 计算票据到期值:对于带息票据,到期值是票面金额加上按照票据载明的利率计算的利息;对于不带息票据,到期值就是票面金额。

2. 计算贴现利息:贴现利息是根据贴现率和贴现期计算出的,贴现期是从贴现日到票据到期日的实际天数。

贴现率的确定通常依据银行的贴现政策和市场利率。

3. 计算贴现所得:贴现所得是票据到期值减去贴现利息后的金额,这是企业从银行实际获得的资金。

4. 编制会计分录:企业在贴现时会借记“银行存款”(或“短期借款”)和“财务费用”(贴现息部分),贷记“应收票据”(票据的账面余额)。

如果票据到期,企业会根据实际情况进行相应的会计处理。

举例说明:假设某公司持有一张180天到期的票据,面值为10,000元,年利率为8%,在贴现日(假设为票据到期前30天)向银行贴现,银行年贴现率为9%。

1. 计算票据到期值:到期值 = 票面金额 + (票面金额×年利率×票据期限 / 360天)到期值 = 10,000元 + (10,000元× 8% × 180天 / 360天) 到期值 = 10,000元 + 400元到期值 = 10,400元2. 计算贴现利息:贴现利息 = 到期值×贴现率×贴现期 / 360天贴现期 = 贴现日(8月30日)到票据到期日(6月1日)的实际天数 = 180天贴现利息 = 10,400元× 9% × 180天 / 360天贴现利息 = 462元3. 计算贴现所得:贴现所得 = 到期值 - 贴现利息贴现所得 = 10,400元 - 462元贴现所得 = 9,938元4. 编制会计分录:贴现时:借:银行存款 9,938元借:财务费用 462元贷:应收票据 10,400元票据到期时,如果银行直接从企业的银行账户中扣款,会计分录可能如下:借:短期借款 10,400元借:其他应收款(或银行存款) 2,106元(假设的银行承兑汇票差异)贷:银行存款 12,506元以上只是一个简化的例子,实际情况可能更为复杂,具体的核算方法应根据企业的具体情况和会计政策来确定。

应收票据贴现的核算

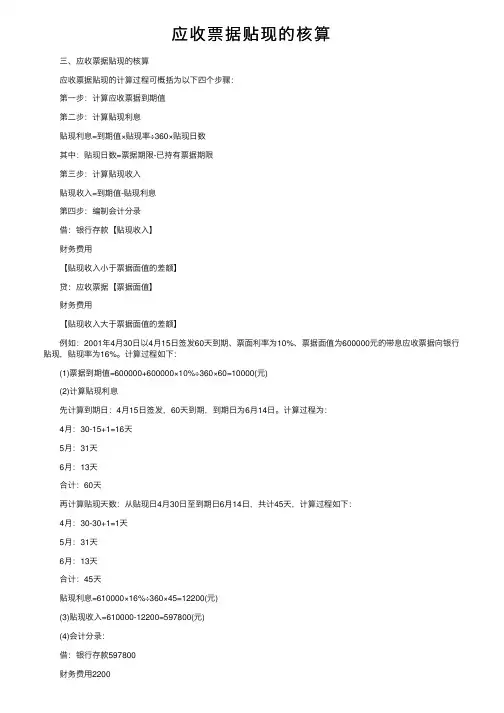

三、应收票据贴现的核算

应收票据贴现的计算过程可概括为以下四个步骤:

第⼀步:计算应收票据到期值

第⼆步:计算贴现利息

贴现利息=到期值×贴现率÷360×贴现⽇数

其中:贴现⽇数=票据期限-已持有票据期限

第三步:计算贴现收⼊

贴现收⼊=到期值-贴现利息

第四步:编制会计分录

借:银⾏存款【贴现收⼊】

财务费⽤

【贴现收⼊⼩于票据⾯值的差额】

贷:应收票据【票据⾯值】

财务费⽤

【贴现收⼊⼤于票据⾯值的差额】

例如:2001年4⽉30⽇以4⽉15⽇签发60天到期、票⾯利率为10%、票据⾯值为600000元的带息应收票据向银⾏贴现,贴现率为16%。

计算过程如下:

(1)票据到期值=600000+600000×10%÷360×60=10000(元)

(2)计算贴现利息

先计算到期⽇:4⽉15⽇签发,60天到期,到期⽇为6⽉14⽇。

计算过程为:

4⽉:30-15+1=16天

5⽉:31天

6⽉:13天

合计:60天

再计算贴现天数:从贴现⽇4⽉30⽇⾄到期⽇6⽉14⽇,共计45天,计算过程如下:

4⽉:30-30+1=1天

5⽉:31天

6⽉:13天

合计:45天

贴现利息=610000×16%÷360×45=12200(元)

(3)贴现收⼊=610000-12200=597800(元)

(4)会计分录:

借:银⾏存款597800

财务费⽤2200

贷:应收票据600000。

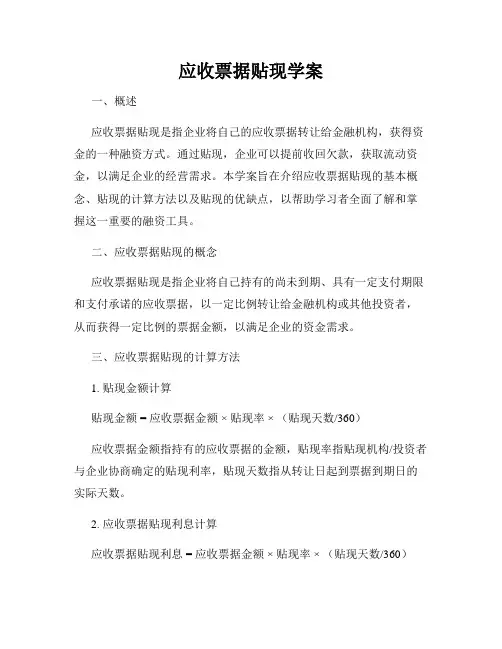

应收票据贴现学案一、概述应收票据贴现是指企业将自己的应收票据转让给金融机构,获得资金的一种融资方式。

通过贴现,企业可以提前收回欠款,获取流动资金,以满足企业的经营需求。

本学案旨在介绍应收票据贴现的基本概念、贴现的计算方法以及贴现的优缺点,以帮助学习者全面了解和掌握这一重要的融资工具。

二、应收票据贴现的概念应收票据贴现是指企业将自己持有的尚未到期、具有一定支付期限和支付承诺的应收票据,以一定比例转让给金融机构或其他投资者,从而获得一定比例的票据金额,以满足企业的资金需求。

三、应收票据贴现的计算方法1. 贴现金额计算贴现金额 = 应收票据金额 ×贴现率 ×(贴现天数/360)应收票据金额指持有的应收票据的金额,贴现率指贴现机构/投资者与企业协商确定的贴现利率,贴现天数指从转让日起到票据到期日的实际天数。

2. 应收票据贴现利息计算应收票据贴现利息 = 应收票据金额 ×贴现率 ×(贴现天数/360)四、应收票据贴现的优缺点1. 优点:(1) 提前回收资金:通过应收票据贴现,企业可以在票据到期日之前获得资金,提前回收尚未到期的应收款项。

(2) 降低资金成本:与银行贷款相比,应收票据贴现的利率通常较低,可以降低企业的融资成本。

(3) 增加流动性:应收票据贴现可以将应收票据转化为现金,增加企业的流动性,提高应对经营风险和应急情况的能力。

2. 缺点:(1) 费用较高:应收票据贴现需要支付一定的贴现利息和手续费,相比于其他融资方式,成本可能较高。

(2) 存在风险:如果贴现机构或投资者出现违约或倒闭,企业可能无法按时收回资金,造成损失。

(3) 对信用评级要求较高:一些贴现机构或投资者对企业的信用状况有一定要求,企业若信用评级较低,可能无法获得贴现资金。

五、案例分析某公司持有一张金额为100,000元,到期日为90天后的应收票据,该公司与银行商定贴现利率为4%。

现计算该应收票据的贴现金额和贴现利息。

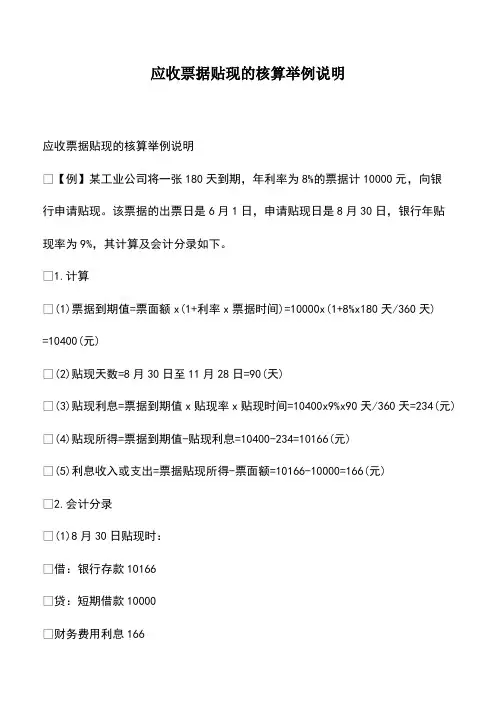

应收票据贴现的核算举例说明

应收票据贴现的核算举例说明

【例】某工业公司将一张180天到期,年利率为8%的票据计10000元,向银

行申请贴现。

该票据的出票日是6月1日,申请贴现日是8月30日,银行年贴现率为9%,其计算及会计分录如下。

1.计算

(1)票据到期值=票面额x(1+利率x票据时间)=10000x(1+8%x180天/360天)

=10400(元)

(2)贴现天数=8月30日至11月28日=90(天)

(3)贴现利息=票据到期值x贴现率x贴现时间=10400x9%x90天/360天=234(元) (4)贴现所得=票据到期值-贴现利息=10400-234=10166(元)

(5)利息收入或支出=票据贴现所得-票面额=10166-10000=166(元)

2.会计分录

(1)8月30日贴现时:

借:银行存款10166

贷:短期借款10000

财务费用利息166。

应收票据贴现的账务处理案例

某企业持有一张6个月期限的商业汇票,面值为100万元,年贴现率为5%。

步骤1:计算贴现利息

贴现利息 = 票据面值× 年贴现率× 贴现天数 / 360

其中,贴现天数是从票据到期日开始计算,到贴现日为止的天数。

步骤2:计算贴现净额

贴现净额 = 票据面值 - 贴现利息

步骤3:账务处理

假设该企业以转账方式进行贴现,账务处理如下:

借:银行存款 952000

财务费用 48000

贷:应收票据

其中,银行存款是贴现净额,财务费用是贴现利息,应收票据是票据面值。

注意:在实际账务处理中,根据企业的会计政策和会计估计,可能需要对上述公式和账务处理进行调整。

例如,如果票据没有附带追索权,可以将“应收票据”科目替换为“短期借款”科目。

应收票据到期日及贴现期的计算小技巧(精选5篇)第一篇:应收票据到期日及贴现期的计算小技巧应收票据到期日及贴现期的计算小技巧应收票据到期日地确定及票据贴现期地计算,不仅是银行工作的同志会经常遇到的问题,也是大中型公司企业的财务人员回避不了的一个小小的业务。

正是又基于此,它也成了近年来会计从业资格、会计职称甚至是注册税务师、会计师考试中常考的一个知识点。

下面根据笔者学习参考的体会,介绍一种公式法计算应收票据到期日及贴现期的方法。

你不妨一试。

计算应收票据的到期日例题:某企业收到5月15日签发的90天商业承兑汇票一张。

问该票据的到期日为()。

A、8月16日B、8月15日C、8月14日D、8月13日解答此题,一般的做法为:第一步,先计算出自5月15日至31日的天数;第二步,再加上6月份实际天数30天;这时还剩下43天。

只有继续往下推。

即第三部,再加上7月份的天数,才能推算出8月13日为此题的正确答案。

如此过程,由于麻烦,就必然或浪费考试的宝贵时间不说,还很难确保答案的准确性。

如果按以下类似累减的公式法,则会事半功倍。

公式法:应收票据的到期日=﹤应收票据的期限(天数)-票据出票当月公历实际天数+出票日期数﹥-自出票日后N个次月的实际公历天数。

需要解释的是“自出票日后N个次月的实际公历天数”的来源和意思。

它来源于当按照﹤应收票据的期限(天数)-(票据出票当月公历实际天数-出票日期数)﹥所得出的数字大于大于28(29)或30(31)时,必须往下继续累减。

如若此时的得数为28(29)或30(31)时,应收票据的到期日就求出来了,不需再算了。

而求得小于28(29)或30(31)的数字才是我们解题所须的日期数。

因此就必须继续减去自出票日后的连续几个月的实际公历天数直至得数出现小于28(29)或30(31)的数字的时候,就是我们需要的得数将此公式运用于上述例题的计算过程如下:应收票据的到期日=(90-31+15)-30-31=13。

做账实操-应收票据贴现的会计处理1.不附追索权,相当于出售应收票据,到期承兑人不付款时,被贴现人无权要求企业归还贴现款.借:银行存款财务费用贷:应收票据2.附追索权,相当于利用票据进行抵押贷款,到期承兑人不付款时,被贴现人有权要求企业归还贴现款.a.贴现时:借:银行存款贷:短期借款b.到期承兑人无法偿还票据款,被贴现人要求退回款项并支付相应利息时:借:短期借款财务费用贷:银行存款c.如到期不退回时;借:财务费用短期借款贷:应收票据现将应收票据贴现的核算举例说明如下.【例】某工业公司将一张180天到期,年利率为8%的票据计10000元,向银行申请贴现.该票据的出票日是6月1日,申请贴现日是8月30日,银行年贴现率为9%,其计算及会计分录如下.1.计算(1)票据到期值=票面额×(1+利率×票据时间)=10000×(1+8%×180天/360天)= 10400(元)(2)贴现天数=8月30日至11月28日=90(天)(3)贴现利息=票据到期值×贴现率×贴现时间= 10400×9%×90天/360天= 234(元)(4)贴现所得=票据到期值-贴现利息=10400-234=10166(元)(5)利息收入或支出=票据贴现所得-票面额=10166-10000=166(元)2.会计分录(1)8月30日贴现时:借:银行存款10166贷:短期借款10000财务费用--利息166(2)11月28日票据到期,当出票人向银行兑付票据和利息时,其会计分录如下:借:短期借款10000贷:应收票据10000(3)11月28日票据到期,如出票人未能按期支付票据的本金和利息,拖欠债务,则企业应承担这笔或有负债,以银行存款偿付给贴现银行.其会计分录如下:借:短期借款10000其他应收款--××单位400贷:银行存款10400同时将应收票据转入"应收账款"账户:借:应收账款--××单位10000贷:应收票据10000。

如何计算应收票据的贴现

欧利

【期刊名称】《农村财务会计》

【年(卷),期】1994(000)005

【摘要】如何计算应收票据的贴现贴现时的贴息和贴现实收款的计算方法如下:贴息=票据到期值×贴现率×贴现期贴现实收款=票据到期值=贴息应收票据有带息票据和不带息票据两种,两种票据的到期值的计算有差别:1、不带息票据的到期值等于票据面值;2、带息票据的到期值为:票...

【总页数】1页(P52-52)

【作者】欧利

【作者单位】

【正文语种】中文

【中图分类】F302.6

【相关文献】

1.谈应收票据贴现的计算 [J], 鲁娇娇;宋士礼

2.浅析应收票据贴现的计算及特点 [J], 周保陆

3.谈谈应收票据贴现的计算 [J], 鲍金林

4.应收票据贴现的计算 [J], 王华

5.应收票据贴现的计算及帐务处理 [J], 欧利;魏宣

因版权原因,仅展示原文概要,查看原文内容请购买。

应收票据贴现的核算方法

应收票据贴现是指持票人因急需资金,将未到期的商业汇票背书后转让给银行,银行受理后,从票面金额中扣除按银行的贴现率计算确定的贴现息后,将余额付给贴现企业的业务活动。

在贴现中,企业付给银行的利息称为贴现利息,银行计算贴现利息的利率称为贴现率,企业从银行获得的票据到期值扣除贴现利息后的货币收入,称为贴现所得。

贴现利息和贴现所得的计算公式如下:

贴现所得=票据到期值一贴现利息

贴现利息=票据到期值×贴现率×贴现期

贴现期=票据期限一企业已持有票据期限

带息应收票据的到期值是其面值加上按票据载明的利率计算的票据全部期间的利息;不带

息应收票据的到期值就是其面值。

在会计处理上发生附追索权应收票据贴现时,可设置“短期借款”科目,等票据到期,当付款人向贴现银行付清票款后,再将“短期借款”账户转销。

如果是用银行承兑汇票贴现,由于票据到期应由银行负责承兑,企业不会发生或有负债,因此在会计处理上可直接冲转“应收票据”账户。

现将应收票据贴现的核算举例说明如下。

【例】某工业公司将一张180天到期,年利率为8%的票据计10000元,向银行申请贴现。

该票据的出票日是6月1日,申请贴现日是8月30日,银行年贴现率为9%,其计算及会计分录如下。

1.计算

(1)票据到期值=票面额×(1+利率×票据时间)=10000×(1+8%×180天/360天)=10400(元)

(2)贴现天数=8月30日至11月28日=90(天)

(3)贴现利息=票据到期值×贴现率×贴现时间=10400×9%×90天/360天=234(元)

(4)贴现所得=票据到期值-贴现利息=10400-234=10166(元)

(5)利息收入或支出=票据贴现所得-票面额=10166-10000=166(元)

2.会计分录

(1)8月30日贴现时:

借:银行存款10166

贷:短期借款10000

财务费用——利息166

(2)11月28日票据到期,当出票人向银行兑付票据和利息时‚其会计分录如下:借:短期借款10000

贷:应收票据10000

(3)11月28日票据到期,如出票人未能按期支付票据的本金和利息,拖欠债务,则企业应承担这笔或有负债,以银行存款偿付给贴现银行。

其会计分录如下:

借:短期借款10000

其他应收款——××单位400

贷:银行存款10400

同时将应收票据转入“应收账款”账户:

借:应收账款——××单位10000

贷:应收票据10000。