KPMG最核心的财务分析方法.中文版.KPMG_Finance_Analysis_Foundation

- 格式:pdf

- 大小:233.48 KB

- 文档页数:22

财务分析的主要方法一、财务比率分析财务比率分析是财务分析中最常用的方法之一,通过计算和比较不同的财务比率,可以评估公司的财务状况和经营绩效。

以下是一些常用的财务比率及其计算公式:1. 偿债能力比率偿债能力比率用于衡量公司偿还债务的能力。

常见的偿债能力比率包括流动比率、速动比率和利息保障倍数。

- 流动比率 = 流动资产总额 / 流动负债总额- 速动比率 = (流动资产总额 - 存货) / 流动负债总额- 利息保障倍数 = (利润总额 + 利息费用) / 利息费用2. 盈利能力比率盈利能力比率用于评估公司的盈利能力和效益。

常见的盈利能力比率包括净利润率、毛利率和营业利润率。

- 净利润率 = 净利润 / 营业收入- 毛利率 = (营业收入 - 销售成本) / 营业收入- 营业利润率 = 营业利润 / 营业收入3. 资产管理比率资产管理比率用于评估公司的资产利用效率。

常见的资产管理比率包括总资产周转率、应收账款周转率和存货周转率。

- 总资产周转率 = 营业收入 / 总资产- 应收账款周转率 = 营业收入 / 平均应收账款余额- 存货周转率 = 营业成本 / 平均存货余额二、财务报表分析财务报表分析是通过对财务报表进行比较和分析,揭示公司的财务状况和经营情况。

常用的财务报表包括资产负债表、利润表和现金流量表。

以下是一些常用的财务报表分析方法:1. 横向分析横向分析是对同一公司在不同时间点的财务报表进行比较。

通过比较不同时间点的数据,可以了解公司的财务状况是否有改善或恶化。

2. 纵向分析纵向分析是对同一时间点不同公司的财务报表进行比较。

通过比较不同公司的数据,可以了解公司在同一行业中的相对竞争力。

3. 比率分析比率分析是通过计算和比较不同的财务比率,揭示公司的财务状况和经营绩效。

如前所述,财务比率分析是财务分析中最常用的方法之一。

三、财务预测分析财务预测分析是通过对公司过去和现在的财务数据进行分析,预测未来的财务状况和经营情况。

财务分析的主要方法一、财务比率分析财务比率分析是财务分析中最常用的方法之一,通过计算和比较不同的财务指标,可以评估企业的财务状况和经营绩效。

以下是一些常用的财务比率:1. 偿债能力比率:- 流动比率:流动资产与流动负债的比率,反映企业偿付短期债务的能力。

- 速动比率:流动资产减去存货后与流动负债的比率,更加严格地衡量企业偿债能力。

- 利息保障倍数:利息支付能力的指标,用企业的息税前利润除以利息费用。

2. 盈利能力比率:- 毛利率:销售毛利与销售收入的比率,反映企业生产经营的盈利能力。

- 净利率:净利润与销售收入的比率,反映企业经营活动的盈利能力。

- 资产收益率:净利润与平均总资产的比率,衡量企业利用资产创造利润的能力。

3. 运营能力比率:- 应收账款周转率:销售收入与平均应收账款的比率,反映企业收款能力。

- 存货周转率:销售成本与平均存货的比率,衡量企业存货的周转速度。

- 总资产周转率:销售收入与平均总资产的比率,反映企业资产的利用效率。

二、财务趋势分析财务趋势分析是通过比较企业在不同时间段的财务数据,分析企业的财务状况和经营趋势。

以下是一些常用的财务趋势分析方法:1. 横向分析:- 利润表横向分析:比较企业在不同年度的销售收入、成本和利润的变化情况。

- 资产负债表横向分析:比较企业在不同年度的资产、负债和所有者权益的变化情况。

2. 纵向分析:- 利润表纵向分析:将各个项目在利润表中的比例与销售收入进行比较,分析各项成本的占比情况。

- 资产负债表纵向分析:将各个项目在资产负债表中的比例与总资产进行比较,分析企业资产的组成情况。

三、财务风险分析财务风险分析是评估企业面临的财务风险和可持续性的方法。

以下是一些常用的财务风险分析指标:1. 债务比率:- 资产负债率:总负债与总资产的比率,反映企业资产的融资程度。

- 长期债务比率:长期负债与总资产的比率,衡量企业长期债务的占比情况。

2. 资本结构:- 权益比率:股东权益与总资产的比率,反映企业自有资本的占比情况。

财务分析的方法

财务分析是一种用来评估和解释一个企业或个人财务状况以及财务绩效的方法。

在财务分析过程中,有许多不同的方法可以用来计算和解释财务数据。

下面列举了几种常见的财务分析方法:

1. 比率分析:比率分析是最常见和最基本的财务分析方法之一。

它涉及到计算和比较不同的财务指标,例如盈利能力比率、偿债能力比率、流动性比率等。

比率分析可以帮助分析师了解企业的财务状况以及其在行业中的表现。

2. 垂直分析:垂直分析也被称为财务报表分析。

它涉及到将企业的财务报表数据转化为百分比形式,以便更好地理解每个账目在整体财务结构中的比重。

垂直分析可以帮助分析师发现企业的资金运营方式和投资策略。

3. 横向分析:横向分析也被称为趋势分析。

它涉及到比较企业在不同时间段的财务数据,以便评估企业的财务绩效和发展趋势。

横向分析可以揭示企业在经济周期和行业变化中的表现。

4. 现金流量分析:现金流量分析涉及到评估企业的现金流量状况和运营能力。

它通过分析企业的现金流量表,揭示企业的现金流入和流出情况,帮助分析师评估企业的偿债能力和盈利能力。

5. 杜邦分析:杜邦分析是一种综合考虑企业财务指标和财务数据的方法。

它通过将企业的财务指标拆解为不同的组成部分,

揭示了这些部分之间的相互关系。

杜邦分析可以帮助分析师了解企业的利润来源和经营效率。

以上列举的财务分析方法只是其中的一部分,每一种方法都有其独特的优势和适用范围。

在实际应用中,分析师需要根据具体情况选择合适的方法来进行财务分析,以得出准确和可靠的结论。

财务分析的主要方法一、财务比率分析财务比率分析是财务分析中最常用的方法之一,通过计算和比较不同财务指标之间的比率,可以评估企业的财务状况和经营绩效。

以下是几个常用的财务比率:1. 偿债能力比率偿债能力比率反映了企业偿还债务的能力。

常见的偿债能力比率包括流动比率、速动比率和现金比率。

流动比率计算公式为:流动资产÷流动负债。

速动比率计算公式为:(流动资产-存货)÷流动负债。

现金比率计算公式为:现金及现金等价物÷流动负债。

这些指标越高,说明企业具备更强的偿债能力。

2. 盈利能力比率盈利能力比率用于衡量企业的盈利能力。

常见的盈利能力比率包括毛利率、净利率和ROE(净资产收益率)。

毛利率计算公式为:(销售收入-销售成本)÷销售收入。

净利率计算公式为:净利润÷销售收入。

ROE计算公式为:净利润÷净资产。

这些指标越高,说明企业的盈利能力越强。

3. 运营能力比率运营能力比率用于评估企业的运营效率。

常见的运营能力比率包括总资产周转率、应收账款周转率和存货周转率。

总资产周转率计算公式为:销售收入÷总资产。

应收账款周转率计算公式为:销售收入÷平均应收账款余额。

存货周转率计算公式为:销售成本÷平均存货余额。

这些指标越高,说明企业的运营效率越高。

二、财务报表分析财务报表分析是通过对企业的资产负债表、利润表和现金流量表进行综合分析,了解企业的财务状况和经营情况。

以下是一些常用的财务报表分析方法:1. 资产负债表分析资产负债表分析可以帮助我们了解企业的资产结构和负债结构。

通过比较不同时间点的资产负债表,可以观察资产和负债的变化情况,判断企业的偿债能力和财务稳定性。

2. 利润表分析利润表分析可以帮助我们了解企业的盈利情况和盈利能力。

通过分析利润表中的收入和费用项目,可以计算出不同的盈利指标,如毛利润、净利润等,从而评估企业的盈利能力和经营效益。

财务分析的主要方法一、财务比率分析财务比率分析是财务分析中最常用的方法之一,通过计算和比较不同财务指标之间的比率,来评估企业的财务状况和经营绩效。

以下是常用的财务比率:1. 偿债能力比率偿债能力比率反映了企业偿还债务的能力。

常用的偿债能力比率包括流动比率、速动比率和现金比率。

流动比率计算公式为:流动资产总额/流动负债总额。

速动比率计算公式为:(流动资产总额-存货)/流动负债总额。

现金比率计算公式为:现金与现金等价物/流动负债总额。

2. 盈利能力比率盈利能力比率用于评估企业的盈利能力。

常用的盈利能力比率包括毛利率、净利率和ROE(净资产收益率)。

毛利率计算公式为:(销售收入-销售成本)/销售收入。

净利率计算公式为:净利润/销售收入。

ROE计算公式为:净利润/净资产。

3. 资产效率比率资产效率比率用于评估企业利用资产创造销售收入的能力。

常用的资产效率比率包括总资产周转率和固定资产周转率。

总资产周转率计算公式为:销售收入/平均总资产。

固定资产周转率计算公式为:销售收入/平均固定资产。

二、财务趋势分析财务趋势分析是通过比较企业不同会计期间的财务数据,来分析企业的财务发展趋势。

常用的财务趋势分析方法包括水平分析和垂直分析。

1. 水平分析水平分析也称为横向分析,通过比较相同财务指标在不同会计期间的变化情况,来评估企业的财务发展趋势。

例如,比较企业在过去三年的销售收入、净利润和资产总额的变化情况,可以判断企业的销售增长率、盈利能力和资产规模的变化趋势。

2. 垂直分析垂直分析也称为纵向分析,通过将财务数据以百分比形式表示,将每个财务指标与基准数进行比较,来评估企业各项财务指标的相对重要性和变化趋势。

例如,将企业的各项费用与销售收入进行比较,可以评估企业的费用结构和成本控制情况。

三、财务比较分析财务比较分析是通过将企业的财务数据与同行业或同类企业进行比较,来评估企业在行业中的竞争力和地位。

常用的财务比较分析方法包括行业比较和横向比较。

财务分析的主要方法及关注要点精编Document number:WTT-LKK-GBB-08921-EIGG-22986财务分析的主要方法及关注要点(含最全财务分析模型图)信贷百家号 09-05 23:532017-09-05信贷信贷文章来源:投行爱尽调本篇文章,我们将以三张财务报表为依据,简单的为大家分享一些财务报表及财务分析的框架和关注要点。

一般来说,财务分析的方法主要有四种:比较分析、比率分析、因素分析、趋势分析。

1.比较分析:是为了说明财务信息之间的数量关系与数量差异,为进一步的分析指明方向。

这种比较可以是将实际与计划相比,可以是本期与上期相比,也可以是与同行业的其他企业相比;2.趋势分析:是为了揭示财务状况和经营成果的变化及其原因、性质,帮助预测未来。

用于进行趋势分析的数据既可以是绝对值,也可以是比率或百分比数据;3.因素分析:是为了分析几个相关因素对某一财务指标的影响程度,一般要借助于差异分析的方法;4.比率分析:是通过对财务比率的分析,了解企业的财务状况和经营成果,往往要借助于比较分析和趋势分析方法。

一、对公司价值实现的简要说明1、对公司价值的理解:从总资产与净资产角度的阐述企业资产的多少并不代表企业价值,企业的资产由两部分构成:属于股东的资产(在资产负债表上表现为股东权益)和向债权人借入的资产(在资产负债表上表现为负债)。

企业的价值肯定不能用总资产的多少来进行衡量,因为向债权人借入的资产是要偿还的。

如果总资产越多,企业价值越大,公司只要多举债,这一目标就能实现。

剔除掉负债因素,公司的价值能否用净资产(股东权益)的多少来衡量呢这需要考察公司资产的质量。

实际上公司资产质量是有差异的,有的资产质量很高,如现金、银行存款、短期投资等;有的资产的质量就要差一些,如应收账款、长期投资、固定资产等;有的资产质量很低,被谑称“垃圾资产”,如无形资产、长期待摊费用、递延税款等。

正因为资产的质量存在高低之分,净资产同样不能代表公司的价值。

财务分析的主要方法一、财务比率分析财务比率分析是财务分析中最常用的方法之一,通过计算和比较一系列财务比率来评估公司的财务状况和经营绩效。

以下是一些常用的财务比率及其计算公式:1. 偿债能力比率- 流动比率 = 流动资产 / 流动负债- 速动比率 = (流动资产 - 存货) / 流动负债- 现金比率 = 现金及现金等价物 / 流动负债2. 盈利能力比率- 毛利率 = (销售收入 - 销售成本) / 销售收入- 净利率 = 净利润 / 销售收入- 资产回报率 = 净利润 / 总资产3. 资本结构比率- 负债比率 = 总负债 / 总资产- 资本化比率 = 长期负债 / (长期负债 + 股东权益)- 杠杆比率 = 总资产 / 股东权益通过计算以上比率,可以了解公司的偿债能力、盈利能力和资本结构等方面的情况,并与同行业的公司进行比较,从而评估公司的财务状况和经营绩效。

二、财务报表分析财务报表分析是通过对公司的资产负债表、利润表和现金流量表进行细致的分析来评估公司的财务状况和经营绩效。

以下是一些常用的财务报表分析方法:1. 横向比较分析通过比较同一公司在不同会计期间的财务指标变化情况,了解公司的发展趋势和变化情况。

例如,比较连续三年的销售收入、净利润和资产负债情况。

2. 纵向比较分析通过比较同一会计期间内不同公司的财务指标,了解公司在同行业中的相对位置和竞争力。

例如,比较同一年度不同公司的净利润率和资产回报率。

3. 比率分析利用财务比率分析的方法,计算和比较各种财务指标,从而评估公司的财务状况和经营绩效。

三、财务预测分析财务预测分析是通过对公司过去的财务数据和市场环境的分析,预测未来一段时间内的财务状况和经营绩效。

以下是一些常用的财务预测分析方法:1. 趋势分析通过对过去几年的财务数据进行分析,找出一些规律和趋势,从而预测未来的财务状况。

例如,通过分析过去三年的销售收入增长率,预测未来一年的销售收入。

2. 比率分析利用财务比率分析的方法,计算和比较各种财务指标,从而预测未来的财务状况和经营绩效。

财务分析的主要方法一、财务比率分析财务比率分析是一种常用的财务分析方法,通过对公司财务报表中的各项指标进行计算和比较,以评估公司的财务状况和经营绩效。

以下是一些常用的财务比率:1. 偿债能力比率偿债能力比率反映了公司偿还债务的能力。

常用的偿债能力比率包括流动比率、速动比率和现金比率等。

流动比率计算方法为:流动资产总额除以流动负债总额。

速动比率计算方法为:(流动资产总额减去存货)除以流动负债总额。

现金比率计算方法为:现金及现金等价物除以流动负债总额。

2. 盈利能力比率盈利能力比率衡量了公司创造利润的能力。

常用的盈利能力比率包括毛利率、净利率和投资回报率等。

毛利率计算方法为:(销售收入减去销售成本)除以销售收入。

净利率计算方法为:净利润除以销售收入。

投资回报率计算方法为:净利润除以总资产。

3. 资产效率比率资产效率比率衡量了公司利用资产创造销售收入的能力。

常用的资产效率比率包括总资产周转率、固定资产周转率和存货周转率等。

总资产周转率计算方法为:销售收入除以总资产。

固定资产周转率计算方法为:销售收入除以固定资产净值。

存货周转率计算方法为:销售成本除以平均存货。

二、财务趋势分析财务趋势分析是通过对公司财务数据的历史变化进行分析,以发现和评估公司的财务趋势。

常用的财务趋势分析方法包括横向分析和纵向分析。

1. 横向分析横向分析也称为比较分析,是通过比较不同时间点的财务数据,以了解公司的财务变化趋势。

例如,对比不同年度的销售收入、净利润和资产总额等指标的变化情况,可以判断公司的经营状况是否改善或恶化。

2. 纵向分析纵向分析也称为趋势分析,是通过对同一时间点的财务数据进行比较,以了解公司在不同财务指标上的变化趋势。

例如,对比不同年度的毛利率、净利率和资产回报率等指标的变化情况,可以判断公司的盈利能力和资产利用效率是否改善或恶化。

三、财务比较分析财务比较分析是通过将公司的财务数据与同行业或同类公司进行比较,以评估公司在行业中的竞争地位和相对优势。

成本体系-作业成本法(Activity Based Costing)

作业成本法

原则 步骤

分辨完成 的活动 分析每项 活动的成 本

活动

活动的成本

成本目标 如: •产品 •服务 •客户

将成本分 摊到每个 产品

分析每种 产品所需 的活动

作业成本法的指导原则:活动产生成本;产品消耗活动

10

成本体系-作业成本法与传统成本法之间的比较

传统成本法

间接成本源

商店支持 订货

作业成本法

运输 上架 订货

示例

成本分摊基 础

进货成本

订货次数

送货次数

上架工时

售货数量

成本目标: 产品线

间接成本 直接成本

间接成本 直接成本

直接成本

进货 成本

进货 成本

退瓶

11

成本分析的基本工具(1):成本结构的横向比较

研发 设计 生产 营销

6

分销

服务

20 合计 $200,000

64 70 18 甲 63 65 乙 16 18 22

3

20 $185,000

41 72 丙 14 34

13 7 $181,000

发现的问题

12

成本分析的基本工具(2):盈亏平衡点的分析

损益表: 营业收入 可变成本 利润贡献 固定成本 利润

收入/成本 60 P * X (百万) (V * X) [P-V] * X 40 (F) [[P-V] * X] – F 20

单个产品的盈亏平衡分析

盈亏平衡点:

注解: 注解:

F/[P-V]

0 15 -20 20

* XX*

25

30

35

销售数量 (万)

== 盈亏平衡点 盈亏平衡点

PP VV FF XX * XX*

== == == == ==

单价 单价 单位可变成本 单位可变成本 总固定成本 总固定成本 销售数量 销售数量 盈亏平衡点 盈亏平衡点

13

-40

成本分析的基本工具(3):营运杠杆分析

营运杠杆 •营运杠杆指的是利用固定资产 将与销售增长相对应的利润增 长进行放大 •营运杠杆对于固定资产比重较 高的行业(如民航业)来说是 一项重要的成本分析指标

举例: 销售额 50,000 50,000 利润贡献 40,000 20,000 利润 营运杠杆 £10,000 400% £10,000 200%

A公司 B公司

•A公司销售额增长20%,利润增长80% •B公司销售额增长20%,利润增长40%

营运杠杆系数=利润贡献/营业利润

14

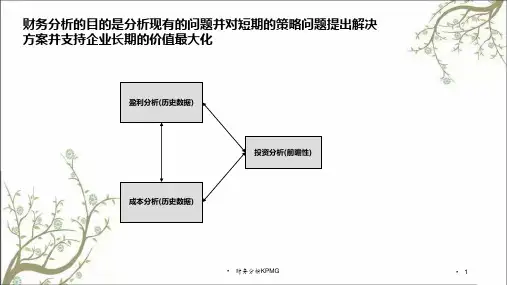

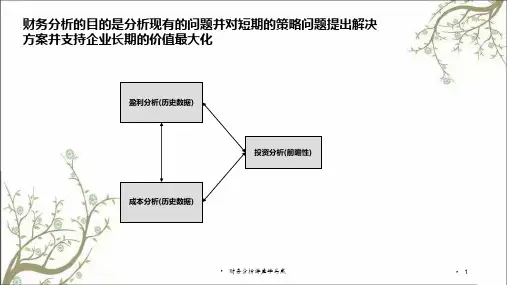

投资分析通常被用作对于投资决策的支持

投资分析可以帮助回答如下的投资问题: 1. 将来的回报在考虑了风险后是否与现在的投入相匹配 2. 分析建议的投资是否为达到目的的最有效手段 与注重于历史数据的盈利分析和成本分析不一样,投资分析注重于对于投资项目将来的价值的 估计 常用的工具包括: • 投资回收期 • 内部投资回报率法 (IRR) • 净现值法 (NPV)

15

投资分析提供了定量的分析框架来分析投资的机会,主要用于对企 业策略分析框架的补充 投资分析的优点

当在选择不同的投资和策略方向时非常有用: • 可以将投资的机会进行量化分析 • 帮助进行“干/不干”的决策 • 基于定量的指标对于投资机会/战略选择进行优先化

16

投资机会分析一般分为三步进行

估计相关的现金流量

计算投资的回报水平

将回报水平与评估 标准进行比较 评估标准通常是公认的 或者企业内部认可的标 准

基于经验进行估算

对于项目经济回报的总 结

投资项目的举例: • 新产品推广 • 在新市场推广现有产品 • 实行新的营销政策 • 建立新厂以提高产能 • 并购对手

17

投资的目的是为企业的股东创造价值

估计现金流:对应的投资时限和最终剩余价值

价值等于所有的投资回报减去成本,因此必须对于投资期限内的现金流进行估计,并同时估 算项目结束时剩余投资的价值

相当于今天的价值=

预测的现金流

+

投资结束时的剩余价值

18

投资分析工具(1):投资回收期

投资回收期是将全部投资收回所需的年限,是最原始的一种投资方法

项目1的现金流 40,000 0 1 2 3 60,000 80,000 年

180,000 投资回报期=3年 项目2的现金流 64,000 0 1 2 3 4 5 64,000 64,000 64,000 89,000

忽略了资金的 忽略了资金的 时间价值! 时间价值!

年

210,000 投资回报期=3.28年

。