第十章 国际金融市场

- 格式:ppt

- 大小:1.24 MB

- 文档页数:31

第十章经济全球化与世界经济发展1.经济全球化的内容。

经济全球化是指在科学技术、生产力和国际分工不断发展、生产社会化和国际化程度不断提高的情况下,世界各国、各地区的生产、贸易、金融等经济活动越来越超出一国或地区的范围,相互联系、相互依赖的一体化进程。

主要内容包括生产全球化、贸易全球化、资本全球化。

生产全球化是指随着科技的发展和高新精尖产品及工艺技术的出现,生产领域的国际分工和协作增强,形成了全球性的生产体系,各国生产活动成为全球生产体系的有机组成部分。

贸易全球化是指随着科学技术的发展、劳动生产率的提高和各国对外开放程度的扩大,国际贸易在范围、规模、程度等方面迅速增长,形成全球性的贸易体系。

资本全球化是指随着科学技术的发展和各国对外开放程度的提高,资本在国际间的流动速度加快、数量剧增,形成了全球性的金融市场。

2.二战后国际分工的新变化①宗主国与殖民地之间的分工,发展为发达资本主义国家与发展中国家的分工。

②传统的工业国与农业国的分工,发展为技术密集型产业、资金密集型产业和劳动密集型产业的分工。

③以自然资源为基础的分工,发展为以产品专业化、零部件专业化和工艺专业化为基础的分工。

20世纪90年代以来,国际分工的广度和深度发生了更大变化,一个重要趋势是:从生产分工向科研与生产的分工发展;从制造业与初级产品的分工向高新技术产品与传统工业的分工发展。

3.生产国际化和资本国际化国际分工是生产国际化和资本国际化的基础。

随着国际分工的深化,各国经济联系越来越紧密,生产国际化和资本国际化开始发展起来,垄断资本主义形成后发展更快,特别是二战之后国际化进程更迅速。

(1)生产国际化是指一国国内的生产超出本国范围,形成国与国之间在生产要素、生产产品和生产过程等方面日益相互依赖、相互补充的格局。

(2)资本国际化是指一国国内资本的活动越出了国界,在国际范围不断运动的过程。

资本国际化是生产国际化的必然结果。

4.国际金融市场随着科学技术的发展、和各国对外开放程度的提高,资本在国际间的流动速度加快、数量剧增,资本全球化形成了全球性的金融市场。

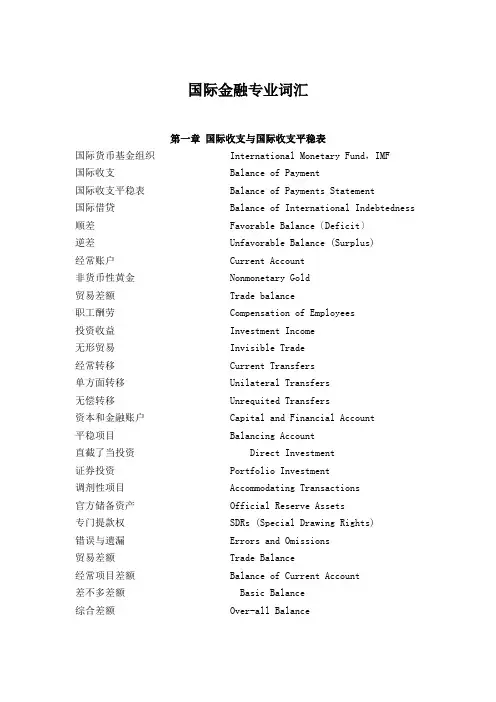

国际金融专业词汇第一章国际收支与国际收支平稳表国际货币基金组织 International Monetary Fund,IMF 国际收支 Balance of Payment国际收支平稳表 Balance of Payments Statement国际借贷 Balance of International Indebtedness 顺差 Favorable Balance〔Deficit〕逆差 Unfavorable Balance (Surplus)经常账户 Current Account非货币性黄金 Nonmonetary Gold贸易差额 Trade balance职工酬劳 Compensation of Employees投资收益 Investment Income无形贸易 Invisible Trade经常转移 Current Transfers单方面转移 Unilateral Transfers无偿转移 Unrequited Transfers资本和金融账户 Capital and Financial Account平稳项目 Balancing Account直截了当投资 Direct Investment证券投资 Portfolio Investment调剂性项目 Accommodating Transactions官方储备资产 Official Reserve Assets专门提款权 SDRs (Special Drawing Rights)错误与遗漏 Errors and Omissions贸易差额 Trade Balance经常项目差额 Balance of Current Account差不多差额 Basic Balance综合差额 Over-all Balance第二章国际收支失衡及其调剂季节性失衡 Accidental Disequilibrium周期性失衡 Cyclical Disequilibrium结构性失衡 Structure Disequilibrium货币失衡 Monetary Disequilibrium收入性失衡 Income Disequilibrium冲击性失衡 Shock Disequilibrium自动调剂机制 Automatic Adjustment Mechanism调剂政策 Adjustment Polices自动价格调剂机制 Automatic Price Adjustment Mechanism 货币—价格流淌机制 Price Specie-Flow Mechanism再贴现率 Rediscount Rate自动收入调剂机制 Automatic Income Adjustment Mechanism 自动利率调剂机制 Automatic Interest Adjustment Mechanism 支出改变政策 Expenditure-changing policies外汇管制 Foreign exchange control支出转换政策 Expenditure-switching policies内部均衡 Internal balance外汇缓冲政策 Foreign exchange cushion policies 外部均衡 External balance米德冲突Meade’s Conflict弹性论 Elasticities Approach马歇尔—勒纳条件 Marshall-Lerner Condition时滞 Time LagJ曲线效应 J Cure乘数论 Multiplier Approach收入分析理论 Income Approach小国开放经济 Small Open Economy对外贸易乘数 Foreign Trade Multiplier开放经济乘数 Open Economy Multiplier哈伯格条件 Harberger Condition吸取论 Absorption Approach支出分析法 Expenditure Approach闲置资源效应 Idle Resource Effect贸易条件效应 Terms of Trade Effect现金余额效应 Real Cash Balance Effect收入再分配效应 Redistribution of Income Effect货币幻觉效应 Money Illution Effect其他直截了当效应 Miscellaneous direct Absorption Effect货币论 Monetary Approach一价定律 Law of Price结构论 Structural Approach第三章国际储备国际储备 International reserve国际清偿力International liquidity黄金储备 Gold Reserves货币性黄金Monetary Gold黄金非货币化Demonetization of Gold外汇储备 Foreign Exchange Reserves储备货币 Reserve Currency在基金组织的储备头寸Reserve Position in Fund一般提款权General Drawing Rights专门提款权 Special Drawing Rights,SDRs多种货币储备体系Multiple Currency Reserve System第四章外汇、汇率和汇率制度外汇Foreign Exchange汇率Exchange Rate黄金输送点Gold Points黄金平价 Gold Parity直截了当标价法Direct Quotation System间接标价法Indirect Quotation System汇率制度Exchange Rate System法定贬值Devaluation法定升值Revaluation固定汇率制Fixed Rate System浮动汇率制Floating Rate System自由浮动Free Floating治理浮动 Managed Floating稳固性投机Stabilizing Speculation非稳固性投机 Destabilizing Speculation爬行钉住制 Crawling Pegging System汇率目标区 Exchange Rate Target-zone货币局制 Currency Board System第五章西方汇率理论国际借贷说Theory of International Indebtedness 购买力平价说Theory of Purchasing Power Parity, PPP 利率平价理论T he interest rate parity货币主义的汇率理论 Theory of Currency Exchange Rates资产组合平稳理论Theory of Portfolio Balance Approach第六章外汇交易基础外汇市场Foreign Exchange Market外汇经纪人Foreign Exchange Broker客户市场 Customer Markets同业市场Inter-bank Markets多头Long Position空头Short Position即期外汇交易 Spot Exchange Transaction营业日 Working Day交割日 Delivery Date远期外汇交易 Forward Exchange Transaction直截了当报价法 Outright Forward Method掉期率 Swap Rate远期套算汇率 Forward Cross Rate定期远期交易 Fixed Date Forwards择期远期交易 Optional Date Forwards买空 Bull卖空 Bear掉期交易 Swap Transaction一日掉期 One-Day Swap即期对远期的掉期交易 Spot Against Forward Swaps远期对远期的掉期交易 Forward Against Forward Swaps套汇 Arbitrage直截了当套汇 Direct Arbitrage间接套汇 Indirect Arbitrage套利交易 Interest Arbitrage Transaction 抛补套利 Covered Interest Arbitrage非抛补套利 Uncovered Interest Arbitrage第七章外汇期货与期权交易佣金经纪人 Commission Broket开仓 Opening对冲交易 Reversing Transition外汇期货 Foreign exchange futures清算所 Clearing house商业交易者C ommercial trader基差交易者Basic traders差价交易者Spread traders头寸交易者Position traders帽客 Scalpers 当日轧平头寸交易者D ay trader市价定单 Market order限价定单 Limit order到价定单 Spot order跨国套利定单Saddle order换月定单 Switch order公布叫价 Open outcry保证金制度M M argin system原始保证金Initial margin坚持保证金Maintenance margin变动保证金Variation margin逐日盯市制制度M arket to market daily套期保值 Hedge空头套期保值Short hedge多头套期保值Long hedge外汇期权 Currency options期权价格 Option price行使期权 Exercise option看涨期权 Call option看跌期权 Put option美式期权 American option欧式期权 European option协定价格 Strike price内在价值 Intrinsic value时刻价值 Time value现汇期权 Option on spot foreign currency外汇期货期权O ption on foreign currency futures 期货式期权Futures style option平均汇率期权Average rate options平均协定汇率期权A verage strike option期权的期权O ption on an option回头期权 Lookback option或有期权 Contingent option被担保的汇率期权Guaranteed exchange rate option互换期权 Swaption买入看涨期权B uy call option卖出看涨期权Sell caIl option买入看跌期权Buy put option卖出看跌期权S ell put option平行贷款 Parallel Loan对等贷款 Back-to-Back loan互换交易 Swap Transaction利率互换 Interest Rate Swaps货币互换 Currency Swaps名义本金 Notional Principal伦敦银行同业拆放利率 LIBOR国债收益率Treasure Note Yield基点 Basic Point利差 Spread比较优势 The Comparative Advantage 互换仓库 Swap Warehouse市场风险 Market Risk信用风险 Credit Risk第九章外汇风险及其治理外汇风险 Foreign exchange risk,交易风险 Transaction risk会计风险 Translation risk经济风险 Economic risk保值 Hedge应对帐款保值Payables hedge应收帐款保值Receivables hedge远期合约 Forward contract期货合约保值 Future hedge期权交易保值Currency option hedge 硬货币 Hard currency软货币 Soft currency货币市场法Money market hedge 定价 Pricing国际金融市场International financial market国际货币市场International money market国际资本市场International capital market外汇市场 Foreign exchange market欧洲货币Euro currency欧洲银行 Euro bank欧货币市场Euro currency market离岸金融市场O ff-shore financial market国际银行设施 IBF在岸金融市场On – shore financial market国际债券 International bonds外国债券 Foreign bonds欧洲债券 Euro bonds全球债券 Global bonds浮动利率债券Floating rate bonds与股权联系债券Equity related bonds双币债券Dual-curreny bonds中期票据 Medium-term notes, MTN国际股票市场International stock market美国存托凭证 ADR全球化 Globalization证券化 Securitization金融自由化Financial deregulation第十一章国际融资实务无抵押贷款Unsecured loans打包放款 Packing list票据信贷 Bill credit保付代理业务International Factoring信贷风险Credit risk预支货款 Advance funds到期保付代理业务Maturity Factoring保付代理手续费Commission of Factoring卖方信贷Supplier’s credit买方信贷 Buyer’s credit混合贷款 Mixed credit信用限额 Line of Credit银团贷款 Consortium Loan福费廷 Forfeiting无追索权 Non-recourse有限追索权Limited-recourse主办单位 Sponsor项目单位 Project entity设备供应商Supplier托管人 Trustee可行性研究Feasibility study经济可行性Economic viability国际租赁International Lease金融租赁Finance Lease 完全付清租赁Full Pay-Out Lease 经营租赁Operating Lease 杠杆租赁Leverage Lease 回租租赁 Sale and Back Lease第十二章国际资本流淌与国际金融危机国际资本流淌International Capital Flow所有权特定优势Ownership Specific Advantage内部化优势Internalization Advantage区位优势Location Specific Advantage贸易渠道传染Trade Channel Infection恐慌性传染Panicky Infection补偿性传染 Compensation Infection外债 International Debt负债率 Liability Ratio债务率 Foreign Debt Ratio偿债率 Debt Service Ratio国际债务危机International Debt Crisis国际货币危机International Monetary Crisis第十三章国际货币体系与国际金融机构国际货币体系International Monetary System金本位制Gold Standard价格-铸币流淌机制Price-specie-flow Mechanism布雷顿森林体系Bretton Woods System特里芬两难Triffin Dilemma黄金总库Gold Pool借款总安排General Agreement to Borrow黄金双价制The System of Dual Price of Gold 牙买加体系Jamaiga System国际货币基金组织International monetary Fund份额Quota信托基金Trust Fund世界银行集团 World Bank Group。

正保远程教育旗下品牌网站 美国纽交所上市公司(NYSE:DL)自考365 中国权威专业的自考辅导网站官方网站: 高等教育自学考试辅导《国际金融》第十章第一节讲义衍生金融市场概述及其国际化一、衍生金融市场的含义及衍生金融资产与原生金融资产之间的关系1.衍生金融工具,是在传统金融工具的基础上派生而来的,通过预测股价、利率、汇率等未来行情走势,采用支付少量的保证金和权利金签订的跨期合同或互换不同金融商品等交易形成的新兴金融工具。

具体包括金融远期、金融期货、金融期权、金融互换等四种形式。

2.衍生金融工具有如以下几个基本特征:(1)高度的风险性金融工具价格的变化莫测决定了衍生金融工具交易盈亏的不确定性,也成为其高风险性的主要诱因。

但其风险不仅仅来源于这一方面,国际证券交易组织1994年公布的一份文告中,将衍生工具伴随着风险分为以下六种:A.因交易对手无法履行合约造成的信贷风险。

B.因资产或指数价格变动造成亏损的市场风险。

C.因人为错误、交易系统或清算系统故障造成损失的运作风险。

D.因市场缺乏交易对手而导致投资者不能平仓或变现所造成的流动性风险。

E.因交易对手无法按时付款或交割造成的结算风险。

F.因合约无法履行或条款遗漏引起的法律风险。

此外还有诸如道德风险、犯罪风险等。

无处不在的风险构成了衍生金融工具的首要特征。

(2)杠杆效应在衍生金融工具交易中,一般只需交付少量的保证金或权利金即可签订远期大额合约或互换不同的金融工具,实现以小博大。

这种杠杆效应在使收益可能成倍放大的同时,投资者可能承担的风险也成倍放大。

基础金融价格的微小也许就会带来投资者的大喜或大悲。

(3)规避风险利用衍生金融工具,可以转移和分散风险,这是衍生金融工具产生的初衷,也是其存在的根本意义。

但是如果没有投机者加入到交易中来,套期保值者就无法释放其风险。

衍生金融工具的杠杆效应正具备了吸引投机者的条件,这种低成本高收效使很多人甘冒风险一试身手。

不论投机者的个人目的如何,他们确实成为金融工具市场不可缺少的角色,他们类似赌博的行为承担并分散了市场所集中的风险,为市场注入了活力,提高了市场的运作效率,使避险者能如愿以偿转移风险。

第四篇国际投资与资本管理第十章国际投资10.1复习笔记一、国际资产投资组合国际投资是跨越国界的投资活动,即一国的个人、企业、政府和其他经济组织,在本国境外进行的投资活动。

1.国际债券投资国际债券是指某国政府或企业在其国境以外发行的债券。

(1)零息债券如果将一定数量的本币K投资于期限为n年的国内债券(或某种国内债券组合),内含收益率为r,则这笔投资在n年后的价值可以表示为:如果投资于外国债券,则金额为K的本币在时间0可以按照当时的即期汇率S0兑换成外币投资于外国债券,在第n年再按当时的即期汇率S n兑换成本币,则这笔投资的本币价值为:其中,r*为外国债券内含收益率,I n*为投资于外国债券的收益。

可见,在本国债券和外国债券间的选择,就是比较I n*与I n的大小。

当外币的升值率大于本币债券和外国债券的收益率之差时,人们会更倾向于投资外币债券。

(2)付息债券当投资于息票收益不为零的n年期外国债券时,如果息票收益以外国利率进行再投资,则投资者在m年后的本币投资价值为:其中,C为每年的息票收益,等于息票利率乘以债券面额,即C=c·BD,S m是m年的即期汇率,i*是外国的利率水平。

从等式中可以看到,第m年计算的投资价值由三部分构成,m年之前已收到的息票利息的投资收益,从m年至债券到期的第n年的未来几年将获得的息票利息的贴现值,以及第n年债券本金的贴现值。

2.国际股票投资如果存在金额为K的本国货币投资于股票,投资期为n年,并假定期间的红利支付可以以同样的收益率进行再投资。

则第n年年末,投资资本的价值为:如果把同样金额投资于外国的股票,则金额为K的本币在时间可以按照当时的即期汇率S0兑换成外币投资于外国股票,在第n年再按当时的即期汇率S n兑换成本币,则这笔投资的本币价值为:d*和a*分别为外国股票的红利收益率和资本增值率,I n*为投资于外国债券的收益。

把第n年的汇率和第0年的汇率比率S n/S0表示为汇率的平均年变化率S,并假设风险中性,如果投资能够提供相同的收益,投资者将认为本国、外国权益是无差异的。

第十章金融市场案例一:金融市场的风险1、1992年深市的“八一0”事件。

1992年8月7日,中国民银行深圳市分行,深圳市工商行政管理局公安局和监察局发了1992年新股认购抽签表发售公告。

为了抢购新股认购抽签表一百多万人涌人深圳,数十万人通宵排队待购,8月10日,500万张抽签表不至半天发售完毕;由于很多人排队三天三夜也未购到抽签表,于是,当晚集结街头,游行示威。

政府于第二天加售5 0万张新表,事态得以平息。

事后,政府对各单位售表情况进行了凋查,对33名处、科级干部在发售新股认购描签表过程中的舞弊行为进行了处分。

2、1995年沪市的327国债期货事件。

上海证券交易所在1993年10月25日向社会公众开放国债期货交易,最初,国债期货交易未被投资者所认识,市场规模较小,行情波动也不大,1994年10月以后,中国人民银行提高3年期以上储蓄存款利率和恢复存款保值贴补,国库券利率也同样保值贴补,保值贴补率的不确定性为炒作国债期货提供了空间,大量机构投资者由股市转人债市,国债期货市场行情火爆,成交迭创新高,市场成交规模急速扩大。

1992年3年期国库券到期的基础价格已经确定,为票面价值100元加上3年合计利息28.50元(年息为9.50%),合计为128.5”元。

此外,其到期的预测价格还受到保值贴补率和是否加息的影响,市场对此看法不一。

多空双方在148元附近大规模建仓,327品种未平仓合约数量逐渐加大,市场潜伏的危机已经到了一触即发的地步。

1995年2月23日,空头主力上海万国证券公司在收市前8分钟内抛出1056万口卖单,这一数字相当于327国债期货的本品——年国库券发行量的3倍多,并将327国债期货价位从150.30元打压到147.50元,希望以此来减少其已持有的巨大空头头寸的亏损。

这完全是一种蓄意违规行为,为避免事态进一步扩大,上海证券交易所宣布最后8分钟交易无效,从2月27日开始休市,并组织协议平仓。

最后,上海万国证券公司等有关违规当事人受到严肃查处。

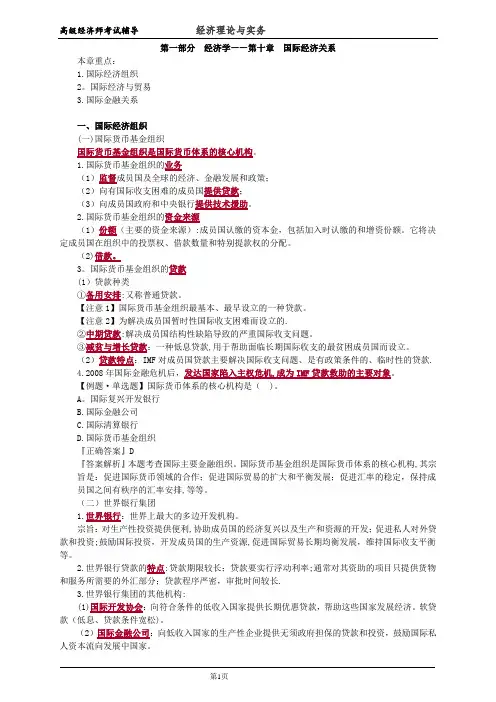

第一部分经济学——第十章国际经济关系本章重点:1.国际经济组织2。

国际经济与贸易3.国际金融关系一、国际经济组织(一)国际货币基金组织国际货币基金组织是国际货币体系的核心机构。

1.国际货币基金组织的业务(1)监督成员国及全球的经济、金融发展和政策;(2)向有国际收支困难的成员国提供贷款;(3)向成员国政府和中央银行提供技术援助。

2.国际货币基金组织的资金来源(1)份额(主要的资金来源):成员国认缴的资本金,包括加入时认缴的和增资份额。

它将决定成员国在组织中的投票权、借款数量和特别提款权的分配。

(2)借款。

3。

国际货币基金组织的贷款(1)贷款种类①备用安排:又称普通贷款。

【注意1】国际货币基金组织最基本、最早设立的一种贷款。

【注意2】为解决成员国暂时性国际收支困难而设立的.②中期贷款:解决成员国结构性缺陷导致的严重国际收支问题。

③减贫与增长贷款:一种低息贷款,用于帮助面临长期国际收支的最贫困成员国而设立。

(2)贷款特点:IMF对成员国贷款主要解决国际收支问题、是有政策条件的、临时性的贷款.4.2008年国际金融危机后,发达国家陷入主权危机,成为IMF贷款救助的主要对象。

【例题·单选题】国际货币体系的核心机构是()。

A。

国际复兴开发银行B.国际金融公司C.国际清算银行D.国际货币基金组织『正确答案』D『答案解析』本题考查国际主要金融组织。

国际货币基金组织是国际货币体系的核心机构,其宗旨是:促进国际货币领域的合作;促进国际贸易的扩大和平衡发展;促进汇率的稳定,保持成员国之间有秩序的汇率安排,等等。

(二)世界银行集团1.世界银行:世界上最大的多边开发机构。

宗旨:对生产性投资提供便利,协助成员国的经济复兴以及生产和资源的开发;促进私人对外贷款和投资;鼓励国际投资,开发成员国的生产资源,促进国际贸易长期均衡发展,维持国际收支平衡等。

2.世界银行贷款的特点:贷款期限较长;贷款要实行浮动利率;通常对其资助的项目只提供货物和服务所需要的外汇部分;贷款程序严密,审批时间较长.3.世界银行集团的其他机构:(1)国际开发协会:向符合条件的低收入国家提供长期优惠贷款,帮助这些国家发展经济。