信用证常见扣费明细

- 格式:doc

- 大小:22.00 KB

- 文档页数:2

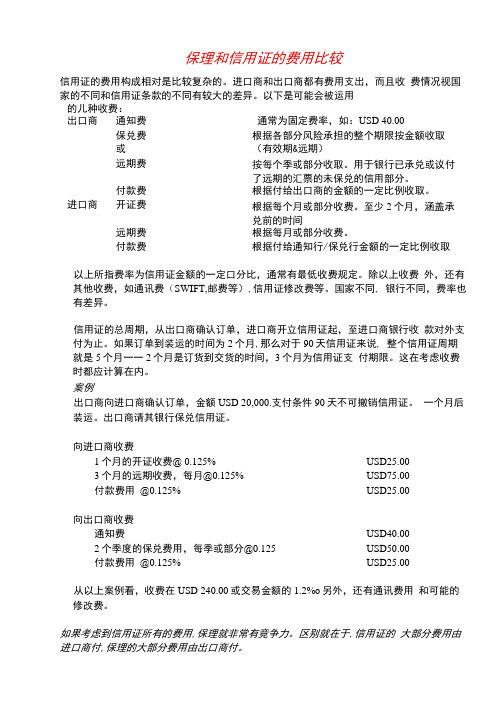

保理和信用证的费用比较信用证的费用构成相对是比较复杂的。

进口商和出口商都有费用支出,而且收费情况视国家的不同和信用证条款的不同有较大的差异。

以下是可能会被运用的儿种收费:出口商通知费通常为固定费率,如:USD 40.00保兑费根据各部分风险承担的整个期限按金额收取或(有效期&远期)远期费按每个季或部分收取。

用于银行已承兑或议付了远期的汇票的未保兑的信用部分。

付款费根据付给出口商的金额的一定比例收取。

进口商开证费根据每个月或部分收费。

至少2个月,涵盖承兑前的时间远期费根据每月或部分收费。

付款费根据付给通知行/保兑行金额的一定比例收取以上所指费率为信用证金额的一定口分比,通常有最低收费规定。

除以上收费外,还有其他收费,如通讯费(SWIFT,邮费等),信用证修改费等。

国家不同, 银行不同,费率也有差异。

信用证的总周期,从出口商确认订单,进口商开立信用证起,至进口商银行收款对外支付为止。

如果订单到装运的时间为2个月,那么对于90天信用证来说, 整个信用证周期就是5个月一一2个月是订货到交货的时间,3个月为信用证支付期限。

这在考虑收费时都应计算在内。

案例出口商向进口商确认订单,金额USD 20,000.支付条件90天不可撤销信用证。

一个月后装运。

出口商请其银行保兑信用证。

向进口商收费1个月的开证收费@ 0.125% USD25.003个月的远期收费,每月@0.125% USD75.00付款费用@0.125% USD25.00向出口商收费通知费USD40.002个季度的保兑费用,每季或部分@0.125 USD50.00付款费用@0.125% USD25.00从以上案例看,收费在USD 240.00或交易金额的1.2%o另外,还有通讯费用和可能的修改费。

如果考虑到信用证所有的费用,保理就非常有竞争力。

区别就在于,信用证的大部分费用由进口商付,保理的大部分费用由出口商付。

信用证相关费用分析在国际贸易中,信用证是一种有效的支付方式。

信用证不仅为买卖双方提供了安全保障,也涉及到一系列的相关费用。

本文将对信用证中涉及的费用进行分析,以帮助贸易初学者更好地了解信用证的成本构成。

信用证费用分析1. 开证费开证费是指银行为开立信用证所收取的费用。

开证费的金额根据信用证金额的大小而定,这通常是根据信用证金额的百分比进行计算的。

开证费通常为信用证金额的1/8至1/4之间。

2. 修证费修正信用证时,银行会为此收取一定的费用。

修证费的金额根据修正次数以及修正的内容而定。

修证费通常比开证费低一些,可能是信用证金额的1/12至1/8之间。

3. 保兑费保兑费是指保证银行为保证信用证的付款而收取的费用。

如果买方要求卖方在发货之前得到第三方保证,那么卖方的银行将会收取这个费用。

4. 电报费银行为了向开证人和受益人发送有关信用证的电报,会收取一定的费用。

电报费通常是由银行的国际部门向其客户收取的,该费用根据银行之间的安排而定,通常是每个电报收取10至30美元左右。

5. 账户管理费账户管理费是指银行为管理信用证账户而收取的费用。

这些费用包括账户管理和维护费用等。

这通常是根据信用证金额的百分比来计算的,通常是信用证金额的1/8至1/4之间。

6. 检验费检验费是指在处理货物的时候,需要对货物进行检验以确保其质量符合要求。

这些检查通常是由第三方独立机构进行的,这个费用由卖方和买方之间协商支付。

7. 运费和保险费除了上述费用之外,双方还需要支付物流方面的运费和保险费。

这些费用通常是由卖方的物流公司收取,也可能由买方的代理收取。

总结信用证中涉及的费用不可避免地会影响到买卖双方的利益。

因此,在签订合同之前需要明确各种费用的责任和支付方式。

希望本文能够帮助读者更好地了解信用证的成本构成,从而更好地规划贸易活动中的各项费用。

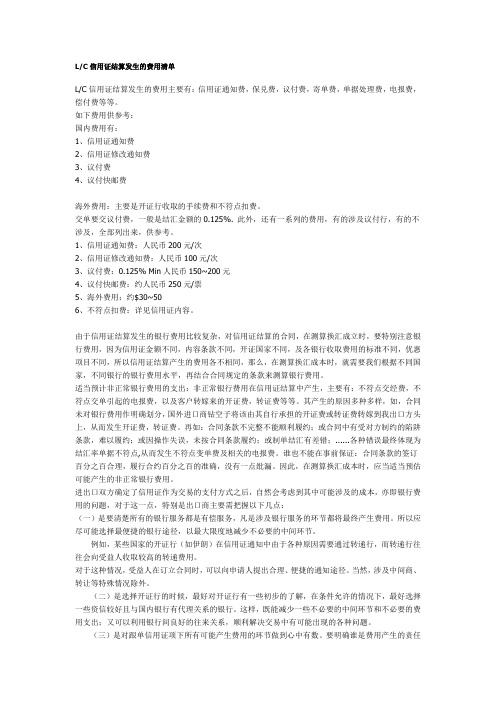

L/C信用证结算发生的费用清单L/C信用证结算发生的费用主要有:信用证通知费,保兑费,议付费,寄单费,单据处理费,电报费,偿付费等等。

如下费用供参考:国内费用有:1、信用证通知费2、信用证修改通知费3、议付费4、议付快邮费海外费用:主要是开证行收取的手续费和不符点扣费。

交单要交议付费,一般是结汇金额的0.125%. 此外,还有一系列的费用,有的涉及议付行,有的不涉及,全部列出来,供参考。

1、信用证通知费:人民币200元/次2、信用证修改通知费:人民币100元/次3、议付费:0.125% Min人民币150~200元4、议付快邮费:约人民币250元/票5、海外费用:约$30~506、不符点扣费:详见信用证内容。

由于信用证结算发生的银行费用比较复杂,对信用证结算的合同,在测算换汇成立时,要特别注意银行费用,因为信用证金额不同,内容条款不同,开证国家不同,及各银行收取费用的标准不同,优惠项目不同,所以信用证结算产生的费用各不相同,那么,在测算换汇成本时,就需要我们根据不同国家,不同银行的银行费用水平,再结合合同规定的条款来测算银行费用。

适当预计非正常银行费用的支出:非正常银行费用在信用证结算中产生,主要有:不符点交经费,不符点交单引起的电报费,以及客户转嫁来的开证费,转证费等等。

其产生的原因多种多样,如,合同未对银行费用作明确划分,国外进口商钻空子将该由其自行承担的开证费或转证费转嫁到我出口方头上,从而发生开证费,转证费。

再如:合同条款不完整不能顺利履约;或合同中有受对方制约的陷阱条款,难以履约;或因操作失误,未按合同条款履约;或制单结汇有差错;......各种错误最终体现为结汇率单据不符点,从而发生不符点变单费及相关的电报费。

谁也不能在事前保证:合同条款的签订百分之百合理,履行合约百分之百的准确,没有一点纰漏。

因此,在测算换汇成本时,应当适当预估可能产生的非正常银行费用。

进出口双方确定了信用证作为交易的支付方式之后,自然会考虑到其中可能涉及的成本,亦即银行费用的问题,对于这一点,特别是出口商主要需把握以下几点:(一)是要清楚所有的银行服务都是有偿服务,凡是涉及银行服务的环节都将最终产生费用。

银行信用证费用通常包括开证费(L/C opening charges)、通知费(advising charges)、修改费(amendment charges)、议付费(negotiation charges)、保兑费(confirmation fee)、偿付费(reimbursement charges)、无兑换手续费(cile)、电讯费(telex or cable charges)、邮递费(postal charges)、不符点费(discrepancy fee)等,而且各个银行的具体收费标准又是有差别的。

看看你们的信用证对应的实际费用会发生哪几种,哪些费用应该是受益人负担的,然后再向银行咨询一下具体收费标准,几次下来就可心中有数了银行费用的基本构成一、信用证1、出口议付(指常见的开证行以外的费用由受益人承担的情况):通知行费用:国内银行除了中行,其他银行基本不收。

中行信用证每笔200元,修改150元/笔。

外资银行不一定,每家银行都有自己的规定,一般都不止200元。

国内行(议付行)的费用:手续费一般是千分之一点二五(最低人民币150元);快邮费:按快递公司的报价实收。

电报费:看信用证条款,如需,一般人民币150元一笔国外行(开证行等)的费用:按各个银行的自己规定,和信用证上的规定,一般要扣:付款手续费、电报费等等。

如有不符点,还要扣除不符点费、不符点通知电报费以及其他费用。

款项从开证行划出后,经过的银行可能还要扣除一定的划款费用,议付行的帐户行也要扣除一笔划款费用。

如有保兑行或偿付行等其他指定银行还要扣除这些银行的业务处理费用。

所以在实务中,国外行费用往往占大头。

2、进口开证(同上,只讨论常见的开证行以外的费用由受益人承担的情况)就承担一个开证费用,一般按千分之一点五收(最低每笔人民币300元)和电报费,各家银行规定不一,300-550元/笔不等。

二、托收。

(一)跟单托收:1、出口托收国内行费用:手续费一般为千分之一,最低人民币100元/笔;快邮费和电报费同出口议付。

银行国内信用证业务服务收费标准(试行)模版

一、信用证开证费用

1.1 开证手续费:根据开证金额收取费用,收费比例为开证金额的0.2‰,最低

收费100元。

1.2 码头费:按照当地码头收费标准收取,收费标准请咨询当地码头相关部门。

1.3 税费:根据国家相关规定,应收取增值税、印花税等财政税费,具体收费标

准以国家规定为准。

二、信用证修改费用

2.1 修改手续费:收费标准为信用证修改金额的0.2‰,最低收费100元。

2.2 其他相关费用:如有涉及到货物价值增减的修改,还需收取增值税等相关税费,具体收费标准以国家规定为准。

三、信用证议付费用

3.1 信用证议付手续费:收取正本开证金额的1‰,最低收费200元。

3.2 其他相关费用:如国际汇兑、手续费等,收取实际费用,具体收费标准以实

际需求为准。

四、费用结算

4.1 收费方式:我行将在操作指令中注明收费方式,并在结算时收取相应的费用。

4.2 缴费时间:收费开始时间为我行完成操作指令之日起,收费截止时间为货物

装运出口的日子。

4.3 结算方式:我行将通过自动扣款方式进行结算,收款银行账户需事先授权给

我行。

五、其他注意事项

5.1 付款人应按照我行相关规定提供付款证明,并支付相应服务费用。

5.2 如因任何原因导致操作失败或返还信用证等,我行将不收取任何费用。

以上为我行信用证相关业务服务收费标准,具体费用以操作指令为准,如有调整,我行将提前通知客户。

1 / 1。

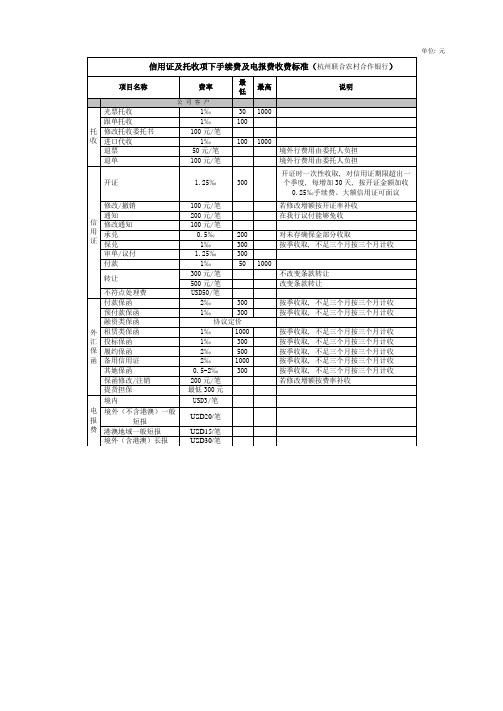

综合辅导:信用证的相关收费标准信用证的相关收费标准银行结算基本收费表国际贸易和非贸易银行结算费率表(各银行略有不同)单位:人民币业务种类费率(额)最低说明一、信用证(出口部分) ////1、通知、转递 200 / / 按笔计算2、预通知(简电通知) 100 / / /3、修改通知 100 / / /4、保兑 0.2% 300 / 每三个月计算5、议付(信用证) 0.125% 200 / /6、付款(信用证) 0.15% 200 / /7、承兑(信用证) 0.1% 200 / 按月计算,最低按2个月8、迟期(信用证) 0.1% 200 / /9、转让 / / / /(1)、信用证条款不变 200 / / /(2)、信用证条款改变 0.1% 200 1000 /10、撤证/注销 100 / / /二、托收(出口部分) / / / /1、光票 0.0625% 50 500 /2、跟单 0.1% 100 20003、免付款交单 100 / / /4、退票(退单) 100 / / /三、信用证(进口部分) / / / /1、开证 0.15% 200 / 有效期6个月以上按每六个月增加0.05%收取2、修改/注销 200 / / 修改增加金额按0.15%收取3、无兑换付款手续费 0.125% 200 / 按保证金同币种收取4、承兑 0.1% 200 / 按月计算5、拒付 300 / / /6、提货担保 1000 / / /四、托收(进口部分) / / / /1、光票 0.0625% / 500 /2、跟单 0.1% 100 20003、免付款交单 100 / / /4、拒付 50 / / /五、汇款 / / / /1、汇入 0.1% 100 1000 /2、汇出 0.05% 50 50 /3、修改/退票/止付 100 / / /六、旅行支票 / / / /1、代售 0.1% / / /2、兑付 0.75% / / /七、无兑换手续费 0.1% / / 外币收帐/外汇转汇时计算八、其他 / / / /1、票据挂失 50 / / 按次计算2、查询 100 / / 按笔数计算3、邮寄/电传电报费 ///邮局、快递公司实际发生额计算备注说明,非正文,实际使用可删除如下部分。

信用证常见扣费明细

1.改证费、开证费:(一般由客人承担,根据议付金额来算)200-500

美元

2.不符点费:50-120美元

备注1:孟加拉国家不符点费:75-150美元,欧洲国家,如法国等65-120美元,周边地区如越南、韩国等:65-85美元,不符点的扣费一般不会超过150美元。

正常扣费是65-85美元

备注2:不符点的扣费不是按照每套单据中不符点的个数来算的,而是按照整套单据中的不符点的大小来算的。

也就是说一套单据中有10个不符点和1个不符点的扣费基本是一致的。

我们所说的大不符点常见的有:超船期,超效期,超交单期,超装,超额等。

所说的小不符点常见的有:单据中常见的拼写和标点符号的错误,以及一些应提供而未提供的单据等。

3.偿付费:(根据交单金额来算)50-80美元不等

孟加拉国家:110美元左右,周边国家65-85美元,西欧国家:55-80美元,美洲国家:80-90美元,偿付费一般不会超过120美元

4.银行手续费:10-45美元(对方银行收取)

周边国家:10-20,孟加拉30-45美元,西欧:20-35美元

5.传递费(转让证使用)200-500美元(按照交单金额由对方银行收

取,收取标准各个银行不同)

6.转让费(转让证使用):200-300美元(按照交单金额由对方银行

收取,收取标准各个银行不同)

7.发报费:80-150美元(主要用于结汇时银行间的发报)

备注:结汇时的发报费:80-150美元,如对扣费明细有异议以及其他事宜发报(如减额、增额、撤销信用证等):15-25美元,发报费一般不会超过150美元

8.无兑换手续费(适用于签合同和开立信用证结算不是同一币种使

用)200-500美元(根据交单金额算)

9.审单费:20-60美元(国内各个银行收费标准不同)

信用证:农行:1.25‰左右,中行:1.5‰左右工行 1.25‰左右,托收均为1.00‰

10.快递费:25-85美元(根据各个银行收费标准及寄单国家不同)孟加拉国家:58-60美元左右,西欧国家,如法国等为40-45美元左右,周边国家如韩国、日本、香港等25-35美元左右,美洲国家:65-70美元左右(超重费用另计)快递费用一般不会超过100美元。