东财国际金融学第四章汇率决定理论之利率平价理论

- 格式:docx

- 大小:28.20 KB

- 文档页数:4

一、购买力平价理论1. 一价定律含义:同质商品在不同市场上以同种货币衡量的价格应该是相同的。

前提假设:市场完全竞争,没有交易成本和贸易壁垒;不同地区商品是同质的;商品价格能够灵活调整,不存在价格粘性。

在开放经济下的一价定律:在无交易成本和贸易壁垒的前提下,以同一种货币表示的、不同国家同样的可贸易商品的价格是相等的。

2.购买力平价理论购买力平价理论的前提条件是一价定律,反映两国货币汇率和商品价格之间的关系。

有两种表现形式,绝对购买力平价和相对购买力平价。

(1)绝对购买力平价理论p = e*p’,p和p’是本国和外国的一般物价指数,e是直接标价法下的汇率。

绝对购买力平价的一般形式意味着汇率取决于不同货币衡量的可贸易商品的价格水平之比,即取决于不同货币对可贸易商品的购买力之比。

(2)相对购买力平价理论在绝对购买力平价基础上放宽条件得到。

由于交易成本的存在,使得一价定律并不能完全成立,而且各国一般物价水平中商品及其权重都是存在差异的。

因此,各国物价水平同一种货币计算时存在稳定的偏差。

公式:Δe =Δp –Δp’,汇率的变化是由两国通货膨胀率的差异决定的。

如果本国通货膨胀率高于外国,则本币贬值;如果本国的通胀率低于外国,则本币升值。

3.检验和评价(1)实证结论:不同国家同种商品的价格差异性大,一价定律不完全成立;购买力平价理论的预期在个别贸易量大的商品上效果明显,但对所有贸易品尤其是非贸易品,理论效果明显不足;长期效果比短期效果好。

短期内由于价格有粘性,差点需要时间充分调整;通胀严重时相对于货币稳定、经济结构稳定时预测效果好。

(2)购买力平价理论存在偏差的解释。

①贸易壁垒运输费用和贸易管制使商品在不同国家之间流通成本变高,切断了汇率和商品价格之间的紧密联系。

在商品价格一定的条件下,运输成本越高,汇率波动范围越大。

②非贸易品的存在。

非贸易品的价格完全是由国内的供求关系决定的,不参与国际间的贸易。

但是购买力平价理论中,非贸易品价格的变动也会使得国内物价指数发生变化,进而影响公式中的汇率水平。

金融汇率决定理论在当今全球化的经济体系中,汇率扮演着至关重要的角色。

它不仅影响着国际贸易、投资和金融流动,还对各国的经济增长、通货膨胀和就业等方面产生深远的影响。

因此,理解汇率是如何决定的对于政策制定者、投资者、企业和普通民众都具有重要意义。

金融汇率决定理论是解释汇率形成机制的重要理论框架,它为我们理解汇率的波动和变化提供了有力的工具。

一、购买力平价理论购买力平价理论(Purchasing Power Parity,PPP)是最古老、最基础的汇率决定理论之一。

该理论认为,两国货币的汇率应该等于两国物价水平的比率。

简单来说,如果同一种商品在两个国家的价格不同,那么就会存在套利机会,从而促使汇率调整,直到两国商品的价格在经过汇率换算后相等。

购买力平价理论有两种形式:绝对购买力平价和相对购买力平价。

绝对购买力平价认为,汇率等于两国物价水平的比率。

例如,如果在美国一个汉堡的价格是 5 美元,在中国是 20 元人民币,那么美元兑人民币的汇率应该是 1 美元等于 4 元人民币(20÷5 = 4)。

相对购买力平价则认为,汇率的变化应该等于两国通货膨胀率的差异。

如果美国的通货膨胀率高于中国,那么美元相对于人民币应该贬值。

购买力平价理论在长期中具有一定的解释力。

当两国的经济结构和消费习惯相对稳定时,物价水平的差异会对汇率产生影响。

然而,在短期内,该理论存在一些局限性。

首先,它忽略了贸易壁垒、运输成本、非贸易商品等因素。

其次,它假定人们能够完全自由地进行跨国商品买卖,这在现实中往往难以实现。

二、利率平价理论利率平价理论(Interest Rate Parity,IRP)从资金流动的角度解释了汇率与利率之间的关系。

该理论认为,投资者会在不同国家的金融资产之间进行套利,使得两国的利率差异等于预期的汇率变动。

例如,如果本国的利率高于外国,那么投资者会将资金投资于本国,从而导致本国货币需求增加,本币升值。

同时,由于预期本币会在未来贬值以抵消利率差,因此汇率的预期变动会使得套利活动的收益趋于平衡。

利率平价理论:认为两个国家利率的差额相等于远期兑换率及现货兑换率之间的差额。

利率平价理论主张,两国间相同时期的利率只要有差距存在,投资者即可利用套汇或套利等方式赚取价差,两国货币间的汇率将因为此种套利行为而产生波动,直到套利的空间消失为止。

依据利率平价理论,两国间利率的差距会影响两国币值水平及资金的移动,进而影响远期汇率与即期汇率的差价。

二者维持均衡时,远期汇率的贴水或升水应与两国利率的差距相等,否则将会有无风险套汇行为存在,使其恢复到均衡的状态。

这个理论由凯恩斯和爱因齐格提出。

![国际金融学第4章汇率决定理论[优质PPT]](https://uimg.taocdn.com/1a324b38de80d4d8d15a4f98.webp)

【下载本文档,可以自由复制内容或自由编辑修改内容,更多精彩文章,期待你的好评和关注,我将一如既往为您服务】利率平价理论利率平价理论(Interest Rate Parity Theory)认为两个国家利率的差额相等于远期兑换率及现货兑换率之间的差额。

由凯恩斯和爱因齐格提出的远期汇率决定理论。

他们认为均衡汇率是通过国际抛补套利所引起的外汇交易形成的。

在两国利率存在差异的情况下,资金将从低利率国流向高利率国以谋取利润。

但套利者在比较金融资产的收益率时,不仅考虑两种资产利率所提供的收益率,还要考虑两种资产由于汇率变动所产生的收益变动,即外汇风险。

套利者往往将套利与掉期业务相结合,以避免汇率风险,保证无亏损之虞。

大量掉期外汇交易的结果是,低利率国货币的现汇汇率下浮,期汇汇率上浮;高利率国货币的现汇汇率上浮,期汇汇率下浮。

远期差价为期汇汇率与现汇汇率的差额,由此低利率国货币就会出现远期升水,高利率国货币则会出现远期贴水。

随着抛补套利的不断进行,远期差价就会不断加大,直到两种资产所提供的收益率完全相等,这时抛补套利活动就会停止,远期差价正好等于两国利差,即利率平价成立。

因此我们可以归纳一下利率评价说的基本观点:远期差价是由两国利率差异决定的,并且高利率国货币在期汇市场上必定贴水,低利率国货币在期汇市场上必定升水。

[编辑]利率平价理论核心观点[1]通过利率同即期汇率与远期汇率之间的关系来说明汇率的决定与变动的原因。

该学说认为远期差价是由两国利差决定的,(远期汇率的升水、贴水率约等于两国间的利率差异)并且高利率货币在远期市场上必定贴水,低利率货币在远期市场上必为升水,在没有交易成本(transaction cost)的情况下,远期差价等于两国利差,即利率平价(interest parity)成立。

[编辑]利率平价理论的基本内容[2]利率平价理论可分为无抛补利率平价(Uncovered Interest Rate Parity, UIRP)和抛补的利率平价(Covered Interest Rate Parity, CIRP)两种。

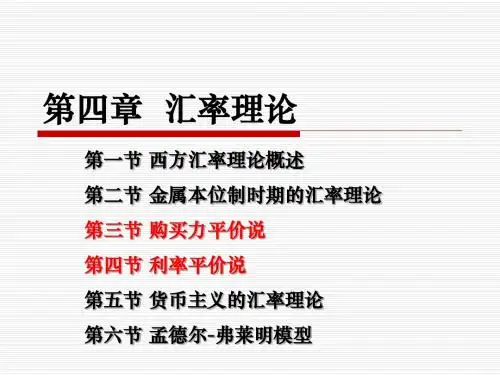

汇率决定理论汇率决定理论是国际金融理论的核心内容之一,主要分析汇率受什么因素决定和影响。

汇率决定理论随经济形势和西方经济学理论的发展而发展,为一国货币局制定汇率政策提供理论依据。

汇率决定理论主要有国际借贷学说(Theory of International Indebtedness)、购买力平价学说(Theory of Purchasing Power Parity)、利率平价学说(Theory of Interest Rate Parity)、国际收支说、资产市场说。

资产市场说又分为货币分析法(Monetary Approach)与资产组合分析法(Portfolio Approach)。

货币分析法又分为弹性价格货币分析法(Flexible price Monetary approach)和粘性价格货币分析法(Sticky-price Monetary Approach)。

国际借贷学说汇率是由外汇市场上的供求关系决定,而外汇供求又源于国际借贷。

国际借贷分为固定借贷和流动借贷两种。

前者指借贷关系已形成,但未进入实际支付阶段的借贷;后者指已进入支付阶段的借贷。

只有流动借贷的变化才会影响外汇的供求。

这一理论的缺陷是没有说清楚哪些因素是具体影响到外汇的供求。

购买力平价理论☐基本思想:国内外货币之间的汇率取决于两国货币购买力。

☐两种形式:☐绝对形式(absolute version)绝对形式说明的是某一时点上汇率的决定☐相对形式(relative version)相对形式说明的是在两个时间内汇率的变动。

相对购买力平价假说的经验依据当A国与B国相比较,A国物价水平涨幅较高时,对A国货币需求会下降,从而A国货币对B国货币的汇率会上升。

反之,当A国物价水平涨幅较低时,对A国货币需求会上升,从而A国货币对B国的汇率会下降。

•相对购买力平价假说所基于的基本假设•假设之一:A国和B国之间存在自然或人为的贸易壁垒。

•假设之二:A国和B国的所有商品都是国际贸易商品。

利率平价理论的应用和原理是什么引言利率平价理论是国际金融领域中重要的理论之一。

它主要用来解释和预测国际货币市场中的利率变动,并为国际资本流动提供依据。

本文将介绍利率平价理论的应用以及其原理。

应用利率平价理论主要在以下几个方面得到应用:1.预测汇率变动:利率平价理论可以用来预测不同国家货币的汇率变动。

根据理论,当两个国家的利率之差增加时,投资者会倾向于将资金转移到利率较高的国家,导致其货币升值。

反之,当利率之差减小时,资金会流向利率较低的国家,导致其货币贬值。

2.评估利率政策的影响:利率平价理论也可以用来评估不同国家的利率政策对经济的影响。

通过观察不同国家的利率变动,可以分析其对国内投资、通胀和经济增长的影响,帮助决策者制定合适的利率政策。

3.管理外汇风险:利率平价理论还可以用于管理企业在国际贸易中面临的外汇风险。

企业可以通过分析不同国家的利率差异,并采取适当的对冲措施来降低汇率波动对其财务状况的影响。

原理利率平价理论的核心原理是无套利条件。

该条件认为,如果两个国家之间存在利率差异,投资者可以在其中一个国家投资并获得更高的回报,然后将资金转移回另一个国家,从而实现无风险套利。

具体应用该原理的步骤如下:1.假设有两个国家A和B,各自的货币为A货币和B货币。

国家A的利率为rA,国家B的利率为rB,当前的A货币兑换率为SAB,即1个A货币可以兑换SAB个B货币。

2.根据利率平价理论,如果没有套利机会,两个国家之间的利率差异应该等于货币的预期升值或贬值的差异。

即,(rA - rB) = ΔSAB,其中ΔSAB表示A货币相对于B货币的预期变动幅度。

3.如果(rA - rB) > ΔSAB,即国家A的利率高于国家B的利率,投资者将倾向于将资金转移到国家A,导致A货币升值,B货币贬值。

4.如果(rA - rB) < ΔSAB,即国家A的利率低于国家B的利率,投资者将倾向于将资金转移到国家B,导致A货币贬值,B货币升值。

利率平价理论1. 简介利率平价理论(Purchasing Power Parity theory,PPP)是国际经济学中的一个重要概念,用于研究不同国家之间货币汇率的均衡情况。

该理论认为,汇率的决定因素主要是各国商品和服务的价格水平。

根据利率平价理论,货币汇率应该是以两国之间货币购买力的平衡为基础来确定的。

2. 原理利率平价理论的核心原理是购买力平价原理(Purchasing Power Parity principle,PPP),即同一种商品在不同国家应具有相同的价格。

如果两国之间的商品价格发生变动,汇率应当相应地调整以实现平衡。

例如,如果一个汇率是1美元兑换10人民币,而在美国购买一件商品的价格为10美元,在中国购买同一商品的价格为100人民币,那么根据购买力平价原理,汇率应当调整为1美元兑换100人民币,使得商品在两国之间的购买力相等。

3. 货币贬值与升值根据利率平价理论,当一个国家的货币贬值时,该国的商品价格将相对降低,进而提高了该国出口商品的竞争力。

相反,如果一个国家的货币升值,则该国商品价格将相对增加,从而降低了出口竞争力。

因此,根据利率平价理论,货币汇率的变动可以通过商品价格水平的变动来实现平衡。

4. 引申理论在利率平价理论的基础上,还有一些相关的引申理论:4.1 绝对购买力平价理论(Absolute Purchasing Power Parity,APPP)绝对购买力平价理论是购买力平价理论的一种延伸,它假设不同国家之间的物价指数相等。

该理论认为,汇率的变动应当反映出不同国家之间的通货膨胀差异,并通过商品价格的增长或下降来实现平衡。

4.2 相对购买力平价理论(Relative Purchasing Power Parity,RPPP)相对购买力平价理论是购买力平价理论的另一种推广,它考虑到不同国家之间物价上的相对差异。

该理论认为,汇率的变动应当反映出两国之间物价的相对变化,并通过商品价格的相对变化来实现平衡。

一、非抛补利率平价理论

1.内容:

一国居民将持有的资产投资于本国市场或者外国市场,本国投资的收益为1+I,外国投资收益为1/e*(1+I’)*e e。

同时,套利机制的存在使得国内外收益相同,即1+I=1/e*(1+I’)*e e。

(i和I’是本国、外国利率,e e是预期未来的即期汇率)

整理后得1+I/1+I’=e e/e,e e-e/e=I-I’/1+I’,左侧e e-e/e是升贬值率设为a,最后a约等于i-I’。

2.结论:

这说明两国利率差等于两国汇率升贬值率。

在平价成立时,当本币利率i高于外国利率I’时,则a>0,外国货币预期升值;反之,本币利率小于外国利率,则a<0,外国货币预期贬值。

由于交易者根据对汇率未来变动的预测进行投资,在期初和期末做即期外汇交易而未做相应的远期外汇交易,汇率风险需要自己承担。

另:对即期汇率的影响:同方向同方向变动

二、抛补利率平价理论

1.含义:在进行即期货币的买卖的同时进行反向的远期交易,以规避外汇风险,因此两国的利率差通过远期汇率的变化体现。

2. 公式

1+I=1/e*(1+I’)*f。

整理:1+I/1+I’=f/e,f-e/e=I-I’/1+I’,左侧f-e/e 为升贴水率设为a,最后a约等于i-i’。

当本国利率i大于外国利率I’,远期汇率升水,即外币远期将升值;当本国利率i小于外国利率I’,远期汇率贴水,即外币远期将贬值。

3.结论:

汇率的远期升贴水率等于两国的货币的利率差。

高利率货币在期汇市场上必定贴水,低利率货币在期汇市场上必定升水。

汇率的变动会抵消两国的利率差,从而使金融市场处于平衡状态。

另:对即期汇率的影响:同方向变动

三、评价

1.从资本在国际间流动的角度,考察金融市场中汇率的决定机制,指出汇率和利率之间的紧密关系。

这对于正确认识外汇市场上,尤其是资金流动频繁的外汇市场上汇率形成机制十分重要。

2.利率、汇率受更基本的因素的影响,利率平价理论只是表现出了两者之间的关系。

利率平价理论不是独立的汇率决定理论,与

其他理论之间相互补充。

3.利率平价理论有实践价值。

利率和汇率间存在这一关系为中央银行对外汇市场进行灵活的调节提供了有效途径。

在发达、有效率的金融市场上,在货币市场上利用利率尤其是短期利率的变动对汇率进行调节。

1. 非抛补套利理论的结论

汇率预期升贬值率a = I –I’,本国利率高于外国利率则本币贬值外币升值;本币利率低于外币利率则本币升值外币贬值。

2. 抛补套利理论

含义:买卖即期货币的同时,做反方向的远期货币交易以抵消外汇风险。

内容:两国利率的变动体现在远期汇率的变动上,远期汇率的升贴水率等于两国的货币的利率差。

高利率货币在远期外汇市场上必定贴水,低利率货币在远期外汇市场上必定升水。

3. 意义

资本流动的角度,考察利率和汇率关系,认识资本频

繁流动的金融市场上汇率的形成机制;

中央银行对汇率市场的调控,可以通过调整国内利率水平的方式来控制汇率。

缺点:只反映了利率和汇率的关系,并未反映影响汇率的更深层次的因素。