蒙牛风险投资案例分析

- 格式:doc

- 大小:87.50 KB

- 文档页数:6

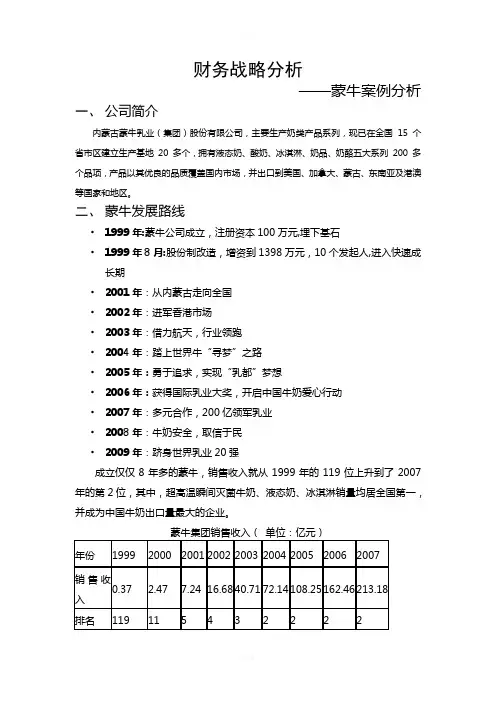

财务战略分析——蒙牛案例分析一、公司简介内蒙古蒙牛乳业(集团)股份有限公司,主要生产奶类产品系列,现已在全国15 个省市区建立生产基地20 多个,拥有液态奶、酸奶、冰淇淋、奶品、奶酪五大系列200 多个品项,产品以其优良的品质覆盖国内市场,并出口到美国、加拿大、蒙古、东南亚及港澳等国家和地区。

二、蒙牛发展路线•1999年:蒙牛公司成立,注册资本100万元,埋下基石•1999年8月:股份制改造,增资到1398万元,10个发起人,进入快速成长期•2001年:从内蒙古走向全国•2002年:进军香港市场•2003年:借力航天,行业领跑•2004年:踏上世界牛“寻梦”之路•2005年:勇于追求,实现“乳都”梦想•2006年:获得国际乳业大奖,开启中国牛奶爱心行动•2007年:多元合作,200亿领军乳业•2008年:牛奶安全,取信于民•2009年:跻身世界乳业20强成立仅仅8年多的蒙牛,销售收入就从1999年的119位上升到了2007年的第2位,其中,超高温瞬间灭菌牛奶、液态奶、冰淇淋销量均居全国第一,并成为中国牛奶出口量最大的企业。

三、蒙牛集团财务战略简介(一)蒙牛的融资1.蒙牛第一次融资面世不到半年,资金成为蒙牛发展的巨大瓶颈。

与此同时,蒙牛开始了向民间资本融资,并经历了一场有惊无险的“非法集资”风波。

1999年8月18日,内蒙古蒙牛乳业股份有限公司在内蒙古工商局注册成立,注册资本1398万元,法定代表人牛根生,发起人共10位。

2002年蒙牛将绣球抛向风险资本。

2002年10和2003年10月,摩根、英联、鼎辉分两次向其注入了约5亿元资金。

2002年摩根、英联、鼎辉三家国际投资机构联手向蒙牛的境外母公司(开曼群岛公司)注入2597万美元(折合人民币约约2.1亿),同时取得49%的股权。

2003年10月三家投资机构再次向蒙牛的海外母公司注入3523万美元,折合人民币2.9亿元。

2.蒙牛第二次融资到2003年,蒙牛上市已经水到渠成,丰硕的果实等待着收获。

蒙牛融资1999年,在中国乳业老大伊利当了10年生产经营副总裁的牛根生被开除了。

失业的牛根生决定自己创业!凑集启动资金是创业者遇到的第一道坎,几个人跑遍全国、东拼西凑了900万元,于1999年8月18日注册成立了“内蒙古蒙牛乳业股份有限公司”。

包括牛根生在内的10位创业者有5位是来自伊利,可谓经验丰富、往绩彪炳。

900万元相对于创业者心中的宏大目标实在太寒酸了,但牛根生们对乳品行业的运营规律有着的深刻认识和把握,他们拥有广泛的人脉关系和可资利用的市场渠道。

蒙牛在第一个年头剩下的3个半月就实现了3730万元的销售收入。

过了这道坎蒙牛就没有什么办不到的事了,它的销售收入开始以223%的年复合增长率上升。

2000年是2.467亿元,2001年升至7.24亿元、2002年再升至16.687亿元,2003年跃过40亿元!产量由初期的5万吨增至2003年的90万吨。

根据AC尼尔森在中国24个省份的调查,2004年1月蒙牛液态奶的市场份额为20.6%(以销售额计)。

有种笑谈:资本是狗,你追它追不上,它追你跑不掉。

当初牛根生为凑900万元历尽了千辛万苦。

2002年已驶入快车道的蒙牛对资金仍然十分渴求,资本的注入对其成长至关重要。

当时国内握有数亿资本的投资人不在少数,而蒙牛却是被顶级国际投资人相中的。

今天看来摩根们选择投资目标的功夫令人佩服,他们不愧是最精明的“猎狗”。

牛根生当然没有跑,2002年10和2003年10月,摩根、英联、鼎辉分两次向其注入了约5亿元资金。

点评:用自己的钱滋养自己的梦常有些人拿着一项技术甚至仅仅是点子来寻求资金开创他们的事业。

这其实非常的困难,简单地说难在三个方面:技术或点子的可行性以及创业者的执行能力尚未在实践中得到验证;投资人的利益缺乏有效保障;投资人与创业团队难以就剩余索取权分配达成共识。

所以不论中外,创业者都是靠自己及亲朋好友的积蓄起步的。

世界500强中的许多企业都是自掏腰包从自家车库里做起来的。

风险投资案例分析——蒙牛蒙牛总部位于内蒙古,是中国大陆生产牛奶、酸奶和乳制品的领头企业之一。

1999年成立,至2005年时已成为中国奶制品营业额第二大的公司,其中液态奶和冰激凌的产量都居全中国第一。

蒙牛主要业务是制造液体奶、冰激凌和其他乳制品。

蒙牛公司在开曼群岛注册,公司注册资本100万元,主席为牛根生。

在蒙牛发展过程中进行了三次大规模的融资,前两次是摩根、英联、鼎辉三家国际风险投资机构向其注资,第三次是2009年中粮联手厚朴基金投资61亿元港币收购蒙牛20%的股份。

这里主要介绍前两次风投在蒙牛发展中的运作。

2002年,蒙牛进入了快速发展的阶段,对资金十分渴求,资本的注入对其成长至关重要。

虽然蒙牛的业绩得到投资机构的认可,但是根据中国法律中外合资企业的股权无法自由交易,更不必说在国际上流通了。

因此投资机构的钱并不能直接投给蒙牛。

为了接受摩根、英联、鼎辉这三家机构的投资,蒙牛进行了一系列的企业重组。

2002年9月23日,蒙牛的10位发起人在英属维京群岛注册成立了金牛。

同日蒙牛的投资人、业务联系人和雇员注册成立了银牛。

10月,金牛和银牛以1美元/股的价格,购得开曼公司A类股票5102股,毛里求斯公司是开曼群岛公司的全资子公司。

三家投资机构总投资2597.3712万美元(折合人民币约2.15亿元),购得了开曼公司B类股票48980股。

根据开曼公司法,公司的股份可以分成A类和B类,A类一股有十票投票权,B类一股有一票投票权。

此时,双方投票权之比恰好为51%:49%,但是,股份数量比例却是9.4%:90.6%。

为了调动管理层的积极性,三家投资机构为蒙牛设定了“表现目标”,达到这个目标时每股A类股票可转为10股B类股票,管理团队享有的股权和投票权将统一为51%。

A类股票转为B类后三家机构间接持有大陆蒙牛32.7%的股权。

一年后蒙牛提前完成了任务,外资允许“金牛”、“银牛”分别将所持有的开曼群岛公司1634股(500股开曼群岛公司最初成立时“金牛”所持股份,加上1134股管理层于首次增资前认购的股份)、3468股(同上的500股,加上2968股)A类股票转换成16340股、34680股B类股票,管理层股东在开曼群岛公司中所占有的股权比例与其投票权终于一致,均为51%。

蒙牛融资案例分析蒙牛给许多有项目或技术寻求资本扶持的人演绎了一个完美的梦,但更多地给那些小有成就、呈现良好成长势头,靠自有资金艰难积累“滚动"发展的企业一个可借鉴的融资模式。

一旦拥有资本市场的倾力支持,结合项目的良性发展,蒙牛的神化可望再次重演。

1、蒙牛的融资行为1999年,牛根生遭到伊利董事会免职,同年8月成立“内蒙古蒙牛乳业股份有限公司"。

最初的启动资金仅仅有900万元,通过整合内8家蒙濒临破产的奶企,成功盘活7.8亿元资产,当年实现销售收入3730万元。

当蒙牛小有成就、呈现良好成长势头的时候,牛根生意识到在快速消费品市场依靠自有资金“滚动"发展有可能会错失良机,作出了引进战略投资者、进军国际金融市场的决定。

但是对于一家民营企业,面对国内金融工具极度匮乏和严格的金融限制的环境下,蒙牛开始了曲折的融资之路。

1.1首轮融资2002年9月,蒙牛的发起人在英属维尔京群岛注册成立了金牛(BVI)。

同日蒙牛的投资人、业务联人系和雇员注册成立了银牛(BVI)。

金牛和银牛各自拥有开曼群岛公司50%的股权,而毛里求斯公司是开曼群岛公司的全资子公司。

10月,摩根、英联、鼎辉三家国际投资机构以认股方式向开曼群岛公司注入约2597万美元(折合人民币约2.1亿),取得了90.6%的股权和49%的投票。

该笔资金经毛里求斯公司最终换取了大陆蒙牛66.7%的股权,“内蒙古蒙牛乳业有限公司"得到境外投资后改制为合资企业,而开曼群岛公司也从空壳演变为在中国大陆有实体业务的控股公司。

在企业重组后他们对蒙牛的控股方式由境内身份直接持股变为了通过境外法人间接持股,这种安排为开曼群岛公司以“红筹"方式在海外上市辅平了道路。

1.2次轮融资2003年10月三家投资机构再次向蒙牛的海外母公司注入3523万美元,折合国民币2.9亿元。

一方面蒙牛业务发展神速2003年预计可实现税后利润2亿元以上;另一方面是三家公司增加了投入。

蒙牛风险投资案例分析第一篇:蒙牛风险投资案例分析蒙牛风险投资案例分析一﹑蒙牛简介牛根生,生于1954年。

从1992年开始,担任内蒙古伊利集团生产经营副总裁,到1998年底被内蒙古伊利集团免去生产经营副总裁一职,随后,自立门户,创办内蒙古蒙牛乳业(集团)股份有限公司并担任董事长兼总裁职务。

蒙牛集团在3年内销售额增长50倍、在全国乳制品企业中的排名由第1116位上升至第4位。

在2001年,蒙牛股份有限公司刚起步,还未进行过大规模融资。

作为零售行业,蒙牛急需提升其生产能力、铺开其物流链来占领市场,对资金有大量需求,而这些资金主要通过融资市场来取得。

蒙牛选择了引入风险投资者,计划在企业取得一定的成长后,再到主板上市。

对蒙牛进行风险投资的公司有三家,为摩根士丹利(美国),英联(英国),鼎晖投资(中国)。

二﹑投资背景国际风投公司在退出了互联网等高科技领域后,把目光逐渐转向了风险较低的行业,其中餐饮食品企业由于发展前景好、风险较低而被看好。

1999年成立之初,蒙牛的营业额只有3700万元。

在国际的大背景下,摩根等投行进入了蒙牛使其近10年快速发展,仅2008年上半年蒙牛的营业额即达到137亿元,其中仅2002年蒙牛的销售额就增长了20倍。

截至2005年底,主营业务收入由0.37亿元增加到108亿元,年均递增158%;年度纳税额由100万元增加到4.87亿元,年均递增180%;净利润由53万元增加到4.56亿元,年均递增208%;主要产品的市场占有率达到30%以上。

三、风险投资实施过程1.第一轮投资计划实施2002年12月,摩根士丹利公司、北京鼎晖创业投资中心和英联投资有限公司,以风险投资的方式注资蒙牛2600万美元(折合人民币2.16亿元),获得了蒙牛乳业49%的股权。

这个注资的过程,可分为壳公司结构的搭建、风险投资的进入和对赌协议的签订三个过程。

①壳公司结构的搭建2002年6月5日,在摩根斯坦利等三家跨国公司的帮助下,蒙牛在境外注册了几家壳公司:中国乳业控股公司作为将来上市的主体壳公司,MS Dairy、CDH、CIC3家壳公司分别作为3家风险投资方持股的代表公司,这四家公司均位于开曼。

蒙牛的风险投资分析一、蒙牛简介内蒙古蒙牛乳业(集团)股份有限公司,成立于1999年初,总部地点在呼和浩特市和林格尔县盛乐经济园区。

员工人数近3万人,总资产超过80亿元。

其主营业务为乳制品的加工与生产,年生产乳制品可达500万吨。

蒙牛本着“致力于人类健康的牛奶制造服务商”的企业定位,在短短九年中,创造出了举世瞩目的“蒙牛速度”和“蒙牛奇迹”。

从创业初“零”的开始,至2007年底,主营业务收入实现213亿元,年均递增121%,成为全国首家收入过200亿元的乳品企业;利润实现10.87亿元,年均递增159%;税收实现10.35亿元,年均递增138%。

主要产品的市场占有率超过35%;UHT牛奶销量全球第一,液体奶、冰淇淋和酸奶销量居全国第一;乳制品出口量、出口的国家和地区居全国第一。

以下是蒙牛1999年至2010年的销售收入状况:内蒙古蒙牛乳业历年财务状况二、蒙牛发展过程中的融资行为1999年成立之初,蒙牛的营业额只有3700万元,近10年的快速发展后,仅2008年上半年蒙牛的营业额即达到137亿元,其中仅2002年蒙牛的销售额就增长了20倍。

蒙牛之所以跑那么快,一方面源于蒙牛太想做大做强,另一方面也是为了避开对赌协议这把悬在蒙牛头上的达摩克利斯之剑。

蒙牛遭遇资本瓶颈时,并不是一开始就走对赌协议这条险路,而是被逼上梁山。

随着蒙牛的不断扩大,尤其是全国乳业市场的飞速崛起,单靠原始投资者募集的几千万资金根本难以满足对资金的高额需求。

资金成为阻碍蒙牛发展的主要瓶颈,融资的路有千万条,但对于蒙牛这样不起眼的小型民营企业,却是“条条大路都通不到罗马”。

由于蒙牛还属于无名之辈,资产也很有限,而银行贷款向来偏好“锦上添花”而不是“雪中送炭”。

兴冲冲去银行贷款的蒙牛获取资金的第一选择,但在银行那里吃了不少闭门羹。

既然靠银行打不开融资这道门,那就索性靠上市打开另一扇窗。

牛根生等人在企业成立之初就打算成立一家股份制企业,然后上市。

最新文件---------------- 仅供参考--------------------已改成-----------word 文本 --------------------- 方便更改赠人玫瑰,手留余香。

蒙牛风险投资案例分析叶长燮 2010-12-9一、 宏观背景、乳业的状况图1城镇居民基本情况■从图1可知,城镇居民的收入和食品支出在不断增加,并且消费结构不断由低档商品向中高档发展。

2003年我国人均GDP 一举突破1000美元大关,2006年则越过了2000美元的关口,2008年,我国人均GDP 突破了3000美元,当一个国家或地区的人均GDP 超过3000美元的时候,其城镇化、工业化的进程将出现加速发展,而产业结构、消费类型也将发生重大转变。

93407.2020406080100世人均亚洲人均中国人均105图2牛奶人均消费量对比图3奶类人均年消费量■从图2可知,2000年我国人均年消费量仅7.2公斤,仍处于很低的水平。

不但低于欧美发达国家,而且远远低于亚洲的一些国家和地区,是发展中国家的20%。

然而,滞后中蕴藏着发展的潜力。

当前我国乳制品业发展正处于历史上最难得的机遇之中。

从图3可知,世界人均年消费奶类93公斤,而我国只有7.2公斤,我国的人均消费仅为世界平均水平的1/14,在180个国家的排名中排在100位之后。

从图2、图3对比可知,就固态、液态奶而言,液态牛奶更具有市场潜力。

(事实是,蒙牛起来后,占据了液态奶市场第一,20.8%,而固态奶类制品由伊利长期占据第一。

)图4奶牛的生产和消费图5蒙牛成立初的乳业企业状况■从图4可知,乳品生产仍然满足不了消费市场的需求,市场未来发展潜力非常大。

从图5也可以看出,乳业企业的生产经营存在着很大的风险(从图5中看出,1999年蒙牛成立之初,有接近1/3的乳业企业亏损)。

二、蒙牛简介1999年,在中国乳业老大伊利当了10年生产经营副总裁的牛根生被开除了。

蒙牛融资案例分析--企业融资报告GROUP ONE蒙牛融资案例分析目录蒙牛乳业简介 (4)(一)................................................................................................................................... 创建4(二)发展历程 (4)(三)........................................................................................................................... 技术投入5(四)价格策略 (5)(五)营销渠道 (6)乳品产业分析 (7)(一)发展道路 (7)(二)................................................................................................................................... 规模7(三)........................................................................................................................... 发展潜力8(四)进出口情况 (8)与国内主要竞争者比较 (8)(一)市场占有比较 (8)(二).......................................................................................................... 竞争者竞争力对比12(三)........................................................................................................................... 营销创新13蒙牛乳业财务状况分析 (14)(一)赢利能力指标分析 (14)(二)资产周转能力分析 (15)(三)负债和偿债能力分析 (16)(四)资产流动性指标分析 (16)(五)................................................................................................................... 风险分解分析17(六)蒙牛乳业资产负债表结构分析 (17)融资计划 (19)(一)第一次融资计划 (19)(二)第二轮融资计划 (20)独特的激励机制 (21)(一)蒙牛乳业控制权转移的股权激励机制设计 (21)(二).......................................................................................... 与业绩相关的奖惩机制设计21(三)激励性股权结构设计 (21)(四)公司权益计划设计 (22)蒙牛股份资本运作成功启示 (22)前景展望 (22)(一)未来3至5年的规划 (23)(二)未来新产品的分布图 (23)(三)潜在的客户群体潜在的市场前景 (23)蒙牛乳业简介(一)创建蒙牛集团是一家经营以乳制品为主的民营上市企业,创建于1999年8月,其前身是蒙牛乳业有限责任公司。

蒙牛风险投资案例分析小组成员:许倩倩何佳飞田琳琳王萍萍翟利娟胡娟孙飞一﹑蒙牛简介牛根生,生于1954年。

从1992年开始,担任内蒙古伊利集团生产经营副总裁,到1998年底被内蒙古伊利集团免去生产经营副总裁一职,随后,自立门户,创办内蒙古蒙牛乳业(集团)股份有限公司并担任董事长兼总裁职务。

蒙牛集团在3年内销售额增长50倍、在全国乳制品企业中的排名由第1116位上升至第4位。

在2001年,蒙牛股份有限公司刚起步,还未进行过大规模融资。

作为零售行业,蒙牛急需提升其生产能力、铺开其物流链来占领市场,对资金有大量需求,而这些资金主要通过融资市场来取得。

蒙牛选择了引入风险投资者,计划在企业取得一定的成长后,再到主板上市。

对蒙牛进行风险投资的公司有三家,为摩根士丹利(美国),英联(英国),鼎晖投资(中国)。

二﹑投资背景国际风投公司在退出了互联网等高科技领域后,把目光逐渐转向了风险较低的行业,其中餐饮食品企业由于发展前景好、风险较低而被看好。

1999年成立之初,蒙牛的营业额只有3700万元。

在国际的大背景下,摩根等投行进入了蒙牛使其近10年快速发展,仅2008年上半年蒙牛的营业额即达到137亿元,其中仅2002年蒙牛的销售额就增长了20倍。

截至2005年底,主营业务收入由0.37亿元增加到108亿元,年均递增158%;年度纳税额由100万元增加到4.87亿元,年均递增180%;净利润由53万元增加到4.56亿元,年均递增208%;主要产品的市场占有率达到30%以上。

三、风险投资实施过程1.第一轮投资计划实施2002年12月,摩根士丹利公司、北京鼎晖创业投资中心和英联投资有限公司,以风险投资的方式注资蒙牛2600万美元(折合人民币2.16亿元),获得了蒙牛乳业49%的股权。

这个注资的过程,可分为壳公司结构的搭建、风险投资的进入和对赌协议的签订三个过程。

①壳公司结构的搭建2002年6月5日,在摩根斯坦利等三家跨国公司的帮助下,蒙牛在境外注册了几家壳公司:中国乳业控股公司作为将来上市的主体壳公司,MS Dairy 、CDH、CIC3家壳公司分别作为3家风险投资方持股的代表公司,这四家公司均位于开曼。

另注册有金牛乳业、银牛乳业,分别作为蒙牛管理层和蒙牛相关人士(供应商等)持股的代表公司。

金牛、银牛均注册在英属维京群岛。

另外还注册了毛里求斯公司,作为连接中国乳业控股(上市主体)和蒙牛乳业(实质资产)的壳公司。

三家风险投资机构将分别通过MS Dairy 、CDH、CIC3家壳公司间接持有中国乳业控股的股份,而蒙牛则将通过持有金牛乳业和银牛乳业的股份来间接拥有中国乳业的控股权。

这几家壳公司的初步股权结构和注册资本如下:中国乳业控股公司注册股本1000股,注资1美元,每股面值0.001美元。

金牛乳业公司和银牛乳业两家公司注册股本5万股,注册资金5万美元,每股面值1美元,此时,金牛乳业和银牛乳业分别以分别以0.5美元购得中国乳业控股公司50%的股份,即合计100%控股。

毛里求斯公司100%的股权都由中国乳业控股开曼公司持有。

这时,风险注资还未开始,壳公司架构搭建已经完成,壳公司的结构和预计注资完成后的股权结构如下图。

这样设置壳公司结构的目的一方面是为了避税,一方面是为蒙牛将来上市做准备②风险投资的进入2002年9月24日,在完成了壳公司结构搭建后,风险投资正式开始。

第一步,股本结构准备:中国乳业开曼公司扩大股本1亿倍,即从原来的1美元扩大到1亿美元,共计1亿股,并将股本分为A类股5200股和B类股99999994800股。

其中,A类股每股拥有十票投票权,B类股每股拥有一票投票权,另外规定了AB类股票的分红权,中国乳业同时规定,金牛公司和银牛公司原先持有的1000股为A类股。

这些关于投票权和分红权的规定为双方之后的对赌协议提供了条件。

第二步,注资过程开始:摩根士丹利、鼎辉和英联三家风险投资机构以530美元/股的价格,分别投资17332705美元、5500000美元、3141007美元,认购了中国乳业公司32685股、10372股、5923股的B类股票,合并持有B类股票48980股。

三家金融机构总计为中国乳业开曼公司注入资金2597.3712万美元。

第三步,注入蒙牛公司资产:中国乳业将得到的全部资金以增资的方式,转移给毛里求斯公司,毛里求斯公司使用这笔资金(2597.3712万美元)购入内蒙古蒙牛66.7%的股份。

中国乳业是毛里求斯公司的母公司,因此,中国乳业间接成为了蒙牛乳业最大的股东第四步,股权分配,金牛公司与银牛公司以1美元/股的价格,分别投资1134美元、2968美元认购了1134股和2968股的A类股票,加上以前各自持有的500股旧股,“金牛”与“银牛”合计持有A类股票5102股。

第一轮注资后,蒙牛股份的股权结构如下股东持有股票数额/类型股权比例投票权比例分红权比例份,蒙牛相关人士保持了对中国乳业51%的控股权,表格中的分红权比例是为下文的对赌协议做的准备。

③对赌协议的签订风险投资进入的过程中,风险投资机构还与蒙牛管理层签订对赌协议:蒙牛需在第一年实现年增长率50%,若达成,蒙牛股东间接持有的对中国乳业公司的A类股,将以1拆10的比例无偿转换为B类股份。

转化后的蒙牛方与风险投资方的股权比例分别为51.02%:48.98%。

若未达成,那么作为惩罚,开曼公司及其毛里求斯子公司账面上剩余的大笔投资现金将由风险投资方完全控制(见上表,风险投资方拥有90.6%的分红权),并且将因此占有蒙牛股份60.4%(=66.7%*90.57%)的绝对控股权。

2003年8月,“蒙牛股份”的财务数据显示:其销售收入从2002年底的16.687亿元,增至2003年底的40.715亿元,销售收入增长了144%;税后利润从7786万元增至2.3亿元,增长了194%。

由于提前完成了对赌协议的任务,9月19日,金牛公司、银牛公司分别将所持有的对中国乳业公司5102股(1000股对中国乳业公司最初成立时所持股份,加上于首次增资前认购的股份) A类股票转换成51020股B类股票。

至此,蒙牛管理层股东在对中国乳业公司中所占有的股权比例与其投票权均为51%,由于中国乳业此时仅持有66.7%的内蒙古蒙牛乳业的股份,外资银行实际持有蒙牛股份32.6%,蒙牛相关人士持有67.4%,第一轮风险投资顺利完成。

2.第二轮投资计划实施2003年9月30日,中国乳业公司重新整理股票类别,为第二轮融资做准备,其将已发行的A类、B类股票赎回,并新发行900亿股普通股,加100亿股可换股债券,每股面值均为0.001美元。

金牛、银牛、MS Dairy,CDH,CIC原持有的B类股票对应各自面值转化成了普通股。

同年10月,三家机构投资者,再次注资3532万美元,以0.74港元/份的价格购买3.67亿份可转换债券。

可转债协议规定,在IPO半年后可转其中的30%,一年后可全部转股。

重新分配后的蒙牛股东与风险投资的股权比例为:65.9%:34.1%。

这个比例的来源是双方协商的结果。

同年9月18日,毛里求斯公司以每股2.1775元的价格购得蒙牛80010000股股份,10月20日,以3.038元购得96000000股份,此时,中国乳业间接持有蒙牛股份增加到了81.1%。

采用可转换债券的形式进行融资有以下优点:其一,在转股权有效之前,蒙牛管理层保持了对蒙牛的控股权;其二,可转债不会摊薄每股收益,利于蒙牛未来上市;其三,投资机构的债转股价格低于IPO股价,风险投资方的收益得到了保底。

这次注资还伴随着第二份“协议”:2003年至2006年,蒙牛乳业的业绩复合年增长率不得低于50%,否则蒙牛管理层必须赔偿给风险投资方7830万股上市股份。

若蒙牛达到了增长率,则外资必将因为蒙牛的发展而在股市中大大获益;若假设蒙牛只能维持原利润水平,则以预期IPO价格3.125-3.925元/股计算,7830万股也恰好能补偿风险投资方的第二笔投资额。

通过这个协议,风险投资方几乎为自己的盈利打了包票。

四﹑参与管理的方式摩根等进来后,帮助蒙牛重组了企业法律结构与财务结构,并帮助蒙牛在财务、管理、决策过程等方面实现规范化。

帮助企业设计一个能被股市看好的、清晰的商业模式。

蒙牛实行的是多元化的股权结构。

公司管理层,雇员以及业务联系人都直接或间接的拥有蒙牛公司54%的发行股本。

蒙牛的兴衰同每一个蒙牛人息息相关,这种股权结构大大激发了蒙牛管理团队的积极性和执行力。

董事会内部比较容易形成有效的权力制衡机制。

权力的制衡关系不仅有利于决策层的稳定,同时也促使蒙牛公司治理结构更加国际化和规范化,实行科学饲养以及严格采购标准。

蒙牛出资聘请国内外专家深入养牛户,讲授科学养牛知识。

蒙牛统一采购标准,重重过滤,不允许任何一个检测环节出现问题,保证了乳品安全,采用先进的生产设备和生产工艺,要求应聘者要具有食品安全方面的知识和意识。

摩根可使蒙牛实现海外上市而本土投资者缺乏一个比较好的品牌,经验和信誉,因而给企业带来的增值服务有限,而且企业对他们的信任也有限。

由于外汇管制、法律系统不完善、投资工具不灵活、对资方权益保护不到位等原因,国内投资受到了相对较多的限制。

五﹑投资收益摩根它们对蒙牛的估值及当时预估蒙牛未来每年净利润4000万元是合情理的,再将未来收入折现(折现率取0.1)既可算出蒙牛当时的价值为4亿元,以公司预期利润乘以“市赢率”得到该公司的估值。

摩根三机构以2亿元取得蒙母公司49%股权,等于承认公司的价值为4亿元,市赢率相当于十倍,这是一个比较公道的出价。

管理团队所持的股票在第一年只享有战略投资人所持股票十分这一的收益权。

这样三家投资机构享有蒙牛90.6%的收益权,只有完成约定的“表现目标”这些股票才能与投资人的股票实现“同股同权”。

2003年10月三家投资机构再次向蒙牛的海外母公司注入3523万美元,折合人民币2.9亿元。

一方面蒙牛业务发展神速2003年预计可实现税后利润2亿元以上;另一方面是三家公司增加了投入。

两者平衡的结果是三家投资机构两次投入5亿元,占股34%。

说明他们对蒙牛的估值约为14亿元,市赢率降为7.3倍,小于先前的10倍。

这是因为投资者认为向蒙牛这只篮子里再次放入鸡蛋,风险累积并放大了,故而调低了对蒙牛的出价。

战略投资者从来就不会送给企业免费的午餐,蒙牛要获得资金就必须获得代价。

2003年,蒙牛与摩根士丹利、鼎辉、英联三家投资机构签订了“对赌协议”,协议约定:在2004年至2006年三年内,如果蒙牛乳业的每股赢利复合年增长率超过50%,三家机构投资者就会把7830万股转让给金牛(为蒙牛在海外上市注册的壳公司);反之,金牛必须将最多7830万股股权转让给他们。

2004年6月10日,国内增长最快的乳业企业蒙牛集团正式登陆海外资本市场,在香港主板挂牌上市。