正式稿蒙牛风险投资案例分析

- 格式:docx

- 大小:272.15 KB

- 文档页数:8

蒙牛融资1999年,在中国乳业老大伊利当了10年生产经营副总裁的牛根生被开除了。

失业的牛根生决定自己创业!凑集启动资金是创业者遇到的第一道坎,几个人跑遍全国、东拼西凑了900万元,于1999年8月18日注册成立了“内蒙古蒙牛乳业股份有限公司”。

包括牛根生在内的10位创业者有5位是来自伊利,可谓经验丰富、往绩彪炳。

900万元相对于创业者心中的宏大目标实在太寒酸了,但牛根生们对乳品行业的运营规律有着的深刻认识和把握,他们拥有广泛的人脉关系和可资利用的市场渠道。

蒙牛在第一个年头剩下的3个半月就实现了3730万元的销售收入。

过了这道坎蒙牛就没有什么办不到的事了,它的销售收入开始以223%的年复合增长率上升。

2000年是2.467亿元,2001年升至7.24亿元、2002年再升至16.687亿元,2003年跃过40亿元!产量由初期的5万吨增至2003年的90万吨。

根据AC尼尔森在中国24个省份的调查,2004年1月蒙牛液态奶的市场份额为20.6%(以销售额计)。

有种笑谈:资本是狗,你追它追不上,它追你跑不掉。

当初牛根生为凑900万元历尽了千辛万苦。

2002年已驶入快车道的蒙牛对资金仍然十分渴求,资本的注入对其成长至关重要。

当时国内握有数亿资本的投资人不在少数,而蒙牛却是被顶级国际投资人相中的。

今天看来摩根们选择投资目标的功夫令人佩服,他们不愧是最精明的“猎狗”。

牛根生当然没有跑,2002年10和2003年10月,摩根、英联、鼎辉分两次向其注入了约5亿元资金。

点评:用自己的钱滋养自己的梦常有些人拿着一项技术甚至仅仅是点子来寻求资金开创他们的事业。

这其实非常的困难,简单地说难在三个方面:技术或点子的可行性以及创业者的执行能力尚未在实践中得到验证;投资人的利益缺乏有效保障;投资人与创业团队难以就剩余索取权分配达成共识。

所以不论中外,创业者都是靠自己及亲朋好友的积蓄起步的。

世界500强中的许多企业都是自掏腰包从自家车库里做起来的。

正式稿蒙牛风险投资案例分析The following text is amended on 12 November 2020.蒙牛风险投资案例分析叶长燮 2010-12-9一、 宏观背景、乳业的状况图1城镇居民基本情况■从图1可知,城镇居民的收入和食品支出在不断增加,并且消费结构不断由低档商品向中高档发展。

2003年我国人均GDP 一举突破1000美元大关,2006年则越过了2000美元的关口,2008年,我国人均GDP 突破了3000美元,当一个国家或地区的人均GDP 超过3000美元的时候,其城镇化、工业化的进程将出现加速发展,而产业结构、消费类型也将发生重大转变。

图2牛奶人均消费量对比 图3奶类人均年消费量 ■从图2可知,2000年我国人均年消费量仅公斤,仍处于很低的水平。

不但低于欧美发达国家,而且远远低于亚洲的一些国家和地区,是发展中国家的20%。

然而,滞后中蕴藏着发展的潜力。

当前我国乳制品业发展正处于历史上最难得的机遇之中。

从图3可知,世界人均年消费奶类93公斤,而我国只有公斤,我国的人均消费仅为世界平均水平的1/14,在180个国家的排名中排在100位之后。

从图2、图3对比可知,就固态、液态奶而言,液态牛奶更具有市场潜力。

(事实是,蒙牛起来后,占据了液态奶市场第一,%,而固态奶类制品由伊利长期占据第一。

)图4奶牛的生产和消费图5蒙牛成立初的乳业企业状况■从图4可知,乳品生产仍然满足不了消费市场的需求,市场未来发展潜力非常大。

从图5也可以看出,乳业企业的生产经营存在着很大的风险(从图5中看出,1999年蒙牛成立之初,有接近1/3的乳业企业亏损)。

二、 蒙牛简介1999年,在中国乳业老大伊利当了10年生产经营副总裁的牛根生被开除了。

他东拼西筹了900万,成立蒙牛,蒙牛最初的启动资金来自至爱亲朋,承载着亲情、友情和信任。

创立之时,面临的是"三无状态":一无奶源,二无工厂,三无市场。

蒙牛案例分析蒙牛案例分析Company Document number:WUUT-WUUY-WBBGB-BWYTT-1982GT蒙牛私募股权配置案例分析----蒙牛及摩根的收获和经验姓名:学号:姓名:学号本文结合蒙牛股权配置重组的过程,站在投资方和企业方的各自立场作简要分析如下:一、蒙牛的经验收获一)、蒙牛PE融资成功的经验2004年6月10日,“蒙牛乳业”(02319.HK)在香港挂牌上市,并创造出又一个奇迹:公开发售亿股(其中1亿股为外持有的旧股),公众超额认购达206倍,全面摊薄市盈率高达19倍,IPO共募集资金亿港元。

开盘后,蒙牛股价一路飙升,当天股价即上涨了%。

后来居上的“蒙牛乳业”,由此在资本运作方面赶上了同行业第一梯队的所有对手,这是蒙牛成功PE融资的最有利说明。

其经验总结如下:1、蒙牛拥有良好的自身条件1999-2002年,蒙牛不到3年就过了年销售额10亿元的大关,加人中国乳品行业第一集团。

其良好的发展潜力与专业化的从业水准是吸引国际专业投资机构的重点。

蒙牛自创立之始,就解决了股权结构不清晰这一许多中国企业先天不足的问题,是一家完全100%由自然人持股的企业。

作为一个纯民营的股份制企业,蒙牛在体制上具有先天的优越性。

2、蒙牛适时地选择了有力的合作伙伴首先,探索其他融资渠道失败给蒙牛提供了引入外资的机会,蒙牛对摩根提出的引入私募投资者的建议进行了分析论证,并多方请教当时香港以及内地的业界人士,最终开始与摩根接触进行谈判。

其次,在融资谈判时,蒙牛也极力寻求其他优秀投资机构以引入多家投资机构。

鼎晖和英联投资的加入在一定程度上有利于蒙牛在谈判中的地位。

事实上,2002年蒙牛接触英联投资后,“英联”的加入把投资出价抬高了20%。

3、私募投资机构的丰富管理经验和专业投资水平三家投资机构在为蒙牛提供自身发展所急需的资金以外,还带来了先进的管理方法,优化了公司治理。

另外帮助蒙牛重组了企业法律结构与财务结构,让蒙牛在财务、管理、决策过程等方面实现规范化。

风险投资案例分析——蒙牛蒙牛总部位于内蒙古,是中国大陆生产牛奶、酸奶和乳制品的领头企业之一。

1999年成立,至2005年时已成为中国奶制品营业额第二大的公司,其中液态奶和冰激凌的产量都居全中国第一。

蒙牛主要业务是制造液体奶、冰激凌和其他乳制品。

蒙牛公司在开曼群岛注册,公司注册资本100万元,主席为牛根生。

在蒙牛发展过程中进行了三次大规模的融资,前两次是摩根、英联、鼎辉三家国际风险投资机构向其注资,第三次是2009年中粮联手厚朴基金投资61亿元港币收购蒙牛20%的股份。

这里主要介绍前两次风投在蒙牛发展中的运作。

2002年,蒙牛进入了快速发展的阶段,对资金十分渴求,资本的注入对其成长至关重要。

虽然蒙牛的业绩得到投资机构的认可,但是根据中国法律中外合资企业的股权无法自由交易,更不必说在国际上流通了。

因此投资机构的钱并不能直接投给蒙牛。

为了接受摩根、英联、鼎辉这三家机构的投资,蒙牛进行了一系列的企业重组。

2002年9月23日,蒙牛的10位发起人在英属维京群岛注册成立了金牛。

同日蒙牛的投资人、业务联系人和雇员注册成立了银牛。

10月,金牛和银牛以1美元/股的价格,购得开曼公司A类股票5102股,毛里求斯公司是开曼群岛公司的全资子公司。

三家投资机构总投资2597.3712万美元(折合人民币约2.15亿元),购得了开曼公司B类股票48980股。

根据开曼公司法,公司的股份可以分成A类和B类,A类一股有十票投票权,B类一股有一票投票权。

此时,双方投票权之比恰好为51%:49%,但是,股份数量比例却是9.4%:90.6%。

为了调动管理层的积极性,三家投资机构为蒙牛设定了“表现目标”,达到这个目标时每股A类股票可转为10股B类股票,管理团队享有的股权和投票权将统一为51%。

A类股票转为B类后三家机构间接持有大陆蒙牛32.7%的股权。

一年后蒙牛提前完成了任务,外资允许“金牛”、“银牛”分别将所持有的开曼群岛公司1634股(500股开曼群岛公司最初成立时“金牛”所持股份,加上1134股管理层于首次增资前认购的股份)、3468股(同上的500股,加上2968股)A类股票转换成16340股、34680股B类股票,管理层股东在开曼群岛公司中所占有的股权比例与其投票权终于一致,均为51%。

蒙牛案例分析第一篇:蒙牛案例分析蒙牛企业市场竞争分析报告蒙牛乳业,是“蒙牛乳业集团”的简称。

其总部设在呼和浩特市和林格尔盛乐经济园区。

前后四期工程占地面积55万平方米。

公司董事长、总裁牛根生担任中国奶业协会副理事长,近年来被评为:“第八届内蒙古优秀企业家”;“第四届全国优秀乡镇企业家”;“全国奶业优秀工作者”;“ 2002年中国十大创业风云人物(之一)”;“2002年中国经济最有价值封面人物”;“中国民营工业行业领袖”;在“2003年中国企业领袖年会”上,和张瑞敏、柳传志等商业泰斗同时成为25位企业“新领袖”;2003CCTV“中国经济年度人物”。

2004年第二届中国策划大会暨著名策划评选活动中,与张瑞敏、魏家福等8 人获“中国策划最高奖”。

现今,蒙牛乳制品已出口到美国、加拿大、蒙古、东南亚及港澳等多个国家和地区。

主要产品:1、低温奶:如冠益乳、优益C、内蒙古老酸奶、珍果汇等2、常温液奶:酸酸乳、纯牛奶、高钙奶、早餐奶、真果粒、新养道、谷物奶、特仑苏、儿童牛奶3、奶粉:婴幼儿奶粉、成人奶粉、奶茶粉用SWOT分析蒙牛1、优势(1)机制优势:蒙牛所以能快速发展的诀窍是拥有一个先进的机制优势,蒙牛是纯粹的大型民营股份制企业,其凝聚力、战斗力、企业效率非常高。

(2)研发优势:蒙牛研发能力非常强,仅冰淇淋公司就有三大研发中心(3)销优势:蒙牛的营销管理层大多在伊利公司工作多年,熟谙乳业营销,在市场开发运作方面经验非常丰富。

(4)度优势:蒙牛企业的发展速度,是员工工作效率的“缩影”,蒙牛的工作理念是“鱼不是大的吃小的,而是快的吃慢的”。

在蒙牛,你必须是一个快速的工作狂,才能跟上企业的发展步伐。

(5)润优势:蒙牛在对待经销商方面,推行严格的独家总经销政策,保证经销商的利润空间,从几万元起家到几百万元资产的客户比比皆是,蒙牛保护经销商的利益,同时也赢得了经销商强大的支持。

(6)网络优势对手“伊利”的营销网络非常清楚,产品一经上市,便充分利用网络资源优势,迅速打开了市场。

蒙牛融资案例分析蒙牛给许多有项目或技术寻求资本扶持的人演绎了一个完美的梦,但更多地给那些小有成就、呈现良好成长势头,靠自有资金艰难积累“滚动"发展的企业一个可借鉴的融资模式。

一旦拥有资本市场的倾力支持,结合项目的良性发展,蒙牛的神化可望再次重演。

1、蒙牛的融资行为1999年,牛根生遭到伊利董事会免职,同年8月成立“内蒙古蒙牛乳业股份有限公司"。

最初的启动资金仅仅有900万元,通过整合内8家蒙濒临破产的奶企,成功盘活7.8亿元资产,当年实现销售收入3730万元。

当蒙牛小有成就、呈现良好成长势头的时候,牛根生意识到在快速消费品市场依靠自有资金“滚动"发展有可能会错失良机,作出了引进战略投资者、进军国际金融市场的决定。

但是对于一家民营企业,面对国内金融工具极度匮乏和严格的金融限制的环境下,蒙牛开始了曲折的融资之路。

1.1首轮融资2002年9月,蒙牛的发起人在英属维尔京群岛注册成立了金牛(BVI)。

同日蒙牛的投资人、业务联人系和雇员注册成立了银牛(BVI)。

金牛和银牛各自拥有开曼群岛公司50%的股权,而毛里求斯公司是开曼群岛公司的全资子公司。

10月,摩根、英联、鼎辉三家国际投资机构以认股方式向开曼群岛公司注入约2597万美元(折合人民币约2.1亿),取得了90.6%的股权和49%的投票。

该笔资金经毛里求斯公司最终换取了大陆蒙牛66.7%的股权,“内蒙古蒙牛乳业有限公司"得到境外投资后改制为合资企业,而开曼群岛公司也从空壳演变为在中国大陆有实体业务的控股公司。

在企业重组后他们对蒙牛的控股方式由境内身份直接持股变为了通过境外法人间接持股,这种安排为开曼群岛公司以“红筹"方式在海外上市辅平了道路。

1.2次轮融资2003年10月三家投资机构再次向蒙牛的海外母公司注入3523万美元,折合国民币2.9亿元。

一方面蒙牛业务发展神速2003年预计可实现税后利润2亿元以上;另一方面是三家公司增加了投入。

蒙牛风险投资案例分析一﹑蒙牛简介牛根生,生于1954年。

从1992年开始,担任内蒙古伊利集团生产经营副总裁,到1998年底被内蒙古伊利集团免去生产经营副总裁一职,随后,自立门户,创办内蒙古蒙牛乳业(集团)股份有限公司并担任董事长兼总裁职务。

蒙牛集团在3年内销售额增长50倍、在全国乳制品企业中的排名由第1116位上升至第4位。

在2001年,蒙牛股份有限公司刚起步,还未进行过大规模融资。

作为零售行业,蒙牛急需提升其生产能力、铺开其物流链来占领市场,对资金有大量需求,而这些资金主要通过融资市场来取得。

蒙牛选择了引入风险投资者,计划在企业取得一定的成长后,再到主板上市。

对蒙牛进行风险投资的公司有三家,为摩根士丹利(美国),英联(英国),鼎晖投资(中国)。

二﹑投资背景国际风投公司在退出了互联网等高科技领域后,把目光逐渐转向了风险较低的行业,其中餐饮食品企业由于发展前景好、风险较低而被看好。

1999年成立之初,蒙牛的营业额只有3700万元。

在国际的大背景下,摩根等投行进入了蒙牛使其近10年快速发展,仅2008年上半年蒙牛的营业额即达到137亿元,其中仅2002年蒙牛的销售额就增长了20倍。

截至2005年底,主营业务收入由0.37亿元增加到108亿元,年均递增158%;年度纳税额由100万元增加到4.87亿元,年均递增180%;净利润由53万元增加到4.56亿元,年均递增208%;主要产品的市场占有率达到30%以上。

三、风险投资实施过程1.第一轮投资计划实施2002年12月,摩根士丹利公司、北京鼎晖创业投资中心和英联投资有限公司,以风险投资的方式注资蒙牛2600万美元(折合人民币2.16亿元),获得了蒙牛乳业49%的股权。

这个注资的过程,可分为壳公司结构的搭建、风险投资的进入和对赌协议的签订三个过程。

①壳公司结构的搭建2002年6月5日,在摩根斯坦利等三家跨国公司的帮助下,蒙牛在境外注册了几家壳公司:中国乳业控股公司作为将来上市的主体壳公司,MS Dairy 、CDH、 CIC3家壳公司分别作为3家风险投资方持股的代表公司,这四家公司均位于开曼。

蒙牛的风险投资分析一、蒙牛简介内蒙古蒙牛乳业(集团)股份有限公司,成立于1999年初,总部地点在呼和浩特市和林格尔县盛乐经济园区。

员工人数近3万人,总资产超过80亿元。

其主营业务为乳制品的加工与生产,年生产乳制品可达500万吨。

蒙牛本着“致力于人类健康的牛奶制造服务商”的企业定位,在短短九年中,创造出了举世瞩目的“蒙牛速度”和“蒙牛奇迹”。

从创业初“零”的开始,至2007年底,主营业务收入实现213亿元,年均递增121%,成为全国首家收入过200亿元的乳品企业;利润实现10.87亿元,年均递增159%;税收实现10.35亿元,年均递增138%。

主要产品的市场占有率超过35%;UHT牛奶销量全球第一,液体奶、冰淇淋和酸奶销量居全国第一;乳制品出口量、出口的国家和地区居全国第一。

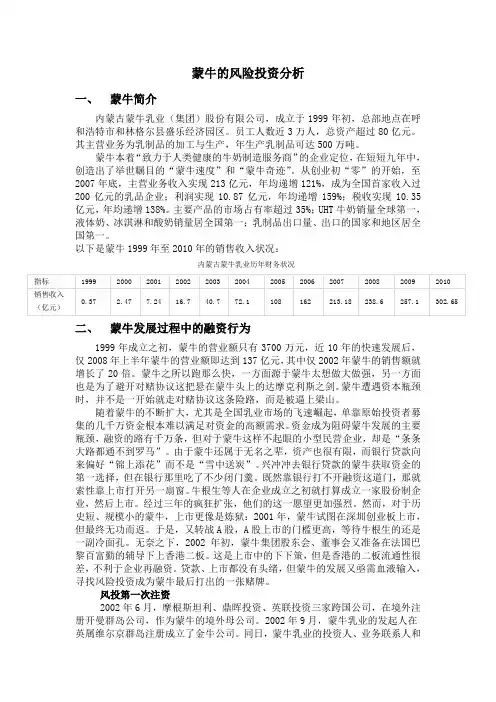

以下是蒙牛1999年至2010年的销售收入状况:内蒙古蒙牛乳业历年财务状况二、蒙牛发展过程中的融资行为1999年成立之初,蒙牛的营业额只有3700万元,近10年的快速发展后,仅2008年上半年蒙牛的营业额即达到137亿元,其中仅2002年蒙牛的销售额就增长了20倍。

蒙牛之所以跑那么快,一方面源于蒙牛太想做大做强,另一方面也是为了避开对赌协议这把悬在蒙牛头上的达摩克利斯之剑。

蒙牛遭遇资本瓶颈时,并不是一开始就走对赌协议这条险路,而是被逼上梁山。

随着蒙牛的不断扩大,尤其是全国乳业市场的飞速崛起,单靠原始投资者募集的几千万资金根本难以满足对资金的高额需求。

资金成为阻碍蒙牛发展的主要瓶颈,融资的路有千万条,但对于蒙牛这样不起眼的小型民营企业,却是“条条大路都通不到罗马”。

由于蒙牛还属于无名之辈,资产也很有限,而银行贷款向来偏好“锦上添花”而不是“雪中送炭”。

兴冲冲去银行贷款的蒙牛获取资金的第一选择,但在银行那里吃了不少闭门羹。

既然靠银行打不开融资这道门,那就索性靠上市打开另一扇窗。

牛根生等人在企业成立之初就打算成立一家股份制企业,然后上市。

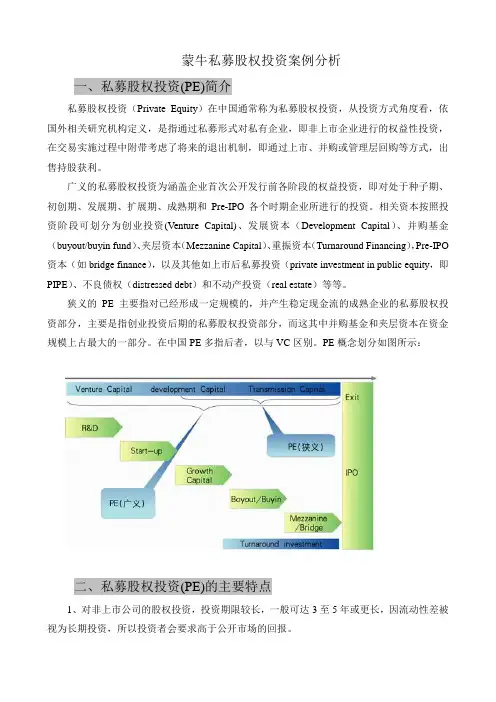

蒙牛私募股权投资案例分析一、私募股权投资(PE)简介私募股权投资(Private Equity)在中国通常称为私募股权投资,从投资方式角度看,依国外相关研究机构定义,是指通过私募形式对私有企业,即非上市企业进行的权益性投资,在交易实施过程中附带考虑了将来的退出机制,即通过上市、并购或管理层回购等方式,出售持股获利。

广义的私募股权投资为涵盖企业首次公开发行前各阶段的权益投资,即对处于种子期、初创期、发展期、扩展期、成熟期和Pre-IPO各个时期企业所进行的投资。

相关资本按照投资阶段可划分为创业投资(Venture Capital)、发展资本(Development Capital)、并购基金(buyout/buyin fund)、夹层资本(Mezzanine Capital)、重振资本(Turnaround Financing),Pre-IPO 资本(如bridge finance),以及其他如上市后私募投资(private investment in public equity,即PIPE)、不良债权(distressed debt)和不动产投资(real estate)等等。

狭义的PE主要指对已经形成一定规模的,并产生稳定现金流的成熟企业的私募股权投资部分,主要是指创业投资后期的私募股权投资部分,而这其中并购基金和夹层资本在资金规模上占最大的一部分。

在中国PE多指后者,以与VC区别。

PE概念划分如图所示:二、私募股权投资(PE)的主要特点1、对非上市公司的股权投资,投资期限较长,一般可达3至5年或更长,因流动性差被视为长期投资,所以投资者会要求高于公开市场的回报。

2、没有上市交易,所以没有现成的市场供非上市公司的股权出让方与购买方直接达成交易。

而持币待投的投资者和需要投资的企业必须依靠个人关系、行业协会或中介机构来寻找对方3、资金来源广泛,如富有的个人、风险基金、杠杆收购基金、战略投资者、养老基金、保险公司等。

蒙牛私募股权投资案例分析一、私募股权投资(PE)简介私募股权投资(PrivateEquity)在中国通常称为私募股权投资,从投资方式角度看,依国外相关研究机构定义,是指通过私募形式对私有企业,即非上市企业进行的权益性投资,在交易实施过程中附带考虑了将来的退出机制,即通过上市、并购或管理层回购等方式,出售持股获利。

广义的私募股权投资为涵盖企业首次公开发行前各阶段的权益投资,即对处于种子期、初创期、发展期、扩展期、成熟期和Pre-IPO各个时期企业所进行的投资。

相关资本按照投资阶段可划分为创业投资(VentureCapital)、发展资本(DevelopmentCapital)、并购基金(buyout/buyinfund)、夹层资本(MezzanineCapital)、重振资本(TurnaroundFinancing),Pre-IPO资本(如bridgefinance),以及其他如上市后私募投资(privateinvestmentinpublicequity,即PIPE)、不良债权(distresseddebt)和不动产投资(realestate)等等。

狭义的PE主要指对已经形成一定规模的,并产生稳定现金流的成熟企业的私募股权投资部分,主要是指创业投资后期的私募股权投资部分,而这其中并购基金和夹层资本在资金规模上占最大的一部分。

在中国PE多指后者,以与VC 区别。

PE概念划分如图所示:二、私募股权投资(PE)的主要特点1、对非上市公司的股权投资,投资期限较长,一般可达3至5年或更长,因流动性差被视为长期投资,所以投资者会要求高于公开市场的回报。

2、没有上市交易,所以没有现成的市场供非上市公司的股权出让方与购买方直接达成交易。

而持币待投的投资者和需要投资的企业必须依靠个人关系、行业协会或中介机构来寻找对方3、资金来源广泛,如富有的个人、风险基金、杠杆收购基金、战略投资者、养老基金、保险公司等。

投资回报方式主要有三种:公开发行上市、售出或购并、公司资本结构重组。

最新文件---------------- 仅供参考--------------------已改成-----------word 文本 --------------------- 方便更改赠人玫瑰,手留余香。

蒙牛风险投资案例分析叶长燮 2010-12-9一、 宏观背景、乳业的状况图1城镇居民基本情况■从图1可知,城镇居民的收入和食品支出在不断增加,并且消费结构不断由低档商品向中高档发展。

2003年我国人均GDP 一举突破1000美元大关,2006年则越过了2000美元的关口,2008年,我国人均GDP 突破了3000美元,当一个国家或地区的人均GDP 超过3000美元的时候,其城镇化、工业化的进程将出现加速发展,而产业结构、消费类型也将发生重大转变。

93407.2020406080100世人均亚洲人均中国人均105图2牛奶人均消费量对比图3奶类人均年消费量■从图2可知,2000年我国人均年消费量仅7.2公斤,仍处于很低的水平。

不但低于欧美发达国家,而且远远低于亚洲的一些国家和地区,是发展中国家的20%。

然而,滞后中蕴藏着发展的潜力。

当前我国乳制品业发展正处于历史上最难得的机遇之中。

从图3可知,世界人均年消费奶类93公斤,而我国只有7.2公斤,我国的人均消费仅为世界平均水平的1/14,在180个国家的排名中排在100位之后。

从图2、图3对比可知,就固态、液态奶而言,液态牛奶更具有市场潜力。

(事实是,蒙牛起来后,占据了液态奶市场第一,20.8%,而固态奶类制品由伊利长期占据第一。

)图4奶牛的生产和消费图5蒙牛成立初的乳业企业状况■从图4可知,乳品生产仍然满足不了消费市场的需求,市场未来发展潜力非常大。

从图5也可以看出,乳业企业的生产经营存在着很大的风险(从图5中看出,1999年蒙牛成立之初,有接近1/3的乳业企业亏损)。

二、蒙牛简介1999年,在中国乳业老大伊利当了10年生产经营副总裁的牛根生被开除了。

财务管理案例分析报告——蒙牛引入PE投资组长:刘三虎组员:赵妍丽徐鹏飞王丽莉张宁宁赵宇飞韩小龙蒙牛引入PE投资本次案例分析报告分为案例回顾、值得思考的几个问题和启示三部分一、案例回顾1、背景1999年8月遭到伊利董事会免职的牛根生成立“内蒙古蒙牛乳业股份有限公司”。

据蒙牛介绍,他们在创立企业之初就想建立一家股份制公司,然后上市。

除了早期通过原始投资者投资一些资金之外,蒙牛在私募之前基本上没有大规模的融资,如果要抓住乳业的快速发展机会,在全国铺建生产和销售网络,蒙牛对资金有极大的需求。

有资金需求就要进行融资,在考虑了银行贷款、创业板上市、民间融资、A股和香港主板上市等渠道之后,蒙牛发现都不能满足自己对资金的需求。

于是,在2002年初他们决定退而求其次——在香港二板上市。

这时,摩根士丹利与鼎晖(私募基金)向蒙牛提出来,劝其不要去香港二板上市。

因为香港二板除了极少数公司以外,流通性不好,机构投资者一般都不感兴趣,企业再融资非常困难。

摩根与鼎晖劝牛根生团队应该引入私募投资者,资金到位,帮助企业成长与规范化,大到一定程度了就直接上香港主板。

牛根生是个相当精明的企业家,对摩根与鼎晖提出的私募建议,他曾经征询过很多专家意见,最后决定采纳他们的私募建议。

2、上市前的资本运作蒙牛成立之初的资本结构如下:为了成功的在海外上市,首先要有资金让它运转过来,然而原始的资本结构过于僵硬,对大量的资金注入以及资本运作活动都将产生桎梏作用,因此蒙牛在PE投资团队的指导下,自2002 年起就开始逐步改变股权架构,以便为日后的上市创造一个灵活的股权基础。

蒙牛在避税地注册了四个壳公司,注册在维京群岛的金牛、银牛公司,开曼群岛公司以及毛里求斯公司。

其中金牛公司的股东主要是发起人,银牛公司的发起人主要是投资者、业务联络人和职员等,这样使得蒙牛管理层、雇员、其他投资者、业务联系人员的利益都被悉数注入到两家公司中,透过金牛和银牛两家公司对蒙牛乳业的间接持股,蒙牛管理层理所当然成为公司股东。

正式稿蒙牛风险投资案例分析SANY标准化小组 #QS8QHH-HHGX8Q8-GNHHJ8-HHMHGN#蒙牛风险投资案例分析叶长燮 2010-12-9一、 宏观背景、乳业的状况图1城镇居民基本情况■从图1可知,城镇居民的收入和食品支出在不断增加,并且消费结构不断由低档商品向中高档发展。

2003年我国人均GDP 一举突破1000美元大关,2006年则越过了2000美元的关口,2008年,我国人均GDP 突破了3000美元,当一个国家或地区的人均GDP 超过3000美元的时候,其城镇化、工业化的进程将出现加速发展,而产业结构、消费类型也将发生重大转变。

图2牛奶人均消费量对比 图3奶类人均年消费量 ■从图2可知,2000年我国人均年消费量仅公斤,仍处于很低的水平。

不但低于欧美发达国家,而且远远低于亚洲的一些国家和地区,是发展中国家的20%。

然而,滞后中蕴藏着发展的潜力。

当前我国乳制品业发展正处于历史上最难得的机遇之中。

从图3可知,世界人均年消费奶类93公斤,而我国只有公斤,我国的人均消费仅为世界平均水平的1/14,在180个国家的排名中排在100位之后。

从图2、图3对比可知,就固态、液态奶而言,液态牛奶更具有市场潜力。

(事实是,蒙牛起来后,占据了液态奶市场第一,%,而固态奶类制品由伊利长期占据第一。

)图4奶牛的生产和消费图5蒙牛成立初的乳业企业状况■从图4可知,乳品生产仍然满足不了消费市场的需求,市场未来发展潜力非常大。

从图5也可以看出,乳业企业的生产经营存在着很大的风险(从图5中看出,1999年蒙牛成立之初,有接近1/3的乳业企业亏损)。

二、 蒙牛简介1999年,在中国乳业老大伊利当了10年生产经营副总裁的牛根生被开除了。

他东拼西筹了900万,成立蒙牛,蒙牛最初的启动资金来自至爱亲朋,承载着亲情、友情和信任。

创立之时,面临的是"三无状态":一无奶源,二无工厂,三无市场。

但是包括牛根生在内的10位创业者有5位是来自伊利,可谓经验丰富、往绩彪炳。

牛根生团队对乳品行业的运营规律有着的深刻认识和把握,他们拥有广泛的人脉关系和可93407.2世界人均亚洲人均中国人均105资利用的市场渠道。

蒙牛在第一个年头剩下的3个半月就实现了3730万元的销售收入。

2000年是亿元,2001年升至亿元、2002年再升至亿元,2003年跃过40亿元!图6仅仅5年,蒙牛在全国乳制品企业中的排名由第1116位上升至第一位。

截至2009年拥有总资产300多亿元,仍以28%的年增长率在不断成长。

三、蒙牛融资背景2002年已驶入快车道的蒙牛对资金十分渴求,要开拓市场、建立自己的产业链条,在全国铺建生产和销售网络,必须要有资本!资本的注入对其成长至关重要。

融资渠道:1、银行贷款:对于蒙牛那样一家尚不知名的民营企业,又是重品牌轻资产的商业模式,银行贷款是有限的。

(因为当时牛根生确定的是先建立市场,与其他企业合作生产的模式)。

2、上市融资:2001年开始,他们开始考虑一些上市渠道。

首先他们研究当时盛传要建立的深圳创业板,但是后来创业板没做成,这个想法也就搁下了。

同时他们也在寻求A股上市的可能,但是对于蒙牛当时那样一家没有什么背景的民营企业来说,上A股恐怕需要好几年的时间,蒙牛根本就等不起。

2002年初,股东会、董事会均同意,在法国巴黎百富勤的辅导下上香港二板。

但是,香港二板除了极少数公司以外,流通性不好,机构投资者一般都不感兴趣,企业再融资非常困难。

3、民间融资:不过国内一家知名公司来考察后,对蒙牛团队说他们一定要求51%的控股权,对此蒙牛不答应;另一家大企业本来准备要投,但被蒙牛的竞争对手给劝住了;还有一家上市公司对蒙牛本来有投资意向,结果又因为它的第一把手突然被调走当某市市长而把这事搁下了。

总结:用自己的钱滋养自己的梦,别人不会为你的梦想买单,你只有用自己的资本滋养自己的梦。

蒙牛最初的启动资金来自至爱亲朋,承载着亲情、友情和信任。

私营企业融资必须有自己强势的增长作为保证。

这就是初始创业的艰难。

这时,摩根士丹利与鼎晖(私募基金)通过相关关系找到蒙牛,要求与蒙牛团队见面。

摩根与鼎晖劝牛根生团队应该引入私募投资者,资金到位,帮助企业成长与规范化,大到一定程度了就直接上香港主板。

四、蒙牛的风险投资的操作过程风险资本进入到创业企业的目的就是通过企业的高成长换取投资资本的快速增值。

蒙牛的业绩、创业团队的能力得到投资机构的认可。

海外上市存在三种途径:境外设立离岸控股公司境外直接上市、境内股分制公司境外直接上市、境内公司境外借壳间接上市,外资创投首选的是第一种。

蒙牛上市就是采用第一种方法。

因为遭到中国政策和羁系环境的限制,大大都境外危害投资公司普遍推崇的风险投资最好的退出体制是以离岸公司的格局在海外上市,这种类型的投资和上市案例有很多,比如新浪、搜狐、163、亚信、UT斯达康、金蝶等。

境外可选择的上市市场有:香港主板、香港创业板、新加坡主板、新加坡创业板、NASDAQ等。

可否以离岸公司的形式成功在海外上市从而实现投资退出,已成为现在国际风险投资机构是不是投资中国创业企业的一个最重要的决策因素。

蒙牛就是以境外设立离岸控股公司境外成功上市成功例子。

1、第一轮注资2002年6月,摩根士丹利、鼎晖、英联机构投资者在开曼群岛注册了开曼公司。

同月,成立开曼公司全资子公司--毛里求斯公司。

2002年9月,蒙牛乳业的发起人在英属维尔京群岛注册成立了金牛公司。

同日蒙牛乳业的投资人、业务联系人和雇员注册成立了银牛公司。

金牛和银牛各以1美元的价格各自收购了开曼群岛公司50%的股权。

图7载列首轮投资之前蒙牛的股权架构,图8载列首轮投资前开曼群岛公司、金牛、银牛及毛里求斯公司的股权架构。

图7 图8在企业重组后他们对蒙牛的控股方式由境内身份直接持股变为了通过境外法人间接持股。

中资企业不经批准是不可以在海外上市的。

通过境外注册公司和间接持股变化解决股东身份问题和上市身份问题。

2002年10月17日,三家投资机构以认股方式向开曼群岛公司注入约2597万美元(折合人民币约亿元),取得了%的股权和49%的投票权。

该笔资金经毛里求斯公司最终换取了大陆蒙牛%的股权,其余股权仍由发起人和关联人士持有。

任何投资者与企业的谈判都会遇到企业估值这个核心问题。

对于风投来说,企业的价值是未来的盈利能力,其风投的目的就是通过企业的高成长换取投资本钱的快速增值。

目前主流的估值方法是“自由现金流折现法”。

有一种十分简单的算法,是从股票市场借用来的:即以公司预期利润乘以“市赢率”得到该公司的估值。

这种说法不见得严密,但企业家和投资者听得懂,在引资和并购中常爱就“市赢率”的高低讨价还价。

蒙牛2001年税后净利润3344万元。

包括3家投资机构投入资金约合人民币亿元,机构对蒙牛的估值为=亿元,所以对蒙牛本身的估值为亿元。

以2001年净利润为基准“市赢率”正好是4倍,对风险投资来说是相当不低的。

这主要是因为蒙牛经营已历时3年,发展势头迅猛,可以被认定是一家十分优秀的企业。

但是对于一个发展势头很好的企业,不考虑其增长是不公平的。

对被投资企业来说,外来投资人占有90%以上的股权在中国是无法接受的,那样岂不是等于被收购了我们知道,风投机构并非要持有投资企业的股份,参与管理,而是要使投资获巨额利润。

三家投资机构设计的精巧安排解决了这两个问题。

首先是股权与投票权的差异化安排(开曼公司A\B股差异,A类股份持有人每持有一股股份可投十票,而B类股份持有则每持有一股股份可投一票。

故此,三家金融机构投资者持有开曼群岛公司取得了%的股权和49%的投票权,但管理层股东持有%投票权。

)图7附注:在蒙牛余下的%股权当中,发起人合共直接持有%,另外的19位个别人士持有%,此19位个别人士中有15位亦是金牛和银牛的股东。

这次投资对蒙牛的成长是明显的,2002年,蒙牛年销售收入比2001年翻了两翻,由亿元升至亿元。

2、第二轮注资由于蒙牛的发展速度令人吃惊,03年税后利润可达2亿元,但是蒙牛的资金缺口依然很大,要蒙牛上市融资还需一年期准备,因此2003年10月三大机构决定再次对蒙牛注入资金3523万美元。

这是他们向蒙牛这只篮子里再次放入鸡蛋,风险累积并放大了,故第二轮投资的风险控制方式可谓登峰造极。

与第一轮投资不同,三家机构为了避免风险,在第二轮注资时没有采取认股形式。

“可换股证券”说白了就是对被投资的公司没把握。

你经营得不好我的投资仍表现为债权,到期还我本利。

你经营得好,我就将债权转为股权,3523万美元的票据在蒙牛上市后可转为亿股蒙牛股份,享受股票升值及股息收益,按2004年蒙牛的IPO价格港元计算这部分股票价值达亿港元。

可换股证券以蒙牛海外上市主体毛里求斯公司全部资产作为抵押。

三家机构取得巨额收益的同时还获得增持蒙牛,巩固控制权的机会。

最后,为了进一步确保可换股证券的权益还设有强制赎回及反摊薄条款。

完成次轮投资以后本公司及其主营子公司股权架构:图8附注:蒙牛的四位执行董事及五位发起人合共直接持有蒙牛其余%股权。

五、蒙牛风投效果分析1、对蒙牛企业首先,蒙牛能2004年在香港上市以及成为当年中国乳业第一品牌,足以证明自从2002年接受风投后蒙牛的发展。

这里要分析的是风投对蒙牛增值服务:首先,私募投资者帮助规范蒙牛公司。

摩根等进来后,帮助蒙牛重组了企业法律结构与财务结构,并帮助蒙牛在财务、管理、决策过程等方面实现规范化。

投资者进来之后大家讨论问题更加到位,投资者问的问题比较尖锐,因为他们看的企业多了。

投资方有效地利用了他们对重大决策的否决权,比如蒙牛曾考虑过的一个偏离主营业务的提议,就被私募投资者劝阻。

帮助企业设计一个能被股市看好的、清晰的商业模式,正是私募投资者的贡献之一。

应该指出的是,并不是所有的企业创始人都愿意接受这样的规范化和改变。

此外,蒙牛在香港上市的整个过程也主要由私募资金来主导,为蒙牛上市作好了准备工作,借助三大机构的信誉助蒙牛上市成功。

蒙牛管理团队知道私募资金与他们利益一致,且具备他们所不具备的专业能力,故对摩根等的运作相当放手。

当高质量的风险基金或者其它私募基金在上市之前进入某家公司的时候,这家公司上市的过程会更平稳、顺利、成功。

私募投资者是公司与股票市场最终的机构投资者之间的一个桥。

2004年6月蒙牛股票在香港持牌上市了。

本次共发售亿股(发售完成后总股份达10亿股),股价元,获得206倍的超额认购率,冻结资金280亿港元。

在香港股市一直低迷、蒙牛股票定价偏高的情况下(市赢率高达19倍),蒙牛出色完成了上市。

2009年,私募投资者退出蒙牛时出售的股权被一中粮投资和厚朴基金(厚朴基金是由高盛集团的中国合伙人方风雷创立的一家私募股权公司,管理着25亿美元的资产)接手,为蒙牛将来再融资打下了良好的基础。