东旭光电2019年财务分析结论报告

- 格式:rtf

- 大小:19.37 KB

- 文档页数:3

东旭光电科技股份有限公司2019年度内部控制评价报告根据《企业内部控制基本规范》及其配套指引的规定和其他内部控制监管要求(以下简称企业内部控制规范体系),结合东旭光电科技股份有限公司(以下简称“东旭光电”或“公司”)内部控制制度和评价办法,在内部控制日常监督和专项监督的基础上,我们对公司2019年12月31日的内部控制有效性进行了评价。

一、重要声明按照企业内部控制规范体系的规定,建立健全和有效实施内部控制,评价其有效性,并如实披露内部控制评价报告是公司董事会的责任。

监事会对董事会建立和实施内部控制进行监督。

经理层负责组织领导企业内部控制的日常运行。

公司董事会、监事会及董事、监事、高级管理人员保证本报告内容不存在任何虚假记载、误导性陈述或重大遗漏,并对报告内容的真实性、准确性和完整性承担个别及连带法律责任。

公司内部控制的目标是合理保证经营管理合法合规、资产安全、财务报告及相关信息真实完整,提高经营效率和效果,促进实现发展战略。

由于内部控制存在的固有局限性,故仅能为实现上述目标提供合理保证。

此外,由于情况的变化可能导致内部控制变得不恰当,或对控制政策和程序遵循的程度降低,根据内部控制评价结果推测未来内部控制的有效性具有一定的风险。

二、内部控制评价结论根据公司财务报告内部控制重大缺陷的认定情况,于内部控制评价报告基准日,不存在财务报告内部控制重大缺陷,董事会认为,公司已按照企业内部控制规范体系和相关规定的要求在所有重大方面保持了有效的财务报告内部控制。

根据公司非财务报告内部控制重大缺陷认定情况,于内部控制评价报告基准日,由于存在非财务报告内部控制重大缺陷,董事会认为,公司未能按照企业内部控制规范体系和相关规定的要求在所有重大方面保持有效的非财务报告内部控制。

自内部控制评价报告基准日至内部控制评价报告发出日之间未发生影响内部控制有效性评价结论的因素。

三、内部控制评价工作情况(一)内部控制评价范围公司按照风险导向原则,确定纳入评价范围的主要单位、业务和事项。

东旭光电科技股份有限公司

董事、监事及高级管理人员

关于公司2019年主要经营业绩的专项说明

东旭光电科技股份有限公司(以下简称“公司”)第九届董事会第十六次会议审议通过,公司2019年经审计年度报告将延期至2020年6月24日披露。

我们作为公司的董事、监事及高级管理人员,就公司2019年主要经营业绩发表如下专项说明:

一、我们作为上市公司董事、监事及高级管理人员,保证2019年主要经营业绩真实、准确、完整,不存在虚假记载、误导性陈述和重大遗漏,与经审计的年度报告不存在重大差异。

二、经核查,公司不存在违规对外提供担保、非经营性资金占用、违规使用募集资金等重大违规行为。

三、公司 2019 年度审计工作正在进行,截至目前尚未有明确的审计意见,公司不存在与会计师之间未达成一致意见的审计调整事项。

东旭光电科技股份有限公司

董事会 2020年4月30日

— 1 —。

东旭光电2019年上半年财务分析综合报告东旭光电2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为106,800.61万元,与2018年上半年的117,619.15万元相比有所下降,下降9.20%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的情况下,营业利润也有所下降,企业在收入大幅度下降的情况下及时采取了压缩成本费用开支的战略,但未能完全消除收入急剧下降所带来的不利影响。

二、成本费用分析2019年上半年营业成本为657,189.32万元,与2018年上半年的902,198.99万元相比有较大幅度下降,下降27.16%。

2019年上半年销售费用为15,581.27万元,与2018年上半年的9,389.27万元相比有较大增长,增长65.95%。

2019年上半年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2019年上半年管理费用为28,211.8万元,与2018年上半年的38,997.77万元相比有较大幅度下降,下降27.66%。

2019年上半年管理费用占营业收入的比例为3.33%,与2018年上半年的3.5%相比变化不大。

经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。

2019年上半年财务费用为36,809.01万元,与2018年上半年的39,522.71万元相比有较大幅度下降,下降6.87%。

三、资产结构分析2019年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年上半年相比,2019年上半年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年上半年相比,资产结构趋于恶化。

公司深度I行业•公司Ilndustry«Company|东旭光电财报为什么饱受质疑?雪球财经供稿继康得新后,网上很多网文质疑东旭光电(000413)存在大存大贷的状况,公司亦持续遭受到财务造假的置疑。

引发质疑的来源东旭光电的主营业务是液晶玻璃基板,主要用于保护触控模组和显示屏,智能手机是它的下游产品之一,此外,公司还经营石墨烯材料、涉及光电领域的装备制造业务,以及新能源客车一申龙客车。

坊间对于东旭光电的质疑,主要来自于公司公布的定期报告显示公司拥有巨额现金,但是却仍然不停融资,与康得新的情况如出一辙。

截止于2018年9月30日,东旭光电拥有货币性资产(货币资金)215.08亿。

根据公司定期报告陈述,其中受限制的货币资金约23.5亿;而东旭光电一年内到期的有息流动负债,即短期借款及一年内到期的长期负债达103.01亿;此外,在公司的长期负债中,另有122.14亿的长期借款、应付债券和融资租赁形成的长期应付款。

看起来,截止2018年9月30日,东旭光电共计附息债务达225.15亿。

上述货币资金的数据与东旭光电的有息负债225.15亿,构成了对东旭光电大存大贷的质疑。

投资需11慎在2018年三季度的资产负债表中,东旭光电母公司的货币资金有66.72亿,对应的长短期借款25.75亿及应付债券56.28亿(因为债券仅上市公司可发行),也就是说,母公司约占了不到三分之一的货币资金和三分之一的附息债务。

所以,单纯就母公司而言,还算不上大存大贷。

2018年前9个月,东旭光电虽然没有很好的经营现金流进来,但还是净偿还了36亿的借款本息以及派发了股息红利。

而2017年同期也可以看到,东旭光电在筹资业务上,也是净流出,可以解读为净偿还借款,通俗地来讲,至少2018年前9个月,公司的借款是在减少之中,并没有再持续融资。

再把时间拉长一下,东旭光电大幅净融资集中在2016年度,2017年度净融资已经少了很多,而进入2018年度,基本上处于净还款的状态了。

东旭光电2019年财务分析综合报告一、实现利润分析2019年实现利润为负76,173.47万元,与2018年的273,783.16万元相比,2019年出现亏损,亏损76,173.47万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入大幅度下降,企业出现经营亏损,企业经营形势恶化,应迅速调整经营战略。

二、成本费用分析2019年营业成本为1,398,640.41万元,与2018年的2,320,407.88万元相比有较大幅度下降,下降39.72%。

2019年销售费用为36,615.57万元,与2018年的33,447.63万元相比有较大增长,增长9.47%。

2019年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2019年管理费用为65,144.88万元,与2018年的65,347.93万元相比变化不大,变化幅度为0.31%。

2019年管理费用占营业收入的比例为3.9%,与2018年的2.32%相比有所提高,提高1.59个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2019年财务费用为106,502.84万元,与2018年的72,269.52万元相比有较大增长,增长47.37%。

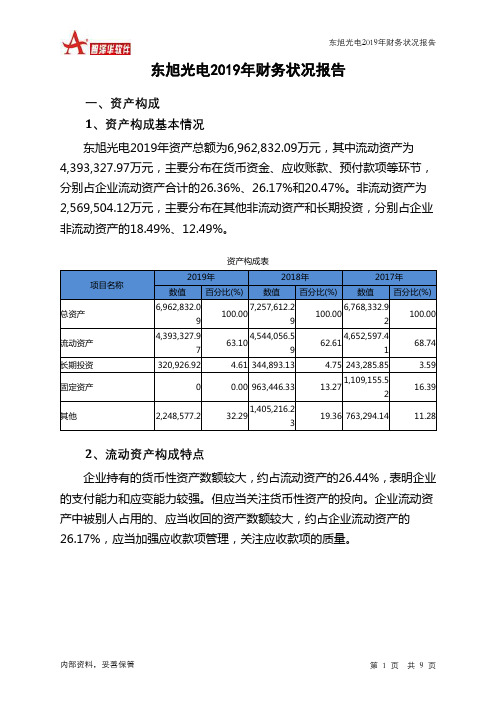

三、资产结构分析与2018年相比,2019年存货占营业收入的比例出现不合理增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2018年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东旭光电2019年是有现金支付能力的。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析东旭光电2019年的营业利润率为-4.58%,总资产报酬率为0.43%,净资产收益率为-3.40%,成本费用利润率为-4.72%。

东旭光电2019年财务分析综合报告东旭光电2019年财务分析综合报告

一、实现利润分析

2019年实现利润为负76,173.47万元,与2018年的273,783.16万元相比,2019年出现亏损,亏损76,173.47万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入大幅度下降,企业出现经营亏损,企业经营形势恶化,应迅速调整经营战略。

二、成本费用分析

2019年营业成本为1,398,640.41万元,与2018年的2,320,407.88万元相比有较大幅度下降,下降39.72%。

2019年销售费用为36,615.57万元,与2018年的33,447.63万元相比有较大增长,增长9.47%。

2019年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2019年管理费用为65,144.88万元,与2018年的

65,347.93万元相比变化不大,变化幅度为0.31%。

2019年管理费用占营业收入的比例为3.9%,与2018年的2.32%相比有所提高,提高1.59个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2019年财务费用为106,502.84万元,与2018年的72,269.52万元相比有较大增长,增长47.37%。

三、资产结构分析

与2018年相比,2019年存货占营业收入的比例出现不合理增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2018年相比,资产结构趋于恶化。

四、偿债能力分析

从支付能力来看,东旭光电2019年是有现金支付能力的。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析

内部资料,妥善保管第1 页共3 页。