金融工程模拟实验(郑振龙)

- 格式:ppt

- 大小:301.00 KB

- 文档页数:21

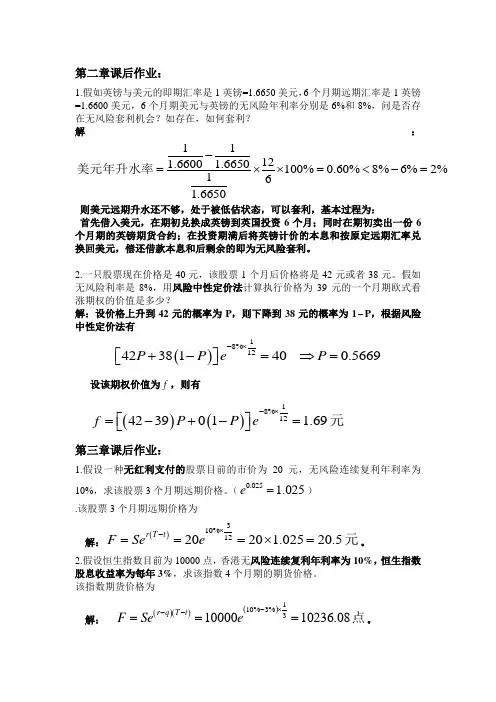

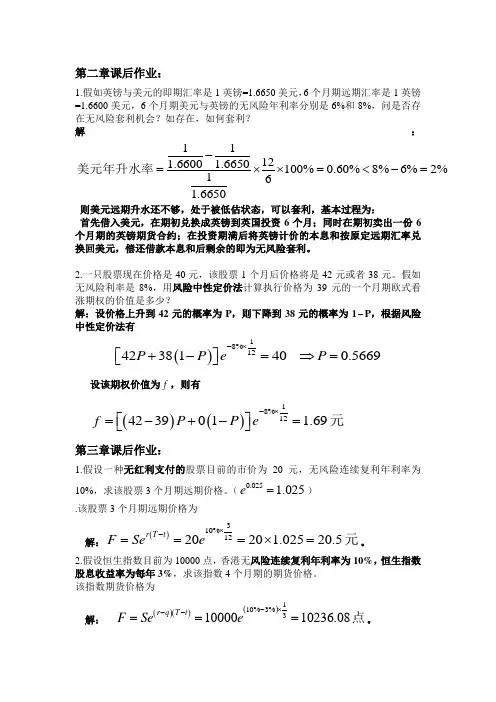

第二章课后作业:1.假如英镑与美元的即期汇率是1英镑=1.6650美元,6个月期远期汇率是1英镑=1.6600美元,6个月期美元与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利?解:11121.6600 1.6650100%0.60%8%6%2%161.6650-=⨯⨯=<-=美元年升水率 则美元远期升水还不够,处于被低估状态,可以套利,基本过程为:首先借入美元,在期初兑换成英镑到英国投资6个月;同时在期初卖出一份6个月期的英镑期货合约;在投资期满后将英镑计价的本息和按原定远期汇率兑换回美元,偿还借款本息和后剩余的即为无风险套利。

2.一只股票现在价格是40元,该股票1个月后价格将是42元或者38元。

假如无风险利率是8%,用风险中性定价法计算执行价格为39元的一个月期欧式看涨期权的价值是多少?解:设价格上升到42元的概率为P ,则下降到38元的概率为1-P ,根据风险中性定价法有()18%1242381400.5669P P eP -⨯+-= ⇒=⎡⎤⎣⎦设该期权价值为f ,则有 ()()18%12423901 1.69f P P e -⨯=-+-= ⎡⎤⎣⎦元第三章课后作业:1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。

(0.025 1.025e=) .该股票3个月期远期价格为解:()310%122020 1.02520.5r T t F Se e ⨯-===⨯= 元。

2.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期货价格。

该指数期货价格为解: ()()()110%3%31000010236.08r q T t F Se e -⨯--=== 点。

3.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,某投资者刚取得该股票6个月期的远期合约空头,请问:①该远期价格等于多少?若交割价格等于远期价格,则远期合约的初始值等于多少?②3个月后,该股票价格涨到35元,无风险利率仍为6%,此时远期价格和该合约空头价值等于多少?(0.010.0250.030.99,0.975, 1.03e e e --===)4.瑞士和美国两个月连续复利率分别为2%和7%,瑞士法郎的现货汇率为0.6500美元,2个月期的瑞士法郎期货价格为0.6600美元,请问有无套利机会?瑞士法郎期货的理论价格为:解:()()()17%2%60.65000.65540.6600$f r r T t F Se e -⨯--===<可见,实际的期货交割价格太高了。

金融工程郑振龙课后习题答案第1章7.该说法是正确的。

从图1.3中可以看出,如果将等式左边的标的资产多头移至等式右边,整个等式左边就是看涨期权空头,右边则是看跌期权空头和标的资产空头的组合。

9. ()5%4.821000012725.21⨯=元e⨯10. 每年计一次复利的年利率=(1+0.14/4)4-1=14.75%连续复利年利率= 4ln(1+0.14/4)=13.76%。

11. 连续复利年利率=12ln(1+0.15/12)=14.91%。

12. 12%连续复利利率等价的每季度支付一次利息的年利率=4(e0.03-1)=12.18%。

因此每个季度可得的利息=10000×12.8%/4=304.55元。

第2章1.2007年4月16日,该公司向工行买入半年期美元远期,意味着其将以764.21人民币/100美元的价格在2007年10月18日向工行买入美元。

合约到期后,该公司在远期合约多头上的盈亏=10000(752.63764.21)115,800⨯-=-。

2.收盘时,该投资者的盈亏=(1528.9-1530.0)×250=-275美元;保证金账户余额=19,688-275=19,413美元。

若结算后保证金账户的金额低于所需的维持保证金,即19,688(S P5001530)25015,750&指数期货结算价时(即+-⨯<S&P500指数期货结算价<1514.3时),交易商会收到追缴保证金通知,而必须将保证金账户余额补足至19,688美元。

3.他的说法是不对的。

首先应该明确,期货(或远期)合约并不能保证其投资者未来一定盈利,但投资者通过期货(或远期)合约获得了确定的未来买卖价格,消除了因价格波动带来的风险。

本例中,汇率的变动是影响公司跨国贸易成本的重要因素,是跨国贸易所面临的主要风险之一,汇率的频繁变动显然不利于公司的长期稳定运营(即使汇率上升与下降的概率相等);而通过买卖外汇远期(期货),跨国公司就可以消除因汇率波动而带来的风险,锁定了成本,从而稳定了公司的经营。

《⾦融⼯程》新第⼆版习题答案郑振龙《⾦融⼯程》课后题答案第⼆章1、按照式⼦:(1+8%)美元=1.8×(1+4%)马克,得到1美元=1.7333马克。

2、设远期利率为i,根据(1+9.5%)×(1+i)=1+9.875%,i=9.785%.3、存在套利机会,其步骤为:(1)以6%的利率借⼊1655万美元,期限6个⽉;(2)按市场汇率将1655万美元换成1000万英镑;(3)将1000万英镑以8%的利率贷出,期限6个⽉;(4)按1.6600美元/英镑的远期汇率卖出1037.5万英镑;(5)6个⽉后收到英镑贷款本息1040.8万英镑(1000e0.08×0.5),剩余3.3万英镑;(6)⽤1037.5万元英镑换回1722.3万美元(1037.5×1.66);(7)⽤1715.7美元(1665 e0.06×0.5)归还贷款本息,剩余6.6万美元;(8)套利盈余=6.6万美元+3.3万英镑。

4、考虑这样的证券组合:购买⼀个看涨期权并卖出Δ股股票。

如果股票价格上涨到42元,组合价值是42Δ-3;如果股票价格下降到38元,组合价值是38Δ。

若两者相等,则42Δ-3=38Δ,Δ=075。

可以算出⼀个⽉后⽆论股票价格是多少,组合的价值都是28.5,今天的价值⼀定是28.5的现值,即2 8.31=28.5 e-0.08×0.08333。

即-f+40Δ=28.31,f是看涨期权价格。

f=1.69。

5、按照风险中性的原则,我们⾸先计算风险中性条件下股票价格向上变动的概率p,它满⾜等式:42p+38(1-p)=40e0.08×0.08333,p=0.5669,期权的价值是:(3×0.5669+0×0.4331)e-0.0 8×0.08333=1.69,同题4按照⽆套利定价原则计算的结果相同。

6、考虑这样的组合:卖出⼀个看跌期权并购买Δ股股票。

金融工程郑振龙配套题库摘要:1.金融工程概述2.郑振龙及其金融工程配套题库3.金融工程配套题库的价值和意义4.如何有效利用金融工程配套题库正文:【金融工程概述】金融工程是一门跨学科的领域,它结合了金融学、数学、统计学和计算机科学等多个领域的知识,以解决金融市场上的问题和挑战。

金融工程师利用数学模型和计算机程序设计金融工具,以实现风险管理、投资策略和金融产品的创新等目标。

在我国,金融工程专业的发展日益迅速,吸引了大量学生和专业人士的关注。

【郑振龙及其金融工程配套题库】郑振龙是我国金融工程领域的知名专家,他在金融工程领域的教学和研究方面有着丰富的经验。

郑振龙教授编写的《金融工程》教材被广泛应用于高校的金融工程专业,成为该领域的经典教材。

此外,他还编写了一套金融工程配套题库,以帮助学生更好地理解和掌握金融工程的基本概念、理论和方法。

【金融工程配套题库的价值和意义】金融工程配套题库对于学生学习金融工程具有重要的价值和意义。

首先,题库中的题目紧密结合教材内容,可以帮助学生巩固和加深对教材知识的理解。

其次,题库中的题目涵盖了金融工程的各个领域,如金融衍生品、风险管理、投资策略等,可以帮助学生了解金融工程在实际应用中的各个方面。

最后,题库中的题目具有一定的难度和挑战性,可以培养学生的创新思维和解决实际问题的能力。

【如何有效利用金融工程配套题库】要有效利用金融工程配套题库,学生需要注意以下几点:1.在学习教材知识的过程中,结合题库中的题目进行练习,加深对教材知识的理解。

2.对于题库中的难题和挑战性题目,学生可以进行讨论和交流,共同探讨解决问题的方法和思路。

3.在完成题目的过程中,学生应该注重对解题方法的总结和归纳,形成自己的解题技巧和策略。

4.对于题库中的错误和疑问,学生应及时向老师请教,确保对知识的理解和掌握。

总之,金融工程配套题库是学生学习金融工程的重要辅助工具,能够帮助学生更好地掌握金融工程的基本概念、理论和方法。

金融工程郑振龙配套题库摘要:一、金融工程概述1.金融工程的定义2.金融工程的发展历程3.金融工程在金融市场中的作用二、金融工程的应用领域1.金融工具创新2.金融风险管理3.金融市场定价4.金融机构管理三、金融工程的题库及郑振龙教授1.金融工程题库的概念与作用2.郑振龙教授及其在金融工程领域的贡献3.郑振龙金融工程题库的特点与优势四、金融工程郑振龙配套题库的价值1.对学生的帮助与提升2.对教师的教学支持3.对金融工程领域发展的推动作用正文:金融工程是一门涉及金融理论、数学、计算机科学等多个领域的交叉学科,旨在解决金融市场中的各种问题。

随着金融市场的不断发展,金融工程的应用范围越来越广泛,对金融业的影响也越来越深远。

金融工程的应用领域包括金融工具创新、金融风险管理、金融市场定价和金融机构管理等方面。

其中,金融工具创新是金融工程的核心内容之一,通过设计新的金融产品和服务,满足市场参与者的需求。

金融风险管理是金融工程的另一个重要应用,通过对金融市场的风险进行量化和管理,降低金融机构和市场的风险。

金融市场定价是金融工程的另一个关键领域,通过数学模型和计算机技术,对金融产品的价格进行预测和定价。

金融机构管理是金融工程的另一个应用方向,通过对金融机构的运营和管理进行优化,提高金融机构的竞争力和盈利能力。

郑振龙教授是我国金融工程领域的著名学者,他在金融工程领域有着丰富的研究成果和教学经验。

为了更好地推动金融工程领域的发展,郑振龙教授结合自己的研究成果和教学经验,精心设计了一套金融工程题库。

这套题库涵盖了金融工程领域的各个方面,既有理论知识,也有实践应用,能够帮助学生全面掌握金融工程的核心内容。

金融工程郑振龙配套题库具有很高的实用价值和参考价值。

首先,这套题库能够帮助学生更好地掌握金融工程的理论知识和实践技能,提高学生的学习效果。

其次,这套题库能够为教师提供丰富的教学资源,帮助教师提高教学质量。

最后,这套题库还能够推动金融工程领域的研究和发展,为金融业的发展提供智力支持。

第二章课后作业:1.假如英镑与美元的即期汇率是1英镑=1.6650美元,6个月期远期汇率是1英镑=1.6600美元,6个月期美元与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利?解:11121.6600 1.6650100%0.60%8%6%2%161.6650-=⨯⨯=<-=美元年升水率 则美元远期升水还不够,处于被低估状态,可以套利,基本过程为:首先借入美元,在期初兑换成英镑到英国投资6个月;同时在期初卖出一份6个月期的英镑期货合约;在投资期满后将英镑计价的本息和按原定远期汇率兑换回美元,偿还借款本息和后剩余的即为无风险套利。

2.一只股票现在价格是40元,该股票1个月后价格将是42元或者38元。

假如无风险利率是8%,用风险中性定价法计算执行价格为39元的一个月期欧式看涨期权的价值是多少?解:设价格上升到42元的概率为P ,则下降到38元的概率为1-P ,根据风险中性定价法有()18%1242381400.5669P P eP -⨯+-= ⇒=⎡⎤⎣⎦设该期权价值为f ,则有 ()()18%12423901 1.69f P P e -⨯=-+-= ⎡⎤⎣⎦元第三章课后作业:1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。

(0.025 1.025e=) .该股票3个月期远期价格为解:()310%122020 1.02520.5r T t F Se e ⨯-===⨯= 元。

2.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期货价格。

该指数期货价格为解: ()()()110%3%31000010236.08r q T t F Se e -⨯--=== 点。

3.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,某投资者刚取得该股票6个月期的远期合约空头,请问:①该远期价格等于多少?若交割价格等于远期价格,则远期合约的初始值等于多少?②3个月后,该股票价格涨到35元,无风险利率仍为6%,此时远期价格和该合约空头价值等于多少?(0.010.0250.030.99,0.975, 1.03e e e --===)4.瑞士和美国两个月连续复利率分别为2%和7%,瑞士法郎的现货汇率为0.6500美元,2个月期的瑞士法郎期货价格为0.6600美元,请问有无套利机会?瑞士法郎期货的理论价格为:解:()()()17%2%60.65000.65540.6600$f r r T t F Se e -⨯--===<可见,实际的期货交割价格太高了。

第1章7. 该说法是正确的。

从图1.3中可以看出,如果将等式左边的标的资产多头移至等式右边,整个等式左边就是看涨期权空头,右边则是看跌期权空头和标的资产空头的组合。

9. ()5%4.821000012725.21e ⨯⨯=元10. 每年计一次复利的年利率=(1+0.14/4)4-1=14.75%连续复利年利率= 4ln(1+0.14/4)=13.76%。

11. 连续复利年利率=12ln(1+0.15/12)=14.91%。

12. 12%连续复利利率等价的每季度支付一次利息的年利率=4(e 0.03-1)=12.18%。

因此每个季度可得的利息=10000×12.8%/4=304.55元。

第2章1. 2007年4月16日,该公司向工行买入半年期美元远期,意味着其将以764.21人民币/100美元的价格在2007年10月18日向工行买入美元。

合约到期后,该公司在远期合约多头上的盈亏=10000(752.63764.21)115,800⨯-=-。

2. 收盘时,该投资者的盈亏=(1528.9-1530.0)×250=-275美元;保证金账户余额=19,688-275=19,413美元。

若结算后保证金账户的金额低于所需的维持保证金,即19,688(S P5001530)25015,750+-⨯<&指数期货结算价时(即S &P500指数期货结算价<1514.3时),交易商会收到追缴保证金通知,而必须将保证金账户余额补足至19,688美元。

3. 他的说法是不对的。

首先应该明确,期货(或远期)合约并不能保证其投资者未来一定盈利,但投资者通过期货(或远期)合约获得了确定的未来买卖价格,消除了因价格波动带来的风险。

本例中,汇率的变动是影响公司跨国贸易成本的重要因素,是跨国贸易所面临的主要风险之一,汇率的频繁变动显然不利于公司的长期稳定运营(即使汇率上升与下降的概率相等);而通过买卖外汇远期(期货),跨国公司就可以消除因汇率波动而带来的风险,锁定了成本,从而稳定了公司的经营。

金融工程模拟试卷1(含答案及评分标准)一、不定项选择(各3分,共30分)1、下列关于远期价格和期货价格关系的说法中,不正确的有:()A.当无风险利率恒定,且对所有到期日都不变时,交割日相同的远期价格和期货价格应相等。

B.当利率变化无法预测时,如果标的资产价格与利率呈正相关,那么远期价格高于期货价格。

C.当利率变化无法预测时,如果标的资产价格与利率呈负相关,那么期货价格高于远期价格。

D.远期价格和期货价格的差异幅度取决于合约有效期的长短、税收、交易费用、违约风险等因素的影响。

2、期货合约的空头有权选择具体的交割品种、交割地点、交割时间等,这些权利将对期货价格产生怎样的影响?()A.提高期货价格B.降低期货价格C.可能提高也可能降低期货价格D.对期货价格没有影响3、下列说法中,不正确的有:()A.维持保证金是当期货交易者买卖一份期货合约时存入经纪人帐户的一定数量的资金B.维持保证金是最低保证金,低于这一水平期货合约的持有者将收到要求追加保证金的通知C.期货交易中的保证金只能用现金支付D.所有的期货合约都要求同样多的保证金4、假设当前市场上长期国债期货的报价为93-08,下列债券中交割最便宜的债券为:()A.债券市场报价99-16,转换因子1.0382B.债券市场报价118-16,转换因子1.2408C.债券市场报价119-24,转换因子1.2615D.债券市场报价143-16,转换因子1.51885、假定某无红利支付股票的预期收益率为15%(1年计一次复利的年利率),其目前的市场价格为100元,已知市场无风险利率为5%(1年计一次复利的年利率),那么基于该股票的一年期远期合约价格应该等于:()A.115元B.105元C.109.52元D.以上答案都不正确6、下列因素中,与股票欧式期权价格呈负相关的是:()A.标的股票市场价格B.期权执行价格C.标的股票价格波动率D.期权有效期内标的股票发放的红利7、已知某种标的资产为股票的欧式看跌期权的执行价格为50美元,期权到期日为3个月,股票目前的市场价格为49美元,预计股票会在1个月后派发0.5美元的红利,连续复利的无风险年利率为10%,那么该看跌期权的内在价值为:()A.0.24美元B.0.25美元C.0.26美元D.0.27美元8、拥有无红利股票美式看涨期权多头的投资者有可能采取下列行动中的哪些?()A .一旦有钱可赚就立即执行期权B .当股价跌到执行价格以下时,购买一补偿性的看跌期权C .当期权处于深度实值时,该投资者可以立即出售期权D .对于投资者而言,提前执行该期权可能是不明智的9、假设一种无红利支付股票目前的市价为10元,我们知道在3个月后,该股票的价格要么是11元,要么是9元,如果无风险利率是10%,那么对于一份3个月期,协议价格为10.5元的欧式看涨期权而言,下列说法正确的是:()A .该看涨期权的价值为0.31元B .该看涨期权的价值为0.32元C .该股票在风险中性世界中上涨的概率为62.66%D .该股票在风险中性世界中上涨的概率为61.46%10、下列期权的组合中,可以构成牛市差价组合的是:()A .一份看涨期权多头与一份同一期限较高协议价格的看涨期权空头B .一份看跌期权多头与一份同一期限较高协议价格的看跌期权空头C .一份看涨期权多头与一份同一期限较低协议价格的看涨期权空头D .一份看跌期权多头与一份同一期限较低协议价格的看跌期权空头二、 判断题(各2分,共20分)1、 其他条件均相同,β值高的股票的期货价格要高于β值低的股票的期货价格。

第10章1、该投资者最终的回报为:max(S T -X,0)+min(S T -X,0)=S T -X可见,这相当于协议价格为X 的远期合约多头。

本习题说明了如下问题:(1) 欧式看涨期权多头和欧式看跌期权空头可以组成远期合约多头;欧式看涨期权空头和欧式看跌期权多头可以组成远期合约空头。

(2) 远期合约多头可以拆分成欧式看涨期权多头和欧式看跌期权空头;远期合约空头可以拆分成欧式看涨期权空头和欧式看跌期权多头。

(3) 当X 等于远期价格时,远期合约的价值为0。

此时看涨期权和看跌期权的价值相等。

2、他在5月份收入200元,9月份付出500元(=(25-20)×100)。

3、下限为:30-27e -0.06×0.25=3.40元。

4、看跌期权价格为: p=c+Xe -rT +D-S 0=2+25e -0.5×0.08+0.5e -0.1667×0.08+0.5e -0.4167×0.08-24 =3.00元。

5、(1)假设公司价值为V ,到期债务总额为D ,则股东在1年后的结果为: max(V-D,0)这是协议价格为D ,标的资产为V 的欧式看涨期权的结果。

(2)债权人的结果为:min(V,D)=D-max(D-V,0)由于max(D-V,0)是协议价格为D 、标的资产为V 的欧式看跌期权的结果。

因此该债权可以分拆成期末值为D 的无风险贷款,加上欧式看跌期权空头。

(3)股东可以通过提高V 或V 的波动率来提高股权的价值。

第一种办法对股东和债权人都有利。

第二种办法则有利于股东而不利于债权人。

进行风险投资显然属于第二种办法。

6、 (1)当 2.25p =时,()32.26,33.25r T t c Xe p S --+=+=,所以正确套利方法为买入看涨期权,卖空看跌期权和股票,将净现金收入30.25元进行3个月的无风险投资,到期时将获得31.02元。

第二章课后作业:1.假如英镑与美元的即期汇率是1英镑=美元,6个月期远期汇率是1英镑=美元,6个月期美元与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利? 解:11121.6600 1.6650100%0.60%8%6%2%161.6650-=⨯⨯=<-=美元年升水率 则美元远期升水还不够,处于被低估状态,可以套利,基本过程为:首先借入美元,在期初兑换成英镑到英国投资6个月;同时在期初卖出一份6个月期的英镑期货合约;在投资期满后将英镑计价的本息和按原定远期汇率兑换回美元,偿还借款本息和后剩余的即为无风险套利。

2.一只股票现在价格是40元,该股票1个月后价格将是42元或者38元。

假如无风险利率是8%,用风险中性定价法计算执行价格为39元的一个月期欧式看涨期权的价值是多少?解:设价格上升到42元的概率为P ,则下降到38元的概率为1-P ,根据风险中性定价法有 设该期权价值为f ,则有()()18%12423901 1.69f P P e -⨯=-+-= ⎡⎤⎣⎦元第三章课后作业:1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。

(0.025 1.025e =).该股票3个月期远期价格为 解:()310%122020 1.02520.5r T t F Se e ⨯-===⨯= 元。

2.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期货价格。

该指数期货价格为解: ()()()110%3%31000010236.08r q T t F Se e -⨯--=== 点。

3.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,某投资者刚取得该股票6个月期的远期合约空头,请问:①该远期价格等于多少?若交割价格等于远期价格,则远期合约的初始值等于多少?②3个月后,该股票价格涨到35元,无风险利率仍为6%,此时远期价格和该合约空头价值等于多少?(0.010.0250.030.99,0.975, 1.03e e e --===)解:①(1)2个月和5个月后派发的1元股息的现值250.060.060.010.02512120.990.975 1.965I ee e e -⨯-⨯--=+=+=+=元。