Chapter7期权的回报与价格分析.pptx

- 格式:pptx

- 大小:1022.21 KB

- 文档页数:57

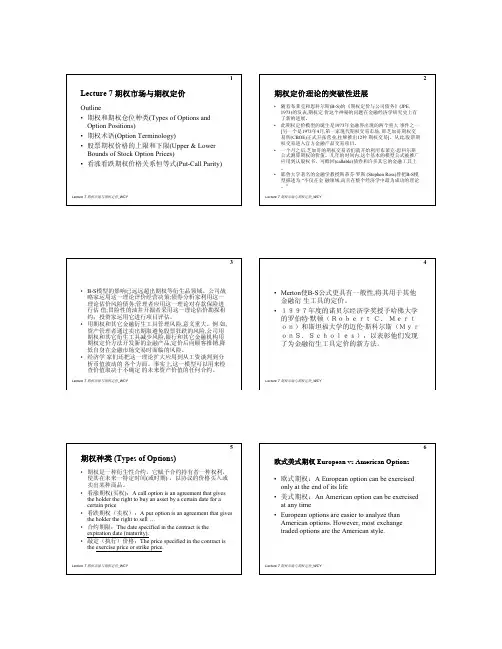

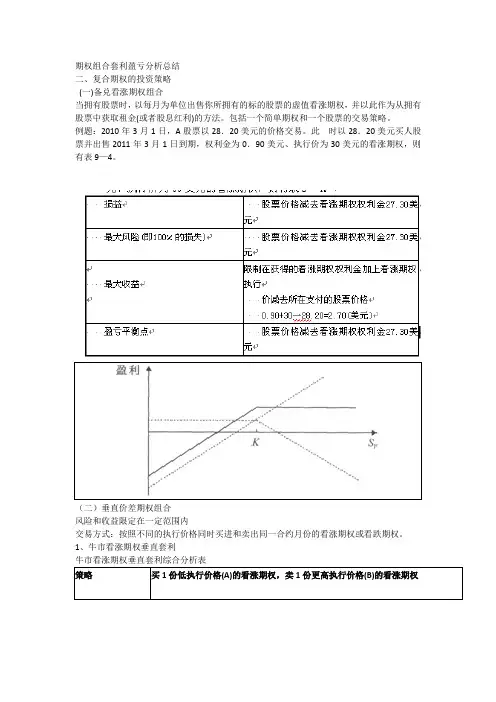

期权组合套利盈亏分析总结二、复合期权的投资策略(一)备兑看涨期权组合当拥有股票时,以每月为单位出售你所拥有的标的股票的虚值看涨期权,并以此作为从拥有股票中获取租金(或者股息红利)的方法。

包括一个简单期权和一个股票的交易策略。

例题:2010年3月1日,A股票以28.20美元的价格交易。

此时以28.20美元买人股票并出售2011年3月1日到期,权利金为0.90美元、执行价为30美元的看涨期权,则有表9—4。

(二)垂直价差期权组合风险和收益限定在一定范围内交易方式:按照不同的执行价格同时买进和卖出同一合约月份的看涨期权或看跌期权。

1、牛市看涨期权垂直套利策略买1份低执行价格(A)的看涨期权,卖1份更高执行价格(B)的看涨期权2、熊市看跌期权垂直套利熊市看跌期权垂直套利综合分析表二、水平价差期权组合构造方式1、卖出一个看涨(或看跌)期权,同时买进一个具有相同执行价格且期限较长的看涨(或看跌)期权。

2、近期期权的时间价值要比远期期权的衰减得更快水平套利的一般做法是买远卖近。

(四)蝶式套利策略三种具有相同标的物、相同到期期限、不同执行价格的期权合约组成1、买入蝶式套利买入蝶式套利综合分析表构造方式注意本策略的执行价格间距相等(1)买进一个低执行价格(A)的看涨期权,卖出两个中执行价格(B)的看涨期权,再买进一个高执行价格(C)看涨期权(2)买进一个低执行价格(A)的看跌期权,卖出两个中执行价格(B)的看跌期权,再买进一个高执行价格(C)看跌期权使用范围对那些认为标的物价格不可能发生较大波动的投资者来说,这是一个非常适当的策略。

预期市价将进入盘整上升局面,希望在一定市价范围内赚取时间价值及波动幅度值,但又担心市价一旦超出预期的买卖范围的话,会遭遇如期货一样的风险,因此,希望损失也有限损益平衡点高平衡点(P2)=中执行价格+最大收益低平衡点(P1)=中执行价格一最大收益最大风险净权利金最大收益中执行价格一低执行价格一净权利金图8-17 买入蝶式套利组合损益图2、卖出蝶式套利构造方式注意本策略的执行价格间距相等卖出一个低执行价格(A)看涨期权,买入两个中执行价格(B)的看涨期权,再卖出一个高执行价格(c)的看涨期权卖出一个低执行价格(A)的看跌期权,买人两个中执行价格(B)的看跌期权,再卖出一个高执行价格(C)的看跌期权使用范围认为标的物价格可能发生较大波动,预期标的物结算价会在平衡点之外投资者认为市价出现向上或向下突破,但又嫌买入跨式期权权利金支出太多此外,他决定无论市价上升或下跌,只要一到某个价格水平便将策略平仓,因此,没必要保留市况无限上升或下跌机会这种策略风险有限、利润也有限。

期权基本知识ppt课件目录CONTENCT •期权概述•期权合约要素•期权类型与交易策略•期权定价模型与方法•期权市场参与者与交易规则•期权的风险管理与应用前景01期权概述01020304定义权利而非义务杠杆效应时间价值定义与特点期权合约的价值通常低于标的资产的价值,因此具有杠杆效应。

期权的买方有权利但无义务执行合约。

期权是一种金融衍生品,赋予持有者在未来某一特定日期或之前,以特定价格购买或出售一种资产的权利。

期权价格中包含时间价值,随着到期日的临近而逐渐减小。

期权市场的发展历程早期历史期权交易起源于古希腊和古罗马时期,当时主要用于农产品和商品的交易。

现代期权市场20世纪70年代,芝加哥期权交易所(CBOE)推出标准化股票期权合约,标志着现代期权市场的诞生。

全球发展随后,期权市场在全球范围内迅速发展,涉及股票、指数、外汇、商品等多种标的资产。

标准化程度不同期货合约是高度标准化的,而期权合约可以根据买卖双方的需求进行定制。

交易双方的权利与义务不同期货合约的买卖双方都有义务执行合约,而期权的买方只有权利没有义务。

交易场所不同远期合约通常在场外市场交易,而期权合约可以在交易所上市交易。

杠杆效应不同远期合约通常没有杠杆效应,而期权合约具有杠杆效应。

定制程度不同互换合约通常是高度定制的,而期权合约可以根据买卖双方的需求进行一定程度的定制。

交易目的不同互换合约主要用于管理特定风险或获取特定收益,而期权合约可以用于投机、套利等多种交易目的。

02期权合约要素80%80%100%标的资产期权合约中约定的买卖对象,可以是股票、指数、外汇、商品等。

包括股票、债券、商品、外汇、指数等。

标的资产的价格波动、市场供求关系等。

定义种类影响因素行权价格种类分为实值期权、平值期权和虚值期权,根据行权价格与标的资产市场价格的关系而定。

定义期权合约中约定的买卖标的资产的价格。

影响因素行权价格的高低直接影响期权的内在价值和时间价值。

期权合约中约定的最后交易日,到期后期权合约失效。

01期权定义02期权分类期权是一种合约,赋予持有人在某一特定日期或该日之前的任何时间以固定价格购进或售出一种资产的权利。

根据标的物不同可分为股票期权、股指期权、商品期权等;根据行权方式不同可分为欧式期权和美式期权;根据权利性质不同可分为看涨期权和看跌期权。

期权定义及分类行权价格与到期日行权价格又称执行价格,是期权合约规定的、买方行使权利时购买或出售标的资产的价格。

到期日期权合约规定的、期权买方可行使权利的最后日期。

欧式期权只能在到期日行权,美式期权可以在到期日及之前任意时间行权。

权利金构成及影响因素权利金构成期权的权利金由内在价值和时间价值两部分组成。

内在价值是指期权的行权价格与标的资产市场价格之间的差额,时间价值是指期权价格中超出内在价值的部分。

影响因素影响期权权利金的因素包括标的资产价格、行权价格、剩余到期时间、波动率、无风险利率等。

买卖双方权利义务关系买方权利与义务买方有权在合约规定的时间内以约定的行权价格购买或出售标的资产,并支付相应的权利金。

买方在行权前无需承担任何义务。

卖方权利与义务卖方在收取权利金后,有义务在合约规定的时间内以约定的行权价格向买方出售或购买标的资产。

卖方在行权前需承担潜在的无限风险。

01全球期权市场规模根据国际清算银行(BIS)数据,全球期权市场规模持续增长,交易量巨大。

02主要期权交易所包括芝加哥期权交易所(CBOE)、欧洲期货交易所(Eurex)等,提供丰富的期权合约交易。

03期权品种创新随着市场需求变化,新型期权品种不断涌现,如二元期权、障碍期权等。

全球期权市场现状03中国期权市场起步较晚,但发展迅速。

2015年,上证50ETF 期权合约上市交易,标志着中国期权市场正式开启。

起步阶段随后几年,中国期权市场不断推出新品种,包括豆粕、白糖等商品期权以及沪深300、中证500等股指期权。

品种丰富为规范市场秩序,中国证监会等监管部门不断完善相关法规,保障期权市场健康发展。