进出口税费概述

- 格式:ppt

- 大小:218.50 KB

- 文档页数:26

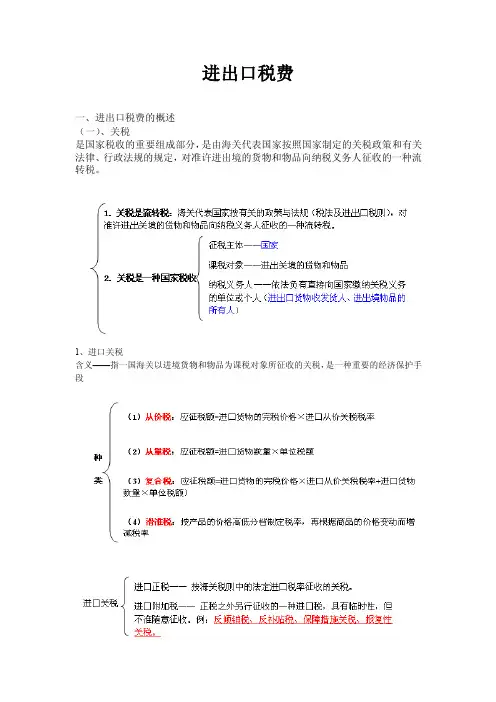

主要指:关税、消费税、增值税、船舶吨税等 ⼀、关税 关税课税对象是进出关境的货物和物品(不包括进出境运输⼯具)。

计税前要将审定的完税价格折算成⼈民币:完税价格计算⾄元,元以下的四舍五⼊。

税额计算到分,分以下四舍五⼊。

税款的起征点为⼈民币50元。

(⼀)进⼝关税:(以CIF征收)。

⽬的是:实施产业政策、调整产业结构、保护经济、发展进出⼝贸易 1、按计量标准分: 从价税税额 = 货物的完税价格×从价税率 从量税税额 = 货物数量×单位税额(重量、数量、容量等)(如啤酒、原油、胶卷、冻鸡) 复合税税额 = 货物的完税价格×从价税率+货物数量×单位税额(录/摄像机、放像机、⾮家⽤摄录⼀体机、部分数字相机) 滑准税 = 完税价格×反倾销税税率(配额外棉花:价格⾼时税低、价格低时税⾼) 2、⼜分为:正税 附加税:具有临时性 反补贴税、 反倾销税、 保障性关税、 特别关税(报复性关税), 97年的《反倾销税和反补贴税条例》是第⼀个反倾销、反补贴法规。

我国⽬前进⼝附加税主 要是反倾销税。

反倾销税额不超过倾销差额。

特别关税:是针对对我国产品实施歧视性关税或待遇国家征收的, (⼆)出⼝关税:出⼝税率中暂定税率优先;⽬的是控制过度、⽆序出⼝,保护国内重要资源 1、特例:鳗鱼苗、铅矿砂、锌矿砂 ⼀般贸易和边境⼩额贸易项下的尿素实⾏季节性暂定税率:10-12⽉15%,其余30%. ⼀般贸易、加⼯贸易、边境⼩额贸易项下的≤99.95%的⾮合⾦铝,征收5%的出⼝关税 2、公式:⽆复合税完税价格 出⼝从价关税 = FOB÷(1+出⼝关税税率) × 出⼝关税税率 *、出⼝货物的成交价格中如果包括⽀付给境外的、单独列明的佣⾦,要从完税价格中扣除 出⼝从量关税 = 货物数量×单位税额 ⼆、进⼝环节税:增值税、消费税两种,均94年开征。

(⼀)增值税:以新增价值为课税对象,向报关地交纳;减免税项⽬由国务院规定;起征额为⼈民币50元,交纳期限与关税相同。

第五章进出口税费第一节进出口税费概述进出口税费:指在进出口环节中由海关依法征收的关税、消费税、增值税等税费。

注意:船舶吨税也由海关代征,但目前不属于进出口环节由海关依法征收的税费。

进出口税费征收的法律依据:《海关法》、《关税条例》以及其他有关法律行政法规。

多选题(2006年考题)下列属进出口环节由海关依法征收的税费是()A.关税B.消费税C.进口车辆购置附加费D.船舶吨税答案:AB关税一、关税※关税的概念:1、关税:是由海关代表国家制定的关税政策和有关法律、行政法规的规定,对准许进出关境的货物和物品向纳税义务人征收的一种流转税。

2、关税的主体:国家(海关代表国家征收)3、关税的对象:进出关境的货物和物品判断题我国关税征收的客体也就是征税的对象是各类进出境人员、运输工具、货物和物品。

答案:错误解释:各类进出境人员不属于征税对象,运输工具所征收的不是关税,而是船舶吨税。

关税的种类※关税的种类从报关业务的角度来看,关税分为:进口关税、出口关税(一)进口关税1、含义进口关税:指一国海关以进境货物和物品为课税对象所征收的关税。

2、计征方法进口关税计征方法包括:从价税、从量税、复合税、滑准税等(1)从价税——以货物、物品的价格作为计税标准计算公式:从价税应征税额=货物的完税价格×从价税税率※价格和税额成正比例关系的关税。

(2)从量税——以货物、物品的计量单位作为计税标准计量单位:如重量、数量、容量等计算公式:从量税应征税额=货物计量单位总额×从量税税率*我国目前征收从量税的进口商品:冻鸡、石油原油、啤酒、胶卷等目前我国不实行从量计税的进口商品是()A.冻乌鸡B.鲜啤酒C.未梳原棉D.盘装胶卷答案:C复合税(3)复合税——一个税目中的商品同时使用从价、从量两种标准计税,两种税率合并计征计算公式:复合税应征税额=从价部分的关税额+从量部分的关税额=货物的完税价格×从价税税率+货物计量单位总额×从量税税率*我国目前征收复合税的进口商品:录像机、放像机、摄像机、非家用型摄录一体机、部分数字照相机等。

第六章进出口税费教学要求:1、掌握税费种类2、掌握滞纳金计算3、掌握各种税费计算进出口税费是指在进出口环节中由海关依法征收的关税、消费税、增值税和船舶吨税等税费。

依法征收税费是海关的重要任务之一。

依法缴纳税费是有关纳税义务人的基本义务,也是报关员必备的报关技能。

一、关税概念:按照国家制定的关税政策和公布实施的税法及进出口税则,对准进出关境的货物和物品征收的一种流转税;(一)进口关税种类(1)从价税,以货物的价格作为计税标准,以应征税额占货物价格的百分比为税率,价格和税额成正比例关系。

从价税应征税额=货物的完税价格×从价税税率(2)从量税,以货物的计量单位如重量、数量、容量等作为计税标准。

从量税应征税额=货物数量×单位税额(3)复合税,在海关税则中,一个税目中的商品同时使用从价从量两种标准计税,计税时按两种标准合并计征的一种关税。

复合税应征税额=货物的完税价格×从价税税率+货物数量×单位税额(二)出口关税它是一国海关以出境货物和物品为课税对象所征收的关税。

我国目前征收的出口关税有从价税和从量税。

从价税的应征出口关税税额=出口货物完税价格×出口关税率其中:出口货物完税价格=FOB/(1+出口关税税率),即出口货物是以FOB 价格成交的,应以该价格扣除出口关税后作为完税价格;如果以其他价格成交的,应换算成FOB价后再按上述公式计算。

从量税的应征出口关税税额=货物数量×单位税额进口环节税进口货物和物品在输海关手续放行后,进入国内流通领域,与国内货物同等对待,所以应缴纳应征的国内税。

这些税务局依法由海关在进口环节征收。

目前海关征收的国内税费主要有增值税、消费税两种。

按规定,船舶吨税也由海关征收。

二、增值税1、概念增值税是以商品的生产、流通和劳务服务各个环节所创造的新增价值为课税对象的一种流转税。

我国自1994年全面推行并采用国际通行的增值税制。

2、增值税的征纳进口环节的增值税由海关征收,其他环节的增值税由税务机关征收。

进出口税费计算概述引言进出口税费计算是国际贸易中一个重要的环节。

正确计算进出口商品的税费,对于企业来说,不仅涉及成本把控,还直接关系到企业的竞争力和盈利能力。

本文将概述进出口税费计算的基本概念、计算方法以及影响因素。

一、进出口税费计算的基本概念进出口税费计算是指对进出口商品在进出口关境时需要缴纳的各项税费进行准确计算和核算的过程。

根据相关国家和地区的法律法规规定,进出口商品需要缴纳的税费包括关税、增值税、消费税、进口环境保护税等。

1.1 关税关税是指进口商品在进入目标国家或地区时按照一定的税率计算的税费。

关税的税率根据不同的商品和国家地区有所不同,通常以商品的价值为基础计算。

1.2 增值税增值税是指对商品的增值部分征收的一种税费。

进口商品的增值税按照商品的进口货值和相应税率计算,对于出口商品,一般可以享受退税政策。

1.3 消费税消费税是对特定商品进行征收的一种税费,主要针对一些奢侈品和高消费商品。

消费税的税率和征收范围因国家和地区而异。

1.4 进口环境保护税进口环境保护税是指对进口商品根据其对环境的污染程度征收的一种税费。

进口环境保护税的税率和征收范围也因国家和地区而异。

二、进出口税费计算的方法进出口税费的计算涉及到多个税种和计算参数,根据不同的国家和地区的要求有所差异。

以下是一般的进出口税费计算方法:2.1 核算进出口商品的货值进出口税费的计算需要根据商品的价值进行核算。

一般来说,进口商品的货值可以根据商品的发票价格或者根据相关的报关单据来确定。

对于出口商品,货值可以根据出口报关单据或者合同价格来确定。

2.2 根据税率计算关税根据国家或地区的关税规定和商品的HS编码,可以确定商品的关税税率。

关税的计算方法是将商品的货值乘以关税税率。

2.3 计算增值税和消费税进口商品的增值税和消费税的计算方法是将商品的进口货值加上关税,然后乘以相应的税率。

2.4 计算进口环境保护税进口环境保护税的计算方法根据商品的污染程度和税率来确定。

进出口税费一、进出口税费的概述(一)、关税是国家税收的重要组成部分,是由海关代表国家按照国家制定的关税政策和有关法律、行政法规的规定,对准许进出境的货物和物品向纳税义务人征收的一种流转税。

1、进口关税含义——指一国海关以进境货物和物品为课税对象所征收的关税,是一种重要的经济保护手段2、出口关税1.含义——指以出境货物、物品为课税对象所征收的关税2.目的——限制、调控某些商品的过渡、无序出口,特别是防止本国一些重要自然资源和原材料的无序出口。

3.计算公式——应征出口关税税额=出口货物完税价格×出口关税税率出口货物完税价格=FOB/1+出口关税税率目前我国海关对鳗鱼苗、铅砂矿等部分出口商品征收出口关税3、暂准进出境货物进出口关税第二类暂准进出境货物(即《关税条例》第四十二条第一款所列范围以外的其它暂准进出境货物海关按审定进出口货物完税价格的有关规定和海关接受该货物申报进出境之日适用的计征汇率、税率,审核确定其完税价格、按月征收税款,或者在规定期限内货物复运出境或者复运进境时征收税款。

暂准进出境货物在规定期限届满后不再复运出境或进境的,纳税义务人应当在规定期限届满前向海关申报办理进出口纳税手续,缴纳剩余税款。

计征税款的期限为60个月。

不足一个月但超过15天的,按一个月计征;不超过15天的,免予计征。

计征税款的期限自货物放行之日起计算。

按月征收税款的计算公式为:每月关税税额=关税总额×(1÷60)每月进口环节代征税税额=进口环节代征税总额×(1÷60)二、进口环节海关代征税进口货物、物品在办理海关手续放行后,进入国内流通领域,与国内货物同等对待,所以应缴纳应征的国内税。

主要有增值税、消费税两种。

1、增值税1.含义——以商品的生产、流通和劳务服务各个环节所创造的新增价值为课税对象的一种流转税。

3.征收范围——我国境内销售货物(销售不动产或免征的除外)、进口货物和提供加工、修理、修配劳务的单位或个人。

进出口税费概述1. 简介进出口税费是指进口和出口商品时需要缴纳的各类税费。

各国的进出口税费政策有所不同,但总体来说,进出口税费旨在调节国际贸易,保护国内市场,促进经济发展。

本文将对进出口税费进行概述,包括常见的进出口税费种类以及其作用。

2. 进口税费2.1 关税关税是进口商品时需要缴纳的最基本的税费,它是根据商品的进口价值计算的一种税费。

关税的作用是保护国内市场,防止廉价进口商品对国内产业造成冲击,并且可以为国家提供财政收入。

增值税是根据进口商品增值部分计算的税费。

增值税的意义在于使国内和进口商品在税负上保持一致,避免国外商品具有竞争优势。

2.3 消费税消费税是对进口商品的一种特殊税费,它针对特定商品征收,如烟草、酒精和高档奢侈品等。

消费税的目的是调节特定商品的消费以及提供财政收入。

2.4 投资税收优惠有些国家会对进口用于投资或生产领域的设备、原材料等给予税收优惠政策,以吸引外国投资,促进经济发展。

3.1 出口关税退税为了鼓励出口业务,一些国家会对出口商品给予关税退税。

出口关税退税的作用是提高出口商品的价格竞争力,促进出口贸易。

3.2 出口加工区和自由贸易区一些国家会设立出口加工区和自由贸易区,对在这些区域生产的出口产品给予税收优惠政策。

这些区域的设立旨在吸引外国投资,提高出口业务的效益。

3.3 出口补贴为了支持出口业务,一些国家会对出口产品给予补贴,以降低生产成本,提高出口竞争力。

4. 其他相关税费4.1 保证金保证金是进口商品时需要缴纳的一种金融担保措施,其目的是确保进口商能够按时付款。

4.2 物流费用进口和出口商品时,还需要支付一定的物流费用,包括运输费、货物保险费等。

这些费用根据货物的性质、数量和运输方式等因素而定。

5. 总结进出口税费是国际贸易中一个重要的方面,它既是国家保护国内市场和促进经济发展的手段,也是国际竞争中提高产品竞争力的策略。

各国的进出口税费政策有所不同,了解和掌握这些政策对于开展进出口业务至关重要。

进出口税费的基础知识1. 介绍进出口税费是指国家对进出口商品征收的各种税费,主要包括进口关税、增值税、消费税等。

了解和掌握进出口税费的基础知识对于从事进出口业务的企业和个人来说至关重要。

本文将介绍进出口税费的基础知识,包括相关政策和税费计算方法。

2. 进口税费2.1 进口关税进口关税是指国家对进口商品征收的税费,它是进口商品的成本之一。

进口关税根据商品的分类、原产国和进口国的贸易协定等因素而有所不同。

通常情况下,关税按照商品的申报价值计算,申报价值是指进口商品的成交价格加上运费和保险费用。

增值税是指国家对商品的增值部分征收的一种税费。

对于进口商品,增值税按照进口商品的销售价格计算,计算公式为:增值税 = 进口商品的销售价格 × 税率。

增值税的税率根据商品的分类而有所不同,一般为13%或17%。

2.3 消费税消费税是指国家对某些特定消费品征收的税费,包括烟草、酒类、汽车等。

对于进口消费品,消费税的计算方式与增值税类似,按照进口商品的销售价格计算,计算公式为:消费税 = 进口商品的销售价格 × 税率。

消费税的税率根据商品的种类而有所不同。

3.1 出口退税出口退税是指国家为鼓励出口,对出口商品的增值税和消费税予以退还的政策。

出口退税的金额根据出口商品的销售价格计算,计算公式和税率由国家相关部门规定。

出口退税可以有效降低出口商品的成本,提高竞争力。

3.2 贸易壁垒在一些国家或地区,对一些特定的出口商品征收关税或采取其他贸易壁垒,以保护本国产业不受外国竞争的冲击。

企业在进行出口业务时,需要了解并克服这些贸易壁垒,以确保出口商品能够顺利进入目标市场。

4. 税费计算方法4.1 单一税率在一些国家或地区,进口关税、增值税和消费税采用单一税率的计算方法。

即进口商品的申报价值乘以单一的税率即可得到应缴纳的税费金额。

4.2 多重税率在另一些国家或地区,进口关税、增值税和消费税采用多重税率的计算方法。