第12章 税制结构教学教案

- 格式:ppt

- 大小:476.50 KB

- 文档页数:48

《纳税实务》第一章:税收概述教学目标:1. 理解税收的定义和特征2. 掌握税收的分类和作用3. 了解税收制度的基本构成教学内容:1. 税收的定义和特征2. 税收的分类a. 直接税和间接税b. 流转税、所得税、财产税、资源税3. 税收的作用4. 税收制度的基本构成教学过程:1. 导入:介绍税收的概念和重要性2. 讲解:详细讲解税收的定义、特征、分类和作用3. 案例分析:分析具体税收案例,加深对税收制度的理解4. 总结:回顾本章内容,强调税收制度的基本构成教学评估:1. 课堂提问:检查学生对税收概念和分类的理解2. 案例分析报告:评估学生对税收案例的分析能力《纳税实务》第二章:税收政策和税收立法教学目标:1. 理解税收政策的作用和目标2. 掌握税收立法的基本原则3. 了解税收政策和税收立法的关系教学内容:1. 税收政策的作用和目标2. 税收立法的基本原则3. 税收政策和税收立法的关系4. 我国税收政策的发展历程教学过程:1. 导入:介绍税收政策和税收立法的重要性2. 讲解:详细讲解税收政策的作用、目标、基本原则和我国税收政策的发展历程3. 案例分析:分析具体税收政策案例,加深对税收政策和税收立法关系的理解4. 总结:回顾本章内容,强调税收政策的作用和目标教学评估:1. 课堂提问:检查学生对税收政策和税收立法的理解2. 案例分析报告:评估学生对税收政策案例的分析能力《纳税实务》第三章:税收征收管理教学目标:1. 理解税收征收管理的基本原则2. 掌握税收征收管理的主要环节3. 了解税收征收管理的基本制度教学内容:1. 税收征收管理的基本原则2. 税收征收管理的主要环节a. 税务登记b. 税款征收c. 税务检查d. 争议处理3. 税收征收管理的基本制度a. 纳税申报制度b. 税务信用管理制度c. 税收信息化管理制度教学过程:1. 导入:介绍税收征收管理的重要性2. 讲解:详细讲解税收征收管理的基本原则、主要环节和基本制度3. 案例分析:分析具体税收征收管理案例,加深对税收征收管理实务的理解4. 总结:回顾本章内容,强调税收征收管理的基本原则和主要环节教学评估:1. 课堂提问:检查学生对税收征收管理的基本原则和主要环节的理解2. 案例分析报告:评估学生对税收征收管理案例的分析能力《纳税实务》第四章:企业所得税征收管理教学目标:1. 理解企业所得税的定义和作用2. 掌握企业所得税的税率和征收方法3. 了解企业所得税征收管理的基本规定教学内容:1. 企业所得税的定义和作用2. 企业所得税的税率和征收方法3. 企业所得税征收管理的基本规定4. 企业所得税的优惠政策教学过程:1. 导入:介绍企业所得税的重要性2. 讲解:详细讲解企业所得税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体企业所得税征收管理案例,加深对企业所得税征收管理实务的理解4. 总结:回顾本章内容,强调企业所得税的税率和征收方法教学评估:1. 课堂提问:检查学生对企业所得税的理解2. 案例分析报告:评估学生对企业所得税征收管理案例的分析能力《纳税实务》第五章:个人所得税征收管理教学目标:1. 理解个人所得税的定义和作用2. 掌握个人所得税的税率和征收方法3. 了解个人所得税征收管理的基本规定教学内容:1. 个人所得税的定义和作用2. 个人所得税的税率和征收方法3. 个人所得税征收管理的基本规定4. 个人所得税的优惠政策教学过程:1. 导入:介绍个人所得税的重要性2. 讲解:详细讲解个人所得税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体个人所得税征收管理案例,加深对个人《纳税实务》第六章:增值税征收管理教学目标:1. 理解增值税的定义和作用2. 掌握增值税的税率和征收方法3. 了解增值税征收管理的基本规定教学内容:1. 增值税的定义和作用2. 增值税的税率和征收方法3. 增值税征收管理的基本规定4. 增值税的优惠政策教学过程:1. 导入:介绍增值税的重要性2. 讲解:详细讲解增值税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体增值税征收管理案例,加深对增值税征收管理实务的理解4. 总结:回顾本章内容,强调增值税的税率和征收方法教学评估:1. 课堂提问:检查学生对增值税的理解2. 案例分析报告:评估学生对增值税征收管理案例的分析能力《纳税实务》第七章:消费税征收管理教学目标:1. 理解消费税的定义和作用2. 掌握消费税的税率和征收方法3. 了解消费税征收管理的基本规定教学内容:1. 消费税的定义和作用2. 消费税的税率和征收方法3. 消费税征收管理的基本规定4. 消费税的优惠政策教学过程:1. 导入:介绍消费税的重要性2. 讲解:详细讲解消费税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体消费税征收管理案例,加深对消费税征收管理实务的理解4. 总结:回顾本章内容,强调消费税的税率和征收方法教学评估:1. 课堂提问:检查学生对消费税的理解2. 案例分析报告:评估学生对消费税征收管理案例的分析能力《纳税实务》第八章:营业税征收管理教学目标:1. 理解营业税的定义和作用2. 掌握营业税的税率和征收方法3. 了解营业税征收管理的基本规定教学内容:1. 营业税的定义和作用2. 营业税的税率和征收方法3. 营业税征收管理的基本规定4. 营业税的优惠政策教学过程:1. 导入:介绍营业税的重要性2. 讲解:详细讲解营业税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体营业税征收管理案例,加深对营业税征收管理实务的理解4. 总结:回顾本章内容,强调营业税的税率和征收方法教学评估:1. 课堂提问:检查学生对营业税的理解2. 案例分析报告:评估学生对营业税征收管理案例的分析能力《纳税实务》第九章:税收筹划教学目标:1. 理解税收筹划的含义和原则2. 掌握税收筹划的基本方法3. 了解税收筹划的合法性和道德风险教学内容:1. 税收筹划的含义和原则2. 税收筹划的基本方法a. 选择合理的税务登记方式b. 选择合适的税收优惠政策c. 优化税务申报和支付方式3. 税收筹划的合法性和道德风险教学过程:1. 导入:介绍税收筹划的意义2. 讲解:详细讲解税收筹划的含义、原则、基本方法和其合法性与道德风险3. 案例分析:分析具体税收筹划案例,加深对税收筹划实务的理解4. 总结:回顾本章内容,强调税收筹划的基本方法和合法性教学评估:1. 课堂提问:检查学生对税收筹划的理解2. 案例分析报告:评估学生对税收筹划案例的分析能力《纳税实务》第十章:税务会计和税务审计教学目标:1. 理解税务会计的含义和作用2. 掌握税务会计的基本原则和方法3. 了解税务审计的基本内容和程序教学内容:1. 税务会计的含义和作用2. 税务会计的基本原则和方法3. 税务审计的基本内容和程序教学过程:1. 导入:介绍税务会计和税务审计的重要性2. 讲解:详细讲解税务会计的含义、作用、基本原则和方法以及税务审计的基本内容和程序3. 案例分析:分析具体税务会计和税务审计案例,加深对税务会计和税务审计实务的理解4. 总结:回顾本章内容,强调税务会计和税务审计的基本原则和方法《纳税实务》第十一章:税收风险管理与税务合规教学目标:1. 理解税收风险管理的含义和重要性2. 掌握税收风险的识别和评估方法3. 了解税务合规的基本要求和措施教学内容:1. 税收风险管理的含义和重要性2. 税收风险的识别和评估方法3. 税务合规的基本要求和措施4. 税收风险管理和税务合规的最佳实践教学过程:1. 导入:介绍税收风险管理和税务合规在企业运营中的重要性2. 讲解:详细讲解税收风险管理的含义、税收风险的识别和评估方法、税务合规的基本要求和措施以及最佳实践3. 案例分析:分析具体税收风险管理和税务合规案例,加深对税收风险管理和税务合规实务的理解4. 总结:回顾本章内容,强调税收风险管理和税务合规的重要性教学评估:1. 课堂提问:检查学生对税收风险管理和税务合规的理解2. 案例分析报告:评估学生对税收风险管理和税务合规案例的分析能力《纳税实务》第十二章:税收筹划的法律风险与伦理考量教学目标:1. 理解税收筹划法律风险的含义和来源2. 掌握税收筹划伦理考量的原则和标准3. 了解如何降低税收筹划的法律风险和伦理风险教学内容:1. 税收筹划法律风险的含义和来源2. 税收筹划伦理考量的原则和标准3. 降低税收筹划法律风险和伦理风险的方法4. 税收筹划法律风险和伦理风险的实际案例分析教学过程:1. 导入:介绍税收筹划在实际操作中可能面临的法律风险和伦理考量2. 讲解:详细讲解税收筹划法律风险的含义、来源、税收筹划伦理考量的原则和标准以及如何降低这些风险的方法3. 案例分析:分析具体税收筹划法律风险和伦理风险的案例,加深对税收筹划法律风险和伦理考量的理解4. 总结:回顾本章内容,强调在税收筹划中应注意的法律风险和伦理考量教学评估:1. 课堂提问:检查学生对税收筹划法律风险和伦理考量的理解2. 案例分析报告:评估学生对税收筹划法律风险和伦理案例的分析能力《纳税实务》第十三章:国际税收筹划与管理教学目标:1. 理解国际税收筹划的含义和目的2. 掌握国际税收筹划的基本方法和策略3. 了解国际税收筹划与管理的基本原则和程序教学内容:1. 国际税收筹划的含义和目的2. 国际税收筹划的基本方法和策略3. 国际税收筹划与管理的基本原则和程序4. 国际税收筹划与管理的实际案例分析教学过程:1. 导入:介绍国际税收筹划在全球经济中的重要性和实际应用2. 讲解:详细讲解国际税收筹划的含义、目的、基本方法和策略以及国际税收筹划与管理的基本原则和程序3. 案例分析:分析具体国际税收筹划的案例,加深对国际税收筹划与管理实务的理解4. 总结:回顾本章内容,强调国际税收筹划与管理的基本原则和方法教学评估:1. 课堂提问:检查学生对国际税收筹划与管理的内容和案例的理解2. 案例分析报告:评估学生对国际税收筹划与管理案例的分析能力《纳税实务》第十四章:税收筹划的未来发展教学目标:1. 理解税收筹划未来发展的新趋势和新机遇2. 掌握税收筹划未来发展的挑战和应对策略3. 了解税收筹划在未来的社会责任和道德责任教学内容:1. 税收筹划未来发展的新趋势和新机遇2. 税收筹划未来发展的挑战和应对策略3. 税收筹划在未来的社会责任和道德责任教学过程:1. 导入:介绍税收筹划在未来发展中可能面临的新趋势和机遇2. 讲解:详细讲解税收筹划未来发展的趋势、挑战以及应对策略,强调税收筹划在未来应承担的社会责任和道德责任3. 案例分析:分析具体税收筹划未来发展的案例,加深对未来税收筹划发展的理解4. 总结:回顾本章内容,强调税收筹划在未来发展中的挑战和机遇教学评估:1. 课堂提问:检查学生对税收筹划未来发展的新趋势、挑战和社会责任的理解2. 案例分析报告:评估学生对税收筹划未来发展案例的分析能力《纳税实务》第十五章:税收筹划的综合实践与应用教学目标:1. 理解税收筹划在实际应用中的综合性和复杂性2. 掌握税收筹划实际应用的流程和关键环节3. 了解税收筹划在重点和难点解析《纳税实务》全册电子教案完整版课程教学设计涵盖了税收概述、税收政策和税收立法、税收征收管理、企业所得税征收管理、个人所得税征收管理、增值税征收管理、消费税征收管理、营业税征收管理、税收筹划、税务会计和税务审计、税收风险管理与税务合规、税收筹划的法律风险与伦理考量、国际税收筹划与管理、税收筹划的未来发展以及税收筹划的综合实践与应用等十五个章节。

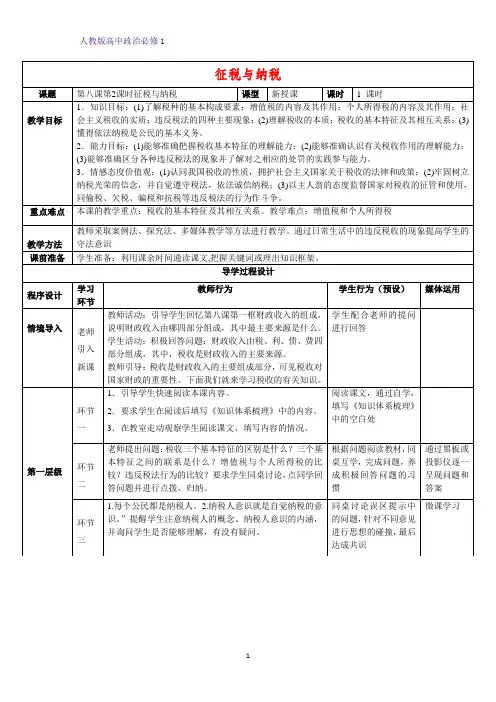

第二层级

合作

探究

一要求学生分小组先进行讨论,然后形成小组意见,最后再

要求小组展示,小组展示的形式可以多样:在座位上口头

表达、在黑板上板书、写在卡片上通过多媒体展示。

其间,

老师要在全班走动,观察各组学生的讨论情况,并进行指

导。

学生讨论结束后可以通过举手的方式看哪个小组最

快,点最快的小组回答问题,针对答案要求小组其他成员

补充或其他小组补充。

老师归纳点评:对各小组展示的内容进行点评,多肯定、

鼓励,并指出公民依法纳税的必要性以及公民的正确做法

分小组共同讨论问题,

人人参与,有疑惑举手

问老师,并积极举手抢

答。

一方面对本组代表

发言进行补充,加一方

面注意倾听其他小组

的发言,做好补充的准

备

PPT展示

合作探究二要求同上。

老师归纳点评:指出增值税和个人所得税的作用。

同上

拓展应用要求全班同学思考并进行提问,注意提问时不要局限于少

数学生,要注意照顾不同层次的学生,给所有人机会。

学生独立完成,积极举

手发言,倾听其他同学

的答案和老师的点评

第三层级课内

巩固布置学生完成练习,根据时间进行提问和讲解。

快速完成练习并同桌

对比答案、进行讨论

第四层级课堂

总结

反思

老师对本节课内容进行总结,师生共同完成《思维导图》,

要求学生对本节课内容进行总结,课后对所学内容进行反

思。

完成并理解掌握《思维

导图》,对本节课内容

进行总结,课后进行反

思

PPT展示

板书设计

课后巩固布置学生完成91淘课网本框课时作业。

中国税制课件一、引言税收是国家为实现其职能,凭借政治权力,依法参与单位和个人的财富分配,强制、无偿地取得财政收入的一种形式。

税收是国家宏观调控的重要手段,对经济发展、社会公平、国家稳定具有重要作用。

中国税制历史悠久,自改革开放以来,我国税制改革不断深化,逐步形成了以增值税、企业所得税、个人所得税为主体的现代税收体系。

本课件旨在介绍中国税制的基本情况、税种分类、税收优惠政策等方面的内容,以帮助大家更好地了解和运用税收知识。

二、中国税制基本情况1.税收制度:我国实行分税制财政管理体制,税收分为中央税、地方税和中央地方共享税。

中央税包括关税、消费税等;地方税包括城市维护建设税、土地增值税等;中央地方共享税包括增值税、企业所得税、个人所得税等。

2.税收法律体系:我国税收法律体系以《宪法》为根本,以《税收征收管理法》为基础,包括税收法律法规、税收部门规章、税收规范性文件等。

3.税收征收管理:我国税收征收管理实行属地管理和分级管理相结合的原则,各级税务机关负责所辖区域内的税收征收管理工作。

税收征收管理包括税务登记、发票管理、税款征收、税收检查、税收违法处理等环节。

4.税收优惠政策:我国税收优惠政策主要包括减免税、税率优惠、税收抵免、加速折旧等。

税收优惠政策旨在支持国家战略、促进经济发展、调节收入分配、保障民生等方面。

三、中国税种分类1.流转税类:主要包括增值税、消费税、关税等。

流转税是对商品和劳务的增值额或销售额征税,具有税负转嫁的特点。

2.所得税类:主要包括企业所得税、个人所得税等。

所得税是对企业和个人的所得额征税,具有直接税的特点。

3.财产税类:主要包括房产税、契税、车船税等。

财产税是对财产的价值或数量征税,具有税源稳定的特点。

4.资源税类:主要包括资源税、环境保护税等。

资源税是对开发和利用自然资源的单位和个人征税,具有调节资源开发和保护环境的作用。

5.行为税类:主要包括城市维护建设税、印花税等。

行为税是对特定行为征税,具有引导社会行为的作用。

《纳税实务》教案章节一:纳税基础理论1. 学习目标:使学生了解纳税的基本概念、税收的分类和特点,理解税收制度及其构成要素。

2. 教学内容:税收的含义、税收的分类、税收的特点、税收制度的构成要素。

3. 教学方法:讲授法、案例分析法。

章节二:纳税义务人及税务登记1. 学习目标:使学生掌握纳税义务人的划分、税务登记的程序和内容。

2. 教学内容:纳税义务人的划分、税务登记的种类、税务登记的程序。

3. 教学方法:讲授法、小组讨论法。

章节三:税收征收管理1. 学习目标:使学生了解税收征收管理的概念、内容和方法,掌握税收征收管理的程序。

2. 教学内容:税收征收管理的概念、税收征收管理的内容、税收征收管理的方法、税收征收管理的程序。

3. 教学方法:讲授法、小组讨论法。

章节四:增值税的计算与申报1. 学习目标:使学生掌握增值税的基本概念、计算方法和申报流程。

2. 教学内容:增值税的基本概念、增值税的计算方法、增值税的申报流程。

3. 教学方法:讲授法、案例分析法。

章节五:企业所得税的计算与申报1. 学习目标:使学生掌握企业所得税的基本概念、计算方法和申报流程。

2. 教学内容:企业所得税的基本概念、企业所得税的计算方法、企业所得税的申报流程。

3. 教学方法:讲授法、案例分析法。

章节六:个人所得税的计算与申报1. 学习目标:使学生掌握个人所得税的基本概念、计算方法和申报流程。

2. 教学内容:个人所得税的基本概念、个人所得税的计算方法、个人所得税的申报流程。

3. 教学方法:讲授法、案例分析法。

章节七:税收筹划概述1. 学习目标:使学生了解税收筹划的概念、目的和原则,掌握税收筹划的方法和技巧。

2. 教学内容:税收筹划的概念、税收筹划的目的、税收筹划的原则、税收筹划的方法、税收筹划的技巧。

3. 教学方法:讲授法、小组讨论法。

章节八:税收筹划策略与应用1. 学习目标:使学生能够根据企业的实际情况,选择合适的税收筹划策略,并应用于实际操作。

《纳税实务》第一章:税收概述一、教学目标:1. 让学生了解税收的定义、特征和功能。

2. 让学生掌握税收的基本分类和税收制度的基本构成。

3. 让学生了解我国税收制度的发展历程。

二、教学内容:1. 税收的定义与特征2. 税收的功能3. 税收的基本分类4. 税收制度的基本构成5. 我国税收制度的发展历程三、教学重点与难点:1. 教学重点:税收的定义、特征、功能以及税收制度的基本构成。

2. 教学难点:税收的分类和我国税收制度的发展历程。

四、教学方法:1. 讲授法:讲解税收的定义、特征、功能以及税收制度的基本构成。

2. 案例分析法:分析税收分类和我国税收制度的发展历程。

五、教学过程:1. 导入:简要介绍税收的概念,引发学生对税收的思考。

2. 讲解:详细讲解税收的定义、特征、功能以及税收制度的基本构成。

3. 案例分析:分析税收分类和我国税收制度的发展历程。

4. 互动环节:学生提问,教师解答。

5. 总结:概括本节课的主要内容,布置课后作业。

《纳税实务》第二章:增值税一、教学目标:1. 让学生了解增值税的定义、特征和作用。

2. 让学生掌握增值税的税率、计税依据和计算方法。

3. 让学生了解增值税的优惠政策。

二、教学内容:1. 增值税的定义与特征2. 增值税的税率3. 增值税的计税依据和计算方法4. 增值税的优惠政策三、教学重点与难点:1. 教学重点:增值税的定义、特征、税率、计税依据和计算方法以及优惠政策。

2. 教学难点:增值税的计算方法和优惠政策。

四、教学方法:1. 讲授法:讲解增值税的定义、特征、税率、计税依据和计算方法。

2. 案例分析法:分析增值税的优惠政策。

五、教学过程:1. 导入:简要介绍增值税的概念,引发学生对增值税的思考。

2. 讲解:详细讲解增值税的定义、特征、税率、计税依据和计算方法。

3. 案例分析:分析增值税的优惠政策。

4. 互动环节:学生提问,教师解答。

5. 总结:概括本节课的主要内容,布置课后作业。

《纳税实务》第一章纳税基础一、教学目标1. 了解税收的基本概念和特征2. 掌握税收的分类和征税对象3. 熟悉税收法律关系和税收制度4. 理解税收征收管理的基本规定二、教学内容1. 税收的基本概念与特征2. 税收的分类和征税对象3. 税收法律关系4. 税收制度概述5. 税收征收管理的基本规定三、教学重点与难点1. 教学重点:税收的基本概念、税收分类、税收法律关系、税收制度、税收征收管理。

2. 教学难点:税收的基本概念、税收分类、税收法律关系、税收制度。

四、教学方法1. 讲授法:讲解税收的基本概念、分类、法律关系、制度和征收管理。

2. 案例分析法:分析实际案例,帮助学生理解税收相关概念和规定。

3. 互动教学法:提问、讨论,提高学生对税收知识的理解和应用能力。

五、教学步骤1. 导入:介绍税收在国家经济中的重要性,引出本章主题。

2. 讲解税收的基本概念与特征:阐述税收的定义、特点和作用。

3. 讲解税收的分类和征税对象:介绍直接税和间接税的分类,以及各类税收的征税对象。

4. 讲解税收法律关系:阐述税收法律关系的主体、客体和内容。

5. 讲解税收制度概述:介绍我国税收制度的构成和特点。

6. 讲解税收征收管理的基本规定:阐述税收征收管理的原则、程序和法律责任。

7. 案例分析:分析实际案例,帮助学生理解税收相关概念和规定。

8. 互动环节:提问、讨论,提高学生对税收知识的理解和应用能力。

9. 总结:回顾本章内容,强调重点知识点。

10. 布置作业:布置相关练习题,巩固所学知识。

《纳税实务》第二章增值税一、教学目标1. 了解增值税的基本概念和特征2. 掌握增值税的税率及其计算方法3. 熟悉增值税的税收优惠和征收管理4. 理解增值税的转型与发展二、教学内容1. 增值税的基本概念与特征2. 增值税的税率及其计算方法3. 增值税的税收优惠4. 增值税的征收管理5. 增值税的转型与发展三、教学重点与难点1. 教学重点:增值税的基本概念、税率计算、税收优惠、征收管理和转型与发展。

《纳税实务》第一章纳税基础第一节:纳税概述一、教学目标:1. 了解税收的定义、特征和分类。

2. 掌握税收的基本原则和纳税人的义务。

3. 理解税收制度的基本构成和税收政策的作用。

二、教学内容:1. 税收的定义和特征2. 税收的分类3. 税收的基本原则4. 纳税人的义务5. 税收制度的基本构成6. 税收政策的作用三、教学方法:1. 讲授法:讲解税收的定义、特征、分类和基本原则。

2. 案例分析法:分析典型税收案例,加深对税收制度的理解。

四、教学步骤:1. 引入税收的概念,让学生了解税收的基本含义。

2. 讲解税收的特征,让学生理解税收的特殊性质。

3. 分析税收的分类,让学生掌握不同类型税收的特点。

4. 阐述税收的基本原则,让学生了解税收制度的基本理念。

5. 介绍纳税人的义务,让学生明白纳税人的责任和义务。

6. 探讨税收政策的作用,让学生了解税收政策对经济的影响。

五、教学评价:1. 课堂问答:检查学生对税收定义、特征和分类的掌握。

2. 案例分析报告:评估学生对税收案例分析的能力。

《纳税实务》第二章税法构成第二节:税法要素一、教学目标:1. 了解税法的定义和构成。

2. 掌握税法的基本要素,包括纳税人、税率、计税依据等。

3. 理解税法的基本原则和税收法律关系。

二、教学内容:1. 税法的定义和构成2. 纳税人的确定3. 税率的设定4. 计税依据的确定5. 税法的基本原则6. 税收法律关系的建立和变更三、教学方法:1. 讲授法:讲解税法的定义、构成、基本要素和基本原则。

2. 小组讨论法:让学生分组讨论税收法律关系。

四、教学步骤:1. 引入税法的概念,让学生了解税法的基本含义。

2. 讲解税法的构成,让学生掌握税法的基本要素。

3. 分析纳税人的确定,让学生了解不同类型纳税人的特点。

4. 阐述税率的设定,让学生掌握税率确定的原则和方法。

5. 介绍计税依据的确定,让学生了解计税依据的选取原则。

6. 探讨税法的基本原则,让学生了解税法制度的基本理念。

《纳税实务》第一章税收基础知识一、教学目标1. 了解税收的定义、特征和分类。

2. 掌握税收法律关系、税收制度和税收政策。

3. 理解税收对企业和个人经济行为的影响。

二、教学内容1. 税收概述1.1 税收的定义1.2 税收的特征1.3 税收的分类2. 税收法律关系2.1 税收法律关系的定义2.2 税收法律关系的要素2.3 税收法律关系的建立、变更和消灭3. 税收制度3.1 税收制度的定义3.2 税收制度的构成3.3 税收制度的类型4. 税收政策4.1 税收政策的定义4.2 税收政策的目标4.3 税收政策的制定和实施5. 税收与经济的关系5.1 税收对企业经济行为的影响5.2 税收对个人经济行为的影响5.3 税收与经济增长的关系三、教学方法1. 讲授法:讲解税收基础知识,阐述税收法律关系、税收制度和税收政策。

2. 案例分析法:分析税收对企业和个人经济行为的影响。

3. 小组讨论法:分组讨论税收政策制定和实施的过程。

四、教学资源1. 教材:《纳税实务》第一章内容。

2. PPT课件:涵盖教学内容,辅助讲解。

3. 案例资料:用于分析税收对企业和个人经济行为的影响。

五、教学评价1. 课堂问答:检查学生对税收基础知识的掌握。

2. 小组讨论报告:评估学生在讨论中的表现,以及对税收政策制定和实施的理解。

3. 课后作业:巩固学生对税收法律关系、税收制度和税收政策的理解。

《纳税实务》第二章增值税一、教学目标1. 了解增值税的定义、特征和作用。

2. 掌握增值税的税率和计税方法。

3. 熟悉增值税的优惠政策、纳税人和税务处理。

二、教学内容1. 增值税概述1.1 增值税的定义1.2 增值税的特征1.3 增值税的作用2. 增值税税率与计税方法2.1 增值税税率2.2 增值税计税方法3. 增值税优惠政策3.1 增值税优惠政策的定义3.2 增值税优惠政策的类型3.3 增值税优惠政策的适用范围4. 增值税纳税人4.1 增值税纳税人的定义4.2 增值税纳税人的分类4.3 增值税纳税人的认定5. 增值税税务处理5.1 增值税申报5.2 增值税缴纳5.3 增值税退税三、教学方法1. 讲授法:讲解增值税的定义、特征、作用、税率和计税方法。

《中国税制》教学大纲二、课程的对象和性质本课程是金融学的专业选修课,是金融学专业各方向的学生在完成财政学理论教学的基础上,为进一步提高税收理论水平、税收实务操作能力、税收理财能力和相关资格考试的应试能力而开设的选修课程。

三、课程的教学目的和要求在完成本课程的教学后,学生应系统理解和掌握税收的基本理论知识,如税制要素理论、税制结构理论等,熟练掌握我国现行税种的基本要素和主要税种应纳税额的计算,一般了解现行税种的其它要素。

四、授课方法在本课程的教学中,以理论教学和课外练习相结合,在税收理论、现行税制教学的基础上,系统练习税收的理论知识和实务操作。

五、理论教学内容与基本要求(含学时分配)第一章税制基本理论课时安排:3课时教学要求:要求学生系统理解税收的基本理论,掌握税制的法律级次、税收制度的构成要素和税制结构,一般了解税收的分类。

教学重点和难点:本章的教学重点是税制的法律级次、税制的构成要素和税制结构。

教学内容:第一节:税制概述1.税收的基本概念2.税制的法律级次第二节:税收制度的构成要素1.纳税人2.征税对象3.税率4.纳税环节5.纳税时间6.纳税地点7.特殊条款第三节:税收分类1.按征税对象分类2.按计税依据分类3.按计税价格分类4.按征管权限分类5.按征管体系分类6.按税负是否转嫁分类第四节:税制结构1.税制结构的概念2.税制结构的分类3.我国税制结构的建立和发展第二章增值税课时安排:8课时教学要求:要求学生系统理解增值税的基本理论;掌握增值税的基本要素和应纳税额的计算;理解出口货物免、抵、退税制度;一般了解增值税的其它要素和专用发票的管理。

教学重点和难点:本章教学重点是增值税类型、基本要素、税额计算,难点是增值税应纳税额的计算和出口货物免、抵、退税制度。

教学内容:第一节:增值税的概述1.增值税的概念2.增值税的类型3.增值税和其它流转税的配合第二节:增值税的基本内容1.增值税的纳税人2.增值税的征税范围3.增值税的税率4.增值税应纳税额的计算5.增值税减免税的规定6.增值税的缴纳7.增值税专用发票的管理第三节:出口货物免、抵、退税制度1.出口货物免、抵、退税的意义2.出口货物免、抵、退税制度的基本内容第三章消费税课时安排:2课时教学要求:要求学生系统理解消费税的基本理论,掌握消费税的基本要素和应纳税额的计算,一般了解消费税的其他要素。

税法教案一、教学目标:1. 了解税收的基本概念和分类2. 掌握税收法律关系、税法构成要素3. 熟悉税收征收管理及税务争议的处理4. 培养学生遵守税收法律法规,自觉履行纳税义务的意识二、教学内容:1. 税收基本概念与分类1.1 税收的定义1.2 税收的性质1.3 税收的分类2. 税收法律关系与税法构成要素2.1 税收法律关系的含义2.2 税收法律关系的主体与客体2.3 税法的构成要素三、教学方法:1. 讲授法:讲解税收基本概念、分类,税收法律关系与税法构成要素等知识点2. 案例分析法:分析典型税收案例,帮助学生理解税法的具体应用3. 小组讨论法:分组讨论税收相关问题,培养学生的合作与沟通能力四、教学准备:1. 教材:税法相关教材或资料2. 课件:制作税法教案课件,便于学生直观理解知识点3. 案例:收集税收案例,用于课堂分析与讨论五、教学过程:1. 引入新课:简要介绍税收的基本概念,引发学生对税收的兴趣2. 讲解税收基本概念与分类:阐述税收的定义、性质及分类3. 讲解税收法律关系与税法构成要素:分析税收法律关系的含义、主体与客体,讲解税法的构成要素4. 案例分析:分析典型税收案例,让学生了解税法的具体应用5. 小组讨论:提出税收相关问题,组织学生分组讨论,培养学生的合作与沟通能力6. 总结与布置作业:总结本节课的主要知识点,布置相关作业,巩固所学内容六、教学拓展:1. 税收政策与经济关系:分析税收政策对国家经济的影响,了解税收政策调整的原因和效果。

2. 税收筹划:介绍税收筹划的概念和方法,让学生了解如何合理规划税务事项以减轻税负。

七、实践环节:1. 让学生分组调查身边的纳税情况,了解不同行业、不同类型的税收征收情况。

2. 每组选取一个案例,分析其税收法律关系,税法构成要素,并讨论其税务处理的正确性。

八、教学评价:1. 课堂参与度:观察学生在课堂上的发言和提问情况,评估学生的参与度。

2. 作业完成情况:检查学生作业的完成质量,评估学生对课堂所学知识的掌握程度。

南京财经大学财政与税务学院财政学系《中国税制》教案一、课程简介《中国税制》课程是一门应用经济学类课程,主要为财政学等财经专业设置,其研究的主要对象是中国现行税收制度。

《中国税制》是高等财经院校财政学专业的主干课程,在财政学课程体系中占有重要地位。

由于税收承担为政府履行其内外职能,提供社会公共服务筹集资金的重任,是国家最主要的财政收入形式,任何企业、个人的法定行为和收益,都必须依法纳税,税法也是国家法律制度的重要组成部分,因而学习这门课程,是财经专业学生、财务会计人员知识结构和业务技能不可缺少的重要内容。

本课程的教学重点是系统介绍我国现行主要税种的基本规定及计算,使学生对我国税收制度有一个初步、整体的认知,为以后的学习打下坚实的基础。

本课程48学时,2学分,开设一个学期。

二、课程的教学目标及总的教学要求通过本课程的学习,要求学生掌握税收、税法、中国税制的相关概念;了解税收的分类及我国现行税收税法体系和税收管理体制;掌握增值税、消费税、营业税、其他流转税、企业所得税、个人所得税、财产课税以及行为课税等各税种的税制要素、税额计算和征收管理。

目的是要提高学生的专业素质,培养学生运用税制基本知识,分析和解决现实经济生活中的实际税收问题的能力,更好地适应社会主义市场经济对复合型人才的要求。

三、适用对象本大纲适用于财政学,税务,劳动和社会保障,公共事业管理等专业。

四、课程性质专业必修课,学科选修课。

五、总课时及各章的分配授课总课时数为51学时,各章的学时具体安排如下:六、使用教材及主要参考书目(一)选用教材朱军、吴健:《中国税制》(第一版)上海财经大学出版社,2018年。

(二)主要参考书目[1]高培勇.公共经济学[M].中国人民大学出版社,2012.[2]国家税务总局税收科学研究所,税收行为的经济心理学[M].中国财政经济出版社,2012.[3]胡怡建.税收学(第三版)[M].上海财经大学出版社,2011.[4]黄桦.税收学[M].中国人民大学出版社,2014.[5]廖体忠,李俊生.税基侵蚀与利润转移:解析与应对:Addressing Base Erosion andProfit Shifting:Action Plan on Base Erosion and Profit Shifting[M].中国税务出版社,2015.[6]谭光荣,曹越,曹燕萍.税收学[M].清华大学出版社,2016.[7]吴健,封标,盛光明.企业所得税:政策精析、财务处理与实务操作[M].徐州:中国矿业大学出版社,2014.[8]杨斌.税收学[M].科学出版社,2011.[9]中国注册会计师协会组织编写:税法[M].北京:中国财政经济出版社,2018.[10]朱为群.中国税制[M].北京:高等教育出版社,2016.[11]朱军.高级财政学[M].上海:上海财经大学出版社,2010[12]A ngrist, J. D., Pischke, J. S. Mostly Harmless Econometrics: An Empiricist'sCompanion[M]. Princeton University Press, 2008.[13]B asu, S. Global Erspectives on E-Commerce Taxation Law[M]. Ashgate Publishing,Ltd., 2007.[14]B oadway, R. W. From Optimal Tax Theory to Tax Policy: Retrospective andProspective Views[M]. MIT Press, 2012.第一篇基本理论第一章税收的概念教学目的和要求:对税收的概念作一个简要的概述。

第一章税法概论教学要点及考核要求通过对本章的学习,掌握税收三性及税制要素,掌握税法的种类和作用,了解税收的立法原则和我国税收管理体制。

教学重点与难点:税收三性及税制要素教学内容一、税法的定义1、税收及其三性(1)税收(2)税收“三性”:强制性、无偿性、固定性(稳定性)(3)税收的基本职能:筹集财政收入、调节社会经济2、税法二、税收法律关系:1、主体(当事人):(1)征税主体:税务机关、海关、财政机关(2)纳税主体:纳税义务人和扣缴义务人(属地兼属人原则)2、客体:征税对象3、内容:三、税法的分类1、按职能:税收实体法、税收程序法2、按基本内容和效力:税收基本法和税收普通法3、实体税按征税对象的性质和作用:(19种)(1)流转税类:(4种)增值税、消费税、营业税、关税(2)所得税类:(2种)企业所得税、个人所得税(3)资源税类:(3种):资源税、土地使用税、土地增值税(4)财产和行为税类:(4种)房产税、车船税、印花税、契税等(5)特定目的税类:(6种)固定资产投资方向调节税(暂缓)、宴席税(各地自主正否)、城建税、车辆购置税、耕地占用税、烟叶税4、按税收管辖权:(1)中央税(消费税、关税、车购税等)(2)地方税(8种)(3)共享税(增、营、所、城建、印花、资等7种)5、按计税依据的属性—从价税、从量税、复合税6、按税款是否包含在计税依据中—价内税、价外税四、税法的构成要素1、纳税人和扣缴义务人(代扣代缴义务人和代收代缴义务人)2、征税对象(税制的首要因素)3、税目4、税率(税制的核心要素和中心环节)5、计税依据6、纳税环节7、纳税地点8、纳税期限9、税收优惠:减税、免税、起征点,免征额第二章增值税法教学要点及考核要求通过对本章的学习,掌握增值税的征税范围和纳税人的认定,准确进行应纳税额的计算,掌握出口货物的税收政策并能进行“免、抵、退”税办法的计算,把握专用发票的使用和管理要求及其他税制要素(或征收管理规定:纳税时间、地点及申报等)。

税务课程设计内容一、教学目标本章节的教学目标旨在让学生掌握税收的基本概念、税种的分类和特点、税收制度的基本原理和我国的税收政策。

通过本章节的学习,学生应能理解并区分直接税和间接税,了解增值税、个人所得税等主要税种的政策规定,并掌握税收筹划的基本方法。

在技能目标方面,学生应能运用税收知识分析和解决实际问题,如计算各类税种的应纳税额,进行税收筹划等。

同时,通过案例分析和讨论,培养学生的批判性思维和问题解决能力。

在情感态度价值观目标方面,学生应树立正确的税收观念,认识到税收是国家重要的财政收入来源,是维护国家政权和社会公共利益的重要保障。

同时,培养学生遵守税收法律法规,诚信纳税的意识和行为。

二、教学内容本章节的教学内容主要包括税收基本概念、税种分类和特点、税收制度原理和我国税收政策。

具体包括以下几个部分:1.税收基本概念:税收的定义、税收的特征、税收的职能。

2.税种分类和特点:直接税和间接税的定义和区别、主要税种的特征和适用范围。

3.税收制度原理:税收制度的构成、税收制度的效率和公平问题、税收制度的历史发展。

4.我国税收政策:增值税政策、个人所得税政策、其他主要税种的政策规定。

三、教学方法为了达到本章节的教学目标,将采用以下几种教学方法:1.讲授法:通过教师的讲解,使学生掌握税收的基本概念、税种的分类和特点、税收制度的基本原理和我国的税收政策。

2.案例分析法:通过分析具体案例,使学生理解和运用税收知识,培养学生的批判性思维和问题解决能力。

3.小组讨论法:通过分组讨论,促进学生之间的交流与合作,提高学生的表达和沟通能力。

4.税收筹划实践:通过实际操作,使学生掌握税收筹划的基本方法,提高学生的实践能力。

四、教学资源为了支持本章节的教学内容和教学方法的实施,将选择和准备以下教学资源:1.教材:《税收学》、《税收政策与管理》等。

2.参考书:《现代税收学》、《税收制度与政策》等。

3.多媒体资料:税收相关的视频、动画、图片等。