银行本票培训教程

- 格式:pptx

- 大小:9.50 MB

- 文档页数:52

制度文件要点摘录?【票据印章使用规定】原则:单位、银行在票据上的签章和单位在结算凭证上的签章,为该单位、银行的盖章加其法定代表人或其授权的代理人的签名或盖章。

1、银行汇票的出票人在票据上的签章,应为经中国人民银行批准使用的该银行汇票专用章加其法定代表人或其授权经办人的签名或者盖章。

(支法第23条)2、银行承兑商业汇票、办理商业汇票转贴现、再贴现时的签章,应为经中国人民银行批准使用的该银行汇票专用章加其法定代表人或其授权经办人的签名或者盖章。

(支法第23条)3、贴现、转贴现、再贴现银行向承兑人收取票款时(即提示付款),应在汇票背面背书人栏加盖结算专用章(并在下个“被背书人栏“填写收款银行名称)。

(关于执行《支付结算办法》有关问题的通知银会计〔1997〕55号)4、银行本票的出票人在票据上的签章,应为经中国人民银行批准使用的该银行本票专用章加其法定代表人或其授权经办人的签名或者盖章。

5、单位在票据上的签章,应为该单位的财务专用章或者公章加其法定代表人或其授权的代理人的签名或者盖章。

6、个人在票据上的签章,应为该个人的签名或者盖章。

7、支票的出票人和商业承兑汇票的承兑人在票据上的签章,应为其预留银行的签章。

(以上为《支付结算办法》第23条)8、跨行银行承兑汇票查询、查复书使用结算专用章(关于商业银行跨行银行承兑汇票查询、查复业务处理问题的通知银发〔2002〕63号)银行汇票、银行本票的出票人以及银行承兑汇票的承兑人在票据上未加盖规定的专用章而加盖该银行的公章,支票的出票人在票据上未加盖与该单位在银行预留签章一致的财务专用章而加盖该出票人公章的,签章人应当承担票据责任。

(最高人民法院关于审理票据纠纷案件若干问题的规定第42条)?【银行承兑汇票有关知识】一、办理银承承兑前审核要求银行承兑汇票的承兑行负责对出票人的资格、资信、交易合同和汇票记载的内容等进行审查。

商业汇票的持票人向银行申请贴现时,贴现申请人应向银行提供交易合同原件、贴现申请人与其直接前手之间根据税收制度有关规定开具的增值税发票或普通发票。

银行本票结算-教案第一章:银行本票概述1.1 银行本票的定义1.2 银行本票的类型1.3 银行本票的特点1.4 银行本票的当事人第二章:银行本票的发行与兑付2.1 银行本票的发行程序2.2 银行本票的兑付流程2.3 银行本票的兑付条件2.4 银行本票的兑付期限第三章:银行本票的转让与贴现3.1 银行本票的转让方式3.2 银行本票的转让条件3.3 银行本票的贴现流程3.4 银行本票的贴现利率第四章:银行本票的结算与清算4.1 银行本票的结算方式4.2 银行本票的清算流程4.3 银行本票的结算期限4.4 银行本票的结算风险第五章:银行本票的违规行为与处罚5.2 银行本票的违规责任5.3 银行本票的处罚措施5.4 银行本票的法律责任第六章:银行本票的应用场景6.1 商业交易中的应用6.2 个人支付与转账6.3 银行本票在跨境贸易中的应用6.4 银行本票在金融市场中的角色第七章:银行本票的风险管理7.1 银行本票的风险类型7.2 银行本票的风险评估7.3 银行本票的风险防范措施7.4 银行本票的风险控制策略第八章:银行本票的会计处理8.1 银行本票的发行会计处理8.2 银行本票的兑付会计处理8.3 银行本票的贴现会计处理8.4 银行本票的坏账处理第九章:银行本票的监管与合规9.1 银行本票的监管政策9.2 银行本票的合规要求9.4 银行本票的合规改进措施第十章:案例分析与实操演练10.1 银行本票结算案例分析10.2 银行本票操作流程模拟10.3 银行本票结算问题的解决策略10.4 综合实操演练与评估重点和难点解析重点一:银行本票的定义与特点银行本票是一种银行信用工具,由银行出具并保证支付,具有无条件支付、流通性强、安全性高等特点。

需要重点理解银行本票与商业汇票、支票等其他支付工具的区别。

重点二:银行本票的发行与兑付流程银行本票的发行需要遵循严格的程序,包括票面金额的设定、发行人的信用评估等。

兑付流程包括持票人向银行提交本票、银行审核并支付款项等步骤。

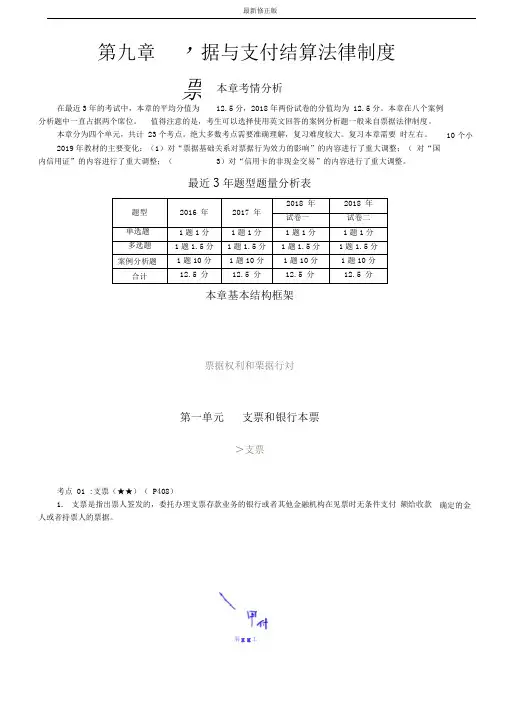

本章考情分析在最近3年的考试中,本章的平均分值为12.5分,2018年两份试卷的分值均为12.5分。

本章在八个案例分析题中一直占据两个席位。

值得注意的是,考生可以选择使用英文回答的案例分析题一般来自票据法律制度。

本章分为四个单元,共计23个考点。

绝大多数考点需要准确理解,复习难度较大。

复习本章需要时左右。

2019年教材的主要变化:(1)对“票据基础关系对票据行为效力的影响”的内容进行了重大调整;(对“国内信用证”的内容进行了重大调整;(3)对“信用卡的非现金交易”的内容进行了重大调整。

最近3年题型题量分析表题型2016 年2017 年2018 年2018 年试卷一试卷二单选题1题1分1题1分1题1分1题1分多选题1题1.5分1题1.5分1题1.5分1题1.5分案例分析题1题10分1题10分1题10分1题10分合计12.5 分12.5 分12.5 分12.5 分本章基本结构框架票据权利和栗据行対第一单元支票和银行本票>支票考点01 :支票(★★)(P408)1.支票是指出票人签发的,委托办理支票存款业务的银行或者其他金融机构在见票时无条件支付额给收款人或者持票人的票据。

第九章'票据与支付结算法律制度10个小确定的金羽K M工(g)中国ZB银行支票191( 1 ri蜒"■■I \ U TiI=UM2.支票的出票(1)绝对必要记载事项支票的绝对必要记载事项包括:表明“支票”的字样、无条件支付的委托、确定的金额、付款人名称、出票日期和出票人签章。

未记载的,支票无效。

【解释1】“无条件支付的委托”属于绝对必要记载事项,如果出票人记载了付款人支付票据金额的条件, 应认为出票行为欠缺绝对必要记载事项,该支票无效。

2】3】4】【解释示付款。

即支票的“金额”只能由出票人授权(相对人)补记,相对人不能再授权他人补记。

支票的“金额” 经补记之后,才能背书转让和提示付款。

【解释6】支票的“收款人名称”并非绝对必要记载事项,可以由出票人授权补记,也可以由相对人再授权他人补记。

新员工培训教材(银行本票)第一章定义一、银行本票:是银行签发的,承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。

二、学习注意事项(一)为避免重复立法,•票据法‣第八十条规定:本票的出票、背书、保证、付款行为和追索权的行使,除具体规定外,适用有关汇票的规定。

(二)由于使用区域的限定,决定了银行本票有很强的属地管理特性,需要遵循当地人民银行的各项规定。

(三)在制度和教材的编写过程中,为避免与银行汇票内容重复,与各地人民银行规定冲突,对于银行本票的规定相比银行汇票而言,较为简练。

(四)实际工作中,除华东地区外,银行本票使用较少。

第二章基本规定第一节相关法律法规一、法律•中华人民共和国票据法‣,1995年5月10日第八届全国人民代表大会常务委员会第十三次会议通过,自1996年1月1日起施行。

根据2004年8月28日第十届全国人民代表大会常务委员会第十一次会议•全国人民代表大会常务委员会关于修改†中华人民共和国票据法‡的决定‣修正,并公布施行。

二、行政规章(一)•票据管理实施办法‣,根据•中华人民共和国票据法‣的规定制定。

1997年6月23日国务院批准,1997年8月21日中国人民银行发布,自1997年10月1日起施行。

(二)•支付结算办法‣,依据•中华人民共和国票据法‣(以下简称•票据法‣)和•票据管理实施办法‣以及有关法律、行政法规制定。

由中国人民银行发布,自1997年12月1日起施行三、司法解释最高人民法院•关于审理票据纠纷案件若干问题的决定‣(法释[2000]32号),结合审判实践,对受理、管辖、保全、举证、失票举证、背书等进行了规定。

四、规范性文件(一)中国人民银行•关于施行<中华人民共和国票据法>有关问题的通知‣(1995年12月7日发布)(二)•支付结算会计核算手续‣(银发[1997]394号)(三)•电子支付指令(第一号)‣(中国人民银行公告[2005]第23号)(四)关于完善票据业务制度有关问题的通知(银发[2005]235号)(五)中国人民银行关于依托小额支付系统办理银行本票业务有关管理规定的通知(银发[2007]441号)(六)关于印发•招商银行会计综合业务基本规定(第二版)‣和•招商银行会计综合业务操作规程(第二版)‣的通知(招银发…2008‟744号)第二节基本规定主要内容(一)单位和个人在同一票据交换区域需要支付各种款项,均可以使用银行本票;(二)银行本票可用于转账,注明“现金”字样的银行本票可用以支取现金;(三)银行本票的提示付款期限自出票日起最长不得超过2个月,超过付款期限提示付款的,代理付款人不予受理;(四)申请人或收款人为单位的,不得申请签发现金银行本票;(五)申请人应将银行本票交付给本票上记明的收款人,收款人可以将银行本票背书转让给被背书人,但填明“现金”字样的银行本票不得背书转让;(六)填明“现金”字样的银行本票丧失可以挂失止付;(七)当地人民银行对于本票业务另有规定的,各行部可根据人民银行的规定制定具体的操作细则。