贵州茅台的财务分析PPT课件(29张)

- 格式:ppt

- 大小:652.00 KB

- 文档页数:29

财务分析--贵州茅台贵州茅台财务分析一.共同比分析(结构分析)首先,为了使得财务分析更加的真实可靠,我们根据会计分析的相关内容,调整了贵州茅台以及五粮液的资产负债表。

调整的项目包括将其他应收款及长期待摊费用的剔除,以及对固定资产和无形资产部分的土地使用权重新估值。

根据所查资料,我们将固定资产以及无形资产的土地使用权的账面价值提高1.6倍,虽然仍存在被低估的可能,但也相对原报表更加可靠一些了。

1.1 资产负债表结构分析根据调整后的资产负债表,我们对贵州茅台和五粮液分别进行了结构的探索,见下表:调整后贵州茅台2008-2010资产负债表结构变化表调整后五粮液2008-2010资产负债表结构变化表通过对这两张结构变化表的分析,我们可以看到,贵州茅台和五粮液在整体层面上的发展情况还是有着很大的不同的。

首先,纵观贵州茅台08年到10年各资产项目占总资产的比率,我们会发现它的变化是非常小的。

无论是流动资产和非流动资产占总资产的比率还是各项资产分别占总资产的比率,都维持在一个较稳定的位置(其中固定资产所占比率会有一定的上升,但波动也不大)。

接着,我们再看一下五粮液的08年到10年各资产项目占总资产的比率,发现它的波动较茅台来说,大了许多,如货币资金占比,08年到09年下降了6个百分点,而09年到10年又急剧上升了13个百分点。

其次,它的固定资产占比波动也比较厉害,09年到10年下降了13个百分点。

其次,纵观贵州茅台08到10年负债与所有者权益的比例分配,我们也会发现三年来负债占25%左右,所有者权益占75%所有,变化微小。

而五粮液波动就很大了,从07年到10年负债的比率年年上升,从12.67%上升到30.65%,伴随着所有者权益所占比例的下降。

由此,我们可以大致得出这样的结论:贵州茅台在近三年中,比较安于现状,走的是较为保守,稳健的经营模式,因此其各资产所占比变动微小,负债所有者权益比例也变化不大。

与茅台不同的是,结合五粮液近期走的各种路线,无论是其走多元化道路还是通过大量并购的方式改善市场环境的战略,都会使得其资产占比变化波动较大。

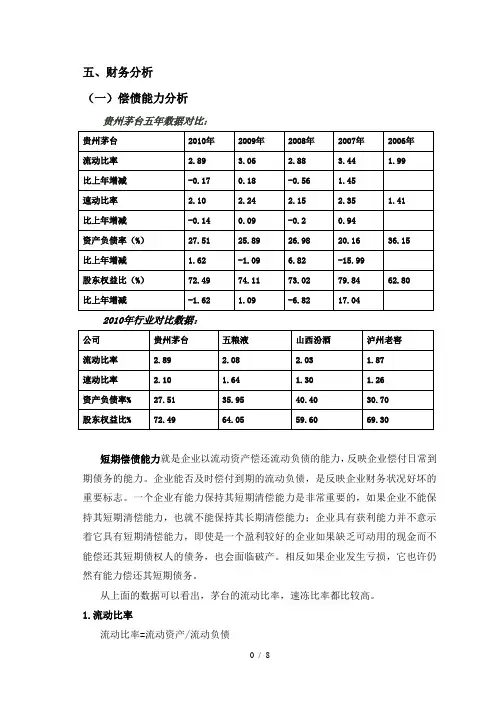

五、财务分析(一)偿债能力分析贵州茅台五年数据对比:2010年行业对比数据:短期偿债能力就是企业以流动资产偿还流动负债的能力,反映企业偿付日常到期债务的能力。

企业能否及时偿付到期的流动负债,是反映企业财务状况好坏的重要标志。

一个企业有能力保持其短期清偿能力是非常重要的,如果企业不能保持其短期清偿能力,也就不能保持其长期清偿能力;企业具有获利能力并不意示着它具有短期清偿能力,即使是一个盈利较好的企业如果缺乏可动用的现金而不能偿还其短期债权人的债务,也会面临破产。

相反如果企业发生亏损,它也许仍然有能力偿还其短期债务。

从上面的数据可以看出,茅台的流动比率,速冻比率都比较高。

1.流动比率流动比率=流动资产/流动负债流动比率是流动资产比流动负债,用于衡量在某一时点偿还即将到期的债务的能力。

一般来说,流动比率越高,其短期偿债能力越强,流动比率在2:1时比较理想,茅台的的流动比率几乎都在2以上,接近于3,短期偿债能力很好。

与其他公司对比,可看出,茅台的流动比率大大高于其他公司,但流动比率并非越高越好,存货的积压也可能是流动比率过高的一个因素,那么结合速动比率分析。

2.速动比率速动比率是速冻资产比流动负债,剔除了存货等非速动资产,是衡量企业在某一个时点上运用随时可变现的资产偿付到期债务的能力。

一般情况下,该指标正常的是1:1.而茅台的速动比率保持在2以上,较行业其他公司来讲也是较高。

其中的货币资金的大量持有也是流动比率和速动比率维持在较高水平的原因之一。

从五年的情况来看,茅台的资产负债率在20%-30%之间变动,近两年有增长趋势,但与行业相比,仍维持在较低值。

股东权益比率维持在较高值。

从报表可以看出,茅台五年来短期借款和长期借款均为0,为利用财务杠杆的效用。

资产负债率越低,企业偿债能力越强,由此可以看出,茅台的偿债能力不会出什么问题,处于较高水平。

同时也说明,茅台资金过剩的情况较为严重,由于现金是企业中收益率最低的资产,如果不能及时找到好的投资项目,该企业大量的现金将被闲置,得不到合理的运用。