项目经济评价报告

班级:营销07—4班

姓名:田丰

学号: 09073770

一、项目概述

公司投资新建A产品生产线,其可行性研究已完成市场需求预测、生产规模、工艺技

术方案、建厂条件和厂址选择、环境保护、工厂组织和劳动定员以及项目实施规划诸方面

的研究与多方案比较。本项目财务分析的编制依据为《建设项目经济评价方法与参数》第

三版和国家现行的财税政策、会计制度、和相关法规。

二、基础数据

(一)计算期

包括建设期以及生产经营期,建设期2年,生产期12年。

(二)生产规模与产品方案

项目生产A产品,设计生产能力为120万m2/年,销售单价(不含税)为12元/m2;到第三年达到设计能力的80%,到第四年达到设计生产能力。

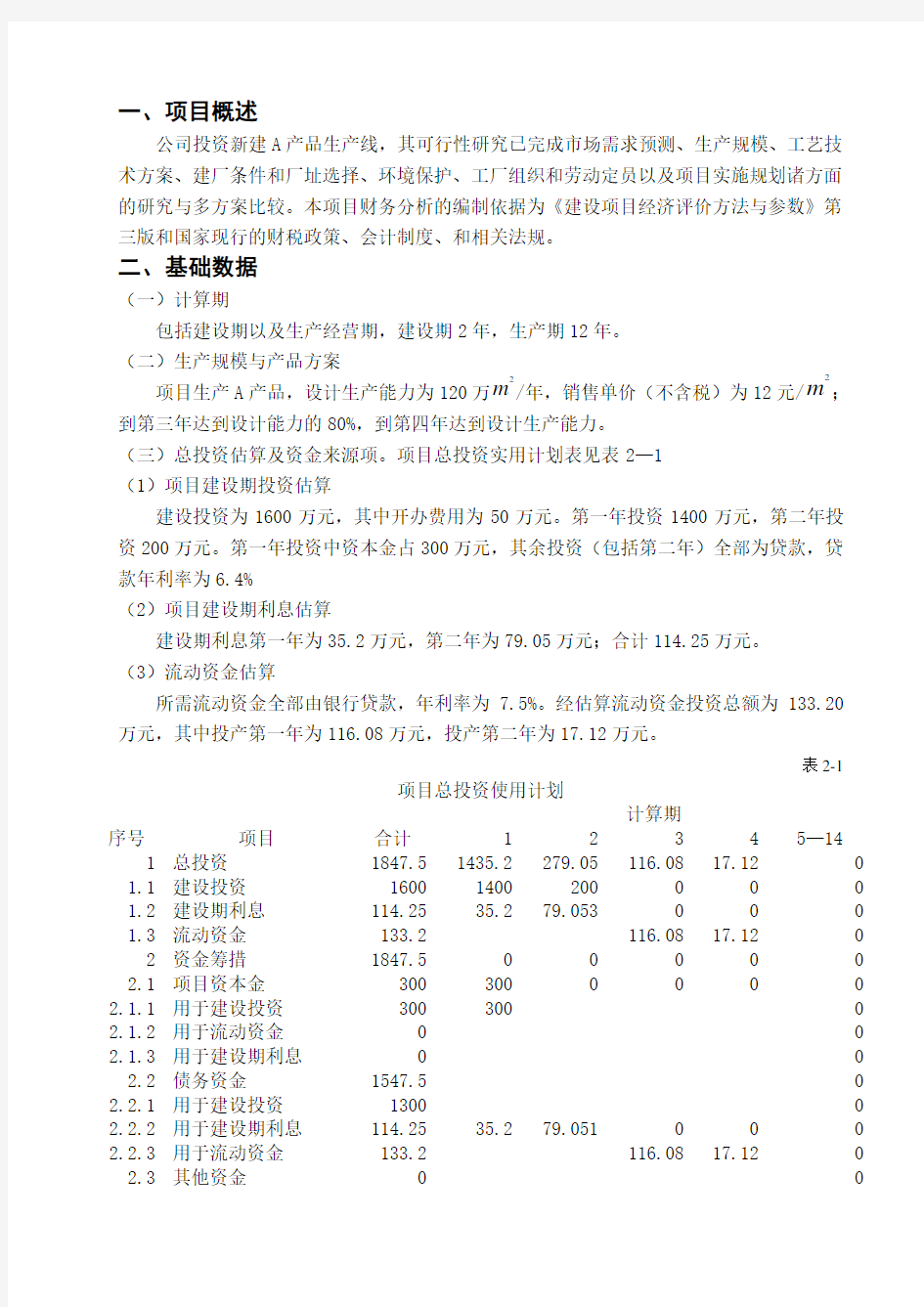

(三)总投资估算及资金来源项。项目总投资实用计划表见表2—1

(1)项目建设期投资估算

建设投资为1600万元,其中开办费用为50万元。第一年投资1400万元,第二年投

资200万元。第一年投资中资本金占300万元,其余投资(包括第二年)全部为贷款,贷

款年利率为6.4%

(2)项目建设期利息估算

建设期利息第一年为35.2万元,第二年为79.05万元;合计114.25万元。

(3)流动资金估算

所需流动资金全部由银行贷款,年利率为7.5%。经估算流动资金投资总额为133.20

万元,其中投产第一年为116.08万元,投产第二年为17.12万元。

表2-1

项目总投资使用计划

序号项目合计

计算期

1 2 3 4 5—14

1 总投资1847.5 1435.

2 279.05 116.08 17.12 0 1.1 建设投资1600 1400 200 0 0 0 1.2 建设期利息114.25 35.2 79.05

3 0 0 0

1.3 流动资金133.2 116.08 17.12 0

2 资金筹措1847.5 0 0 0 0 0 2.1 项目资本金300 300 0 0 0 0 2.1.1 用于建设投资300 300 0 2.1.2 用于流动资金0 0 2.1.

3 用于建设期利息0 0 2.2 债务资金1547.5 0 2.2.1 用于建设投资1300 0 2.2.2 用于建设期利息114.25 35.2 79.051 0 0 0 2.2.3 用于流动资金133.2 116.08 17.12 0 2.3 其他资金0 0

三、财务评价

(一)营业收入、营业税金及附加及增值税估算

产品增值税税率17%,城市维护建设税、教育费附加分别为增值税的5%与3%,所得税为25%。年营业收入和年营业税金及附加见表3-1

(1)营业收入估算

预测到计算期期末营业收入为16992万元。

(2)营业收入及附加

预测到计算期末营业收入及附加为140.58万元。

(3)增值税

预测到计算期期末增值税合计1757.26万元。

表3-1-1

营业收入、营业税及附加增值税估计表

序号项目合计

计算期

1 2 3 4 5 6 7

1 营业收入1699

2 1152 1440 1440 1440 1440 1.1 单价12 12 12 12 12

1.2 产量1416 96 120 120 120 120

2 营业税金及附加140.58 9.5

3 11.91 11.91 11.91 11.91 2.1 城市维护建设税87.86 5.96 7.45 7.45 7.45 7.45

2.2 教育费附加52.72

3.57

4.47 4.47 4.47 4.47

3 增值税1757.26 119.1

4 148.92 148.92 148.92 148.92 3.1 销项税额2888.64 195.84 244.80 244.80 244.80 244.80 3.2 进项税额1131.38 76.70 95.88 95.88 95.88 95.88

表3-1-2

序号项目

计算期

8 9 10 11 12 13 14

1 营业收入1440 1440 1440 1440 1440 1440 1440 1.1 单价1

2 12 12 12 12 12 12

1.2 产量120 120 120 120 120 120 120

2 营业税金及附加11.91 11.91 11.91 11.91 11.91 11.91 11.91 2.1 城市维护建设税7.45 7.45 7.45 7.45 7.45 7.45 7.45

2.2 教育费附加 4.47 4.47 4.47 4.47 4.47 4.47 4.47

3 增值税148.92 148.92 148.92 148.92 148.92 148.92 148.92 3.1 销项税额244.80 244.80 244.80 244.80 244.80 244.80 244.80 3.2 进项税额95.88 95.88 95.88 95.88 95.88 95.88 95.88

(二)产品成本估算。总成本费用估算见表3-5

(1)经营成本估算

产品售价以市场价格为基础,单位产品经营成本如下表:

表3-2

预计到计算期末经营成本合计10543.20万元。

(2)折旧费估算,固定资产折旧费用估算见表3-3

建设投资借款利息全部计入固定资产原值中,固定资产折旧采用直线折旧法测算,综合折旧率为7.92%。固定资产原值预测为1664.25万元,计算期末净残值82.55万元。折旧费用共计1581.72万元。

表3-3-1

固定资产折旧费用估算表

项目

计算期

1 2 3 4 5 6 7

原值1664.25 1664.25 1664.25 1532.44 1400.63 1268.82 1137.02 折旧值131.81 131.81 131.81 131.81 131.81 净值1532.44 1400.63 1268.82 1137.02 1005.21 折旧率0.08 0.08 0.08 0.08 0.08 0.08 0.08

表3-3-2

项目

计算期

891011121314

原值1005.21 873.40 741.59 609.78 477.97 346.16 214.36 折旧值131.81 131.81 131.81 131.81 131.81 131.81 131.81 净值873.40 741.59 609.78 477.97 346.16 214.36 82.55 折旧率0.080.080.080.080.080.080.08

(3)无形及其他资产估算,无形资产和其他资产摊销费估算见表3-4

建设投资中的开办费投产后形成其他资产,从投产年份开始分8年摊销。开办费即摊销费为50万元。

表3-4

无形资产和其他资产摊销费估算表

序号项目

计算期

1 2 3 4 5 6 7 8 9 10 11—14

摊销年限8

原值50

当期摊销费 6.25 6.25 6.25 6.25 6.25 6.25 6.25 6.25 净值43.75 37.5 31.25 25 18.75 12.5 6.25 0

(4)利息支出(流动资金利息、建设投资借款利息)借款还本付息见表3-5 流动资金借款于计算期期末偿还,建设投资借款(包括建设期利息)按照等额本金法6年偿还。流动资金借款年利率为7.5%,流动资金借款利息合计118.60万元。建设投资本息合计1731.04万元,其中本金1414.25万元,利息合计316.79万元。

表3-5

(5)可变成本和固定成本

可变成本包括外购原材料、外购原料及动力费。固定成本包括总成本费用中处除可变成本外的费用。可变成本合计6655.20万元,固定成本合计5955.11万元。

总成本费用估算表3-6

表3-6-1

表3-6-2

(三)盈利能力及偿债能力分析

(1)融资前分析

项目投资现金流量表见表3-7,根据该表可计算的评价指标为项目投资财务内部收益

率为23%(所得税前),项目投资财务净现值(i c=10%)(所得税前)为1431.36万元;项目财务内部收益率为19%(所得税后),项目投资财务净现值(i c=10%)(所得税后)为895.94万元。项目财务内部收益率大于基准收益率,说明盈利能力满足了行业要求,项目财务净

现值大于零,该项目在财务上是可以接受的。项目投资静态回收期为5.53年(所得税前),

6.2年(所得税后);项目投资动态回收期为6.91年(所得税前),8.28年(所得税后)。

(2)融资后分析

●项目资本金现金流量表见表3-8,根据该表计算资本金财务内部收益率为36%

●根据利润与利润分配表(表3-9)、项目总投资使用计划表(表2-1)计算总投资

收益率为21%以及项目资本金净利润率为88%。

●根据利润与利润分配表(表3-9)总成本费用估算表(表3-6)可以计算出利息备

付率为10.74,偿债备付率为2.84

表3-7-1

表3-7-2

表3-7-3

表3-8-1

项目资本金现金流量表

序号项目合计计算期

1 2 3 4 5 6 7

1 现金流入17207.7468 115

2 1440 1440 1440 1440

1.1 营业收入16992 1152 1440 1440 1440 1440

1.2 回收固定资产余值8

2.5468 0 0 0 0 0

1.3 回收流动资金133.2 0 0 0 0 0

2 现金流出14026.90 300.00 1152.15 1300.19 1288.88 1277.56 1266.25

2.1 项目资本金300 300 0 0 0 0 0

其中:建设投资300

流动资金

建设期利息

2.2 借款本金偿还1547.45 235.71 235.71 235.71 235.71 235.71

其中:建设投资1414.25 235.71 235.71 235.71 235.71 235.71 流动资金133.2

短期借款0

2.3 借款利息支付435.39 99.22 85.42 70.33 55.25 40.16

其中:建设投资316.79 90.51 75.43 60.34 45.26 30.17 流动资金118.60 8.71 9.99 9.99 9.99 9.99

短期借款0

2.4 经营成本1054

3.2 775.2 888 888 888 888

2.5 营业税金及附加140.58 9.53 11.91 11.91 11.91 11.91

2.6 所得税1060.28 32.50 79.15 82.92 86.70 90.47

3 净现金流量(1-2)3180.85 -300.00 0 -0.15 139.81 151.12 162.4

4 173.75

表3-8-2

序号项目

计算期

8 9 10 11 12 13 14

1 现金流入1440 1440 1440 1440 1440 1440 1655.7468 1.1 营业收入1440 1440 1440 1440 1440 1440 1440 1.

2 回收固定资产余值0 0 0 0 0 0 82.5468

1.3 回收流动资金0 0 0 0 0 0 133.2

2 现金流出1254.94 1007.91 1007.91 1009.48 1009.48 1009.48 1142.68 2.1 项目资本金0 0 0 0 0 0 0

其中:建设投资

流动资金

建设期利息

2.2 借款本金偿还235.71 0.00 0.00 0.00 0.00 0.00 13

3.20

其中:建设投资235.71 0.00 0.00 0.00 0.00 0.00 0.00 流动资金133.2

短期借款

2.3 借款利息支付25.08 9.99 9.99 9.99 9.99 9.99 9.99

其中:建设投资15.09 0.00 0.00 0.00 0.00 0.00 0.00 流动资金9.99 9.99 9.99 9.99 9.99 9.99 9.99

短期借款

2.4 经营成本888 888 888 888 888 888 888 2.5 营业税金及附加11.91 11.91 11.91 11.91 11.91 11.91 11.91

2.6 所得税94.24 98.01 98.01 99.57 99.57 99.57 99.57

3 净现金流量(1-2)185.06 432.09 432.09 430.52 430.52 430.52 513.07

表3-9-1

利润与利润分配表

序号项目合计

计算期

1 2 3 4 5 6 7

1 营业收入1699

2 1152 1440 1440 1440 1440

2 营业税金及附加140.58048 9.5

3 11.91 11.91 11.91 11.91

3 总成本费用12610.308 1012.5 1111.5 1096.

4 1081.3 1066.2

4 利润总额4241.11152 130.0 316.6 331.7 346.8 361.9

5 所得税1060.27788 32.50 79.15 82.92 86.70 90.47

6 净利润3180.83364 97.49 237.46 248.7

7 260.09 271.40

7 息税前利润(利润总额+

利息支出)4676.49952 229.2 402.0 402.0 402.0 402.0

8 息税折扣摊销前利润(息

税前利润+折扣+摊销)6308.21952 367.3 540.1 540.1 540.1 540.1

表3-9-2

序号项目

计算期

8 9 10 11 12 13 14

1 营业收入1440 1440 1440 1440 1440 1440 1440

2 营业税金及附加11.91 11.91 11.91 11.91 11.91 11.91 11.91

3 总成本费用1051.1 1036.05 1036.05 1029.8 1029.8 1029.8 1029.8

4 利润总额377.0 392.0 392.0 398.3 398.3 398.3 398.3

5 所得税94.24 98.01 98.01 99.57 99.57 99.57 99.57

6 净利润282.71 294.03 294.03 298.71 298.71 298.71 298.71

7 息税前利润(利润总额+

利息支出)402.0 402.0 402.0 408.3 408.3 408.3 408.3

8 息税折扣摊销前利润(息

税前利润+折扣+摊销)540.1 540.1 540.1 540.1 540.1 540.1 540.1

四、评价结论和建议

财务评价结论详见财务评价结论汇总表(表3-10)

从主要指标上看,财务评价结果均可行,而且生产的产品是国家急需的,所以项目是可以接受的。

表3-10

财务评价指标一览表

序号项目比较基准调整所得税前调整所得税后息税后

1 项目财务内部收益率(%)10% 0.23 0.19

2 资本金财务内部收益率(%)10% 0.36

3 项目财务净现值(万元)0 1431.36 895.94

4 静态投资回收期(年)10 5.53 6.2

5 动态投资回收期(年)10 6.91 8.28

6 总投资收益率(%)20% 0.210943572

7 项目资本金净利润率(%)0.8835649

8 借款偿还期(年)8 6

9 利息备付率>2 10.74

10 偿债备付率>1.3 2.84

第四节建设项目财务分析 本节内容 一、财务分析概述 二、融资前财务分析 三、融资后财务分析 四、财务评价指标体系与方法 本节地位: 本节内容是本章的重点,也是本章的难点。其中二、三、四部分是本节的重点,也是本节的难点。 本节教学目标 掌握财务报表的编制,融资前一个报表(项目投资现金流量表)、融资后盈利能力分析有三个报表(项目资本金现金流量表、投资各方现金流量表、利润和利润分配表),偿债能力分析有1个报表(资产负债表)、财务生存能力分析有1个报表(财务计划现金流量表) 掌握建设项目财务评价指标体系与评价方法 本节教学思路: 把财务报表与评价指标结合起来讲。 一、财务分析概述 (一)、财务分析的概念及作用 1、概念

财务分析是根据国家现行财税制度和价格体系,在财务效益与费用的估算以及编制财务辅助报表的基础上,分析、计算项目直接发生的财务效益和费用,编制财务报表,计算财务分析指标,考察项目盈利能力、清偿能力以及外汇平衡等财务等状况,据以判别项目的财务可行性。 财务分析是建设项目经济评价中的微观层次,它主要从微观投资主体的角度分析项目可以给投资主体带来的效益以及投资风险。一般企业进行投资时都要进行财务分析。 2、财务分析的作用 (1)考察项目的财务盈利能力。 (2)用于制定适宜的资金规划。 (3)为协调企业利益与国家利益提供依据。 (4)为中外合资项目提供双方合作的基础。 (二)、财务分析的程序 财务分析是在项目市场研究、生产条件及技术研究的基础上进行的,它主要通过有关的基础数据,编制财务报表,计算分析相关经济评价指标,做出评价结论。其程序大致包括如下几个步骤: (1)选取财务分析的基础数据与参数 (2)估算各期现金流量 (3)编制基本财务报表 (4)计算财务分析指标、进行盈利能力和偿债能力分析 (5)进行不确定性分析 (6)得出评价结论

项目财务评价 目录 1项目概述 (1) 项目名称 (1) 项目规模 (1) 基础数据 (2) 2项目财务评价 (2) 财务分析辅助报表 (2) 对财务评价指标进行盈利能力分析 (8) 对财务评价指标进行偿债能力分析 (9) 3项目财务不确定性分析………………………………………………………-9 4综合评价………………………………………………………………………-10

1.项目概况 项目名称 紫陌家园开发项目 房地产开发公司获得一开发项目,该项目征地面积为亩,该土地上有拆迁户数84户,共计面积为2462平方米。返迁面积是原面积的倍。用地性质为建造商品住宅(其中包括代征地亩)拟建项目容积率为,该项目拟从土地再开发,前期准备工作开始需要3年才能竣工。 建设规模 拟建住宅开发项目,建设面积为13050平方米。 基础数据 (一)项目资金 1.该公司有资本金1000万元,公司将全部用来启动该项目。第一年公司将其全部用完,主要包括土地费用510万元,勘察设计费用28万元,进行前期准备工作432万元和开发公司每年都有的管理费用40万元。 2.工程款按预算为650万元。甲方与施工单位签订合同,工程款由施工单位垫至项目预售前,共需80万元,施工单位拟借款,利息率为%,这部分费用由房地产开发公司还款时支付。同时这部分费用第一年用于工程的为20万元,其他60万元用于第二年的工程建设。 3.把每年预售房屋的款项用于工程建设及其他一些费用,余下的部分则用于施工单位工程借款的偿还。第二年工程建设款还需300万元,第三年还需投资270万元。(不足部分可以借款) (二)销售计划、进度安排 1.返迁部分:拆迁户返迁在第4年,偿还面积部分按当地政府规定的价格,房地产开发公司可收取360元/平方米,而超过部分按成本价格500元/m2收取。 2.销售部分:拟在第二年对项目投资超过25%,并且工程基础部分完工后开始销售,在第五年年末将房屋销售完毕,房屋售价为2400元/m2(均价)。每年销售任务按总面积扣除返迁面积计算,第二年的任务为18%,以后各年任务分别依次为27%,35%,20%。并且对第二年购房者优惠10%,对第三年购房者优惠5%,第四年,第五年按现房价格销售。 (三)还款期限及还款方式 1.还款期限:在借款后第三年还清本利和。 2.还款方式:在有足够能力时用预售收入将借款本利和一次还清。 (四)相关税率的设置 营业税为销售收入的5%,城市维护建设税为营业税的7%,教育费附加为营业税的3%,所得税税率一般为25%。 (五)评价参数设置 此项目的基准内部收益率为12%,基准投资回收期为5年。 评价参数包括全部投资和资本金的财务净现值(FNPV),财务内部收益率(FIRR),动态投资回收期,静态投资回收期,投资利润率,资本金利润率。

项目财务分析报告(样稿) 一、分析依据 1 、项目建设、经营期初定10 年,并按10 年周期对项目进行经济分析。 2 、项目建设期10 个月,起止时间为2009 年2 月至2009 年12 月。 3 、项目建设规模为年产聚氨酯树脂3 万吨,产品销售价格为1.1 万元/ 吨。其中:2010 年1 月试产,2010 年3 月正式投产,当年生产负荷为33% ,年生产聚氨酯树脂1 万吨;2011 年达标生产,年生产聚氨酯树脂3 万吨。 4 、项目定员70 人。其中:生产人员46 人,月均工资福利1800 元;生产管理人员3 人,月均工资福利3500 元;销售人员8 人,月均工资福利4500 元;管理人员(包括科研、后勤人员)13 人,月均工资福利4000 元。 5 、增值税按17% 核算,所得税按25% 核算。其中,城市建设维护税按增值税7% 核算,教育附加费按增值税3% 核算,防洪费按增值税1% 核算。 6 、固定资产折旧率:房屋建筑为4.75% ,生产仪器设备为10% ,检测仪器设备、工具和运输工具为15% 。 7 、无形及递延资产摊销:无形资产按10 年摊销,递延资产按5 年摊销。 8 、固定资产修理费按折旧额的35% 估算,其他制造费用按销售收入的0.25% 估算,其他管理费用(不包括管理人员工资福利)按销售收入的2.5% 估算,其他销售费用(不包括销售人员工资福利)按销售收入的3.5% 估算。 9 、公积公益金按当年盈利时净利润的15% 提取。 10 、评价和分析方法参照国家发改委《建设项目经济评价方法与参数( 第三版) 》进行。 二、生产成本与费用 根据测算,项目达标生产后: 1 、年生产成本25770 万元。其中:原辅材料25275 万元,燃料动力396 万元,直接人工99 万元,分别占总成本的98% 、1.54% 和0.6% ; 2 、年生产费用2532 万元。其中:制造费用446 万元,期间费用2086 万元,分别占总费用的17.6% 和82.4% ; 3 、经营成本28240 万元。其中,固定成本2470 万元,变动成本25770 万元,分别占经营成本的9.6% 和90.4% 。单位成本费用0.9 4 万元/ 吨。 三、销售收入、税金和利润 1 、销售收入。项目达标生产后,年产聚氨酯树脂3 万吨,预期可实现销售收入3.3 亿元。 2 、税金。项目达标生产后,预期可实现税收2124 万元。其中,增值税及附加1246 万元,所得税878 万元。 3 、利润。项目达标生产后,预期可实现销售利润351 4 万元,税后净利润2636 万元。 四、财务评价 1 、投入产出。根据测算,项目投资产出比为1 :7.7 。 2 、全员劳动生产率。根据测算,项目全员劳动生产率为73. 3 万元/ 人·年。 3 、投资回收期。根据测算,项目投资回收期为3.6 年(包括建设期10 个月)。 4 、内部收益率。根据测算,项目内部收益率为57.1% 。 5 、投资利润率。根据测算,项目投资净利润率为61.3% 。 6 、净现值。根据测算,项目建设经营期为10 年时,其净现值为20316 万元(折现率7% )、1923 7 万元(折现率13% )。 五、不确定分析 1 、盈损平衡点分析。根据测算,盈亏平衡点销售量为15418 吨/ 年,盈亏平衡点销售价格为0.983 万元/ 吨,盈亏平衡点单位变动成本为0.976 万元/ 吨,盈亏平衡点生产能

【最新资料,WORD文档,可编辑】

建设项目财务评价 【本章主要内容】 (1 (2)掌握财务效益与费用的识别; (3 (4 【计划学时】:2学时 【复习思考题】 (1)建设项目财务评价的概念和作用? (2)财务效益与费用的识别原则。 (3)编制项目财务评价的依据和内容? (4)掌握财务评价常用报表及指标,了解它们之间的关系? 第一节财务评价概述 一、财务评价的概念 建设项目财务评价,就是从企业角度,根据国家现行价格和各项现行的经济、财政、金融制度的规定,分析测算拟建项目直接发生的财务效益和费用,编制财务报表,计算评价指标,考察项目的盈利能力、贷款清偿能力以及外汇效果等财务状况,来判别拟建项目的财务可行性。 二、财务评价的必要性 (1)衡量竞争性项目的盈利能力 (2)项目资金筹措的依据 (3)权衡非盈利项目或微利项目的经济优惠措施(财政补贴等) (4)合营项目谈判签约的重要依据 (5)编制项目国民经济评价的基础 三、财务评价的内容 1、盈利能力分析 2、清偿能力分析 3、不确定性分析

第二节财务效益与费用的识别 财务效益与费用的识别是项目财务评价的前提。简单说,识别费用、收益的准则是目标:凡削弱目标的就是费用,凡对目标有贡献的就是收益。有人认为,项目的效益与费用的识别很简单,实际上有时因分析的对象不同,效益与费用的内容就不同,例如(由于本部分内容不好理解,怕影响学生学习信心,可以暂且不请明白,可以举例说明,指出问题就可以了): (1)所得税 (2)折旧与摊销 (3)利息支出——举例 当分析项目全部投资的盈利能力时,因为利息本身就是投资的收益,因此利息支出不能作为项目的费用,而是效益;但当分析项目自有资金的收益率时,利息支出以及偿还贷款的本金也应认为是投资者的费用。 (4)投资总额及流动资金 (5)回收流动资金 一、项目的财务效益 (1)销售(营业)收入——由产品数量、产品结构、产品质量与价格决定 产品数量、产品结构、产品质量:可以根据市场调查确定的技术方案、技术装备、原材料来源、资源条件等确定; 价格:以现行价格体系为基础的预测价格; (2)资产回收 寿命期内可回收的固定资产残值(或折余值),回收的流动资金(在分析自有资金的效益进,除非流动借款已全部还清,否则只有回收的自有流动资金)(3)补贴 国家为支持项目建设而给予的补贴。若国家对项目的支持已体现在价格、税收等方面,不应再计算补贴。 二、项目的财务费用 (1)投资 包括因定资产投资(含工程费用、预备费用及其他费用)、固定资产投资方向调节税、无形资产投资、建设期贷款利息、流动资金投资及开办费(形成

第六节案例分析——公路建设项目财务分析 CJ高速公路的路线全长169.045公里,为国道主干线SR高速公路经JX省 西部腹地一段,即CF至JYS段。 一、基本概况 其基础数据分析如下: 1.交通量预测 交通量预测采用“四阶段”预测法,即社会经济预测,集中、发生量的预测,分布 2.建设规模 拟建高速公路经交通量预测,全线年平均昼夜交通量折合成小客车2008年为14498辆,2017年为27181辆,2027年为43504辆。根据预测的远景交通量,分别对计算行车速度、通行能力和服务水平的分析论证,确定拟建项目采用高速公路标准建设,计算行车速度为100公里/小时,双向四车道,路基宽26米。 3.计算期 本项目确定计算期为25年,其中,建设期5年,运营期为20年。

4.费用估算 ⑴建设费用 本项目建设投资为536950 万元,其中: ①建筑安装工程费372096 万元 ②设备及工器具购置费8423 万元 ③工程建设其他费用43569 万元 ④建设期贷款利息41745 万元 ⑤预备费71117 万元 采用扩大指标估算,项目所需流动资金约为5330 万元。 项目总投资使用计划与资金筹措表如下: ⑵运营总费用估算 ①养护费 项目所在地区现有公路养护费用约为14万元/公里年,日常养护费用为264万元/年。 ②管理费用 本项目预计设置13个收费站,全线收费及管理人员830人,收费站的管理费用为440万元/年,并均以每年3%的速度递增。收费站每年的管理费用预计为3322万元。评价期内,考虑职工工资的实际增长(不考虑物价上涨因素),预计管理费的财务费用将以年递增3%的速度逐年增加。 ③大修费用 大修费用主要是路面重新罩面费用,按通车运营后每十年进行一次大修考虑,第一次大修费用为31614万元/次,第二次大修费用为43698万元/次。 ④折旧费 2006~2010年每年提折旧费23078万元,2011年以后每年提取折旧费21052万元。 ⑤利息支出

项目财务分析报告样稿文稿归稿存档编号:[KKUY-KKIO69-OTM243-OLUI129-G00I-FDQS58-

项目财务分析报告(样稿) 一、分析依据 1 、项目建设、经营期初定 10 年,并按 10 年周期对项目进行经济分析。 2 、项目建设期 10 个月,起止时间为 2009 年 2 月至 2009 年 12 月。 3 、项目建设规模为年产聚氨酯树脂 3 万吨,产品销售价格为 1.1 万元 / 吨。其中: 2010 年 1 月试产, 2010 年 3 月正式投产,当年生产负荷为33% ,年生产聚氨酯树脂 1 万吨; 2011 年达标生产,年生产聚氨酯树脂 3 万吨。 4 、项目定员 70 人。其中:生产人员 46 人,月均工资福利 1800 元;生产管理人员 3 人,月均工资福利 3500 元;销售人员 8 人,月均工资福利4500 元;管理人员(包括科研、后勤人员) 13 人,月均工资福利 4000 元。 5 、增值税按 17% 核算,所得税按 25% 核算。其中,城市建设维护税按增值税 7% 核算,教育附加费按增值税 3% 核算,防洪费按增值税 1% 核算。 6 、固定资产折旧率:房屋建筑为 4.75% ,生产仪器设备为 10% ,检测仪器设备、工具和运输工具为 15% 。 7 、无形及递延资产摊销:无形资产按 10 年摊销,递延资产按 5 年摊销。 8 、固定资产修理费按折旧额的 35% 估算,其他制造费用按销售收入的 0.25% 估算,其他管理费用(不包括管理人员工资福利)按销售收入的 2.5% 估算,其他销售费用(不包括销售人员工资福利)按销售收入的 3.5% 估算。 9 、公积公益金按当年盈利时净利润的 15% 提取。

产能项目财务分析评价 MACRO-5699988 第一部分项目基本情况 一、项目建设方案 (一)项目产品 该项目产品为产能。 (二)项目建设原则 近十年来,我国制造业持续快速发展,总体规模大幅提升,综合实力不断增强,不仅对国内经济和社会发展做出了重要贡献,而且成为支撑世界经济的重要力量。2014年,我国工业增加值达到万亿元,占GDP的比重达到%。2013年,我国制造业产出占世界比重达到%,连续4年保持世界第一大国地位。在500余种主要工业产品中,我国有220多种产量位居世界第一。2014年,我国共有100家企业入选“财富世界500强”,比2008年增加65家,其中制造业企业56家(不含港澳台),连续2年成为世界500强企业数仅次于美国(130多家)的第二大国。

坚持开放融合。开放融合是加快战略性新兴产业发展的客观要求。要以更开放的理念、更包容的方式,搭建国际化创新合作平台,高效利用全球创新资源,大力推动我国优势技术和标准的国际化应用,加快推进产业链、创新链、价值链全球配置,全面提升战略性新兴产业发展能力。 (三)项目建设方案 项目拟定建设区域属于工业项目建设占地规划区,建设区总用地面积平方米(折合约亩),代征公共用地面积平方米,净用地面积平方米(红线范围折合约亩),土地综合利用率100%;项目建设遵循“合理和集约用地”的原则,按照产能行业生产规范和要求进行科学设计、合理布局,符合产能制造和经营的规划建设要求。 该工程规划建筑系数%,建筑容积率,建设区域绿化覆盖率,办公及生活服务设施用地所占比重%,固定资产投资强度万元/公顷,建设场区土地综合利用率100%;根据测算,本期工程项目建设完全符合《工业项目建设用地控制指标》(国土资发【2008】24号)文件规定的具体要求。 本期工程项目净用地面积平方米,建筑物基底占地面积平方米,总建筑面积平方米,其中:规划建设主体工程平方米,仓储设施面积平方米(其中:原辅材料仓储设施平方米,成品贮存设施平方米),办公用房平方米,职工宿舍平方米,其他建筑面积平方米(含部分公用工程和辅助工程);根据测算:本期工程项目不计容建筑面积0平方米,计容建筑面积平方米;项目规划绿化面

建设项目的财务评价 建设项目经济评价是在完成市场调查与预测、拟建规模、营销策划、资源优化、技术方案论证、投资估算与资金筹措等可行性分析的基础上,对拟建项目各方案投入与产出的基础数据进行推测、估算,对拟建项目各方案进行评价和选优的过程。经济评价的工作成果融汇了可行性研究的结论性意见和建议,是投资主体决策的重要依据。 建设项目经济评价主要分为财务评价和国民经济评价。本章主要介绍财务评价的主要内容及其理论和方法。 一、财务评价的概念 二、财务评价的目的 1. 衡量竞争性项目的盈利能力 2. 权衡非盈利项目或微利项目的经济优惠措施 3. 合营项目谈判签约的重要依据 4. 项目资金规划的重要依据 三、财务评价的内容 1. 盈利能力分析 2. 清偿能力分析 3. 不确定性分析 四、财务评价的程序 (一)准备工作 1. 熟悉拟建项目的基本情况,收集整理有关基础数据资料; 2. 编制辅助报表 建设投资估算表,流动资金估算表,建设进度计划表,固定资产折旧费估算表,无形资产及递延资产摊销费估算表,资金使用计划与资金筹措表,销售收入、销售税金及附加和增值税估算表,总成本费用估算表。 3. 编制基本财务报表 (1)财务现金流量表:反映项目计算期内各年的现金收支,用以计算各项动态和静态评价指标,进行项目财务盈利能力分析。新设法人项目财务现金流量表分为: ①项目财务现金流量表:该表以项目为一个独立系统,从融资前的角度出发,不考虑投资来源,假设全部投资都是自有资金。 ②资本金财务现金流量表:该表从项目法人(或投资者整体)的角度出发,以项目资本金作为计算基础,把借款还本付息作为现金流出。 ③投资各方财务现金流量表:该表分别从各个投资者的角度出发,以投资者的出资额作为计算的基础 (2)损益和利润分配表:反映项目计算期内各年的利润总额、所得税及税后利润的分配情况。

第10章建设项目财务效益评估 项目的财务评价作为项目经济评价中重要的组成部分,在项目决策分析与评价工作中占有非常重要的地位。对一般项目来说,尤其是对那些由市场调空的竞争性项目,财务评价是必不可少的评价内容和工作程序,其结论是项目投资决策的直接依据。对项目进行财务评价主要是评价其在财务上的盈利性和偿债能力,考察项目的财务状况。 10.1 项目的财务评价概述 ㈠财务评价的含义 根据国家现行的财税、金融、外汇制度和价格体系,分析计算项目直接发生的财务效益和费用,编制财务报表,考察项目的盈利能力、清偿能力、抗风险能力及外汇效果等财务状况,据以判断项目财务上是否可行的一种经济评价方法。 ㈡财务评价的作用 对项目投资主体,还是对为项目建设和生产经营提供资金的其他机构或个人,均具有十分重要的作用。主要表现在以下几方面: 1.考察项目的财务盈利能力。 2.用于制定适宜的资金规划。 3.为协调企业利益和国家利益提供依据。 4.为中外合资项目提供双方合作的基础。 10.1.2 建设项目财务评价的原则 1.坚持效益与费用计算口径一致的原则。 2.坚持动态分析为主、静态分析为辅的原则。 3.坚持采用预测价格的原则。 4.坚持定量分析为主、定性分析为辅的原则。 财务评价是在确定的建设方案、投资估算和融资方案的基础上进行财务可行性研究。

财务评价的主要内容与步骤如下: 1.选取财务评价基础数据与参数。 2.计算销售(营业)收入、估算成本费用。 3.编制财务评价报表。财务现金流量表、损益和利润分配表、资金来源与运用表、 借款偿还计划表。 4.计算财务评价指标,进行盈利能力分析和偿债能力分析。 5.进行不确定性分析,包括敏感性分析和盈亏平衡分析。 6.编写财务评价报告。 10.2建设项目财务评价基础数据的测算 10.2.1 资本性投入基础数据的测算 1.总成本费用及其构成 ⑴生产成本的构成 ①直接材料。 ②直接工资。 ③其他直接支出。 ④制造费用。 ⑵期间费用的构成 ①销售费用。 ②管理费用。 ③财务费用。 2.总成本费用的估算方法 ⑴项目成本估算法 ⑵要素成本估算法 表10-1 总成本费用估算表(单位:万元)

财务分析及评价 1 项目总投资估算 项目的总投资包括土地费用、前期工程费用、建设配套费、建筑安装工程费用、室外工程费、建设监理费、建设单位管理费、预备费以及建设期贷款利息等项。 A、土地费用 本项目占地9.56亩,每亩450万元,土地总价值为4302万元。 B、前期工程费用包括工程勘察费、工程设计费、前期工程咨询费等项费用。按建安成本的2%取费。 C、建设配套费用包括招投标费、市政设施配套费、消防设施配套费、天然气公网初装费、抗震设计审查费、定额编制管理费、质量监督费、劳保统筹基金、新型墙体材料专项费用、“结建”人防工程押金、散装水泥保证金、排污费、环卫费、水增容费、电力增容工程费等。按建安成本的10%取费。 D、建筑安装工程费用 根据相关建设工程造价指标,结合本项目实际情况,住宅楼按1300元/㎡(方案1),1500元/㎡(方案2),综合楼按1600元/㎡,写字楼装修按600元/㎡,酒店及配套服务功能装修按1000元/㎡计算,本项目建筑安装工程总造价为8472万元(方案1),9168万元(方案2)。 E、室外工程费 室外工程包括小区道路、绿化及小区内各项构筑物等内容。根据本项目实际情况,按50元/㎡计算,本项目的室外工程费为320万元。 F、工程建设监理费 按建安工程总造价的1%计算,共计为85万元。 G、建设单位管理费 按前六项费用之和的2%计提。 H、预备费 由于项目开发的可预见性较强,预备费按建安成本的6%计提。 I、建设期利息 按本项目建设期二年,贷款额1亿元,每年贷款5000万元,年贷款利率5%计算,利息总额为500万元(每年为250万元)。 K、项目总投资估算 综合以上1至10项费用,本项目总投资估算为15487万元(方案1),16342(方案2)。 项目总投资估算表(方案1) 费用名称费用数量(万元) 1.土地费用4302 2.前期费用169 3.建设配套费847 4.建安工程费(含装修费)8472 5.室外工程费320 6.工程监理费85 7.管理费284 8.预备费508 9.建设期财务费用500 10.总计15487 项目总投资估算表(方案2)

项目可行性分析中主要经济指标的理论与应用 本文主要包括两部份,第一部分是对项目投资可行性分析用到的主要指标进行解释,第二部分是结合实例,讲解评价项目可行性时如何运用经济指标。 第一部份理论篇 一、主要指标 财务内部收益率FIRR、财务净现值FNPV、投资回收期pt ﹝一﹞、指标解释 1.投资利润率:是指项目在正常生产年份内所获得的年利润总额或年平均利润总额与项目全部投资的比率。 2.财务内部收益率(FIRR): 是指项目在整个计算期内各年财务净现金流量的现值之和等于零时的折现率,也就是使项目的财务净现值等于零时的折现率。是反映项目实际收益率的一个动态指标,一般情况下,财务内部收益率大于等于基准收益率(编制项目时设定为银行贷款利率)时,项目可行。财务内部收益率的计算过程是解一元n次方程的过程,只有常规现金流量才能保证方程式有唯一解。 说得通俗点,内部收益率越高,说明你投入的成本相对地少,但获得的收益却相对地多。比如A、B两项投资,成本都是10万,经营期都是5年,A每年可获净现金流量3万,B可获4万,通过计算,可以得出A的内部收益率约等于15%,B的约等于28%,这些,其实通过年金现值系数表就可以看得出来的。

3.财务净现值(FNPV) 是指项目按行业的基准收益率或设定的目标收益率,将项目计算期内各年的净现金流量折算到开发活动起始点的现值之和,它是开发项目财务评价中的一个重要经济指标。主要反映技术方案在计算期内盈利能力的动态评价指标。 净现值是指投资方案所产生的现金净流量以资金成本为贴现率折现之后与原始投资额现值的差额。净现值大于零则方案可行,且净现值越大,方案越优,投资效益越好。 计算公式 FNPV = 项目在起始时间点上的财务净现值 i = 项目的基准收益率或目标收益率 〔CI-CO〕ˇt〔1+ i 〕ˉt 表示第t期净现金流量折到项目起始点上的现值 财务净现值率即为单位投资现值能够得到的财务净现值。 其计算公式为:FNPVR=FNPV/PVI (16—40) 式中FNPVR——财务净现值率; FNPV——项目财务净现值; PVI——总投资现值。 ﹝二﹞净现值法和内部报酬率法的比较 1.净现值法和内部报酬率法都是对投资方案未来现金流量计算现值的方法。 2.运用净现值法进行投资决策时,其决策准则是:NPV为正

《项目评价》之财务分析

————————————————————————————————作者:————————————————————————————————日期:

房地产专业《项目评价》课程设计之-----某住宅项目可行性研究报告之财务分析 教室:二教108 指导老师:丰艳萍 班级:房地产081 组员:章纯(23号)、鄢鹏(21号)

目录: 一、·总论 ⑴、项目概况 ⑵、概况性基础数据测算 ⑶、资金筹措 ⑷、评价指标二、·投资估算 ⑴、投资估算 ⑵、收入 ⑶、资金筹措三、·财务分析 ⑴、盈利能力分析与评价 ⑵、偿债能力分析与评价 ⑶、生存能力分析与评价

四、·不确定性分析 ⑴、盈亏平衡点计算 ⑵、敏感分析图(手绘图) 五、·附表 一、总论 ⑴、项目概况 xxx开发公司开发某房地产项目,该项目为综合性大楼,占地约60600平方米,总建筑面积109000平方米。其中住宅104640平方米,高层住宅为13920平方米,多层住宅为90720平方米,商铺4360平方米,其中车位300个:容积率1.8,绿化率35%,建筑密度25%.见下表(1)。 序号项目指标备注 1 总用地面积60600 2 总建筑面积109000 多层住宅90720 高层住宅13920 可售面积12700 商铺4360 3 总户数户944 4 车位数(地上)个300 本项目于2007年1月开工,2007年3月完成投资额25%,

并开始预售多层;2009年3月开始竣工验收。 (2)概括性的基础数据测算 ①.物业销售租赁价格: 根据工程所处位置、周围环境条件和房地产市场的趋势预测,考虑房地产销售风险和工程建设成本等综合因素,本项目各部分的销售单价为:多层住宅2950元/平方米,高层住宅单价为:3250元/平方米,商铺单价为:10000元/平方米,车位15万元/个。 ②.销售进度及付款回收计划 本项目计划在2年半(30个月)左右内完成销售,各年销售计划见下表(2)。 项目销售计划表 项目合计2006 2007 2008 2009 2010 多层建筑100 50% 40% 10% 高层建筑100 30% 60% 10% 商业100 80% 20% 停车位100 60% 40% 由于银行按揭的时限,所以2007年和2008年销售的房款收入按90%回收,其余的房款在下一年度全部收回,2009年销售的房款收入,当年全部回收。车位销售按分期付款形式实行,即第一年还50%,第二年还剩余50%。回收进度见下附表(9):回款金额估算表(3)资金筹措 资金筹措:由公司资本金、公司自筹和银行贷款解决,不足部分通过预售房款解决。项目资本金2000万元,第一年(2006)全部投入;商业性银行贷款8000万元,第一年贷款6000万元,第二年(2007)贷款2000万元;不足的部分拟由预售房款解决。

建设项目财务分析 项目背景: 某工业项目计算期为16年,建设期为3年,第4年投产,第5年开始达到生产能力。 该项目的固定资产综合折旧年限为15年,残值率为5%,采用直线折旧法折旧,期末余值等于账面余值。 2.流动资金约为4980万元,投产前一年末一次投入(三年末)。 3.销售收入、销售税金及附加和经营成本的预测值如下,其它支出忽略不计。 4.建设投资16000万元中,权益投资8000万元,权益投资分年出资为3000万元、3000万元和2000万元,不足部分向银行借款。银行贷款条件是年利率6%,建 设期只计息不付息还款,将利息按复利计算到第四年年初,作为全部借款本金。 投产后(第四年末)开始还贷,每年付清利息,并分10年等额还本。 5.流动资金投资4980+学号后两位数,全部向银行借款(始终维持借款状态),贷款年利率也是6%。

要求: 1.融资前盈利能力分析(编制利润与所得税计算表、全部投资现金流量表) ,计算 融资前所得税后的内部收益率。 假如长期借款的利率为10%,股权融资要求的投资回报率9%,又能设法从银行借到50%的初始投资,说明这个项目是否可能考虑? 2.融资后盈利能力分析(编制借款需要量计算表、固定资产投资借款还款计划表、 利润与所得税计算表、全部投资现金流量表、自有(权益)资金投资现金流量表) ,计算全部投资、自有(权益) 投资的静态投资回收期、内部收益率。假如行业基准收益率为10%,判断项目的可行性? 3.编制财务计划现金流量表,判断项目基本生存能力? 4.编制资产负债表,计算资产负债率等指标,分析项目负债情况和偿债能力? 5.对项目作出财务分析的综合评价。 表1、利润与所得税计算表(融资前)(单位:万元) 表2、全部投资现金流量表(融资前)(单位:万元)

项目财务分析与评价 Document number:PBGCG-0857-BTDO-0089-PTT1998

财务分析及评价 1 项目总投资估算 项目的总投资包括土地费用、前期工程费用、建设配套费、建筑安装工程费用、室外工程费、建设监理费、建设单位管理费、预备费以及建设期贷款利息等项。 A、土地费用 本项目占地亩,每亩450万元,土地总价值为4302万元。 B、前期工程费用包括工程勘察费、工程设计费、前期工程咨询费等项费用。按建安成本的2%取费。 C、建设配套费用包括招投标费、市政设施配套费、消防设施配套费、天然气公网初装费、抗震设计审查费、定额编制管理费、质量监督费、劳保统筹基金、新型墙体材料专项费用、“结建”人防工程押金、散装水泥保证金、排污费、环卫费、水增容费、电力增容工程费等。按建安成本的10%取费。 D、建筑安装工程费用 根据相关建设工程造价指标,结合本项目实际情况,住宅楼按1300元/㎡(方案1),1500元/㎡(方案2),综合楼按1600元/㎡,写字楼装修按600元/㎡,酒店及配套服务功能装修按1000元/㎡计算,本项目建筑安装工程总造价为8472万元(方案1),9168万元(方案2)。 E、室外工程费 室外工程包括小区道路、绿化及小区内各项构筑物等内容。根据本项目实际情况,按50元/㎡计算,本项目的室外工程费为320万元。 F、工程建设监理费

按建安工程总造价的1%计算,共计为85万元。 G、建设单位管理费 按前六项费用之和的2%计提。 H、预备费 由于项目开发的可预见性较强,预备费按建安成本的6%计提。 I、建设期利息 按本项目建设期二年,贷款额1亿元,每年贷款5000万元,年贷款利率5%计算,利息总额为500万元(每年为250万元)。 K、项目总投资估算 综合以上1至10项费用,本项目总投资估算为15487万元(方案1),16342(方案2)。 项目总投资估算表(方案1) 费用名称费用数量(万元) 1.土地费用 4302 2.前期费用 169 3.建设配套费 847 4.建安工程费(含装修费) 8472 5.室外工程费 320 6.工程监理费 85 7.管理费 284 8.预备费 508 9.建设期财务费用 500

练习题 一、单项选择题 1.()能全面反映项目的资金活动全貌。 A.损益表 B.资产负债表 C.资金来源与运用表 D.财务外汇平衡表 2.资产负债主体结构包括三部分,其表现形式为()。 A.所有者权益=资产+负债 B.资产=负债+所有者权益 C.所有者权益=流动资产+负债 D.流动资产=负债+所有者权益 3.()代表了项目投资应获得的最低财务盈利水平,也是衡量投资项目是否可行的标准。 A.基准收益率 B.内部收益率 C.静态收益率 D.动态收益率 4.内部收益率是指项目在()内,各年净现金流量现值之和为零时的折现率。 A.生产经营期 B.使用寿命期 C.建设期 D.整个计算期 5.()反映的是项目全部投资所能获得的实际最大收益率。 A.基准收益率 B.内部收益率 C.静态收益率 D.动态收益率 6.一个项目的财务净现值小于零,则其财务内部收益率()基准收益率。 A.等于 B.一定大于 C.一定小于 D.可能大于,也可能小于 7.用财务内部收益率对项目进行评价时,()指标是财务内部收益率的判别基准。 A.平均投资利润率 B.折现率 C.行业基准收益率 D.投资利税率 8.项目的()计算结果越大,表明其盈利能力越强。 A.投资回收期 B.财务净现值 C.借款偿还期 D.资产负债率 9.下列关于损益表中各项数字之间相关关系的表述中,正确的是()。 A.利润总额=营业利润-期间费用+营业外收入-营业外支出 B.利润总额=营业利润+投资收益+营业外收入-营业外支出 C.利润总额=营业利润-期间费用+营业外收入-营业外支出+以前年度损益调整 D.利润总额=营业利润+投资收益+营业外收入-营业外支出+以前年度损益调整 13.项目的()计算结果越大,表明其投资的经济效果越好。 A.财务内部收益率 B.投资回收期 C.盈亏平衡点 D.借款偿还期 14.已知某投资项目,其净现金流量如下图所示(单位:万元)。该项目行业基准收益率为10%,则其财务净现值为()万元。(2000年监理工程师考试题) A.30.50 B.78.09 C.130.45 D.460.00 15.某预制构件厂项目设计年生产能力30000件,每件销售价格为40元,单件产品变动成本为20元,年固定成本元,每件产品销售税金为4元,则该项目的盈亏平衡点为()件。(2000年监理工程师考试题) A.5000 B.10000 C.12500 D.30000 16.某投资项目,其财务现金流量如下表所示。已知该项目的基准收益率为12%,则该项目净现值为()元。(2001年监理工程师考试题)

项目财务评价报告 项目经济评价报告 班级: 营销07—4班 姓名: 田丰 学号: 09073770 一、项目概述 公司投资新建A产品生产线,其可行性研究已完成市场需求预测、生产规模、工艺技术方案、建厂条件和厂址选择、环境保护、工厂组织和劳动定员以及项目实施规划诸方面的研究与多方案比较。本项目财务分析的编制依据为《建设项目经济评价方法与参数》第三版和国家现行的财税政策、会计制度、和相关法规。 二、基础数据 (一)计算期 包括建设期以及生产经营期,建设期2年,生产期12年。 (二)生产规模与产品方案 22mm项目生产A产品,设计生产能力为120万/年,销售单价(不含税)为12元/;到第三年达到设计能力的80%,到第四年达到设计生产能力。 (三)总投资估算及资金来源项。项目总投资实用计划表见表2—1 (1)项目建设期投资估算 建设投资为1600万元,其中开办费用为50万元。第一年投资1400万元,第二年投资200万元。第一年投资中资本金占300万元,其余投资(包括第二年)全部为贷款,贷款年利率为6.4% (2)项目建设期利息估算

建设期利息第一年为35.2万元,第二年为79.05万元;合计114.25万元。 (3)流动资金估算 所需流动资金全部由银行贷款,年利率为7.5%。经估算流动资金投资总额为133.20万元,其中投产第一年为116.08万元,投产第二年为17.12万元。 表2-1 项目总投资使用计划 计算期 序号项目合计 1 2 3 4 5—14 1 总投资 1847.5 1435. 2 279.05 116.08 17.12 0 1.1 建设投资 1600 1400 200 0 0 0 1.2 建设期利息 114.25 35.2 79.05 3 0 0 0 1.3 流动资金 133.2 116.08 17.12 0 2 资金筹措 1847.5 0 0 0 0 0 2.1 项目资本金 300 300 0 0 0 0 2.1.1 用 于建设投资 300 300 0 2.1.2 用于流动资金 0 0 2.1.3 用于建设期利息 0 0 2.2 债务资金 1547.5 0 2.2.1 用于建设投资 1300 0 2.2.2 用于建设期利息 114.25 35.2 79.051 0 0 0 2.2.3 用于流动资金 133.2 116.08 17.12 0 2.3 其他资金 0 三、财务评价 (一)营业收入、营业税金及附加及增值税估算 产品增值税税率17%,城市维护建设税、教育费附加分别为增值税的5%与3%,所得税为25%。年营业收入和年营业税金及附加见表3-1 (1) 营业收入估算 预测到计算期期末营业收入为16992万元。 (2) 营业收入及附加 预测到计算期末营业收入及附加为140.58万元。

项目可行性分析财务评价 指标及运用 Prepared on 24 November 2020

项目可行性分析中主要经济指标的理论与应用本文主要包括两部份,第一部分是对项目投资可行性分析用到的主要指标进行解释,第二部分是结合实例,讲解评价项目可行性时如何运用经济指标。 第一部份理论篇 一、主要指标 财务内部收益率FIRR、财务净现值FNPV、投资回收期pt ﹝一﹞、指标解释 1.投资利润率:是指在正常年份内所获得的年利润总额或年总额与项目全部的比率。 2.财务内部收益率(FIRR): 是指项目在整个计算期内各年财务净现金流量的现值之和等于零时的折现率,也就是使项目的财务等于零时的折现率。是反映项目实际的一个动态指标,一般情况下,财务内部收益率大于等于(编制项目时设定为银行贷款利率)时,项目可行。财务内部收益率的计算过程是解一元n次方程的过程,只有常规现金流量才能保证方程式有唯一解。 说得通俗点,内部收益率越高,说明你投入的相对地少,但获得的却相对地多。比如A、 B两项投资,成本都是10万,经营期都是5年,A每年可获3万,B可获4万,通过计算,可以得出A的内部收益率约等于15%,B的约等于28%,这些,其实通过年金现值系数表就可以看得出来的。 3.财务净现值(FNPV)

是指项目按行业的基准收益率或设定的目标收益率,将内各年的净现金流量折算到开发活动起始点的现值之和,它是开发中的一个重要。主要反映技术方案在计算期内盈利能力的动态评价指标。 净现值是指投资方案所产生的现金净流量以资金成本为折现之后与原始投资额现值的差额。净现值大于零则方案可行,且净现值越大,方案越优,投资效益越好。 计算公式 FNPV = 项目在起始时间点上的财务净现值 i = 项目的基准收益率或目标收益率 〔CI-CO〕ˇt〔1+ i 〕ˉt 表示第t期净现金流量折到项目起始点上的现值 财务净现值率即为单位投资现值能够得到的财务净现值。 其计算公式为: FNPVR=FNPV/PVI (16—40) 式中 FNPVR——财务净现值率; FNPV——项目财务净现值; PVI——总投资现值。 ﹝二﹞净现值法和内部报酬率法的比较 1.净现值法和内部报酬率法都是对投资方案未来现金流量计算现值的方法。 2.运用净现值法进行时,其决策准则是:NPV为正数,(投资的高于或最低的投资报酬率)方案可行;NPV为负数,(投资的实际报酬率低于资本成本或最低的)方案不可行;如果是相同投资的多方案比较,则NPV越大,越好。的优点是考虑了投资方案的最低报酬水平

第七章建设项目财务评价 练习题 1.某项目计算期20年,各年净现金流量(CI-CO)如下表所示。基准折现率i0=10%。试根据项目的财务净现值NPV判断此项目是否可行,并计算项目的静态投资回收期和动态投资回收期和内部收益率。 2.某建设项目的建设期为4年,建设资金由国内银行贷款,第一年贷款额为1000万元,第二年为2000万元,第三年为3000万元,第四年贷款额为2000万元。银行贷款利率为10%,试计算到建设期末共欠银行本利多少元。 3.有一投资项目,固定资产投资50万元,于第1年初投入;流动资金投资20万元,于第二年初投入,全部为贷款,利率8%。项目于第2年投产,产品销售第2年为50万元,第3~8年为80万元;经营成本第二年为30万元,第3~8年为45万元;增值税率14%;第2~8年折旧费每年为6万元;第8年未处理固定资产可得收入8万元。 根据以上条件列出的全投资现金流量表(见表1、表2)是否正确?若有错,请改正过来。 表2全投资现金流量表(二) 单位:万元

4.某工业项目计算期为15年,建设期为3年,第4年投产,第5年开始达到生产能力。项目建设投资(未包含建设期借款利息)为8000万元,其中自有投资为4000万元,不足部分向银行借款,银行借款利率为10%,假定每年借款发生在年中。建设期只计息不还款,第4年初投产后开始还贷,每年付清利息并分10年等额偿还建设期利息资本化后的全部借款本金。现金流量的发生时点遵循年末习惯法。分年投资情况如习题表8-4所示。 习题表8-4 项目销售税金及附加和经营成本的预测值如习题表8-5所示。 习题表8-5 单位:万元 固定资产折旧采用直线折旧法,折旧年限为15年,残值率5%,建设期利息计入固定资产原值。 所得税税率为33%。基准收益率为12%。 试计算完成以下表格,并计算该项目全部资金净现值和静态投资回收期。 单位:万元 (1)建设期利息计算表

项目财务分析 根据上述分析及估算资料,可进行项目的财务分析,以评价项目的盈利水平、偿 债能力及资金的安全性等。为此,首先编制项目的财务报表。 (一)项目财务报表 本项目财务分析的现金流量表和收益表分别如下表所示: 项目现金流量表 如前所述,反映房地产开发项目获利能力的比率主要是项目的销售利润率和投资利润率。 1.销售利润率 =税后利润销售净额 即本项目每销售收入 1元,可获纯利ⅹⅹ元。 2.投资利润率 =税后利润投资总额

即本项目每元投资可望获利ⅹⅹ元。 3.自有资金投资利润率 =税后利润自有资金投资额 即本项目每元自有资金投资可望获利ⅹⅹ元。 九、投资效果汇总 本项目投资效果如下表所示: 项目投资效果汇总表 由项目投资估算汇总表及其他相关资料,可分离项目开发成本。 固定成本 =前期工程费 +基础设施及公用建筑配套费 +其他费用 +各种应缴税 费 -综合开发管理费 -城市维护建设税 -商品房营业税 -市政建设费 =ⅹⅹ(万元)变动成本 =投资总额 -固定成本 =ⅹⅹ(万元) 单位变动成本 =变动成本开发工程量 =ⅹⅹ(元米) 平均销售单价 =销售收入开发工程量 =ⅹⅹ(元米) 由上述数据可求得本项目的盈亏平衡点、边际利润和边际利润率。 1.盈亏平衡点 Q=固定成本 (平均销售单价 -单位变动成本)=ⅹⅹ(万元) 2.边际利润与边际利润率 M=销售收入 -变动成本 =ⅹⅹ(万元) m=边际利润销售收入ⅹⅹ100% =ⅹⅹ% 即本项目不至于亏损的最少商品房开发面积为ⅹⅹ平方米,当开发量超出ⅹⅹ 平方米时,每超过ⅹⅹ平方米,可获利ⅹⅹ万元。 十一、项目经济效益敏感性分析 由于本项目投资期长达ⅹⅹ年,考虑到项目建设成本、销售单价、开发工期等因 素均有可能发生变化,故针对这些因素设定一些变化幅度进行项目经济效益的敏感 性分析。 (一)项目开发成本的敏感性分析 市场经济条件下,由于原材料价格、人工费及其他费用的波动,将会直接影响项 目开发成本,从而引起项目经济效益的变化。据市场调查,未来ⅹⅹ年项目开发成本最大升幅可达ⅹⅹ%,现分别设开发成本上升ⅹⅹ%、ⅹⅹ%、ⅹⅹ%,分析项目经济效 益变动的敏感程度。分析结果如下表所示: