风险套利和资产定价第一基本定理

- 格式:pdf

- 大小:145.69 KB

- 文档页数:6

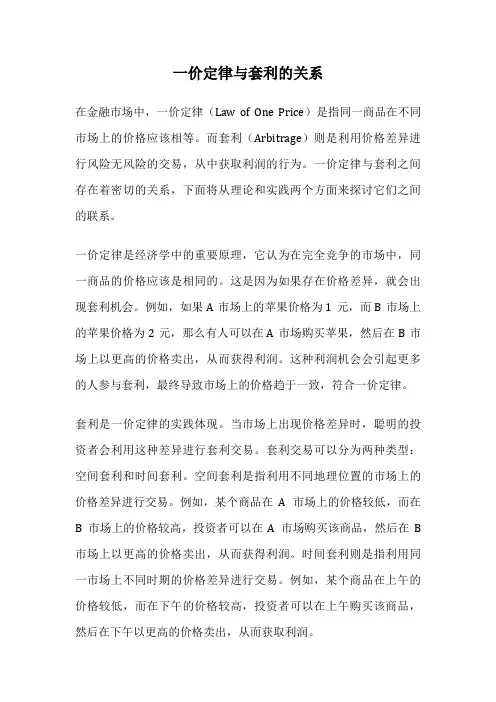

一价定律与套利的关系在金融市场中,一价定律(Law of One Price)是指同一商品在不同市场上的价格应该相等。

而套利(Arbitrage)则是利用价格差异进行风险无风险的交易,从中获取利润的行为。

一价定律与套利之间存在着密切的关系,下面将从理论和实践两个方面来探讨它们之间的联系。

一价定律是经济学中的重要原理,它认为在完全竞争的市场中,同一商品的价格应该是相同的。

这是因为如果存在价格差异,就会出现套利机会。

例如,如果A市场上的苹果价格为1元,而B市场上的苹果价格为2元,那么有人可以在A市场购买苹果,然后在B市场上以更高的价格卖出,从而获得利润。

这种利润机会会引起更多的人参与套利,最终导致市场上的价格趋于一致,符合一价定律。

套利是一价定律的实践体现。

当市场上出现价格差异时,聪明的投资者会利用这种差异进行套利交易。

套利交易可以分为两种类型:空间套利和时间套利。

空间套利是指利用不同地理位置的市场上的价格差异进行交易。

例如,某个商品在A市场上的价格较低,而在B市场上的价格较高,投资者可以在A市场购买该商品,然后在B 市场上以更高的价格卖出,从而获得利润。

时间套利则是指利用同一市场上不同时期的价格差异进行交易。

例如,某个商品在上午的价格较低,而在下午的价格较高,投资者可以在上午购买该商品,然后在下午以更高的价格卖出,从而获取利润。

然而,一价定律并不意味着市场上不存在价格差异,而是指价格差异会被套利行为迅速消除。

在现实市场中,一价定律往往受到多种因素的影响,如交易成本、运输成本、税收等。

这些因素会导致商品在不同市场上的价格有所差异,从而为套利交易提供了机会。

但随着套利交易的进行,价格差异会逐渐缩小,最终达到一价定律所规定的平衡状态。

从理论和实践的角度来看,一价定律与套利密不可分。

一价定律为套利提供了理论基础,套利则是一价定律的实现方式。

通过套利交易,投资者能够迅速发现价格差异并进行交易,从而推动市场价格向一价定律所规定的平衡状态靠拢。

套利的原理是一价定律套利的原理是基于一价定律的。

一价定律是指在理论上存在完全无风险的套利机会,即同样的资产在不同市场上的价格不同,从而可以通过买入低价的资产并卖出高价的资产来赚取风险无关的利润。

套利是金融市场中一种常见的投资策略,它通过利用不同市场之间的价格差异,进行低买高卖的操作,实现风险无关的利润。

套利交易可以分为两种方式,一种是跨市场套利,另一种是同市场套利。

跨市场套利是指在不同市场上进行套利交易。

通常情况下,不同市场之间存在一些偏离均衡的因素,例如交易所的规则、税收政策、交易成本等因素都可能导致同一资产在不同市场上的价格不同。

套利交易者可以通过在低价市场买入资产,并在高价市场卖出来赚取利润。

同市场套利是指在同一市场上进行套利交易。

在同一市场上,套利交易者可以通过快速抓住价格波动的机会,进行高卖低买的操作,从而实现利润的最大化。

这种套利方式一般需要借助高频交易或算法交易等技术手段来实现。

套利交易的核心原理是一价定律。

根据一价定律,如果两个资产在不同市场上的价格不同,那么套利交易者可以买入低价资产并卖出高价资产,从而实现利润的套利过程。

这是因为,如果同一资产的价格在不同市场上出现差异,那么市场上的交易者就会进行套利操作,逐渐将两个市场的价格拉平。

一旦价格达到均衡,套利机会就会消失,市场价格就会回归到正常水平。

但值得注意的是,套利交易存在风险。

由于套利交易的利润通常很小,因此需要进行大量的交易才能实现高额利润。

而市场的价格波动和交易成本可能会对套利交易的效果产生影响,从而导致套利交易者无法实现预期的利润。

此外,套利策略还可能面临法律法规限制、市场流动性不足等问题,进一步增加套利交易的风险。

综上所述,套利的原理是基于一价定律的。

套利交易利用同一资产在不同市场上的价格差异,通过低买高卖的方式赚取风险无关的利润。

不过,套利交易仍然存在风险,需要投资者在操作中全面考虑各种因素,以确保能够顺利实现利润的最大化。

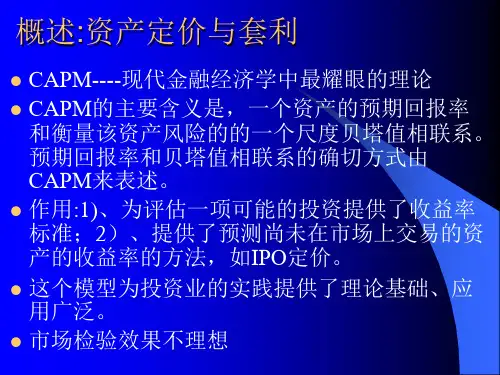

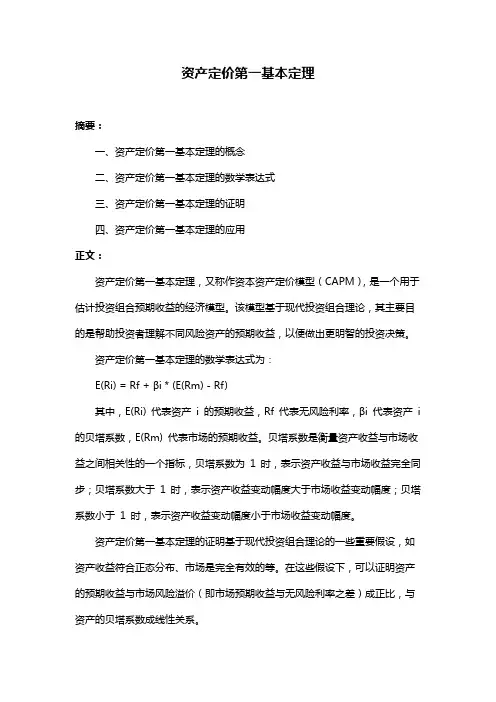

资产定价第一基本定理

摘要:

一、资产定价第一基本定理的概念

二、资产定价第一基本定理的数学表达式

三、资产定价第一基本定理的证明

四、资产定价第一基本定理的应用

正文:

资产定价第一基本定理,又称作资本资产定价模型(CAPM),是一个用于估计投资组合预期收益的经济模型。

该模型基于现代投资组合理论,其主要目的是帮助投资者理解不同风险资产的预期收益,以便做出更明智的投资决策。

资产定价第一基本定理的数学表达式为:

E(Ri) = Rf + βi * (E(Rm) - Rf)

其中,E(Ri) 代表资产i 的预期收益,Rf 代表无风险利率,βi 代表资产i 的贝塔系数,E(Rm) 代表市场的预期收益。

贝塔系数是衡量资产收益与市场收益之间相关性的一个指标,贝塔系数为1 时,表示资产收益与市场收益完全同步;贝塔系数大于1 时,表示资产收益变动幅度大于市场收益变动幅度;贝塔系数小于1 时,表示资产收益变动幅度小于市场收益变动幅度。

资产定价第一基本定理的证明基于现代投资组合理论的一些重要假设,如资产收益符合正态分布、市场是完全有效的等。

在这些假设下,可以证明资产的预期收益与市场风险溢价(即市场预期收益与无风险利率之差)成正比,与资产的贝塔系数成线性关系。

资产定价第一基本定理在金融领域有广泛的应用,它不仅可以帮助投资者理解不同风险资产的预期收益,还可以用于评估投资组合的风险和收益、确定合理的投资策略等。

然而,该模型也受到一些学者的批评,主要是因为它基于一些理想化的假设,如资产收益的正态分布和市场的完全有效性等,这些假设在实际金融市场中并不总是成立。

金融讲座:第十二章(2)套利与一价定律第十二章套利与一价定律(2)新浪读书这种“空手套白狼”的机会就是“免费的午餐”。

在市场中,有很多人整天专门在寻找这种“空手套白狼”的机会。

这些人嗅觉敏锐,而且有很好的专业知识。

一旦发现这种机会,他们就会很快下手,低价在一个地方买进,高价在另一个地方卖出。

结果,就是两个地方的价格变成一样,即导致“一价定律”得到实现。

这样,“免费的午餐”也就不会长期存在。

在境外金融市场,特别是发达国家的金融市场中,卖空是一种很常见的投资方式,也是降低投资风险的一种常用手段。

卖空也是卖掉某种物品,但卖空与一般的出售不一样,它是卖掉自己手中并没有的东西。

在股市中,卖空就是按照现在的市场价格卖掉自己现在手里并没有的股票。

上面说到过的“套利”要通过卖空才能进行。

因此,在很多时候,如果法律不允许卖空,大家就不可能套利。

通常情况下,在发达国家,卖空是合法的。

但是,当股市下跌时,卖空可能加速股市的下跌。

股市下跌的时候,如果大家齐心协力大量买进股票的话,股市下跌的势头可能会得到控制,并且反弹回来。

而卖空却是抛售股票,这等于在本来就在下跌的股市背上狠狠地踩上一脚。

在股市中遭受损失的公众会强烈地反对卖空,而政府也常常会采取措施限制、甚至禁止卖空。

在1929年美国股市暴跌时,卖空在美国曾经是“过街老鼠,人人喊打”,因为大家都认为,正是卖空才导致了股市的暴跌。

在2007~2008年的金融危机中,卖空再次成了“过街老鼠”。

我国则长期禁止卖空。

1998年《证券法》虽然没有明文禁止卖空,但明文禁止“融券”。

融资是把资金借给别人,融券就是把股票等有价证券借给别人。

卖空的前提条件是我能够从别人那借到股票。

1998年《证券法》明文禁止证券公司把股票借给别人,这样我借不到股票,也就不可能卖空了。

我国2005年修订的新《证券法》虽然允许卖空,但允许卖空的规定至今还没有真正付诸实施。

因此,在我国目前还没有真正的卖空。

是不是如同很多人认为的那样,卖空导致股市的下跌,因此应该禁止呢?事实上,卖空这一“空手套白狼”的做法一定程度上是有利于股市的健康发展。

资本资产定价模型和套利模型的区别1、对风险的解释度不同。

在资本资产定价模型中,证券的风险只用某一证券和对于市场组合的β系数来解释。

它只能告诉投资者风险的大小,但无法告诉投资者风险来自何处,它只允许存在一个系统风险因子,那就是投资者对市场投资组合的敏感度;而在套利定价模型中,投资的风险由多个因素来共同解释。

套利定价模型较之资本资产定价模型不仅能告诉投资者风险的大小,还能告诉他风险来自何处,影响程度多大。

2、两者的基本假设有诸多不同。

概括的说,资本资产定价模型的假设条件较多,在满足众多假设条件的情况下,所得出的模型表达式简单明了;套利定价模型的假设条件相对要简单得多,而其得出的数学表达式就比较复杂。

3、市场保持平衡的均衡原理不同。

在CAPM模型下,它已基本假定了投资者都为理性投资者,所有人都会选择高收益、低风险的组合,而放弃低收益、高风险的投资项目,直到被所有投资者放弃的投资项目的预期收益达到或超过市场平均水平为止;而在套利定价模型中,它允许投资者为各种类型的人,所以他们选择各自投资项目的观点不尽相同,但是由于部分合理性的投资者会使用无风险套利的机会,卖出高价资产、证券,买入低价资产、证券,而促使市场恢复到均衡状态。

4、CAPM模型的实用性较差。

这种缺陷的主要来源是推导这一理论所必须的假设条件。

比如,该模型假设投资者对价格具有相同的估计,且投资者都有理性预期假设等都是脱离实际的。

总之,CAPM模型把收益的决定因素完全归结于外部原因,它基本上是在均衡分析和理性预期的假设下展开的,这从实用性的角度来看是不能令人信服的。

5、两者的适用范围不同。

CAPM模型可适用于各种企业,特别适用于对资本成本数额的精确度要求较低,管理者自主测算风险值能力较弱的企业;而套利定价模型适用于对资本成本数额的精确度要求较高的企业,其理论自身的复杂性又决定了其仅适用于有能力对各自风险因素、风险值进行测量的较大型企业。

相同1、两者的目的相同。