操作:远期付款交单

- 格式:doc

- 大小:20.00 KB

- 文档页数:1

外贸常用付款方式外贸常用的付款方式有三种:一、信用证(Letter of Credit,简称L/C),种类繁多;二、汇付,主要包括电汇(Telegraphic Transfer,简称T/T)、信汇(Mail Transfer,简称M/T)和票汇(Demand Draft,简称D/D)。

三、托收(Collection),主要包括付款交单(Documents against Payment,简称D/P)和承兑交单(Documents against Acceptance,简称D/A)两种。

D/P 是付款交单,我们发货后准备好我们的议付单据,通过我方银行交单至客户方银行,客户银行提示客户单据已到,客户付款后银行交单。

D/A 则是承兑交单,也是通过我方银行交单给客户银行,不同的是客人只需承兑我方单据,就可以拿走正本单据,到期后再付款。

T/T 是电汇(单据一般是我方直接邮寄给客户,无需通过银行),如果我们跟客户用T/T 付款方式,一般的做法是客户先要给我们30%的预付款,剩余70%一般保险的方法是,货装船后,客人凭我们传真的提单副本付款,等款到帐后再邮寄整套正本单据给客人。

托收付款D/P,D/AD/A 承兑交单,核销退税,物流货代D/P 和D/A 的区别是,D/P 必须付款买单,先交钱后交提单,如银行私自放单,责任在银行;D/A进口商在汇票上承兑XX 天后支付货款,即可取提单,如逾期不支付货款,银行无责任。

D/P 付款交单(Documents against payment) 是跟单托收方式下的一种交付单据的办法,指出口方的交单是以进口方的付款为条件,即进口方付款后才能向代收银行领取单据。

分为即期交单(D/P Sight)指出口方开具即期汇票,由代收行向进口方提示,进口方见票后即须付款,货款付清时,进口方取得货运单据。

远期交单(D/P after sight or after date),指出口方开具远期汇票,由代收行向进口方提示,经进口方承兑后,于汇票到期日或汇票到期日以前,进口方付款赎单。

外贸付款方式1.L/C 信用证 letter of credit2.T/T 电汇 telegram transit3.D/A 付款交单 document against payment4.D/P 承兑交单 document against acceptance5.M/T 信汇 mail transfer6.D/T 票汇 draft transit最常用的是信用证和电汇。

外贸付款方式1. 信用证L/C(Letter of Credit)优点:银行信用,比较安全缺点:对单据要求比较严格,并且银行费用较高,更占用买方资金信用证是目前国际贸易付款方式最常用的一种付款方式,不可撤消即期信用证(irrevocable L/C at sight)用的较多。

在收到买方的信用证后一定要根据合同条款来全面审核信用证条款。

按照合同上的签约人、商品描述、价格条款、支付条款、装运条款、保险条款、合同金额、商检、仲裁等全部内容,全面仔细地审核信用证的受益人名称、品名、价格、货币、金额、包装、运输方式、装运路线、装期、效期、交单期、信用证到期地点、保险险别、投保加成等详细具体规定的信用证条款,把合同条款与信用证条款一一对应起来审核,逐条检查信用证条款是否符合合同条款的规定,发现信用证规定有不符合合同的规定,一定要与进口方联系。

如果信用证条款与合同条款不一致,但不会给出口方带来不利,可要求进口方书面确认修改合同条款即可;如果信用证条款与合同条款不一致,会对出口方产生不利影响,出口方应该要求进口方按照合同条款对信用证条款进行修改。

根据信用证知识来审核合同,检查合同条款是否有缺陷,为顺利执行合同条款把好最后的关口。

如果发现合同条款有缺陷,此时,可利用最后的修补机会,对不利于顺利履约、不利于我方顺利取得相应的单据结汇的信用证条款,即使该信用证条款与合同条款一致,也应与进口方协商,要求修改合同、修改信用证,在货物装运前,解决问题,以保证安全结汇。

外贸D/P付款方式该注意些什么?D/P(DOCUMENTS AGAINST PAYMENT):出口商的交单以进口商的付款为条件,既出口商将汇票连同货运单据交给银行托收时指示银行只有在进口商付清货款时才能交出货运单据,如果进口商拒付,就拿不到单据提货。

D/P付款交单,出口人发货后,取得装运单据,委托银办理托收,并在托收委托书中批示银行,只有在进口人付清货款后,才能把装运单据交给进口人。

D/P分为即期交单和远期交单:即期付款交单D/Psight指出口人发货后开具即期汇票连同货运单据,通过银行向进口人提示,进口人见票后立即付款,进口人在付清货款后向银行领取货运单据;远期付款交单D/Pafter sight是指出口人发货后开具远期汇票连同货运单元据,通过银行向进口人提示,进口人审核无误后即在汇票上进行承兑,于汇票到期日付清货款后再领取货运单据。

一、D/P AT SIGHT1、买卖双方约定以D/P AT SIGHT结算2、出口人发运货物取得货运单据3、出口人向寄单银行(国内银行)提交托收申请、即期汇票及单据4、寄单银行邮寄托收委托书及即期跟单汇票给代收银行(进口方银行)5、代收银行提示即期跟单汇票要求进口人付款6、进口人付请票款给代收银行7、收银行提交货运单据给进口人8、代收银行向寄单银行汇交收到的货款9、寄单银行将所收货款划入出口方帐户二,D/P AFTER SIGHT1、买卖双方约定以D/P AFTER SIGHT结算2、出口人发运货物取得货运单据3、出口人向寄单银行(国内银行)提交托收申请、远期汇票及单据4、寄单银行邮寄托收委托书及远期跟单汇票给代收银行(进口方银行)5、代收银行提示远期跟单汇票要求进口人承兑6、进口人在远期汇票上做承兑7、汇票到期代收银行向进口人做付款指示8、进口人向代收银行付清货款9、代收银行向进口人提交货运单据10、代收银行向寄单银行汇交收到的货款11、寄单银行将所收货款划入出口方帐户D/P结算方式无论是即期还是远期均属于无证托收,收款上均存在着一定的风险,主要表现在以下几个方面:1、由于市场因素的变化,或者进口人自身经营出现问题,导致进口人不愿付款赎单,而往往此时的货物已在运输途中或已达到目的港,这时外贸企业将会陷入非常被动的局面,在货物处理上要么办理退运要么贱卖或转让等,当然也可循法律途径追究进口人的违约责任。

1.目的港船上交货(DES)本术语的英文为“Delivered Ex Ship(… named port of destination)”,即“目的港船上交货(……指定目的港)”。

它系指卖方履行如下义务,把备妥的货物,在指定目的港的船甲板上不办理货物进口结关手续的情况下,交给买方,故卖方须承担包括货物运至指定目的港的所有费用与风险。

本术语只适用于海运或内河运输。

2.目的港码头交货(DEQ)本术语的英文为:“Delivered Ex Quay (Duty Paid)(…named por t of destination)”,即“目的港码头交货(关税已付)(……指定目的港)”。

本术语指卖方履行如下义务,将其备好的货物,在指定目的港的码头,办理进口结关后,交付给买方,而且卖方须承担所有风险和费用,包括关锐、捐税和其他交货中出现的费用。

本术语适用于海运或内河运输。

3.船边交货(FAS)本术语英文为“Free Alongside ship(… named port of shipment)”即"船边交货(……指定装运港)"。

它指卖方在指定的装运港码头或驳船上把货物交至船边,从这时起买方须承担货物灭失或损坏的全部费用和风险,另外买方须办理出口结关手续。

本术语适用于海运或内河运输。

4.船上交货(FOB)本术语英文为"“Free on Boaro(… named port of shipment)”,即“船上交货(……指定装运港)”。

它指卖方在指定的装运港把货物送过船舷后交付,货过船舷后买方须承担货物的全部费用、风险、灭失或损坏,另外要求卖方办理货物的出口结关手续。

本术语适用于海运或内河运输。

5.工厂交货( EXW)本术语英文为“EX Works(… named place)”,即“工厂交货(……指定地点)”。

它指卖方负有在其所在地即车间、工厂、仓库等把备妥的货物交付给买方的责任,但通常不负责将货物装上买方准备的车辆上或办理货物结关。

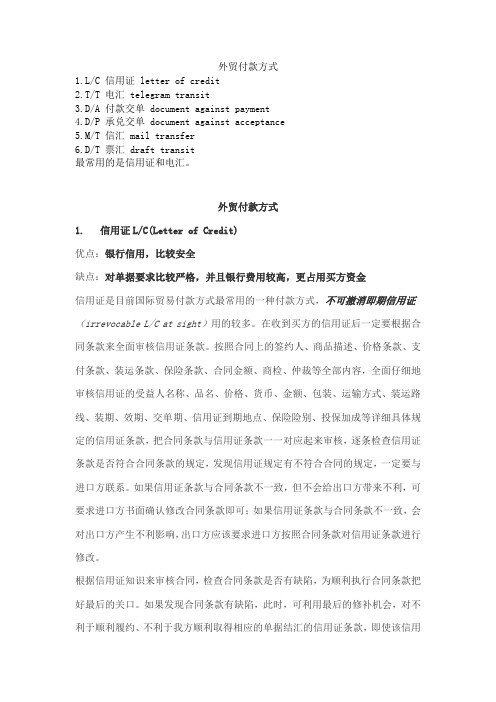

远期付款交单 D/P after sight

合同规定D/P after sight结算

进口商 出口商

①

⑥ ④

⑦ ⑤

③ ⑨

②

代收行 托收行

⑧

进口国 出口国

说明:

①申请托收、开具远期汇票、并送交全套货运单据;

②缮制托收委托书,连同汇票、货运单据寄交;

③提示承兑(提示汇票、单据);

④审单、承兑;

⑤远期汇票到期,提示付款;

⑥付款

⑦交单

⑧通知货款已收妥、打入托收行帐户;

⑨转付货款