资源税类

- 格式:ppt

- 大小:146.04 KB

- 文档页数:10

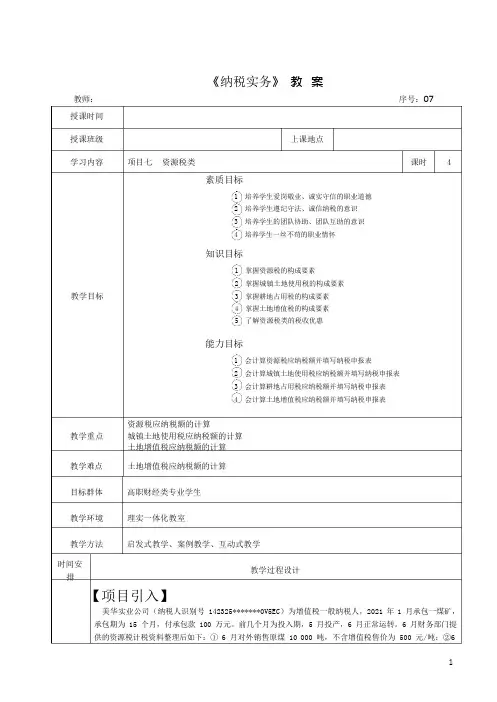

《纳税实务》教案教师:序号:07授课时间授课班级上课地点学习内容项目七资源税类课时 4素质目标1培养学生爱岗敬业、诚实守信的职业道德2培养学生遵纪守法、诚信纳税的意识3培养学生的团队协助、团队互助的意识4培养学生一丝不苟的职业情怀知识目标1 掌握资源税的构成要素2 掌握城镇土地使用税的构成要素教学目标 3 掌握耕地占用税的构成要素4 掌握土地增值税的构成要素5 了解资源税类的税收优惠能力目标1会计算资源税应纳税额并填写纳税申报表2会计算城镇土地使用税应纳税额并填写纳税申报表3会计算耕地占用税应纳税额并填写纳税申报表4会计算土地增值税应纳税额并填写纳税申报表教学重点资源税应纳税额的计算城镇土地使用税应纳税额的计算土地增值税应纳税额的计算教学难点土地增值税应纳税额的计算目标群体高职财经类专业学生教学环境理实一体化教室教学方法启发式教学、案例教学、互动式教学时间安排【项目引入】教学过程设计美华实业公司(纳税人识别号 142325*******0V5EC)为增值税一般纳税人,2021 年 1 月承包一煤矿,承包期为 15 个月,付承包款 100 万元。

前几个月为投入期,5 月投产,6 月正常运转。

6 月财务部门提供的资源税计税资料整理后如下:① 6 月对外销售原煤 10 000 吨,不含增值税售价为 500 元/吨;②6月后勤部门领用原煤 10 吨。

已知原煤适用资源税税率为 5%。

另外,美华实业公司财务部门及有关部门提供 2021 年第二季度城镇土地使用税的计税资料如下:美华实业公司实际占地面积为30 000 平方米,其中含2021 年5 月31 日新征用厂区附近的两块土地共计3 600 平方米,一块是征用耕地,面积为 3 000 平方米(已征耕地占用税),另一块是征用非耕地,面积为 600平方米。

已知当地城镇土地使用税按年计算,分季预缴,每平方米土地年税额为 2 元;耕地占用税每平方米税额为 30 元。

资源税报告分析资源税作为我国税收体系中的重要组成部分,对于促进资源合理开发利用、调节资源级差收入、保护生态环境等方面发挥着重要作用。

本报告将对资源税进行深入分析,包括其概念、征收范围、计税依据、税率设置、征收管理以及对经济社会的影响等方面。

一、资源税的概念与发展历程资源税是对在我国境内开采应税矿产品和生产盐的单位和个人,就其应税资源销售数量或自用数量为课税对象而征收的一种税。

资源税的开征可以追溯到上世纪 80 年代,经过多次改革和调整,其制度不断完善。

早期的资源税主要是为了调节资源开发中的级差收入,促进资源的合理开发和利用。

随着经济社会的发展和资源环境压力的增大,资源税的功能逐渐拓展,不仅关注经济层面的调节,还更加注重资源保护和环境可持续发展。

二、资源税的征收范围目前,我国资源税的征收范围包括能源矿产、金属矿产、非金属矿产、水气矿产和盐等五大类。

具体的应税资源品种涵盖了煤炭、石油、天然气、金属矿石、石灰石、海盐等众多常见的资源产品。

不同的资源品种在经济社会中的重要性和稀缺程度有所不同,因此其在资源税中的地位和征收方式也存在差异。

例如,煤炭和石油作为重要的能源资源,其资源税的征收政策对能源供应和价格具有较大影响。

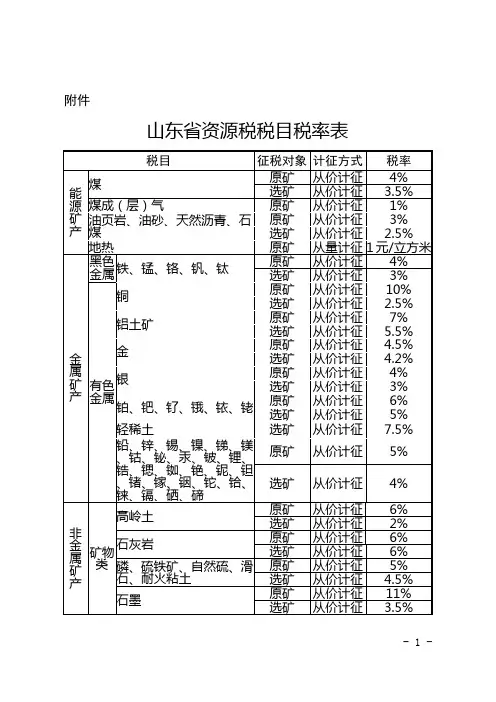

三、资源税的计税依据资源税的计税依据主要有两种,即从价计征和从量计征。

从价计征是以应税资源产品的销售额为计税依据,按照一定比例计算应纳税额;从量计征则是以应税资源产品的销售数量或自用数量为计税依据,乘以规定的单位税额计算应纳税额。

从价计征能够更好地反映资源价格的变化,发挥税收对资源市场的调节作用;从量计征则相对简单直接,便于征管。

在实际征收中,根据不同的资源品种和市场情况,选择合适的计税方式。

四、资源税的税率设置税率是资源税政策的核心要素之一。

我国资源税税率的设置综合考虑了资源的稀缺性、开采成本、市场价格以及对生态环境的影响等因素。

对于一些稀缺性较高、对生态环境影响较大的资源,税率相对较高,以抑制过度开采和浪费;对于一般性的资源,税率则相对较低,以保障正常的生产和供应。

矿产资源相关税费1.资源税资源税是对纳税义务⼈在我国境内开采应税矿产品或⽣产盐所课征的⼀种税。

我国的资源税开征于1984年,当年9⽉,国务院发布《中华⼈民共和国资源税条例(草案)》,对开采原油、天然⽓和煤炭的企业开征资源税,税基为企业销售利润率超过12%的利润部分,实⾏超率累进征收,这表明资源税制建⽴之初是以调节级差收益为⽬的的。

资源税⾃1984年开征后,先后在1986年和1994年进⾏了两次⼤的改⾰,由此形成现⾏资源税制。

改⾰后的资源税体现了“普遍征收、级差调节”的原则,征税范围扩⼤到原油、天然⽓、煤炭、⿊⾊⾦属矿原矿、有⾊⾦属矿原矿、其他⾮⾦属矿原矿和盐等7个税⽬⼤类。

在计征⽅式上实⾏从量定额征税的办法,考虑资源条件的优劣对不同资源确定了幅度的单位税额。

随着经济形势的变化,从2004年开始,⼜陆续调整了煤炭、原油、天然⽓、锰矿⽯等资源的税额标准。

2010年5⽉,中共中央、国务院决定,在新疆率先进⾏资源税费改⾰,将原油、天然⽓资源税由从量计征改为从价计征。

据此,财政部、国家税务总局发布《新疆原油、天然⽓资源税改⾰若⼲问题的规定》,⾃2010年6⽉1⽇起,对在新疆开采原油、天然⽓缴纳资源税实⾏从价计征,税率为5%。

现⾏的分税制财政体制规定,资源税为中央与地⽅共享税收,其中,海洋⽯油资源税为中央收⼊,其余资源税为地⽅收⼊。

2.矿产资源补偿费矿产资源补偿费由国家向开采矿产资源的单位和个⼈课征,是我国矿产资源有偿使⽤的形式之⼀。

现⾏的矿产资源补偿费根据1994年国务院颁布的《矿产资源补偿费征收管理规定》开始征收,开征⽬的是保障和促进矿产资源的勘查、合理开发和保护,维护国家对矿产资源的财产权益。

矿产资源补偿费实⾏从价计征的⽅式,按照矿产品销售收⼊的⼀定⽐例计征,费率为0.5%~4%。

按照《矿产资源补偿费征收管理规定》,矿产资源补偿费是中央和地⽅共享收⼊,其中,中央与省、直辖市的分成⽐例为5 5;中央与⾃治区的分成⽐例为4 6。

第七章资源税法学习本章首先应关注:一、资源税的特点1、资源税是对在我国开采应税资源征收的一种税。

目前只对矿产品和盐征收。

2、资源税采取一次课征制,税不重征。

在资源初级产品销售或自用时一次性缴纳,且进口不征,出口不退。

3、资源税额的计税依据为数量(试点地区除外)。

4、资源税采用地区差别固定税额,就地征收。

二、资源税和增值税的关系应税资源在销售或自用(视同销售)时,不仅要缴纳资源税还要缴纳增值税。

两者区别如下:资源税增值税与价格的关系价内税(所得税前可以扣除)价外税(不得在所得税前扣除)计税依据销售或自用数量(试点地区除外)销售额计税方法从量定额(试点地区除外)从价定率纳税环节一次多次联系资源税与增值税的关系类似于消费税与增值税的关系。

三、资源税会影响所得税的计算。

第一节资源税基本原理一、概念资源税是对在我国境内从事应税矿产品开采和生产盐的单位和个人课征的一种税,属于对自然资源占用课税的范畴。

二、资源税征收的理论依据——地租理论三、资源税的发展:普遍征收、级差调节四、各国资源税的一般规定五、资源税的计税方法:从量定额从价定率第二节纳税义务人与税目、单位税额一、纳税义务人资源税的纳税人是指在中华人民共和国境内开采应税资源的矿产品或者生产盐的单位和个人。

注意:1、不包括进口。

即进口不缴纳资源税。

2、如果开采后出口则要缴纳。

3、中外合作开采石油、天然气的企业,按照现行规定只征收矿区使用费,暂不征收资源税。

4、资源税适用于内外资企业和个人。

5、收购未税矿产品的单位为资源税的扣缴义务人。

收购未税矿产品的单位是指独立矿山、联合企业和其他单位。

2005年考题:下列各项中,属于资源税纳税人的有( )。

A.开采原煤的国有企业B.进口铁矿石的私营企业C.开采石灰石的个体经营者D.开采天然原油的外商投资企业答案:ACD解析:进口应税产品是不征收资源税的;中外合作开采原油的企业不是资源税纳税义务人,这里的中外合作是指在中华人民共和国境内从事合作开采陆上石油资源的中国企业和外国企业,而题目中的外商投资企业与这个概念不同,指的是中外合资企业、中外合作企业、外商独资企业,是一个独立的纳税主体。

资源税类知识点总结一、资源税的定义和特点资源税是指对自然资源的开采、利用或者破坏所征收的一种税收形式。

资源税的征收对象通常包括矿产资源、能源资源、水资源等。

资源税的征收方式有多种形式,例如按照资源的产量、销售额或者利润等方式征收。

资源税的特点包括:1. 直接与资源开采、利用相关。

资源税是针对自然资源的开发和利用所征收的税收,它与资源的产量、销售额或者利润直接相关。

2. 保护环境和可持续发展。

资源税的征收可以在一定程度上对资源的开发和利用进行调控,从而保护环境和促进可持续发展。

3. 合理利用国家资源。

资源税的征收可以促使资源开采企业进行合理利用国家资源,提高资源利用效率。

4. 收入来源多元化。

资源税可以成为国家财政的重要收入来源之一,丰富了国家的税收渠道。

二、资源税的征收对象资源税的征收对象主要包括矿产资源、能源资源和水资源等。

1. 矿产资源矿产资源包括各种金属矿产、非金属矿产和稀有矿产等,如煤炭、铁矿石、铝土矿、石油、天然气、稀土等。

对矿产资源的开采、利用和破坏进行资源税征收,是保护矿产资源、调控矿产资源开发和利用、促进资源合理利用的重要手段。

2. 能源资源能源资源是指可以提供能量的资源,包括化石能源(煤炭、石油、天然气)、核能源和可再生能源(风能、太阳能、水能等)。

对能源资源进行资源税征收,有助于促进能源资源的节约利用和可持续发展。

3. 水资源水资源是人类生存和发展的重要资源,对于水资源的合理利用和保护具有重要意义。

对水资源进行资源税征收,可以促使对水资源的合理开发和利用,同时也可以用于保护水资源环境,维护生态平衡。

除了上述三类主要资源之外,还有一些国家对其他资源如森林资源、渔业资源等进行资源税征收。

三、资源税的征收方式资源税的征收方式多种多样,常见的征收方式包括按产量征收、按销售额征收、按利润征收和混合征收等。

1. 按产量征收按产量征收是指根据资源的开采或者产出数量来确定资源税的征收额。

这种方式适合于对矿产资源等进行征收,可以促使企业进行资源的合理开发和利用,避免大规模恶意开采。