普通股价值分析 第六章

- 格式:ppt

- 大小:606.50 KB

- 文档页数:47

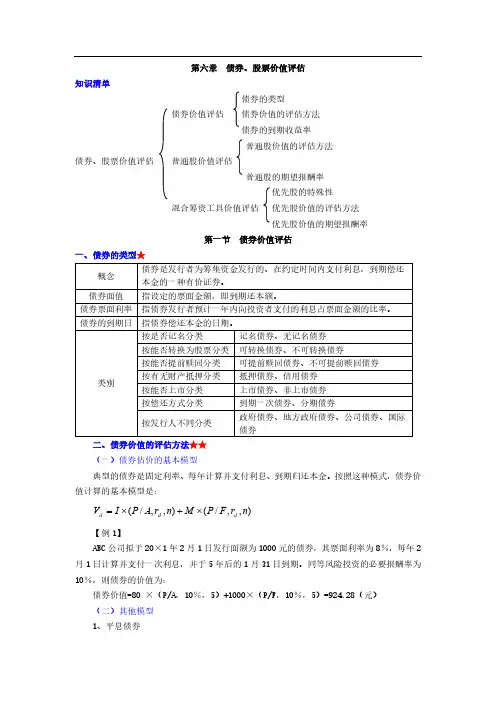

、平息债券1 (二)其他模型 (元)=924.28)5%,10,P/F ×(+1000)5%,10,P/A ×(=80 债券价值%,则债券的价值为:10日到期。

同等风险投资的必要报酬率为31月1年后的5日计算并支付一次利息,并于1月2%,每年8元的债券,其票面利率为1000日发行面额为1月2年1×20公司拟于ABC】1【例=×+×d d d V I P A r n M P F r n (/,,)(/,,)值计算的基本模型是:典型的债券是固定利率、每年计算并支付利息、到期归还本金。

按照这种模式,债券价债券估价的基本模型(一) ★★二、债券价值的评估方法债券政府债券、地方政府债券、公司债券、国际按发行人不同分类到期一次债券、分期债券 按偿还方式分类 上市债券、非上市债券 按能否上市分类 抵押债券、信用债券 按有无财产抵押分类 可提前赎回债券、不可提前赎回债券按能否提前赎回分类可转换债券、不可转换债券 按能否转换为股票分类记名债券、无记名债券 按是否记名分类类别指债券偿还本金的日期。

债券的到期日 指债券发行者预计一年内向投资者支付的利息占票面金额的比率。

债券票面利率指设定的票面金额,即到期还本额。

债券面值本金的一种有价证券。

债券是发行者为筹集资金发行的、在约定时间内支付利息,到期偿还 概念★一、债券的类型债券价值评估 第一节优先股价值的期望报酬率 优先股价值的评估方法 混合筹资工具价值评估 优先股的特殊性 普通股的期望报酬率普通股价值评估 债券、股票价值评估 普通股价值的评估方法 债券的到期收益率 债券价值的评估方法 债券价值评估债券的类型 知识清单债券、股票价值评估 第六章流通债券的价值1 -5图80+1000 80801、4、4×20现在:1、5、1×20发行日?券的价值是多少%,问该债10日,假设投资的折现率为1月4年4×20日到期。

南开大学金融专硕考试科目及参考书目推荐南开大学金融学科源远流长。

2015年,南开大学正式成立中国唯一一所综合性大学金融学院,并将原经济学院金融系、风险管理与保险系并入金融学院。

可以说,南开大学的金融专业很强。

一、南开大学金融专硕_初试考试科目金融专硕都考四门,其中三门是公共课。

金融专硕公共课的区别体现在英语分“英语一”和“英语二”,数学分“数三”和“396”。

南开大学初试考:英语二和396经济类联考。

相对于英语一,英语二容易一些,所以适合英语水平较为一般的考生。

南开大学之前考“395经济类联考”,为南开大学自命题科目,全国仅南开大学一家院校考。

估计是觉得单独命题太麻烦,所以2019年考研,南开大学改成“396经济类联考”(全国有十一所高校金融专硕考396)。

相对于数三来说,“396经济类联考”对数学要求低,所以自认为数学基础一般的考生推荐选择包括“396经济类联考”的院校,具体为:人大、外经贸、首经贸、南开、吉林大学、上海财大(财富管理方向)、同济大学(只招在职的)、上海外国语大学、厦门大学(金融系)、湖南大学、南京大学(商学院为非全日制,工程管理学院招全日制)。

二、南开大学金融专硕_专业课参考书南开大学金融专硕不指定参考书,结合考试大纲、历年真题以及考上的考生经验分享,可参照以下教材复习备考:米什金《货币金融学》,第11版,中国人民大学出版社本书如下章节非常重要:第2章(金融体系概览)、4-6章(关于利率)、第三篇(金融机构8-12)、第四篇(中央银行与货币政策的实施13-16)、第19章(货币数量论、通货膨胀与货币需求)、第23章(货币政策理论)、第24章(理性预期对于货币政策的意义)、第25章(货币政策的传导机制)。

本书虽然介绍了不少宏观经济学基础,但宏观经济学基础最好是找一本宏观经济学教材,如高鸿业《西方经济学(宏观部分)》。

奚君羊《国际金融学》,第二版,上海财经大学出版社南开大学金融专硕较少考国际金融,所以不建议考生花很多时间在国际金融学习上。

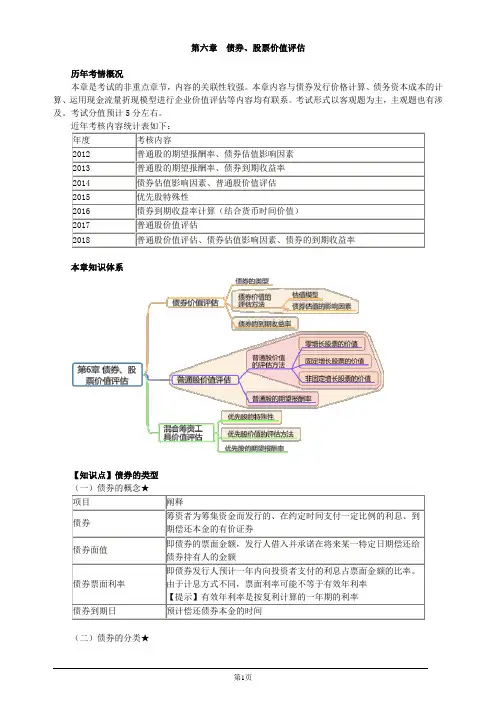

第六章债券、股票价值评估历年考情概况本章是考试的非重点章节,内容的关联性较强。

本章内容与债券发行价格计算、债务资本成本的计算、运用现金流量折现模型进行企业价值评估等内容均有联系。

考试形式以客观题为主,主观题也有涉及。

考试分值预计5分左右。

近年考核内容统计表如下:年度考核内容2012 普通股的期望报酬率、债券估值影响因素2013 普通股的期望报酬率、债券到期收益率2014 债券估值影响因素、普通股价值评估2015 优先股特殊性2016 债券到期收益率计算(结合货币时间价值)2017 普通股价值评估2018 普通股价值评估、债券估值影响因素、债券的到期收益率本章知识体系【知识点】债券的类型(一)债券的概念★项目阐释债券筹资者为筹集资金而发行的、在约定时间支付一定比例的利息、到期偿还本金的有价证券债券面值即债券的票面金额,发行人借入并承诺在将来某一特定日期偿还给债券持有人的金额债券票面利率即债券发行人预计一年内向投资者支付的利息占票面金额的比率。

由于计息方式不同,票面利率可能不等于有效年利率【提示】有效年利率是按复利计算的一年期的利率债券到期日预计偿还债券本金的时间(二)债券的分类★【知识点】债券价值评估方法(一)债券价值的概念与决策原则★1.债券价值的概念债券价值是发行者按照合同规定从现在至到期日所支付款项的现值。

其中的折现率是当前等风险投资的市场利率,即投资人要求的报酬率。

2.决策原则如果债券价值大于市价,该债券可以投资。

(二)债券价值的评估★★★1.新发行债券价值的评估新发行债券价值是指在发行时点的债券价值。

(1)平息债券。

即利息在到期时间内平均支付的债券,其价值计算公式为:V d=债券面值×计息期票面利率×(P/A,r d,n)+债券面值×(P/F,r d,n)式中:r d是计息期折现率,一般采用等风险投资的市场利率;n是计息期数。

【提示】当一年内多次支付利息时,给出的年利率是报价利率,报价利率÷一年内付息次数=计息期利率,票面利率与折现率均遵循该原则。

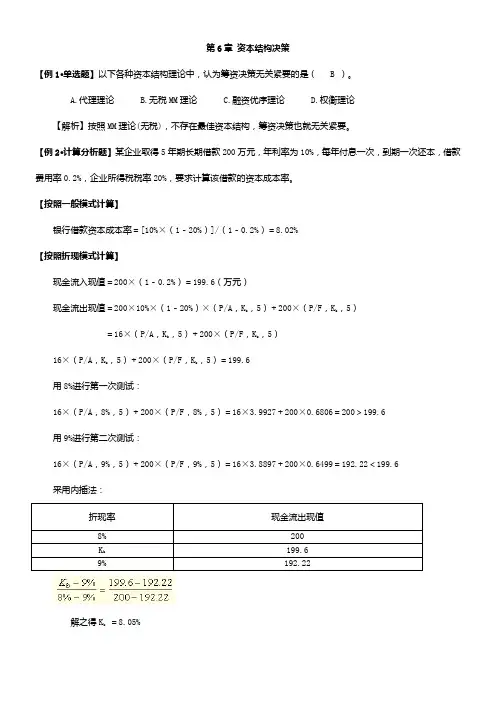

第6章资本结构决策【例1·单选题】以下各种资本结构理论中,认为筹资决策无关紧要的是( B )。

A.代理理论B.无税MM理论C.融资优序理论D.权衡理论【解析】按照MM理论(无税),不存在最佳资本结构,筹资决策也就无关紧要。

【例2·计算分析题】某企业取得5年期长期借款200万元,年利率为10%,每年付息一次,到期一次还本,借款费用率0.2%,企业所得税税率20%,要求计算该借款的资本成本率。

【按照一般模式计算】银行借款资本成本率=[10%×(1-20%)]/(1-0.2%)=8.02%【按照折现模式计算】现金流入现值=200×(1-0.2%)=199.6(万元)现金流出现值=200×10%×(1-20%)×(P/A,K b,5)+200×(P/F,K b,5)=16×(P/A,K b,5)+200×(P/F,K b,5)16×(P/A,K b,5)+200×(P/F,K b,5)=199.6用8%进行第一次测试:16×(P/A,8%,5)+200×(P/F,8%,5)=16×3.9927+200×0.6806=200>199.6用9%进行第二次测试:16×(P/A,9%,5)+200×(P/F,9%,5)=16×3.8897+200×0.6499=192.22<199.6采用内插法:解之得K b=8.05%【例3·单选题】甲公司某长期借款的筹资净额为95万元,筹资费率为筹资总额的5%,年利率为4%,所得税税率为25%。

假设用一般模式计算,则该长期借款的筹资成本为(B)。

A.3%长期借款筹资总额=长期借款筹资净额/(1-长期借款筹资费率)=95/(1-5%)=100(万元)长期借款筹资成本=[筹资总额×利率×(1-所得税率)]/筹资净额=[100×4%×(1-25%)]/95=3.16% 【例4·计算分析题】某企业以1100元的价格,溢价发行面值为1000元、期限为5年、票面利率为7%的公司债券一批。

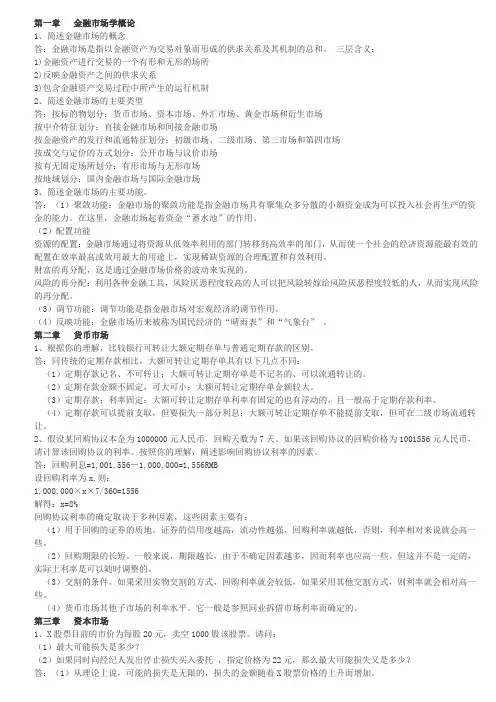

第一章金融市场学概论1、简述金融市场的概念答:金融市场是指以金融资产为交易对象而形成的供求关系及其机制的总和。

三层含义:1)金融资产进行交易的一个有形和无形的场所2)反映金融资产之间的供求关系3)包含金融资产交易过程中所产生的运行机制2、简述金融市场的主要类型答:按标的物划分:货币市场、资本市场、外汇市场、黄金市场和衍生市场按中介特征划分:直接金融市场和间接金融市场按金融资产的发行和流通特征划分:初级市场、二级市场、第三市场和第四市场按成交与定价的方式划分:公开市场与议价市场按有无固定场所划分:有形市场与无形市场按地域划分:国内金融市场与国际金融市场3、简述金融市场的主要功能。

答:(1)聚敛功能:金融市场的聚敛功能是指金融市场具有聚集众多分散的小额资金成为可以投入社会再生产的资金的能力。

在这里,金融市场起着资金“蓄水池”的作用。

(2)配置功能资源的配置:金融市场通过将资源从低效率利用的部门转移到高效率的部门,从而使一个社会的经济资源能最有效的配置在效率最高或效用最大的用途上,实现稀缺资源的合理配置和有效利用。

财富的再分配,这是通过金融市场价格的波动来实现的。

风险的再分配:利用各种金融工具,风险厌恶程度较高的人可以把风险转嫁给风险厌恶程度较低的人,从而实现风险的再分配。

(3)调节功能:调节功能是指金融市场对宏观经济的调节作用。

(4)反映功能:金融市场历来被称为国民经济的“晴雨表”和“气象台” 。

第二章货币市场1、根据你的理解,比较银行可转让大额定期存单与普通定期存款的区别。

答:同传统的定期存款相比,大额可转让定期存单具有以下几点不同:(1)定期存款记名、不可转让;大额可转让定期存单是不记名的、可以流通转让的。

(2)定期存款金额不固定,可大可小;大额可转让定期存单金额较大。

(3)定期存款;利率固定;大额可转让定期存单利率有固定的也有浮动的,且一般高于定期存款利率。

(4)定期存款可以提前支取,但要损失一部分利息;大额可转让定期存单不能提前支取,但可在二级市场流通转让。

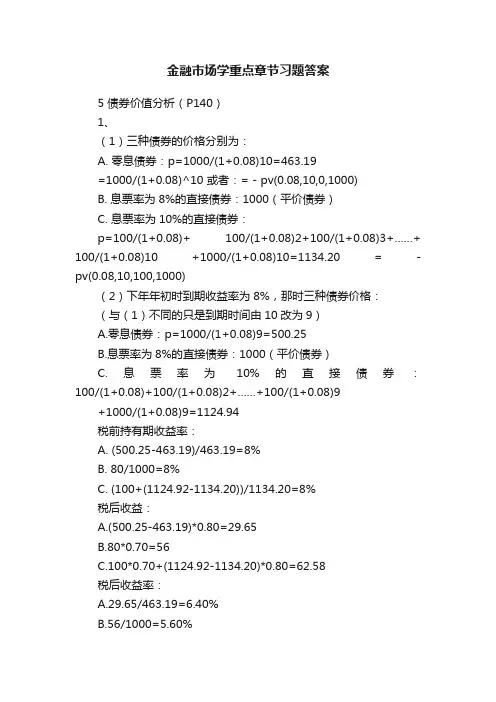

金融市场学重点章节习题答案5 债券价值分析(P140)1、(1)三种债券的价格分别为:A. 零息债券:p=1000/(1+0.08)10=463.19=1000/(1+0.08)^10 或者:= - pv(0.08,10,0,1000)B. 息票率为8%的直接债券:1000(平价债券)C. 息票率为10%的直接债券:p=100/(1+0.08)+ 100/(1+0.08)2+100/(1+0.08)3+……+ 100/(1+0.08)10 +1000/(1+0.08)10=1134.20 = - pv(0.08,10,100,1000)(2)下年年初时到期收益率为8%,那时三种债券价格:(与(1)不同的只是到期时间由10改为9)A.零息债券:p=1000/(1+0.08)9=500.25B.息票率为8%的直接债券:1000(平价债券)C.息票率为10%的直接债券:100/(1+0.08)+100/(1+0.08)2+……+100/(1+0.08)9+1000/(1+0.08)9=1124.94税前持有期收益率:A. (500.25-463.19)/463.19=8%B. 80/1000=8%C. (100+(1124.92-1134.20))/1134.20=8%税后收益:A.(500.25-463.19)*0.80=29.65B.80*0.70=56C.100*0.70+(1124.92-1134.20)*0.80=62.58税后收益率:A.29.65/463.19=6.40%B.56/1000=5.60%C.62.58/1134.20=5.52%2.息票率8%,到期收益率6%,则该债券为溢价债券,随时间推移,溢价债券价格下降。

3.30年期,半年付息一次,息票率为8%,面值1000,收益率7%,则其当前价格为:40/(1+0.035)+ 40/(1+0.035)2+……+40/(1+0.035)60+ 1000/(1+0.035)60=1124.725年后按1100元赎回,则赎回收益率k:1124.72=40/(1+k )+ 40/(1+k)2+……+40/(1+k)10+ 1100/(1+k)10K=3.3679% =rate(10,40,-1124.72,1100)5年后按1050元赎回,则赎回收益率k(半年):K=2.9763%=rate(10,40,-1124.72,1050)2年后按1100元赎回,则赎回收益率k(半年):K=3.0313% =rate(4,40,-1124.72,1100)4.(1)债券A:面值1000,期限20年,息票率4%,价格580债券B:面值1000,期限20年,息票率8.75,价格1000则:债券A的收益率k为:580=40/(1+k)+ 40/(1+ k)2+……+40/(1+ k)20+ 1000/(1+ k)20k=8.4087% =rate(20,40,-580,1000)债券B:收益率等于其息票率,为8.75%。

一、单项选择题1.按债券上是否记有持劵人的姓名或名称,可将债券分为()。

A.记名债券和无记名债券B.可转换债券和不可转换债券C.抵押债券和信用债券D.到期一次债券和分期债券【答案】A【解析】选项B是按照能否转换为公司股票进行分类的;选项C是按照有无特定的财产担保进行分类的;选项D是按照偿还方式进行分类的。

【知识点】债券的类型【难易度】易2.债券甲和债券乙是两只在同一资本市场上刚发行的平息债券。

它们的面值、票面利率和付息频率均相同,只是期限不同,假设两只债券的风险相同,并且等风险投资的报价必要报酬率低于票面利率,则()。

A.期限长的债券价值高B.期限短的债券价值高C.两只债券的价值相同D.两只债券的价值不同,但不能判断其高低【答案】A【解析】等风险投资的报价必要报酬率低于票面利率,说明两者均是溢价发行债券,溢价发行债券,期限越长,债券价值越高,所以选项A正确。

【知识点】债券价值的评估方法【难易度】易3.S公司准备发行5年期债券,面值为1000元,票面利率10%,到期一次还本付息。

等风险的报价市场利率为8%(单利折现),则该债券的价值为()元。

A.1071.43B.1020.9C.1000D.930.23【答案】A【解析】债券价值=1000×(1+10%×5)/(1+8%×5)=1071.43(元)。

【知识点】债券价值的评估方法【难易度】易4.有一面值为1000元的债券,票面利率为8%,每年支付一次利息,2016年5月1日发行,2021年4月30日到期。

现在是2019年4月1日,假设年折现率为10%,则该债券的价值为()元。

A.1045.24B.1036.97C.957.6D.826.45【答案】B【解析】这道题的考点是流通债券价值的计算,因为会涉及非整数计息期的问题,所以我们可以先计算2019年5月1日的债券价值=1000×8%×(P/A,10%,2)+1000×(P/F,10%,2)+1000×8%=80×1.7355+1000×0.8264+80=1045.24(元),然后再计算2019年4月1日的债券价值=1045.24/(1+10%)1/12=1036.97,选项B正确。