现金流量表综合分析

- 格式:docx

- 大小:37.14 KB

- 文档页数:3

重点与难点第七章现金流量表分析一、现金流量表分析的目的1.从动态上了解企业现金变动情况和变动原因。

2.判断企业获取现金的能力。

3.评价企业盈利的质量。

二、现金流量表分析的内容1.现金流量表综合分析。

2.现金流量表主要项目分析。

3.现金流量与利润关系分析。

三、现金流量表水平分析采用水平分析法对现金流量表进行分析可以揭示本期现金流量与前期或预计现金流量的差异。

四、现金流量表结构分析现金流量表结构分析,目的在于揭示现金流入量和现金流出量的结构情况,从而抓住企业现金流量管理的重点。

现金流量表结构分析通常使用直接法编制的现金流量表,分析方法为垂直分析法。

现金流入结构分为总流入结构和内部流入结构。

现金流出结构分为总流出结构和内部流出结构。

五、现金流量趋势分析现金流量趋势分析就是根据企业连续几期的现金流量数据的对比,发现现金流量发展变化的特征,以及由此所体现出来的企业经营、投资和筹资活动的特点。

六、现金流量组合分析将经营活动、投资活动和筹资活动的现金流量净额的正负组合进行分析,可以发现企业的当前的经营状况特征。

七、自由现金流量企业自由现金流量是指企业在满足了目前的经营活动和扩大再生产经营活动的现金需求量之后,剩余可支配现金量。

这部分现金流量是在不影响公司持续发展的前提下,可供分配给企业资本提供者的最大现金量。

在企业自由现金流量的基础上,减去支付偿还债务本息所支出的现金,加上债务筹资带来的现金流入量,可得到股权自由现金流量,即企业可以以股利的形式分配给股东的现金流量,或者选择留在企业以备未来未一步发展和获取更多的现金流量的需要。

八、经营活动现金流量项目分析1.销售商品、提供劳务收到的现金。

该项目反映企业本期销售商品、提供劳务收到的现金,以及前期销售商品、提供劳务本期收到的现金(包括销售收入和应向购买者收取的增值税销项税额)和本期预收的款项,减去本期销售本期退回的商品和前期销售本期退回的商品支付的现金。

“营业收入”与“销售商品、提供劳务收到的现金”的差额,将会导致“应收账款”、“应收票据”和“预收账款”等项目的变化。

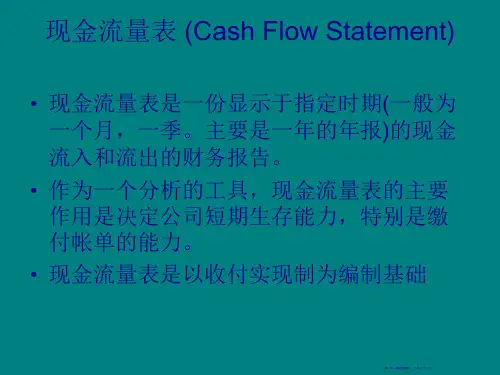

现金流量表分析一、简介现金流量表是财务报表中反映企业在一定期间里现金和现金等价物的收集与支付情况的报表。

现金流量表分析是通过对企业现金流量表的数据进行分析,来评估企业的现金流量状况和经营状况。

本文将从净现金流量、运营活动、投资活动和筹资活动四个方面进行现金流量表分析。

二、净现金流量净现金流量是指企业在一定期间内所产生的现金净流入或净流出的金额。

通过分析净现金流量,可以判断企业现金流量状况的健康程度。

如果净现金流量为正,表示企业现金流入多于流出,说明企业现金流量状况良好;如果净现金流量为负,表示企业现金流出多于流入,说明企业现金流量状况不佳。

三、运营活动运营活动是指企业日常经营所产生的现金流量。

主要包括销售商品、提供劳务所收到的现金、支付给供应商和员工的现金以及支付的税费等。

通过分析运营活动现金流量,可以判断企业的盈利能力和经营状况。

如果运营活动现金流量为正,说明企业通过主营业务获得了足够的现金流入,经营状况良好;如果运营活动现金流量为负,说明企业的主营业务无法覆盖成本及其他费用,经营状况不佳。

四、投资活动投资活动是指企业进行投资所产生的现金流量。

主要包括购买或出售固定资产、无形资产以及其他长期资产所支付或收到的现金等。

通过分析投资活动现金流量,可以判断企业的投资决策和资产运营状况。

如果投资活动现金流量为正,说明企业进行了收购或出售资产以获取现金流入,投资效果较好;如果投资活动现金流量为负,说明企业大量投资于资产,资产运营状况不佳。

五、筹资活动筹资活动是指企业进行筹资所产生的现金流量。

主要包括借款、发行股票以及还款、支付股利所支付或收到的现金等。

通过分析筹资活动现金流量,可以判断企业的融资能力和债务状况。

如果筹资活动现金流量为正,说明企业通过融资活动获得了现金流入,融资能力较强;如果筹资活动现金流量为负,说明企业大量偿还债务或支付股利,债务状况不佳。

六、综合分析通过对现金流量表的分析,可以综合评估企业的现金流量状况和经营状况。

现金流量表水平分析(共5篇)以下是网友分享的关于现金流量表水平分析的资料5篇,希望对您有所帮助,就爱阅读感谢您的支持。

现金流量表水平分析篇1现金流量表水平分析:从表中可以知道,公司经营活动产生的现金净流量比上年增长25.98%,销售商品、提供劳务收到现金增长的幅度比购买商品、接受服务支付的现金小很多,与利润表分析结论一致,支付其他与经营活动相关的现金增长59.79%,支付给职工以及为职工支付的现金与应支付的税费都有所增加,分别增加52.86%,22.68%,与资产负债表中存货大幅增加有关,导致产品滞销,企业应注意合理使用和分配资金且有计划的按市场需求生产产品。

投资活动产生的现金净流量比上年亏损增长147.93%。

处置固定资产、无形资产和其他长期资产支付的现金增长3000.00元,购建固定资产、无形资产和其他长期资产支付的现金增长55.40%。

现金流出主要由于投资固定资产、进行在建工程扩大规模,与资产负债表分析结论一致。

该企业筹资活动产生的现金流量净额比上年减少109.55%。

今年没有吸收投资收到的现金,而上年吸收的投资额为35371500.00元。

这反映企业通过资本市场筹资能力变弱,可能企业管理层的某些发面有所变化。

从财务管理角度看,利用财务杠杆进行适当的举债经营,会给企业带来很好的收益效果。

筹资活动产生的现金流出来自分配股利、利润或偿付利息支付的现金,而且比上年增长2298.19%,表明企业注重商业信用和回报投资者的态度,但今年企业的筹资活动收到的现金为0,企业应注意进行必要的筹资活动。

企业今后的重点:一是提高获取现金的能力,进行必要的筹资活动,二是密切关注投资项目的合理性和收益型,重视投资方向和策略,以避免公司发生财务状况恶化。

现金流量表的垂直分析:从表中可以看出,公司从内部结构看,2011年经营活动的现金流入主要来自销售商品、提供劳务收到的现金,占流入小计高达95.60%,经营活动现金流出主要来自购买商品、接受劳务支付的现金,占流出比例小计高达72.39%,;投资活动现金流入主要来自于处置子公司及其他营业单位收到的现金净额,它占流入小计的100.00%,投资活动现金流出主要来自购建固定资产、无形资产和其他长期资产支付的现金,它占流出小计的76.74%;筹资活动现金流入为0。

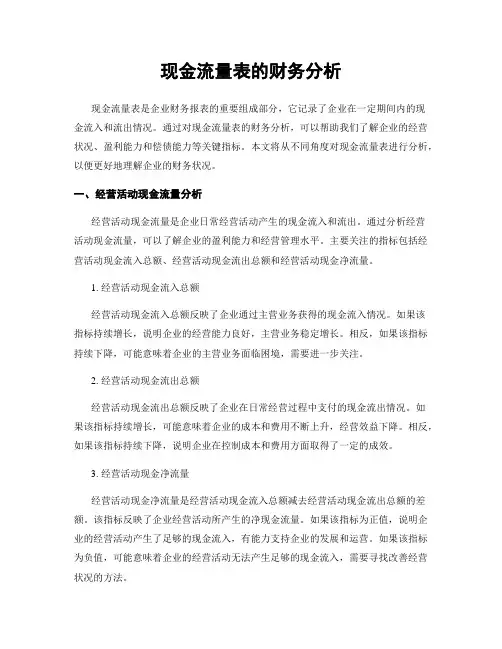

现金流量表的财务分析现金流量表是企业财务报表的重要组成部分,它记录了企业在一定期间内的现金流入和流出情况。

通过对现金流量表的财务分析,可以帮助我们了解企业的经营状况、盈利能力和偿债能力等关键指标。

本文将从不同角度对现金流量表进行分析,以便更好地理解企业的财务状况。

一、经营活动现金流量分析经营活动现金流量是企业日常经营活动产生的现金流入和流出。

通过分析经营活动现金流量,可以了解企业的盈利能力和经营管理水平。

主要关注的指标包括经营活动现金流入总额、经营活动现金流出总额和经营活动现金净流量。

1. 经营活动现金流入总额经营活动现金流入总额反映了企业通过主营业务获得的现金流入情况。

如果该指标持续增长,说明企业的经营能力良好,主营业务稳定增长。

相反,如果该指标持续下降,可能意味着企业的主营业务面临困境,需要进一步关注。

2. 经营活动现金流出总额经营活动现金流出总额反映了企业在日常经营过程中支付的现金流出情况。

如果该指标持续增长,可能意味着企业的成本和费用不断上升,经营效益下降。

相反,如果该指标持续下降,说明企业在控制成本和费用方面取得了一定的成效。

3. 经营活动现金净流量经营活动现金净流量是经营活动现金流入总额减去经营活动现金流出总额的差额。

该指标反映了企业经营活动所产生的净现金流量。

如果该指标为正值,说明企业的经营活动产生了足够的现金流入,有能力支持企业的发展和运营。

如果该指标为负值,可能意味着企业的经营活动无法产生足够的现金流入,需要寻找改善经营状况的方法。

二、投资活动现金流量分析投资活动现金流量是企业进行投资活动产生的现金流入和流出。

通过分析投资活动现金流量,可以了解企业的投资决策和资本运作情况。

主要关注的指标包括投资活动现金流入总额、投资活动现金流出总额和投资活动现金净流量。

1. 投资活动现金流入总额投资活动现金流入总额反映了企业通过投资活动获得的现金流入情况。

如果该指标持续增长,说明企业的投资决策得到了市场的认可,有利于企业的发展和增长。

财务周总结现金流量状况分析一. 介绍本周,我对公司的财务报表进行了仔细分析,特别关注了现金流量状况。

通过对现金流量表的梳理和对相关数据的比较,我得出了以下结论和建议。

二. 现金流入状况分析1. 销售收入及收款情况本周销售收入较上周略有增长,但收款额度未能跟随上升,导致应收账款增加。

在此,建议强化与客户的沟通,确保及时收回应收账款,以提高现金回流速度。

2. 其他现金流入公司本周除了销售收入外,还有投资收益和融资活动带来的现金流入。

在投资方面,需进一步优化资产配置,确保投资项目的稳定回报。

在融资方面,要合理利用融资渠道,降低融资成本,确保资金充足。

三. 现金流出状况分析1. 采购支出及付款情况本周采购支出较上周略有增加,但付款额度也跟随上升,保持较好的匹配性。

建议进一步加强与供应商的合作,争取更优惠的采购条件,降低采购成本。

2. 其他现金流出公司本周除了采购支出外,还有固定成本支出和税费支出。

在固定成本方面,应进一步优化资源配置,降低固定成本水平,并且及时进行费用管控,避免成本的不必要增加。

在税费支出方面,需加强税务管理,确保税费合规性。

四. 现金流量状况综合分析通过对现金流量状况的分析,本周公司现金流入和流出基本平衡。

然而,应收账款增加对现金流动性产生了一定的压力。

因此,建议加强应收账款的管理,提高回款速度,避免资金占用过长。

五. 建议与总结基于以上分析,我提出了以下建议:1. 加强与客户的沟通,确保及时收回应收账款,提高现金回流速度。

2. 优化资产配置,确保投资项目的稳定回报,提高投资收益。

3. 合理利用融资渠道,降低融资成本,确保资金充足。

4. 加强与供应商的合作,争取更优惠的采购条件,降低采购成本。

5. 进一步优化资源配置,降低固定成本水平,并且及时进行费用管控,避免成本的不必要增加。

6. 加强税务管理,确保税费合规性。

7. 加强应收账款的管理,提高回款速度,避免资金占用过长。

综上所述,本周公司财务现金流量状况相对平稳,但存在应收账款增加的情况。

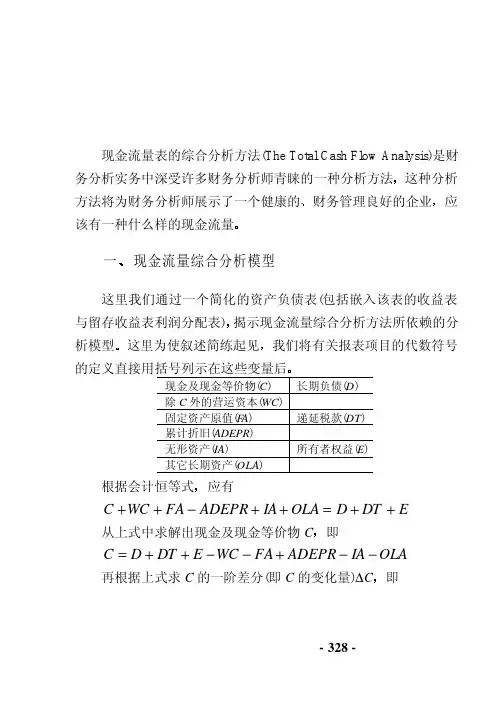

现金流量表的综合分析现金流量表的综合分析方法(The Total Cash Flow Analysis)是财务分析实务中深受许多财务分析师青睐的一种分析方法财务管理良好的企业一揭示现金流量综合分析方法所依赖的分析模型我们将有关报表项目的代数符号的定义直接用括号列示在这些变量后应有+=+C+++−+IADTEWCDOLAFAADEPR从上式中求解出现金及现金等价物C即- 328 -- 329 -OLAIA ADEPRFA WC E DT D C ∆−∆−∆+∆−∆−∆+∆+∆=∆ (8-1)这里我们再对式8-1所列的各项目的变化量进行进一步分解(1)取得新的借款(ND )即∆D =ND -RPD µ±»á¼ÆÊÕÒæ´óÓÚӦ˰ÊÕÒæʱÆä²î¶î»á¼ÇÈëµÝÑÓË°¿îµÄ´û·½µ«ËùµÃË°·ÑÓõÄÕâÖÖÔö¼Ó²¢²»µ¼ÖÂÏÖ½ðÁ÷³öÆóÒµÔÚµ÷Õû¾»ÊÕÒæʱ·´Ö®ËùµÃË°·ÑÓûáСÓÚÓ¦½»ËùµÃË°¼õÉÙµÝÑÓË°¿îÆä²î¶îÓ¦ÔÚµ÷Õû¾»ÊÕÒæʱ´ÓÖп۳ý(1)发行新的权益证券如股票(NE )(3)当期的净收益(NI )这里EBILAT 表示调整所得税影响后的息前盈余IP 表示支付的利息(4)支付的股利(DIV )∆E 可表示为(1)应收账款的变化(∆AR )(3)应付帐款的增加(∆AP )(5)其它负债的变化(∆OCL )- 330 -5.导致固定资产原值变化的原因主要有(2)处置固定资产(SFA )6.定义累计折旧的变化量∆ADEPR =DEPR7.导致无形资产变化的原因有(2)购置无形资产(IAPCH )故无形资产的变化量可以表示为∆IA = IAPCH -AMT -SIA(1)购置其它长期资产(OLAPCH )故其它长期资产的变化量可以表示为∆OLA = OLAPCH -SOLA有)()()]1()1([)()()(SOLA OLAPCH SIA IAPCH T IP T IR EBILAT RPCH NE OCA AP OCA INV AR SFA FAPCH DEPRDT RPD ND C −−−−−−−++−+∆−∆−∆+∆+∆−−−+∆+−=∆(8-2)式8-2即现金流量表的一般模型那么它受到众多财务分析师青睐现金流量综合分析法将现金流量的产生因素进行了重新分类下面我们就介绍一下该方法的分类- 331 -1.DT AMT DEPR EBILAT C ∆+++=∆1 而EBILAT =NI +IP ×(1-T )-IR ×(1-T )¼´ÓÐDT AMT DEPR T IR T IP NI C ∆+++−−−+=∆)1()1(1∆C 1一般称之为这里还可能要加回诸权权益法下的投资损失或减去权益法下的投资收益因为这些项目与本期折旧费用类似而在计算净收益时这些项目包括进来了2.OCA INV AR OCL AP C C ∆−∆−∆−∆+∆+∆=∆12 ∆C 1一般称之为利息支付前的经营活动现金流量3.)1()1(23T IR T IP C C −+−−∆=∆ ∆C 3一般称之为利息支付后的经营活动现金流量4.OLAPCHIAPCH FAPCH SOLA SIA SFA C C −−−+++∆=∆34∆C 4一般称之为- 332 -(Free Cash Flow Before Dividend Payments and External Financing Activities)¹ÉÀûÖ§¸¶ºóµÄ×ÔÓÉÏÖ½ðÁ÷6.RPCH RPD NE ND C C −−++∆=∆56 ∆C 6一般称之为(Net Cash Flow After External Financing)»ãÂʱ䶯µ¼ÖµÄÀûµÃ½«Ôö¼ÓÆóÒµµÄÏÖ½ð»òÏÖ½ðµÈ¼ÛÎïÓà¶îÒò´Ë»¹Ó¦¼ÓÉÏ»ãÂʱ䶯µ¼ÖµÄÀûµÃ»ò¼õÈ¥Òò»ãÂʱ䶯¶øµ¼ÖµÄËðʧ看看它们计算出来的现金流量是否有区别企业根据会计准则披露的现金流量表因此有必要将企业公开的现金流量表按该模型所列举的步骤与格式予以重编这里就不再赘述了现金流量综合分析法的运用现金流量综合分析法(1)企业内部产生现金流的能力是强还是弱如果小于0的话原因何在还因为企业正处于扩张期(2)企业能否产生足够的经营活动现金流量它能否继续履行这种支付义务而不降低其经营灵活性(Operating Flexibility)ÆóÒµÓжàÉÙ¿ÉÓÃÓÚͶ×ʵÄÏÖ½ðÁ÷Á¿Í¶×ÊËùÐèÒªµÄ×ʽðÊÇÄÚ²¿²úÉú»¹ÊÇÒÀÀµÍⲿÈÚ×Ê这种自由现金流量是否是长期趋势(5)企业支付股利是依靠其内部产生的自由现金流量还依靠外部融资其股利政策能否持久短期债务或长期债务现金流量综合分析法寻求上述问题的答案或寻找答案的线索第一步营运资本投资与利息支付之前的经营活动现金流量即前面介绍的∆C1ÕâÒ»ÏÖ½ðÁ÷Á¿Ó¦¸ÃΪÕý第二步营运资本投资后营运资本项目主要包括应收账款- 333 -货和应付帐款等即它向什么样的客户提供信用是否规定对特定客户的信用限额企业的存货水平主要决定于管理当局对未来市场需求的预期则存货水平会高一些企业的应付帐款因此将企业的经营活动现金流量划分为营运资本投资前有助于财务分析师将注意力集中企业的营运资本投资对企业经营活动现金流量的影响分析师需要注意企业的增长战略第三步营运资本投资与利息支付后的经营活动现金流量即计算∆C3±È½ÏÆóÒµÊÇ·ñÄܹ»Âú×ãÆóÒµµÄÀûÏ¢Ö§¸¶µÈÈÕ³£µÄÖ§¸¶»î¶¯ÄÇôÆóÒµÐèÒª±äÂôһЩ×ʲú»ò»ñµÃеÄÍⲿÈÚ×ÊÀ´Âú×ãÆäÀûÏ¢Ö§¸¶ÐèÇó´Ó²ÆÎñ¹ÜÀíµÄ½Ç¶È¿´第四步股利支付和之前的自由现金流量即∆C4ÓªÔË×ʱ¾Í¶×ʺÍÀûÏ¢Ö§¸¶Ö®ºóµÄ¾-Óª»î¶¯ÏÖ½ðÁ÷Á¿ÕâЩ³¤ÆÚÐÔͶ×ÊÖ§³ö°üÀ¨×ʱ¾Ö§³öÈç¹ûÒ»¸öÆóÒµµÄÓªÔË×ʱ¾Í¶×ÊÓëÀûÏ¢Ö§¸¶ºóµÄ¾-Óª»î¶¯ÏÖ½ðÁ÷Á¿ÎªÕýÈç¹ûÓªÔË×ʱ¾Í¶×ÊÓëÀûÏ¢Ö§¸¶Ö®ºóµÄÏÖ½ðÁ÷Á¿²»ÄÜÍêÈ«Âú×ãÆóÒµµÄ³¤ÆÚÐÔͶ×ÊÖ§³öµÄÐèÒªÄÇôÆóÒµ½«È±·¦²ÆÎñÉϵ¯ÐÔ- 334 -出的资金需求都是利弊参半那么经理们可能会将其用于不盈利或盈利能力较差的项目他们上不盈利或盈利能力较差的项目的可能性就会降低经理们可能难以从事期限较长因为许多时候很难与资本市场沟通这类项目的好处通过比较长期性投资之后的现金流量与企业的股利支付股利支付后的自由现金流量即∆C5即在满足长期性投资之后如果没有持续为正的∆C5作为支付股利的基础如果∆C5<0第六步外部融资后的自由现金流量即∆C6则企业可以偿债债务或回购股票则企业需要外部融资(1)营运资本投资和利息支付前的经营活动现金流量(2)营运资本投资后评价企业的营运资本管理是否有效率评价企业是否能够满足其利息支付义务评价- 335 -表8-4 现金流量表(母公司) 编报单位元 1999年度2000年度一营运资本投资前的现金流量 562,886,167.59284,408,017.94应收项目的减少 26,555,386.66-714,423,300.27存货的减少 -1,298,462,731.90150,956,053.46预提费用的增加 -58,243,678.09待摊费用的减少 21,342,882.89应付项目的增加 1,022,710,287.77365,145,323.55增值税增加净额 -119,846,608.88其他 -62,850.52三利息支付后的经营活动现金流量122,068,628.36-5,197,082.93购建长期资产所支付的现金 -138,095,805.06-161,707,812.76权益性投资所支付的现金 -196,417,500.00-111,213,561.25收回投资所收到的现金 360,849.8818,604,346.76分得股利或利润所收到的现金 41,040.0049,500.00处置长期资产收回的现金净额 342,080.00403,684.92五支付股利后的自由现金流量 -399,866,691.24-474,352,647.32吸收权益性投资所收到的现金 1,202,285,006.73借款所收到的现金 935,118,234.42753,000,000.00偿还债务所支付的现金 -1,133,823,264.12 -603,000,000.00汇率变动对现金的影响 10,075.07-1,226,881.85其他与筹资活动有关的付现 -6,213,886.47-11,106,343.65七- 336 -企业用内部产生的现金流为长期性投资提供资金的能力测试企业支付股利的能力和企业股利政策的可持续性用于评价企业的筹资政策需要结合企业的经营活动这些指标的逐年变化的信息提供许多有价值的信息因此对这些判别及其原因进行分析运用现金流量综合分析方法评价企业盈利质量可以围绕这一些问题的求解来进行能否清晰地识别这种差异的原因所得税政策等)导致这种差异(2)经营活动现金流量与净收益之间的关系是否随着时间变化而变化是因为企业的经营环境的变化或仅仅因为企业会计政策与会计估计的变更费用的确认与收到导致这种时滞的原因是什么(4)应收账款是否有充分三首先我们依据现金流量综合分析模型重新编报康佳集团股份有限公司的1999年和2000年的现金流量表下面我们依次分析表8-4中依据现金流量综合分析模型计算出来的六个现金流量指标营运资本投资和利息支付前的经营活动现金流量下降到约占1999年的一半而导致净收益下降的主要原因在于行业竞争加剧而导致的主营业务收入下降康佳集团还是具有较强的- 337 -(2)康佳集团1999年和2000年追加的营运资本投资额(表8-4中我们将坏帐准备分别耗用了其的65.57%和82.71%µ¼ÖÂÆäÀûÏ¢Ö§¸¶Ç°µÄ¾-Óª»î¶¯ÏÖ½ðÁ÷Á¿ÓªÔË×ʱ¾Í¶×ʺÍÀûÏ¢Ö§¸¶Ç°µÄ¾-Óª»î¶¯ÏÖ½ðÁ÷Á¿ÎÒÃÇ¿ÉÒÔ½áºÏ¿µ¼Ñ¼¯ÍŵÄ×ʲú¸ºÕ®±í·ÖÎöÆäÓªÔË×ʱ¾¹ÜÀíµÄЧÂÊ¿µ¼Ñ¼¯ÍŵÄÓ¦ÊÕÕË¿îÖÜתÂʹ̶¨×ʲúÖÜתÂʺÍ×Ü×ʲúÖÜתÂʵÈÖ÷ÒªµÄЧÂÊÖ¸±ê¶¼³ÊÏÖ³öϽµµÄÇ÷ÊÆ´Ó±í8-4我们可以看出仍然能够从其经营活动现金流量中得到满足(3)由于康佳集团营运资本投资后的现金流量仍然大于0µ«Á½ÄêµÄ±íÏÖ¸÷²»Ïàͬ¶ø2000年支付完利息后的现金流量已经变成负数康佳集团2000年度的经营活动现金流量不能满足其利息支付的需要这是一个比较危险的信号其短期中的支付能力是令人疑虑的其根本无法保证其长期性投资的现金需求长期性投资后康佳集团运用内部产生的现金流为长期性投资提供资金的能力的很弱的(5)从表8-4的股利支付情况来判断其股利支付水平分别占到营运资本投资前的现金流量的33.43%和75.70%ÀûÏ¢µÈÈÕ³£ÐÔÖ§¸¶ÒåÎñºÍ³¤ÆÚͶ×ʾÍÒѾ-Èë²»·ó³öÁËÆäÖ§¸¶¹ÉÀûµÄÏÖ½ðÁ÷ʵ¼ÊÉÏÀ´Ô´ÓÚÍⲿ³ï×ÊÓßÂ۳OȨÒæ×ʱ¾12亿元利1.88亿元而另一手向股东要更多的钱如果康佳不扩大主营业务收入其股利支付能力将得不到保障(6)为了弥补其现金缺口但两年筹集资金的方式1999年该公司发行股票筹集资金12亿元偿还到期债务11.3亿元后尚余约10亿元为公司提供了约+5.97亿元增发股票基本上用于还债通过分析其资产负债表其用于弥补现金缺口的债务融资又主要依赖的是短期借款和应付票据我们再来看该集团2000年的融资情况偿债6.03亿元该净借款将进一步加大康佳集团的负债比率和财务杠杆康佳集团的财务杠杆呈现上升趋势净借款1.5亿元尚不足以弥补该集团高达-4.74亿元的现金缺口如果康佳集团不尽快解决其经营中存在的问题的话我们再分析一下该集团的盈利质量康佳集团1999年和2000年营运资本投资前的经营活动现金净流量与其净收益之间存在差异导致这种差异的主要原因在于固定资产折旧和投资收益处置固定资产损失等一次性事件的影响基本可以忽略营运资本投资前的经营活动现金净流量与净收益之间的差额在逐年扩大从表8-4中可以看出而投资收益的波动较大导致现金净流量与净收益之间的差额扩大第三销售成本与收到赊销货款而且我们在第七章曾经指出平均存货周期上升及收到存货到支付货款的时滞都在扩大而且也有可能加大应收账款回收的风险应收账款而该集团2000年的主营业务收入在下降存货与应收账款占用水平的上升是不正常的。

现金流量表:分析企业的现金流状况现金流量表是一种财务报表,用于分析企业的现金流状况。

通过现金流量表,我们可以了解企业在特定时间段内的现金收入和支出情况,进而评估企业的经营能力和财务状况。

下面是分析企业现金流状况的步骤和方法。

步骤一:了解现金流量表的结构现金流量表通常分为经营活动、投资活动和筹资活动三个部分。

经营活动部分主要反映企业日常经营活动带来的现金流入和流出;投资活动部分反映企业投资活动带来的现金流入和流出;筹资活动部分反映企业筹资活动带来的现金流入和流出。

步骤二:分析经营活动现金流动态1.计算净利润:净利润是现金流量表中的一个重要指标,它反映企业在特定时间段内的净收益。

可以通过现金流量表中的经营活动部分来计算净利润。

2.计算经营活动产生的现金流量:根据现金流量表中的经营活动部分的现金流出和现金流入项,计算经营活动产生的现金流量。

3.计算经营活动的现金流动态:将净利润和经营活动产生的现金流量进行对比,分析企业在经营活动中现金流动态的变化情况。

步骤三:分析投资活动现金流动态1.计算投资活动产生的现金流量:根据现金流量表中的投资活动部分的现金流出和现金流入项,计算投资活动产生的现金流量。

2.分析投资活动的现金流动态:通过对比投资活动产生的现金流量和经营活动产生的现金流量,分析企业在投资活动中现金流动态的变化情况。

如果投资活动产生的现金流量大于经营活动产生的现金流量,说明企业在投资活动中有较大支出,可能进行了新项目的投资或者资产置换等,需要进一步分析投资的利益和风险。

步骤四:分析筹资活动现金流动态1.计算筹资活动产生的现金流量:根据现金流量表中的筹资活动部分的现金流出和现金流入项,计算筹资活动产生的现金流量。

2.分析筹资活动的现金流动态:通过对比筹资活动产生的现金流量和经营活动产生的现金流量,分析企业在筹资活动中现金流动态的变化情况。

如果筹资活动产生的现金流量大于经营活动产生的现金流量,说明企业在筹资活动中有较大的融资,需要进一步分析融资的成本和影响。

现金流量表分析现金流量表是公司财务报表中的重要组成部分,它记录了一段时间内公司的现金流动情况,对于投资者和管理人员来说是非常重要的指标之一。

本文将对现金流量表的分析方法进行详细介绍。

一、现金流量表的结构现金流量表通常分为三个部分:经营活动现金流量、投资活动现金流量和筹资活动现金流量。

下面将分别对这三个部分进行分析。

1. 经营活动现金流量经营活动现金流量包括与公司日常经营相关的现金流入流出。

其中,现金流入的主要项目有销售收入、其他经营收入等;现金流出的主要项目有购买原材料、支付工资等。

通过对经营活动现金流量的分析,可以判断公司经营状况的良好与否。

2. 投资活动现金流量投资活动现金流量记录了公司从事投资活动引起的现金流入流出。

其中,现金流入的主要项目有处置固定资产、投资收益等;现金流出的主要项目有购置固定资产、购买子公司股权等。

通过对投资活动现金流量的分析,可以评估公司对投资项目的管理能力和决策水平。

3. 筹资活动现金流量筹资活动现金流量反映了公司通过筹集资金的方式引起的现金流入流出。

其中,现金流入的主要项目有发行债券、吸收投资等;现金流出的主要项目有偿还债务、分红等。

通过对筹资活动现金流量的分析,可以判断公司融资能力和财务稳定性。

二、现金流量表的分析方法对现金流量表进行分析时,可以采用以下几个方面的指标:1. 现金流入与流出的比较通过比较经营活动、投资活动和筹资活动现金流入与流出的情况,可以了解公司的经营状况、投资决策和融资能力。

2. 现金流量与净利润的对比现金流量与净利润之间存在较大差异时,需要进行深入分析。

如果现金流量高于净利润,说明公司的盈利能力较好,现金流量稳定;如果现金流量低于净利润,说明公司在回笼资金方面存在问题,需要警惕。

3. 现金流量的趋势分析通过对多个时期的现金流量表进行对比,可以分析现金流量的趋势。

如果公司的现金流量持续增加,说明公司的经营状况良好;如果现金流量呈下降趋势,可能存在经营风险。

现金流量综合分析的原理与应用现金流量综合分析是财务管理中的重要工具,用于评估企业的经营状况和运营能力。

它主要通过对企业的现金流量情况进行全面的分析和比较,从而揭示企业的现金流量状况、问题所在以及未来的发展趋势。

本文将介绍现金流量综合分析的原理和应用,并探讨其在企业管理中的重要性。

一、现金流量综合分析的原理1. 现金流量的概念现金流量是指企业在一定时期内因经营、投资和筹资活动而发生的现金收入和现金支出的总额。

它是企业运营的血液,反映了企业经营活动的结果以及现金的流动和变动情况。

2. 现金流量综合分析的目的现金流量综合分析旨在全面了解企业的现金流量情况,分析企业现金的来源和运用以及现金流量的变动原因,进而评估企业的经营状况、经营能力和风险程度。

3. 现金流量综合分析的方法(1)现金流量表分析:对企业的现金流量表进行详细的分析,比较各期现金流量的变动情况,并结合企业经营特点进行分析。

(2)现金流量比率分析:通过计算现金流量比率,如经营活动现金流量比率、投资活动现金流量比率和筹资活动现金流量比率等,评估企业的现金流量结构和偿债能力。

(3)现金流量趋势分析:对多期现金流量数据进行比较和分析,判断企业现金流量的发展趋势,并从中发现问题和改进的方向。

二、现金流量综合分析的应用1. 评估企业经营能力现金流量综合分析能够帮助企业评估自身的经营能力,判断企业经营业绩是否稳定且有增长潜力。

通过分析现金流量表,我们可以看到企业的经营活动是否能够持续产生现金流入,以及现金流量是否正常,从而对企业的经营能力进行准确的评估。

2. 发现企业运营问题通过现金流量综合分析,我们可以对企业的经营问题有更为全面和准确的认识。

比如,如果企业的经营活动现金流量较低,可能意味着该企业面临着销售困难、库存积压或者资金链紧张等问题。

而投资活动和筹资活动现金流量的异常表现则可能暗示着企业的投资决策不当或者资金运用风险较高。

3. 辅助决策和优化经营策略现金流量综合分析可以为企业的决策提供重要的参考依据。

现金流分析报告一、引言现金流分析是一种对企业的财务状况进行综合评估的方法。

通过对企业现金流量的收入和支出进行分析,可以帮助企业了解其现金流状况、经营质量以及未来的发展潜力。

本文将从以下几个方面对现金流分析进行详细论述。

二、现金流量表分析现金流量表是记录企业现金流入和流出情况的重要财务报表。

通过分析现金流量表,可以了解企业在一定时期内的现金收入和支出情况。

1. 经营活动现金流分析经营活动现金流主要涉及企业的销售和购买活动。

通过分析经营活动现金流,可以评估企业的盈利能力和经营效率。

a. 现金收入分析对经营活动现金流入的分析可以了解企业的销售情况。

可以通过以下指标进行分析: - 销售收入增长率:比较不同期间的销售收入,评估企业的销售增长状况。

- 销售收入结构:分析销售收入的主要来源,了解企业的主营业务和市场占有率。

b. 现金支出分析对经营活动现金流出的分析可以了解企业的成本和支出情况。

可以通过以下指标进行分析: - 购买原材料和商品支出:了解企业的采购成本和库存管理情况。

- 人员成本支出:分析企业的人力资源投入和管理情况。

- 销售与市场费用支出:评估企业的销售和市场推广策略。

2. 投资活动现金流分析投资活动现金流主要涉及企业的资本投资和资产购置活动。

通过分析投资活动现金流,可以评估企业的投资决策和资产配置能力。

a. 现金收入分析对投资活动现金流入的分析可以了解企业的资本运作情况。

可以通过以下指标进行分析: - 出售固定资产或无形资产收入:了解企业的资产处置情况。

- 资本注入或股权融资收入:评估企业的融资能力和股权结构。

b. 现金支出分析对投资活动现金流出的分析可以了解企业的资本投资情况。

可以通过以下指标进行分析: - 购建固定资产和无形资产支出:了解企业的资本投资策略和设备更新情况。

- 股权回购或分红支出:评估企业的股权运作和分红政策。

3. 筹资活动现金流分析筹资活动现金流主要涉及企业的融资和分红活动。

现金流量表的分析技巧现金流量表是企业财务报表的重要组成部分,它能够反映企业一段时间内的现金收入和支出状况,帮助投资者和管理层了解企业的经营活动是否健康,是否具有盈利能力。

以下将详细介绍现金流量表的分析技巧,帮助读者更好地理解和应用这一工具。

一、理解现金流量表的基本结构1.现金流量表的三大部分:经营活动现金流量、投资活动现金流量和筹资活动现金流量。

2.经营活动现金流量包括经营性现金流入和现金流出,如销售收款、购买货物支付。

3.投资活动现金流量包括投资性现金流入和现金流出,如购买固定资产支付、处置固定资产收入。

4.筹资活动现金流量包括筹资性现金流入和现金流出,如发行债券收到的现金、偿还债务支付的现金。

二、分析经营活动现金流量1.关注销售收款情况,观察现金流入的趋势及比例。

2.注意经营活动现金流出的项目,如原材料采购、劳动力成本等,判断经营成本控制情况。

3.计算经营活动现金净额,用来评估企业的现金流量是否来源于其经营活动。

三、分析投资活动现金流量1.观察投资活动现金流入的项目,如资产处置收入,判断投资回报情况。

2.关注投资活动现金流出的项目,如购买固定资产、投资子公司等,判断企业的扩张和投资规模。

3.计算投资活动现金净额,了解企业的资本支出和资本收回情况。

四、分析筹资活动现金流量1.关注筹资活动现金流入的项目,如发行债券或股票所收到的现金,判断企业的融资能力。

2.留意筹资活动现金流出的项目,如偿还债务、分红等,判断企业的偿债能力和利润分配情况。

3.计算筹资活动现金净额,了解企业筹资活动对现金流量的影响。

五、综合分析现金流量表1.比较不同期间的现金流量表,观察同比和环比变化,分析趋势和波动情况。

2.计算现金流量比率,如经营活动现金净额占净利润比例,投资活动现金净额占投资收益比例等,评估企业的现金流动性和盈利能力。

六、注意现金流量表的局限性1.现金流量表只能反映过去一段时间内的现金流入和流出情况,不能预测未来的现金流量。

现金流量表分析案例现金流量表是企业财务报表中非常重要的一部分,它记录了企业在特定时期内的现金流入和流出情况,能够为企业管理者提供重要的财务信息,帮助他们更好地把握企业的经营状况和未来发展方向。

在本文中,我们将通过一个实际案例来分析现金流量表,探讨其对企业经营的影响和意义。

案例背景:某公司是一家专业的家具制造企业,近年来在市场上取得了不错的业绩,但最近发现公司的现金流量出现了一些问题。

为了更好地了解现金流量表对企业的影响,公司决定进行深入分析。

现金流入分析:首先,我们来看一下公司的现金流入情况。

通过对现金流量表的分析,我们发现公司的主要现金流入包括销售收入、投资收益和融资收入等。

销售收入是公司最主要的现金流入来源,而投资收益和融资收入则对公司的现金流量也有一定的影响。

通过对这些现金流入的分析,我们可以更好地了解公司的盈利能力和发展潜力。

现金流出分析:其次,我们需要分析公司的现金流出情况。

现金流出主要包括生产成本、经营费用、投资支出和融资支出等。

通过对现金流出的分析,我们可以发现公司在经营过程中的各种支出情况,比如原材料采购成本、人工成本、销售费用、管理费用等。

同时,投资支出和融资支出也是影响公司现金流量的重要因素。

通过对这些现金流出的分析,我们可以更好地了解公司的成本结构和资金运作情况。

现金流量表分析:最后,我们需要综合分析公司的现金流量表。

通过对现金流入和流出的分析,我们可以得出公司的净现金流量情况,从而更好地了解公司的经营状况和财务健康状况。

同时,我们还可以通过现金流量表的分析,发现公司存在的问题和改进的空间,为公司未来的发展提供重要的参考依据。

结论:通过对现金流量表的分析,我们可以更好地了解企业的经营情况,帮助企业管理者更好地把握企业的财务状况和未来发展方向。

同时,现金流量表分析也可以帮助企业发现存在的问题和改进的空间,提高企业的经营效益和盈利能力。

因此,对现金流量表进行深入分析对企业的发展至关重要。

利润表及现金流量表分析在企业财务分析中,利润表和现金流量表是两个重要的财务报表。

利润表反映了企业在一定期间内的经营成果,而现金流量表则展示了企业现金流的收入和支出情况。

通过对这两个财务报表的分析,可以帮助我们了解企业的盈利能力、经营活动的现金流量以及企业的偿债能力等关键指标。

一、利润表分析利润表,又称损益表,主要展示了企业在一定期间内的收入、成本和利润等情况。

我们可以从几个关键指标对利润表进行分析。

首先,我们需要关注企业的总收入。

总收入是指企业在一定期间内的全部销售额或服务收入。

通过观察企业的总收入,我们可以对企业的市场份额以及销售情况做出初步判断。

其次,我们需要分析企业的成本和费用。

成本包括直接成本和间接成本,直接成本与产品或服务的生产直接相关,间接成本则是与企业整体经营相关的费用。

费用包括销售费用、管理费用和财务费用等。

通过对成本和费用的分析,我们可以了解企业的经营效率以及管理水平。

最后,我们需要研究企业的利润情况。

利润是指企业在一定期间内,扣除各项成本和费用后所获得的盈余。

通过对利润的分析,我们可以判断企业的盈利能力和经营状况。

关注企业的净利润率,可以看出企业实现净利润的能力。

二、现金流量表分析现金流量表是展示企业现金流出入情况的财务报表。

分析现金流量表可以帮助我们了解企业的现金收入和现金支出情况,以及企业的现金流动性。

首先,我们需要关注企业的经营活动现金流量。

经营活动现金流量反映了企业从日常经营活动中所产生的现金流入和流出情况。

通过对经营活动现金流量的分析,我们可以判断企业的经营状况和盈利能力。

其次,我们需要分析企业的投资活动现金流量。

投资活动现金流量反映了企业进行投资所产生的现金流入和流出情况。

通过对投资活动现金流量的分析,我们可以了解企业的投资状况和资本运作能力。

最后,我们需要研究企业的筹资活动现金流量。

筹资活动现金流量反映了企业进行筹资活动所产生的现金流入和流出情况。

通过对筹资活动现金流量的分析,我们可以了解企业的融资状况和偿债能力。

现金流量表综合分析

企业财务分析报告

一、引言

企业财务分析是对企业财务状况的全面评估和分析,通过对企业财务报表的综

合分析,可以帮助投资者、管理层和其他利益相关者了解企业的财务状况、经营能力和风险状况。

本报告将对企业的现金流量表进行综合分析,以揭示企业的现金流动性、经营活动和投资活动的状况。

二、现金流量表综合分析

1. 现金流动性分析

现金流动性是企业偿付债务和满足日常经营需要的能力。

通过对现金流量表的

分析,可以评估企业的现金流动性状况。

首先,我们可以关注企业的经营活动产生的现金流量净额。

如果企业的经营活动现金流量净额为正,表示企业能够通过自身经营活动产生足够的现金流入,具备良好的现金流动性。

其次,我们还需要关注企业的投资活动和筹资活动对现金流量的影响。

如果企业的投资活动现金流量净额为负,表示企业在购买固定资产等方面支出较大,可能对现金流动性造成一定压力。

而筹资活动现金流量净额为正,则表示企业通过债务和股权融资等方式增加了现金流入,有利于提高现金流动性。

2. 经营活动分析

经营活动是企业核心业务的运营过程,对现金流量的影响较大。

通过对现金流

量表中经营活动的项目进行分析,可以了解企业的经营能力和盈利能力。

首先,我们可以关注经营活动产生的现金流量净额。

如果企业的经营活动现金流量净额为正,表示企业通过经营活动获得了足够的现金流入,具备良好的盈利能力。

其次,我们还需要关注经营活动现金流量净额与净利润之间的关系。

如果经营活动现金流量净

额大于净利润,表示企业的盈利能力较好;反之,可能意味着企业的盈利质量存在问题。

3. 投资活动分析

投资活动是企业为获取长期收益而进行的投资行为,对现金流量的影响主要体现在购买、出售和处置长期资产等方面。

通过对现金流量表中投资活动的项目进行分析,可以了解企业的投资决策和资本运作能力。

首先,我们可以关注投资活动产生的现金流量净额。

如果企业的投资活动现金流量净额为正,表示企业通过投资活动获得了足够的现金流入,有利于企业的长期发展。

其次,我们还需要关注企业的投资回报率。

如果企业通过投资活动获得的现金流入能够带来较高的投资回报率,表示企业的投资决策较为明智。

4. 筹资活动分析

筹资活动是企业为满足资金需求而进行的融资行为,对现金流量的影响主要体现在债务和股权融资等方面。

通过对现金流量表中筹资活动的项目进行分析,可以了解企业的融资能力和财务稳定性。

首先,我们可以关注筹资活动产生的现金流量净额。

如果企业的筹资活动现金流量净额为正,表示企业通过债务和股权融资等方式获得了足够的现金流入,有利于企业的发展。

其次,我们还需要关注企业的负债结构和偿债能力。

如果企业的负债结构较为合理,偿债能力较强,表示企业具备较好的财务稳定性。

三、结论

通过对企业现金流量表的综合分析,我们可以得出以下结论:首先,企业具备良好的现金流动性,经营活动产生的现金流量净额为正。

其次,企业的经营能力和盈利能力较好,经营活动现金流量净额大于净利润。

再次,企业的投资决策和资本运作能力较强,投资活动现金流量净额为正。

最后,企业的融资能力和财务稳定性较好,筹资活动现金流量净额为正,负债结构较为合理,偿债能力较强。

以上是对企业现金流量表的综合分析,通过对现金流量的分析,可以帮助投资者、管理层和其他利益相关者更好地了解企业的财务状况和经营能力,从而做出更明智的决策。