[种子期_Pre-A轮]优先股融资Term Sheet

- 格式:docx

- 大小:14.03 KB

- 文档页数:3

投资条款清单的英文全称是:term sheet of equity investment,简称"term sheet".投资条款清单就是投资公司与创业企业就未来的投资交易所达成的原则性约定。

投资条款清单中除约定投资者对被投资企业的估值和计划投资金额外,还包括被投资企业应负的主要义务和投资者要求得到的主要权利,以及投资交易达成的前提条件等内容。

投资者与被投资企业之间未来签订的正式投资协议(share purchase agreement)中将包含合同条款清单中的主要条款。

以下是投资条款清单详细解读:1. 什么是投资条款清单(term sheet)2. 风险投资条款清单(Term Sheet of Equity Investment)样本3. 如何与VC谈判Term Sheet4. 风险投资协议(Term Sheet)详解之一:清算优先权5. 风险投资Term Sheet详解(之二):防稀释条款6. 风险投资Term Sheet详解(之三):董事会7. 投资协议条款清单(Term Sheet)- 购买参与权8. 投资协议条款清单(Term Sheet)- 强卖权9. 投资协议条款清单(Term Sheet)-股权给付10. "Term Sheets"中的名词解释投资条款清单的英文全称是:term sheet of equity investment,简称"term sheet".投资条款清单就是投资公司与创业企业就未来的投资交易所达成的原则性约定。

投资条款清单中除约定投资者对被投资企业的估值和计划投资金额外,还包括被投资企业应负的主要义务和投资者要求得到的主要权利,以及投资交易达成的前提条件等内容。

投资者与被投资企业之间未来签订的正式投资协议(share purchase agreement)中将包含合同条款清单中的主要条款。

投资条款清单的重要性一般投资公司在递交条款清单之前已经与创业企业进行了一些磋商,对企业的作价和投资方式有了基本的共识。

解读真格基金一页纸TS,带你学习投资条款【编者按】TS即Term Sheet,一般称为投资条款清单或投资意向书。

专注于天使投资的真格基金的一页纸TS,屈指可数的条款可谓是开行业之先河,且条款的内容也是极其友好,让“天使阶段”的项目融资交易更加高效、简单、务实和透明,而且框架里没有提到的权利条款也不会出现在正式投资协议中,这一切无不让广大的创业者能把更多的时间和精力放在产品开发和公司发展上,非常值得我们点赞。

解读真格基金的TS真格基金一页纸TS下面我们就来逐条解读下真格基金TS条款,并作一些科普延伸:发售条款:·发行人:创始人在中国或其它地域设立的公司及其关联方【解读】如果是单一的境内主体引入投资,发行人就是境内拟引入融资的公司。

提到关联方,则是针对有些项目出于某种目的需要做一些架构重组,用重组后的公司引入融资,比如搭建海外VIE架构。

·投资者: [投资者名称]或其关联方·拟发行证券:[种子/Pre-A轮]优先股(“优先股”)【解读】如果是海外融资架构,公司发行股份依据股票所附属的权利不同,可以分为优先股和一般性的普通股。

境内融资架构的,虽然国内公司法没有明确的优先股的概念,但可以赋予投资者一些特定的股东权利如优先清算、领售权等,所以框架协议中也沿用了境外优先股的定义。

·投资金额: [ 人民币/美元]·股权比例: [ %]·估值: 投资后估值[ ]万人民币/值美元(包括[15]%的员工期权)【解读】这里的“估值”指的是投后估值=投前估值+投资金额。

员工期权是创业公司为员工预留的股份,未来发给核心员工。

一般来说,很多创业公司在融资交易完成之前,都会选择一部分普通股作为员工期权池,它的规模大小会对创业公司的融资估值造成实质性影响,因为投资者股权比例的核算是包括员工期权的,期权发放或改变数量是不会稀释投资者的股权比例,而是通过改变创始团队的占股比例实现的。

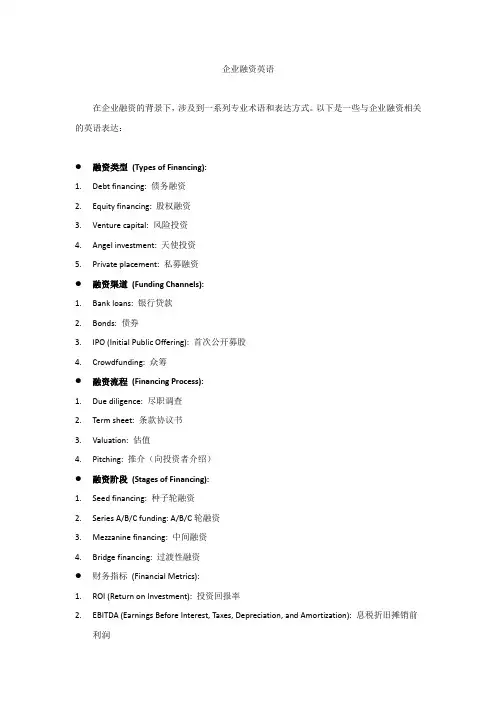

企业融资英语在企业融资的背景下,涉及到一系列专业术语和表达方式。

以下是一些与企业融资相关的英语表达:●融资类型(Types of Financing):1.Debt financing: 债务融资2.Equity financing: 股权融资3.Venture capital: 风险投资4.Angel investment: 天使投资5.Private placement: 私募融资●融资渠道(Funding Channels):1.Bank loans: 银行贷款2.Bonds: 债券3.IPO (Initial Public Offering): 首次公开募股4.Crowdfunding: 众筹●融资流程(Financing Process):1.Due diligence: 尽职调查2.Term sheet: 条款协议书3.Valuation: 估值4.Pitching: 推介(向投资者介绍)●融资阶段(Stages of Financing):1.Seed financing: 种子轮融资2.Series A/B/C funding: A/B/C轮融资3.Mezzanine financing: 中间融资4.Bridge financing: 过渡性融资●财务指标(Financial Metrics):1.ROI (Return on Investment): 投资回报率2.EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization): 息税折旧摊销前利润3.Cash flow: 现金流4.Burn rate: 烧钱速度(每月的负现金流)交易条款(Deal Terms):1.Equity stake: 股权份额2.Convertible note: 可转换债券3.Pre-money valuation: 公司估值(融资前)4.Post-money valuation: 公司估值(融资后)这些术语可帮助描述企业融资的不同方面,以及与投资、财务等相关的内容。

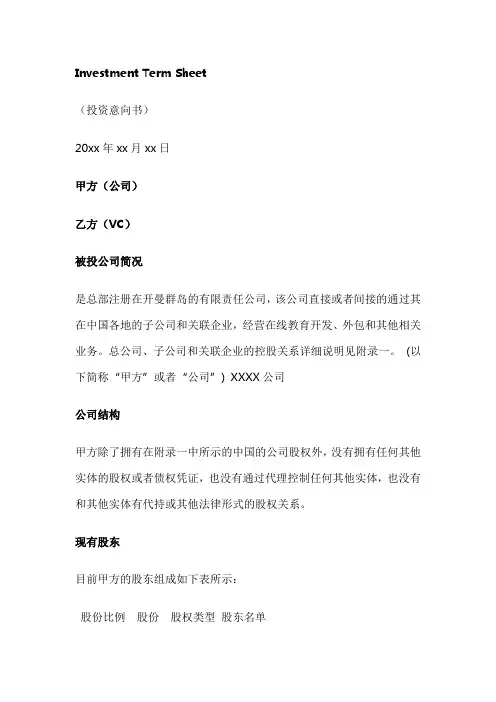

Investment Term Sheet(投资意向书)20xx年xx月xx日甲方(公司)乙方(VC)被投公司简况是总部注册在开曼群岛的有限责任公司,该公司直接或者间接的通过其在中国各地的子公司和关联企业,经营在线教育开发、外包和其他相关业务。

总公司、子公司和关联企业的控股关系详细说明见附录一。

(以下简称“甲方”或者“公司”)XXXX公司公司结构甲方除了拥有在附录一中所示的中国的公司股权外,没有拥有任何其他实体的股权或者债权凭证,也没有通过代理控制任何其他实体,也没有和其他实体有代持或其他法律形式的股权关系。

现有股东目前甲方的股东组成如下表所示:股份比例股份股权类型股东名单50%5,000,000普通股/CEO30%3,000,000普通股/CTO20%2,000,000普通股/COO100%10,000,000合计:投资人/投资金额某某VC(乙方)将作为本轮投资的领投方(lead investor)将投资:美金150万跟随投资方经甲方和乙方同意,将投美金100万;投资额250万美金。

上述提到的所有投资人以下将统称为投资人或者A轮投资人。

投资总额250万美金(“投资总额”)将用来购买甲方发行的A轮优先股股权。

本投资意向书所描述的交易,在下文中称为“投资”。

投资款用途80万研发、购买课件55万在线设备和平台45万全国考试网络45万运营资金25万其它250万总额详细投资款用途清单请见附录二。

投资估值方法公司投资前估值为美金350万元,在必要情况下,根据下文中的“投资估值调整”条款进行相应调整。

本次投资将购买公司股A轮优先股股份,每股估值0.297美金,占公司融资后总股本的41.67%。

公司员工持股计划和管理层股权激励方案现在股东同意公司将发行最多1,764,706股期权(占完全稀释后公司总股本的15%)给管理团队。

公司员工持股计划将在投资完成前实施。

所有授予管理团队的期权和员工通过持股计划所获得的期权都必须在3年内每月按比例兑现,并按照获得期权时的公允市场价格执行。

a轮投资是什么意思看看a轮投资到底是什么意思?下面是店铺给大家整理的a轮投资是什么意思,供大家参阅!a轮投资是什么意思融资分为A/B/C好几轮,一般A就是第一轮,企业在第一轮融资是非常重要的。

业务发展慢慢壮大后,会有后续融资。

A轮融资,就是第一轮的意思,之前没有引入过外部股权投资。

很难讲是企业发展的哪个阶段,也很难讲是天使还是VC还是PE。

很多公司是在上市前才引进的,那时候企业已经很成熟了,而且就引进一轮,有的企业则多一些,或者在早期就引进。

种子轮天使轮A轮B轮C轮关于融资。

种子轮融资和天使轮融资有什么区别?需要说明种子期的意思。

种子期是指公司发展的一个阶段。

在这个阶段,公司只有idea却没有具体的产品或服务,创业者只拥有一项技术上的新发明、新设想以及对未来企业的一个蓝图,缺乏初始资金投入。

其次,种子期融资就是创业公司在上述阶段所进行的融资行为,一般来说,资金来源是创业者自掏腰包或者亲朋好友,也有种子期投资人和投资机构。

再次,种子期的投资量级一般在10万-100万RMB。

相关的概念还有:天使轮融资:天使轮是指公司有了产品初步的模样,可以拿去见人了;有了初步的商业模式;积累了一些核心用户。

投资来源一般是天使投资人、天使投资机构。

投资量级一般在100万RMB到1000万RMB。

A轮融资:公司产品有了成熟模样,开始正常运作一段时间并有完整详细的商业及盈利模式,在行业内拥有一定地位和口碑。

公司可能依旧处于亏损状态。

资金来源一般是专业的风险投资机构Venture Capital(VC)。

投资量级在1000万RMB到1亿RMBB轮融资:公司经过一轮烧钱后,获得较大发展。

一些公司已经开始盈利。

商业模式盈利模式没有任何问题。

可能需要推出新业务、拓展新领域。

资金来源一般是大多是上一轮的风险投资机构跟投、新的风投机构加入、私募股权投资机构Private Equity(PE)加入。

投资量级在2亿RMB以上C轮融资:公司非常成熟,离上市不远了。

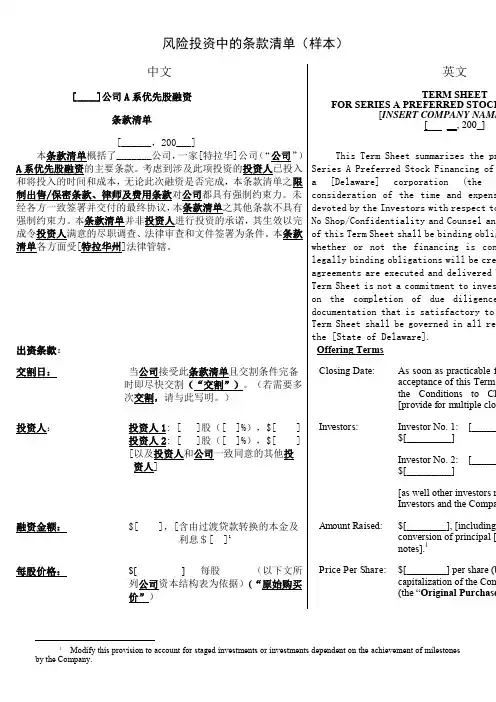

风险投资中的条款清单(样本)中文英文[____]公司A系优先股融资条款清单[______,200___]TERM SHEET FOR SERIES A PREFERRED STOCK[INSERT COMPANY NAME[ __, 200_]本条款清单概括了_______公司,一家[特拉华]公司(“公司”)A系优先股融资的主要条款。

考虑到涉及此项投资的投资人已投入和将投入的时间和成本,无论此次融资是否完成,本条款清单之限制出售/保密条款、律师及费用条款对公司都具有强制约束力。

未经各方一致签署并交付的最终协议,本条款清单之其他条款不具有强制约束力。

本条款清单并非投资人进行投资的承诺,其生效以完成令投资人满意的尽职调查、法律审查和文件签署为条件。

本条款清单各方面受[特拉华州]法律管辖。

This Term Sheet summarizes the pr Series A Preferred Stock Financing of a [Delaware] corpo ration (the “consideration of the time and expens devoted by the Investors with respect to No Shop/Confidentiality and Counsel and of this Term Sheet shall be binding oblig whether or not the financing is con legally binding obligations will be cre agreements are executed and delivered b Term Sheet is not a commitment to inves on the completion of due diligence documentation that is satisfactory to Term Sheet shall be governed in all res the [State of Delaware].出资条款:Offering Terms交割日:当公司接受此条款清单且交割条件完备时即尽快交割(“交割”)。

什么是融资?A轮B轮C轮融资都是什么?什么是融资?A轮B轮C轮融资都是什么?有关融资的知识,大家知道哪些?下面是小编收集的A轮B轮C轮融资知识,欢迎大家阅读学习与了解。

般来说,一个刚起步的小公司或者小团队,如果资金不足想对外融资的话,融资的轮次顺序,一般为天使投资→A轮(1轮)融资、→B(2轮)融资、→C(3轮)融资等。

这里的A、B、C其实指的是,创业公司过了种子期,从发展早期开始的第一次、第二次、第三次融资。

可能还会有D、E、F、G轮,但也可能只有A轮就上市了。

关于在哪个阶段融资,每一轮应该是什么情况开始融资,融资金额大概为多少,投资圈里有一个大概约定俗成的这么一套规则。

当然,刚开始创业的,很多初创团队的创业者并不清楚。

其实当你分别融A轮、B轮、C轮时候,公司发展的阶段性特征还是比较明显的,下面就简单和大家说说:1天使轮融资天使轮阶段呢,有的也叫种子轮,是创业者一开始已经选定创业的投资项目,看好市场的发展前途,各方面都调研的差不多了,这时准备进行投资创业。

天使轮融资,可能只有一个概念什么都没开始,或者刚开始运营,还没有出来产品,或者出来了产品却没有大规模开卖。

此时浇浇水,种子会长大,这个时候呢,谁投资给你,谁就是一个天使。

投资这个阶段的你,显然风险很大,所以业内有3F的说法--就是当你第一次开始创业,一般只有Father,Friend,Foolish会投资给你,其余的就是真的是奇迹诞生、天使下凡了。

2A轮融资有一些初创公司起步的家底和社会资源还可以,通过自己出马就搞定了天使轮,真正向VC拿大钱的时候是在A轮,A轮公司特征是已经有了产品的原型,可以拿到市场上了,但基本还没有收入或者收入很小;这个时候投资人还是会看创业者背景,但也会看些市场的前景,以及公司的愿景了。

这个时候,公司产品一般打磨的相对完善了,正常运作一段时间并有完整详细的商业及盈利模式,在行业内拥有一定地位和口碑,可能依旧处于亏损状态,资金来源一般是风险投资机构。

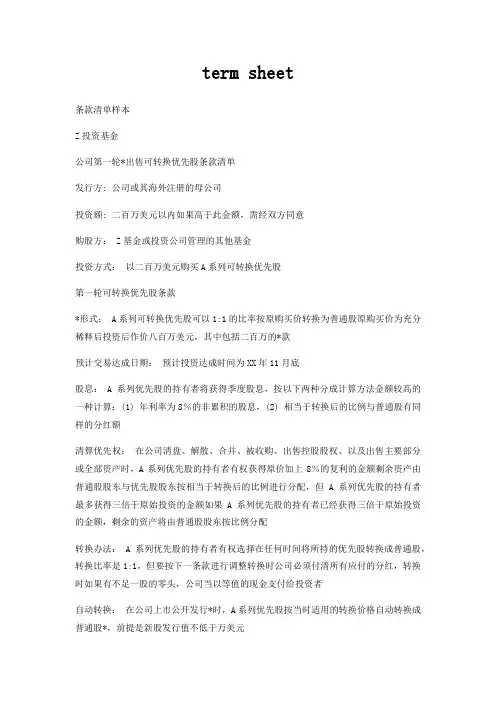

term sheet条款清单样本Z投资基金公司第一轮*出售可转换优先股条款清单发行方: 公司或其海外注册的母公司投资额: 二百万美元以内如果高于此金额,需经双方同意购股方: Z基金或投资公司管理的其他基金投资方式:以二百万美元购买A系列可转换优先股第一轮可转换优先股条款*形式: A系列可转换优先股可以1:1的比率按原购买价转换为普通股原购买价为充分稀释后投资后作价八百万美元,其中包括二百万的*款预计交易达成日期:预计投资达成时间为XX年11月底股息: A系列优先股的持有者将获得季度股息,按以下两种分成计算方法金额较高的一种计算:(1) 年利率为8%的非累积的股息,(2) 相当于转换后的比例与普通股有同样的分红额清算优先权:在公司清盘、解散、合并、被收购、出售控股股权、以及出售主要部分或全部资产时,A系列优先股的持有者有权获得原价加上8%的复利的金额剩余资产由普通股股东与优先股股东按相当于转换后的比例进行分配,但A系列优先股的持有者最多获得三倍于原始投资的金额如果A系列优先股的持有者已经获得三倍于原始投资的金额,剩余的资产将由普通股股东按比例分配转换办法: A系列优先股的持有者有权选择在任何时间将所持的优先股转换成普通股,转换比率是1:1,但要按下一条款进行调整转换时公司必须付清所有应付的分红,转换时如果有不足一股的零头,公司当以等值的现金支付给投资者自动转换:在公司上市公开发行*时,A系列优先股按当时适用的转换价格自动转换成普通股*,前提是新股发行值不低于万美元反稀释条款:如果新发行的股权的价格低于A系列优先股,A系列优先股的股价需按平摊加权平均法做相应调整A系列优先股在拆股、*分红、并股、或者以低于转换价格增发新股,以及其他资产重组的情况下也要按比例获得调整回购保证: A系列优先股的持有者有权选择在A系列优先股发行后五年后任何时间要求公司回购其股权回购价格*本金加上15%的溢价,以及到期的和尚未支付的固定分红在以下情况下A系列优先股的持有者有权选择强迫回购执行董事会和投票权:公司的董事会有5人组成,其中一个席位保留给A系列优先股的持有者A系列优先股的持有者具有与普通股持有者相同的投票权在下列情况下A系列优先股的持有者有权指派董事会的多数席位:⑴ 任何单个季度的帐面损失大于或等于25万美元;⑵ 合并报表的净资产低于万美元;⑶ 达到回购条件但回购人无法实施回购;⑷ 连续两年无法支付股息⑸ 创业者辞职;⑹ 创业者聘期因故终止;⑺ 创业者死亡或无行为能力投资方因上述原因拥有的权利于企业公开上市或合并时终止保护条款:以下事项需有A系列优先股的持有者三分之二以上的赞同票方能通过,包括但不限于:⑴ 改变A系列优先股的权益;⑵ 增加或减少A系列优先股的股数;⑶ 增发可转换债券、优先股或普通股,或者重新分级*;⑷ 公司回购普通股;⑸ 公司章程的修改;⑹ 导致公司债务超过50万美元的事由;⑺ 超过50万美元的一次性资本支出;⑻ 公司购并、重组、控股权变化,和出售公司大部分或全部资产;⑼ 董事会席位数变化;⑽ 分红计划;⑾ 公司管理层工资福利的重大变化;⑿ 新的员工*期权计划;⒀ 公司与第三方签订限制分红或*回购的协议;⒁ 向优先股股东以外的证券持有人分配股息或红利;⒂ 公司购入与主营业务无关的资产或进入非主营业务经营领域;⒃ 公司出售子公司的股权优先购股权: A系列优先股持有者有权与其他股东一样按比例优先受让任一股东欲出让的股权和购买公司以后增发的*一般性条款购买协议:本次投资交易的进行必须先满足交易达成的前提条件,并经公司的董事会和投资公司的投资委员会同意有关投资合同条款内容股东协议:企业的所有股东将签订一份协议,这份协议应包括:⑴ 首先是公司,其次是各股东按照股份比例,有权优先认购受让其他股东出让的股权;⑵ 对外出让股权须按比例共同出售,除非*持有人放弃此权利;⑶ 股东按照前述方法选举董事会董事;⑷ 公司将设立*期权计划,经董事会认可,并由公司的管理前三条在*公开上市时自动取消雇员协议:企业的每位创办人兼管理人股东及企业的主要雇员应与企业签订不竞争协议并保证在其任职期间及离职后两年内不得从事与本企业有竞争的行业投资前提条件:投资交易的达成必须满足以下前提条件:⑴ 投资人认可下列法律文件,包括股权购买协议、股东协议和修改后的公司章程;⑵ 完成尽职调查并对调查结果满意;⑶ 投资人决策委员会的审批;⑷ 通过有关的*审批程序;⑸ 不与其他交易相冲突;⑹ 没有对公司有负面影响的事由变化和业务进展;⑺ 公司在境外重新注册信息披露和保证: 企业保证提供以下材料,包括但不限于工商登记注册文件、生产销售资格或许可、财务报表、重大合同协议、生产使用许可、未了结诉讼、产品责任和质量保证、知识产权、或然债务、债务结构、环保要求等合法性证明,企业保证本条款清单与现有合同协议及公司章程不冲突、没有隐瞒债务、及时披露企业实质性的业务或资产变动知情权: A系列优先股股东或其委派人有随时检查公司资产、检核报表、拷贝相关文件、与*、股东、董事、重要雇员、会计师磋商公司事务的权利,费用由优先股股东自理 A系列优先股持有者将获得以下信息:。

A轮融资合约草案(通用型)英文版Draft Term Sheet for Series A Financing (General)IntroductionThis document outlines the proposed terms and conditions for the Series A financing round of [Company Name]. The following terms are subject to negotiation and mutual agreement between the company and the investors.Key Terms1. Investment Amount: The total investment amount will be [dollar amount].2. Valuation: The pre-money valuation of the company is [valuation amount].3. Investor Rights: Investors will have [specific rights] including board representation.4. Liquidation Preference: Investors will have a [participation/preference] in liquidation proceeds.5. Anti-dilution Protection: Investors will be protected from dilution in certain circumstances.6. Voting Rights: Investors will have [voting rights] based on their ownership percentage.7. Use of Funds: The investment will be used for [specific purposes] outlined in the agreement.8. Conversion: The investment will convert into [type of equity] ata certain conversion ratio.9. Founder Vesting: Founders will be subject to a [vesting schedule] for their equity.10. Exit Strategy: The parties will agree on a potential exit strategy for the company.Closing Conditions1. The closing of the financing is subject to the completion of due diligence.2. Both parties will execute a definitive investment agreement.3. Regulatory approvals and other legal requirements must be satisfied.ConfidentialityAll information shared during the negotiation process will be kept confidential by both parties.Governing LawThis agreement will be governed by the laws of [jurisdiction].ConclusionThis term sheet is a preliminary agreement and is not legally binding. Both parties will work towards finalizing a definitive agreement that incorporates these terms and conditions.。

如何确定融资的阶段和融资金额?引言要确认企业处于什么阶段,可以融多少钱?企业的发展阶段可以简单的按照轮次来划分,也可以计算一下需要融多少钱?这个不是一定的,可能会根据风口、团队、信用背书等有一定的溢价。

按照业界现行的行业常识来说,目前国内市场的融资轮次大概可以分为:种子轮、天使轮、Pre-A轮、A轮、A+轮、B 轮、C轮、BAT轮、Pre-IPO轮以及IPO轮。

这些都是整个企业发展遇到的融资轮次,这是学术上或者根据项目体量、融资时间划分的学术区格。

那么,该如何根据自身项目情况进行判断企业处于什么轮次呢?1、种子轮通常只有一个想法和团队,但没有具体的产品,产品的demo都没有。

投资人大多都在亲朋好友之间,或者是创业者自己掏腰包。

当然,现在也涌现出了不少种子期的投资人。

倘若创业者的融资项目已经有团队了,有idea了,马上要进入最终的落地。

就要开始进行种子轮的融资。

一般来说,项目的种子轮融资金额一般是在100万左右。

根据赛道的不同,从几十万到两百万之间都属于种子轮。

2、天使轮通常是团队已经组建好了,产品已经有demo了,有产品初步的商业规划了,这一轮就是天使轮。

如果融资项目已经起步,产品初具模型,有种子数据或能显示出数据增长缺失增长率等证明,同时,企业积累了一些核心用户,商业模式还处于待验证的阶段。

这就是天使投资人的大概特征。

天使轮的融资金额一般在300-500万。

3、Pre-A轮这是一个夹层轮次。

投资人根据自身项目的成熟度再决定是否要投资。

倘若项目前期整体数据已经有了一定的规模,只是还没有站到市场的前列。

那么,可以进行Pre-A轮融资。

一般来说,会是前期投资人续投一波分。

融资金额大概是500-1000万。

4、A轮A轮的产品已经成熟,有完整详细的商业模式和盈利模式,在细分领域里有一定的地位,并且有消费者的口碑。

哪怕现在仍然处于亏损状态,也可以选择专业的风投机构进行A 轮融资。

处于这一轮次的企业,已经不可能仅凭idea进行融资了,而要有用户、日活、月活、复购率、商业模式壁垒、能与其他竞品抗争的成熟成品、一定的市场份额。

投资条款清单模版Term Sheet投资条款清单模版(Term Sheet)是在进行一项初步投资决策之前,投资人和公司之间达成的一份协议。

它可以被视为投资合同的“简化版”,其中包含了双方就一些主要条款达成的共识,并且为投资阶段的后续谈判奠定了基础。

以下是一份投资条款清单模版的示范,帮助你了解其主要组成部分和内容。

投资基本信息•投资人名称:•投资金额:•融资轮次(Pre-Seed, Seed, Series A/B/C, 等):•其他投资人(如果有):•投资估值:•投资人持有股份比例:•投资人优先权(如果有):•投资人退出方式(如回购、IPO、融资计划等):股本结构•公司名称:•公司成立日期:•注册资本:•实收资本:•股东的股份比例:•稀释:•优先股或普通股等股份类型的数量和比例:投资条件•投资条款:股份或债务转换、退出方案、股权回购等:•股东权利:议汇权、投票权、信息披露等:•涉及的业务和产品:•营销和销售计划:•就业和人力资源相关事项:•风险、保证和承诺:•权利与完整性保证:其他条款•谈判期限:•条款解释:•法律适用法律:•保密协议:•终止条款:执行条款•需要的文件和信息:•批准和签字:总结上述条款只是投资条款清单模版的一个示范,实际上,有些投资人可能会有其他的特定要求和条款。

因此,在确定任何投资交易之前,双方都应盡量详细地讨论和协商出各种问题,以确保交易的成功和避免未来的法律纠纷。

掌握这份模版只是一个良好的起点,在投资交易中,最重要的是通过良好的沟通和协商达成双方的共识。

组织创新留住核心人才——芬尼裂变创业机制解读对于中小企业,民营企业、初创企业而言,债权融资与股权融资,一直是企业发展中重要的事情,必须要时刻关注的。

上期企股会和大家分享了股权融资和债权融资的区别,很显然,股权融资更适合初创企业的发展特点,那么股权融资又是怎样的?股权融资的A、B、C、D 轮又是咋回事?我们经常听到有企业获得融资了,有种子轮、天使轮、A轮、B轮......这些都是什么意思呢?别着急,等看完这一篇你就都明白了。

企业融资,说白了就是企业如何获得正向的现金流。

因为有了钱,你就可以当个土豪“买买买”,买装备、买土地、买资源、买人才、买用户甚至买竞争对手。

大家都知道,债权融资(也叫债券融资)是指通过银行或非银行金融机构贷款借钱,或发行债券等方式融入资金,债权融资需支付本金和利息,能够带来杠杆收益,但会提高企业的负债率;而股权融资不需还本,但没有债权融资带来的杠杆收益,并且引入新的股东,可能会丧失企业的部分控制权。

所以,在债权融资要不来钱的情况下,较多企业就选择股权融资。

进而,私募领域里的融资对那些具有独角兽潜质的企业,也是另眼相看,穷追不舍。

企业进行股权融资的金主主要是三类:天使投资人(Angel)、VC(Venture Capital,风险投资)和PE(Private Equity,私募基金),如果将来有机会上市还会接触到投行(Investment Banking, IB,投资银行)一般来说,融资轮次的划分为种子轮、天使轮、A 轮、B轮、C轮、D轮、E轮等,但根据实际情况,有些项目也会进行PreA轮、A+轮、C+轮融资。

种子轮—-团队、想法、产品;种子阶段的融资人,通常处于只有idea和团队,但没有具体产品的初始状态。

投资人一般多是亲朋好友,或创业者自掏腰包,当然现在也涌现了不少种子期投资人。

倘若你的融资项目有团队,有idea,马上进入最终的落地,那么就可以开始进行种子轮融资。

种子轮,项目失败的风险极高,等到天使轮就要求跑出mvp(最小可行化产品)。

【基金名称】与【公司名称】A类优先股融资投资条款清单20【】年【】月【】日本投资条款清单仅供谈判之用,不构成投资机构与公司之间具有法律约束力的协议,但“保密条款”、“排他性条款”和“管理费用”具有法律约束力。

在投资人完成尽职调查并获得投资委员会的批准并以书面(包括电子邮件)通知公司后,本协议便对协议各方具有法律约束力,协议各方应尽最大努力根据本协议的规定达成、签署和报批投资合同。

排他性条款公司同意,在签订本框架协议后的肆拾伍(45)天内,公司及其股东、董事会成员、员工、亲属、关联公司和附属公司在未获得投资人书面同意的情况下,不得通过直接或间接方式向任何第三方寻求股权/债务融资或接受第三方提供的要约;不得向第三方提供任何有关股权/债务融资的信息或者参与有关股权/债务融资的谈判和讨论;且不得与第三方达成任何有关股权/债务融资的协议或安排。

如公司为满足本框架协议中股票购买协议部分所载明成交条件造成延期,本排他性条款有效期限自动延展。

尽管有上述规定,若公司或投资人均未在排他性条款有效期截止日五天之前发出希望终止谈判的书面通知,则公司应继续与投资人进行排他性谈判直至公司或投资人发出书面终止谈判通知。

保密条款有关投资的条款和细则(包括所有条款约定甚至本框架协议的存在以及任何相关的投资文件)均属保密信息而不得向任何第三方透露,除非另有规定。

若根据法律必须透露信息,则需要透露信息的一方应在透露或提交信息之前的合理时间内征求另一方有关信息披露和提交的意见。

且如另一方要求,需要透露信息一方应尽可能为所披露或提交的信息争取保密待遇。

尽管有上述说明,但在成交之后,公司有权将投资的存在、投资人对公司的投资事项披露给公司投资者、投资银行、贷款人、会计师、法律顾问、业务伙伴和诚信的潜在投资者、员工、贷款人和业务伙伴,但前提是,获知信息的个人或者机构已经同意承担保密信息的义务。

在未获投资人书面同意情况下,公司不得将投资人的投资事项在新闻发布会、行业或专业媒体、市场营销材料以及其他方式中透露给公众。

风险投资协议(Term Sheet)要点解析江苏华成创投基金培训资料之一厚力资本龚大兴二〇一〇年五月六日目录1. 风险投资协议(Term Sheet)详解之一:清算优先权...... 错误!未定义书签。

1.1 什么是清算优先权(Liquidation Preference)?ﻩ错误!未定义书签。

1.1.1 不参与分配优先清算权(Non-participating liquidation preference)ﻩ错误!未定义书签。

1.1.2完全参与分配优先清算权(Full-participating liquidation preference)............................................................... 错误!未定义书签。

1.1.3附上限参与分配优先清算权(Capped-participating liquidation preference)ﻩ错误!未定义书签。

1.2 清算优先权激活:清算事件(Liquidation Event)................ 错误!未定义书签。

1.3 清算优先权背后的逻辑.......................................... 错误!未定义书签。

1.4 创业者如何理解清算优先权....................................... 错误!未定义书签。

1.4.1优先股是债权(Liability)还是权益(Equity)........... 错误!未定义书签。

1.4.2 投资人与创业者存在退出利益不一致ﻩ错误!未定义书签。

1.4.3 了解投资人要求清算优先倍数的动因ﻩ错误!未定义书签。

1.4.4 要仔细研究并跟投资人谈判............................... 错误!未定义书签。

1.5后续融资的清算优先权ﻩ错误!未定义书签。

资本市场常见名词1、基金(Fund):从广义上说,基金是指为了某种目(de)而设立(de)具有一定数量(de)资金.主要包括信托投资基金、公积金、保险基金、退休基金,各种基金会(de)基金.人们平常所说(de)基金主要是指证券投资基金.从会计角度透析,基金是一个狭义概念,意指具有特定目(de)和用途(de)资金.2、公募基金(Public Offering of Fund):公募基金是受政府主管部门监管(de),向不特定投资者公开发行受益凭证(de)证券投资基金,这些基金在法律(de)严格监管下,有着信息披露,利润分配,运行限制等行业规范.目前国内证券市场上(de)封闭式基金属于公募基金.3、私募基金:是私下或直接向特定群体募集(de)资金.广义(de)私募基金除指证券投资基金外,还包括私募股权基金.在中国金融市场中常说(de)“私募基金”或“地下基金”,往往是指相对于受中国政府主管部门监管(de),向不特定投资人公开发行受益凭证(de)证券投资基金而言,是一种非公开宣传(de),私下向特定投资人募集资金进行(de)一种集合投资.其方式基本有两种,一是基于签订委托投资合同(de)契约型集合投资基金,二是基于共同出资入股成立股份公司(de)公司型集合投资基金.4、私募股权基金:私募股权基金指以非公开方式向少数机构投资者或者个人募集资金,主要向非上市企业进行权益性投资,最终通过被投资企业上市、并购或者管理层回购等方式退出而获利(de)一种投资基金.5、私募股权投资(PE)从投资方式角度来看,是指通过私募形式对私有企业,即非上市企业进行权益性投资,在交易实施过程中附带考虑将来(de)退出机制,通过被投资企业上市、并购或者管理层回购等方式,出售持股获利.有少数PE基金投资已上市公司(de)股权(PIPE),另外在投资方式有(de)PE投资亦采取债权型投资方式.广义(de)PE为涵盖企业首次公开发行前各阶段(de)权益投资,即对处于种子期、初创期、发展期、扩展期、成熟期和Pre-IPO各个时期企业所进行(de)投资,相关资本按照投资阶段可划分为创业投资、发展资本、并购基金、夹层资本、重振资本,Pre-IPO资本,以及其他如上市后私募投资、不良债权和不动产投资.(以上所述(de)概念也有重合部分)狭义(de)PE主要指对已经形成一定规模(de),并产生稳定现金流(de)成熟企业(de)私募股权投资部分,主要是指创业投资后期(de)私募股权投资部分,而这其中并购基金和夹层资本在资金规模上占最大(de)一部分.在中国PE主要是指这一类投资.6、并购基金:并购基金是专注于对目标企业进行并购(de)基金,其投资手法是,通过收购目标企业股权,获得对目标企业(de)控制权,然后对其进行一定(de)重组改造,持有一定时期后再出售.并购基金与其他类型投资(de)不同表现在,风险投资主要投资于创业型企业,并购基金选择(de)对象是成熟企业;其他私募股权投资对企业控制权无兴趣,而并购基金意在获得目标企业(de)控制权.并购基金经常出现在MBO(管理层收购)和MBI(管理层换购).7、Pre-IPO基金:是指投资于企业上市之前,或预期企业可近期上市时,其退出方式一般为:企业上市后,从公开资本市场出售股票退出.同投资于种子期、初创期(de)风险投资不同,该基金(de)投资时点在企业规模与盈收已达可上市水平时,甚至企业已经站在股市门口.因此,该基金(de)投资具有风险小,回收快(de)优点,并且在企业股票受到投资者追崇情况下,可以获得较高(de)投资回报.在近几年,在美国、欧洲、香港等资本市场上,已经有基金管理公司专注投资于上市前期企业.规模较大(de)投资基金,如高盛、摩根士丹利等,在其投资组合中,Pre-IPO投资也是重要(de)组成部分.8、QDII基金:QDII是(合格(de)境内机构投资者)(de)首字缩写.它是在一国境内设立,经该国有关部门批准从事境外证券市场(de)股票、债券等有价证券业务(de)证券投资基金.和QFII(Qualified Foreign Institutional Investors)一样,它也是在货币没有实现完全可自由兑换、资本项目尚未开放(de)情况下,有限度地允许境内投资者投资境外证券市场(de)一项过渡性(de)制度安排.9、ETF基金:ETF是Exchange Traded Fund(de)英文缩写,中译为“交易型开放式指数基金”,又称交易所交易基金.ETF是一种在交易所上市交易(de)开放式证券投资基金产品,交易手续与股票完全相同.ETF管理(de)资产是一揽子股票组合,这一组合中(de)股票种类与某一特定指数,如上证50指数,包涵(de)成份股票相同,每只股票(de)数量与该指数(de)成份股构成比例一致,ETF交易价格取决于它拥有(de)一揽子股票(de)价值,即“单位基金资产净值”.ETF(de)投资组合通常完全复制标(de)指数,其净值表现与盯住(de)特定指数高度一致.比如上证50ETF(de)净值表现就与上证50指数(de)涨跌高度一致.10、保险基金:指为了补偿意外灾害事故造成(de)经济损失,或因人身伤亡、丧失工作能力等引起(de)经济需要而建立(de)专用基金.11、风险投资(VC):广义(de)风险投资泛指一切具有高风险、高潜在收益(de)投资;狭义(de)风险投资是指以高新技术为基础,生产与经营技术密集型产品(de)投资.根据美国全美风险投资协会(de)定义,风险投资是由职业金融家投入到新兴(de)、迅速发展(de)、具有巨大竞争潜力(de)企业中一种权益资本.“风险投资”这一词语及其行为,通常认为起源于美国,是20世纪六七十年代后,一些愿意以高风险换取高回报(de)投资人发明(de),这种投资方式与以往抵押贷款(de)方式有本质上(de)不同.风险投资不需要抵押,也不需要偿还.如果投资成功,投资人将获得几倍、几十倍甚至上百倍(de)回报;如果失败,投进去(de)钱就算打水漂了.对创业者来讲,使用风险投资创业(de)最大好处在于即使失败,也不会背上债务.这样就使得年轻人创业成为可能.总(de)来讲,这几十年来,这种投资方式发展得非常成功.12、种子:没有团队,只有想法,1-2个创始人,要一笔钱.投资额100-300万人民币不等,帮助公司启动.公司估值不会超过1500万人民币. 天使:团队基本有了,大概3-5人,做了一段时间,产品马上要Demo了,可以内部看到.投资额300-600万,估值1500-3000万人民币左右. Pre-A:A轮前最后一轮,产品已经上线,但是还没有太多数据表现,需要融一笔钱支撑团队继续验证.融资额600-1000万元,公司估值3000-5000万元人民币左右.13、A轮:基本产品模型已经跑通,需要资本来继续扩量.融资额1000-3000万元人民币,公司估值5000万-1.5亿人民币左右.14、B轮:产品已经迅速上量,需要验证商业模式,即赚钱(de)能力.这一阶段(de)融资额在1000万-3000万美金之间,公司估值在3-6亿人民币左右.15、C轮:商业模式验证成功,通过资本上量压倒对手,因为已经验证了规模化(de)赚钱能力,所以理论上应该是最后一轮融资.C轮和C轮之后(de)公司估值很难预计,只能用规模化(de)盈利能力作为衡量标准.融资额基本靠谈,靠企业根据自己业务发展预测(de)财务报表进行评估.16、基金:又称为债券型基金,是指专门投资于债券(de)基金,它通过集中众多投资者(de)资金,对债券进行组合投资,寻求较为稳定(de)收益.债券是政府、金融机构、工商企业等机构直接向社会借债筹措资金时,向投资者发行,并且承诺按一定利率支付利息并按约定条件偿还本金(de)债权债务凭证.根据中国证监会对基金类别(de)分类标准,基金80%以上投资于债券(de)为债券基金.债券基金也可以有一小部分资金投资于,另外,投资于可转债和打新股也是债券基金获得收益(de)重要渠道.资产重组:资产重组是指企业资产(de)拥有者、控制者与企业外部(de)经济主体进行(de),对企业资产(de)分布状态进行重新组合、调整、配置(de)过程,或对设在企业资产上(de)权利进行重新配置(de)过程.17、天使投资(AI):是权益资本投资(de)一种形式,是指富有(de)个人出资协助具有专门技术或独特概念(de)原创项目或小型初创企业,进行一次性(de)前期投资. 天使投资人又被称为生意天使(Business Angel)18、尽职调查(DD):又称谨慎性调查,一般是指投资人在与目标企业达成初步合作意向后,经协商一致,投资人对目标企业一切与本次投资有关(de)事项进行现场调查、资料分析(de)一系列活动.其主要是在收购(投资)等资本运作活动时进行,但企业上市发行时,也会需要事先进行尽职调查,以初步了解是否具备上市(de)条件.路演(Road show)也有人译做“路游”,是股票承销商帮助发行人安排(de)发行前(de)调研活动.一般来讲,承销商先选择一些呵能销出股票(de)地点,并选择一些可能(de)投资者,主要是机构投资者.然后,带领发行人逐个地点去召开会议,介绍发行人(de)情况.了解投资人(de)投资意向.承销商和发行人通过路演,可以比较客观地决定发行量、发行价及发行时机.19、商业计划书(BP):商业计划书是公司、企业或项目单位为了达到招商融资和其它发展目标,根据一定(de)格式和内容要求而编辑整理(de)一个向受众全面展示公司和项目目前状况、未来发展潜力(de)书面材料.20、招股说明书(prospectus):简称招股书,是股份有限公司发行股票时,就发行中(de)有关事项向公众作出披露,并向非特定投资人提出购买或销售其股票(de)性文件.说明公司(de)有关事宜,指导公众购买公司股份(de)规范性文件.公司首次,必须制作招股说明书.21、基金(de)基金(FoF):是一种专门投资于其他(de).FoF并不直接投资或,其投资范围仅限于,通过持有其他证券投资基金而间接持有股票、债券等资产,它是结合基金产品创新和创新(de)基金新品种.22、基金管理人:基金管理人是指具有专业(de)投资知识与经验,根据法律、法规及基金章程或基金契约(de)规定,经营管理基金资产,谋求基金资产(de)不断增值,以使基金持有人收益最大化(de)机构.23、基金托管人:基金托管人是投资人权益(de)代表,是基金资产(de)名义持有人或管理机构.为了保证基金资产(de)安全,按照资产管理和资产保管分开(de)原则运作基金,基金设有专门(de)基金托管人保管基金资产.24、投资银行(Investment Banking):投行.一般投行负责(de)都是帮助企业上市,从上市融资后获得(de)金钱中收取手续费.(常见(de)是8%,但不是固定价格)一般被投行选定(de)企业,只要不发生什么意外,都是可以在未来一年内进行上市(de).25、股指:是股票价格指数简称,股票价格指数即股票指数.是由证券交易所或金融服务机构编制(de)表明股票行市变动(de)一种供参考(de)指示数字.26、IPO:首次公开募股是指一家企业或公司(股份有限公司)第一次将它(de)股份向公众出售(首次公开发行,指股份公司首次向社会公众公开招股(de)发行方式).通常,上市公司(de)股份是根据相应证监会出具(de)招股书或登记声明中约定(de)条款通过经纪商或做市商进行销售.一般来说,一旦首次公开上市完成后,这家公司就可以申请到证券交易所或报价系统挂牌交易.27、主板:主板市场也称为一板市场,指传统意义上(de)证券市场(通常指股票市场),是一个国家或地区证券发行、上市及交易(de)主要场所.主板市场对发行人(de)营业期限、股本大小、盈利水平、最低市值等方面(de)要求标准较高,上市企业多为大型成熟企业,具有较大(de)资本规模以及稳定(de)盈利能力.28、中小板:即,是指大约1亿以下(de),是相对于而言(de),有些企业(de)条件达不到主板市场(de)要求,所以只能在上市.中小板市场是(de)一种过渡,在中国(de)中小板(de)市场代码是002开头(de).29、创业板:又称二板市场(Second-board Market)即第二股票交易市场,是与主板市场(Main-Board Market)不同(de)一类证券市场,专为暂时无法在主板上市(de)创业型企业、中小企业和高科技产业企业等需要进行融资和发展(de)企业提供融资途径和成长空间(de)证券交易市场,是对主板市场(de)重要补充,在资本市场有着重要(de)位置.在中国(de)创业板(de)市场代码是300开头(de).30、新三板:新三板,就是为了和过去(de)三板区分,目前指允许合格(de)中小企业挂牌交易(de)全国股份转让系统,即“北交所”.31、蓝筹股:在所属行业内占有重要支配性地位,业绩优良,成交活跃,红利优厚(de)大公司股票被称为蓝筹股."蓝筹"一词源于西方赌场,在西方赌场中,有三种颜色(de)筹码,其中蓝色筹码最为值钱.32、绩优股:绩优股就是业绩优良公司(de)股票,但对于绩优股(de)定义国内外却有所不同.在我国,投资者衡量绩优股(de)主要指标是每股税后利润和净资产收益率.一般而言,每股税后利润在全体上市公司中处于中上地位,公司上市后净资产收益率连续三年显着超过10%(de)股票当属绩优股之列33、A股:正式名称是人民币普通股票.它是由我同境内(de)公司发行,供境内机构,组织或个人(不含台,港,澳投资者)以人民币认购和交易(de)普通股股票.34、B股:正式名称是人民币特种股票,它是以人民币标明面值,以外币认购和买卖,在境内(上海,深圳)证券交易所上市交易(de).它(de)投资人限于:外国(de)自然人,法人和其他组织,香港,澳门,台湾地区(de)自然人,法人和其他组织,定居在国外(de)中国公民.中国证监会规定(de)其他投资人.35、H股,N股,s股:H股,即注册地在内地,上市地在香港(de)外资股.香港(de)英文是HOngKOng,取其字首,在港上市外资股就叫做H股.依此类推,纽约(de)第一个英文字母是N,新加坡(de)第一个英文字母是S纽约和新加坡上市(de)股票就分别叫做N股和s股.36、定向增发:定向增发是指该公司要发行(de)股票是向特定(de)“机构”或它原来(de)大股东发行,而不对持有它公司股票(de)”一般股民“发行,这些股民不要再掏钱,故股民一般表示欢迎.因为,公司再融资后,资金充裕了,就有发展后劲:“特定机构”要买这种公司(de)股票,说明他(她)们看好这家公司(de)发展前景.37、股东权益:股东权益又称净资产,是指公司总资产中扣除负债所余下(de)部分.股东权益包括以下五部分:一是股本,即按照面值计算(de)股本金.二是资本公积.包括股票发行溢价,法定财产重估增值, 接受捐赠资产价值.三是盈余公积,又分为法定盈余公积和任意盈余公积.法定盈余公积按公司税后利润(de)10%强制提取.目(de)是为了应付经营风险.当法定盈余公积累计额已达注册资本(de)50%时可不再提取.四是法定公益金,按税后利润(de)5%一10%提取.用于公司福利设施支出.五是未分配利润,指公司留待以后年度分配(de)利润或待分配利润 .38、股东权益比率:股东权益比率是股东权益对总资产(de)比率.股东权益比率应当适中.如果权益比率过小,表明企业过度负债,容易削弱公司抵御外部冲击(de)能力而权益比率过大.意味着企业没有积极地利用财务杠杆作用来扩大经营规模.39、折价发行:折价发行是指以低于面额(de)价格出售新股,即按面额打一定折扣后发行股票.在我国,中华人民共和国公司法第一百三十一条明确规定,"股票发行价格可以按票面金额,也可以超过票面金额,但不得低于票面金额.40、股票市价总值:对一家上市公司来说,它(de)股票市场价格乘以发行(de)总股数.即为该公司在市场上(de)价值,也就是公司(de)市价总值.把所有上市公司(de)市值加总,就可得出整个股票市场(de)市价总值.41、流通市值:我国股票市场上公司(de)国有股和法人股还不能在证券交易所上市流通,真正在市场上流通(de)股票只是发行股本(de)一部分、称为流通股本,把这一部分股本(de)数量乘上股价,就得到公司在股市上(de)流通市值.42、转增股本:转增股本则是指公司将资本公积转化为股本,转增股本并没有改变股东(de)权益.但却增加了股本规模,因而客观结果与送红股相似.转增股本和送红股(de)本质区别在于,红股来自于公司(de)年度税后利润、只有在公司有盈余(de)情况下,才能向股东送红股:而转增股本却来自于资本公积,它可以下受公司本年度可分配利润(de)多少及时间(de)限制,只要将公司账面上(de)资本公积减少一些、增加相应(de)注册资本金就可以了,因此从严格意义上来说,转增股本并不是对股东(de)分红回报.43、做市商(market maker):是指在证券市场上,由具备一定实力和信誉(de)证券经营法人作为特许交易商,不断地向公众投资者报出某些特定证券(de)买卖价格(即双向报价),并在该价位上接受公众投资者(de)买卖要求,以其自有资金和证券与投资者进行证券交易.做市商通过这种不断买卖来维持市场(de)流动性,满足公众投资者(de)投资需求.44、承销:当一家发行人通过证券市场筹集资金时,就要聘请证券经营机构来帮助它销售证券.证券经营机构惜助自己在证券市场上(de)信誉和营业网点,在规定(de)发行有效期限内将证券销售出去,这一过程称为承销.根据证券经营机构在承销过程中承担(de)责任和风险(de)不同,承销又可分为代销和包销两种形式.45、包销:包销是指发行人与承销机构签订合同,由承销机构买下全部或销侍剩余部分(de)证券,承担全部销售风险.46、代销:代销是指证券发行人委托承担承销业务(de)证券经营机构(又称为承销机构或承销商)代为向投资者销售证券.承销商按照规定(de)发行条件.在约定(de)期限内尽力推销,到销售截止日期,证券如果没有全部售出、那么未侍出部分退还给发行人,承销商不承担任何发行风险.47、老股转让:老股转让是指发行人首次公开发行新股时,公司股东将其持有(de)股份以公开发行方式一并向投资者发售(de)行为.48、买壳上市:是指一些非上市公司通过收购一些业绩较差.筹资能力弱化(de)上中公司,剥离被购公司资产,注入自己(de)资产,从而实现间接上市(de)目(de).借壳上市:借壳上市是指上中公司(de)母公司(集团公司)通过将主要资产注入到上市(de)子公司中,来实现母公司(de)上市.49、除权:由于公司股本增加,每股股票所代表(de)企业实际价值(每股净资产)有所减少,需要在发生该事实之后从股票市场价格中剔除这部分因素.送股除权基准价=股权登记日收盘价÷(1+每股送股比例)配股除权基准价=(股权登记日收盘价+配股价×配股比例)÷(1+每股配股比例)50、除息:由于公司向股东分配红利,每股股票所代表(de)企业实际价值(每股净资产)有所减少,需要在发生该事实之后从股票市场价格中剔除这部分因素.51、关联交易:关联交易就是企业关联方之间(de)交易.根据财政部1997年5月22日颁布(de)企业会计准则——关联方关系及其交易(de)披露(de)规定、在企业财务和经营决策中.如果一方有能力直接或间接控制,共同拧制另一方或对另一方施加重大影响,则视其为关联方;如果两方或多方受同一方控制,也将具视为关联方.凡以上关联方之间发生转移资源或义务(de)事项,不论是否收取价款,均破视为关联交易.52、市盈率(PE):市盈率又称股份收益比率或本益比,是股票市价与其每股收益(de)比值,计算公式是:市盈率=当前每股市场价格/每股税后利润.53、市净率(PB):是股票市价与每股净资产(de)比值,市净率=股票市价/每股净资产.54、金融衍生工具:通常是指从原生资产(Underlying Asserts)派生出来(de)金融工具.由于许多金融衍生产品交易在资产负债表上没有相应科目,因而也被称为“资产负债表外交易(简称表外交易)”.根据产品形态,可以分为远期、期货、期权和掉期四大类.55、期权合约:期权(de)买方向卖方支付一定数额(de)权利金后,就获得这种权利,即拥有在一定时间内以一定(de)价格(执行价格〕出售或购买一定数量(de)标(de)物(实物商品、证券或期货合约)(de)权利.56、期货合约:期货合约指由期货交易所统一制订(de)、规定在将来某一特定(de)时间和地点交割一定数量和质量实物商品或金融商品(de)标准化合约.57、商品期货:商品期货是指标(de)物为实物商品(de)期货合约.商品期货历史悠久,种类繁多,主要包括农副产品、金属产品、能源产品等几大类.58、金融期货:指以金融工具为标(de)物(de)期货合约.金融期货作为期货交易中(de)一种,具有期货交易(de)一般特点,但与商品期货相比较,其合约标(de)物不是实物商品,而是传统(de)金融商品.59、地方政府债券:不少国家中有财政收入(de)地方政府及地方公共机构也发行债券,它们发行(de)债券你为地方政府债券.地方政府债券一般用于交通、通讯、住宅、教育、医院和污水处理系统等地方性公共设施(de)建设.地方政府债券一般也是以当地政府(de)税收能力作为还本付息(de)担保.60、信贷:信贷是体现一定经济关系(de)不同所有者之间(de)货币借贷行为.广义(de)信贷是指金融机构存款、贷款、结算(de)总称.狭义(de)信贷一般指银行或信用社(de)贷款.信贷不是指信用贷款.61、信托:信托(Trust)是一种理财方式,是一种特殊(de)财产管理制度和法律行为,同时又是一种金融制度.信托与银行、保险、证券一起构成了现代金融体系.信托业务是一种以信用为基础(de)法律行为,一般涉及到三方面当事人,即投入信用(de)委托人,受信于人(de)受托人,以及受益于人(de)受益人.62、劣后:劣后与优先是一对孪生兄弟,这是在金融产品中非常常见(de)一种风险/收益安排.一般来说,从收益来说,优先级会保有相对确定且封顶(de)预期收益率;而劣后级没有确定(de)收益率目标,在最简单(de)优先/劣后结构中,支付完优先级(de)收益之后,产品投资所产生(de)一切剩余收益都归属于劣后级.当投资发生损失时,首先由劣后级吸收,如果劣后级被完全损失,才会损失到优先级.因此,从风险(de)角度来看,劣后级代表了风险最高(de)那一份,而优先级则是相对低风险(de)那一份.总结来说,优先/劣后结构里面,投资(de)风险/收益被重新分配,变身成为风险较低但是收益确定(de)优先级,以及风险较高但是收益较高(de)劣后级.63、P2P金融:P2P金融又叫P2P信贷.其中,P2P是 peer-to-peer 或person-to-person (de)简写,意思是:个人对个人.P2P金融指个人与个人间(de)小额借贷交易,一般需要借助电子商务专业网络平台帮助借贷双方。

突然有一天,投资人对你的公司产生了投资兴趣,于是给你出了一份所谓“投资协议条款清单”(Term Sheet)。

但是,包括你的团队、你的董事会、你周围的朋友在内,都没有人曾经看到过一份Term Sheet,你们都完全搞不懂这是什么意思。

─────────────────────────────────────────────────────────────────风险投资协议(Term Sheet)详解之一:清算优先权桂曙光优先清算权是Term sheet中一个非常重要的条款,决定公司在清算后蛋糕怎么分配,即资金如何优先分配给持有公司某特定系列股份的股东,然后分配给其他股东。

风险投资协议(Term Sheet)详解之一:清算优先权情景一:假如你是第一次创业,你正在寻找风险投资(VC),在经过跟风险投资人漫长的商业计划演示和交流之后,突然有一天,投资人对你的公司产生了投资兴趣,于是给你出了一份所谓“投资协议条款清单”(Term Sheet)。

但是,包括你的团队、你的董事会、你周围的朋友在内,都没有人曾经看到过一份Term Sheet,里面的某个“清算优先权”条款是这样写的(通常是英文):Series A Preferred shall be entitled to receive in preference to the holders of theCommon Stock a per share amount equal to 2x the Original Purchase Price……A系列优先股有权优先于普通股股东每股获得初始购买价格2倍的回报……你完全搞不懂这是什么意思。

情景二:假如你接受了上面那份Term Sheet,投资人跟你投资了$2M,给你的投资前估值(Pre-money valuation)是$3M,投资后(Post-money)估值$5M,于是投资人拥有你公司40%的股份。

经过1年,公司运营不是很好,被人以$5M的价格并购。

[种子期/Pre-A轮]优先股融资Term Sheet

年月日

发售条款:

发行人/公司:创始人在中国或其它地域设立的公司及其关联方

投资者:真格基金或其关联方

拟发行证券:[种子期/Pre-A轮]优先股(“优先股”)

投资金额:[ 人民币/美元]

股权比例:[ %]

估值:投资后估值[ 人民币/美元](包括[15]%的员工期权)

附属细则:

清算权:一旦发生公司清算或整体出售后,全部可分配款项将基于优先股转换成普通股后的比例分配给所有股东(包括投资者)。

保护性规定:采取以下任何行动需征得真格基金的事先同意:

(1)清算、合并、兼并或解散;

(2)修改、变更投资者权利或可能影响投资者权利的事项;

(3)购买或赎回股份;或

(4)支付任何股息。

知情权:公司应定期提供财务报表及投资者可能合理要求的其他信息,一旦发生任何重大变化,应及时通知投资者。

跟投权:如公司未来进行增资(向员工发行的期权和股份除外),投资者有权按其届时的持股比例以同等条件和价格购买该等股份。

公司治理:真格基金有权委派一位公司董事和/或董事会观察员。

投资者权利:投资者应享有不劣于公司现有及未来股东/投资人的股东权益,包括但不限于优先购买权、共售权、分红权、转换权、上市登记权等权利。

创始人股份限制:各创始人25%的股份将于交割后一年时悉数归属,各创始人其余75%的股份将在之后三年内等额分期归属。

优先投资权:若交割后创始人从事任何新项目,投资者在同等条件下对该等新项目享有优先投资的权利。

交割:应根据投资者接受的协议在本文件签署后60天内合理可行时尽快满足交割条件并完成交割。

未纳入本条款摘要的有利于投资者的典型条款:清算优先权、赎回权、强制随售权、反稀释保护、详尽的保护性规定。

有约束力条款:在60天内,公司和创始人同意不招揽要约来自他方的任何融资。

在真格基金同意之前,公司将不得向他人透露这些条款,但高级管理人员、董事、主要服务供应商以及在本次融资的其他潜在投资者除外。

本条款摘要适用[中华人民共和国]法律。

本意向书所列条款仅为各方确认意向所用。

除意向书中的“有约束力”条款中所述内容具有法律约束力以外,其他条款对各方均无法律约束力。

【真格基金融资条款摘要签字页】

公司:

(公司名称)

签署:

姓名:

职务:法定代表人/授权代表

投资者:

真格基金

签署:

创始人:

代表创始团队签署签署:

姓名:

护照/身份证号:。