债券的久期和凸性ppt课件

- 格式:ppt

- 大小:483.50 KB

- 文档页数:40

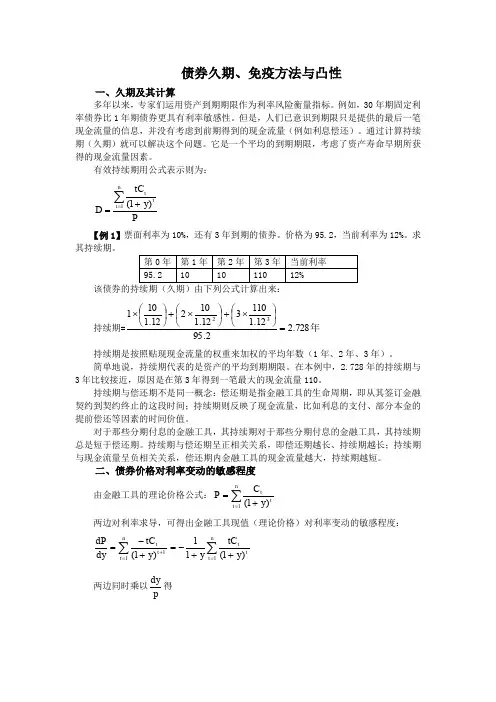

债券久期、免疫方法与凸性一、久期及其计算多年以来,专家们运用资产到期期限作为利率风险衡量指标。

例如,30年期固定利率债券比1年期债券更具有利率敏感性。

但是,人们已意识到期限只是提供的最后一笔现金流量的信息,并没有考虑到前期得到的现金流量(例如利息偿还)。

通过计算持续期(久期)就可以解决这个问题。

它是一个平均的到期期限,考虑了资产寿命早期所获得的现金流量因素。

有效持续期用公式表示则为:P y tC D nt t t ∑=+=1)1( 【例1】票面利率为10%,还有3年到期的债券。

价格为95.2,当前利率为12%。

求其持续期。

持续期=年728.22.9512.1110312.110212.110132=⎪⎭⎫ ⎝⎛⨯+⎪⎭⎫ ⎝⎛⨯+⎪⎭⎫ ⎝⎛⨯ 持续期是按照贴现现金流量的权重来加权的平均年数(1年、2年、3年)。

简单地说,持续期代表的是资产的平均到期期限。

在本例中,2.728年的持续期与3年比较接近,原因是在第3年得到一笔最大的现金流量110。

持续期与偿还期不是同一概念:偿还期是指金融工具的生命周期,即从其签订金融契约到契约终止的这段时间;持续期则反映了现金流量,比如利息的支付、部分本金的提前偿还等因素的时间价值。

对于那些分期付息的金融工具,其持续期对于那些分期付息的金融工具,其持续期总是短于偿还期。

持续期与偿还期呈正相关关系,即偿还期越长、持续期越长;持续期与现金流量呈负相关关系,偿还期内金融工具的现金流量越大,持续期越短。

二、债券价格对利率变动的敏感程度由金融工具的理论价格公式:∑=+=nt t t y C P 1)1( 两边对利率求导,可得出金融工具现值(理论价格)对利率变动的敏感程度:∑=++-=n t t t y tC dy dP 11)1(∑=++-=n t t t y tC y 1)1(11 两边同时乘以pdy 得∑=+⨯+-=n t t t y tC P dy y P dp 1)1(11=P y tC y dy nt t t ∑=+⨯+-1)1(1 =ydy D +∙-1 =-D *·dy其中D *即为修正久期相应地,修正久期D *=pd d y p1⨯-,即修正久期可以看成等于债券价格对收益率一阶导数的绝对值除以债券价格。