债券的久期和债券的凸度

- 格式:pptx

- 大小:640.70 KB

- 文档页数:119

CHAPTER 05R语言与金融数据分析5.3债券久期和凸性计算5.3 债券久期和凸性的计算利率风险是债券投资者必须面对的日常风险。

所谓利率风险是指债券未来利率变动对债券价格的不利影响。

久期和凸性是债券衡量利率的两个重要工具。

•5.3.1债券久期的计算•5.3.2债券凸性的计算•货币久期•修正久期•麦考利久期麦氏久期是一个加权平均期限,其权重为现金流现值占总现值的比重。

可以通过如下步骤计算麦氏久期:步骤一:根据估值日债券的到期收益率,计算债券各期现金流的现值。

步骤二:计算各期现金流现值之和,即债券的现价(全价),记为P。

步骤三:计算权重,即每期现金流现值除以债券的现价,记权重为w1,w2,…, w n.步骤四:求t1,t2,…,t n的加权平均数,即为麦氏久期。

修正久期为债券的价格对到期收益率求一阶导数。

在数值上,修正久期可以通过麦氏久期除以(1+每期的到期收益率)来调整,即(5.1)ModD=MacD1+y/m修正久期衡量一定的利率变化下,债券价格的变化百分比,即∆P≈−ModD×∆y(5.2)P货币久期用来衡量一定的利率变化所带来的债券价格以货币来衡量的大小,即∆P≈MoneyD×∆y(5.3)货币久期等于修正久期乘以债券的现价,即MoneyD=ModD×P(5.4)我们使用三个在2010年5月28日交易的证券来介绍久期的概念,这三个证券分别是2017,半年付息一次;2010年9月到期的以十年年5月15日到期的美国联邦债券,其票面利率是412期美国联邦债券为标的的期货合约,其交易代码是TYU0;执行价为120的、标的资产为TYU0的看涨期权,其交易代码为TYU0C120。

通过表中利率水平之上和之下的价格变化来计算债券的久期,因此利率为2.77%时TYU0的久期为:D=−1119.7061(119.3338−120.078)2.82%−2.72%=6.217(5.5)同理可得TYU0C120的久期。

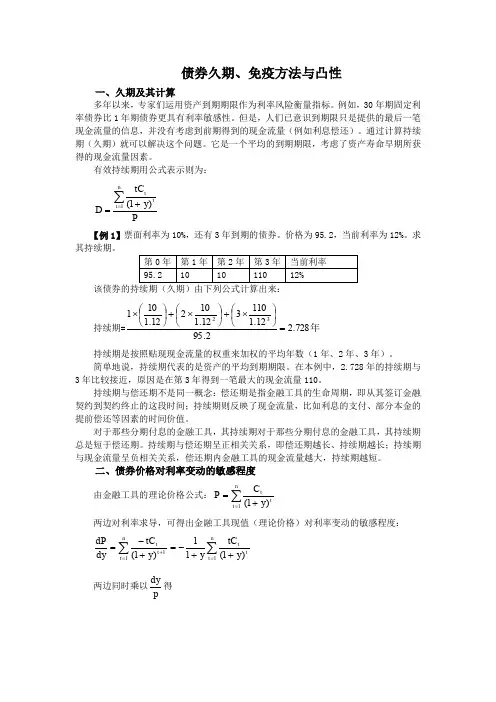

债券久期、免疫方法与凸性一、久期及其计算多年以来,专家们运用资产到期期限作为利率风险衡量指标。

例如,30年期固定利率债券比1年期债券更具有利率敏感性。

但是,人们已意识到期限只是提供的最后一笔现金流量的信息,并没有考虑到前期得到的现金流量(例如利息偿还)。

通过计算持续期(久期)就可以解决这个问题。

它是一个平均的到期期限,考虑了资产寿命早期所获得的现金流量因素。

有效持续期用公式表示则为:P y tC D nt t t ∑=+=1)1( 【例1】票面利率为10%,还有3年到期的债券。

价格为95.2,当前利率为12%。

求其持续期。

持续期=年728.22.9512.1110312.110212.110132=⎪⎭⎫ ⎝⎛⨯+⎪⎭⎫ ⎝⎛⨯+⎪⎭⎫ ⎝⎛⨯ 持续期是按照贴现现金流量的权重来加权的平均年数(1年、2年、3年)。

简单地说,持续期代表的是资产的平均到期期限。

在本例中,2.728年的持续期与3年比较接近,原因是在第3年得到一笔最大的现金流量110。

持续期与偿还期不是同一概念:偿还期是指金融工具的生命周期,即从其签订金融契约到契约终止的这段时间;持续期则反映了现金流量,比如利息的支付、部分本金的提前偿还等因素的时间价值。

对于那些分期付息的金融工具,其持续期对于那些分期付息的金融工具,其持续期总是短于偿还期。

持续期与偿还期呈正相关关系,即偿还期越长、持续期越长;持续期与现金流量呈负相关关系,偿还期内金融工具的现金流量越大,持续期越短。

二、债券价格对利率变动的敏感程度由金融工具的理论价格公式:∑=+=nt t t y C P 1)1( 两边对利率求导,可得出金融工具现值(理论价格)对利率变动的敏感程度:∑=++-=n t t t y tC dy dP 11)1(∑=++-=n t t t y tC y 1)1(11 两边同时乘以pdy 得∑=+⨯+-=n t t t y tC P dy y P dp 1)1(11=P y tC y dy nt t t ∑=+⨯+-1)1(1 =ydy D +∙-1 =-D *·dy其中D *即为修正久期相应地,修正久期D *=pd d y p1⨯-,即修正久期可以看成等于债券价格对收益率一阶导数的绝对值除以债券价格。

债券的久期、凸性久期和凸性是衡量债券利率风险的重要指标。

很多人把久期简单地视为债券的到期期限,其实是对久期的一种片面的理解,而对凸性的概念更是模糊。

在债券市场投资行为不断规范,利率风险逐渐显现的今天,如何用久期和凸性量化债券的利率风险成为业内日益关心的问题。

久期久期(也称持续期)是1938年由F.R.Macaulay提出的,用来衡量债券的到期时间。

它是以未来收益的现值为权数计算的到期时间。

其公式为其中,P=债券现值,Ct=每年支付的利息,y=到期收益率,n=到期期数,M=到期支付的面值。

可见久期是一个时间概念,是到期收益率的减函数,到期收益率越高,久期越小,债券的利率风险越小。

久期较准确地表达了债券的到期时间,但无法说明当利率发生变动时,债券价格的变动程度,因此引入了修正久期的概念。

修正久期修正久期是用来衡量债券价格对利率变化的敏感程度的指标。

由于债券的现值对P 求导并加以变形,得到:我们将的绝对值称作修正久期,它表示市场利率的变化引起的债券价格变动的幅度。

这样,不同现值的券种就可以用修正久期这个指标进行比较。

由公式1和公式2我们可以得到:在某一特定到期收益率下,P为常数,我们记作P0,即得到:由于P0是理论现值,为常数,因此,债券价格曲线 P与P /P 0有相同的形状。

由公式7, 在某一特定到期收益率下,P /P 0的斜率为修正久期,而债券价格曲线 P的斜率为P0 X(修正久期)。

稳定性。

修正久期越大,斜率的得绝对值越大,P对y的变动越敏感,y上升时引起的债券价格下降幅度越大,y下降时引起的债券价格上升幅度也越大。

可见,同等要素条件下,修正久期小的债券较修正久期大的债券抗利率上升风险能力强,但抗利率下降风险能力较弱。

但修正久期度量的是一种近似线性关系,这种近似线性关系使由修正久期计算得出的债券价格变动幅度存在误差。

如下图,对于债券B ',当收益率分别从y上升到y1或下降到y2, 由修正久期计算出来的债券价格变动分别存在P1 'P1"和P2 'P2"的误差。

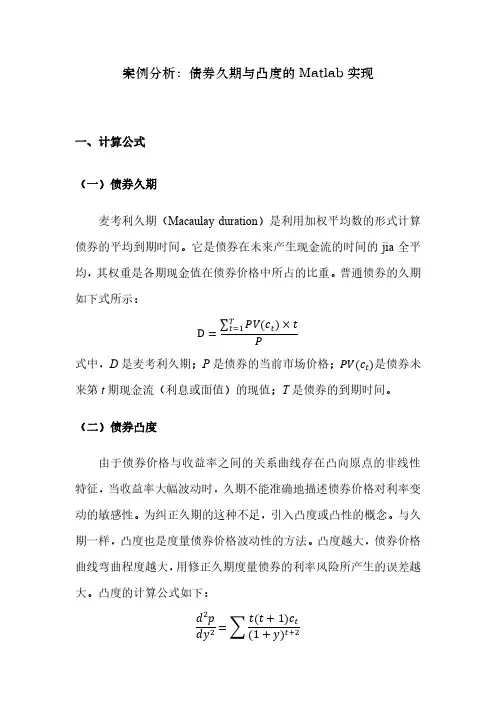

案例分析:债券久期与凸度的Matlab实现一、计算公式(一)债券久期麦考利久期(Macaulay duration)是利用加权平均数的形式计算债券的平均到期时间。

它是债券在未来产生现金流的时间的jia全平均,其权重是各期现金值在债券价格中所占的比重。

普通债券的久期如下式所示:D=∑PV(c t)×t Tt=1P式中,D是麦考利久期;P是债券的当前市场价格;PV(c t)是债券未来第t期现金流(利息或面值)的现值;T是债券的到期时间。

(二)债券凸度由于债券价格与收益率之间的关系曲线存在凸向原点的非线性特征,当收益率大幅波动时,久期不能准确地描述债券价格对利率变动的敏感性。

为纠正久期的这种不足,引入凸度或凸性的概念。

与久期一样,凸度也是度量债券价格波动性的方法。

凸度越大,债券价格曲线弯曲程度越大,用修正久期度量债券的利率风险所产生的误差越大。

凸度的计算公式如下:d2p dy2=∑t(t+1)c t(1+y)t+2凸度的性质如下:第一,凸度随久期的增加而增加。

若收益率、久期不变,则票面利率越大,凸度越大。

利率下降时,凸度增加。

第二,对于没有隐含期权的债券来说,凸度总大于0,即利率下降,债券价格将以加速度上升;当利率上升时,债券价格以减速度下降。

第三,含有隐含期权的债券的凸度一般为负,即价格随着利率的下降以减速度上升,或债券的有效持续期随利率的下降而缩短,随利率的上升而延长。

二、Matlab实现(一)债券久期1、根据价格计算久期Matlab的Financial Toolbox提供了给定债券期限与价格计算久期的函数为bnddurp。

常用调用格式如下:[ModDuration, YearDuration] = bnddurp(Price, CouponRate, Settle, Maturity, Period, Basis)主要输入参数:➢Price:债券净价➢CouponRate:票面利率➢Settle:结算日➢Maturity:到期日➢Period:年付息次数,默认值为2,可选0、1、2、3、4、6、12。

债券到期收益率久期凸性公式债券到期收益率(YTM)是指债券投资者持有一定期限的债券并将其持有至到期时所能获得的年化收益率。

久期(Duration)是衡量债券价格对利率变动的敏感程度的度量。

凸性(Convexity)是久期的补充度量,它衡量了债券价格的曲率,即在利率变动下债券价格与久期的相对变化。

本文将介绍债券到期收益率、久期和凸性之间的关系以及久期凸性公式的推导。

债券到期收益率是影响债券价格的重要因素之一,通常情况下,债券价格与到期收益率呈反向关系,即债券价格上升时到期收益率下降,反之亦然。

这是因为当到期收益率上升时,新发债券的利率更高,对于已发行的低息债券而言,其收益率相对较低,导致其价格下降,以提高其收益率与新债券相匹配。

久期是评估债券价格对利率变动敏感性的重要衡量指标。

久期越长,债券价格对利率变动的敏感性越高。

久期的计算公式如下:久期=Σ(PVt×t)/(P×ΔY)其中,PVt为债券每期现金流的现值,t为期数,P为债券的价格,ΔY为利率变动的大小。

然而,久期只能提供一阶段的价格变化信息,忽视了价格曲线的曲率问题。

凸性的引入填补了这一缺陷。

凸性是久期的补充度量,它衡量了债券价格的曲率,即在利率变动下债券价格与久期的相对变化。

凸性的计算公式如下:凸性=Σ(PVt×t×t)/(P×ΔY^2)债券价格的二阶泰勒展开式可以表示为:P(Y)≈P(0)+ΔY×P'(0)+0.5×ΔY^2×P''(0)其中,P(Y)是在到期收益率Y下的债券价格,P(0)是在当前到期收益率下的债券价格,P'(0)和P''(0)分别是在当前到期收益率下的债券价格对收益率的一阶导数和二阶导数。

通过以上公式,我们可以推导出久期和凸性之间的关系。

将债券价格的二阶泰勒展开式中的一阶导数代入久期的计算公式中,可以得到以下公式:久期≈-(1/P)×P'(0)≈-(1/P)×ΔP其中,ΔP是债券价格的变化。

案例分析:债券久期与凸度的Matlab实现一、计算公式(一)债券久期麦考利久期(Macaulay duration)是利用加权平均数的形式计算债券的平均到期时间。

它是债券在未来产生现金流的时间的jia全平均,其权重是各期现金值在债券价格中所占的比重。

普通债券的久期如下式所示:D=∑PV(c t)×t Tt=1P式中,D是麦考利久期;P是债券的当前市场价格;PV(c t)是债券未来第t期现金流(利息或面值)的现值;T是债券的到期时间。

(二)债券凸度由于债券价格与收益率之间的关系曲线存在凸向原点的非线性特征,当收益率大幅波动时,久期不能准确地描述债券价格对利率变动的敏感性。

为纠正久期的这种不足,引入凸度或凸性的概念。

与久期一样,凸度也是度量债券价格波动性的方法。

凸度越大,债券价格曲线弯曲程度越大,用修正久期度量债券的利率风险所产生的误差越大。

凸度的计算公式如下:d2p dy2=∑t(t+1)c t(1+y)t+2凸度的性质如下:第一,凸度随久期的增加而增加。

若收益率、久期不变,则票面利率越大,凸度越大。

利率下降时,凸度增加。

第二,对于没有隐含期权的债券来说,凸度总大于0,即利率下降,债券价格将以加速度上升;当利率上升时,债券价格以减速度下降。

第三,含有隐含期权的债券的凸度一般为负,即价格随着利率的下降以减速度上升,或债券的有效持续期随利率的下降而缩短,随利率的上升而延长。

二、Matlab实现(一)债券久期1、根据价格计算久期Matlab的Financial Toolbox提供了给定债券期限与价格计算久期的函数为bnddurp。

常用调用格式如下:[ModDuration, YearDuration] = bnddurp(Price, CouponRate, Settle, Maturity, Period, Basis)主要输入参数:➢Price:债券净价➢CouponRate:票面利率➢Settle:结算日➢Maturity:到期日➢Period:年付息次数,默认值为2,可选0、1、2、3、4、6、12。

金融学笔记久期与凸性衡量债券价格风险的常用指标关于久期,一篇科普性质的文章可见:本文将稍显晦涩。

关于债券价格,首先明确,债券的价格是其产生的未来现金流按到期收益率贴现的现值。

我们认为市场中有利率期限结构(Term Structure of Interest Rates),它实际上是即期利率(Spot Rate)曲线,精确地说,是各种期限的无风险零息债券到期收益率所构成的曲线。

用C表示现金额,y表示利率期限结构中的到期收益率,则:到期收益率曲线非水平时:P=\sum_{t=1}^{n} \frac{C_{t}}{\left(1+y_{t}\right)^{t}}特殊地,到期收益率曲线水平时:P=\sum_{t=1}^{n} \frac{C_{t}}{(1+y)^{t}}久期在讨论久期和凸性时,我们始终关心的是利率变动和价格之间的关系。

如果到期收益率有一个微小的变化,债券价格的变化应该是债券价格的全导数:\operatorname d P=\sum_{t=1}^{n} \frac{-t \cdotC_{t}}{\left(1+y_{t}\right)^{t+1}}\; \operatorname d y_{t}旨在建立实用的久期概念,我们不做严格的数学推导,而因此做一系列近似。

我们假设到期收益率曲线在变化时平行移动,并且提出一个近似的共同因子,便有:\begin{aligned} \operatorname d P&=\sum_{t=1}^{n} \frac{-t \cdot C_{t}}{\left(1+y_{t}\right)^{t+1}}\; \operatorname dy_{t}\\&\appro-\frac{1}{1+y} \sum_{t=1}^{n} \frac{t \cdotC_{t}}{\left(1+y_{t}\right)^{t}} \; \operatorname d y\end{aligned}有时我们用V(C_t)表示一笔现金的现值,用d_t表示折现因子,上式也可以写成:\begin{aligned} \operatorname d P&=-\frac{1}{1+y}\sum_{t=1}^{n} t \cdot V(C_t) \; \operatorname d y\\ &=-\frac{1}{1+y} \sum_{t=1}^{n} t \cdot d_tC_t \; \operatorname d y \end{aligned}出于我们的目的,自然是要考察 {\operatorname dP/P\over\operatorname dy} ,这刻画了市场利率变化时债券价格的变化程度。