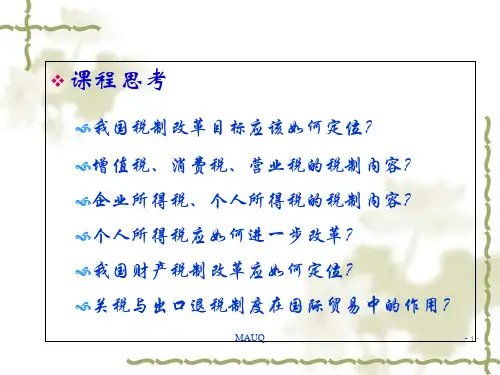

(一)增值税的定义和特点 1、什么是增值税 增值税是对商品和劳务在流转过程中新增的价值课 征的一种税收。 2、增值税和一般营业税的主要区别 1)税基不同:一般营业税的税基是流转额,增值税的 税基增值额。 2)税收是否重复征收。 一般营业税由于在多环节对流转额课税,容易造成 税上加税的税负累积效应;而增值税只对各个环节 上的增值额课税,可从根本上消除税上加税的税负 累积效应。见表9-1 6

表9-1 增值税与一般营业税的比较

产销阶段 购买额 销售额 增加值 增值税 一般营 额 业税额 采矿 冶炼 机械制造 批发 零售 合计 0 40 100 300 400 40 100 300 400 480 40 60 200 100 80 480 4 6 20 10 8 48 4 10 30 40 48 132

27

三、 个人所得税

(三)个人所得税的适用税率 目前各国个人所得税的适用税率大都以累进 税率为基本形式,税收负担随纳税人收入 等级的上升相应递增。 除规定基本税率外,对于某些特殊性质的收 入项目,往往还规定特殊税率。

28

三、 个人所得税

(四)个人所得税的课征方法 1、从源征收 指在支付收入时代扣代缴个人所得税。 2、申报清缴 分期预缴和年终汇算相结合,由纳税人在纳 税年度申报全年估算的总收入额,并按估算 额分期预缴税款。到年度终了时,再按实际 收入额提交申报表,依据全年实际应纳所得 税额,对税款多退少补。

29

三、 个人所得税

(五)中国的个人所得税 纳税人 征税范围 居民纳税人 非居民纳税人 征税对象 指税法规定的各项所得。 税率 依据不同所得,适用不同的税率。

30

第四节 财产课税

• 财产课税的特点与类型 • • • • 一般财产税 特别财产税 财产转让税 中国的财产课税