财务净现值计算

- 格式:docx

- 大小:178.10 KB

- 文档页数:4

财务净现值计算方法

净现值(记作NPV)

1.定义

是指在项目计算期内,按基准收益率或设定折现率计算的各年现金净流量现值的代数和。

净现值等于按照行业基准收益率或设定折现率计算的项目投产后各年净现金流量的现值减去原始投资的现值,实际上就是现金流入的现值减去现金流出的现值。

2.净现值法的原理

假设预计的现金流入在年末肯定可以实现,并把原始投资看成是按预定折现率借入的,当净现值为正数时,偿还本息后该项目仍有剩余的收益,当净现值为零时,偿还本息后一无所获;当净现值为负数时,该项目收益不足以偿还本息。

动态指标计算中折现率的确定

折现率的确定,取决于投资人投资需要的最低回报率,具体因决策人的特定考虑有关,常见的折现率有:

方法一:计算加权平均资金成本(即投资所用资金的筹资成本)

方法二:机会成本。

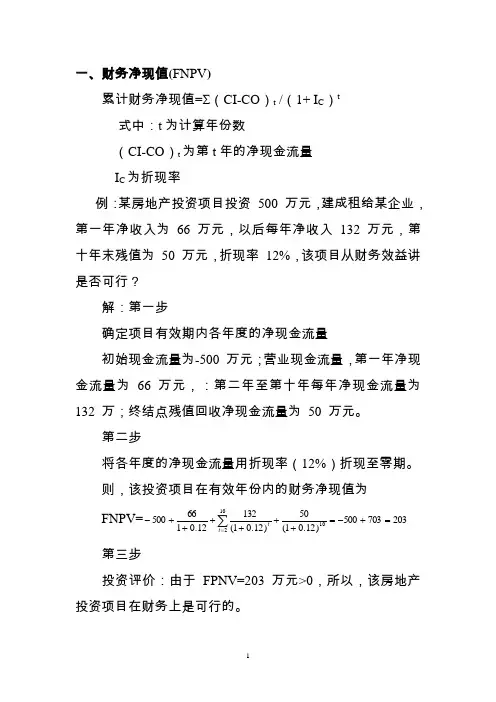

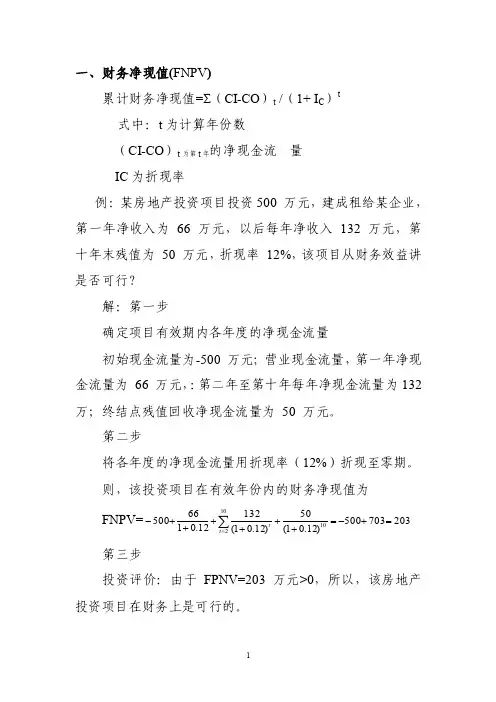

一、财务净现值(FNPV )累计财务净现值=Σ(CI-CO )t /(1+ I C )t式中:t 为计算年份数(CI-CO )t 为第t 年的净现金流量I C 为折现率例:某房地产投资项目投资 500 万元,建成租给某企业,第一年净收入为 66 万元,以后每年净收入 132 万元,第十年末残值为 50 万元,折现率 12%,该项目从财务效益讲是否可行?解:第一步确定项目有效期内各年度的净现金流量初始现金流量为-500 万元;营业现金流量,第一年净现金流量为 66 万元,:第二年至第十年每年净现金流量为 132 万;终结点残值回收净现金流量为 50 万元。

第二步将各年度的净现金流量用折现率(12%)折现至零期。

则,该投资项目在有效年份内的财务净现值为 FNPV=203703500)12.01(50)12.01(13212.016650010102=+-=++++++-∑=t t 第三步投资评价:由于 FPNV=203 万元>0,所以,该房地产投资项目在财务上是可行的。

二、财务内部收益率(FIRR )0)1/()(0=+-=∑=t nt FIRR t CO CI FIRR净现值编辑净现值是指一个项目预期实现的现金流入的现值与实施该项计划的现金支出的差额。

净现值为正值的项目可以为股东创造价值,净现值为负值的项目会损害股东价值。

中文名净现值外文名Net Present Value简 称NPV公 式NPV=∑(CI -CO)/(1+i)^t1概念解释编辑英文:The net present value of a project is the present value of current and future benefit minus the present value of current and future costs.在项目计算期内,按行业基准折现率或其他设定的折现率计算的各年净现金流量现值的代数和。

一、财务净现值(FNPV )累计财务净现值=Σ(CI-CO )t /(1+ I C )t 式中:t 为计算年份数 (CI-CO )t 为第t 年的净现金流量 I C 为折现率例:某房地产投资项目投资 500 万元,建成租给某企业,第一年净收入为 66 万元,以后每年净收入 132 万元,第十年末残值为 50 万元,折现率 12%,该项目从财务效益讲是否可行?解:第一步确定项目有效期内各年度的净现金流量初始现金流量为-500 万元;营业现金流量,第一年净现金流量为 66 万元,:第二年至第十年每年净现金流量为 132 万;终结点残值回收净现金流量为 50 万元。

第二步将各年度的净现金流量用折现率(12%)折现至零期。

则,该投资项目在有效年份内的财务净现值为FNPV=203703500)12.01(50)12.01(13212.016650010102=+-=++++++-∑=t t 第三步 投资评价:由于 FPNV=203 万元>0,所以,该房地产投资项目在财务上是可行的。

二、财务内部收益率(FIRR )0)1/()(0=+-=∑=t n t FIRR t CO CI FIRR2计算过程编辑公式NPV=∑(CI-CO)/(1+i)^t示例采纳法则在只有一个备选方案的采纳与否决决策中,净现值为正者则采纳,净现值为负者不采纳。

在有多个备选方案的互斥选择决策中,应选用净现值是正值中的最大者。

PS:现值就是资金当前的价值(一般用字母P表示,分单利现值和复利现值)净现值法则的条件:不考虑风险定义和测度;或是将现金流看做是确定的一致量;或是设定期望现金流和期望收益率。

式中: NPV——净现值Net Present ValueNCFt——第t年的净现金流量Net Cash Flow net/net/adj.净的、纯的、净赚C——初始投资额 flow/flo/vt.流动、循环、流量K——贴现率(即企业预定的贴现率)1 NPV =未来报酬总现值—初始投资额NPV = NCF* PVIFA k,t—C (a方案4400 符合了年净现值三同原则)2NPV=未来报酬的总现值—初始投资额NPV =多组数列 NCFt* PVIF k,t—C3基本原理编辑净现值(NPV)=未来现金净流量现值一原始投资额现值计算净现值时,要按预定的贴现率对投资项目的未来现金流量进行贴现,预定贴现率是投资者所期望的最低投资报酬率。

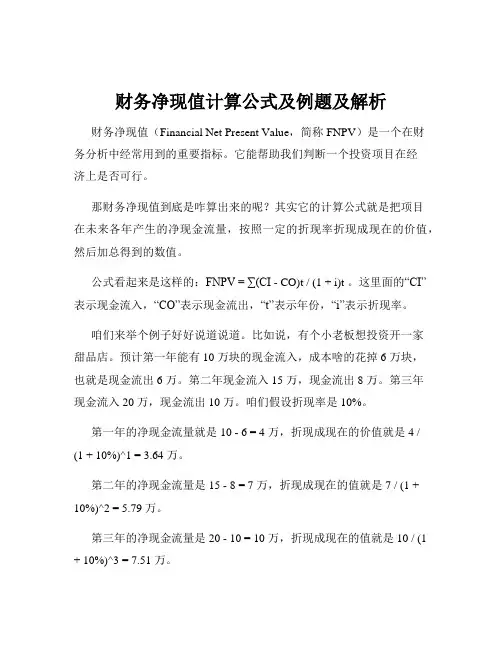

财务净现值计算公式及例题及解析财务净现值(Financial Net Present Value,简称 FNPV)是一个在财务分析中经常用到的重要指标。

它能帮助我们判断一个投资项目在经济上是否可行。

那财务净现值到底是咋算出来的呢?其实它的计算公式就是把项目在未来各年产生的净现金流量,按照一定的折现率折现成现在的价值,然后加总得到的数值。

公式看起来是这样的:FNPV = ∑(CI - CO)t / (1 + i)t 。

这里面的“CI”表示现金流入,“CO”表示现金流出,“t”表示年份,“i”表示折现率。

咱们来举个例子好好说道说道。

比如说,有个小老板想投资开一家甜品店。

预计第一年能有 10 万块的现金流入,成本啥的花掉 6 万块,也就是现金流出 6 万。

第二年现金流入 15 万,现金流出 8 万。

第三年现金流入 20 万,现金流出 10 万。

咱们假设折现率是 10%。

第一年的净现金流量就是 10 - 6 = 4 万,折现成现在的价值就是 4 / (1 + 10%)^1 = 3.64 万。

第二年的净现金流量是 15 - 8 = 7 万,折现成现在的值就是 7 / (1 + 10%)^2 = 5.79 万。

第三年的净现金流量是 20 - 10 = 10 万,折现成现在的值就是 10 / (1 + 10%)^3 = 7.51 万。

最后把这三年折现成现在的价值加起来,3.64 + 5.79 + 7.51 = 16.94 万。

这就是这个甜品店投资项目的财务净现值。

如果算出来的财务净现值是正数,那就说明这个项目能赚钱,值得投资;要是算出来是负数,那可能就得再好好琢磨琢磨这个项目是不是不靠谱啦。

我之前就碰到过一个朋友,他想投资开个咖啡店。

他兴高采烈地跟我讲他的计划,说感觉肯定能赚大钱。

我就问他有没有算过财务净现值,他一脸懵。

我就帮他一起算了算,结果发现算出来是个负数。

他一开始还不信,觉得自己的计划天衣无缝。

可后来仔细一分析,发现他预估的成本太低了,还有很多隐形的费用没考虑进去,比如设备的维护费、员工培训的费用等等。

净现值最简单计算方法净现值是企业投资决策中常用的一种财务分析方法,它可以帮助企业在进行投资决策时,对不同的投资项目进行比较,从而选择最优的投资方案。

净现值的计算方法虽然看起来比较复杂,但是只要掌握了其中的基本原理和计算公式,就可以轻松地进行计算。

一、净现值的概念净现值是指一个投资项目在一定期限内所产生的现金流量净额,减去该项目的初始投资成本所得到的值。

在计算净现值时,需要将未来的现金流量折算成当期的现值,以考虑时间价值的影响。

净现值的计算公式为:净现值 = ∑(每年现金流量/(1+i)^n) - 初始投资成本其中,i为贴现率,n为现金流量的年数。

二、净现值的计算步骤1.确定投资项目的现金流量在计算净现值时,需要先确定投资项目在不同时间段内所产生的现金流量。

现金流量包括投资项目的收益和支出,例如销售收入、成本、折旧等。

2.计算现金流量的现值在确定了投资项目的现金流量后,需要将这些现金流量折算成当期的现值,以考虑时间价值的影响。

这个过程称为贴现,计算公式为:现值 = 现金流量/(1+i)^n其中,i为贴现率,n为现金流量的年数。

3.计算净现值在计算了投资项目的现金流量的现值后,可以将这些现值加起来,然后减去投资项目的初始投资成本,即可得到投资项目的净现值。

如果净现值为正数,则说明该投资项目是有价值的;如果净现值为负数,则说明该投资项目是不可行的。

三、净现值的应用净现值是企业在进行投资决策时常用的一种财务分析方法,它可以帮助企业评估不同的投资项目,并选择最优的投资方案。

具体来说,净现值可以用于以下方面:1.评估投资项目的价值净现值可以帮助企业评估不同的投资项目的价值,从而选择最优的投资方案。

如果净现值为正数,则说明该投资项目是有价值的;如果净现值为负数,则说明该投资项目是不可行的。

2.比较不同投资方案的优劣净现值可以用于比较不同投资方案的优劣。

如果两个投资方案的净现值都为正数,则可以比较它们的净现值大小,选择净现值更高的方案;如果两个投资方案的净现值都为负数,则可以比较它们的净现值大小,选择净现值更接近于零的方案。

财务净现值分析一、净现值(Net Present Value, NPV)的概念和计算方法净现值是财务管理中常用的一种评估项目投资价值的方法。

它通过将项目的现金流量按照一定的折现率进行折现,计算出项目的净现值,从而判断项目是否具有投资价值。

净现值的计算公式如下:NPV = ∑(CF_t / (1+r)^t) - I其中,NPV表示净现值,CF_t表示第t年的现金流量,r表示折现率,I表示初始投资。

二、进行财务净现值分析的步骤1. 采集项目的现金流量数据:采集项目的预期现金流量数据,包括投资阶段和运营阶段的现金流量。

2. 确定折现率:折现率是项目的风险和市场利率的综合体现。

可以根据项目的风险程度和市场情况确定合适的折现率。

3. 计算净现值:根据采集到的现金流量数据和确定的折现率,按照上述的净现值计算公式,计算项目的净现值。

4. 判断投资价值:根据计算得到的净现值,判断项目的投资价值。

如果净现值大于零,则表示项目具有投资价值;如果净现值小于零,则表示项目不具有投资价值。

5. 进行敏感性分析:在计算净现值的过程中,可以对关键参数进行敏感性分析,如折现率、现金流量等,以评估这些参数对净现值的影响。

6. 提出建议:根据净现值分析的结果和敏感性分析的结论,提出对项目的具体建议,包括是否投资、投资规模、投资时机等。

三、案例分析:XYZ公司投资项目的假设XYZ公司考虑投资一个新的生产线,该生产线的预期现金流量如下:- 初始投资:100万美元- 第1年现金流量:30万美元- 第2年现金流量:40万美元- 第3年现金流量:50万美元- 第4年现金流量:60万美元- 第5年现金流量:70万美元根据公司的风险评估和市场情况,确定折现率为10%。

根据以上数据,可以计算该投资项目的净现值。

净现值 = (30 / (1+0.1)^1) + (40 / (1+0.1)^2) + (50 / (1+0.1)^3) + (60 / (1+0.1)^4) + (70 / (1+0.1)^5) - 100计算得到的净现值为27.61万美元。

【会计实操经验】财务净现值的计算公式及意义财务净现值计算公式为:FNPV = 项目在起始时间点上的财务净现值i =项目的基准收益率或目标收益率〔CI-CO〕t〔1+ i 〕ˉt表示第t期净现金流量折到项目起始点上的现值财务净现值率即为单位投资现值能够得到的财务净现值。

其计算公式为: FNPVR=FNPV/PVI(16—40) 式中 FNPVR——财务净现值率FNPV——项目财务净现值;PVI——总投资现值。

财务净现值的概念财务净现值(FNPV ——Financial NetPresent Value)是反映投资方案在计算期内获利能力的动态评价指标。

投资方案的财务净现值是指用一个预定的基准收益率(或设定的折现率) ic分别把整个计算期间内各年所发生的净现金流量都折现到投资方案开始实施时的现值之和。

财务净现值FNPV计算公式为:“净现值”与“财务净现值”有什么区别?1、净现值是指在项目计算期内,按行业基准折现率或其他设定折现率计算的各年净现金流量现值的代数和。

净现值是一个折现的绝对值正指标,即在进行长期投资决策分析时,应当选择净现值大的项目。

净现值(NPV)=Σ(第t年的净现金流量×第t年复利现值系数) NPV为项目净现值2、财务净现值是将项目寿命期内各年的财务净现金流量按照规定的折现率折现到项目实施初期的价值之和。

... FNPV为项目财务净现值两个概念差不多,财务净现值是净现值的其中一项。

会计是一门很实用的学科,从古至今经历漫长时间的发展,从原来单一的以记账和核账为主要工作,发展到现在衍生出来包括预测、决策、管理等功能。

会计是一门很基础的学科,无论你是企业老板还是投资者,无论你是税务局还是银行,任何涉及到资金决策(有些可能不涉及资金)的部门都至少要懂得些会计知识。

而我们作为专业人员不仅仅是把会计当作“敲门砖”也就是说,不仅仅是获得了资格或者能力就结束了,社会是不断向前进步的,具体到我们的工作中也是会不断发展的,我们学到的东西不可能会一直有用,对于已经舍弃的东西需要我们学习新的知识来替换它,这就是专业能力的保持。

一、财务净现值(FNPV )累计财务净现值=Σ(CI-CO )t /(1+ I C )t式中:t 为计算年份数(CI-CO )t 为第t 年的净现金流量IC 为折现率例:某房地产投资项目投资 500 万元,建成租给某企业,第一年净收入为 66 万元,以后每年净收入 132 万元,第十年末残值为 50 万元,折现率 12%,该项目从财务效益讲是否可行?解:第一步确定项目有效期内各年度的净现金流量初始现金流量为-500 万元;营业现金流量,第一年净现金流量为 66 万元,:第二年至第十年每年净现金流量为 132 万;终结点残值回收净现金流量为 50 万元。

第二步将各年度的净现金流量用折现率(12%)折现至零期。

则,该投资项目在有效年份内的财务净现值为 FNPV=203703500)12.01(50)12.01(13212.016650010102=+-=++++++-∑=t t 第三步投资评价:由于 FPNV=203 万元>0,所以,该房地产投资项目在财务上是可行的。

二、财务内部收益率(FIRR )0)1/()(0=+-=∑=t nt FIRR t CO CI FIRR净现值编辑净现值是指一个项目预期实现的现金流入的现值与实施该项计划的现金支出的差额。

净现值为正值的项目可以为股东创造价值,净现值为负值的项目会损害股东价值。

中文名净现值外文名Net Prese n t Value 简 称NPV公 式NPV=∑(CI -CO)/(1+i)^t1编辑英文:Thene t prese n t value o f a proje c t is the prese n t value of curre n t and futur e benef i t minus the prese n t value of curre n t and futur e costs .在项目计算期内,按行业基准折现率或其他设定的折现率计算的各年净现金流量现值的代数和。

财务净现值fnpv计算例题财务净现值(FNPV)是指投资项目在折现率下现值的总和减去项目的初始投资成本。

通俗点说,FNPV可以用来计算投资项目的价值是否大于其成本,并帮助投资者决定是否应该进行投资。

FNPV的计算公式如下:FNPV = CF1/(1+r)^1 + CF2/(1+r)^2 + … + CFn/(1+r)^n – I其中,CF是现金流入量,r是折现率,n是项目的使用年限,I是项目的初始投资成本。

下面以一个例子来说明如何计算FNPV。

假设一个公司正在考虑投资一个新的生产线,需要向银行贷款100,000美元,并在未来五年内为该生产线支付一定的运营成本。

预期每年的现金流入量如下:年份现金流入量 1 10,000 2 20,000 3 30,000 4 40,000 5 50,000公司的财务顾问分析后,建议使用10%的折现率来计算FNPV。

那么该如何计算该投资项目的FNPV呢?首先,我们需要计算每年现金流入量的折现值。

这里使用如下公式:现金流入量折现值 = 现金流入量/(1+r)^年份使用上述公式,我们可以得到每年现金流入量的折现值如下:年份现金流入量现金流入量折现值 1 10,0009,090.91 2 20,000 16,528.93 3 30,000 22,917.35 4 40,000 28,867.85 5 50,000 33,234.56接下来,我们将每年现金流入量的折现值相加,得到项目的净现金流量:净现金流量 = 9,090.91 + 16,528.93 + 22,917.35 + 28,867.85 + 33,234.56 = 110,639.60最后,我们需要将净现金流量减去项目的初始投资成本,即可得到该投资项目的FNPV:FNPV = 110,639.60 - 100,000 = 10,639.60根据计算结果,可以看出该投资项目的FNPV为正数,即该项目的价值大于其成本,建议该公司进行投资。

财务净现值计算公式一、财务净现值(FNPV)t累计财务净现值=Σ,CI-CO, /,1+ I, tC式中:t为计算年份数,CI-CO,为第t年的净现金流量 tI为折现率 C例:某房地产投资项目投资 500 万元~建成租给某企业~第一年净收入为 66 万元~以后每年净收入 132 万元~第十年末残值为 50 万元~折现率 12%~该项目从财务效益讲是否可行,解:第一步确定项目有效期内各年度的净现金流量初始现金流量为-500 万元,营业现金流量~第一年净现金流量为 66 万元~:第二年至第十年每年净现金流量为 132 万,终结点残值回收净现金流量为 50 万元。

第二步将各年度的净现金流量用折现率,12%,折现至零期。

则~该投资项目在有效年份内的财务净现值为106613250,500,,,,,500,703,203FNPV= ,t101,0.12(1,0.12)(1,0.12)t,2第三步投资评价:由于 FPNV=203 万元>0~所以~该房地产投资项目在财务上是可行的。

6.2.6 establishing construction site welding secondary, secondary electrode consisted of Rod piled up, welding rod ovens, incubators, thermometers, hygrometers and backing of electrodes, receiving, payment and recovery system. And person responsible for the secondary database.6.2.7 construction welding machines, grinding machines, plasma cutting machine tool experience is qualified. 6.2.8 welding electrodes, welding wire selection in line with national and industry standards requirements, welding material welding materials quality manual should be provided,its chemical composition, mechanical properties and other indicators should conform to the requirements of the relevant standards, appearance may not have defects such as corrosion, unqualified products cannot be used. 6.2.9 electrode, flux drying before use according to the regulations, and should be kept dry during use, wires should be removed before using the surface oil, rust, etc. Electrodes must not fall off,no rust spots and obvious cracks. 6.3 6.3.1 electrode electrodeselection and management list trumpeter argon arc welding electrode arc welding of steel 10# E4303 J427 H08Mn2SiA 20# E4303 J427 H08Mn2SiA Q235-A E4303 J422, H08Mn2SiA 304 E308 A102 H0Cr21Ni10 316L E00-19 A002H00Cr21Ni10 321 E347 A137 H0Cr21Ni10Ti 1 5Cr ... (2) the purity of argon carbon steel and alloy steel pipe shall not be less than 99.9%. (3) the welding field wind-proof, rain-proof measures must be taken, when the relative humidity is greater than 90%, when the wind speed is greater than 2m/s, do not allow application of argon arc welding, when the wind speed is greater than 8M/s, do not allow the application of arc welding.Welding shall not be less than 0 ? ambient temperature. (4) prior to welding, you should review the lip size, meet the requirements before they二、财务内部收益率,FIRR,ntFIRR,(CI,CO)t/(1,FIRR),0, t,0净现值编辑净现值是指一个项目预期实现的现金流入的现值与实施该项计划的现金支出的差额。

财务净现值(FNPV)计算公式(动态盈利指标之一)(1)概念.是指项目按行业的基准收益率或设定的目标收益率ic,将项目计算期内各年的净现金流量折算到开发活动起始点的现值之和。

(2)公式、式中FNPV一项目在起始时间点的财务净现值;CI—-现金流入量;CO——现金流出量;(C1-CO)t--项目在第t年的净现金流量;ic——基准收益率或目标收益率,也称为最低投资报酬率(折现率)或最低要求收益率;t=0—-项目开始进行的时间点;n——计算期,即项目的开发或经营周期。

(3)应用。

这是关于投资回收的测算方法之一。

如果FNPV≥O,说明该项目的获利能力达到或超过了基准收益率的要求,因而在财务上是可以接受的.如果FNPV〈0,则项目不可接受。

(三)财务内部收益率(FIRR)计算公式(动态盈利指标之二)(1)概念。

是指项目在整个计算期内,各年净现金流量现值累计等于零时的折现率.(2)原理公式(3)计算公式式中 i1——当净现值为接近于零的正值时的折现率;i2--当净现值为接近于零的负值时的折现率;NPV1——采用低折现率时净现值的正值;ⅣP2——采用高折现率时净现值的负值。

注意:i1、i2:之差不能超过1%~2%.(4FIRR的经济含义。

在项目寿命期内部未收回投资每年的净收益率或折现率;同时意味着,到项目寿命期终了时,所有投资可以被完全收回。

(5)应用。

这是关于投资回收的测算方法之二.应用之一:将所求出的内部收益率与行业基准收益率或目标收益率ic比较,当FIRR大于ic时,就意味着用ic,作为折现率时,FNPV 是正值,因此,认为项目在财务上是可以接受的。

如FIRR小于ic,则项目不可接受.应用之二:表明了项目投资所能支付的最高贷款利率。

如果借款利率高于内部收益率,项目投资就会亏损。

(6)图示法通过图示6-1,我们可以清晰直观地找出FIRR与ic的关系.当FIRR大于ic时,ic对应的财务净现值为正值,此时项目可以接受;反之,当FIRR小于ic时,ic对应的财务净现值为负值,此时项目不可接受。

所得税后的财务净现值=预计所得税后利润/(1+预计投资回报率)投资期的乘方财务净现值定义:按电力行业基准收益率将该项目各年的净现金流量折现到建设起点的现值之和。

当财务净现值大于或等于零时,项目是可行的。

财务净现值越大,项目的获利水平越高。

财务净现值(NPV),是指项目按行业的基准收益率或设定的目标收益率,将项目计算期内各年的净现金流量折算到开发活动起始点的现值之和,它是房地产开发项目财务评价中的一个重要经济指标.其计算公式为: NPV=∑〔CI-CO〕ˇt〔1+ i 〕ˉt(∑的上面是n 下面是t=0 , 表示第0期到第n期的累计 )NPV = 项目在起始时间点上的财务净现值i = 项目的基准收益率或目标收益率〔CI-CO〕ˇt〔1+ i 〕ˉt 表示第t期净现金流量折到项目起始点上的现值财务净现值率即为单位投资现值能够得到的财务净现值。

其计算公式为: FNPVR=FNPV/PVI(16—40) 式中FNPVR——财务净现值率;FNPV——项目财务净现值;PVI——总投资现值。

内部收益率定义:投资项目各年现金流量的折现值之和为项目的净现值,净现值为零时的折现率就是项目的内部收益率。

(1)计算年金现值系数(p/A,FIRR,n)=K/R;(2)查年金现值系数表,找到与上述年金现值系数相邻的两个系数(p/A,i1,n)和(p/A,i2,n)以及对应的i1、i2,满足(p/A,il,n) >K/R>(p/A,i2,n);(3)用插值法计算FIRR:(FIRR-I)/(i1—i2)=[K/R-(p/A,i1,n) ]/[(p/A,i2,n)—(p/A,il,n)] 若建设项目现金流量为一般常规现金流量,则财务内部收益率的计算过程为:1、首先根据经验确定一个初始折现率ic。

2、根据投资方案的现金流量计算财务净现值FNpV(i0)。

3、若FNpV(io)=0,则FIRR=io;若FNpV(io)>0,则继续增大io;若FNpV(io)<0,则继续减小io。

财务净现值计算公式大全

1.简单财务净现值计算公式:

NPV=现金流1/(1+r)^1+现金流2/(1+r)^2+...+现金流n/(1+r)^n-投资成本

其中,现金流1、现金流2、..、现金流n分别代表每个期间的现金流量,r代表折现率,投资成本是指整个项目或投资的初始投入成本。

2.考虑持续现金流的财务净现值计算公式:

NPV=Σ(现金流/(1+r)^t)-投资成本

其中,现金流代表每个时期的现金流量,r代表折现率,t代表每个时期。

3.考虑持续现金流和考虑残值的财务净现值计算公式:

NPV=Σ(现金流/(1+r)^t)+残值/(1+r)^n-投资成本

其中,现金流代表每个时期的现金流量,r代表折现率,t代表每个时期,残值是指项目或投资结束后的剩余价值。

4. 使用Excel函数计算财务净现值:

Excel中的NPV函数可用于计算财务净现值。

公式如下:

NPV(折现率,现金流1,现金流2,...,现金流n)

其中,折现率是一个固定的数字,现金流1、现金流2、..、现金流n分别代表每个期间的现金流量。

注:Excel的NPV函数默认将第一个现金流视为投资成本,如果需要

将其排除在外,可以在公式中减去投资成本。

以上的净现值计算公式可适用于不同类型的项目和投资,可以根据具

体情况选择适合的公式进行计算。

净现值越大,表示项目或投资越有价值。

当净现值为正时,表示项目或投资有盈利潜力;当净现值为负时,则代表

亏损风险较大。

通过计算财务净现值,可以评估项目或投资的可行性和回

报率,帮助决策者做出正确的投资决策。

一、财务净现值FN 203703500)12.01(50)12.01(13212.016650010102=+-=++++++-∑=t t 0)1/()(0=+-=∑=t nt FIRR t CO CI FIRR inus the present value of current and future costs在内,按行业基准或其他设定的计算的各年的代数和。

净是指投资方案所产生的以为之后与现值的差额。

就是按净现值大小来评价方案优劣的一种方法。

净大于零那么方案可行,且净现值越大,方案越优,投资效益越好。

财务管理学:投资工程投入使用后的,按或企业要求到达的报酬率折算为,减去初始投资以后的余额,叫净net present value, NPV净现值:以寿命各个阶段预期现金流现值的加和减去初始投资。

计算过程公式NPV=∑CI -CO/1i^t例如2021 2021 2021 2021 2021设定折现率〔基准收益率〕,即公式中的i 为8%2021年,净现值=0-800/1 =2021年,净现值=0-600/1^2 =2021年,净现值= 2021-1500/1^3 =2021年,净现值=1800-120211^4 =2021年,净现值=1900-1000/1^5 =NPV= =计算方式1、计算每年的营业。

2、计算未来报酬的总。

〔1〕将每年的营业折算成。

如果每年的NCF相等,那么按折成;如果每年的NCF不相等,那么先对每年的NCF进行,然后加以合计。

〔2〕将折算成现值。

〔3〕计算未来报酬的总现值。

3、计算净。

净现值=未来报酬的总现值-初始投资现值采纳法那么在只有一个备选方案的采纳与否决决策中,净为正者那么采纳,净现值为负者不采纳。

在有多个备选方案的互斥选择决策中,应选用净是正值中的最大者。

PS:就是资金当前的价值〔一般用字母P表示,分单利现值和〕那么的条件:不考虑定义和测度;或是将现金流看做是确定的一致量;或是设定期望现金流和。

净现值的计算方法净现值法计算公式:净现值=未来报酬总现值-建设投资总额,NPV=∑It /(1+R)-∑Ot /(1+R);式中:NPV-净现值;It-第t年的现金流入量;Ot-第t年的现金流出量;R-折现率;n-投资项目的寿命周期。

计算净现值时,要按预定的贴现率对投资项目的未来现金流量进行贴现,预定贴现率是投资者所期望的最低投资报酬率。

1、净现值为正,方案可行,说明方案的实际报酬率高于所要求的报酬率;2、净现值为负,方案不可取,说明方案的实际投资报酬率低于所要求的报酬率。

3、当净现值为零时,说明方案的投资报酬刚好达到所要求的投资报酬。

所以,净现值的经济实质是投资方案报酬超过基本报酬后的剩余收益。

净现值(记作NPV),是指在项目计算期内,按设定折现率或基准收益率计算的各年净现金流量现值的代数和。

净现值之和亦等于所有现金流入的现值与所有现金流出的现值的代数和。

决策原则:对于单一方案净现值>0,说明方案的实际报酬率高于所要求的的报酬率,项目具有财务可行性;净现值<0,说明方案的实际报酬率低于所要求的的报酬率,项目不可行;净现值=0,说明方案的实际报酬率等于所要求的报酬率,不改变股东财富,没必要采纳。

对于多个方案应选择净现值最大且大于0的方案。

净现值法的优缺点优点:适用性强。

能基本满足项目年限相同的互斥投资方案的决策;能灵活地考虑投资风险。

净现值法在所设定的折现率中包含投资风险报酬率要求,就能有效地考虑投资风险。

缺点:所采用的折现率不易确定;不适宜于对投资额差别较大的独立投资方案的比较决策;净现值有时也不能对寿命期不同的互斥投资方案进行直接决策。

净现值NPV的计算净现值(NPV)是一种用于评估投资项目价值的财务指标,通过将项目的现金流入和现金流出折现到当前时间点,计算出项目的净现值。

净现值是指项目的现金流入减去现金流出的总和,经过折现计算后的数值。

净现值的计算公式如下:NPV=CF0+CF1/(1+r)+CF2/(1+r)^2+...+CFn/(1+r)^n其中,NPV表示净现值,CF表示现金流量,r表示贴现率,n表示投资项目的年限。

净现值的计算过程主要包括以下几个步骤:1.确定现金流量:首先需要确定投资项目产生的现金流入和现金流出的金额。

现金流入通常包括项目的销售收入、资产处置收益等,现金流出通常包括项目的投资成本、运营成本、维护成本等。

2.确定贴现率:贴现率是根据投资项目的风险水平和市场利率确定的,用于将未来现金流量折现到当前时间点。

贴现率的确定需要考虑投资项目的风险、市场利率以及行业平均水平等因素。

3.折现现金流量:将确定的现金流量按照不同的年份折现到当前时间点,得到折现后的现金流量。

4.计算净现值:将折现后的现金流量相加,得到项目的净现值。

如果净现值为正,则表示项目有价值,如果净现值为负,则表示项目不具备投资价值。

净现值的计算原理是将未来的现金流量折现到当前时间点,反映出未来现金流量的实际价值。

净现值的优点是能够考虑项目的时间价值和风险因素,能够提供一个全面的评估指标。

净现值的应用范围广泛,可以用于评估各类投资项目的价值,包括新产品开发、设备置换、市场扩张等。

在决策过程中,如果一个项目的净现值为正,则表示这个项目能够带来正向的现金流入,有助于公司增加利润和降低风险。

然而,净现值也存在一些局限性。

首先,净现值的计算需要预测未来现金流量,这对于长期项目来说可能存在较大的不确定性。

其次,净现值无法考虑项目的规模和时间的差异,可能会导致对不同项目的比较产生偏差。

总之,净现值是一种常用的评估投资项目价值的方法,通过将现金流量折现到当前时间点,计算出项目的净现值,能够提供一个全面的评估指标,帮助投资者做出决策。

一建财务净现值计算公式及例题一、引言在企业的经营管理中,财务净现值是一个非常重要的财务指标,它可以帮助企业评估一个项目或投资的价值。

在本文中,我将深入探讨一建财务净现值计算公式及例题,帮助你更好地理解和运用这一概念。

二、一建财务净现值计算公式财务净现值(NPV)是指在一个项目的整个生命周期内,所有现金流入和流出经过折现后所得到的净额。

一般来说,净现值越大,说明项目的价值越高。

那么,一建财务净现值计算公式是怎样的呢?1. 计算公式一建财务净现值的计算公式如下:\[NPV = \sum_{t=0}^{n} \frac{R_t}{(1+i)^t} - I\]其中,\(R_t\)代表第t期的现金流入,i代表贴现率,n代表项目的持续期限,I代表初始投资。

2. 举例说明为了更好地理解一建财务净现值的计算公式,我们来看一个例子。

假设某公司要投资一个项目,该项目的初始投资为100万,第一年的现金流入为30万,第二年为40万,第三年为50万,贴现率为8%。

我们可以利用上面的公式来计算该项目的净现值。

我们需要将现金流入按照公式进行贴现计算,然后将所有期数的现金流入净额相加,再减去初始投资即可得到该项目的财务净现值。

在这个例子中,我们可以得出项目的财务净现值为25.4517万。

三、个人观点和理解从上面的计算公式和例题中,我们可以看出,一建财务净现值计算公式是一个非常重要的财务工具,它可以帮助企业对项目进行全面评估,从而更好地做出投资决策。

在实际运用中,我们需要将企业的具体情况和市场环境等因素进行综合考虑,以便得出更准确的财务净现值。

总结回顾通过本文的阐述,我们对一建财务净现值计算公式有了更加深入的了解。

我们了解了财务净现值的计算公式和通过例题的详细说明,使我们更清晰地理解了这一概念。

我希望读者在阅读本文后,能够更加熟练地运用一建财务净现值计算公式,并据此做出更具价值的投资决策。

在本文中,我尽可能以从简到繁、由浅入深的方式来探讨一建财务净现值的主题,以便读者能够更深入地理解。

财务净现值计算

集团企业公司编码:(LL3698-KKI1269-TM2483-LUI12689-ITT289-

财务净现值(F N P V)计算公式(动态盈利指标之一)

(1)概念。

是指项目按行业的基准收益率或设定的目标收益率ic,将项目计算期内各年的净现金流量折算到开发活动起始点的现值之和。

(2)公式

、式中FNPV一项目在起始时间点的财务净现值;

CI——现金流入量;

CO——现金流出量;

(C1—CO)t——项目在第t年的净现金流量;

ic——基准收益率或目标收益率,也称为最低投资报酬率(折现率)或最低要求收益率;t=0——项目开始进行的时间点;

n——计算期,即项目的开发或经营周期。

(3)应用。

这是关于投资回收的测算方法之一。

如果FNPV≥O,说明该项目的获利能力达到或超过了基准收益率的要求,因而在财务上是可以接受的。

如果FNPV<0,则项目不可接受。

(三)财务内部收益率(FIRR)计算公式(动态盈利指标之二)

(1)概念。

是指项目在整个计算期内,各年净现金流量现值累计等于零时的折现率。

(2)原理公式

(3)计算公式

式中i1——当净现值为接近于零的正值时的折现率;

i2——当净现值为接近于零的负值时的折现率;

NPV1——采用低折现率时净现值的正值;

ⅣP2——采用高折现率时净现值的负值。

注意:i1、i2:之差不能超过1%~2%。

(4FIRR的经济含义。

在项目寿命期内部未收回投资每年的净收益率或折现率;同时意味着,到项目寿命期终了时,所有投资可以被完全收回。

(5)应用。

这是关于投资回收的测算方法之二。

应用之一:将所求出的内部收益率与行业基准收益率或目标收益率ic比较,当FIRR大于ic时,就意味着用ic,作为折现率时,FNPV是正值,因此,认为项目在财务上是可以接受的。

如FIRR小于ic,则项目不可接受。

应用之二:表明了项目投资所能支付的最高贷款利率。

如果借款利率高于内部收益率,项目投资就会亏损。

(6)图示法

通过图示6-1,我们可以清晰直观地找出FIRR与ic的关系。

当FIRR大于ic时,ic对应的财务净现值为正值,此时项目可以接受;反之,当FIRR小于ic时,ic对应的财务净现值为负值,此时项目不可接受。

此外,通过此图,还可以白行推导出财务内部收益率的计算公式。

因此,大家要牢记此图,不必死记公式,把握住净现值与折现率的关系就把握了这一章的核心内容。

图6-1净现值与折现率的关系

(四)动态投资回收期Pb(动态盈利指标之三)

(1)概念。

是指当考虑现金流折现时,项目以净收益抵偿全部投资所

需的时间。

(2)原理公式:

(此公式与财务内部收益率计算公式很相似)

(3)计算公式:

Pb=(累计净现金流量现值开始出现正值期数一l)+(上期累计净现金流量现值的绝对值÷当期净现金流量现值)。

注意:计算出的Pb的单位是“期”,可换算成“年或月”;Pb不一定是整数。

(4)引申。

动态投资回收期自投资起始点算起,累计净现值等于零或出现正值的年份即为投资回收终止年份。

此时的基准收益率等于财务内部收益率,换句话说,在计算财务内部收益率时的计算期或开发经营期就是动态投资回收期Pb

(5)应用。

在项目财务评价中,动态投资回收期(Pb)与基准回收期(Pb)相比较,如果Pb≤Pc,则开发项目在财务上就是可以接受的。

动态投资回收期指标一般用于评价开发完结后用来出租或经营的房地产开发项目,也可用来评价置业投资项目。

不适用销售情形。