美国财富管理——嘉信案例分析

- 格式:pdf

- 大小:2.58 MB

- 文档页数:80

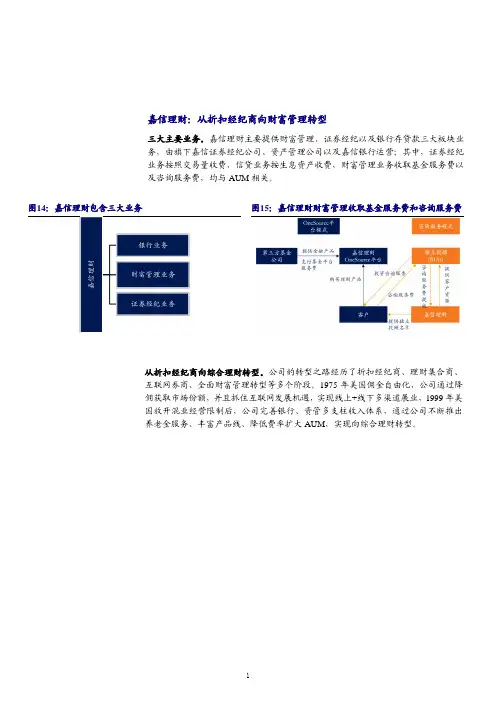

嘉信理财:从折扣经纪商向财富管理转型三大主要业务。

嘉信理财主要提供财富管理、证券经纪以及银行存贷款三大板块业务,由旗下嘉信证券经纪公司、资产管理公司以及嘉信银行运营;其中,证券经纪业务按照交易量收费,信贷业务按生息资产收费,财富管理业务收取基金服务费以及咨询服务费,均与 AUM相关。

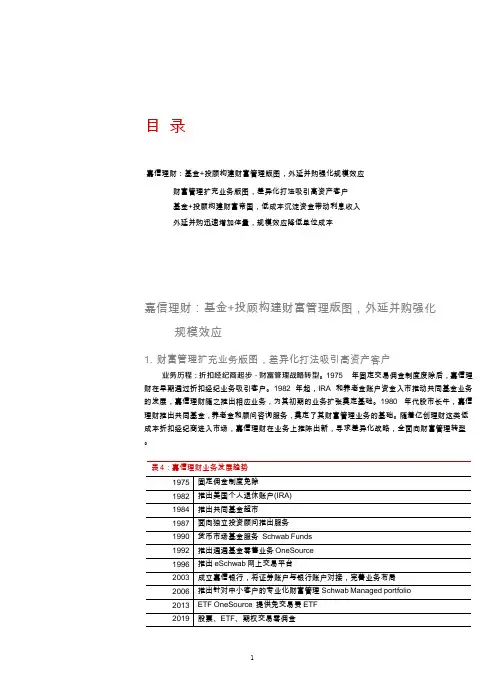

图14:嘉信理财包含三大业务图15:嘉信理财财富管理收取基金服务费和咨询服务费从折扣经纪商向综合理财转型。

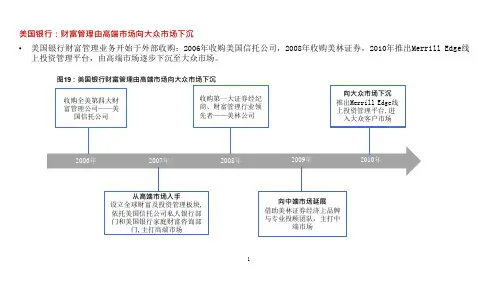

公司的转型之路经历了折扣经纪商、理财集合商、互联网券商、全面财富管理转型等多个阶段。

1975年美国佣金自由化,公司通过降佣获取市场份额,并且抓住互联网发展机遇,实现线上+线下多渠道展业,1999年美国放开混业经营限制后,公司完善银行、资管多支柱收入体系,通过公司不断推出养老金服务、丰富产品线、降低费率扩大AUM,实现向综合理财转型。

图16:嘉信理财从折扣经纪商向综合理财转型净利息收入及资管业务收入贡献较高。

嘉信理财利息净收入受利差影响较大,随着美国利差不断扩大,利息净收入逐渐成为公司第一大收入,2020年占比达52%,资产管理业务为第二大业务,2020年收入占比30%,交易收入占比不断下滑,从2006年占比18%下降至2020年的12%;资产管理业务中,投资咨询费占比较高,2020年为42%,投资咨询服务费率也较高,2020年为0.38%,高于基金平均管理费。

图17:利息净收入为嘉信理财第一大业务(单位:百万美元) 图18:投资咨询费为嘉信理财资管业务收入第一大贡献(单位:百万美元)低价+优质服务吸引大量顾客。

公司佣金率低于同业,同时公司服务水平高于同业,低价+优质服务下,吸引了大量客户。

从2006年至今,公司AUM 不断提升,2020年达6.7万亿元;作为互联网券商,公司获客成本不断下降,2020年平均每单位资产获客成本占比仅0.16%。

表5:嘉信理财价格和服务优于同业标准在线股票和期权佣金0 0 0 0 标准期权费用0.65 0.65 0.651期货 1.5 1.5 在线ETF 佣金0 0服务满意保证 是 否 否 否 300多个分支机构 是 否 否 否 24/7全天候客户服务是否否是图19:嘉信理财AUM 不断提升 图20:嘉信理财获客成本不断下降财富管理模式多样化。

嘉信理财公司业务模式研究详尽介绍嘉信理财公司业务模式研究(详尽介绍)嘉信理财(Charles Schwab)是世界上最大的网上理财交易公司,是美国证券投资保险公司(SIPC)及经济证券交易所(NYSE)会员,嘉信理财管理的资产总额达8000亿美金,其中股票资产总额全美排名第一;客户群、帐号群排名第四,客户人数达700万人;员工人数1500-1700人,在同行业中排名第3名,在美国公司排名前50名,在全世界排名第97名,公司总部设在旧金山,全美各地共设有335间分行。

现简介嘉信理财亚太投资服务的一些基本情况:一、基本概况亚太投资服务作为嘉信理财的一个部门,于1990年创立,1992年开始实行电话服务,1994年开始实行第一代网络服务。

从成立至今十年来,员工人数从3名发展到240名,服务技术从华语电话通发展到全美首创的中文嘉信网,业务范围从旧金山扩展到全美各地的华语分行,亚太投资服务分行遍布全美东西两岸。

主要有北加州华语分行、南加州华语分行、华盛顿州华语分行、华盛顿州华语分行、纽约华语分行、德州华语分行等,除此之外在全美还有40多间分行设有华语投资专员。

投资专员除帮助客户制定投资计划外,还能帮助客户在如何节省投资费用及如何亨受更多的优惠方面提供咨询。

二、业务范围亚太投资服务的专家们精通华语、经验丰富,在投资种类上设有金融市场基金、股票和期权、共同基金、固定收入投资、定期存款、国库债券、嘉信活期年金、人寿保险服务等业务。

下面举例说明几种主要业务:1、在证券交易市场,嘉信理财在全美市场体系的各个交易所里,都保持着高度的参与,一直支持一个互相竞争的股票市场网络,除在纽约证券交易所拥有交易席位以及许多交易人员外,还在太平洋证券交易所和波士顿证券交易所担任千余种上市证券的交易员。

嘉信理财的中央国际买卖部,能快速获得外国证券报价并进行有效的成交。

亚太投资服务凭借嘉信理财在证券交易市场的规模,以及其交易时间短、交易成本低、手续费低和优质的服务,吸引了众多的客户。

嘉信理财公司业务模式研究[注意]嘉信理财公司业务模式研究嘉信理财公司业务模式研究嘉信理财(Charles Schwab)是世界上最大的网上理财交易公司,是美国证券投资保险公司(SIPC)及经济证券交易所(NYSE)会员,嘉信理财管理的资产总额达8000亿美金,其中股票资产总额全美排名第一;客户群、帐号群排名第四,客户人数达700万人;员工人数1500-1700人,在同行业中排名第3名,在美国公司排名前50名,在全世界排名第97名,公司总部设在旧金山,全美各地共设有335间分行。

现简介嘉信理财亚太投资服务的一些基本情况:一、基本概况亚太投资服务作为嘉信理财的一个部门,于1990年创立,1992年开始实行电话服务,1994年开始实行第一代网络服务。

从成立至今十年来,员工人数从3名发展到240名,服务技术从华语电话通发展到全美首创的中文嘉信网,业务范围从旧金山扩展到全美各地的华语分行,亚太投资服务分行遍布全美东西两岸。

主要有北加州华语分行、南加州华语分行、华盛顿州华语分行、华盛顿州华语分行、纽约华语分行、德州华语分行等,除此之外在全美还有40多间分行设有华语投资专员。

投资专员除帮助客户制定投资计划外,还能帮助客户在如何节省投资费用及如何亨受更多的优惠方面提供咨询。

二、业务范围亚太投资服务的专家们精通华语、经验丰富,在投资种类上设有金融市场基金、股票和期权、共同基金、固定收入投资、定期存款、国库债券、嘉信活期年金、人寿保险服务等业务。

下面举例说明几种主要业务:1、在证券交易市场,嘉信理财在全美市场体系的各个交易所里,都保持着高度的参与,一直支持一个互相竞争的股票市场网络,除在纽约证券交易所拥有交易席位以及许多交易人员外,还在太平洋证券交易所和波士顿证券交易所担任千余种上市证券的交易员。

嘉信理财的中央国际买卖部,能快速获得外国证券报价并进行有效的成交。

亚太投资服务凭借嘉信理财在证券交易市场的规模,以及其交易时间短、交易成本低、手续费低和优质的服务,吸引了众多的客户。

财富管理系列研究之三中国财富管理市场解构:变革时代,百家争鸣行业深度报告行业报告银行2021年11月26日强于大市(维持)行情走势图相关研究报告《行业深度报告*银行*从海外经验看传统金融机构的守成之路》 2021-02-26《行业深度报告*银行*从嘉信理财看大众财富管理突围之路》 2021-02-02证券分析师袁喆奇 投资咨询资格编号 S1060517060001***********************.cn研究助理武凯祥 一般证券从业资格编号 S1060120090065************************.cn⏹⏹监管引变革,国内财富管理行业格局重塑。

纵观近十多年国内财富管理行业的发展,过去的2-3年是行业变革最快的阶段。

2018年资管新规的出台重新规范了行业秩序,在打破刚兑的政策导向下,整个财富管理产品供给端迎来调整,大量高收益保本产品退出市场,与此同时,居民的财富管理观念也随之发生变化,配置需求从原先单一的比价模式向兼顾风险与收益的多元配置模式转变,权益类产品真正站上历史舞台。

在此背景下,国内财富管理机构的竞争格局重塑:1)以银行理财和信托为代表的保本型产品主要供给方迎来调整与转型,与之形成鲜明对比的则是公私募等权益产品供给方的份额快速提升;2)整个行业分工进一步细化,银行、券商、互联网平台在内的财富管理机构凭借自身更贴近用户的先天优势,发力渠道侧,专注于客户服务。

展望未来,我们认为在机构间竞争加剧的同时,同业之间的合作也会增多,对于任何一家财富管理机构而言,如何明确自身定位并找到核心竞争力成为了每家机构都需要思考的问题。

⏹渠道力竞争关键:开放获客,精耕细作。

现阶段国内财富管理仍是增量市场,对财富管理机构而言,打造渠道竞争力的重要性不言而喻。

我们将渠道力拆解为两个方面:1)获客能力,目前来看互联网平台凭借开放、高效的线上获客渠道处于领先。

以蚂蚁为例,凭借开放的生态布局打造的流量优势和低价策略打造了国内领先的线上财富管理平台,截至21Q3末该平台非货基金保有规模达到1.2万亿,位列国内所有机构第一。

嘉信理财嘉信理财(Charles Schwab)是一家总部设在旧金山的金融服务公司,成立于30年前,如今已成为美国个人金融服务市场的领导者。

它不断发展新的业务和新的商业模式,堪称创新的典范,更为重要的是,其创新过程并未曾影响到公司的运营效率。

20世纪90年代中期,嘉信理财实现重大突破,推出基于万维网的在线理财服务。

1971年,嘉信理财公司作为一个很小的传统证券经纪商而注册成立。

1975年,美国证监会(SEC)开始在证券交易中实行议价佣金制,嘉信理财公司抓住机会,把自己定位成为客户提供低价服务的折扣经纪商而获得初期的发展。

1979年,公司意识到,计算机电子化的交易系统将成为业界主流,因而,投资建立了自动化交易和客户记录保持系统。

这时,公司的口号是成为“美国最大的折扣经纪商”。

80年代初期,共同基金开始获得美国投资者的广泛认可,成为分散风险的方便工具,嘉信理财公司开始把和经纪业务高度技术关联的基金业务纳入公司的主营业务。

1987年,嘉信理财公司的股票在纽约证交所上市,2001年底,公司的市值为216亿美元。

90年代中期,互联网规模兴起,嘉信理财公司大胆地预见到,互联网将会成为对中小零散客户进行大规模收编集成的重要平台,于是,在业界率先对互联网在线交易系统进行重投资。

从此开始,嘉信理财公司把传统的经纪和基金等业务捆绑在高速前进的互联网列车上,整个公司的业绩突飞猛进,迅速成为美国最大的在线证券交易商。

目前,公司为780万客户管理着8600多亿美元的资产。

在1990-2000的10年中,嘉信理财公司对股东的投资回报率一直高居美国“财富”500强公司的前5名。

公司的主要经营指标,如客户资产、主营业务收入、净利润的复合年增长率都在25-30%之间。

嘉信理财公司已成为金融服务和电子商务业界的成功典范。

虽然在2000年美国互联网泡沫破灭后,公司的业绩在2001年度出现了大幅下滑,裁减了25%的员工,但是嘉信理财和其它“烧钱”的互联网公司不一样的是,公司的在线金融服务业务一直具有很强的现金流基础。

ASSET MANAGEMENT 资产管理卜r W W%t Rjo^i^ericant Inveftm erit^B^jBM S^美国投涵論向稹更瓦国内财富管理的启示及建议—以美国《投资顾问法》为视角戴叙贤海外发达市场的历史发展经验表明,从卖方销售向买方投顾模式转型将成为国内财富管理行业未来的重要发展方向。

通 过将机构、投资顾问和客户的利益进行捆绑,发展买方投顾模式有助于更好地消除投资顾问行业中的道德风险,使投资顾问真正从客户利益出发服务客户。

相对于现阶段国内快速增长的财富管理需求,目前国内在财富管理领域的制度完善、监管创新、服务模式等方面仍然相对滞后。

鉴于此,本文在概览市场发展的基础上,重点评析美国《投资顾问法〉〉对国内投顾业务发展的经验借鉴。

资管新规推动模式转型我国于2018年4月27日发布的资管新规打破了国内财富管理市场长期以来的无风险收益的“刚性兑付”魔咒,标志着我国资产管理行业回归“受人之托,代人理财”的本源,奠定了未来我国资管行业和财富管理行业的良性发展方向。

资管新规落地至今两年多来,证监会和银保监会先后出台了十多项资管监管操作细则,国内资管业务的法律体系得到了进一步的完善和发展。

资管新规有效切断了我国分业监管金融体制下的监管套利,通过拉平所有金融行业资管业务的制度标准,统一规范产品设计与计量,使各种金融业态能够在同一条起跑线上公平竞争,加速了国内ASSET MANAGEMENT 资产管理“大资管”“大财富”时代的到来。

在资管新规落地实施过程中,国内资管行业积极转型,财富行业快速发展。

主要表现:非 标产品向标准化产品转型,通道业务规模收缩,主动管理类产品、净值类产品占比大幅上升,产品信息披露更加规范,消费者权益保护得到进一步提升。

作为资管产品的需求端,国内财富管理领域内部也正在发生广泛而深刻的变化。

截至9月20日,2020年国内已发行成立新公募基金产品1056只,首发规模逾2.2万亿份,两项指标均创基金行业历史新高。

2018年财富管理行业嘉信理财分析报告2018年11月目录一、嘉信理财:综合的财富管理平台 (7)1、股权结构 (9)2、商业模式:由折扣券商转型财富管理平台 (10)3、盈利模式:管理费收入和利息收入成为最重要的收入来源 (11)4、公司组织构架:以服务客户需求为导向 (13)5、嘉信理财估值长期享受高于传统大行的溢价 (14)二、发展历程:客户至上,灵活机动,拥抱趋势 (14)1、1971-2000年:客户获取+搭建公司框架 (14)(1)低价、免费打造差异化 (15)(2)便捷服务引领行业新风 (15)(3)不断扩大服务范围吸引客户 (16)2、2001-至今:全面转型财富管理 (17)(1)客户分类:聚焦优质客户群体,拓展机构客户 (17)(2)做服务:零售业务对接客户咨询需求,人力咨询结合程序化指导 (18)三、商业版图:经纪扎根,财富管理、信贷业务花开并蒂 (21)1、经纪业务:做大基础盘,盈利无关宏旨 (21)(1)竞争亮点:以优质服务取胜,物美价廉 (24)(2)嘉信理财交易收入呈逐年下降的趋势 (26)2、财富管理业务:伴随AUM平稳增长 (28)3、信贷业务:规模稳健增长、息差逐步扩大 (33)四、嘉信对国内券商的启示 (38)1、嘉信理财的成功之道:自身的优质基因 (38)2、嘉信理财的成功之道:嘉信成长背后的天时地利 (39)3、做大经纪业务仍具有十分重要的意义 (41)(1)对接互联网巨头,获取流量支持 (42)(2)主动降佣与提升综合服务水平并举,培养客户并伴随客户成长 (44)(3)做实财富管理是未来零售业务转型方向 (45)国内证券行业佣金率下行已是不可逆趋势,业务转型已成行业共识。

当前,佣金率方面,受行业价格战及竞争加剧影响,行业佣金率从2010年的千一下滑至2018Q1的万三,贴近成本价,佣金战虽然近期有缓和的趋势,但行业利润明显压缩。

受市场波动影响,经纪业务收入占比逐渐下降,根据中国证券业协会统计,131家证券公司2018H1实现营业收入1,265.72亿元,代理买卖证券业务净收入363.76亿元,占营收28.7%,较2016年同一时期下滑6.9个百分点。

案例研究:美林证券、嘉信理财与E*trade的竞争分析比较收藏发布者: 协作网编辑| 查看数: 377| 评论数: 0美林证券、嘉信理财(Charles Schwab)与E*Trade可以说是美国证券商中非常有特点的三家券商,它们有着各自不同的个性鲜明且都取得成功的经营模式,成为业界纷纷效仿的榜样。

他们在经营策略上有何差异?在一对一营销方面又有哪些值得借鉴的做法?下面就针对他们的经营模式及策略作一简要的剖析。

1.企业背景:(1)美林证券。

--美林证券成立于1885年,是全世界最大的全球性综合投资银行。

其资本额高达235亿美元,在《幸福》杂志全球500家大公司排名中,位列证券业第一。

美林证券1999会计年度的营业额为348.79亿美元,成长率为27%,并有26.18亿美元的赢利,约有1/3的营业额来自美国以外的地区。

(2)Charles Schwab)Charles Schwab在1974年成立之初,以较低的佣金、完全不提供任何投资分析信息作为业务出发点。

1975年美国取消统一佣金制后,在多数券商提高了佣金标准的同时,嘉信反其道而行,成为一个典型的折扣经纪商。

之后业务量稳定增长,从1977年到1983年,嘉信的客户数大幅成长了30倍,营业收入也由460万美元大幅成长到1.26亿美元。

1996年,嘉信领先各大券商推出了网上股票交易业务,以低廉得多的佣金价格和一定的信息咨询能力,迅速吸引了大量的客户。

2000年,嘉信的营业额为59亿美元,净收入达7.58亿美元。

到2001年,嘉信管理的资产近1万亿美元,是1996年的3倍多。

在股市大跌之前,每天平均有6000个新客户、5亿美元的资金加入。

目前嘉信理财分行的数目达到428个,作为一家从传统券商转战互联网的公司,现在已成为美国排名第一的网络券商。

该公司以相同的定位将业务推广到世界各地,包括加拿大、英国及亚洲大部分国家。

Charles Schwab在1999年度的营业额为47.13亿美元,成长率为39.1%,获利为5.9亿美元。

财富管理专题:嘉信理财的经验和启⽰财富管理专题:嘉信理财的经验和启⽰话题:⾏业发布时间:2018-11-12⼴发证券陈福,鲍淼,商⽥原题《财富管理专题:嘉信理财的经验和启⽰》为什么要研究嘉信理财国内证券⾏业佣⾦率下⾏已是不可逆趋势,业务转型已成⾏业共识。

当前,佣⾦率⽅⾯,受⾏业价格战及竞争加剧影响,⾏业佣⾦率从2010年的千⼀下滑⾄2018Q1的万三,贴近成本价,佣⾦战虽然近期有缓和的趋势,但⾏业利润明显压缩。

受市场波动影响,经纪业务收⼊占⽐逐渐下降,根据中国证券业协会统计,131家证券公司2018H1实现营业收⼊1,265.72亿元,代理买卖证券业务净收⼊363.76亿元,占营收28.7%,较2016年同⼀时期下滑6.9个百分点。

券商在同质化、存量竞争下谋求差异化发展。

券商转型财富管理业务已成为⾏业共性话题。

财富管理是证券⾏业未来的⼀块⼤蛋糕。

1)财富管理业务作为渠道、服务业务,具有轻资产、收益稳定的优点,有利于券商获得稳定且较⾼的ROE⽔平。

2)财富管理⾏业发展空间⼴阔。

根据招商银⾏私⼈银⾏报告显⽰,2017年我国居民个⼈可投资资产总额达165万亿元,⾦融产品投资⽐例有提升空间,⽬前⾦融产品投资⽐率仅占26%左右,2015年的美国便⾼达70%,随着居民理财与多元化资产配置意识的觉醒,“房住不炒”观念改变房地产市场增长预期,居民在⾦融资产的配置将逐步提升。

证券公司具有搭建财富管理平台的条件。

证券公司在渠道端、产品端、⼈才端等具备⼀定优势。

1)渠道端:经纪业务中以交易型业务为主,客户尚有庞⼤的财富管理潜能待挖掘或转化。

2)产品端:资管、⾃营、研究等部门在推⾏业务的过程中也积累了⼤量的公募、私募、保险资管等机构客户,汇聚产品信⼿拈来。

3)⼈才端:2017年末证券⾏业共有4.24万名执业投顾、2728名执业分析师,并且资管、⾃营和研发等部门均拥有⼤量专业的研究与交易⼈才储备,⼈才储备充沛,加以培训,易于转化为优质的投顾团队,为零售及机构客户提供⾼附加值的咨询服务。

企业高管家族信托案例:沃尔玛家族信托1. 案例背景沃尔玛是全球最大的零售商之一,由美国沃尔顿家族创立于1962年。

该家族在公司经营过程中逐渐形成了一种独特的治理结构,即家族信托。

沃尔玛家族信托是一个典型的企业高管家族信托案例,对于其他企业具有很强的代表性和启发性。

2. 案例过程2.1 家族治理结构调整在创办初期,沃尔玛由创始人山姆·沃尔顿及其子女共同经营。

然而,随着公司规模的不断扩大和继任者世代更替的到来,传统的家族经营模式面临着挑战。

为了确保公司能够持续稳定地发展,并避免因个人利益冲突而影响公司决策,沃尔顿家族决定引入家族信托。

2.2 设立家族信托基金为了实现自己对公司治理的控制,并确保长期稳定发展,沃尔顿家族成立了沃尔顿家族信托基金(Walton Family Trust)。

该基金由沃尔顿家族成员共同出资设立,旨在保护家族财富并提供长期战略指导。

2.3 委任受托人沃尔顿家族信托基金委任了一群受托人来管理和运营该基金。

这些受托人来自于家族内部以及外部独立专业人士,他们具备丰富的经验和专业知识,能够对公司进行有效管理和监督。

2.4 家族成员权益与公司治理沃尔顿家族信托基金持有沃尔玛公司的大量股份,并通过代表委任受托人的方式参与公司治理。

这种结构确保了家族成员在公司决策中发挥重要作用,同时也避免了个人利益对公司决策的干扰。

2.5 长期战略规划沃尔顿家族信托基金制定了长期战略规划,包括拓展国际市场、加强电子商务等方面的发展计划。

通过有效的资本配置和战略决策,沃尔玛得以在全球范围内实现持续增长,并保持了零售行业的领先地位。

3. 案例结果3.1 公司业绩稳步增长沃尔玛通过家族信托的引入,成功实现了公司治理结构的优化和家族成员权益的平衡。

公司业绩稳步增长,市值不断提升,成为全球最大的零售商之一。

3.2 家族财富传承与保护沃尔顿家族信托基金作为家族财富的管理者,确保了财富的传承与保护。

通过定期分红和投资回报,家族成员获得了可观的经济利益,并能够在公司治理中发挥影响力。

美国基金投顾发展对我国的启示徐逸楠张璇(长春工业大学吉林长春130012)摘要:基金投资顾问业务对应的财富管理模式是美国资本市场的重要参与者,美国投资顾问业务经历近80年的发展,在尝试、革新、优化过程中形成了当下颇为成熟的业务模式与形态。

我国于2019年正式推行基金投顾试点,基金投顾业务正处于发展初期,该文通过梳理美国投顾业务发展历程与特征,以嘉信理财作为案例,分析其投顾业务发展经验,最后针对现行我国基金投顾业务给出相应发展建议。

关键词:投资顾问基金投顾业务转型财富管理中图分类号:F832.51文献标识码:A文章编号:1672-3791(2022)07(b)-0142-03 Enlightenment of the Development of Fund Advisers in the UnitedStates to ChinaXU Yinan ZHANG Xuan(Changchun University of Technology,Changchun,Jilin Province,130012China)Abstract:The wealth management model corresponding to the fund investment consulting business is an important participant in the U.S.capital market.After nearly80years of development,the U.S.investment consulting business has formed a quite mature business model and form in the process of trial,innovation,optimization and upgrading. China officially launched the fund investment advisory pilot in2019,and the fund investment advisory business is in the early stage of development.This paper analyzes the development experience of the investment consulting busi‐ness in the United States by sorting out the development history and characteristics of the investment consulting business and taking Charles Schwab as a case.Finally,it gives the corresponding development suggestions for the current fund investment consulting business in China.Key Words:Investment consultant;Fund investment adviser;Business transformation;Wealth management1美国基金投顾业务发展历程美国基金投顾要追溯到20世纪30~40年代,因没有投顾业务相关明确法律,以投资顾问名义欺诈投资者致使投资者资金遭受损失的情况频繁发生。