fama三因素的ppt

- 格式:ppt

- 大小:1.42 MB

- 文档页数:14

fama三因素模型翻译完整版本⽂确定了股票和债券收益的五个常见风险因素。

股票市场有三个因素:⼀个总体的市场因素和与公司规模以及账⾯市值⽐有关的因素。

债券市场有两个因素。

与到期和违约风险有关。

由于股票市场的因素,股票回报有共同的变化,它们通过债券市场因素的共同变化与债券收益联系在⼀起。

除了低级的企业。

债券市场因素反映了债券收益率的共同变化。

最重要的。

这五个因素似乎解释了股票和债券的平均回报率。

1.介绍美国普通股平均收益的横截⾯与夏普⽐例β(1964)TLNTNER(1965)资产定价模型或BREEDEN(1979)等跨期资产消费定价模型的消费关系不⼤。

例如,ReigANUM(198 1)和布⾥登、吉本斯和LyZeNBER(1989)。

换句话说,在资产定价理论中没有特殊地位的变量显⽰了可靠的解释平均回报截⾯的能⼒。

经验确定的平均值变量的列表包括⼤⼩(ME,市值),杠杆率,收益/价格(E/P),和账⾯市值⽐(公司普通股的账⾯价值,BE,其市值,ME)。

例如班兹(1981)。

班达⾥(1988)。

巴苏(1983)。

还有罗森伯格、瑞德和Lanstein FAMA和法国(1992年)研究了股票平均收益的横截⾯中市场β、规模、E/P、杠杆和账⾯市值⽐共同作⽤。

他们发现,单独使⽤或与其他变量组合共同使⽤,β(股票收益在市场回报的回归中的斜率)⼏乎并不显著。

单独使⽤,⼤⼩,E/P,杠杆,和书对市场的股本有解释⼒。

在组合中,规模(ME)和账⾯市值⽐(BE/ME)似乎吸收杠杆和E的作⽤;最终结果是,两个经验确定的变量,规模以及账⾯市值⽐,很好地解释了在1963年⾄1990年期间纽约证券交易所、美国证券交易所和纳斯达克股票的平均回报的横截⾯。

本⽂以三种⽅式扩展了Fama和法国(1992年A)的资产定价测试。

(a)我们扩展了解释资产的范围。

在FAMA和法国(1992年A)中考虑的唯⼀资产是普通股。

如果市场⼀体化,单⼀模型也应该解释债券收益。

Fama—French三因素模型在上海股票市场的实证检验一、引言1952年现代投资理论的创始人Markowitz以效用最大化理论证明了风险与收益呈正相关关系,之后Sharp(1964)、Lintner(1965)和Mossin (1966)提出资本资产定价模型,进一步阐明在有效市场假设的前提下,资产的期望收益率主要取决于度量资产系统性风险的β系数,两者正向相关,并指出β系数是影响资产期望收益率的惟一因素。

之后的众多投资理论和模型也都证明了这一点。

这些理论和模型是否具有实际应用价值,取决于是否能够解释实际中的现象,为此国内外学者进行了大量的实证检验。

可以说,早期的实证检验也都支持该论点,如Black、Jensen和Scholes(1972)证明若市场投资组合是高效的,则β系数与期望收益率之间存在线性的正相关关系;Fama和MacBeth(1973)研究发现平均股票收益率与β系数之间的正相关关系成立。

但是,Roll(1977)对资本资产定价模型的实证检验提出了批评,他认为资产定价模型中的市场组合无法度量,因此β系数无法计算。

而且,自20世纪60年代开始,价值溢价、规模效应和日历效应等证券市场异象不断被证实,这也证明了资本资产定价模型并不是有效的。

1992年,Fama和French对美国股票市场进行实证研究发现,单靠β系数不足以解释美国股票收益率的波动,他们提出一个包括市场资产组合、公司规模和账面市值比在内的三因素模型,并在包括美国在内的12个世界主要证券市场上进行实证研究,证明公司规模和账面市值比因素对股票收益率的影响显著性很高。

Andy C.W. Chui和K.C.John Wei(1998)对香港、韩国、马来西亚、泰国和台湾五个新兴市场进行实证研究,同样也证明了三因素模型对股票收益率有显著的解释。

我国证券市场经过二十多年的发展,尤其是在股权分置改革之后,不管是上市公司数量还是资金规模都取得了巨大发展,因此,学者对我国证券市场的研究也越来越多。

在投资领域中,Fama-French三因子模型是一种用来解释资本市场回报的框架。

它由尤金·法马和肯尼斯·弗伦奇在1992年提出,通过对股票回报的解释和预测,构建了该模型。

Fama-French三因子模型是对传统资本资产定价模型(Capital Asset Pricing Model, CAPM)的一种扩展和完善,能够更准确地解释股票回报的波动和不确定性,对于投资者来说具有重要的指导意义。

让我们来看看Fama-French三因子模型中的三个因子都是什么。

第一个因子是市场风险,用市场回报率来衡量,其代表了整个市场的投资回报。

第二个因子是规模因子,用市值因子来衡量,其代表了小市值股票与大市值股票之间的回报差异。

第三个因子是价值因子,用账面市值比来衡量,其代表了高价值股票与低价值股票之间的回报差异。

这三个因子共同解释了股票回报的特征,可以更全面地分析股票投资的风险和收益。

接下来,让我们来具体探讨一下Fama-French三因子模型对投资的影响和意义。

通过引入市值和账面市值比这两个因子,模型能够更好地解释投资组合的回报,帮助投资者更好地进行资产配置和风险管理。

该模型的提出对投资组合的构建和管理提出了新的思路,不再局限于单一的市场风险,而是考虑了更多的因素,使投资组合更加多样化和稳健。

Fama-French三因子模型对于投资者来说,提供了一种更精准和有效的投资指导,能够帮助他们更好地理解和应对市场变化,获取更稳健的投资回报。

从个人的角度来看,对于Fama-French三因子模型我持一个积极的态度。

该模型的提出填补了传统资本资产定价模型的不足,使投资分析和决策更加科学和准确。

作为一名写手,我也希望通过撰写这篇文章,能够帮助更多的人了解Fama-French三因子模型,掌握更多的投资知识,从而在投资领域中取得更好的成绩。

Fama-French三因子模型是一个重要的投资工具和理论框架,对于投资者来说具有重要的指导意义。

标题:深度解读fama-french三因子模型一、引言在金融领域,股票收益率的波动一直是备受关注的话题。

Fama-French三因子模型是一种用来解释股票收益率波动的重要模型,对于投资者和学者来说具有重要意义。

本文将就Fama-French三因子模型进行深入探讨,并解释其在资本市场中的重要性和应用。

二、Fama-French三因子模型概述Fama-French三因子模型是由诺贝尔经济学奖得主尤金·法玛和肯尼思·弗伦奇于1993年提出的,用来描述股票收益率的波动情况。

该模型认为股票的超额收益率可由市场风险、公司规模和估值水平三个因子来解释。

其中,市场风险因子代表整体市场收益率对个股收益率的影响;公司规模因子代表公司规模对股票收益率的影响;估值水平因子则代表估值水平对股票收益率的影响。

通过这三个因子的组合,Fama-French三因子模型能够更准确地解释股票收益率的波动情况。

三、市场风险因子在Fama-French三因子模型中,市场风险因子起着至关重要的作用。

市场风险因子代表整体市场收益率对个股收益率的影响,反映了整体市场的变化对个股的影响程度。

通过对市场风险因子的分析,投资者可以更好地理解股票收益率的波动情况,从而进行更准确的风险控制和投资决策。

四、公司规模因子除了市场风险因子,Fama-French三因子模型中的公司规模因子也具有重要意义。

公司规模因子代表公司规模对股票收益率的影响,反映了小盘股和大盘股在市场中的表现差异。

通过对公司规模因子的分析,投资者可以更好地把握不同规模公司的投资机会,从而实现更好的投资回报。

五、估值水平因子Fama-French三因子模型中的估值水平因子也是不可忽视的一部分。

估值水平因子代表估值水平对股票收益率的影响,反映了股票的估值水平对其未来收益的影响程度。

通过对估值水平因子的分析,投资者可以更好地把握股票的估值情况,从而进行更准确的投资决策。

六、总结与回顾通过以上对Fama-French三因子模型的解释,我们可以看到该模型对股票收益率的解释能力非常强,能够更准确地解释股票收益率的波动情况。

Fama-French三因子计算过程说明Fama-French三因子计算过程说明姜国华、叶昕、饶品贵、祝继高(北京大学光华管理学院会计系,1000871)一、数据来源财务数据来源于CSMAR财务年报数据库。

数据区间:资产负债表自1990年起,利润及利润分配表自1990年起,财务状况变动表自1992年起,现金流量表自1998年起,资产减值准备表自2001年起。

市场回报数据来源于CSMAR中国证券市场交易数据库。

数据区间:上海A股从1990年12月19日起,深圳A股从1991年07月03日。

市场回报数据包括月个股回报、月市场回报、综合月市场回报三个数据集。

无风险利率我们使用的是中国人民银行公布的人民币三个月整存整取利率调整后得到的,即将三个月整存整取利率除以12。

二、数据处理过程11.财务数据只保留年末数(Sgnyea='B')2,剔除年初数(Sgnyea='A');然后按公司和按年度将资产负债表、利润及利润分配表和现金流量表合并。

市场回报数据剔除B股数据,并将所有特殊值替换为缺失值,最后按月份将月个股回报、月市场回报和综合月市场回报进行合并。

2.以个股第t-1年12月31日的权益账面价值与市场价值的比值(Book-to-market ratio,简称BM)和第t年4月30日的市场价值(简称SIZE)为依据,对第t年5月至第t+1年4月期间内的公司观测进行分组(每个月进行分组)。

分组方法如下:(1)按SIZE大小平均分为两组(Small组, Big组);(2)按BM从小到大分三组,即前30%(Growth组),中间40%(Neutral 组),后30%(Value组),共形成六个组,即Small Growth组, Small Neutral组, Small Value组, Big Growth组, Big Neutral组, Big Value 组。

个股的市场价值是指月个股总市值(Msmvttl),。

一、CAPM模型1.1模型CAPM(CapitalAssetPricingModel),资本资产定价模型。

模型形式为其中代表股票n的收益率;代表市场组合的收益率,在实践中可以用大盘收益率代替;代表无风险收益率,实践中可以用国债收益率代替;εnεn代表随机因素1.2模型求解显然,估计式中的需要回归,那么是在时序上回归还是在截面上回归呢?考虑截面回归,也就是等式左边是用某一天所有股票的,右边是某一天的大盘收益率。

但是某一天的大盘收益率是一个常数!这意味着拿一个变量与一个常量作回归,没有意义,因此应当是在时序上回归时序回归,也就是等式左边是用某一支股票在过去一段时间内(比如一年)每一天的,等式右边是大盘在同一时期每一天的,这样就避免了与常量回归的问题究其本质,只能在时序上回归的原因是对截面上的所有股票是一样的,因此只能在时序上回归1.3模型意义翻译一下模型:股票收益率只与大盘收益率相关,这种关系是线性的很显然,如果CAPM 模型是正确的,那么意味着选股是没有意义的——因为股票收益率只与大盘收益率相关,在截面上大盘收益率对所有股票是相同的,股票在截面上的收益率差异完全是由随机因素决定的。

这显然与实践中观察到的情况不符1.4误区首先,模型中是没有截距项(alpha)的!其次,CAPM模型在实践上并不正确!更不能作为炒股的指导!再次,CAPM模型的伟大之处在于其理论意义,也就是在满足一系列严苛的模型假设后,CAPM模型是正确的。

或者说,CAPM模型是理想市场环境下股市应有的样子二、Fama-French三因子模型1.1模型Fama-French三因子模型,模型形式为其中代表股票n的收益率;代表市场组合的收益率,在实践中可以用大盘收益率代替;代表无风险收益率,实践中可以用国债收益率代替;代表随机因素;SMB(smallminusbig)代表规模风险溢价(sizepremium),HML(highminuslow)代表价值风险溢价(valuepremium);截距代表定价错误(pricingerror),如果模型正确这项应与0无显著差异SMB跟HML的计算方式:先根据流通市值将股票分为1:1的大市值(B)和小市值(S)股票;根据账面市值比数据将股票分为3:4:3的高中低(H/M/L)三组;这样我们就有了2×3共计6种投资组合(SL/SM/SH/BL/BM/BH)。

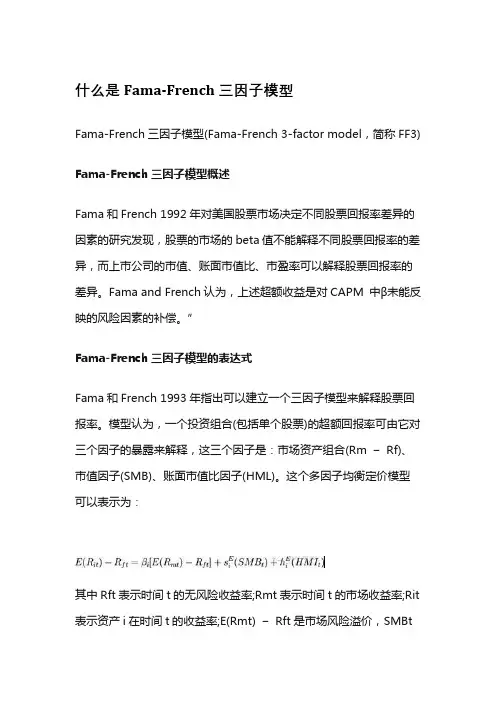

什么是Fama-French三因子模型Fama-French三因子模型(Fama-French 3-factor model,简称FF3)Fama-French三因子模型概述Fama和French 1992年对美国股票市场决定不同股票回报率差异的因素的研究发现,股票的市场的beta值不能解释不同股票回报率的差异,而上市公司的市值、账面市值比、市盈率可以解释股票回报率的差异。

Fama and French认为,上述超额收益是对CAPM 中β未能反映的风险因素的补偿。

”Fama-French三因子模型的表达式Fama和French 1993年指出可以建立一个三因子模型来解释股票回报率。

模型认为,一个投资组合(包括单个股票)的超额回报率可由它对三个因子的暴露来解释,这三个因子是:市场资产组合(Rm −Rf)、市值因子(SMB)、账面市值比因子(HML)。

这个多因子均衡定价模型可以表示为:其中Rft表示时间t的无风险收益率;Rmt表示时间t的市场收益率;Rit 表示资产i在时间t的收益率;E(Rmt) −Rft是市场风险溢价,SMBt为时间t的市值(Size)因子的模拟组合收益率,HMIt为时间t的账面市值比(book—to—market)因子的模拟组合收益率。

βi、si和hi分别是三个因子的系数,回归模型表示如下:Rit −Rft = ai + βi(Rmt −Rft) + siSMBt + hiHMIt + εitFama-French三因子模型的假设条件1、理论假设在探讨Fama—French三因子模型的应用时,是以“有限理性”理论假设为基础。

并在此基础上得出若干基本假定:(1)存在着大量投资者;(2)所有投资者都在同一证券持有期计划自己的投资资产组合;(3)投资者投资范围仅限于公开金融市场上交易的资产;(4)不存在证券交易费用(佣金和服务费用等)及税赋;(5)投资者们对于证券回报率的均值、方差及协方差具有相同的期望值;(6)所有投资者对证券的评价和经济局势的看法都一致。

Fama-French三因子模型原文1.介绍Fama-French三因子模型是由经济学家尤金·法马和肯尼思·法伦奇共同提出的资产定价模型,其目的是解释股票的超额收益。

该模型通过考虑市场因素、规模因素和价值因素来解释股票的超额回报,被视为是CAPM模型的一种扩展和完善。

2.市场因素市场因素是指股票的超额回报与整个市场的表现之间的关系。

Fama-French三因子模型将市场因素纳入考虑,认为股票的超额回报的一部分是由市场因素决定的。

股票的表现是受到整个市场的影响的,与市场的表现有一定的相关性。

3.规模因素规模因素是指公司的市值对股票的超额回报的影响。

Fama-French三因子模型认为,小市值股票和大市值股票之间存在着一定的回报差异,即小市值股票相对于大市值股票有更高的超额回报。

这一观点质疑了CAPM模型中忽视了市值因素对股票回报的影响。

4.价值因素价值因素是指股票的价格与公司的基本价值之间的关系。

Fama-French三因子模型认为,便宜的价值股相对于昂贵的成长股有更高的超额回报。

这一观点挑战了CAPM模型中忽视了公司基本价值对股票回报的影响。

5.三因子模型的优点Fama-French三因子模型相对于CAPM模型有一些显著的优点。

该模型考虑了更多的因素,更全面地解释了股票的超额回报。

该模型对于市值和公司基本价值因素的考量使得对股票回报的解释更加符合实际情况。

6.三因子模型的局限性然而,Fama-French三因子模型也存在一些局限性。

该模型对市场因素、规模因素和价值因素的权重并不是固定的,可能随市场情况的变化而发生变化。

该模型仍然无法完全解释股票的全部超额回报,仍需进一步的研究和探讨。

7.结论Fama-French三因子模型作为CAPM模型的一种扩展和完善,对股票的超额回报进行了更加全面和深入的解释,其更加符合实际情况的特点使得该模型在学术界和实践中得到了广泛的应用。

然而,该模型仍然存在一些局限性,需要进行进一步的研究和探讨。