投资学第6章风险厌恶与风险资产配置

- 格式:ppt

- 大小:1.48 MB

- 文档页数:49

![[经济学]ch06风险厌恶与风险资产的资本配置](https://uimg.taocdn.com/c70feae33186bceb18e8bb05.webp)

第6章风险厌恶与风险资产配置一、习题1.风险厌恶程度高的投资者会偏好哪种投资组合?a.更高风险溢价b.风险更高c.夏普比率更低d.夏普比率更高e.以上各项均不是答:e。

2.以下哪几个表述是正确的?a.风险组合的配置减少,夏普比率会降低b.借入利率越高,有杠杆时夏普比率越低c.无风险利率固定时,如果风险组合的期望收益率和标准差都翻倍,夏普比率也会翻倍d.风险组合风险溢价不变,无风险利率越高,夏普比率越高答:b项正确。

较高的借入利率是对借款人违约风险的补偿。

在没有额外的违约成本的完美市场中,这个增量值将与借款人违约选择权的价值相等。

然而,在现实中违约是有成本的,因此这部分的增量值会使夏普比率降低。

c项是不正确的,因为一个固定的无风险利率的预期回报增加一倍,风险溢价和夏普比率将增加一倍以上。

3.如果投资者预测股票市场波动性增大,股票期望收益如何变化?参考教材式(6-7)。

答:假设风险容忍度不变,即有一个不变的风险厌恶系数(A),则观察到的更大的波动会增加风险投资组合的最优投资方程(教材式6-7)的分母。

因此,投资于风险投资组合的比例将会下降。

4.考虑一个风险组合,年末现金流为70000美元或200000美元,两者概率相等。

短期国债利率为6%。

a.如果追求风险溢价为8%,你愿意投资多少钱?b.期望收益率是多少?c.追求风险溢价为12%呢?d.比较a和c的答案,关于投资所要求的风险溢价与售价之间的关系,投资者有什么结论?答:a.预期现金流入为(0.5×70000)+(0.5×200000)=135000(美元)。

风险溢价为8%,无风险利率为6%,则必要回报率为14%。

因此资产组合的现值为:135000/1.14=118421(美元)。

b.如果资产组合以118421美元买入,给定预期的收入为135000美元,则期望收益率E(r)满足:118421×[1+E(r)]=135000(美元)。

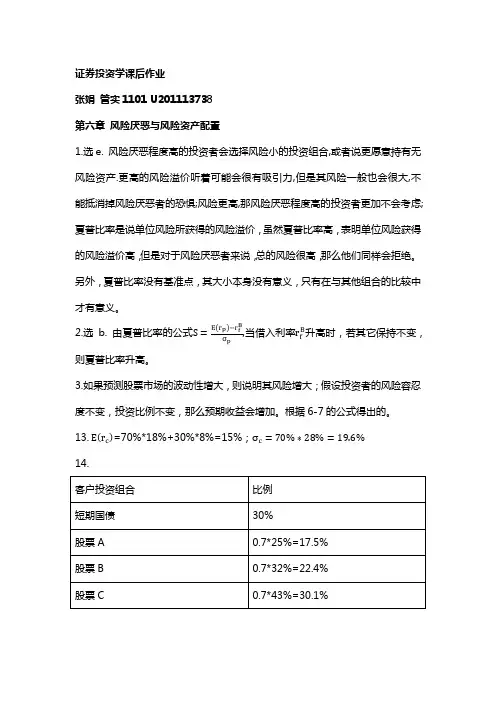

证券投资学课后作业张娟管实1101 U201113738第六章风险厌恶与风险资产配置1.选e. 风险厌恶程度高的投资者会选择风险小的投资组合,或者说更愿意持有无风险资产.更高的风险溢价听着可能会很有吸引力,但是其风险一般也会很大,不能抵消掉风险厌恶者的恐惧;风险更高,那风险厌恶程度高的投资者更加不会考虑;夏普比率是说单位风险所获得的风险溢价,虽然夏普比率高,表明单位风险获得的风险溢价高,但是对于风险厌恶者来说,总的风险很高,那么他们同样会拒绝。

另外,夏普比率没有基准点,其大小本身没有意义,只有在与其他组合的比较中才有意义。

2.选b. 由夏普比率的公式S=E(r p)−r f B,当借入利率r f B升高时,若其它保持不变,σp则夏普比率升高。

3.如果预测股票市场的波动性增大,则说明其风险增大;假设投资者的风险容忍度不变,投资比例不变,那么预期收益会增加。

根据6-7的公式得出的。

13. E(r c)=70%*18%+30%*8%=15%;σc=70%∗28%=19.6%14.15.我的报酬-波动比率为(0.18-0.8)/0.28=0.3571. 客户的报酬-波动比率和我的一样。

斜率为0.357117.a. y=0.8b. 标准差为22.4%18.当标准差不大于18%时,投资比例y<=0.18/0.28=0.6429,最大投资收益为0.6429*0.18+0.3571*0.08=0.1443=14.43%,其中A=3.5,解得y∗=0.3644,即36.44%投资于风险资产,19.y∗=E(r p)−r fAσP263.56%投资于无风险资产。

20. a. y∗=0.4578,即45.78%投资于股票,54.22%投资于短期国债。

b. y∗=0.3080,即30.8%投资于股票,69.2%投资于短期国债。

c.但投资者的风险厌恶程度相等时,风险越大,投资于无风险资产的比重变大。

21.a. 0.5b. 7.5%c. 标准差不超过12%,要想收益最大化,则令标准差为12%,算出y=0.12/0.15=0.822.y=0.5, E(r c)=0.5∗12%+0.5∗5%=8.5%23分别有两条无差异曲线与上面这条折线的上下部分相切。

风险厌恶与风险资产的资本配置

风险厌恶是指人们在面临风险决策时表现出对风险的不喜好或害怕情绪。

而风险资产是指具有一定风险的投资工具,如股票、期货等。

在资本配置中,一个投资者的风险厌恶程度将对其选择风险资产的比例产生影响。

一般来说,风险厌恶程度较高的投资者更倾向于选择低风险资产,以减少投资组合的整体风险。

然而,在实际的资本配置中,风险厌恶与风险资产的关系并非绝对。

有时候,风险厌恶更高的投资者可能会选择一定比例的风险资产,以获得更高的预期收益。

这是因为投资者通常会在风险与收益之间进行权衡,当预期收益足够高时,他们可能会承担一定的风险。

此外,风险厌恶程度也可能会因个体特征、投资目标、市场环境等因素而有所不同。

不同投资者对风险的承受能力和偏好也会导致他们在资本配置中选择不同的风险资产。

资本配置的目标是实现风险与收益之间的平衡,以追求最优的投资组合。

对于风险厌恶程度较高的投资者来说,他们可能更倾向于选择低风险资产,以保护资本并稳定收益。

而风险厌恶程度较低的投资者可能会更愿意承担一定的风险,以追求更高的预期收益。

在实际操作中,投资者可以通过分散投资、资产配置策略等方式来降低整体风险。

例如,通过在投资组合中同时持有多种资

产类别,投资者可以实现风险的分散,降低资本受到单一资产风险的影响。

总之,风险厌恶程度会影响投资者对风险资产的选择与资本配置。

在资本配置过程中,投资者需全面考虑自身的风险厌恶程度、预期收益目标以及市场环境等因素,以找到最适合自己的资本配置策略。