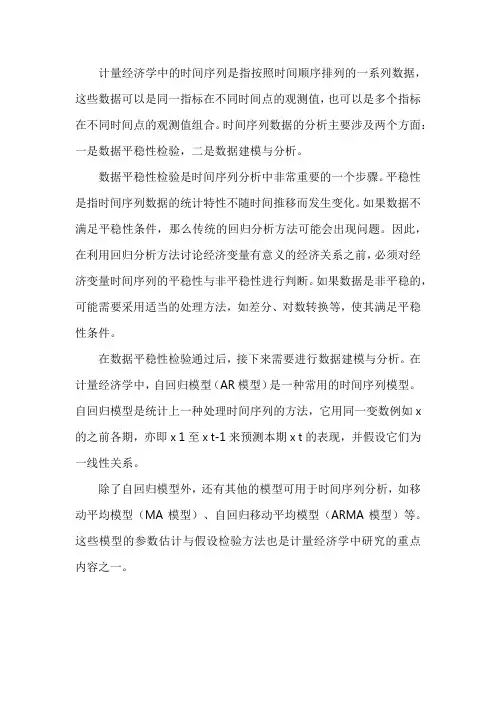

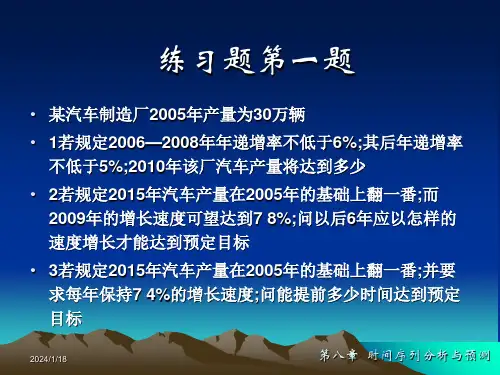

潘省初 中级计量经济学 第八章 时间序列分析概论

- 格式:ppt

- 大小:595.50 KB

- 文档页数:89

初计量经济学之时间序列分析1. 引言时间序列分析是计量经济学中的一个重要领域,研究的是时间序列数据的性质、模式和预测方法。

时间序列数据是按照时间顺序排列的一系列观测值,包括经济指标、股票价格、气象数据等。

时间序列分析可以帮助我们理解和预测经济现象的发展趋势,为政府和企业决策提供科学依据。

本文将介绍时间序列分析的基本概念、方法和应用。

首先,我们将介绍时间序列分析的基本步骤和基本假设。

然后,我们将介绍时间序列模型的常用类型,包括自回归模型(AR)、滑动平均模型(MA)和自回归滑动平均模型(ARMA)。

最后,我们将介绍时间序列的应用领域,包括经济预测、金融风险管理和气象预测。

2. 时间序列分析的基本步骤时间序列分析的基本步骤包括数据的收集和准备、数据的探索性分析、模型的选择和估计、模型的诊断和预测。

下面将对每个步骤进行详细介绍。

2.1 数据的收集和准备数据的收集和准备是时间序列分析的第一步。

我们需要收集时间序列数据,并进行数据清洗和预处理。

数据清洗包括删除缺失值、处理异常值和去除趋势。

数据预处理包括对数据进行平滑处理、差分和变换。

2.2 数据的探索性分析数据的探索性分析是时间序列分析的第二步。

我们需要对时间序列数据进行可视化和统计分析,以了解数据的基本性质和模式。

可视化方法包括绘制时间序列图、自相关图和偏自相关图。

统计分析方法包括计算统计指标、分析趋势、季节性和周期性。

2.3 模型的选择和估计模型的选择和估计是时间序列分析的第三步。

我们需要选择合适的时间序列模型,并进行参数估计。

常用的时间序列模型包括自回归模型(AR)、滑动平均模型(MA)、自回归滑动平均模型(ARMA)和季节性模型。

2.4 模型的诊断和预测模型的诊断和预测是时间序列分析的最后一步。

我们需要对模型进行诊断,检验模型的拟合程度和残差的平稳性、独立性和正态性。

然后,我们可以使用模型进行未来值的预测。

3. 时间序列模型时间序列模型是描述和预测时间序列数据的数学模型。

一.导 论1. 计量经济学和时间序列分析的区别与联系2. 时间序列分析的概念:时间序列分析(T i m e s e r i e s a n a l y s i s ) 是一种根据动态数据揭示系统动态结构和规律性的统计方法,是统计学的一个分支。

3. 时间序列分析的研究对象:时间序列数据 4. 时间序列分析的基本思想:样本推断根据系统的有限长度的运行记录(样本数据),建立能够比较精确地反映时间序列中所包含的动态依存关系的数学模型,并借以对系统的未来发展进行预报(时间序列预测)。

二.时间序列分析基础 1、随机过程(1)含义:在数学上,随机过程被定义为一组随机变量。

(2)特征:① 从顺序角度来看:随机过程是随机变量的集合;随机变量是随时间产生的,在任意时刻t ,总有随机变量X t 与之相对应;事物发展没有必然变化规律。

② 从数学角度看:不可用时间t 的函数确定的描述。

③ 从试验角度来看:不可重复。

(3)重要的随机过程 ①白噪声过程②随机游走过程:x t = x t -1 + u t 如果u t 为白噪声过程,则称x t 为随机游走过程。

(4)随机过程的平稳性随机过程的统计特征不随时间的推移而发生变化。

严平稳:随机过程中随机变量的任意子集的联合分布函数与时间无关。

宽平稳:∞<=+2),(k k t t x x Cov σ∞<=2)(σt x Var∞<=μ)(t x E直观的看,平稳的数据可以看作是一条围绕其均值上下波动的曲线。

(5)随机过程与时间序列:随机过程的一次实现称为时间序列随机过程的实现: 由随机变量组成的一个有序序列称为随机过程,记为{},t Y t T ∈,简记为Y t 。

其中,每一个元素Y t 都是随机变量。

将每一个元素的样本点按序排列,称为随机过程的一个实现,即时间序列数据,亦即样本。

2、差分方程的展开式子差分方程:变量当期值定义为它的前期和一个当期的随机扰动因素的函数。

计量经济学中的时间序列分析计量经济学是应用经济学中比较基础的分支,主要研究经济学中的定量分析和增长趋势。

其中,时间序列分析作为计量经济学重要的一部分,被广泛运用于宏观经济学中的经济周期、经济增长率、通货膨胀以及个人收入等诸多领域。

时间序列分析是计量经济学中一种基本的研究方法,主要使用统计学技术处理时间序列数据,得出未来预测、检验理论假设和描述历史趋势等信息。

时间序列数据的重要性在于,它们反映了一个经济变量随着时间推移的变化规律。

这些数据可以被用来研究经济变量展现的时间趋势和季节性变化等。

因此,时间序列分析在宏观经济的长期趋势研究、短期波动分析、周期特征查验和经济结构变革判断等方面有重要的应用。

在时间序列分析中,经济变量随着时间的推移体现的规律通常被归纳为趋势、季节性、循环、随机波动四个方面。

趋势是一个时间序列中最为基本的成分,反映一项宏观经济变量的长期变化趋势,其普遍存在的原因可能是技术进步、人口变动、自然要素影响等等因素。

而季节性则是一项经济变量随着时间的相对固定的短期变化,反映的是因为季节性因素的影响而生的波动现象。

循环则是周期波动的一种体现,代表着长达数年的经济波动和周期性变化。

随机波动是时间序列中不可预测的无法被规律分析的随机性波动成分。

这种波动通常受到一些令人难以预测的特殊事件的影响,比如自然灾害、政府重大决策等。

时间序列分析方法有很多种,其中包括经典的时间序列分析方法,如白噪声检验、趋势分析、季节性分析、循环分析等。

同时也包括新兴的技术,如自回归移动平均模型(ARMA)、广义自回归条件异方差模型(GARCH)、立方样条获取非线性趋势和神经网络等。

这些方法涉及的内容比较复杂,因此初学者在学习中需要认真掌握这些方法和工具,并理解它们在数据处理和预测中的应用和限制。

总结而言,计量经济学中的时间序列分析是经济变量随时间推移表现出来的一种基本变化规律的统计学分析方法。

在宏观经济分析、政策研究、市场营销等方面有着广泛的应用。

计量经济学中的时间序列是指按照时间顺序排列的一系列数据,这些数据可以是同一指标在不同时间点的观测值,也可以是多个指标在不同时间点的观测值组合。

时间序列数据的分析主要涉及两个方面:一是数据平稳性检验,二是数据建模与分析。

数据平稳性检验是时间序列分析中非常重要的一个步骤。

平稳性是指时间序列数据的统计特性不随时间推移而发生变化。

如果数据不满足平稳性条件,那么传统的回归分析方法可能会出现问题。

因此,在利用回归分析方法讨论经济变量有意义的经济关系之前,必须对经济变量时间序列的平稳性与非平稳性进行判断。

如果数据是非平稳的,可能需要采用适当的处理方法,如差分、对数转换等,使其满足平稳性条件。

在数据平稳性检验通过后,接下来需要进行数据建模与分析。

在计量经济学中,自回归模型(AR模型)是一种常用的时间序列模型。

自回归模型是统计上一种处理时间序列的方法,它用同一变数例如x 的之前各期,亦即x 1至x t-1来预测本期x t的表现,并假设它们为一线性关系。

除了自回归模型外,还有其他的模型可用于时间序列分析,如移动平均模型(MA模型)、自回归移动平均模型(ARMA模型)等。

这些模型的参数估计与假设检验方法也是计量经济学中研究的重点内容之一。

总之,计量经济学中的时间序列分析是一个相对独立且完整的领域,它为经济学、金融学等领域的研究提供了重要的方法论支持和实践指导。

计量经济学中级教程习题参考答案第一章 绪论1.1 一般说来,计量经济分析按照以下步骤进行:(1)陈述理论(或假说) (2)建立计量经济模型 (3)收集数据(4)估计参数 (5)假设检验 (6)预测和政策分析 1.2 我们在计量经济模型中列出了影响因变量的解释变量,但它(它们)仅是影响因变量的主要因素,还有很多对因变量有影响的因素,它们相对而言不那么重要,因而未被包括在模型中。

为了使模型更现实,我们有必要在模型中引进扰动项u 来代表所有影响因变量的其它因素,这些因素包括相对而言不重要因而未被引入模型的变量,以及纯粹的随机因素。

1.3 时间序列数据是按时间周期(即按固定的时间间隔)收集的数据,如年度或季度的国民生产总值、就业、货币供给、财政赤字或某人一生中每年的收入都是时间序列的例子。

横截面数据是在同一时点收集的不同个体(如个人、公司、国家等)的数据。

如人口普查数据、世界各国2000年国民生产总值、全班学生计量经济学成绩等都是横截面数据的例子。

1.4 估计量是指一个公式或方法,它告诉人们怎样用手中样本所提供的信息去估计总体参数。

在一项应用中,依据估计量算出的一个具体的数值,称为估计值。

如Y 就是一个估计量,1nii YYn==∑。

现有一样本,共4个数,100,104,96,130,则根据这个样本的数据运用均值估计量得出的均值估计值为5.107413096104100=+++。

第二章 经典线性回归模型2.1 判断题(说明对错;如果错误,则予以更正) (1)对 (2)对 (3)错只要线性回归模型满足假设条件(1)~(4),OLS 估计量就是BLUE 。

(4)错R 2 =ESS/TSS 。

(5)错。

我们可以说的是,手头的数据不允许我们拒绝原假设。

(6)错。

因为∑=22)ˆ(tx Var σβ,只有当∑2t x 保持恒定时,上述说法才正确。

2.2 应采用(1),因为由(2)和(3)的回归结果可知,除X 1外,其余解释变量的系数均不显著。

第八讲 平稳时间序列与单位根过程一、随机时间序列模型概述在严格意义上,随机过程{}t X 的平稳性是指这个过程的联合和条件概率分布随着时间t 的改变而保持不变。

在实践中,我们更关注弱意义上的平稳或者所谓的协方差平稳:2();();(,)t t t t j j E X Var X Cov X X μδδ+===显然20δδ=。

在本讲义中,平稳皆指协方差平稳。

当上述条件中的任意一个被违背时,则称{}t X 是非平稳的。

(一)平稳随机过程的例子 1、白噪声过程{}t ε:20()0;();(,)0,t t t t j j E Var Cov εεδεε+≠===2、AR(1)过程:011,11t t t y a a y a ε<-=++,{}t ε是白噪声过程为了验证上述过程满足平稳性条件,我们首先通过迭代得到:1111010t t i it ii i t t y a a a y a ε---===++∑∑。

接下来注意到,111)0(t i i t t E y a a a y -==+∑,进一步假设数据生成过程发生了很久,即t 趋于无穷大,则01)1(t a E y aμ-==;其次也有110()()t it i i t Var y Var a ε--==∑,当t 趋于无穷大时,21221()11()i t Var a a Var y εδ-=-=;最后,当t 趋于无穷大时,有:1211111111222 (1241)11121......(...)[()()][()()]s s t t s t s t t s t s t s t t s s s s s a a a a a E y y E a a a a μμδδεεεεεεε+-----------++--+++++++++++=== 关于AR(p)过程的平稳性,见附录。

3、MA(P)过程:11...pt t t p t y a a εεε--=+++,{}t ε是白噪声过程显然,任意有限阶MA 过程都是平稳的。

计量经济学中级教程习题参考答案第一章 绪论1.1 一般说来,计量经济分析按照以下步骤进行:(1)陈述理论(或假说) (2)建立计量经济模型 (3)收集数据(4)估计参数 (5)假设检验 (6)预测和政策分析1.2 我们在计量经济模型中列出了影响因变量的解释变量,但它(它们)仅是影响因变量的主要因素,还有很多对因变量有影响的因素,它们相对而言不那么重要,因而未被包括在模型中。

为了使模型更现实,我们有必要在模型中引进扰动项u 来代表所有影响因变量的其它因素,这些因素包括相对而言不重要因而未被引入模型的变量,以及纯粹的随机因素。

1.3 时间序列数据是按时间周期(即按固定的时间间隔)收集的数据,如年度或季度的国民生产总值、就业、货币供给、财政赤字或某人一生中每年的收入都是时间序列的例子。

横截面数据是在同一时点收集的不同个体(如个人、公司、国家等)的数据。

如人口普查数据、世界各国2000年国民生产总值、全班学生计量经济学成绩等都是横截面数据的例子。

1.4 估计量是指一个公式或方法,它告诉人们怎样用手中样本所提供的信息去估计总体参数。

在一项应用中,依据估计量算出的一个具体的数值,称为估计值。

如Y 就是一个估计量,1n ii Y Y n ==∑。

现有一样本,共4个数,100,104,96,130,则根据这个样本的数据运用均值估计量得出的均值估计值为5.1074130********=+++。

第二章 经典线性回归模型2.1 判断题(说明对错;如果错误,则予以更正)(1)对(2)对(3)错只要线性回归模型满足假设条件(1)~(4),OLS 估计量就是BLUE 。

(4)错R 2 =ESS/TSS 。

(5)错。

我们可以说的是,手头的数据不允许我们拒绝原假设。

(6)错。

因为∑=22)ˆ(t x Var σβ,只有当∑2t x 保持恒定时,上述说法才正确。

2.2 应采用(1),因为由(2)和(3)的回归结果可知,除X 1外,其余解释变量的系数均不显著。

第八章 时间序列的性质大多数经济数据特别是宏观经济数据为时间序列数据,所以对时间序列进行计量经济学分析在计量经济学中占有十分重要地位。

时间序列变量与横截面变量在性质上有很大不同。

比如,当两个时间序列变量是非平稳的时候,如果我们用其中之一对另一进行回归,往往都能得到从统计数据来看,较好的结果,但实际上,它们之间也许没有任何关系。

所以对通过对时间序列的样本值的分析来估计产生这个时间序列样本的随机过程的性质,对回归分析是十分重要的。

本章将就时间序列的平稳性问题和与此相联的单位根问题以及两个时间序列的协整问题展开讨论。

第一节 平稳的时间序列任何时间序列数据都可看成由一个随机过程产生的结果或者说是一个随机过程的一个实现:设n y y y ,,,21 为一随机时间序列,其中每一项都是随机的,则有关这一随机时间序列的观测值所组成的序列就是这一随机时间序列的一个实现或者说一个样本。

我们对时间序列的研究往往是根据随机时间序列的一个样本来推断随机时间序列总体的性质进而进行预测。

在前面的回归分析中,我们总假定解释变量是非随机的,但实际上大多数经济数据特别是宏观经济数据,由于其为时间序列数据的时候居多,在这种情况下,无论是被解释变量还是解释变量的观测数据往往可看作是随机时间序列的一个实现,从而使解释变量具有随机性,当解释变量与回归模型中的随机扰动项相关时,就出现了内生性问题,其解决方法已如前所述;当解释变量与回归模型中的随机扰动项无关时,解释变量即使是随机的,经典回归的有关结论仍然适用,但前提条件是模型设定正确。

然而,模型设定是否正确在相当程度上取决于时间序列的稳定特性。

例如,当回归模型中的变量一方面是时间序列,另一方面有的时间序列变量是平稳的而有的时间序列变量是非平稳的,那么,就会产生谬误回归,即回归模型的误设。

所以时间序列的平稳性分析不仅对时间序列本身十分重要而且对包括时间序列的经典回归分析十分重要。

因此讨论平稳的时间序列对整个计量经济学来说就显得十分必要了。