财务管理_净现金流量的计算

- 格式:pdf

- 大小:2.73 MB

- 文档页数:18

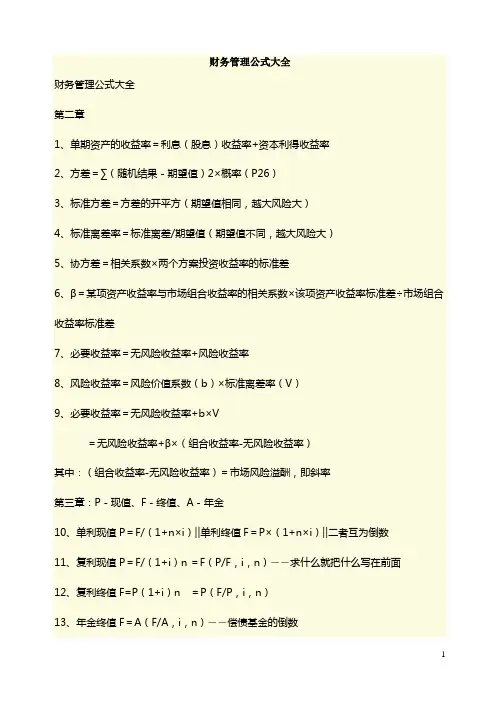

财务管理公式大全财务管理公式大全第二章1、单期资产的收益率=利息(股息)收益率+资本利得收益率2、方差=∑(随机结果-期望值)2×概率(P26)3、标准方差=方差的开平方(期望值相同,越大风险大)4、标准离差率=标准离差/期望值(期望值不同,越大风险大)5、协方差=相关系数×两个方案投资收益率的标准差6、β=某项资产收益率与市场组合收益率的相关系数×该项资产收益率标准差÷市场组合收益率标准差7、必要收益率=无风险收益率+风险收益率8、风险收益率=风险价值系数(b)×标准离差率(V)9、必要收益率=无风险收益率+b×V=无风险收益率+β×(组合收益率-无风险收益率)其中:(组合收益率-无风险收益率)=市场风险溢酬,即斜率第三章:P-现值、F-终值、A-年金10、单利现值P=F/(1+n×i)‖单利终值F=P×(1+n×i)‖二者互为倒数11、复利现值P=F/(1+i)n=F(P/F,i,n)――求什么就把什么写在前面12、复利终值F=P(1+i)n =P(F/P,i,n)13、年金终值F=A(F/A,i,n)――偿债基金的倒数偿债基金A=F(A/F,i,n)14、年金现值P=A(P/A,i,n)――资本回收额的倒数资本回收额A=P(A/P,i,n)15、即付年金终值F=A〔(F/A,i,n+1)-1〕――年金终值期数+1系数-116、即付年金现值P=A〔(P/A,i,n-1)+1〕――年金现值期数-1系数+17、递延年金终值F=A(F/A,i,n)――n表示A的个数18、递延年金现值P=A(P/A,i,n)×(P/F,i,m)先后面的年金现再前面的复利现19、永续年金P=A/i20、内插法瑁老师口诀:反向变动的情况比较多同向变动:i=最小比+(中-小)/(大-小)(最大比-最小比)反向变动:i=最小比+(大-中)/(大-小)(最大比-最小比)21、实际利率=(1+名义/次数)次数-1股票计算:22、本期收益率=年现金股利/本期股票价格23、不超过一年持有期收益率=(买卖价差+持有期分得现金股利)/买入价持有期年均收益率=持有期收益率/持有年限24、超过一年=各年复利现值相加(运用内插法)25、固定模型股票价值=股息/报酬率――永续年金26、股利固定增长价值=第一年股利/(报酬率-增长率)债券计算:27、债券估价=每年利息的年金现值+面值的复利现值28、到期一次还本=面值单利本利和的复利现值29、零利率=面值的复利现值30、本期收益率=年利息/买入价31、不超过持有期收益率=(持有期间利息收入+买卖价差)/买入价持有期年均收益率=持有期收益率/持有年限(按360天/年)32、超过一年到期一次还本付息=√(到期额或卖出价/买入价)(开持有期次方)33、超过一年每年末付息=持有期年利息的年金现值+面值的复利现值与债券估价公式一样,这里求的是i,用内插法第四章:34、固定资产原值=固定资产投资+资本化利息35、建设投资=固定资产投资+无形资产投资+其他36、原始投资=建设投资+流动资产投资37、项目总投资=原始投资+资本化利息项目总投资=固定资产投资+无形资产投资+其他+流动资产投资+资本化利息38、本年流动资金需用数=该年流动资产需用数-该年流动负债需用数39、流动资金投资额=本年流动资金需用数-截至上年的流动资金投资额=本年流动资金需用数-上年流动资金需用数40、经营成本=外购原材料+工资福利+修理费+其他费用=不包括财务费用的总成本费用-折旧-无形和开办摊销单纯固定资产投资计算:41、运营期税前净现金流量=新增的息税前利润+新增的折旧+回收残值42、运营期税后净现金流量=税前净现金流量-新增的所得税完整工业投资计算:43、运营期税前净现金流量=税前利息+折旧+摊销+回收-运营投资44、运营期税后净现金流量=息税前利润(1-所得税率)+折旧+摊销+回收-运营投资更新改造投资计算:45、建设期净现金流量=-(新固投资-旧固变现)46、建设期末的净现金流量=旧固提前报废净损失递减的所得税47、运营期第一年税后净现金流量=增加的息税前利润(1-所得税率)+增加的折旧+旧固提前报废净损失递减的所得税48、运营期税后净现金流量=增加的息税前利润(1-所得税率)+增加的折旧+(新固残值-旧固残值)建设期为0,使用公式45、47、48--;建设期不为0,使用公式45、46、48静态指标计算:投资回收期PP/PP`、投资收益率ROI49、不包括建设期的回收期=原始投资合计/投产后每年相等的净现金流量50、包括件设计的回收期=不包括建设期的回收期+建设期51、包括建设期的回收期=最后一个累计负值的年份+|最后一个累计负值|/下年净现金流量52、投资收益率=息税前利润/项目总投资动态指标计算:净现值NPV、净现值率NPVR、获利指数PI、内部收益率IRR53、净现值=NCF0+净现金流量的复利现值相加54、净现金流量相等,净现值=NCF0+净现金流量的年金现值55、终点有回收,净现值=NCF0+净现金流量n-1的年金现值+净现金流量n的复利现值或=NCF0+净现金流量n的年金现值+回收额的复利现值54、建设期不为0的时候,按递延年金来理解55、净现值率=项目的净现值/|原始投资的现值合计|56、获利指数=投产后净现金流量的现值合计/原始投资的现值合计,或=1+净现值率57、(P/A,IRR,n)=原始投资/投产后每年相等的净现金流量NPV、NPVR、PI、IRR 四指标同向变动第五章:58、基金单位净值=基金净资产价值总额/基金单位总份数59、基金认购价(卖出价)=基金单位净值+首次认购费60、基金赎回价(买入价)=基金单位净值+基金赎回费61、基金收益率=(年末持有份数×年末净值-年初持有分数×年初净值)/(年初持有分数×年初净值)――(年末-年初)/年初62、认股权证价值=(股票市价-认购价格)×每份认股权证可认购股数63、附权认股权价值=(附权股票市价-新股认购价)/(1+每份认股权证可认购股数)64、除权认股权价值=(除权股票市价-新股认购价)/每份认股权证可认购股数65、转换比率=债券面值/转换价格=股票数/可转换债券数66、转换价格=债券面值/转换比率第六章:现金管理:67、机会成本=现金持有量×有价证券利率(或报酬率)68、最佳现金持有量Q=√2×需要量×固定转换成本/利率(开平方)69、最低现金管理相关成本TC=√2×需要量×固定转换成本×利率(开平方),持有利率在下,相关利率在上70、转换成本=需要量/Q×每次转换成本71、持有机会成本=Q/2×利率72、有价证券交易次数=需要量/Q73、有价证券交易间隔期=360/次数74、分散收帐收益净额=(分散前应收投资-分散后应收投资)×综合资金成本率-增加费用――小于0不宜采用应收账款管理:75、应收账款平均余额=年赊销额/360×平均收帐天数76、维持赊销所需资金=应收平均余额×变动成本/销售收入77、应收机会成本=维持赊销所需资金×资金成本率存货管理:78、经济进货批量Q=√2×年度进货量×进货费用/单位储存成本(开平方)79、经济进货相关总成本T=√2×年度进货量×进货费用×单位储存成本(开平方)80、平均占用资金W=进货单价×Q/281、最佳进货批次N=进货量/Q82、存货相关总成本=进货费用+储存成本83、试行数量折扣时,存货相关总成本=进货成本+进货费用+储存成本84、允许缺货的经济进货批量=√2×(存货需要量×进货费用/储存成本)×〔(储存+缺货)/缺货成本〕(开平方)85、平均缺货量=允许缺货进货批量×〔(储存/(储存+缺货)允许缺货:经济量Q×缺货在下;平均量储存在上86、再订货点=每天消耗原始材料数量(原始材料使用率)×在途时间87、订货提前期=预期交货期内原材料使用量/原材料使用率)88、保险储备量=1/2×(最大耗用×最长提前期-正常量×正常提前期)89、保险储备下的再订货点=再订货点+保险储备量第七章:90、对外筹资需要量=〔(随收入变动的资产-随收入变动的负债)/本期收入〕×收入增加值-自留资金91、资金习性函数y=a+bx92、高低点法:b=(最高收入对应资金占用-最低收入对应资金占用)/(最高收入-最低收入)93、回归直线法:结合P179页例题中的表格和数字来记忆a=(∑x2∑y-∑x∑xy)/[n∑x2-(∑x)2]b=(n∑xy-∑x2∑y)/[n∑x2-(∑x)2]――注意,a、b的分子一样=(∑y-na)/∑x普通股筹资:94、规定股利筹资成本=每年股利/筹资金额(1-筹资费率)95、固定增长率筹资成本=〔第一年股利/筹资金额(1-筹资费率)〕+增长率96、资本资产定价模型K=无风险收益率+β(组合收益率+无风险收益率)97、无风险+风险溢价法K=无风险收益率+风险溢价留存收益筹资:无筹资费率98、股利固定筹资成本=每年股利/筹资金额99、固定增长率筹资成本=(第一年股利/筹资金额)+增长率负债筹资:有低税效应100、长期借款筹资成本=年利息(1-所得税率)/筹资总额(1-筹资费率)101、融资租赁:后付租金用年资本回收额公式,先付租金用即付年金现值公式102、补偿性余额实际利率=名义利率/(1-补偿性余额比例)103、贴现贷款实际利率=利息/(贷款金额-利息)104、加息贷款实际利率=贷款额×利息率/贷款额÷2105、现金折扣成本=折扣百分比/1-折扣百分比)×360/(信用期-折扣期)信用期指最长付款期,折扣期指折扣百分比对应的天数第八章:综合资金成本的公式参考第七章106、筹资总额分界点=某筹资方式成本分界点/该筹资方式所占比重杠杆公式:107、边际贡献M=销售收入px-变动成本bx=单位边际贡献m×产销量x108、息税前利润EBIT=边际贡献M-固定成本a固定成本和变动成本中不应包括利息费用109、经营杠杆=M/EBIT=M/(M-a)110、财务杠杆=EBIT/(EBIT-利息I)111、复合杠杆=经营杠杆×财务杠杆=M/(EBIT-I-融资租赁租金)112、每股收益无差别点法:每股收益的计算方法参见教材P229例8-12113、瑁老师总结的每股利润无差别点公式EBIT加线=(股方案股数×债方案利息-债方案股数×股方案利息)/(股方案股数-债方案股数)114、公司价值=长期债务现值+公司股票现值115、公司股票现值=(M-I)(1-T)/普通股资金成本率普通股资金成本率见公式95、96、97第十章:本章公式需与例题结合记忆116、成本的弹性预算=固定成本预算+Σ(单位变动成本预算×预计业务量)日常业务预算之一销售预算的编制公式:117、预计销售收入=预计单价×预计销售量118、预计销项税额=预计销售总额×增值税税率119、含税销售收入=117预计销售收入+118预计销项税额120、第一期经营现金收入=该期含税销售收入×比率+该期回收以前的应收账款121、某期经营现金收入=该期含税销售收入×收现率+前期剩余应收121、预算期末应收账款余额=期初应收余额+含税销售收入合计-经营期现金收入合计日常业务预算之二生产预算的编制公式:122、预计生产量=预计销售量+预计期末存货-预计期初存货日常业务预算之三直接材料预算的编制公式:123、某产品耗用某直接材料需用量=某产品耗用该材料的消耗定额(已知)×预计产量124、某材料直接采购量=123预计需用量+期末库存-期初库存125、某材料采购成本=该材料单价×124预计采购量126、预计采购金额=125采购成本+进项税额127、采购现金支出=某期预计采购金额×付现率+前期剩余应付128、预算期末应付账款余额=期初应付余额+预计采购金额合计-预计采购支出合计日常业务预算之四应交税金及附加预算的编制公式:129、应交税金及附加=130营业税金及附加+增值税130、营业税金及附加=营业税+消费税+资源税+城建税+教育费附加注:城建税+教育费附加=(营业税+消费税+增值税)×税率日常业务预算之五直接人工预算的编制公式:131、某产品直接人工工时=单位产品工时定额(已知)×产量132、某产品耗用直接工资=单位工时工资率(已知)×131该产品直接人工工时总数133、某产品其他直接费用=132某产品耗用直接工资×计提标准(已知)134、某产品直接人工成本=132某产品耗用直接工资+133某产品其他直接费用135、直接人工成本现金支出=直接工资总额+其他直接费用总额日常业务预算之六制造费用预算的编制公式:136、变动性制造费用预算分配率=制造费用预算总额(已知)/Σ直接人工工时总数137、变动性制造费用现金支出=变动性制造费用预算分配率×131直接人工工时138、固定性制造费用现金支出=固定性制造费用-年折旧费139、制造费用现金支出=137变动性制造费用+138固定性制造费用日常业务预算之七产品成本预算的编制公式:140、单位生产成本=141单位直接材料成本+142单位直接人工成本+143单位变动性制造费用141、单位耗用直接材料成本=平均采购单价×平均单位耗用材料数量142、单位产品直接人工成本=平均单位工时直接人工成本×平均产品工时定额143、单位变动性制造费用制造费用=136变动性制造费用预算分配率×平均产品工时定额144、直接材料成本=全部直接材料成本+耗用直接人工成本+耗用变动性制造费用145、耗用某直接材料成本=141单位耗用直接材料成本×产量146、产品生产成本=本期发生生产成本+在产品期初余额-在产品期末余额147、产品销售成本=146产品生产成本+产成品期初余额-产成品期末余额日常业务预算之九销售费用预算的编制公式:148、变动性销售费用现金支出=单位变动性销售费用分配额×预计销售量日常业务预算之十管理费用预算的编制公式:149、管理费用现金支出=管理费用-年折旧-年摊销现金预算公式:150、可运用现金=期初现金余额+121经营现金收入151、经营现金支出=144直接材料+135直接人工+139制造费用+148销售费用+149管理费用+129税金及附加+预交所得税+预分股利152、现金支出合计=151经营现金支出+资本性现金支出153、现金余缺=150可运用现金合计-152现金支出合计154、资金筹措及运用=短期借款+普通股+债券-短期借款利息-长期借款利息-债券利息-归还贷款-购买有价证券155、期末现金余额=现金余缺+154资金筹措及运用第十一章:156、成本变动额=实际责任成本-预算责任成本(注意教材P328例1上面的那句话)157、成本变动率=156成本变动额/预算责任成本(费用的计算方法一致)157、利润中心边际贡献总额=销售收入总额-变动成本总额158、利润中心责任人可控利润总额=157边际贡献总额-责任人可控固定成本159、利润中心可控利润总额=158责任人可控利润总额-责任人不可控固定成本160、公司利润总额=159利润中心可控利润总额-公司不可分摊的费用投资中心考核指标:161、投资利润率=利润/投资额投资额是投资中心的总资产扣除负债后的余额,即净资产,也就是所有者权益。

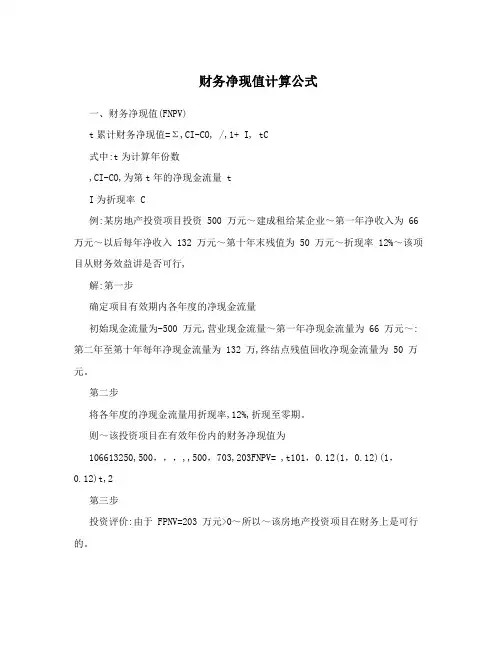

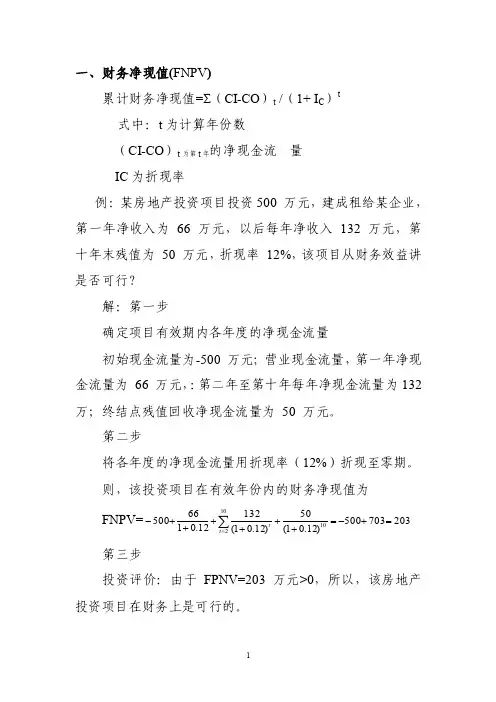

财务净现值计算公式一、财务净现值(FNPV)t累计财务净现值=Σ,CI-CO, /,1+ I, tC式中:t为计算年份数,CI-CO,为第t年的净现金流量 tI为折现率 C例:某房地产投资项目投资 500 万元~建成租给某企业~第一年净收入为 66 万元~以后每年净收入 132 万元~第十年末残值为 50 万元~折现率 12%~该项目从财务效益讲是否可行,解:第一步确定项目有效期内各年度的净现金流量初始现金流量为-500 万元,营业现金流量~第一年净现金流量为 66 万元~:第二年至第十年每年净现金流量为 132 万,终结点残值回收净现金流量为 50 万元。

第二步将各年度的净现金流量用折现率,12%,折现至零期。

则~该投资项目在有效年份内的财务净现值为106613250,500,,,,,500,703,203FNPV= ,t101,0.12(1,0.12)(1,0.12)t,2第三步投资评价:由于 FPNV=203 万元>0~所以~该房地产投资项目在财务上是可行的。

6.2.6 establishing construction site welding secondary, secondary electrode consisted of Rod piled up, welding rod ovens, incubators, thermometers, hygrometers and backing of electrodes, receiving, payment and recovery system. And person responsible for the secondary database.6.2.7 construction welding machines, grinding machines, plasma cutting machine tool experience is qualified. 6.2.8 welding electrodes, welding wire selection in line with national and industry standards requirements, welding material welding materials quality manual should be provided,its chemical composition, mechanical properties and other indicators should conform to the requirements of the relevant standards, appearance may not have defects such as corrosion, unqualified products cannot be used. 6.2.9 electrode, flux drying before use according to the regulations, and should be kept dry during use, wires should be removed before using the surface oil, rust, etc. Electrodes must not fall off,no rust spots and obvious cracks. 6.3 6.3.1 electrode electrodeselection and management list trumpeter argon arc welding electrode arc welding of steel 10# E4303 J427 H08Mn2SiA 20# E4303 J427 H08Mn2SiA Q235-A E4303 J422, H08Mn2SiA 304 E308 A102 H0Cr21Ni10 316L E00-19 A002H00Cr21Ni10 321 E347 A137 H0Cr21Ni10Ti 1 5Cr ... (2) the purity of argon carbon steel and alloy steel pipe shall not be less than 99.9%. (3) the welding field wind-proof, rain-proof measures must be taken, when the relative humidity is greater than 90%, when the wind speed is greater than 2m/s, do not allow application of argon arc welding, when the wind speed is greater than 8M/s, do not allow the application of arc welding.Welding shall not be less than 0 ? ambient temperature. (4) prior to welding, you should review the lip size, meet the requirements before they二、财务内部收益率,FIRR,ntFIRR,(CI,CO)t/(1,FIRR),0, t,0净现值编辑净现值是指一个项目预期实现的现金流入的现值与实施该项计划的现金支出的差额。

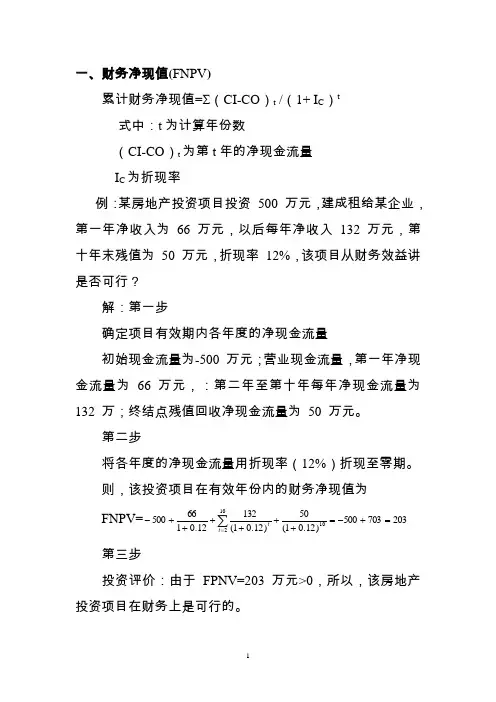

一、财务净现值(FNPV )累计财务净现值=Σ(CI-CO )t /(1+ I C )t式中:t 为计算年份数(CI-CO )t 为第t 年的净现金流量I C 为折现率例:某房地产投资项目投资 500 万元,建成租给某企业,第一年净收入为 66 万元,以后每年净收入 132 万元,第十年末残值为 50 万元,折现率 12%,该项目从财务效益讲是否可行?解:第一步确定项目有效期内各年度的净现金流量初始现金流量为-500 万元;营业现金流量,第一年净现金流量为 66 万元,:第二年至第十年每年净现金流量为 132 万;终结点残值回收净现金流量为 50 万元。

第二步将各年度的净现金流量用折现率(12%)折现至零期。

则,该投资项目在有效年份内的财务净现值为 FNPV=203703500)12.01(50)12.01(13212.016650010102=+-=++++++-∑=t t 第三步投资评价:由于 FPNV=203 万元>0,所以,该房地产投资项目在财务上是可行的。

二、财务内部收益率(FIRR )0)1/()(0=+-=∑=t nt FIRR t CO CI FIRR净现值编辑净现值是指一个项目预期实现的现金流入的现值与实施该项计划的现金支出的差额。

净现值为正值的项目可以为股东创造价值,净现值为负值的项目会损害股东价值。

中文名净现值外文名Net Present Value简 称NPV公 式NPV=∑(CI -CO)/(1+i)^t1概念解释编辑英文:The net present value of a project is the present value of current and future benefit minus the present value of current and future costs.在项目计算期内,按行业基准折现率或其他设定的折现率计算的各年净现金流量现值的代数和。

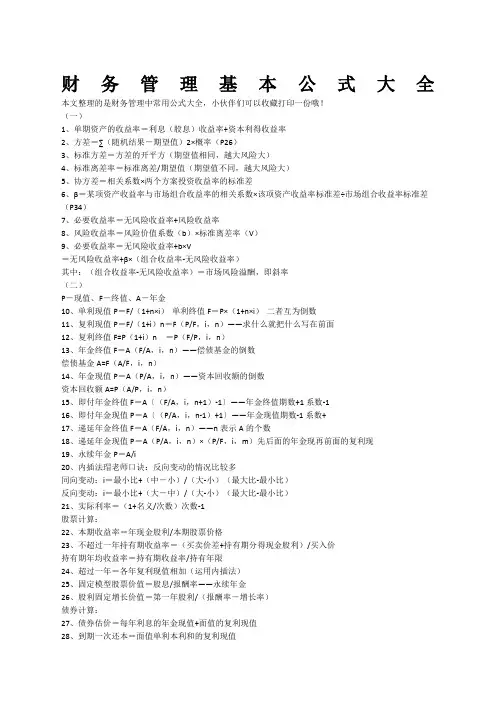

财务管理基本公式大全本文整理的是财务管理中常用公式大全,小伙伴们可以收藏打印一份哦!(一)1、单期资产的收益率=利息(股息)收益率+资本利得收益率2、方差=∑(随机结果-期望值)2×概率(P26)3、标准方差=方差的开平方(期望值相同,越大风险大)4、标准离差率=标准离差/期望值(期望值不同,越大风险大)5、协方差=相关系数×两个方案投资收益率的标准差6、β=某项资产收益率与市场组合收益率的相关系数×该项资产收益率标准差÷市场组合收益率标准差(P34)7、必要收益率=无风险收益率+风险收益率8、风险收益率=风险价值系数(b)×标准离差率(V)9、必要收益率=无风险收益率+b×V=无风险收益率+β×(组合收益率-无风险收益率)其中:(组合收益率-无风险收益率)=市场风险溢酬,即斜率(二)P-现值、F-终值、A-年金10、单利现值P=F/(1+n×i)‖单利终值F=P×(1+n×i)‖二者互为倒数11、复利现值P=F/(1+i)n=F(P/F,i,n)――求什么就把什么写在前面12、复利终值F=P(1+i)n=P(F/P,i,n)13、年金终值F=A(F/A,i,n)――偿债基金的倒数偿债基金A=F(A/F,i,n)14、年金现值P=A(P/A,i,n)――资本回收额的倒数资本回收额A=P(A/P,i,n)15、即付年金终值F=A〔(F/A,i,n+1)-1〕――年金终值期数+1系数-116、即付年金现值P=A〔(P/A,i,n-1)+1〕――年金现值期数-1系数+17、递延年金终值F=A(F/A,i,n)――n表示A的个数18、递延年金现值P=A(P/A,i,n)×(P/F,i,m)先后面的年金现再前面的复利现19、永续年金P=A/i20、内插法瑁老师口诀:反向变动的情况比较多同向变动:i=最小比+(中-小)/(大-小)(最大比-最小比)反向变动:i=最小比+(大-中)/(大-小)(最大比-最小比)21、实际利率=(1+名义/次数)次数-1股票计算:22、本期收益率=年现金股利/本期股票价格23、不超过一年持有期收益率=(买卖价差+持有期分得现金股利)/买入价持有期年均收益率=持有期收益率/持有年限24、超过一年=各年复利现值相加(运用内插法)25、固定模型股票价值=股息/报酬率――永续年金26、股利固定增长价值=第一年股利/(报酬率-增长率)债券计算:27、债券估价=每年利息的年金现值+面值的复利现值28、到期一次还本=面值单利本利和的复利现值29、零利率=面值的复利现值30、本期收益率=年利息/买入价31、不超过持有期收益率=(持有期间利息收入+买卖价差)/买入价持有期年均收益率=持有期收益率/持有年限(按360天/年)32、超过一年到期一次还本付息=√(到期额或卖出价/买入价)(开持有期次方)33、超过一年每年末付息=持有期年利息的年金现值+面值的复利现值与债券估价公式一样,这里求的是i,用内插法(三)34、固定资产原值=固定资产投资+资本化利息35、建设投资=固定资产投资+无形资产投资+其他36、原始投资=建设投资+流动资产投资37、项目总投资=原始投资+资本化利息项目总投资=固定资产投资+无形资产投资+其他+流动资产投资+资本化利息38、本年流动资金需用数=该年流动资产需用数-该年流动负债需用数39、流动资金投资额=本年流动资金需用数-截至上年的流动资金投资额=本年流动资金需用数-上年流动资金需用数40、经营成本=外购原材料+工资福利+修理费+其他费用=不包括财务费用的总成本费用-折旧-无形和开办摊销单纯固定资产投资计算:41、运营期税前净现金流量=新增的息税前利润+新增的折旧+回收残值42、运营期税后净现金流量=税前净现金流量-新增的所得税完整工业投资计算:43、运营期税前净现金流量=税前利息+折旧+摊销+回收-运营投资44、运营期税后净现金流量=息税前利润(1-所得税率)+折旧+摊销+回收-运营投资更新改造投资计算:45、建设期净现金流量=-(新固投资-旧固变现)46、建设期末的净现金流量=旧固提前报废净损失递减的所得税47、运营期第一年税后净现金流量=增加的息税前利润(1-所得税率)+增加的折旧+旧固提前报废净损失递减的所得税48、运营期税后净现金流量=增加的息税前利润(1-所得税率)+增加的折旧+(新固残值-旧固残值)建设期为0,使用公式45、47、48--;建设期不为0,使用公式45、46、48静态指标计算:投资回收期PP/PP`、投资收益率ROI49、不包括建设期的回收期=原始投资合计/投产后每年相等的净现金流量50、包括件设计的回收期=不包括建设期的回收期+建设期51、包括建设期的回收期=最后一个累计负值的年份+|最后一个累计负值|/下年净现金流量52、投资收益率=息税前利润/项目总投资动态指标计算:净现值NPV、净现值率NPVR、获利指数PI、内部收益率IRR53、净现值=NCF0+净现金流量的复利现值相加54、净现金流量相等,净现值=NCF0+净现金流量的年金现值55、终点有回收,净现值=NCF0+净现金流量n-1的年金现值+净现金流量n的复利现值或=NCF0+净现金流量n的年金现值+回收额的复利现值54、建设期不为0的时候,按递延年金来理解55、净现值率=项目的净现值/|原始投资的现值合计|56、获利指数=投产后净现金流量的现值合计/原始投资的现值合计,或=1+净现值率57、(P/A,IRR,n)=原始投资/投产后每年相等的净现金流量NPV、NPVR、PI、IRR四指标同向变动(四)58、基金单位净值=基金净资产价值总额/基金单位总份数59、基金认购价(卖出价)=基金单位净值+首次认购费60、基金赎回价(买入价)=基金单位净值+基金赎回费61、基金收益率=(年末持有份数×年末净值-年初持有分数×年初净值)/(年初持有分数×年初净值)――(年末-年初)/年初62、认股权证价值=(股票市价-认购价格)×每份认股权证可认购股数63、附权认股权价值=(附权股票市价-新股认购价)/(1+每份认股权证可认购股数)64、除权认股权价值=(除权股票市价-新股认购价)/每份认股权证可认购股数65、转换比率=债券面值/转换价格=股票数/可转换债券数66、转换价格=债券面值/转换比率(五)现金管理:67、机会成本=现金持有量×有价证券利率(或报酬率)68、最佳现金持有量Q=√2×需要量×固定转换成本/利率(开平方)69、最低现金管理相关成本TC=√2×需要量×固定转换成本×利率(开平方),持有利率在下,相关利率在上70、转换成本=需要量/Q×每次转换成本71、持有机会成本=Q/2×利率72、有价证券交易次数=需要量/Q73、有价证券交易间隔期=360/次数74、分散收帐收益净额=(分散前应收投资-分散后应收投资)×综合资金成本率-增加费用――小于0不宜采用应收账款管理:75、应收账款平均余额=年赊销额/360×平均收帐天数76、维持赊销所需资金=应收平均余额×变动成本/销售收入77、应收机会成本=维持赊销所需资金×资金成本率存货管理:78、经济进货批量Q=√2×年度进货量×进货费用/单位储存成本(开平方)79、经济进货相关总成本T=√2×年度进货量×进货费用×单位储存成本(开平方)80、平均占用资金W=进货单价×Q/281、最佳进货批次N=进货量/Q82、存货相关总成本=进货费用+储存成本83、试行数量折扣时,存货相关总成本=进货成本+进货费用+储存成本84、允许缺货的经济进货批量=√2×(存货需要量×进货费用/储存成本)×〔(储存+缺货)/缺货成本〕(开平方)85、平均缺货量=允许缺货进货批量×〔(储存/(储存+缺货)允许缺货:经济量Q×缺货在下;平均量储存在上86、再订货点=每天消耗原始材料数量(原始材料使用率)×在途时间87、订货提前期=预期交货期内原材料使用量/原材料使用率)88、保险储备量=1/2×(最大耗用×最长提前期-正常量×正常提前期)89、保险储备下的再订货点=再订货点+保险储备量(六)90、对外筹资需要量=〔(随收入变动的资产-随收入变动的负债)/本期收入〕×收入增加值-自留资金91、资金习性函数y=a+bx92、高低点法:b=(最高收入对应资金占用-最低收入对应资金占用)/(最高收入-最低收入)93、回归直线法:结合P179页例题中的表格和数字来记忆a=(∑x2∑y-∑x∑xy)/[n∑x2-(∑x)2]b=(n∑xy-∑x2∑y)/[n∑x2-(∑x)2]――注意,a、b的分子一样=(∑y-na)/∑x普通股筹资:94、规定股利筹资成本=每年股利/筹资金额(1-筹资费率)95、固定增长率筹资成本=〔第一年股利/筹资金额(1-筹资费率)〕。

现金流量测算的原则和方法一、现金流量测算的原则现金流量测算是对企业现金流量的预测和分析,它是财务管理中非常重要的一项工作。

在进行现金流量测算时,需要遵循以下原则:1. 真实性原则:现金流量测算应基于真实、准确的财务数据,反映企业真实的现金流量情况。

2. 连贯性原则:现金流量测算应与财务报表相连贯,在会计准则的框架下进行。

3. 可比性原则:现金流量测算应具有可比性,使不同企业、不同行业之间的现金流量能够进行比较和分析。

4. 操作性原则:现金流量测算应具有实际操作性,能够提供有用的信息,为企业的决策提供支持。

5. 时效性原则:现金流量测算应及时进行,以便及时发现和解决现金流量问题。

二、现金流量测算的方法现金流量测算可以采用多种方法,下面介绍几种常用的方法:1. 直接法:直接法是根据现金流量发生的性质和方向,对现金流量进行分类和汇总。

通过对现金流入和流出的具体项目进行分析,来确定企业的净现金流量。

2. 间接法:间接法是通过调整利润表,将净利润调整为净现金流量。

它通过对净利润中与现金流量无关的项目进行调整,得出企业的净现金流量。

3. 工作表法:工作表法是将现金流量的来源和用途以工作表的形式列出来,然后进行计算和总结。

通过工作表法可以清晰地了解企业的现金流入和流出情况。

4. 比率分析法:比率分析法是通过对现金流量比率进行分析,来评估企业的现金流量状况。

常用的比率包括现金流量比率、现金流量充当比率等。

5. 经验法:经验法是根据企业的经验和历史数据,预测未来的现金流量。

通过对过去的现金流量进行分析和总结,得出未来的现金流量趋势。

现金流量测算的原则和方法是财务管理中非常重要的一部分。

遵循真实性、连贯性、可比性、操作性和时效性的原则,结合直接法、间接法、工作表法、比率分析法和经验法等多种方法,可以对企业的现金流量进行准确预测和分析,为企业的决策提供科学依据。

一、财务净现值(FNPV )累计财务净现值=Σ(CI-CO )t /(1+ I C )t式中:t 为计算年份数(CI-CO )t 为第t 年的净现金流量IC 为折现率例:某房地产投资项目投资 500 万元,建成租给某企业,第一年净收入为 66 万元,以后每年净收入 132 万元,第十年末残值为 50 万元,折现率 12%,该项目从财务效益讲是否可行?解:第一步确定项目有效期内各年度的净现金流量初始现金流量为-500 万元;营业现金流量,第一年净现金流量为 66 万元,:第二年至第十年每年净现金流量为 132 万;终结点残值回收净现金流量为 50 万元。

第二步将各年度的净现金流量用折现率(12%)折现至零期。

则,该投资项目在有效年份内的财务净现值为 FNPV=203703500)12.01(50)12.01(13212.016650010102=+-=++++++-∑=t t 第三步投资评价:由于 FPNV=203 万元>0,所以,该房地产投资项目在财务上是可行的。

二、财务内部收益率(FIRR )0)1/()(0=+-=∑=t nt FIRR t CO CI FIRR净现值编辑净现值是指一个项目预期实现的现金流入的现值与实施该项计划的现金支出的差额。

净现值为正值的项目可以为股东创造价值,净现值为负值的项目会损害股东价值。

中文名净现值外文名Net Prese n t Value 简 称NPV公 式NPV=∑(CI -CO)/(1+i)^t1编辑英文:Thene t prese n t value o f a proje c t is the prese n t value of curre n t and futur e benef i t minus the prese n t value of curre n t and futur e costs .在项目计算期内,按行业基准折现率或其他设定的折现率计算的各年净现金流量现值的代数和。

可编辑修改精选全文完整版{财务管理现金流分析}现金流量表的计算例题第四章书上例题5:全部投资现金流量表单位:万元其中:1、总成本=经营成本+折旧+贷款利息+维简费+摊销费折旧(说明:建设期贷款利息应计入固定资产,也要折旧)2、利润=销售收入-销售税金及附加-总成本费用3、所得税=利润×所得税税率∴3-7 年每年总成本分别为:327.1 357.9 348.7 339.5 339.5 3-7 年每年利润分别为:121.9 181.1 190.3 199.5 199.5 3-7 年每年所得税分别为:30.5 45.3 47.6 49.9 49.9 3-7 年每年净利润分别为:91.4 136 142.7 149.6 149.64、计算各年偿债备付率=(折旧+摊销+利息+税后利润)/应付本息∴第 3 年偿债备付率=(159.5+40+27.56+91.4)/(112.57+27.56)=2.27第 4 年偿债备付率=(159.5+40+18.37+136.0)/(112.57+27.56)=2.53第 5 年偿债备付率=(159.5+40+9.19+142.7)/(112.57+27.56)=2.89附1:等额本金偿还的还本付息表借款还本付息表单位:万元附2:项目总成本费用估算表项目总成本费用估算表附3:项目利润及利润分配表项目利润及利润分配表单位:万元例2 已知如表所示某方案的有关数据,其建设期为 2 年,生产期为 8 年,并且各年的收益不同,已知基准回收期为 8 年,试用投资回收期指标评价方案。

某方案有关数据表动态投资回收期第四章书作业5:借款还本付息表(等额本息还款)单位:万元1、利息计算:其中第1 年应计利息=300×50%×8.16%=12.24 万元;第2 年应计利息=(300+12.24+200×50%)×8.16%=33.64 万元;∴投产3 年内应还本息=(300+12.24+200+33.64)=545.88 万元;∴投产3 年内每年等额偿还本息为A=545.88(A/P,8.16%,3)=212.47 万元;2、计算折旧与摊销:3-7 年每年折旧额=(800+12.24+33.64-40)/5=161.18 万元;3-7 年每年摊销额=200/5=40 万元;项目总成本费用估算表其中:流动资金贷款利息=200×8%=16 万元;项目利润及利润分配表单位:万元全部投资现金流量表单位:万元计算各年偿债备付率DSCR=(折旧+摊销+利息+税后利润)/应付本息∴第3 年偿债备付率=(161.18+40+60.54+65.46)/212.47=1.54第 4 年偿债备付率=(161.18+40+46.84+113.23)/212.47=1.70第 5 年偿债备付率=(161.18+40+32.02+124.35)/212.47=1.68∴由于DSCR>1,∴说明项目清偿能力较强。

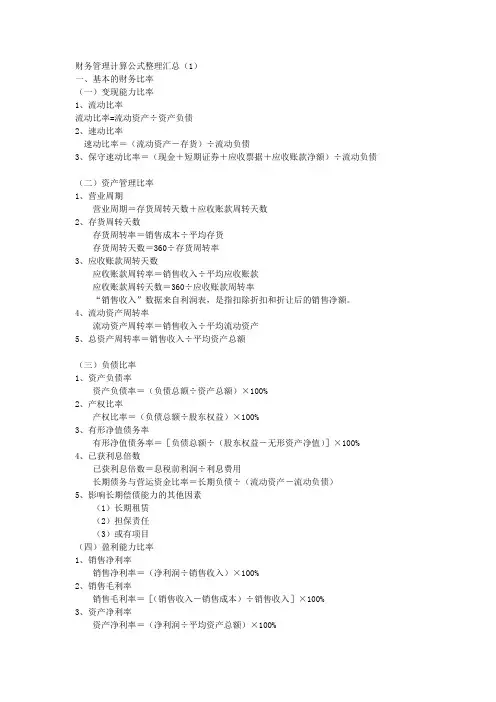

财务管理计算公式整理汇总(1)一、基本的财务比率(一)变现能力比率1、流动比率流动比率=流动资产÷资产负债2、速动比率速动比率=(流动资产-存货)÷流动负债3、保守速动比率=(现金+短期证券+应收票据+应收账款净额)÷流动负债(二)资产管理比率1、营业周期营业周期=存货周转天数+应收账款周转天数2、存货周转天数存货周转率=销售成本÷平均存货存货周转天数=360÷存货周转率3、应收账款周转天数应收账款周转率=销售收入÷平均应收账款应收账款周转天数=360÷应收账款周转率“销售收入”数据来自利润表,是指扣除折扣和折让后的销售净额。

4、流动资产周转率流动资产周转率=销售收入÷平均流动资产5、总资产周转率=销售收入÷平均资产总额(三)负债比率1、资产负债率资产负债率=(负债总额÷资产总额)×100%2、产权比率产权比率=(负债总额÷股东权益)×100%3、有形净值债务率有形净值债务率=[负债总额÷(股东权益-无形资产净值)]×100%4、已获利息倍数已获利息倍数=息税前利润÷利息费用长期债务与营运资金比率=长期负债÷(流动资产-流动负债)5、影响长期偿债能力的其他因素(1)长期租赁(2)担保责任(3)或有项目(四)盈利能力比率1、销售净利率销售净利率=(净利润÷销售收入)×100%2、销售毛利率销售毛利率=[(销售收入-销售成本)÷销售收入]×100%3、资产净利率资产净利率=(净利润÷平均资产总额)×100%4、净资产收益率净资产收益率=净利润÷平均净资产×100%二、财务报表分析的应用(一)杜帮财务分析体系1、权益乘数权益乘数=1÷(1-资产负债率)2、权益净利率权益净利率=资产净利率×权益乘数=销售净利率×资产周转率×权益乘数(二)上市公司财务比率1、每股收益每股收益=净利润÷年末普通股份总数=(净利润-优先股股利)÷(年度股份总数-年度末优先股数)2、市盈率市盈率(倍数)=普通股每股市价÷普通股每股收益3、每股股利每股股利=股利总额÷年末普通股股份总数4、股票获利率股票获利率=普通股每股股利÷普通股每股市价×100%5、股利支付率股利支付率=(普通股每股股利÷普通股每股净收益)×100%6、股利保障倍数股利保障倍数=普通股每股净收益÷普通股每股股利=1÷股利支付率7、每股净资产每股净资产=年度末股东权益÷年度末普通股数8、市净率市净率(倍数)=每股市价÷每股净资产(三)现金流量分析1、流动性分析(1)现金到期债务比现金到期债务比=经营现金流量净额÷本期到期的债务(2)现金流动负债比现金流动负债比=经营现金流量净额÷流动负债(3)现金债务总额比现金债务总额比=经营现金流量净额÷债务总额2、获取现金能力分析(1)销售现金比率销售现金比率=经营现金流量净额÷销售额(2)每股经营现金流量净额每股经营现金流量净额=经营现金流量净额÷普通股股数(3)全部资产现金回收率全部资产现金回收率=经营现金流量净额÷全部资产×100%3、财务弹性分析(1)现金满足投资比率现金满足投资比率=近5年经营现金流量净额之和÷近5年资本支出、存货增加、现金股利之和(2)现金股利保障倍数现金股利保障倍数=每股经营现金流量净额÷每股现金股利第三章财务预测与计划一、财务预测的步骤1、销售预测财务预测的起点是销售预测。

财务管理中的净现值分析与决策在财务管理中,净现值(Net Present Value,简称NPV)是一种常用的投资分析方法,用于评估一个项目或投资的经济效益。

净现值分析基于现金流量的概念,通过与规定的折现率相比较,来计算项目所带来的净现金流量,从而决策是否进行该项目的投资。

净现值分析的核心理念是时间价值的考量。

由于货币在时间上的价值是不同的,即未来的金钱价值低于现在的金钱价值,所以净现值分析将项目的未来现金流量进行折现,以此衡量项目的价值。

如果项目的净现值大于零,则代表投资具有回报,是可行的;若净现值小于零,则表示项目投资不划算。

净现值分析主要由以下步骤组成:1. 确定现金流量:首先,要明确项目所涉及的现金流入和现金流出。

现金流入包括项目的收入、折旧摊销等;现金流出包括项目的成本、维护费用等。

这些现金流量将在整个项目周期内发生。

2. 选择折现率:折现率是净现值分析的重要参数。

它体现了投资者对于时间价值的考虑程度。

常用的折现率包括市场利率、公司的成本资本等。

选择合适的折现率可以更好地反映项目的盈利能力与风险。

3. 计算净现值:根据项目的现金流量和选定的折现率,进行净现值的计算。

具体计算公式如下:净现值= ∑(现金流量 / (1 + 折现率)^n)其中,n代表每个现金流量对应的时间期数。

若净现值为正,表示投资回报率高于折现率,项目值得投资;若净现值为负,则项目投资不划算。

4. 进行决策:根据净现值的计算结果,进行决策。

如果净现值大于零,这意味着项目投资有回报,可以进行投资;如果净现值小于零,则项目投资不划算,应该放弃或重新调整。

净现值分析的优点在于它能够综合考虑项目的现金流量、时间价值和风险,为投资决策提供了可靠的依据。

它体现了财务管理的核心原则,即追求投资的经济效益最大化。

然而,净现值分析也存在一些局限性。

首先,选择合适的折现率是净现值计算的关键,但确定折现率是一个主观过程,不同的折现率选择会对结果有较大影响。

财务管理净现金流量计算财务管理是企业在经营过程中进行资金管理,包括资金的筹集、配置和利用等方面。

净现金流量是衡量企业现金流入和现金流出的指标,可以反映企业的经营状况和健康程度。

本文将介绍净现金流量的计算方法。

净现金流量可以从三个方面进行计算,分别是经营活动现金流量、投资活动现金流量和筹资活动现金流量。

首先是经营活动现金流量。

企业的经营活动是指与主营业务直接相关的活动,包括销售商品、提供劳务和收取的与主营业务相关的其他现金。

经营活动现金流量的计算可以采用两种方法,分别是直接法和间接法。

直接法是通过进一步细分经营活动产生的现金流量来计算净现金流量。

直接法计算的净现金流量等于销售收入减去经营费用、所得税等直接与经营活动有关的费用,再加上收到的其他与主营业务相关的现金流量。

这种方法使用较少,因为需要对收入和支出进行详细分类。

间接法是通过间接推导计算净现金流量。

间接法是通过利润和损失表上的数字来推导净现金流量,从而较为简化计算过程。

具体的计算方法是,在净利润基础上加上计提的折旧和摊销费用,再加上经营活动中发生的资产减少和负债增加的金额,减去资产增加和负债减少的金额。

最后计算出的数额即为经营活动现金流量。

其次是投资活动现金流量。

企业的投资活动包括固定资产的购置和出售、长期投资的购置和出售等。

计算投资活动现金流量时,需要将企业在一定时间内的资产增加或减少的现金流量进行统计。

具体的计算方法是将固定资产、无形资产、长期投资等项目的购置和出售的现金流量进行相应的累加。

最后是筹资活动现金流量。

企业的筹资活动包括股本的增加和减少、借款的增加和偿还等。

筹资活动现金流量的计算方法是统计企业在一定时间内从股东和债权人那里获得的现金流量,包括股份发行和借款的现金流入金额,以及购买债券和偿还债务的现金流出金额。

最后,通过将经营活动现金流量、投资活动现金流量和筹资活动现金流量进行汇总,可以得到企业一定时间内的净现金流量。

净现金流量的数值可以用来评估企业的财务状况和健康程度。

现金流量表=资产负债表+损益表+表外数据(就是资产负债表和损益表中没有的数据而从表外的账簿里取数)净现金流量又称现金净流量,是指在项目计算期内由每年现金流入量与同年现金流出量之间的差额所形成的序列指标。

其计算公式为某年净现金流量=该年现金流入量-该年现金流出量.其中:(一)现金流入量的估算营业收入应按项目在经营期内有关产品的各年预计单价和预测销售量进行估算。

在终结点一次回收的流动资金等于各年垫支的流动资金投资额的合计数。

(二)现金流出量的估算固定资产原值为固定资产投资与建设期资本化利息之和。

流动资金投资的估算可按下式进行:经营期某年流动资金需用额=该年流动资产需用额-该年流动负债需用额本年流动资金增加额=本年流动资金需用额-截止上年末的流动资金占用额经营成本的估算应按照下式进行:某年经营成本=该年总成本费用-该年折旧额-该年摊销额-该年利息支出(三)估算现金流量时应注意的问题估算现金流量时应当注意的问题有:(1)必须考虑现金流量的增量;(2)尽量利用现有的会计利润数据;(3)不能考虑沉没成本因素,沉没成本是指由于过去的决策已经发生了的,而不能由现在或将来的任何决策改变的成本。

我们已经发生不可收回的支出,如时间、金钱、精力等称为“沉没成本”。

在经济学和商业决策制定过程中会用到“沉没成本”(Sunk cost)的概念,代指已经付出且不可收回的成本。

沉没成本常用来和可变成本作比较,可变成本可以被改变,而沉没成本则不能被改变。

(4)充分关注机会成本;(5)考虑项目对企业其他部门的影响。

现金净流量是现金流量表中的一个指标,是指一定时期内,现金及现金等价物的流入(收入)减去流出(支出)的余额(净收入或净支出),反映了企业本期内净增加或净减少的现金及现金等价物数额。

按照企业生产经营活动的不同类型,现金净流量可分为经营活动现金净流量、投资活动现金净流量、筹资活动现金净流量现金流量表中所反映的“现金及现金等价物净增加额”(即现金净流量)是经营活动、投资活动及筹资活动三部分现金流入流出相抵后的净额之和。

1、单利:I=Pin2、单利终值:F=P1+in3、单利现值:P=F/1+in4、复利终值:F=P1+in或:PF/P,i,n5、复利现值:P=F1+i-n或:FP/F,i,n6、普通年金终值:F=A1+in-1/i或:AF/A,i,n7、年偿债基金:A=Fi/1+i或:FA/F,i,n8、普通年金现值:P=A{1-1+i-n/i}或:AP/A,i,n9、年资本回收额:A=P{i/1-1+i-n}或:PA/P,i,n10、即付年金的终值:F=A{1+in+1-1/i-1}或:AF/A,i,n+1-111、即付年金的现值:P=A{1-1+i-n-1/i+1}或:AP/A,i,n-1+112、递延年金现值:第一种方法:先求m+n期的年金现值,再扣除递延期m的年金现值;P=A{1-1+i-m+n/i-1-1+i-m/i}或:AP/A,i,m+n-P/A,i,n第二种方法:先求出递延期末的现值,再将现值调整到第一期期初;P=A{1-1+i-n/i1+i-m}或:AP/A,i,nP/F,i,m第三种方法:先求出递延年金的终值,再将其折算为现值;P=A{1+in-1/I}1+i-n+m或:AF/A,I,nP/F,I,n+m13、永续年金现值:P=A/i14、折现率:i=F/p1/n-1一次收付款项i=A/P永续年金普通年金折现率先计算年金现值系数或年金终值系数再查有关的系数表求i,不能直接求得的通过内插法计算;i=i1+β1-α/β1-αβ2i2-i115、名义利率与实际利率的换算:i=1+r/mm-1式中:r为名义利率;m为年复利次数16、风险收益率:R=RF+RR=RF+bV17、期望值:P4918、方差:P5019、标准方差:P5020、标准离差率:V=σ/E21、外界资金的需求量=变动资产占基期销售额百分比x销售的变动额-变动负债占基期销售额百分比x销售的变动额-销售净利率x收益留存比率x预测期销售额22、外界资金的需求量的资金习性分析法:高低点法P67、回归直线法P6823、认股权证的理论价值:V=P-EN注:P为普通股票市场价格,E为认购价格,N为认股权证换股比率.24、债券发行价格=票面金额P/F,i1,n+票面金额i2P/A,i1,n式中:i1为市场利率;i2为票面利率;n为债券期限如果是不计复利,到期一次还本付息的债券:债券发行价格=票面金额1+i2nP/F,i1,n25、可转换债券价格=债券面值/转换比率转换比率=转换普通股数/可转换债券数26、放弃现金折扣的成本=CD/1-CD360/N100%式中:CD为现金折扣的百分比;N为失去现金折扣延期付款天数,等于信用期与折扣期之差27、债券成本:Kb=I1-T/B01-f=Bi1-T/B01-f式中:Kb为债券成本;I为债券每年支付的利息;T为所得税税率;B为债券面值;i为债券票面利率;B0为债券筹资额,按发行价格确定;f为债券筹资费率28、借款成本:Ki=I1-T/L1-f=iL1-T/L1-f或:Ki=i1-T当f忽略不计时式中:Ki为银行借款成本;I为银行借款年利息;L为银行借款筹资总额;T 为所得税税率;i为银行借款利息率;f为银行借款筹资费率29、优先股成本:Kp=D/P01-T式中:Kp为优先股成本;D为优先股每年的股利,0为发行优先股总额30、普通股成本:股利折现模型:Kc=D/P0100%或Kc=D1/P01-f+g资本资产定价模型:Kc=RF+βRm-RF无风险利率加风险溢价法:Kc=RF+Rp式中:Kc为普通股成本;D1为第1年股的股利,0为普通股发行价;g为年增长率31、留存收益成本:K=D1/P0+g 32、加权平均资金成本:Kw=ΣWjKj式中:Kw为加权平均资金成本;Wj为第j种资金占总资金的比重;Kj为第j种资金的成本33、筹资总额分界点:BPi=TFi/Wi 式中:BPi为筹资总额分界点;TFi为第i种筹资方式的成本分界点;Wi为目标资金结构中第i种筹资方式所占比例34、边际贡献:M=p-bx=mx 式中:M为边际贡献;p为销售单价;b为单位变动成本;m为单位边际贡献;x为产销量35、息税前利润:EBIT=p-bx-a=M-a 36、经营杠杆:DOL=M/EBIT=M/M-a 37、财务杠杆:DFL=EBIT/EBIT-I 38、复合杠杆:DCL=DOLDFL=M/EBIT-I-d/1-T 39:每股利润无差异点分析公式:EBIT-I11-T-D1/N1=EBIT-I21-T-D2/N2 当EBIT 大于每股利润无差异点时,利用负债集资较为有利;当EBIT小于每股利润无差异点时,利用发行普通股集资较为有利. 40、公司的市场总价值=股票的总价值+债券的价值股票市场价格=息税前利润-利息1-所得税税率/普通股成本式中:普通股成本Kc=RF+βRm-RF 41、投资组合的期望收益率:RP=∑WjRj 42、协方差:CovR1,R2=1/n∑R1i-R1R2i-R2 43、相关系数:ρ12=CovR1,R2/σ1σ244、两种资产组合而成的投资组合收益率的标准差:σP=W12σ12+W22σ22+2W1σ1CovR1,R21/245、投资组合的β系数:βP=∑Wiβi46、经营期现金流量的计算:经营期某年净现金流量=该年利润+该年折旧+该年摊销+该年利息+该年回收额47、静态评价指标:投资利润率=年平均利润额/投资总额x100% 不包括建设期的投资回收期=原始投资额/投产若干年每年相等的现金净流量包括建设期的投资回收期=不包括建设期的投资回收期+建设期48、动态评价指标:净现值NPV=-原始投资额+投产后每年相等的净现金流量x年金现值系数净现值率NPVR=投资项目净现值/原始投资现值x100% 获利指数PI=投产后各年净现金流量的现值合计/原始投资的现值合计=1+净现值率NPVR内部收益率=IRRP/A,IRR,n=I/NCF 式中:I为原始投资额49、短期证券到期收益率:K=证券年利息+证券卖出价-证券买入价÷到期年限/证券买入价100% 50、长期债券收益率:V=IP/A,i,n+FP/F,i,n 式中:V为债券的购买价格51、股票投资收益率:V=Σt=1~nDt/1+it+F/1+in52、长期持有股票,股利稳定不变的股票估价模型:V=D/K 式中:V为股票内在价值;D为每年固定股利;K为投资人要求的收益率53、长期持有股票,股利固定增长的股票估价模型:V=D01+g/K-g=D1/K-g 式中:D0为上年股利;D1为第一年预期股利54、基金的单位净值=基金净资产价值总额/基金单位总份额55、基金=年末持有份数年末基金单位净值-年初持有份数年初基金单位净值收益率年初持有份数年初基金单位净值56、机会成本=现金持有量x有价证券利率或报酬率57、现金管理相关总成本=持有机会成本+固定性转换成本58、最佳现金持有量:Q=2TF/K1/2式中:Q为最佳现金持有量;T为一个周期内现金总需求量;F为每次转换有价证券的固定成本;K为有价证券利息率59、最低现金管理相关总成本:TC=2TFK1/2 60、应收账款机会成本=维持赊销业务所需要的资金资金成本率61、应收账款平均余额=年赊销额/360平均收账天数62、维持赊销业务所需要的资金=应收账款平均余额变动成本/销售收入63、应收账款收现保证率=当期必要现金支出总额-当期其它稳定可靠的现金流入总额/当期应收账款总计金额64、存货相关总成本=相关进货费用+相关存储成本=存货全年计划进货总量/每次进货批量每次进货费用+每次进货批量/2单位存货年存储成本65、经济进货批量:Q=2AB/C1/2式中:Q为经济进货批量;A为某种存货年度计划进货总量;B为平均每次进货费用;C为单位存货年度单位储存成本66、经济进货批量的存货相关总成本:TC=2ABC1/2 67、经济进货批量平均占用资金:W=PQ/2=PAB/2C1/2 68、年度最佳进货批次:N=A/Q=AC/2B1/2 69、允许缺货时的经济进货批量:Q=2AB/CC+R/R1/2 70、缺货量:S=QC/C+R式中:S为缺货量;R为单位缺货成本71、存货本量利的平衡关系:利润=毛利-固定存储费-销售税金及附加-每日变动存储费x储存天数72、每日变动存储费=购进批量购进单价日变动储存费率或:每日变动存储费=购进批量购进单价每日利率+每日保管费用73、保本储存天数=毛利-固定存储费-销售税金及附加/每日变动存储费74、目标利润=投资额投资利润率75、保利储存天数=毛利-固定存储费-销售税金及附加-目标利润/每日变动存储费76、批进批出该商品实际获利额=每日变动储存费保本天数-实际储存天数77、实际储存天数=保本储存天数-该批存货获利额/每日变动存储费78、批进零售经销某批存货预计可获利或亏损额=该批存货的每日变动存储费平均保本储存天数-实际零售完天数+1/2=购进批量购进单价变动储存费率平均保本储存天数-购进批量/日均销量+1/2 =购进批量单位存货的变动存储费平均保本储存天数-购进批量/日均销量+1/2 79、利润中心边际贡献总额=该利润中心销售收入总额-该利润中心可控成本总额或:变动成本总额80、利润中心负责人可控成本总额=该利润中心边际贡献总额-该利润中心负责人可控固定成本81、利润中心可控利润总额=该利润中心负责人可控利润总额-该利润中心负责人不可控固定成本82、公司利润总额=各利润中心可控利润总额之和-公司不可分摊的各种管理费用、财务费用等83、定基动态比率=分析期数值/固定基期数值84、环比动态比率=分析期数值/前期数值85、流动比率=流动资产/流动负债86、速动比率=速动资产/流动负债速动资产=货币资金+短期投资+应收账款+应收票据=流动资产-存货-预付账款-待摊费用-待处理流动资产损失87、现金流动负债比率=年经营现金净流量/年末流动负债100% 88、资产负债率=负债总额/资产总额89、产权比率=负债总额/所有者权益90、已获利息倍数=息税前利润/利息支出91、长期资产适合率=所有者权益+长期负债/固定资产+长期投资92、劳动效率=主营业务收入或净产值/平均职工人数93、周转率周转次数=周转额/资产平均余额94、周转期周转天数=计算期天数/周转次数=资产平均余额x计算期天数/周转额95、应收账款周转率次=主营业务收入净额/平均应收账款余额其中:主营业务收入净额=主营业务收入-销售折扣与折让平均应收账款余额=应收账款年初数+应收账款年末数/2应收账款周转天数=平均应收账款360/主营业务收入净额96、存货周转率次数=主营业务成本/平均存货其中:平均存货=存货年初数+存货年末数/2存货周转天数=平均存货x360/主营业务成本97、流动资产周转率次数=主营业务收入净额/平均流动资产总额流动资产周转期天数=平均流动资产周转总额x360/主营业务收入总额98、固定资产周转率=主营业务收入净额/平均固定资产平均净值99、总资产周转率=主营业务收入净额/平均资产总额100、主营业务利润率=主营业务利润/主营业务收入净额101、成本费用利润率=利润总额/成本费用总额102、盈余现金保障倍数=经营现金净流量/净利润103、总资产报酬率=利润总额+利息支出/平均资产总额=息税前利润总额/平均资产总额104、净资产收益率=净利润/平均净资产x100% 105、资本保值增值率=扣除客观因素后的年末所有者权益总额/年初所有者权益总额106、每股收益=净利润/年末普通股总数107、市盈率=普通股每股市价/普通股每股收益108、销售营业增长率=本年销售营业增长额/上年销售营业收入总额x100% 109、总资产增长率=本年总资产增长额/年初资产总额110、三年资本平均增长率=年末所有者权益总额/三年前年末所有者权益总额1/3-1x100% 111、权益乘数=资产总额/所有者权益总额=1÷1-资产负债率112、净资产收益率=总资产净利率权益乘数=主营业务净利率总资产周转率权益乘数113、主营业务净利率=净利润÷主营业务收入净额114、总资产周转率=主营业务收入净额÷平均资产总额115、资本积累率=本年所有者权益增长额/年初所有者权益x100%。

第二章财务报表分析一、基本的财务比率(一)变现能力比率1、流动比率流动比率=流动资产÷资产负债2、速动比率速动比率=(流动资产-存货)÷流动负债3、保守速动比率=(现金+短期证券+应收票据+应收账款净额)÷流动负债(二)资产管理比率1、营业周期营业周期=存货周转天数+应收账款周转天数2、存货周转天数存货周转率=销售成本÷平均存货存货周转天数=360÷存货周转率3、应收账款周转天数应收账款周转率=销售收入÷平均应收账款应收账款周转天数=360÷应收账款周转率“销售收入”数据来自利润表,是指扣除折扣和折让后的销售净额。

4、流动资产周转率流动资产周转率=销售收入÷平均流动资产5、总资产周转率=销售收入÷平均资产总额(三)负债比率1、资产负债率资产负债率=(负债总额÷资产总额)×100%2、产权比率产权比率=(负债总额÷股东权益)×100%3、有形净值债务率有形净值债务率=[负债总额÷(股东权益-无形资产净值)]×100% 4、已获利息倍数已获利息倍数=息税前利润÷利息费用长期债务与营运资金比率=长期负债÷(流动资产-流动负债)5、影响长期偿债能力的其他因素(1)长期租赁(2)担保责任(3)或有项目(四)盈利能力比率1、销售净利率销售净利率=(净利润÷销售收入)×100%2、销售毛利率销售毛利率=[(销售收入-销售成本)÷销售收入]×100%3、资产净利率资产净利率=(净利润÷平均资产总额)×100%4、净资产收益率净资产收益率=净利润÷平均净资产×100%二、财务报表分析的应用(一)杜帮财务分析体系1、权益乘数权益乘数=1÷(1-资产负债率)2、权益净利率权益净利率=资产净利率×权益乘数=销售净利率×资产周转率×权益乘数(二)上市公司财务比率1、每股收益每股收益=净利润÷年末普通股份总数=(净利润-优先股股利)÷(年度股份总数-年度末优先股数)2、市盈率市盈率(倍数)=普通股每股市价÷普通股每股收益3、每股股利每股股利=股利总额÷年末普通股股份总数4、股票获利率股票获利率=普通股每股股利÷普通股每股市价×100%5、股利支付率股利支付率=(普通股每股股利÷普通股每股净收益)×100%6、股利保障倍数股利保障倍数=普通股每股净收益÷普通股每股股利=1÷股利支付率7、每股净资产每股净资产=年度末股东权益÷年度末普通股数8、市净率市净率(倍数)=每股市价÷每股净资产(三)现金流量分析1、流动性分析(1)现金到期债务比现金到期债务比=经营现金流量净额÷本期到期的债务(2)现金流动负债比现金流动负债比=经营现金流量净额÷流动负债(3)现金债务总额比现金债务总额比=经营现金流量净额÷债务总额2、获取现金能力分析(1)销售现金比率销售现金比率=经营现金流量净额÷销售额(2)每股经营现金流量净额每股经营现金流量净额=经营现金流量净额÷普通股股数(3)全部资产现金回收率全部资产现金回收率=经营现金流量净额÷全部资产×100%3、财务弹性分析(1)现金满足投资比率现金满足投资比率=近5年经营现金流量净额之和÷近5年资本支出、存货增加、现金股利之和(2)现金股利保障倍数现金股利保障倍数=每股经营现金流量净额÷每股现金股利第三章财务预测与计划一、财务预测的步骤1、销售预测财务预测的起点是销售预测。

财务管理净现金流量计算财务管理净现金流量计算今天预习了下财务管理这本书,发现有一道少许完整的计算题,能够相对弄明白这现金流量的相关问题已知:甲企业不缴纳营业税和消费税,适用的所得税税率为33%,城建税税率为7%,教育费附加率为3%。

所在行业的基准收益率ic为10%。

该企业拟投资建设一条生产线,现有A和B两个方案可供选择。

资料一:A方案投产后某年的预计营业收入为100万元,该年不包括财务费用的总成本费用为80万元,其中,外购原材料、燃料和动力费为40万元,工资及福利费为23万元,折旧费为12万元,无形资产摊销费为0万元,其他费用为5万元,该年预计应交增值税10.2万元。

资料二:B方案的现金流量如表2所示表2 现金流量表(全部投资)单位:万元数据。

该方案建设期发生的固定资产投资为105万元,其余为无形资产投资,不发生开办费投资。

固定资产的折旧年限为10年,期末预计净残值为10万元,按直线法计提折旧;无形资产投资的摊销期为5年。

建设期资本化利息为5万元。

部分时间价值系数为:(P/A,10%,11)=6.4951,(P/A,10%,1)=0.9091要求:(2007年)在做题目之前,需要理清思路:总成本是含利息,但经营成本不含。

所以得出经=总-折-摊销。

所谓所得税前净现金流量-EBIT+折旧+摊销,那么EBIT其实就是=税前利润+利息。

另外有个概念就是财务管理收入是收付实现制。

值得注意的是付现成本与非付现成本的差异就是折旧与摊销。

那么什么是不含财务费用的总成本,其实就等于=付现成本+非付现成本(包括折旧、摊销)。

在计算利润时候要注意到这是会计的概念,所以是权责发生制。

还有其他小点就没什么了,少许注意,固定资产原值是包含资本化利息的。

投资不分什么税前税后,不用缴纳税金。

在这样的理解基础上,再来看计算题那么就是简单的加减法运算了。

(1)根据资料一计算A方案的下列指标:①该年付现的经营成本;解答:该年付现的经营成本=40+23+5=68(万元)或:该年付现的经营成本=80-12-0=68(万元)②该年营业税金及附加;解答:该年营业税金及附加=10.2×(7%+3%)=1.02(万元)在这道题目中该年不包括财务费用的总成本费用为80万元,那么其中付现成本就是40+23+5=68,非付现可以推出就是80-68=12万元。

F—终值P—现值A—年金i—利率n—年数1 、单利和复利:单利与复利终值与现值的关系:终值=现值×终值系数现值=终值×现指系数终值系数现指系数单利:1+ni 1/ (1+ni)复利:(F/P ,i,n) = (1+i)n (P/F ,i,n) =1/ (1+i) n2、二个基本年金:普通年金的终值与现值的关系:年金终值=年金×年金终值系数年金现值=年金×年金现值系数F=A (F/A ,i,n) P=A (P/A,i ,n)年金系数:年金终值系数年金现值系数普通年金:(F/A,i,n) = [(1+i)n—1] /i (P/A,i,n) =[1—(1+i)-n] /i即付年金: (F/A,i,n+1)—1 (P/A ,i,n-1) +13、二个特殊年金:递延年金P=A [(P/A ,i,m+n) —(P/A ,i ,m)]=A [(P/A ,i,n)(P/F ,i,m)) ]永续年金P=A/i4、二个重要系数:偿债基金(已知F,求A) A=F/ (F/A,i,n)资本回收(已知P,求A) A=P/(P/A ,i ,n)5 、i、n 的计算:折现率、期间、利率的推算:折现率推算(已知终值F、现值P、期间n,求i)单利i= (F/P—1) /n复利i= (F/P)1/n—1普通年金:首先计算F/A=α或者P/A=α,然后查(年金终值F/A)或者(年金现值P/A)系数表中的n 列找出与α 两个上下临界数值(β1<α<β2)及其相对应的i1 和i2。

用内插法计算i: (i—I1)/ (α—β1)=(I2—I1) / (β2-β1)永续年金:i=A/P期间的推算(已知终值F、现值P、折现率i,求n)单利n= (F/P-1) /i复利:首先计算F/P=α 或者P/F=α,然后查(复利终值F/P)或者(复利现值P/F)系数表中的i 行找出与α 两个上下临界数值 (β1<α<β2)及其相对应的n1 和n2.用内插法计算n:(i-n1) / (α—β1) = (n2—n1)/ (β2—β1)普通年金:首先计算F/A=α或者P/A=α,然后查(年金终值F/A) 或者(年金现值P/A)系数表中的i 行列找出与α 两个上下临界数值(β1〈α〈β2)及其相对应的n1 和n2。

财务管理计算公式总结(一)单利计息时终值和现值的计算:终值 F=P (1+in )式中:F —终值 P —现值 i —利率 n —期数 现值 P=F/(1+in )(二)复利终值与现值的计算:复利终值 F=P (1+i )n 复利现值 P=F/(1+i )n(三)(四)年金的现值——称为“年金的现值系数”,记为(P/A ,i ,n )。

上式可写为:P A =A (P/A ,i ,n )(五)利率以普通年金为例说明计算的方法: 例如:已知P A 、A 、n 。

求i步骤 1:先求出年金现值系数——(P/A ,i ,n )=P A /A 步骤 2:查年金现值系数表nn i i i )1(1)1(+-+),,(故上式可写成:),,年金终值系数,记为()()(年金的终值n i A F A F n i A F ii ii A i A i A i A i A A F A n n nt t n A //______1)1(1)1()1()1( (111)112=-+-+•=+=+++++++=∑=--nn A i i i A P )1(1)1(+-+•=步骤 3:用内插值法求利率 i 。

(六)期望报酬率计算公式为:代表期望报酬率;代表第i 种可能结果的报酬率;代表第i种可能结果发生的概率;n 代表可能结果的个数。

(七)标准离差可按下列公式计算:式中:σ 代表期望报酬率的标准离差;代表第i种可能结果的报酬率;代表第i 种可能结果发生的概率;n 代表可能结果的个数。

(八)计算标准离差率(九)计算风险报酬率式中:R R 表示风险报酬率;b 表示风险报酬系数; q 表示标准离差率。

(十)投资的总报酬率式中:K 表示投资总报酬率; R F 表示无风险报酬率; R R 表示风险报酬率。

i X i P i X i P代表期望报酬率。

代表标准离差;代表标准离差率;式中:___E q σbqR R =bqR R R K F RF +=+=(十一)资金需要量的预测公式为: (十二)(十三)债券成本银行借款成本%净利润留存收益E 基期留存收益比率,E %销售收入净利润P 基期销售利润率;P S S ΔS 销售的变动额;ΔS 预测期销售额;S 基期销售额;S 应付账款、应付票据)随销售变化的负债;(D 定资产流动资产,有时包括固变化的资产;随A 式中:EPS ΔS S DΔS S A 的需要量对外界资金1221211⨯=-⨯=--=------•-•=)(销售筹资费率)筹资总额(每年的资金使用费筹资费用筹资总额每年资金使用费筹资净额每年资金使用费资金成本-=-==1)筹资总额筹资费筹资费率(—债券发行总额—所得税率—债券每年支付的利息—债券成本—式中:=--=f f B T I K f B T I K O b O b )1()1(优先股成本普通股成本 当企业每年股利有一个稳定增长率时:当每年股利固定不变时则:与优先股资金成本的计算方法相同。