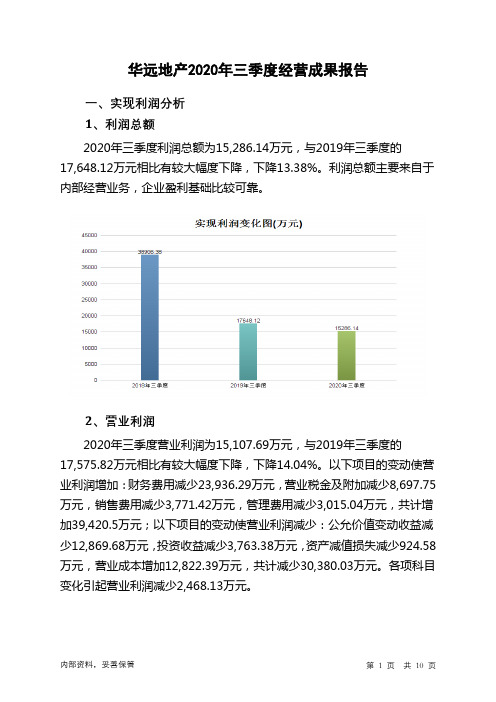

华远地产2020年三季度财务状况报告

- 格式:rtf

- 大小:298.96 KB

- 文档页数:10

华远地产[600743]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (5)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (21)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (27)2.6.1 存货周转率 (27)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况华远地产2019年资产总额为58,479,220,962.48元,其中流动资产为52,823,670,411.07元,占总资产比例为90.33%;非流动资产为5,655,550,551.41元,占总资产比例为9.67%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,华远地产2019年的流动资产主要包括存货、货币资金以及其他应收款,各项分别占比为81.16%,13.40%和2.89%。

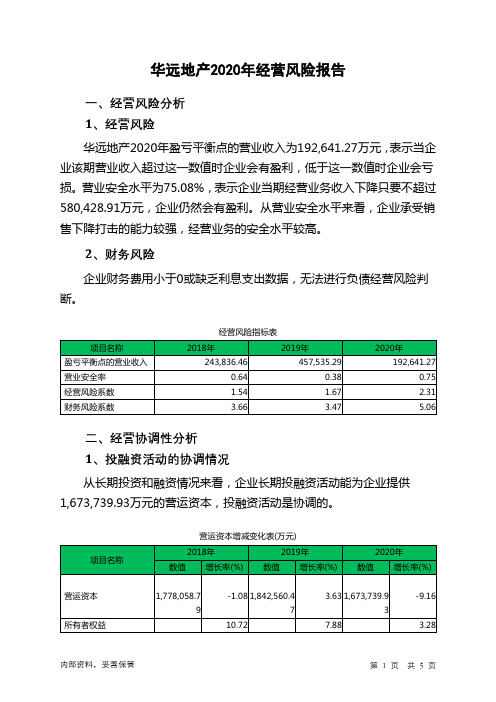

华远地产2020年经营风险报告一、经营风险分析1、经营风险华远地产2020年盈亏平衡点的营业收入为192,641.27万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为75.08%,表示企业当期经营业务收入下降只要不超过580,428.91万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供1,673,739.93万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)857,150.67 924,727.83 955,070.78非流动负债1,354,026.25 2.731,483,387.79.551,199,642.3-19.13固定资产133,434.5 1.61183,145.77 37.26175,227.91-4.32长期投资144,586.85 11.13103,343.42-28.53 96,182.27 -6.932、营运资本变化情况2020年营运资本为1,673,739.93万元,与2019年的1,842,560.47万元相比有所下降,下降9.16%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,需要企业提供923,323.9万元的流动资金。

而企业投融资活动保证了企业经营活动的资金需求,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2018年2019年2020年数值增长率(%) 数值增长率(%) 数值增长率(%)存货50.3 34.43 3.79经营性负债增减变化表(万元)4、营运资金需求的变化2020年营运资金需求为923,323.9万元,与2019年的1,134,634万元相比有较大幅度下降,下降18.62%。

华远地产2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为527,389.22万元,2023年三季度已经取得的短期带息负债为874,736.49万元。

2.长期资金需求该企业长期资金需求为342,239.91万元,2023年三季度已有长期带息负债为335,583.32万元。

3.总资金需求该企业的总资金需求为869,629.13万元。

4.短期负债规模由于该企业当前经营业务亏损,无法从发展的角度对该企业的合理负债规模做出正确判断。

静态来看,该企业可以新增的短期贷款为279,379.36万元。

5.长期负债规模由于该企业当前经营形势缺乏创造现金的能力,无法对长期贷款额度做出正确判断。

长期贷款额度取决于对该企业未来盈利状况的判断。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业在短期内不会出现支付资金缺口,但对负债资金的依赖性较强。

企业经营业务亏损,支付能力下降,负债率较高。

资金链断裂风险等级为10级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供35,626.57万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动不存在资金缺口。

4.未来一年会不会出现资金问题(1).未来保持当前盈利状况本期营业利润为-24,012万元,存货为2,397,575.39万元,应收账款为4,287.91万元,其他应收款为0万元,应付账款为0万元,货币资金为382,973.84万元。

如果不出现信任危机,则企业继续亏损一年仍然不会出现资金缺口。

(2).未来经营形势恶化单方面恶化:如果应收账款的平均收款期延长25%,则该企业可支配资金将会减少1,071.98万元,支付能力将会从382,973.84万元下降为381,901.86万元。

如果该企业的销售形势恶化,销售额下降15.97%或存货积压增加15.97%,则该企业会出现资金紧张,产生资金缺口。

第1篇一、引言华远地产(股票代码:600743)成立于1992年,是一家以房地产开发为主营业务的上市公司。

公司总部位于北京市,业务遍布全国多个省市。

本报告通过对华远地产的财务报表进行分析,旨在全面评估其财务状况、经营成果和现金流量,为投资者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2021年末,华远地产总资产为XX亿元,其中流动资产占比XX%,非流动资产占比XX%。

流动资产主要包括货币资金、交易性金融资产、应收账款等;非流动资产主要包括固定资产、无形资产、长期投资等。

(2)负债结构分析截至2021年末,华远地产总负债为XX亿元,其中流动负债占比XX%,非流动负债占比XX%。

流动负债主要包括短期借款、应付账款、预收款项等;非流动负债主要包括长期借款、应付债券等。

(3)所有者权益分析截至2021年末,华远地产所有者权益为XX亿元,占公司总资产的比例为XX%。

所有者权益主要由股本、资本公积、盈余公积和未分配利润构成。

2. 利润表分析(1)营业收入分析2021年,华远地产实现营业收入XX亿元,同比增长XX%。

其中,房地产开发业务收入XX亿元,同比增长XX%;物业管理及其他业务收入XX亿元,同比增长XX%。

(2)营业成本分析2021年,华远地产营业成本为XX亿元,同比增长XX%。

其中,房地产开发业务成本XX亿元,同比增长XX%;物业管理及其他业务成本XX亿元,同比增长XX%。

(3)毛利率分析2021年,华远地产毛利率为XX%,较上年同期提高XX个百分点。

这主要得益于公司加大了高端住宅和商业地产的开发力度,提高了产品附加值。

(4)净利润分析2021年,华远地产实现净利润XX亿元,同比增长XX%。

这表明公司盈利能力较强,盈利水平稳步提升。

3. 现金流量表分析(1)经营活动现金流量分析2021年,华远地产经营活动现金流量净额为XX亿元,同比增长XX%。

这主要得益于公司加大了销售力度,回款情况良好。