比亚迪公司2011年财务报表

- 格式:docx

- 大小:21.20 KB

- 文档页数:5

比亚迪财务分析报告Company Document number:WUUT-WUUY-WBBGB-BWYTT-1982GT贵州广播电视大学毕业设计(论文)(设计) 题目比亚迪股份有限公司财务分析报告开放教育试点本科本科/专科姓名翟富丽教育层次成人教育专科学号省级电大专业会计分校安顺分校指导教师郭福琴教学点安顺摘要比亚迪一度成为最受关注的中国公司,市场掀起了持续的“比亚迪热”。

有分析师称:“在电动车时代初期,比亚迪或许可以凭借技术优势和低成本优势打开市场,但要继续发展,除了在技术领域不断开拓创新外,还必须在有限的时间内,想办法提高造车的工艺水平和品牌竞争力,否则在赛跑的过程中,比亚迪很容易会被后来者超越。

”这正是一个痛苦的蜕变过程,比亚迪正在努力做出改变。

如此看来,比亚迪成为“世界第一”的梦想,不是一两代人付出努力就能实现的,它必须在中外汽车企业中突出重围,赢得生存空间,赢得长远的发展空间。

本文以比亚迪股份有限公司为研究对象,根据其2012-2013年的财务报表信息,对比亚迪有限公司三大财务报表数据进行分析,分析比亚迪的竞争优势是否具有持续性,结合其发展趋势进行预测比亚迪公司未来发展前景。

关键词:比亚迪财务报表分析预测发展前景目录一、行业分析 (1)二、公司概况 (1)三、三大财务报表分析................................................ 2-10(一)资产负债表分析............................................. 2-4 (二)利润表分析................................................. 4-6 (三)现金流量表分析............................................ 6-10 四、比率分析....................................................... 10-16 (一)盈利能力分析................................................. 10-12 (二)营运能力分析................................................. 12-13 (三)偿债能力分析................................................. 13-14 (四)发展能力分析................................................. 14-16五、综合分析与业绩评价............................................. 16-17六、趋势及预测..................................................... 18-19七、综合评价....................................................... 19-20参考文献 (20)附录......................................................... 21-30 致谢.. (30)比亚迪股份有限公司财务分析报告一、行业分析近几年我国汽车零部件及配件制造行业发展速度较快,受益于汽车零部件及配件制造行业生产技术不断提高以及下游需求市场不断扩大,汽车零部件及配件制造行业在国内和国际市场上发展形势都十分看好。

比亚迪利润表水平分析分析评价:从表中可以看出,比亚迪公司2011年净利润较2010年下降了45.35%,营业利润、利润总额也都有不同程度的下降,下面来分析一下原因。

营业利润下降了49.04%,虽然营业总收入上涨了0.78%,但营业总成本上涨了4.84%,涨幅较营业收入的要高很多,营业税金及附加、管理费用、财务费用、资产减值损失都有不同程度的上涨,且都超过了营业收入的涨幅,尤其是财务费用和资产减值损失分别上升了108.38%和2244.18%,虽然销售费用下降了17.29%,投资净收益上升了1854.72%,营业利润还是有较大幅度的下降。

其中,营业税金及附加2011年为人民币969,714千元,较2010年人民币659,656千元增加47%,主要是由于城建税、教育费附加和消费税增加所致;财务费用2011年为人民币771,296千元,较2010年人民币370,141千元增加108.36%,主要是由于借款增加导致利息支出增加所致;资产减值损失2011年为人民币485,246千元,较2010年人民币20,700千元增加2244.18%,主要是由于计提的各项准备增加所致;投资收益2011年为人民币503,750千元,较2010年人民币25,771千元增加1854.72%,主要是由于转让佛山金辉股权获得的投资收益所致。

成本费用的上升原因之一是员工成本不断上升,据其财报显示:2009年,比亚迪员工16万人,年内员工成本总额占集团营业额约为11%。

2010年比亚迪员工数已超18万人,员工成本占比升至14.39%。

2011年上半年员工更是高达18.5万人,占比更是升至17.26%。

而下半年的“裁员门”过后,2011年员工17万人,员工成本占比为17%。

利润总额下降了45.02%,营业外收入2011年为人民币367,390千元,较2010年人民币549,159千元减少33.10%,营业外支出2011年为人民币50,257千元,较2010年人民币174,392千元减少71%,所以,利润总额没有超过营业利润的下降幅度。

比亚迪股份有限公司财务分析研究刘进进【摘要】汽车行业的发展日新月异,当前新能源汽车的发展前景一片光明.比亚迪作为全球最大的新能源汽车产销商,其发展状况值得我们重点关注.本文基于比亚迪公司财务报表做出全面的会计分析和财务分析,透过现象看本质,找出公司的不足并提出相应的对策建议,为企业的发展寻求更佳的路径.【期刊名称】《绿色财会》【年(卷),期】2017(000)003【总页数】8页(P7-14)【关键词】比亚迪;新能源汽车;会计分析;财务分析【作者】刘进进【作者单位】中南财经政法大学会计学院【正文语种】中文【中图分类】F2751995年比亚迪股份有限公司正式成立,这家高新技术民营企业于2002年7月31日成功在香港主板发行上市,之后在2011年又转为在A股上市(代码SZ.002594)。

公司的主要业务有:手机部件及组装、二次充电电池及光伏、传统汽车及新能源业务。

最近几年,比亚迪正在积极拓展新能源产品领域的相关业务,目前已是全球新能源汽车推广和研发的领军者。

比亚迪的资产规模近年来增长迅速,说明企业规模扩张,发展能力良好。

2015年资产、负债、股东权益的增长率分别为22.85%、22.03%、24.69%,股东权益和负债与资产基本保持同步增长,说明公司的财务结构比较稳定。

从资产结构来看,比亚迪非流动资产的比重很高,非流动资产主要由固定资产、在建工程、无形资产构成,在一定程度上是因为其制造业的性质所决定的;从资本构成来看,比亚迪的资产负债率较高(67%~70%间),以流动负债居多,其中流动负债主要由应付款项、预收款项等经营性无息流动负债构成。

(一)资产状况分析1.资产结构总体分析近年来比亚迪资产的增长速度较快,2015年年末的总资产规模已经达到1154.86亿元,较2013年扩大了近1.5倍。

从表1直观来看,比亚迪流动资产占比有逐年上升的趋势,非流动资产占比略有下降。

2.流动资产结构分析(1)应收款项分析由于经营上的特征,比亚迪在供应链结算中大量运用商业信用和银行票据,因此应收类流动项目占比一直较高。

比亚迪股份有限公司财务指标分析作者:高滕滕静涛来源:《经济研究导刊》2017年第14期摘要:比亚迪一度成为最受关注的中国公司,市场掀起持续的“比亚迪热”。

因此,以比亚迪股份有限公司为研究对象,根据其2011—2015年的财务报表信息,对比亚迪有限公司三大财务报表数据,分析比亚迪的竞争优势是否具有持续性,结合其发展趋势预测比亚迪公司未来发展前景。

关键词:比亚迪;财务报表分析;预测发展前景中图分类号:F275 文献标志码:A 文章编号:1673-291X(2017)14-0117-05一、公司概况比亚迪股份有限公司创立于1995年,总裁王传福,总部位于深圳市龙岗坪山新区比亚迪路,是一家拥有IT、汽车和新能源三大产业群的高新技术民营企业。

公司主要从事二次充电电池业务、手机部件及组装业务,以及包含传统燃油汽车及新能源汽车在内的汽车业务,同时利用自身的技术优势积极拓展新能源产品领域的相关业务。

该公司是全球领先的二次充电电池制造商之一,同时还是全球最具竞争能力的手机部件及组装业务的供应商之一,主要客户包括诺基亚、三星、摩托罗拉、华为、中兴等手机领导厂商。

公司汽车产品包括各种高、中、低端系列燃油轿车,以及比亚迪汽车模具、汽车零部件、双模电动汽车及纯电动汽车等。

代表车型包括F3、F3R、F6、F0、G3等传统高品质燃油汽车,高端SUV车型S6和MPV车型M6,以及领先全球的F3DM、F6DM双模电动汽车和纯电动汽车E6等。

总体水平处于行业领先地位。

《财富》发布2015年“最受赞赏的中国公司”排行榜,比亚迪上榜,并排名汽车行业第一。

近年来,比亚迪为中国汽车产业转型升级贡献自己的力量。

在传统燃油车领域,比亚迪率先研发出TID动力总成并成功推向市场。

在新能源汽车领域,比亚迪先进的纯电动大巴、出租车服务全球。

比亚迪的插电式混合动力汽车技术更是受到市场好评。

2015年,随着动力电池产能跟上,比亚迪秦产能释放,唐、宋、元、商等车型逐步上市后,公司业绩开始爆发式增长。

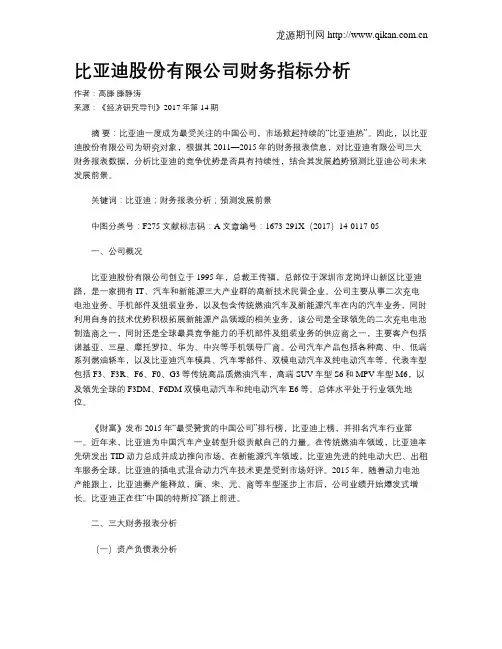

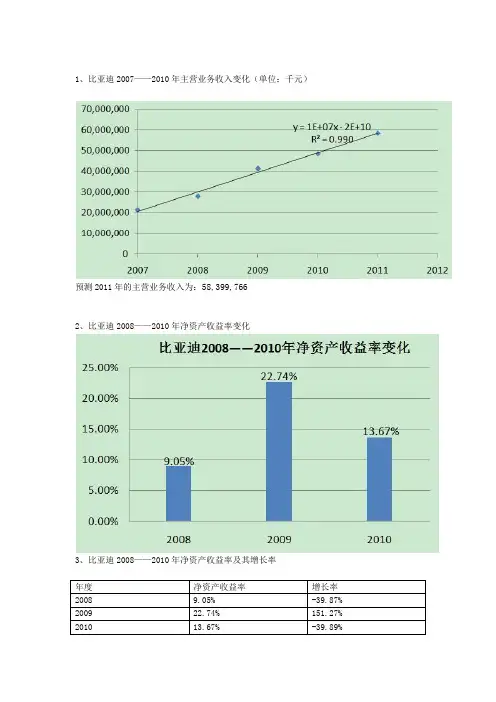

1、比亚迪2007——2010年主营业务收入变化(单位:千元)预测2011年的主营业务收入为:58,399,7662、比亚迪2008——2010年净资产收益率变化3、比亚迪2008——2010年净资产收益率及其增长率4、比亚迪2008——2010年净利润、总资产及其增长率5、比亚迪2008——2010年每股收益变化6、比亚迪2008——2010年ROE分解7、8、9、主营业务成本10、比亚迪2008——2010年营业税金及附加及营业税金/主营业务收入11、期间费用(销售费用、管理费用、财务费用)12、比亚迪2008——2010年投资收益13、比亚迪2008——2010营业外收支14、比亚迪2008——2010年实际税率15、比亚迪2007——2010年资产总额2007 29,288,491,0002008 32,531,760,0002009 40,446,081,0002010 52,963,401,000通过公式可以预测2011年的资产总额为58,542,196,000 16、流动资产预测17、比亚迪2008——2010年流动资产、流动资产周转率18、非流动资产预测(数据来源:比亚迪招股书)19、比亚迪2008——2010年固定资产周转率(数据来源:网易财经)21、比亚迪2008年——2010年权益结构22、比亚迪2011年预期资产负债表比亚迪2011年预期资产负债表(不包含负债部分)(单位:人民币万元)23、比亚迪2011年预期利润表比亚迪2011年预期利润表单位:人民币万元24、预测比亚迪2011年现金流量表预测比亚迪2011年现金流量表单位:万元。

2011年度报告比亚迪财务分析报告院系:京江学院班级:J会计0904姓名:赵春晓王丹徐丹缪波峰袁星崔璨日期:2012/11/25赵春晓资产负债表基本数据分析利润表基本数据分析企业偿债能力和营运能力分析王丹现金流量表基本数据分析股东权益变动表基本数据分析WORD资料整合徐丹公司概况所属行业经营范围行业竞争情况企业获利能力分析璀璨财务建议企业获利能力分析缪波峰、袁星杜邦分析企业竞争力分析PPT制作目录一、公司基本情况介绍(一)公司概况(二)所属行业(三)经营范围(四)行业竞争情况二、公司财务报表基本数据分析(一)资产负债表基本数据分析(二)利润表基本数据分析(三)现金流量表基本数据分析(四)股东权益变动表基本数据分析三、主要财务比率分析(一)企业获利能力分析(二)企业偿债能力和营运能力分析(三)企业发展能力分析五、综合财务分析(一)杜邦分析(二)企业竞争力分析六、财务建议一、公司基本情况介绍(一)公司概况比亚迪股份有限公司(以下简称“比亚迪”)创立于1995年,是一家香港上市的高新技术民营企业。

目前,比亚迪在全国范围内,已在广东、北京、陕西、上海等地共建有九大生产基地,总面积将近700万平方米,并在美国、欧洲、日本、韩国、印度、台湾、香港等地设有分公司或办事处,现员工总数已超过13万人。

2002年7月31日,比亚迪在香港主板发行上市(股票代码:1211HK),创下了54支H股最高发行价记录。

2007年,比亚迪电子(国际)有限公司(股票代码:0285.HK)在香港主板顺利上市,表现理想。

截止2008年底,公司总资产额近329亿元人民币,净资产超过133亿元人民币。

比亚迪设立中央研究院、电子研究院、汽车工程研究院以及电力科学研究院,负责高科技产品和技术的研发,以及产业和市场的研究等;拥有可以从硬件、软件以及测试等方面提供产品设计和项目管理的专业队伍,拥有多种产品的完全自主开发经验与数据积累,逐步形成了自身特色并具有国际水平的技术开发平台。

比亚迪财务分析报告成员:王安贤 201100020211 金融张彦斌 201100020141 金融吴佳琦 201100020156 金融何兆丰 201100020159 金融刘捷 201100020180经济学曹驰 201100020115经济学(一)比亚迪公司简介:比亚迪即比亚迪股份有限公司。

创立于1995年,2002年7月31日在香港主板发行上市,创下了当时54支H股最高发行价记录。

其股票代码:1211.HK。

是一家拥有IT,汽车和新能源三大产业群的高新技术民营企业。

现任公司高管乃王传福和吕向阳等人。

2007年12月20日,分拆出来的比亚迪电子(国际)有限公司在香港联交所挂牌上市,集资约59.125亿元。

2008年后,比亚迪股票因为受到巴菲特青睐的缘故,港股最高涨到88.40元港币。

随后几年,比亚迪陆续推出新产品,包括S6、G6、速锐等,受到市场热烈欢迎。

2011年6月30日,比亚迪股份有限公司在深圳交易所上市发行,正式回归a股(代码SZ.002594)。

在众多自主品牌中,比亚迪可谓是一个特立独行的后起之秀。

而在业内人的眼中,它则是一个另类而强有力的竞争对手。

而这一切,都是因为它在跨行业发展后仍能频创奇迹,不得不令人拍案称赞。

作为一个国际化企业,出色品质和优质服务向来是比亚迪的强项。

在移动能源领域,比亚迪就凭借其取信于人,打下一片江山,成为摩托罗拉、诺基亚等重量级客户最大电池的供应商。

比亚迪自上市以来,发展迅猛,业绩收入屡创新高,取得巨大成功,在惊叹如此成就的同时,我们把眼光聚集在比亚迪的财务分析上。

(二)比亚迪的成功:比亚迪涉足IT,汽车,新能源行业:作为一站式手机零部件供货商,比亚迪生产各种优质的手机零部件。

作为业界领先的ODM供应商,比亚迪依托垂直整合发展模式,为客户提供包括产品设计、制造、测试、装配及售后等全方位服务。

公司IT产品及业务主要包括充电电池、塑胶机构件、金属零部件、五金电子产品、手机按键、微电子产品、液晶显示屏模组、光电子产品、柔性电路板、充电器等。

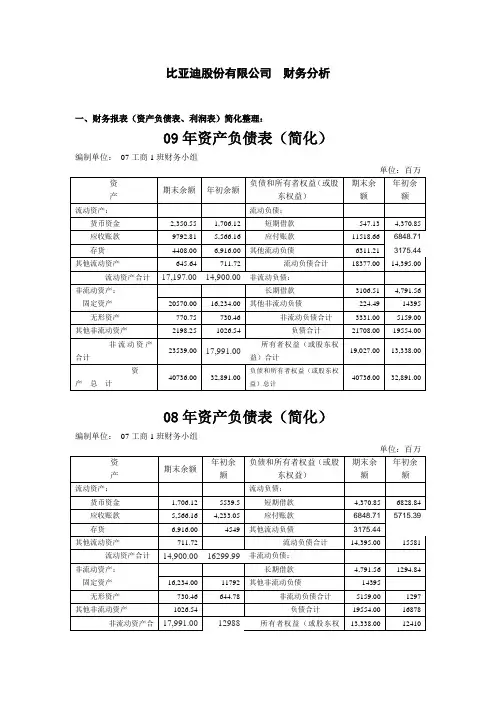

比亚迪股份有限公司财务分析一、财务报表(资产负债表、利润表)简化整理:09年资产负债表(简化)编制单位:07工商1班财务小组单位:百万08年资产负债表(简化)编制单位:07工商1班财务小组09年利润表(简化)编制单位:07工商1班财务小组金额单位:百万08年利润表(简化)编制单位:07工商1班财务小组金额单位:百万二、财务比率分析:三、传统的杜邦分析体系:1、核心公式:权益净利率=销售净利率×资产周转率×权益乘数07年:权益净利率=8.026%×0.72%×2.36=13.72%08年:权益净利率=4.762%×0.81%×2.47=9.56%09年:权益净利率=10.33%×0.97%×2.14=21.44%2、运用连环替代法进行因素分析:(1)07年与08年基数: 8.026%×0.72%×2.36=13.72% (1)第1次替换:4.762%×0.72%×2.36=8.09% (2)第2次替换:4.762%×0.81%×2.36=9.53% (3)第3次替换:4.762%×0.81%×2.47=9.56% (4)(2)-(1):由于销售净利率变动对权益净利率的影响:-5.63%,即销售净利率变动使得权益净利率下降了5.63%。

(3)-(2):由于资产周转率变动对权益净利率的影响:1.44 %,即资产周转率变动使得权益净利率上升了1.44 %。

(4)-(3):由于权益乘数变动对权益净利率的影响: 0.03%,即权益乘数变动使得权益净利率上升了 0.03%。

综上所述:与07年相比,08年的权益净利率下降了4.16%,主要是因为销售净利率下降了5.63%,而销售净利率的降低是由于净利润与营业收入下降造成的。

相应措施:(2)08年与09年基数: 4.762%×0.81%×2.47=9.56% (1)第1次替换:10.33%×0.81%×2.47=20.67% (2)第2次替换:10.33%×0.97%×2.47=24.75% (3)第3次替换:10.33%×0.97%×2.14=21.44% (4)(2)-(1):由于销售净利率变动对权益净利率的影响:11.11 %,即销售净利率变动使得权益净利率上升了11.11 %。

贵州广播电视大学毕业设计(论文)(设计)题目比亚迪股份有限公司财务分析报告开放教育试点本科本科/专科姓名翟富丽教育层次成人教育专科学号************* 省级电大专业会计分校安顺分校指导教师郭福琴教学点安顺摘要比亚迪一度成为最受关注的中国公司,市场掀起了持续的“比亚迪热”。

有分析师称:“在电动车时代初期,比亚迪或许可以凭借技术优势和低成本优势打开市场,但要继续发展,除了在技术领域不断开拓创新外,还必须在有限的时间内,想办法提高造车的工艺水平和品牌竞争力,否则在赛跑的过程中,比亚迪很容易会被后来者超越。

”这正是一个痛苦的蜕变过程,比亚迪正在努力做出改变。

如此看来,比亚迪成为“世界第一”的梦想,不是一两代人付出努力就能实现的,它必须在中外汽车企业中突出重围,赢得生存空间,赢得长远的发展空间。

本文以比亚迪股份有限公司为研究对象,根据其2012-2013年的财务报表信息,对比亚迪有限公司三大财务报表数据进行分析,分析比亚迪的竞争优势是否具有持续性,结合其发展趋势进行预测比亚迪公司未来发展前景。

关键词:比亚迪财务报表分析预测发展前景目录一、行业分析 (1)二、公司概况 (1)三、三大财务报表分析 .............................................................................................................. 2-10(一)资产负债表分析........................................................................................................2-4 (二)利润表分析 .................................................................................................................4-6 (三)现金流量表分析..................................................................................................... 6-10 四、比率分析 .............................................................................................................................. 10-16 (一)盈利能力分析................................................................................................................. 10-12 (二)营运能力分析................................................................................................................. 12-13 (三)偿债能力分析................................................................................................................. 13-14 (四)发展能力分析................................................................................................................. 14-16五、综合分析与业绩评价........................................................................................................ 16-17六、趋势及预测.......................................................................................................................... 18-19七、综合评价 .............................................................................................................................. 19-20参考文献 (20)附录................................................................................................................................... 21-30 致谢. (30)比亚迪股份有限公司财务分析报告一、行业分析近几年我国汽车零部件及配件制造行业发展速度较快,受益于汽车零部件及配件制造行业生产技术不断提高以及下游需求市场不断扩大,汽车零部件及配件制造行业在国内和国际市场上发展形势都十分看好。

比亚迪股份有限公司财务指标分析作者:高滕滕静涛来源:《经济研究导刊》2017年第14期摘要:比亚迪一度成为最受关注的中国公司,市场掀起持续的“比亚迪热”。

因此,以比亚迪股份有限公司为研究对象,根据其2011—2015年的财务报表信息,对比亚迪有限公司三大财务报表数据,分析比亚迪的竞争优势是否具有持续性,结合其发展趋势预测比亚迪公司未来发展前景。

关键词:比亚迪;财务报表分析;预测发展前景中图分类号:F275 文献标志码:A 文章编号:1673-291X(2017)14-0117-05一、公司概况比亚迪股份有限公司创立于1995年,总裁王传福,总部位于深圳市龙岗坪山新区比亚迪路,是一家拥有IT、汽车和新能源三大产业群的高新技术民营企业。

公司主要从事二次充电电池业务、手机部件及组装业务,以及包含传统燃油汽车及新能源汽车在内的汽车业务,同时利用自身的技术优势积极拓展新能源产品领域的相关业务。

该公司是全球领先的二次充电电池制造商之一,同时还是全球最具竞争能力的手机部件及组装业务的供应商之一,主要客户包括诺基亚、三星、摩托罗拉、华为、中兴等手机领导厂商。

公司汽车产品包括各种高、中、低端系列燃油轿车,以及比亚迪汽车模具、汽车零部件、双模电动汽车及纯电动汽车等。

代表车型包括F3、F3R、F6、F0、G3等传统高品质燃油汽车,高端SUV车型S6和MPV车型M6,以及领先全球的F3DM、F6DM双模电动汽车和纯电动汽车E6等。

总体水平处于行业领先地位。

《财富》发布2015年“最受赞赏的中国公司”排行榜,比亚迪上榜,并排名汽车行业第一。

近年来,比亚迪为中国汽车产业转型升级贡献自己的力量。

在传统燃油车领域,比亚迪率先研发出TID动力总成并成功推向市场。

在新能源汽车领域,比亚迪先进的纯电动大巴、出租车服务全球。

比亚迪的插电式混合动力汽车技术更是受到市场好评。

2015年,随着动力电池产能跟上,比亚迪秦产能释放,唐、宋、元、商等车型逐步上市后,公司业绩开始爆发式增长。

证券代码:002594 证券简称:比亚迪公告编号:2012-005 比亚迪股份有限公司2011年年度报告摘要§1 重要提示1.1 本公司董事会、监事会及其董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

本年度报告摘要摘自年度报告全文,报告全文同时刊载于巨潮资讯网()。

投资者欲了解详细内容,应当仔细阅读年度报告全文。

1.2 公司年度财务报告已经安永华明会计师事务所审计并被出具了标准无保留意见的审计报告。

1.3 本公司董事长兼总裁王传福先生、副总裁、财务总监兼董事会秘书吴经胜先生和会计机构负责人周亚琳女士声明:保证本年度报告中财务报告的真实、准确、完整。

§2 公司基本情况2.1 基本情况简介2.2 联系人和联系方式§3 会计数据和财务指标摘要3.1 主要会计数据单位:元3.2 主要财务指标单位:元3.3 非经常性损益项目√适用□不适用单位:元注1 :非流动资产处置损益11年较前两期增长较多主要原因为11年处置长期股权投资公司带来的收益的影响。

注2:计入当期损益的政府补助较前两年的变动主要是受当期计入收益的政府补助带来的影响。

§4 股东持股情况和控制框图4.1 前10名股东、前10名无限售条件股东持股情况表单位:股注:HKSCC NOMINEES LIMITED所持股份为其代理的在HKSCC NOMINEES LIMITED交易平台上交易的本公司H 股股东账户的股份总和。

4.2 公司与实际控制人之间的产权及控制关系的方框图§5 董事会报告5.1 管理层讨论与分析概要5.2 主营业务分行业、产品情况表单位:万元5.3 报告期内利润构成、主营业务及其结构、主营业务盈利能力较前一报告期发生重大变化的原因说明√适用□不适用备注:重大变化是指相关数据较前一报告期变动20%及以上的情形。

中国储运网H t t p ://w w w .c h i n a c h u y u n .c o mD I S C U S S I O N A N D RE S E A R C H 探讨与研究一、比亚迪股份有限公司简介近些年,随着人们环保意识的增强和国家环境保护相关政策的出台,新能源汽车行业得到迅速发展,在国内比亚迪公司一直位于其前列。

比亚迪成立于1995年2月,比亚迪股份有限公司于2011年6月30日上市,自二零零三年进军汽车业务以来,集团迅速成长为中国自主品牌汽车领军厂商。

二、比亚迪公司各项能力分析(一)偿债能力分析由表1可知,企业的流动比率2017年-2020年前三季度处于上升趋势,基本保持在0.99左右;速动比率在近几年处于下降趋势,但预计2020年速动比率也会基本保持在0.7左右;资产负债率2017年-2019年同样处于上升趋势,但在2020年前三季度下降至大约65%,整体基本保持在67%左右。

表1比亚迪公司偿债能力分析综合前三项指标,可以看出该公司资产具有良好的流动性,具有一定的变现能力来偿还短期的各项债务,有较强的资金能力可供偿还短期借款,但另一方面公司的资产负债率较高,在2018年处于最高值大约68.8%,只看这一数据可能代表企业长期偿债能力较弱,而本文作了更深一步分析,具体分析负债里面的经营性负债和金融性负债所占比例,从2020年第一季度的资产负债表可以看出负债合计1286亿元,短期借款大约385亿元,长期借款大约145亿元,各种应付款项大约占680亿左右,相当于该企业经营性负债占整个负债的一半以上,而金融性负债只占很小的一部分,由此看出金融性负债所占比率较低,相对来说降低了偿债能力风险,以此类推企业2020年第二季度和第三季度也是一样的情况,综合来说企业偿债能力良好[1]。

(二)盈利能力分析由表2可知企业净资产收益率在2019年达到最低值2.84%,2020年前三季度上升至5.71%;净利率同样在2019年处于最低值,2020年大幅回升;毛利率同样在2019年处于最低值16.29%,预计2020年会保持在20%左右;销售净利率2017-2019年连续三年出现下降,2020年前三季度回升至4.66%[2]。

比亚迪财务报表分析一、引言比亚迪是一家在全球范围内知名的汽车制造商和新能源解决方案提供商。

为了更好地了解比亚迪的财务状况和经营绩效,本文将对比亚迪的财务报表进行分析。

通过分析比亚迪的资产负债表、利润表和现金流量表,我们可以获得关于公司财务状况、盈利能力和现金流动性的重要信息。

二、资产负债表分析资产负债表是一份反映公司资产、负债和所有者权益状况的重要报表。

通过分析比亚迪的资产负债表,可以了解公司的资产结构、负债情况和净资产状况。

1. 资产结构比亚迪的资产主要包括流动资产和非流动资产。

流动资产包括现金、应收账款、存货等,非流动资产包括固定资产、无形资产等。

通过比较不同期间的资产结构,我们可以了解公司在不同时间点上的资产配置情况。

2. 负债情况比亚迪的负债主要包括流动负债和非流动负债。

流动负债包括应付账款、短期借款等,非流动负债包括长期借款、应付债券等。

通过比较不同期间的负债情况,我们可以了解公司在不同时间点上的债务水平。

3. 净资产状况净资产是指公司所有者的权益,是公司剩余资产减去负债后的余额。

通过比较不同期间的净资产状况,我们可以了解公司的净资产增长情况和资本结构的稳定性。

三、利润表分析利润表是一份反映公司收入、成本和利润状况的重要报表。

通过分析比亚迪的利润表,可以了解公司的收入来源、成本构成和盈利能力。

1. 收入来源比亚迪的主要收入来源包括汽车销售收入、新能源解决方案收入等。

通过比较不同期间的收入来源,我们可以了解公司在不同业务领域的收入贡献情况。

2. 成本构成比亚迪的主要成本包括生产成本、销售费用、研发费用等。

通过比较不同期间的成本构成,我们可以了解公司在不同方面的成本控制情况。

3. 盈利能力盈利能力是衡量公司经营绩效的重要指标,可以通过利润表中的净利润、毛利率、净利率等指标来评估。

通过比较不同期间的盈利能力指标,我们可以了解公司的盈利能力变化情况。

四、现金流量表分析现金流量表是一份反映公司现金流入流出情况的重要报表。