比亚迪公司三年财务报表

- 格式:xlsx

- 大小:20.65 KB

- 文档页数:4

比亚迪财务报表分析比亚迪是中国新能源汽车领域的龙头企业,其财务报表一直备受。

本文将对比亚迪的财务报表进行深入分析,并探讨其财务状况和发展趋势。

一、比亚迪财务报表概述比亚迪发布了2022年第三季度财报,显示公司营收和净利润均实现同比增长。

从资产负债表来看,比亚迪的总资产为2293亿元,总负债为1771亿元,净资产为522亿元。

从利润表来看,比亚迪前三季度的营业收入为1777亿元,净利润为733亿元,净利率为41.6%。

二、比亚迪财务报表分析1、营收分析比亚迪2022年第三季度的营收为877亿元,同比增长38.5%。

从历史数据来看,比亚迪的营收呈现快速增长的态势。

2017年至2021年,比亚迪的营收年复合增长率为30.9%。

尽管受到疫情和供应链紧张的影响,但比亚迪依然保持了强劲的增长势头。

2、利润分析比亚迪2022年第三季度的净利润为345亿元,同比增长88.8%。

从历史数据来看,比亚迪的净利润同样呈现快速增长的态势。

2017年至2021年,比亚迪的净利润年复合增长率为55.4%。

比亚迪的净利率也一直处于较高的水平,2022年前三季度的净利率为41.6%。

3、资产负债分析比亚迪2022年第三季度的总资产为2293亿元,总负债为1771亿元,净资产为522亿元。

从资产负债表来看,比亚迪的资产负债率较高,为77.3%。

但考虑到比亚迪在新能源汽车领域的领先地位和未来的发展潜力,这个资产负债率是可接受的。

三、比亚迪发展趋势预测根据行业分析报告,新能源汽车市场将继续保持高速增长。

随着技术的不断进步和消费者对环保出行的需求增加,新能源汽车的渗透率也将进一步提高。

作为新能源汽车领域的龙头企业,比亚迪将有望继续保持强劲的增长势头。

此外,比亚迪在动力电池和智能化领域也具备领先优势。

随着新能源汽车市场竞争的加剧,这些优势将会是比亚迪持续发展的重要保障。

总的来说,比亚迪的财务状况和发展趋势都呈现出向好的态势。

未来,比亚迪将继续受益于新能源汽车市场的增长,并有望继续保持强劲的增长势头。

比亚迪公司财务分析小组人员: 10921810124 霍利10921810113 李杨10921810144 余琴10921810157 易晶晶10921810104 林宇10921810116 徐琳一、比亚迪公司基本内容介绍公司所处行业比亚迪现拥有 IT 和汽车两大产业群。

公司 IT 产业主要包括二次充电电池、充电器、电声产品、连接器、液晶显示屏模组、塑胶机构件、金属零部件、五金电子产品、手机按键、键盘、柔性电路板、微电子产品、LED 产品、光电子产品等以及手机装饰、手机设计、手机组装业务等。

公司坚持不懈地致力于技术创新、研发实力的提升和服务体系的完善,主要客户为诺基亚、摩托罗拉、三星等国际通讯业顶端客户群体。

目前,比亚迪作为全球领先的二次充电电池制造商, IT 及电子零部件产业已覆盖手机所有核心零部件及组装业务,镍电池、手机用锂电池、手机按键在全球的市场份额均已达到第一位。

行业竞争情况2003 年,比亚迪正式收购西安秦川汽车有限责任公司(现“比亚迪汽车有限公司”),进入汽车制造与销售领域,开始民族自主品牌汽车的发展征程。

发展至今,比亚迪已建成西安、北京、深圳、上海四大汽车产业基地,在整车制造、模具研发、车型开发等方面都达到了国际领先水平,产业格局日渐完善并已迅速成长为中国最具创新的新锐品牌。

汽车产品包括各种高、中、低端系列燃油轿车,以及汽车模具、汽车零部件、双模电动汽车及纯电动汽车等。

代表车型包括 F3、F3R、F6、F0、G3、L3 等传统高品质燃油汽车,S8 运动型硬顶敞篷跑车、高端 SUV 车型 S6 和 MPV 车型 M6 ,以及领先全球的F3DM 双模电动汽车和纯电动汽车 E6 等。

2008 年 10 月 6 日,比亚迪以近 2 亿元收购了半导体制造企业宁波中纬,整合了电动汽车上游产业链,加速了比亚迪电动车商业化步伐。

通过这笔收购,比亚迪拥有了电动汽车驱动电机的研发能力和生产能力。

第1篇一、概述比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国广东省深圳市,是一家专注于新能源汽车和传统汽车的研发、生产和销售的企业。

自成立以来,比亚迪凭借其技术创新和产业布局,迅速发展成为全球新能源汽车行业的领军企业。

本报告通过对比亚迪近几年的财务报表进行分析,旨在全面评估公司的财务状况、盈利能力、偿债能力、运营效率和发展潜力。

二、财务状况分析1. 资产结构分析比亚迪的资产结构较为稳定,主要由流动资产和非流动资产组成。

流动资产主要包括货币资金、交易性金融资产、应收账款等,占比相对较高,表明公司具有较强的短期偿债能力。

非流动资产主要包括固定资产、无形资产等,占比相对较低,表明公司注重长期发展和技术创新。

2. 负债结构分析比亚迪的负债结构以流动负债为主,主要包括短期借款、应付账款等。

长期负债相对较少,表明公司财务风险较低。

近年来,公司负债总额逐年增长,但负债率相对稳定,说明公司财务状况良好。

3. 所有者权益分析比亚迪的所有者权益逐年增长,表明公司盈利能力和投资回报率较高。

公司通过内部积累和外部融资,不断扩大股东权益规模,为公司的长期发展奠定了坚实基础。

三、盈利能力分析1. 营业收入分析比亚迪的营业收入近年来保持稳定增长,主要得益于新能源汽车市场的快速发展和传统汽车业务的稳步推进。

公司营业收入增长速度高于行业平均水平,表明公司具有较强的市场竞争力。

2. 毛利率分析比亚迪的毛利率相对稳定,近年来略有下降。

这主要受到原材料价格上涨和市场竞争加剧的影响。

然而,公司通过技术创新和成本控制,努力保持毛利率的稳定。

3. 净利率分析比亚迪的净利率近年来保持稳定,表明公司具有较强的盈利能力。

公司通过优化产品结构、提高运营效率等措施,不断提升净利润水平。

四、偿债能力分析1. 流动比率分析比亚迪的流动比率相对较高,表明公司具有较强的短期偿债能力。

公司流动资产充足,能够及时偿还短期债务。

2. 速动比率分析比亚迪的速动比率也相对较高,表明公司短期偿债能力较强。

第1篇一、前言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国广东省深圳市,是一家集研发、生产、销售为一体的高新技术企业。

公司主要从事汽车、电子、新能源等领域的业务,是全球领先的新能源汽车和电动车制造商之一。

本报告通过对比亚迪近年来的财务报表进行分析,旨在评估公司的财务状况、盈利能力、偿债能力、运营能力和发展能力,为投资者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为1,243.56亿元,较2021年底增长18.21%。

其中,流动资产为760.84亿元,占比48.81%;非流动资产为482.72亿元,占比38.86%。

流动资产中,货币资金占比最高,达到22.94%;其次是应收账款和存货。

(2)负债结构分析截至2022年底,比亚迪总负债为810.24亿元,较2021年底增长11.42%。

其中,流动负债为576.94亿元,占比71.34%;非流动负债为233.30亿元,占比28.66%。

流动负债中,短期借款占比最高,达到22.38%;其次是应付账款和合同负债。

(3)所有者权益分析截至2022年底,比亚迪所有者权益为433.32亿元,较2021年底增长9.38%。

其中,实收资本为40.34亿元,占比9.36%;资本公积为96.56亿元,占比22.36%;盈余公积为24.38亿元,占比5.66%;未分配利润为262.04亿元,占比60.32%。

2. 利润表分析(1)营业收入分析2022年,比亚迪实现营业收入1,540.65亿元,较2021年增长22.34%。

其中,汽车业务收入为1,120.91亿元,占比72.89%;电子业务收入为249.75亿元,占比16.20%;其他业务收入为70.99亿元,占比4.91%。

(2)毛利率分析2022年,比亚迪毛利率为21.12%,较2021年提高1.34个百分点。

其中,汽车业务毛利率为19.28%,较2021年提高1.12个百分点;电子业务毛利率为20.81%,较2021年提高1.94个百分点。

比亚迪财务整体评价比亚迪是一家以新能源汽车、电池和照明业务为主的综合性企业,其财务状况一直备受关注。

近年来,比亚迪财务状况稳步发展,取得了不俗的成绩。

本文将从比亚迪的财务指标、财务风险、财务管理等方面进行综合评价。

一、财务指标评价1.收入和利润根据比亚迪2020年年报,公司实现营业收入888.6亿元,同比增长0.70%;归属于上市公司股东的净利润为24.5亿元,同比下降42.07%。

从收入和利润的角度看,比亚迪的营业收入保持了较为稳定的增长态势,但净利润下降较为明显,主要原因是受到新冠疫情影响,销售量大幅下降所致。

2.资产和负债比亚迪的总资产规模不断扩大,截至2020年末,公司总资产达到了1,073.9亿元,同比增长10.22%。

同时,公司总负债也在不断增长,截至2020年末,公司总负债达到了707.3亿元,同比增长14.53%。

总体来看,比亚迪的资产规模不断扩大,但负债也在不断增长,公司的杠杆率有所上升。

3.现金流比亚迪的经营活动现金流量呈现出明显的波动,2018年、2019年分别为负值,2020年才出现正值,达到了22.7亿元。

不过,公司的投资活动现金流量一直为负,主要是由于不断加大研发和生产线扩建等投资活动所致。

总体来看,比亚迪的现金流状况亟待改善。

二、财务风险评价1.流动性风险比亚迪的流动性风险较为突出,尤其是在新冠疫情影响下,公司的营收和现金流状况受到了不小的冲击。

此外,公司在扩大产能和研发投入方面的资金需求也不断增加,加大了公司的流动性风险。

2.信用风险比亚迪的信用风险相对较低,公司在业内拥有良好的声誉和口碑,同时也获得了国家相关政策的支持。

公司的债务结构也较为合理,能够保证债务的偿还能力。

3.市场风险比亚迪的市场风险较大,主要是由于公司业务主要集中在新能源汽车、电池和照明领域,对市场变化的敏感度较高。

此外,公司在新能源汽车领域的竞争也日益激烈,需要不断加大研发和市场推广力度。

三、财务管理评价1.财务报告透明度比亚迪的财务报告透明度较高,公司定期发布财务报告,同时也在网站上公开了财务数据和信息,方便投资者和公众了解公司的财务状况。

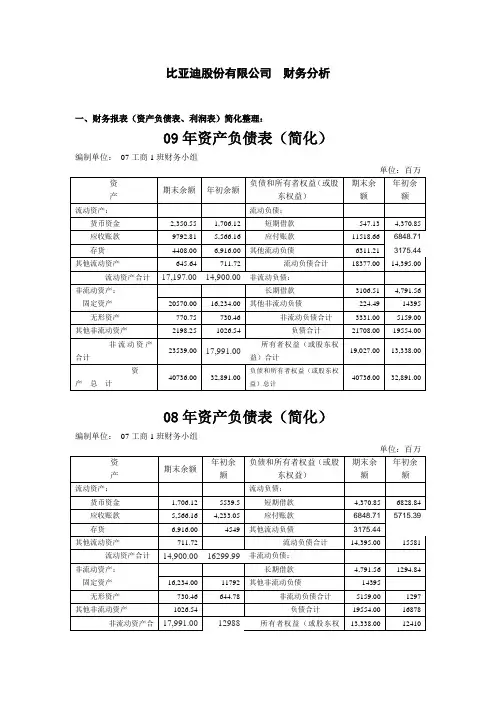

比亚迪股份有限公司财务分析一、财务报表(资产负债表、利润表)简化整理:09年资产负债表(简化)编制单位:07工商1班财务小组单位:百万08年资产负债表(简化)编制单位:07工商1班财务小组09年利润表(简化)编制单位:07工商1班财务小组金额单位:百万08年利润表(简化)编制单位:07工商1班财务小组金额单位:百万二、财务比率分析:三、传统的杜邦分析体系:1、核心公式:权益净利率=销售净利率×资产周转率×权益乘数07年:权益净利率=8.026%×0.72%×2.36=13.72%08年:权益净利率=4.762%×0.81%×2.47=9.56%09年:权益净利率=10.33%×0.97%×2.14=21.44%2、运用连环替代法进行因素分析:(1)07年与08年基数: 8.026%×0.72%×2.36=13.72% (1)第1次替换:4.762%×0.72%×2.36=8.09% (2)第2次替换:4.762%×0.81%×2.36=9.53% (3)第3次替换:4.762%×0.81%×2.47=9.56% (4)(2)-(1):由于销售净利率变动对权益净利率的影响:-5.63%,即销售净利率变动使得权益净利率下降了5.63%。

(3)-(2):由于资产周转率变动对权益净利率的影响:1.44 %,即资产周转率变动使得权益净利率上升了1.44 %。

(4)-(3):由于权益乘数变动对权益净利率的影响: 0.03%,即权益乘数变动使得权益净利率上升了 0.03%。

综上所述:与07年相比,08年的权益净利率下降了4.16%,主要是因为销售净利率下降了5.63%,而销售净利率的降低是由于净利润与营业收入下降造成的。

相应措施:(2)08年与09年基数: 4.762%×0.81%×2.47=9.56% (1)第1次替换:10.33%×0.81%×2.47=20.67% (2)第2次替换:10.33%×0.97%×2.47=24.75% (3)第3次替换:10.33%×0.97%×2.14=21.44% (4)(2)-(1):由于销售净利率变动对权益净利率的影响:11.11 %,即销售净利率变动使得权益净利率上升了11.11 %。

基于哈佛分析框架下的比亚迪财务报表分析基于哈佛分析框架下的比亚迪财务报表分析引言:财务报表是企业对外披露的重要信息来源,可以显示企业的财务状况和业绩表现。

比亚迪作为中国乘用车制造商和新能源汽车领军企业,其财务报表对于投资者和利益相关者具有重要的参考价值。

本文将运用哈佛分析框架对比亚迪的财务报表进行分析,以期深入了解该企业的财务状况,并为投资者提供决策建议。

一、财务报表概述及相关指标分析1.1 资产负债表资产负债表是企业财务状况的静态展示,其中的主要指标包括总资产、负债总额和净资产。

通过分析比亚迪的资产负债表可以得出以下结论:首先,比亚迪总资产呈现稳步增长的趋势,说明公司的资产规模不断扩大。

其次,负债总额也在不断增加,可能与公司融资活动增加有关。

净资产在短期内呈现上升趋势,说明公司留存利润能力较强。

1.2 利润表利润表是企业盈利能力的展示,其中包括营业收入、净利润等重要指标。

通过分析比亚迪的利润表可以得出以下结论:首先,比亚迪的营业收入在过去几年间呈现稳步增长的趋势,这可能是由于公司销售量和销售价格同步增加导致的。

其次,比亚迪的净利润也在不断增加,说明公司的盈利能力逐渐提高。

二、比亚迪的财务绩效分析2.1 营业收入分析通过对比亚迪的营业收入的分析,可以发现其收入增长主要来自于新能源汽车销售。

随着全球对环境保护的关注度提高,新能源汽车需求增加,比亚迪积极响应市场需求,并加大了新能源汽车研发和生产的投入。

因此,比亚迪的财务绩效受益于新能源汽车行业的高速发展。

2.2 成本控制分析比亚迪在成本控制方面取得了显著进展。

通过提高生产效率、降低材料成本、技术创新等手段,比亚迪成功地降低了生产成本。

这不仅提高了公司的毛利率,还有效提升了公司的竞争力。

2.3 利润率分析通过比亚迪的利润率分析可以看出,公司的毛利率和净利率一直保持在相对较高的水平。

这说明比亚迪具备良好的盈利能力,并且能够有效控制成本,保持良好的利润率。

比亚迪2024年财务分析详细报告标题:比亚迪2024年财务分析详细报告一、引言随着全球向绿色、可持续能源转型,电动汽车行业迎来了前所未有的发展机遇。

作为全球电动汽车领域的领军企业之一,比亚迪的财务状况值得我们深入关注。

本报告基于公开可得的2024年预测数据,对比亚迪的财务状况进行详细分析,以期揭示其经营业绩、财务策略以及潜在的风险和机遇。

二、经营业绩根据预测数据,比亚迪在2024年的营业收入有望达到3693亿元,同比增长33.2%。

其净利润预计可达88.35亿元,同比增长59.8%。

毛利率和净利率分别预计达到17.5%和2.4%。

特别值得注意的是,比亚迪在研发和创新能力上的持续投入,将进一步推动其业务发展,提升市场竞争力。

三、财务策略比亚迪在财务管理方面表现出极大的稳健性。

采取积极的财务策略,如强化内部管理,优化资本结构,提高资金使用效率等,使得比亚迪的财务状况持续健康。

此外,比亚迪还通过加强与金融机构的合作,有效降低了融资成本,提升了公司的盈利水平。

四、风险与机遇尽管比亚迪在电动汽车领域具有显著的优势,但仍然面临着来自市场竞争和政策风险的压力。

随着更多竞争者的加入,市场份额的争夺将更加激烈。

此外,政策调整也可能对公司的运营产生直接或间接的影响。

然而,随着全球电动汽车市场的快速发展,比亚迪也面临着巨大的发展机遇。

尤其在电池技术和充电设施领域,比亚迪已经积累了丰富的经验和技术优势。

进一步深化与各方的合作,拓展国际市场,将有助于比亚迪在全球电动汽车市场中占据更有优势的地位。

五、结论总体来看,比亚迪在2024年的财务状况保持稳健,营业收入和净利润均呈现出良好的增长态势。

公司采取的积极财务策略也为其未来的发展提供了有力的保障。

然而,面临市场竞争和政策风险的压力,以及广阔的发展前景,比亚迪需要继续强化财务管理,提高运营效率,以应对可能出现的挑战和机遇。

六、建议比亚迪应继续加大研发投入,尤其是在电池技术、充电设施以及自动驾驶等领域,以保持其在电动汽车领域的领先地位。

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家集汽车、电子、新能源和轨道交通四大产业为一体的综合性企业。

近年来,比亚迪在国内外市场取得了显著的业绩,成为新能源汽车领域的领军企业。

本报告旨在通过对比亚迪财务数据的分析,评估其财务状况、盈利能力、偿债能力、运营能力以及发展潜力,为投资者和利益相关者提供决策参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为人民币1,569.88亿元,较上一年增长18.23%。

其中,流动资产为人民币875.39亿元,占比58.03%,主要包含货币资金、应收账款和存货。

非流动资产为人民币694.49亿元,占比44.97%,主要包括固定资产、无形资产和长期投资。

(2)负债结构分析截至2022年底,比亚迪总负债为人民币1,004.88亿元,较上一年增长17.89%。

其中,流动负债为人民币717.23亿元,占比71.55%,主要包括短期借款、应付账款和预收账款。

非流动负债为人民币287.65亿元,占比28.45%,主要包括长期借款和递延所得税负债。

(3)股东权益分析截至2022年底,比亚迪股东权益为人民币564.99亿元,较上一年增长19.66%。

股东权益占比为36.17%,表明公司资产负债率较低,财务状况较为稳健。

2. 盈利能力分析(1)营业收入分析2022年,比亚迪实现营业收入人民币3,925.88亿元,较上一年增长55.25%。

其中,汽车业务收入为人民币2,820.95亿元,电子业务收入为人民币877.04亿元,新能源业务收入为人民币462.44亿元。

(2)净利润分析2022年,比亚迪实现净利润人民币231.62亿元,较上一年增长155.28%。

其中,归属于上市公司股东的净利润为人民币220.78亿元,同比增长156.36%。

3. 偿债能力分析(1)流动比率分析截至2022年底,比亚迪流动比率为1.22,表明公司短期偿债能力较强。

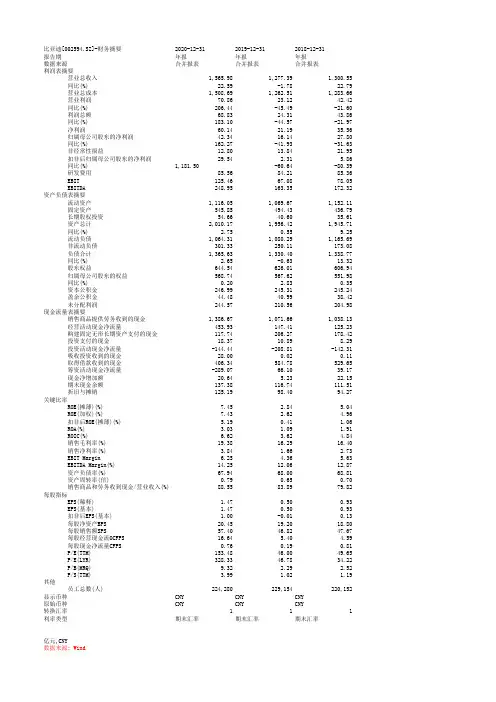

比亚迪[002594.SZ]-财务摘要2020-12-312019-12-312018-12-31报告期年报年报年报数据来源合并报表合并报表合并报表利润表摘要营业总收入1,565.981,277.391,300.55 同比(%)22.59-1.7822.79 营业总成本1,508.691,262.511,283.66 营业利润70.8623.1242.42 同比(%)206.44-45.49-21.60 利润总额68.8324.3143.86 同比(%)183.10-44.57-21.97 净利润60.1421.1935.56 归属母公司股东的净利润42.3416.1427.80 同比(%)162.27-41.93-31.63 非经常性损益12.8013.8421.95 扣非后归属母公司股东的净利润29.54 2.31 5.86 同比(%)1,181.50-60.64-80.39 研发费用85.5684.2185.36 EBIT125.4667.0878.05 EBITDA248.95163.35172.32资产负债表摘要流动资产1,116.051,069.671,152.11 固定资产545.85494.43436.79 长期股权投资54.6640.6035.61 资产总计2,010.171,956.421,945.71 同比(%) 2.750.559.25 流动负债1,064.311,080.291,165.69 非流动负债301.33250.11173.08 负债合计1,365.631,330.401,338.77 同比(%) 2.65-0.6313.32 股东权益644.54626.01606.94 归属母公司股东的权益568.74567.62551.98 同比(%)0.20 2.830.35 资本公积金246.99245.31245.24 盈余公积金44.4840.9938.42 未分配利润244.57210.56204.98现金流量表摘要销售商品提供劳务收到的现金1,386.671,071.661,038.13 经营活动现金净流量453.93147.41125.23 购建固定无形长期资产支付的现金117.74206.27178.42 投资支付的现金18.3710.898.29 投资活动现金净流量-144.44-208.81-142.31 吸收投资收到的现金28.000.020.11 取得借款收到的现金406.34584.78529.65 筹资活动现金净流量-289.0766.1039.17 现金净增加额20.64 5.2322.15 期末现金余额137.38116.74111.51 折旧与摊销125.1998.4094.27关键比率ROE(摊薄)(%)7.45 2.84 5.04 ROE(加权)(%)7.43 2.62 4.96 扣非后ROE(摊薄)(%) 5.190.41 1.06 ROA(%) 3.03 1.09 1.91 ROIC(%) 6.62 3.62 4.84 销售毛利率(%)19.3816.2916.40 销售净利率(%) 3.84 1.66 2.73 EBIT Margin 6.25 4.36 5.63 EBITDA Margin(%)14.2512.0612.87 资产负债率(%)67.9468.0068.81 资产周转率(倍)0.790.650.70 销售商品和劳务收到现金/营业收入(%)88.5583.8979.82每股指标EPS(稀释) 1.470.500.93 EPS(基本) 1.470.500.93 扣非后EPS(基本) 1.00-0.010.13 每股净资产BPS20.4519.2018.80 每股销售额SPS57.4046.8247.67 每股经营现金流OCFPS16.64 5.40 4.59 每股现金净流量CFPS0.760.190.81 P/E(TTM)153.4846.0049.65 P/E(LYR)328.3346.7834.22 P/B(MRQ)9.32 2.29 2.52 P/S(TTM) 3.99 1.02 1.19其他员工总数(人)224,280229,154220,152显示币种CNY CNY CNY原始币种CNY CNY CNY转换汇率111利率类型期末汇率期末汇率期末汇率亿元,CNY数据来源: Wind。

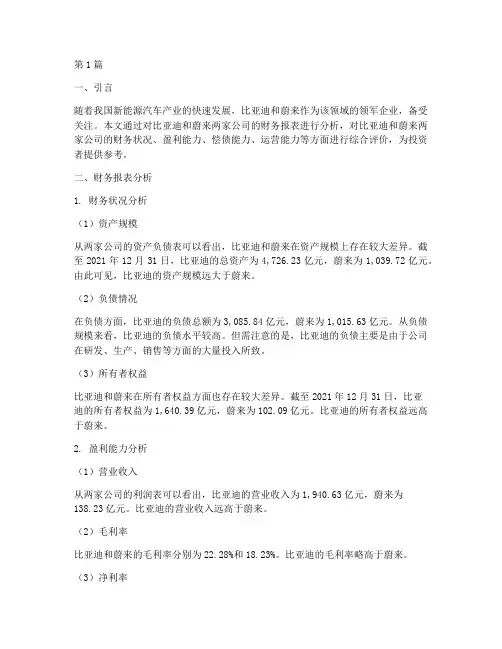

第1篇一、引言随着我国新能源汽车产业的快速发展,比亚迪和蔚来作为该领域的领军企业,备受关注。

本文通过对比亚迪和蔚来两家公司的财务报表进行分析,对比亚迪和蔚来两家公司的财务状况、盈利能力、偿债能力、运营能力等方面进行综合评价,为投资者提供参考。

二、财务报表分析1. 财务状况分析(1)资产规模从两家公司的资产负债表可以看出,比亚迪和蔚来在资产规模上存在较大差异。

截至2021年12月31日,比亚迪的总资产为4,726.23亿元,蔚来为1,039.72亿元。

由此可见,比亚迪的资产规模远大于蔚来。

(2)负债情况在负债方面,比亚迪的负债总额为3,085.84亿元,蔚来为1,015.63亿元。

从负债规模来看,比亚迪的负债水平较高。

但需注意的是,比亚迪的负债主要是由于公司在研发、生产、销售等方面的大量投入所致。

(3)所有者权益比亚迪和蔚来在所有者权益方面也存在较大差异。

截至2021年12月31日,比亚迪的所有者权益为1,640.39亿元,蔚来为102.09亿元。

比亚迪的所有者权益远高于蔚来。

2. 盈利能力分析(1)营业收入从两家公司的利润表可以看出,比亚迪的营业收入为1,940.63亿元,蔚来为138.23亿元。

比亚迪的营业收入远高于蔚来。

(2)毛利率比亚迪和蔚来的毛利率分别为22.28%和18.23%。

比亚迪的毛利率略高于蔚来。

(3)净利率比亚迪和蔚来的净利率分别为5.85%和1.11%。

比亚迪的净利率远高于蔚来。

3. 偿债能力分析(1)流动比率比亚迪和蔚来的流动比率分别为1.28和1.00。

从流动比率来看,比亚迪的短期偿债能力略强于蔚来。

(2)速动比率比亚迪和蔚来的速动比率分别为1.19和0.95。

从速动比率来看,比亚迪的短期偿债能力同样略强于蔚来。

4. 运营能力分析(1)应收账款周转率比亚迪和蔚来的应收账款周转率分别为5.32和9.28。

从应收账款周转率来看,蔚来在应收账款管理方面表现较好。

(2)存货周转率比亚迪和蔚来的存货周转率分别为4.36和5.86。

第1篇一、概述比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家集研发、生产和销售新能源汽车、传统汽车、二次充电电池、电子部件等为一体的高新技术企业。

自成立以来,比亚迪凭借其创新技术和产品,在全球汽车行业和电池行业中占据了重要地位。

本报告将从比亚迪的财务状况、盈利能力、偿债能力、运营能力和现金流状况等方面进行全面分析。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为3,564.47亿元,其中流动资产为2,050.23亿元,占总资产的57.3%;非流动资产为1,514.24亿元,占总资产的42.7%。

流动资产中,货币资金为322.82亿元,存货为677.58亿元,应收账款为435.65亿元。

非流动资产中,固定资产为747.81亿元,无形资产为322.82亿元。

(2)负债结构分析截至2022年底,比亚迪总负债为2,090.81亿元,其中流动负债为1,368.47亿元,占总负债的66.1%;非流动负债为722.34亿元,占总负债的33.9%。

流动负债中,短期借款为253.47亿元,应付账款为615.47亿元。

非流动负债中,长期借款为337.47亿元。

(3)所有者权益分析截至2022年底,比亚迪所有者权益为1,473.66亿元,占总资产的41.3%。

其中,股本为322.82亿元,资本公积为795.16亿元,未分配利润为364.68亿元。

2. 利润表分析(1)营业收入分析比亚迪2022年营业收入为3,322.82亿元,同比增长32.05%。

其中,汽车业务收入为2,504.16亿元,同比增长47.25%;手机部件及组装业务收入为504.25亿元,同比增长15.74%;二次充电电池及光伏业务收入为361.35亿元,同比增长20.81%。

(2)毛利率分析比亚迪2022年毛利率为21.3%,较2021年提高0.7个百分点。

其中,汽车业务毛利率为19.1%,手机部件及组装业务毛利率为16.9%,二次充电电池及光伏业务毛利率为16.3%。

比亚迪财务整体评价比亚迪是一家中国的汽车制造商和电池制造商,成立于1995年,总部位于深圳市。

自成立以来,比亚迪一直致力于创新和技术发展,以提供高品质、环保和高效的产品为目标。

随着公司的不断发展壮大,比亚迪的财务状况也越来越受到关注。

本文将对比亚迪的财务整体进行评价。

1. 财务报表分析比亚迪的财务报表显示,公司的总资产、总负债和股东权益均呈现出逐年增长的趋势。

截至2020年底,公司总资产达到了1,078.6亿元,同比增长了21.4%。

总负债为548.7亿元,同比增长了20.8%。

股东权益为529.9亿元,同比增长了22.2%。

这说明公司的资产规模不断扩大,同时也在稳健地管理负债和股东权益。

公司的净利润也呈现出逐年增长的趋势。

截至2020年底,公司净利润为24.2亿元,同比增长了14.7%。

这显示了公司在经营方面的稳健性和可持续性。

2. 财务比率分析比亚迪的财务比率分析显示,公司的偿债能力和盈利能力均良好。

公司的流动比率为1.23,说明公司有足够的流动资金来偿付短期债务。

公司的速动比率为1.02,表明公司能够迅速偿付短期债务。

公司的负债率为50.9%,表明公司的负债规模较大,但仍处于可接受的范围内。

公司的净利润率为2.2%,表明公司在销售和生产方面有较好的效率和盈利能力。

3. 现金流量分析比亚迪的现金流量分析显示,公司的现金流量状况良好。

公司的现金流入量为244.3亿元,现金流出量为217.1亿元,净现金流入量为27.2亿元。

公司的自由现金流量为-13.1亿元,这表明公司在资本支出方面投入了较多的资金,但公司的现金流量状况仍然健康。

4. 财务风险分析比亚迪的财务风险分析显示,公司的财务风险较低。

公司的资产负债率为0.51,表明公司的负债规模较小,公司的资产能够较好地覆盖负债。

公司的利息保障倍数为5.5,表明公司有足够的盈利能力来支付利息支出。

公司的经营现金流量比率为1.12,表明公司的现金流量状况良好。

比亚迪财务报表分析一、引言比亚迪是一家在全球范围内知名的汽车制造商和新能源解决方案提供商。

为了更好地了解比亚迪的财务状况和经营绩效,本文将对比亚迪的财务报表进行分析。

通过分析比亚迪的资产负债表、利润表和现金流量表,我们可以获得关于公司财务状况、盈利能力和现金流动性的重要信息。

二、资产负债表分析资产负债表是一份反映公司资产、负债和所有者权益状况的重要报表。

通过分析比亚迪的资产负债表,可以了解公司的资产结构、负债情况和净资产状况。

1. 资产结构比亚迪的资产主要包括流动资产和非流动资产。

流动资产包括现金、应收账款、存货等,非流动资产包括固定资产、无形资产等。

通过比较不同期间的资产结构,我们可以了解公司在不同时间点上的资产配置情况。

2. 负债情况比亚迪的负债主要包括流动负债和非流动负债。

流动负债包括应付账款、短期借款等,非流动负债包括长期借款、应付债券等。

通过比较不同期间的负债情况,我们可以了解公司在不同时间点上的债务水平。

3. 净资产状况净资产是指公司所有者的权益,是公司剩余资产减去负债后的余额。

通过比较不同期间的净资产状况,我们可以了解公司的净资产增长情况和资本结构的稳定性。

三、利润表分析利润表是一份反映公司收入、成本和利润状况的重要报表。

通过分析比亚迪的利润表,可以了解公司的收入来源、成本构成和盈利能力。

1. 收入来源比亚迪的主要收入来源包括汽车销售收入、新能源解决方案收入等。

通过比较不同期间的收入来源,我们可以了解公司在不同业务领域的收入贡献情况。

2. 成本构成比亚迪的主要成本包括生产成本、销售费用、研发费用等。

通过比较不同期间的成本构成,我们可以了解公司在不同方面的成本控制情况。

3. 盈利能力盈利能力是衡量公司经营绩效的重要指标,可以通过利润表中的净利润、毛利率、净利率等指标来评估。

通过比较不同期间的盈利能力指标,我们可以了解公司的盈利能力变化情况。

四、现金流量表分析现金流量表是一份反映公司现金流入流出情况的重要报表。

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)作为中国新能源汽车行业的领军企业,近年来业绩表现优异,备受市场关注。

为了更好地了解比亚迪的经营状况和财务状况,我对公司的财务报表进行了深入分析。

本文将从财务报表分析、行业对比、盈利能力分析、偿债能力分析、营运能力分析、发展能力分析等方面,对比亚迪的财务状况进行详细剖析,并提出个人心得体会。

二、财务报表分析1. 资产负债表分析比亚迪的资产负债表显示,公司资产总额逐年增长,主要得益于主营业务收入和投资收益的增长。

截至2021年底,公司资产总额为2654.25亿元,同比增长20.76%。

负债总额为1551.72亿元,同比增长12.36%。

资产负债率为58.46%,较去年同期下降6.76个百分点,表明公司财务状况稳健。

2. 利润表分析比亚迪的利润表显示,公司营业收入和净利润均保持稳定增长。

2021年,公司营业收入为1875.25亿元,同比增长22.58%;净利润为94.36亿元,同比增长20.46%。

毛利率为23.35%,较去年同期提高0.84个百分点,表明公司盈利能力有所提升。

3. 现金流量表分析比亚迪的现金流量表显示,公司经营活动产生的现金流量净额为244.35亿元,同比增长26.97%,主要得益于主营业务收入和投资收益的增长。

投资活动产生的现金流量净额为-22.48亿元,主要用于购买固定资产、无形资产和长期投资。

筹资活动产生的现金流量净额为-26.38亿元,主要用于偿还债务和支付股利。

三、行业对比比亚迪在新能源汽车行业具有明显的竞争优势。

与同行业其他企业相比,比亚迪在以下方面具有优势:1. 技术优势:比亚迪在电池技术、电机技术、电控技术等方面具有领先优势,为公司的产品提供了强大的技术支撑。

2. 产品优势:比亚迪拥有丰富的产品线,涵盖纯电动、插电式混合动力等多种车型,满足不同消费者的需求。

3. 品牌优势:比亚迪在国内外市场具有较高的知名度和美誉度,有利于公司产品的销售和品牌推广。

第1篇一、前言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家专注于新能源汽车和轨道交通装备的研发、生产和销售的高新技术企业。

近年来,比亚迪在国内外市场取得了显著的成绩,成为了全球新能源汽车领域的领军企业。

本报告将对比亚迪的财务行为进行分析,旨在揭示其财务状况、经营成果和盈利能力,为投资者和利益相关者提供参考。

二、财务状况分析1. 资产结构分析根据比亚迪2020年度财务报告,公司总资产为931.67亿元,其中流动资产为531.67亿元,非流动资产为400.00亿元。

流动资产占比为57.11%,非流动资产占比为42.89%。

从资产结构来看,比亚迪的资产结构较为合理,流动资产充足,能够满足公司日常经营和资金周转的需求。

2. 负债结构分析比亚迪2020年度负债总额为834.36亿元,其中流动负债为531.67亿元,非流动负债为302.69亿元。

流动负债占比为63.34%,非流动负债占比为36.66%。

从负债结构来看,比亚迪的负债以流动负债为主,长期负债相对较少,说明公司短期偿债能力较强。

3. 股东权益分析比亚迪2020年度股东权益为197.31亿元,同比增长9.11%。

股东权益占公司总资产的比例为21.06%,说明公司资产负债率较低,财务风险较小。

三、经营成果分析1. 营业收入分析比亚迪2020年度营业收入为1270.66亿元,同比增长22.64%。

其中,汽车业务收入为921.31亿元,同比增长31.60%;手机部件及组装业务收入为324.06亿元,同比增长8.75%。

从营业收入构成来看,汽车业务收入占比最大,说明公司在新能源汽车领域具有较强的竞争力。

2. 利润分析比亚迪2020年度净利润为42.95亿元,同比增长31.94%。

其中,汽车业务净利润为31.89亿元,同比增长36.86%;手机部件及组装业务净利润为7.53亿元,同比增长11.75%。

从利润构成来看,汽车业务净利润占比最大,说明公司在新能源汽车领域的盈利能力较强。