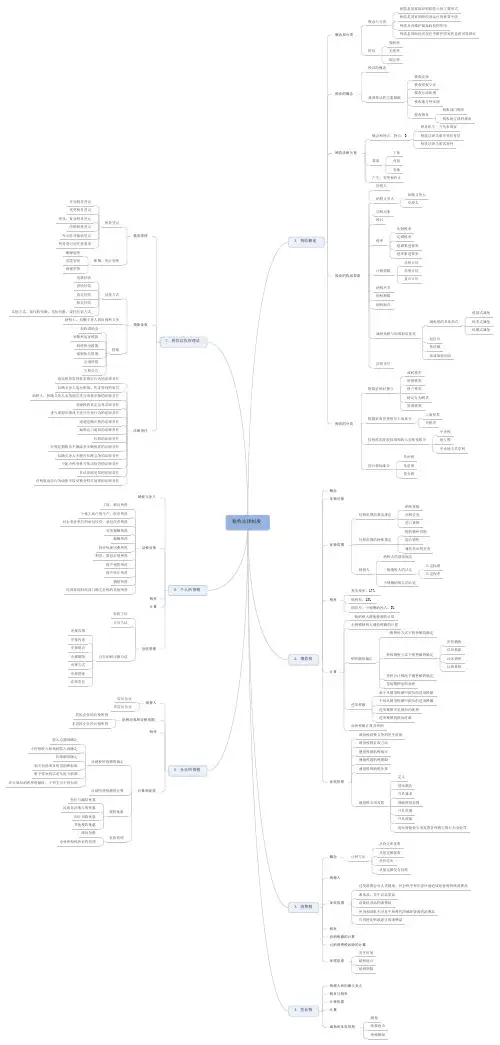

思维导图文件-2015年税法-23增值税_思维导图

- 格式:xmin

- 大小:13.33 MB

- 文档页数:1

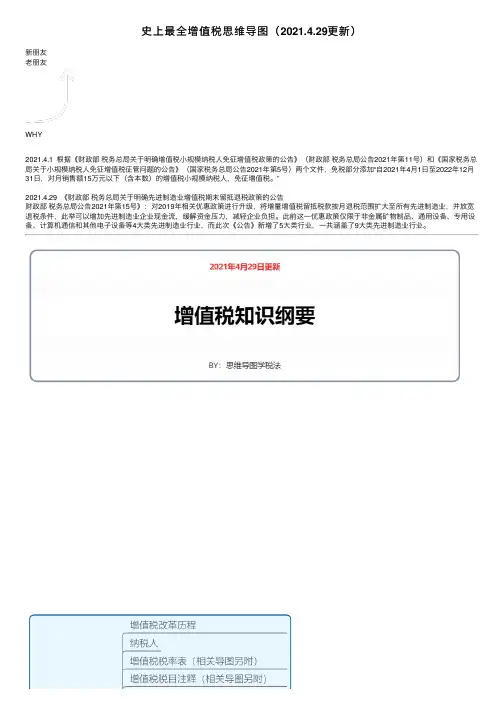

史上最全增值税思维导图(2021.4.29更新)

新朋友

⽼朋友

WHY

2021.4.1 根据《财政部税务总局关于明确增值税⼩规模纳税⼈免征增值税政策的公告》(财政部税务总局公告2021年第11号)和《国家税务总局关于⼩规模纳税⼈免征增值税征管问题的公告》(国家税务总局公告2021年第5号)两个⽂件,免税部分添加“⾃2021年4⽉1⽇⾄2022年12⽉31⽇,对⽉销售额15万元以下(含本数)的增值税⼩规模纳税⼈,免征增值税。

”

2021.4.29 《财政部税务总局关于明确先进制造业增值税期末留抵退税政策的公告

财政部税务总局公告2021年第15号》:对2019年相关优惠政策进⾏升级,将增量增值税留抵税款按⽉退税范围扩⼤⾄所有先进制造业,并放宽退税条件,此举可以增加先进制造业企业现⾦流,缓解资⾦压⼒,减轻企业负担。

此前这⼀优惠政策仅限于⾮⾦属矿物制品、通⽤设备、专⽤设备、计算机通信和其他电⼦设备等4⼤类先进制造业⾏业,⽽此次《公告》新增了5⼤类⾏业,⼀共涵盖了9⼤类先进制造业⾏业。

⾃2021年4⽉1⽇⾄2022年12⽉31⽇,⼩规模纳税⼈发⽣增值税应税销售⾏为,合计⽉销售额未超过15万元(以1个季度为1个纳税期的,季度销售额未超过45万元,下同)的,免征增值税。

⼩规模纳税⼈发⽣增值税应税销售⾏为,合计⽉销售额超过15万元,但扣除本期发⽣的销售不动产的销售额后未超过15万元的,其销售货物、劳务、服务、⽆形资产取得的销售额免征增值税。

适⽤增值税差额征税政策的⼩规模纳税⼈,以差额后的销售额确定是否可以享受本公告规定的免征增值税政策。

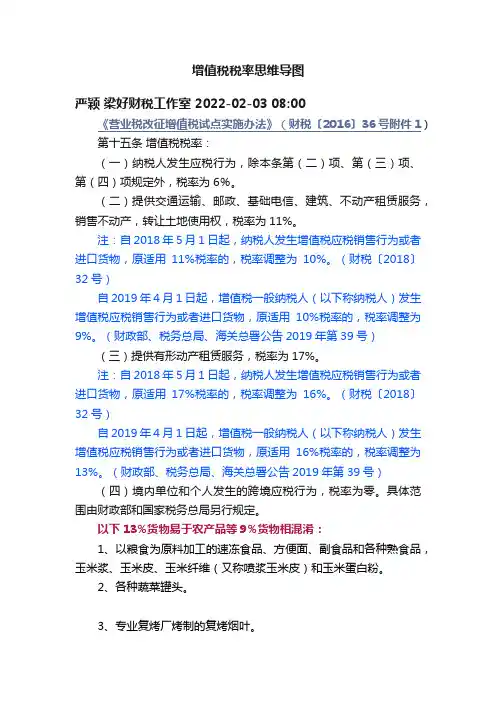

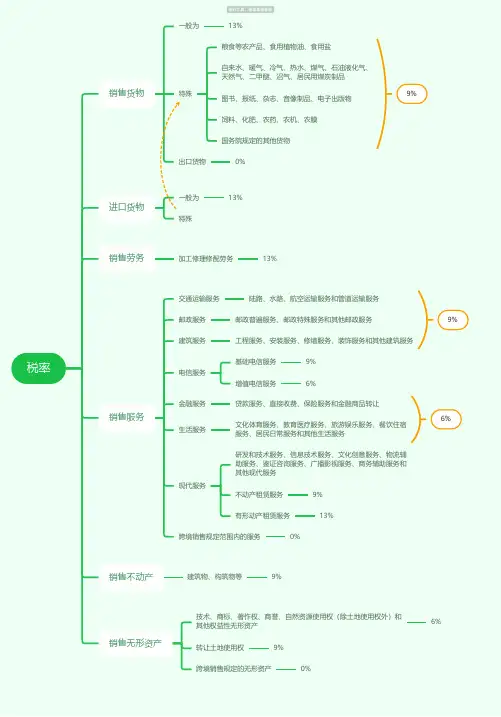

增值税税率思维导图严颖梁好财税工作室 2022-02-03 08:00《营业税改征增值税试点实施办法》(财税〔2016〕36号附件1)第十五条增值税税率:(一)纳税人发生应税行为,除本条第(二)项、第(三)项、第(四)项规定外,税率为6%。

(二)提供交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权,税率为11%。

注:自2018年5月1日起,纳税人发生增值税应税销售行为或者进口货物,原适用11%税率的,税率调整为10%。

(财税〔2018〕32号)自2019年4月1日起,增值税一般纳税人(以下称纳税人)发生增值税应税销售行为或者进口货物,原适用10%税率的,税率调整为9%。

(财政部、税务总局、海关总署公告2019年第39号)(三)提供有形动产租赁服务,税率为17%。

注:自2018年5月1日起,纳税人发生增值税应税销售行为或者进口货物,原适用17%税率的,税率调整为16%。

(财税〔2018〕32号)自2019年4月1日起,增值税一般纳税人(以下称纳税人)发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为13%。

(财政部、税务总局、海关总署公告2019年第39号)(四)境内单位和个人发生的跨境应税行为,税率为零。

具体范围由财政部和国家税务总局另行规定。

以下13%货物易于农产品等9%货物相混淆:1、以粮食为原料加工的速冻食品、方便面、副食品和各种熟食品,玉米浆、玉米皮、玉米纤维(又称喷浆玉米皮)和玉米蛋白粉。

2、各种蔬菜罐头。

3、专业复烤厂烤制的复烤烟叶。

4、农业生产者用自产的茶青再经筛分、风选、拣剔、碎块、干燥、匀堆等工序精制而成的精制茶,边销茶及掺对各种药物的茶和茶饮料。

5、各种水果罐头、果脯、蜜饯、炒制的果仁、坚果、碾磨后的园艺植物(如胡椒粉、花椒粉等)。

6、中成药。

7、锯材,竹笋罐头。

8、熟制的水产品和各类水产品的罐头。

9、各种肉类罐头、肉类熟制品。

10、各种蛋类的罐头。

连续不超过12个月经营期累计;

完税价格与应纳税额的计算

应纳税额=污染当量数×具体适用税额污染当量数=污染排放量÷该污染物的污染当量值应纳税额=固体废物排放量×具体适用税额固体废物排放量=当期固体废物的产生量-当期固体废物的综合利用量-当应税大气污染物、应税水污染物应税固体废物应纳税额的计算

转让房地产的全部价款及有价的经济收益

土地增值税四级超率累进税率表

应税收入

公正、公开原则;以事实为依据原则;过罚相当原则;。

(一)特点1披告也须是宿费饥美,戴经法律、法规搜扭曲行使现暨行政曹理权的组织,而军矗篝他行政机提璋组织.2麟法的争议发生在税务行噩坦覆中.3囡税就征纳问题发辈的争议,当事人在向人民法院擅矗行政诉讼前,必须先昼税骨行政复议程序,即擅咀前量.{二}扁’曹行政诉讼的原则砚”行政诉讼的特点及原则1人民法院特定主曹原则2.古法性审童原则3不适用回解原则4J主辟平停止执行5剧’tl/L提负串旺贡伍ID!6囱羁捂机3是负iii赔僵的原则(-)割据曹民作出的征税行为-•'议前置{二}视野机荣作出的量令纳税人提交纳税保证盘或者纳税担倒j)国(三}院野机呈作出的行政址罚行为(囚)院费饥呈作出的理掏出境雷理事珠阻且出境行为(五)税费机提作出胞税咀保盒烟施割据行政诉讼脑曼囊晴圆(大}戳”机提作出的税收噩锢胁行描能{七)认为酣睡制申翻眼阳帽记证和精摆翩盹绝|1第三节税务行政诉讼颁发.发售或者不予菁氧的行为(/\)税费机量的氧议行为1税费行政晖讼的坦诉在瑞钳T政诉讼等行政诉讼中,起诉扭蛊翩向性的缸,j,割据机关不事有趣诲钮,只有应挥棋即税费机关只能作为檀告,与民事诉讼不同,作为被告翩翩机关精自民讯2.ffl·诉方的每件:P518纳税人、组组且骨人等朝暨曹租用人在提起跚暨行政诉讼圃,盛蟹符合l'!目」矗件( 1)原告是认为具体mt行为侵犯翼古法舰盖脑公团、法人威者翼他坦舰.宿费’fi政诉蚀的起晴和曼理( 2)膏明确的植告.( 3)苟且体的诉讼遭事相事实.法律根噩.(4)属于法院的曼囊范围和置诉人民法院雷糟.3对稿费饥羡的枉扁府为锺但诉讼,必须先是坦复议,对筐议决定利则拍,可以在撞到量议决定书主日起15日内向人自法院徨诉.对真他且钢牙政行不匾阁,当事λ可以在撞到温细蹄曹细温主日趋15日内直撞向人民法院垣话.重大晨’曾行政处罚事件.撒移送量比喧机关的事件事.重大税费黝啡1.稿费行政处罚:谴疆、种类、处罚主体、执行第一节税务行政处罚第二节税务行政复议本章内害总结2.税务行政复议:置震范圄、雷辑、申请、相解与调解3.税务行政诉讼:特点、量襄宿圄税费行破处罚量姻阻击民.法λ画者提他坦织缸啤曹理秩序自由为,尚章相成把眼,依法应当事施行政量怪的,由税务机提结予行配处罚.割据行政处罚的设定就曹待u罚的种类税’行政处罚的主体税务行草处罚的程序割据行政处罚的执行辄得我国槐瞌法制的原则是属搜集中、斟法鳞-.&岖的宜法极主要集中程中央.1全国人民代襄大会E翼捕费量且去·'Olt!通过法律的形式注定鲁种院费何政处罚.2国量幌可以通过行政法规的取或啤定幡限制昧’自由以外的鹏晦何顿处罚.3.国禀税’哥总周可以温湿姐罩的形式设定警告和罚默:到4陆菌活动中的幢幢何为设定罚辙平精超湿1000元,对蟹’活动中的撞法行为(1)再遥法所帽的,设定罚默不得但过撞怯所的3倍,且量离不得翻过30000:n;;(2)没再违法所得的,设定罚帧军辄跑过10回町;;;坦坦限额凶,应当报国曾院批准.1罚歇,2没瞌非活所俑,3停且出口温现极.税麟预处罚的英腼主体主要是县」队上自制虞.鲁锻割据事民自由翻眼露出机帽不剧闭主悻搜捕,税费所可以实施罚款额在:20田呢以下的税费行政处罚.t一}筒屠程序适用最件-j!露情简单、事在清楚L违法局!II比较程钝且膏班定当编予处罚的注涮甜,二是给予胁阁楼程,仅适用于却暗自他以崎t以下相对法λ戴提他组织处以10国元以下罚款的违法事件.(二}-般噩摩:1惆董与审童;2昕证,3决定.昕证的强国是时公民作出Z OOOj毛以上或者时法人或真他坦织作出10000况以上罚款的囊件.除量多R国章糟’‘商量幽画或者个A隐私的不公开昕远的以外,附于公开昕远的囊件a应当先湖公告囊悟和昕证的时闹、地点并允许公众旁昕.程揭机关对当事λ作出罚歇朽政扯罚决定的,当事人应当也k副行歌扯团决佳节之目起15目内罐蜻罚款,到期不撞纳的,回蟹曹民可以对当事人每目提罚款颤颤的3%捆处罚眩.割据行政重议m国当事人军且砚,E机且作出匪用自费’具体行行为,依法向上一银视野胡""(匾议机提)提出申请,匾议机提经审理l'IJJ:税费凯兵具体行政行为依法作出啤苦苦‘囊里、巅销等决定目的活动.缸捂行政,E议与衙l l,行政处罚白为|《"罚’,,"》没峨翻穷和李雀所得;《3》..上出口�税钗不阳配下功赠酬?|《"敝酣缸;川”、晴雯夜扭、拙经斟剧低收回程资格认盒何为不依法嗣认纳税姐保句为藏府.旦公开工作中的’‘fi戴句为。

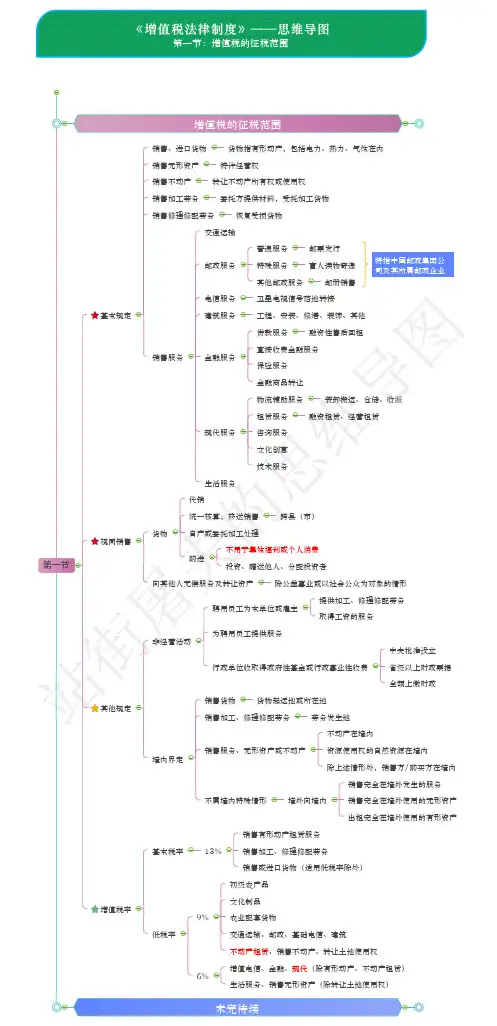

税率销售货物

一般为13%

特殊

粮食等农产品、食用植物油、食用盐

自来水、暖气、冷气、热水、煤气、石油液化气、

天然气、二甲醚、沼气、居民用煤炭制品

图书、报纸、杂志、音像制品、电子出版物

饲料、化肥、农药、农机、农膜

国务院规定的其他货物

9%

出口货物0%

进口货物

一般为13%

特殊

销售劳务加工修理修配劳务13%

销售服务

交通运输服务陆路、水路、航空运输服务和管道运输服务

邮政服务邮政普遍服务、邮政特殊服务和其他邮政服务

建筑服务工程服务、安装服务、修缮服务、装饰服务和其他建筑服务

电信服务

基础电信服务9%

增值电信服务6%

金融服务贷款服务、直接收费、保险服务和金融商品转让

生活服务

文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿

服务、居民日常服务和其他生活服务

现代服务

研发和技术服务、信息技术服务、文化创意服务、物流辅

助服务、鉴证咨询服务、广播影视服务、商务辅助服务和

其他现代服务

不动产租赁服务9%

有形动产租赁服务13%

跨境销售规定范围内的服务0%

9%

6%

销售不动产建筑物、构筑物等9%

销售无形资产

技术、商标、著作权、商誉、自然资源使用权(除土地使用权外)和

其他权益性无形资产6%

转让土地使用权9%

跨境销售规定的无形资产0%。

3.4增值税销项税额的会计处理现销方式销售货物一般销售方式平销和租赁收入平销返利冲减进项税额(先换成不含税金额再冲减)分期收款方式销售货物按合同约定的收款日期当天确定纳税义务的发生(确认销售时:记待转销项税额)(在约定收款日收到款项时:转为销项税额)销售退回及折让、折扣销售方式销售退回及折让开具红字专用发票折扣销售方式折扣销售商业折扣有发票:按折扣后计税无发票:不可冲减销项税额销售折扣代金券包装物销售及没收押金包装物销售单独计价的包装物本身计税,计入其他业务收入不单独计价,计入销售费用包装物租金先换算为不含税金额再计算,计入其他业务收入包装物押金销售酒类产品之外未逾期收回,不计税逾期收回,计税销售酒类产品啤酒,黄酒同上其他酒类无论是否逾期,都在收取时计税,同箭头直销直销企业——直销员——消费者:分别缴纳增值税直销企业(直销员)——消费者:直销企业缴纳增值税以旧换新一般商品按新商品价格全额计税金银首饰按销售方实际收取的不含税价款计税以物易物双方都应该作购销处理以各自发出的货物计算销售额并计算销项税额以各自收到的货物核算购货额并计算进项税额视同销售委托代销支付手续费视同买断受托代销受托方不用缴纳增值税额将自产委托加工货物用于集体福利或个人消费无偿赠送货物,提供服务外购,按购进成本缴纳增值税自产库存商品:成本价确认销项:售价*税率金融商品转让销售固定资产和无形资产转让固定资产销售不动产转让无形资产增值税简易计税小规模纳税人只通过“应交税费——应交增值税”计算可以冲减销项税额随货赠送:按比例。

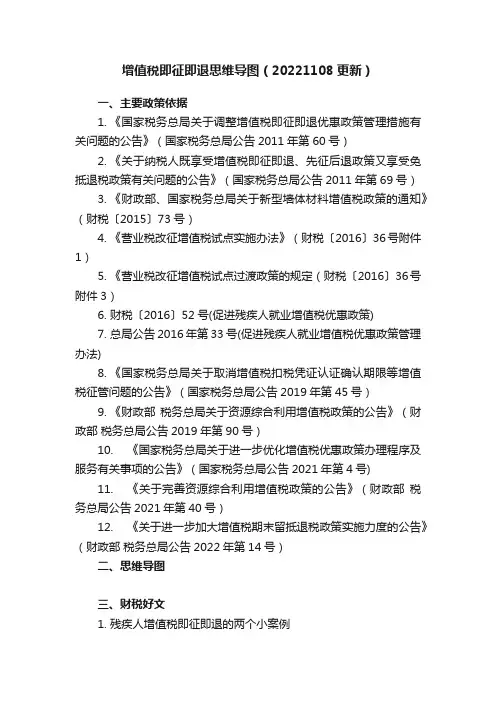

增值税即征即退思维导图(20221108更新)一、主要政策依据1.《国家税务总局关于调整增值税即征即退优惠政策管理措施有关问题的公告》(国家税务总局公告2011年第60号)2.《关于纳税人既享受增值税即征即退、先征后退政策又享受免抵退税政策有关问题的公告》(国家税务总局公告2011年第69号)3.《财政部、国家税务总局关于新型墙体材料增值税政策的通知》(财税〔2015〕73号)4.《营业税改征增值税试点实施办法》(财税〔2016〕36号附件1)5.《营业税改征增值税试点过渡政策的规定(财税〔2016〕36号附件3)6.财税〔2016〕52号(促进残疾人就业增值税优惠政策)7.总局公告2016年第33号(促进残疾人就业增值税优惠政策管理办法)8.《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)9.《财政部税务总局关于资源综合利用增值税政策的公告》(财政部税务总局公告2019年第90号)10.《国家税务总局关于进一步优化增值税优惠政策办理程序及服务有关事项的公告》(国家税务总局公告2021年第4号)11.《关于完善资源综合利用增值税政策的公告》(财政部税务总局公告2021年第40号)12.《关于进一步加大增值税期末留抵退税政策实施力度的公告》(财政部税务总局公告2022年第14号)二、思维导图三、财税好文1.残疾人增值税即征即退的两个小案例2.公司有聘用残疾人,增值税即征即退,注意6个要点!3.增值税即征即退政策看过来~4.几分钟了解增值税即征即退那些事5.资源综合利用企业:如何计算即征即退税额6.增值税即征即退专题学习7.《增值税即征即退重点政策解读与实务分析》课件8.增值税即征即退全攻略!9.例解软件企业即征即退的增值税和企业所得税处理10.软件企业即征即退进项税额如何分摊?11.软件产品增值税即征即退注意事项12.一文读懂嵌入式软件产品即征即退13.14.销售自行开发软件产品:增值税即征即退怎么办。