货币效用函数辨析

- 格式:doc

- 大小:239.50 KB

- 文档页数:16

vnm效用函数

VNM(Value of a New Money)效用函数是一种以“新货币”价值计

算折现金价值的方式,用来衡量行为对于投资者的价值。

它可以帮助投资

者做出决策,以尽可能创造最大的价值。

VNM效用函数被广泛用于金融投

资策略分析,它可以提供投资者在投资决策中用于综合考虑多个因素的工具。

VNM效用函数的基本思想是用货币价值的折现值来衡量行为的价值,

即未来货币价值的折现值。

VNM效用函数可以根据投资者的风险偏好来计

算出折现回报率,从而为投资者提供投资组合最大化回报的参考。

这个折

现回报率可以理解为投资者期望从投资组合中得到的有效率的投资回报的

折现值。

VNM效用函数所说的“新货币”指的是投资者给出的期望回报。

也就

是说,投资者在做出投资决策时,可以计算在计算的折现回报率的基础上,它们接受的期望回报的最终结果,以此来优化投资收益。

VNM效用函数可以为投资者provide一个分析不同投资决策的价值标准,帮助他们在投资决策中pursue最大价值。

它还可以通过模型优化投

资组合,帮助投资者在长期投资中实现最高价值,以追求最大投资回报。

从货币的边际效用导出效用-收入函数作者:产思龙来源:《现代企业文化·理论版》2008年第17期摘要:从货币的边际效用出发,探讨货币边际效用与消费者达到均衡时的总效用关系,构建出效用-收入函数,描绘出效用-收入曲线。

关键词:货币的边际效用;消费者均衡;效用-收入函数偏好是研究消费者行为的基础,效用函数是偏好的一种表示方法。

以效用函数为基础的理论是微观经济学中研究消费者行为的重要方法。

收入对消费者均衡时的效用值起着约束作用。

本文从货币的边际效用出发,探讨并构建出效用-收入函数,指导消费者行为。

一、效用函数的特点效用函数作为偏好的表示方法之一有着如下性质:(一)单调递增性随着商品数量的增加,总效用也增加。

即。

如图1所示:(二)偏好的凸性假设假若对于任意的,则有凸性的假定是缘于对某种组合选择的可能性和合理性,比如在两种商品(G1,G2)的情况下,如果a单位的G1和b单位的G2,用(a,b)表示,可以达到效用U,同样消费组合(c,d)也可以达到效用U。

那么消费集是凸集意味着消费组合(ta+(1-t)c,tb+(1-t)d)仍然可以达到效用U。

(三)边际效用递减规律在一定时间内,在其他商品的消费数量保持不变的条件下,随着消费者对某种商品消费量的增加,消费者从该商品连续增加的每一消费单位中所得到的效用增量即边际效用是递减的。

如图2所示:图2某商品的边际效用曲线边际效用函数为:当商品的增量趋于无穷小,即时,有对于一元凹函数,有二、货币的边际效用基数效用论着认为,货币同商品一样,也具有效用。

但由于货币的特殊性,它的边际效用的含义与一般商品略有不同。

下面笔者将从效用极大化的角度导出货币的边际效用。

设效用函数预算约束为求TU极大解:构造拉格朗日函数上式中的拉格朗日乘子表示约束条件增减一个单位对原始目标函数的影响。

此时的约束条件为收入,原始目标函数为总效用。

也就是收入的边际效用或货币的边际效用。

为求得效用极大,则有由上三式解得此时总效用达到极大值,消费者实现了均衡,且为消费者均衡时花费在各种商品上的最后一单位货币的边际效用。

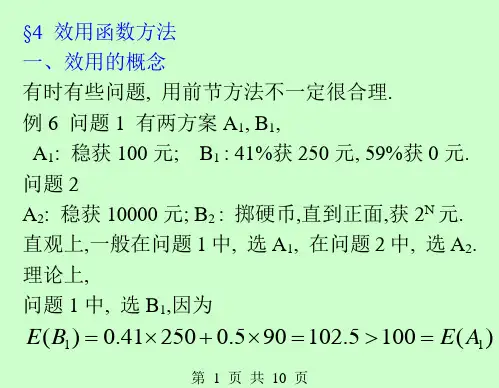

§4 效用函数方法一、效用的概念有时有些问题, 用前节方法不一定很合理. 例6 问题1 有两方案A 1, B 1,A 1: 稳获100元;B 1 : 41%获250元, 59%获0元. 问题2A 2: 稳获10000元;B 2 : 掷硬币,直到正面,获2N 元. 直观上,一般在问题1中, 选A 1, 在问题2中, 选A 2. 理论上,问题1中, 选B 1,因为11()0.412500.590102.5100()E B E A =⨯+⨯=>=在问题2中, 选B 2, 因为222211()22...10000()22E B E A =⨯+⨯+=∞>= 所以, 期望最大原则, 此处不尽合理.例7 设用20元买彩票,中奖率0.5, 奖金80,E=20元, 甲经济暂时较拮据, 几天没吃饱, 视20元效用大; 乙经济较宽松, 并不认为20元效用很大, 很可能买. 这就是货币的效用值, 给人提示为:(1) 决策者应结合实际进行决策;(2) 可以根据效用值来进行决策.二、效用曲线的确定及类别1. 货币效用函数 最初描述对货币量的感受度效用值U =log a (货币量M ).可推广运用到决策中.2. 确定效用函数基本方法因为这是一种主观量,所以,一般设最喜欢决策(或某一货币量M), 效用值为1, 最不喜欢的决策(或某一货币量m), 效用值为0, 其它的决策(或货币量k), 效用值为0~1中的数. U效用M 货币量O应用时, 将各因素折合为效用值, 计算各方案的综合效用值, 然后选择效用值最大的方案.3. 效用曲线的具体确定(1) 直接提问法向决策者提问:你企业获利100,200,…万元, 你的满意度各是多少? 效用曲线.(不很准,不常用)(2) 对比提问法A 1: 可无风险得到一笔金额x ;A 2: 以概率P 得到一笔金额y ,或以1P -得到z 且z x y >>,(或y x z >>)各效用表示(),(),()U z U x U y .设两种方案等价, 则有()(1)()()PU y P U z U x +-=.上式有4个变量, 知道其中3, 就可确定第4个量. 通过提问可确定, 有4种:(1) 固定,,y x z , 问P 取何值时, 1A 与2A 等价,(2) 固定,,P y z , 问x 取何值时, 1A 与2A 等价,(3) 固定,,P x y , 问z 取何值时, 1A 与2A 等价,(4) 固定,,P x z , 问y 取何值时, 1A 与2A 等价;例8 设0.5P =,610z =,5510y =-⨯, 且()1,()0U z U y ==, 如下图所示.(i) 首问当x 何值时, 有 0.5()0.5()()U y U z U x +=若答为250000x =-⇒ 则()0.5U x =(ii) 二问当x '何值时, 有 0.5()0.5()()U x U z U x '+=若答75000x '=, 则()0.75U x '= (iii) 三问当x ''何值时,有0.5()0.5()()U y U x U x ''+= 若答420000x ''=-, 则()0.25U x ''=, 从而可绘出效用曲线. 属于保守型. 8y510z 2-10.5()U x 货币x x 'x ''4. 效用曲线的大致分类 *5. 效用曲线的应用举例 例 设某石油企业的效用函数如右图. 欲试验钻井采油, 情况如下树.试根据决策者的 效用曲线进行决策解由效用曲线, 查得纯收入与效用值的对应值, 标O x 1保守型效用货币风险型中间型混合型20000-10000-100002000030000x O 1U 0.613000|-27000|0.98-3000-0.270.68在决策树边(纯收入=收入—支出).300010000[1](1)[2](2)270000.980.60.85--∆∆∆效用值纯收入试验好钻井出油0.15不出油130000∆-不钻井0.4不好[3]10000-∆钻井(3)0.10出油0.90不出油不试验10000[4](4)0.55-∆钻井出油不钻井0.45不出油270000.98∆130000∆-不钻井30000.6∆-30000.6∆-300001∆100000.27∆-00.68∆0.0980.833期望效用值0.67250.8330.60.68在事件状态点(2),(3),(4)效用期望值分别为 2max (0.833,0.60)0.833=3max (0.098,0.60)0.60=4max (0.672,0.68)0.68=在事件状态点(1)效用期望值为0.60.8330.40.60.7398⨯+⨯=1max (0.7398,0.68)0.7398=⇒试验最后决策: (1)试验; (2)若好, 则钻井;不好,则不钻井.*6. 其它效用曲线函数 线性112()()U x c a x c =+- 指数23()11()(1)a x c U x c a e -=+- 双指数3322()()11()(2)a x c a x c U x c a e e --=+-- 指数+线性22()1133()(1)()a x c U x c a e a x c -=+-+- 幂函数41213()[()]aU x a a c x a =+- 对数函数1132()log()U x c a c x c =+-。

西方经济学效用函数的关注与反思经济学是一门基于一定假设上的学科研究,它假设每一个都是理性的。

好比企业追求利益最大化,作为理性的人,应该追求效用最大化。

但是,效用函数只是一个假设,这个假设存在的合理性值得商榷。

经济学家假定人们是理性且偏好稳定的,但是对人类真实行为的研究却发现这一假定并不符合事实。

人类的“效用”并不是永远一致的。

那么效用函数到底有什么局限性呢?首先,在真正的涵义上能否获得一个人的效用函数是高度抽象化的问题。

此外,人们相信一个人的效用函数在不同的情况下是不同的,并且会随着时间的变化而变化,这就让函数的确立变得更复杂。

在大多数现实世界的问题中,一个决策的效用不单单依赖于单个变量,比如货币量。

一个实际效用函数的效用测量,要包括多个变量的话,就要用到n维的效用曲面。

但是想要精准的获得决策者的n维效用曲面实际上是不可能的。

因此,效用的概念有用还是没用,一直都颇有争议,但是可以知道的是在实际生活中效用函数的应用还是有限的。

第二,一个商品的消费单位如何计算更准确。

假定一个在沙漠中生存的人,4吨的水和1吨的食物是基本生存的物质需求。

按照西方经济学中对效用函数的存在性证明,存在1<u<4,使得(u,u)与(4,1)是无差异的。

但是在沙漠中,失去了(4-u)吨水是不可能用增加(1-u)吨食物来代替的。

也有人认为应该把4吨的水和1吨的食物定为一单位的水和一单位的食物,以便维持正常的消费需要,但是这样的假定过于随意,而且很大程度上存在着变动性。

如果不能确定一个消费束中商品的一个消费单位,那么效用函数的存在性证明也就缺乏现实基础。

第三,效用不能衡量幸福。

西方经济学中定义,效用是金钱、物品、劳务或其他事物给人提供的满足,所以可以认为效用越大越幸福。

金钱和物品这样的实际事物是可以用单位来描述的,但是对幸福感这样的抽象事物,显然效用是无法定义的。

效用无法衡量闲暇给决策者带来的效用,效用也无法衡量环境污染给人们带来效用的损失。

伯努利效用函数和货币效用函数伯努利效用函数和货币效用函数都是用来描述人们在做决策时所考虑的效用(即满足程度)的数学函数,它们是经济学研究中的重要工具。

下面将对伯努利效用函数和货币效用函数进行详细介绍,并比较两者之间的异同。

伯努利效用函数(Bernoulli Utility Function)是由瑞士数学家1764年提出的,是经济学中最早出现的效用函数。

伯努利效用函数通常用于描述人们在面对风险时的效用变化。

其一般形式可表示为U=ln(x),其中U表示效用,x表示某一特定数量的风险资产或商品。

伯努利效用函数的特点是效用随资产或商品数量的增加而递增,但递增的速度越来越缓慢,即边际效用递减。

这意味着人们对于收入的增加越来越不敏感,因此在面对风险时,人们的效用函数会呈现风险规避的特征。

货币效用函数(Money Utility Function)是在伯努利效用函数的基础上发展而来的,在经济学中应用更为广泛。

货币效用函数不仅考虑了人们对风险的态度,还考虑了人们对货币的偏好。

其一般形式可表示为U=C-1/2(A-R)^2,其中U表示效用,C表示消费,A表示货币资产,R表示风险。

货币效用函数的特点是效用随消费的增加而递增,但递增的速度越来越缓慢,同时效用还受到货币资产和风险的影响。

这意味着人们倾向于通过增加消费来提高效用,同时也会考虑到货币资产和风险的因素。

伯努利效用函数和货币效用函数之间存在一些异同点。

首先,在形式上,伯努利效用函数是货币效用函数的一种特殊情况,当不考虑货币资产和风险时,货币效用函数就退化为伯努利效用函数。

其次,在解释能力上,伯努利效用函数更强调对风险的规避,而货币效用函数更综合考虑了消费、货币资产和风险对效用的影响。

最后,在应用上,伯努利效用函数通常用于描述投资者在面对风险时的决策,而货币效用函数更广泛应用于经济学与金融学的各个领域,如消费决策、投资决策、资产定价等。

总之,伯努利效用函数和货币效用函数都是描述人们在做决策时所考虑的效用的数学函数。

货币效⽤函数辨析货币效⽤函数辨析内容摘要:货币的边际效⽤递减理论源⾃于著名数学家Daniel Bernoulli(1738)为解决“圣彼得堡悖论”⽽提出的效⽤函数解决⽅案。

然⽽,王⽂辉在《圣彼得堡悖论新解与不确定性估值》中证明了Bernoulli的效⽤函数解决⽅案是不成⽴的,因此,货币的边际效⽤递减是颇值得怀疑的。

本⽂对传统效⽤理论进⾏了更深⼊的分析和阐述,得到了⼀个效⽤函数族,并且⾸次提出了“效⽤阈限漂移”现象。

进⽽通过理论和实验两⽅⾯证明了货币的边际效⽤并⾮是单调递减的,⽽且效⽤函数与⼈们的风险偏好没有任何关系,从⽽纠正了微观⾦融经济学基础理论中长期存在的误区,为新的研究开辟了⽅向。

关键词:边际效⽤,效⽤函数,风险偏好,风险厌恶1.传统效⽤及效⽤函数理论回顾1.1贝努利与圣彼得堡悖论――最初的肇始著名数学家丹尼尔.贝努利(Bernoulli, D. 1738)于1738年提出了货币的边际效⽤递减理论,其⽬的在于解决“圣彼得堡悖论”。

“圣彼得堡悖论”来⾃于⼀种掷币游戏,即圣彼得堡游戏。

设定掷币掷出正⾯为成功,游戏者如果第⼀次投掷成功,得奖⾦2元,游戏结束;第⼀次若不成功,继续投掷,第⼆次成功得奖⾦4元,游戏结束;这样,游戏者如果投掷不成功就反复继续投掷,直到成功,游戏结束。

如果第n次投掷成功,得奖⾦2n元,游戏结束。

由于各个结果之间是相互独⽴的,因此游戏的期望收益为所有可能结果的得奖期望值之和:1111 ()2482 2482n nE=?+?+?++?+这是⽆数个1求和,等于⽆穷⼤。

由于游戏的次数没有限制,该游戏的数学期望值是⽆限的。

问题是⼈们对于参加这样⼀个理论上收益的数学期望⽆穷⼤的‘游戏’会⽀付多少费⽤呢?试验表明,⼤多数⼈只准备⽀付⼏元参加这⼀游戏。

⼈们对参与这种游戏所愿⽀付的有限费⽤与其⽆穷数学期望之间的⽭盾就构成了所谓的“圣彼得堡悖论”。

贝努利对于这个问题给出⼀种解决办法,他认为⼈们真正关⼼的是货币的效⽤⽽⾮它的价值量;⽽且额外货币增加提供的额外效⽤,会随着奖励的价值量的增加⽽减少,即后来⼴为流传的“货币边际效⽤递减律”。

FRM模型丨效用函数和风险偏好的辨析1.效用历史沿革效用的概念是丹尼尔·伯努利(不是数学家伯努利,但是他们都是伯努利家族的。

)在解释圣彼得堡悖论时提出的,目的是挑战以金额期望值作为决策的标准,证明期望收益并不是人们在做决策时的唯一衡量标准。

经济学家对于效用的理解是有一个过程的。

●19世纪的威廉姆·斯坦利·杰文斯、里昂·瓦尔拉斯和阿尔弗雷德·马歇尔等早期经济学家认为效用如同人们的身高和体重一样是可以测量的。

●而约翰·希克斯则尝试了只在序数性效用的假定下,也取得了很多的研究成果。

希克斯认为,效用的数值表现只是为了表达偏好的顺序,并非效用的数值。

因此,从分析消费者行为的方法来看,基数效用论者采用边际效用分析方法,序数效用论者采用无差异曲线分析方法。

从教科书等内容判断,现在比较通用的应该是后者的序数性效用。

1.1.效用概念的提出——圣彼得堡悖论圣彼得堡悖论是尼古拉·伯努利在1738年提出的一个概率期望值悖论。

它来自于一种掷币游戏,圣彼得堡游戏。

游戏规则为:掷出正面或者反面为成功,游戏者如果投掷成功,得奖金2元,游戏结束;若不成功,继续投掷,二次成功得奖金4元,游戏结束;这样,游戏者如果投掷不成功就反复继续投掷,直到成功,游戏结束。

如果n 次投掷成功,得奖金2n元,游戏结束。

首先,我们用公式1()k kk E X x p ∞==∑来计算这个游戏收益的数学期望值:23423411111()2222222222n n E X n n ==⨯+⨯+⨯+⨯++⨯= 从理论上来说,该游戏的期望值是无穷大的。

按照概率的理论,多次试验的结果将会接近于其数学期望。

这就出现了计算的期望值与实际情况的“矛盾”。

如果仅仅以期望值标准,我们将无法给这个游戏进行定价。

圣彼得堡悖论反映了决策理论和实际之间的差别。

人们总是不自觉地把模型与实际问题进行比较,但决策理论模型与实际问题并不是一个东西;圣彼得堡问题的理论模型是一个概率模型,它不仅是一种理论模型,而且本身就是一种统计的 “近似的”模型。

效用、损失与风险函数效用函数(Utility Function)是一种经济学概念,用于评估个人或组织对不同选择的偏好程度。

它衡量的是个体对于不同结果的满意程度或福利水平。

损失函数(Loss Function)是一种数学函数,用于评估模型预测结果与实际结果之间的差距。

风险函数(Risk Function)则是指损失函数的期望值,用于评估模型的整体表现。

效用函数的应用范围非常广泛,不仅限于经济学领域。

在经济学中,效用函数可以用来评估个体在消费决策中的偏好。

例如,一个消费者在购买商品时,可以根据效用函数来判断对于不同商品的满意程度,从而做出最优的购买选择。

在生产决策中,效用函数也可用于评估企业的利润或效益。

此外,效用函数在公共政策制定中也有重要的应用。

政府可以通过对不同政策措施的效用函数分析,来选择最优的政策方案。

然而,效用函数也存在一定的局限性。

首先,效用函数是基于个人的主观偏好进行评估,因此不同个体对于相同选择可能有不同的效用函数。

这使得在集体决策中,如何综合不同个体的效用函数成为了一个问题。

其次,效用函数往往是根据个体的经验和认知进行建模的,因此可能忽视了一些隐含的因素。

例如,某个人可能会根据过去的经验来评估未来的效用,但如果未来情况发生变化,这种评估就会失效。

损失函数在机器学习中有着广泛的应用。

在监督学习任务中,模型通过学习数据集中的样本和相应的标签,来预测新样本的标签。

损失函数用于衡量模型预测结果与实际结果之间的差距。

常见的损失函数有均方差损失函数和交叉熵损失函数等。

通过最小化损失函数,可以找到最优的模型参数,从而提高模型的预测准确性。

然而,损失函数的选择也是有风险的。

不同的损失函数适用于不同的情况,选择不当可能导致模型产生误导性的结果。

例如,在处理分类问题时,使用错误的损失函数可能导致模型过于关注错误分类的样本,而忽视其他分类结果。

此外,某些损失函数对异常值(Outlier)较为敏感,一旦输入数据中存在异常值,模型的训练过程就可能受到影响。

一、效用的概念

效用(utility):指消费者在消费商品时所感受到的满足程度。

效用是消费者对商品满足自己欲望的能力的一种主观心理评价。

二、基数效用和序数效用

基数效用论:效用可以具体衡量并加总求和,表示效用大小的计量单位称作效用单位。

19世纪和20世纪初期。

序数效用论:效用的大小事无法具体衡量的,效用之间的比较只能通过顺序或等级来表示。

20世纪30年代。

三、基数效用论和边际效用分析法概述

1.边际效用递减规律

假定消费者消费一种商品的数量为Q,

则总效用函数为:TU=f(Q)

边际效用函数为:MU=△TU(Q)/ △Q

当△Q→0时,MU= △TU(Q)/ △Q=dTU(Q)/dq 边际量=因变量的变化量/自变量的变化量

边际效用递减规律的内容:

在一定时间内,在其他商品的消费数量保持不变的条件下,随着消费者对某种商品消费量的增加,消费者从该商品连续增加的每一消费单位中所得到的效用增量即边际效用是递减的。

2.关于货币的边际效用

对于一个消费者来说,随着货币收入量的不断增加,货币的边际效用是递减的。

3.需求曲线的推导

消费者均衡条件:

4.消费者剩余。

货币效用函数辨析内容摘要:货币的边际效用递减理论源自于著名数学家Daniel Bernoulli(1738)为解决“圣彼得堡悖论”而提出的效用函数解决方案。

然而,王文辉在《圣彼得堡悖论新解与不确定性估值》中证明了Bernoulli的效用函数解决方案是不成立的,因此,货币的边际效用递减是颇值得怀疑的。

本文对传统效用理论进行了更深入的分析和阐述,得到了一个效用函数族,并且首次提出了“效用阈限漂移”现象。

进而通过理论和实验两方面证明了货币的边际效用并非是单调递减的,而且效用函数与人们的风险偏好没有任何关系,从而纠正了微观金融经济学基础理论中长期存在的误区,为新的研究开辟了方向。

关键词:边际效用,效用函数,风险偏好,风险厌恶1.传统效用及效用函数理论回顾1.1贝努利与圣彼得堡悖论――最初的肇始著名数学家丹尼尔.贝努利(Bernoulli, D. 1738)于1738年提出了货币的边际效用递减理论,其目的在于解决“圣彼得堡悖论”。

“圣彼得堡悖论”来自于一种掷币游戏,即圣彼得堡游戏。

设定掷币掷出正面为成功,游戏者如果第一次投掷成功,得奖金2元,游戏结束;第一次若不成功,继续投掷,第二次成功得奖金4元,游戏结束;这样,游戏者如果投掷不成功就反复继续投掷,直到成功,游戏结束。

如果第n次投掷成功,得奖金2n元,游戏结束。

由于各个结果之间是相互独立的,因此游戏的期望收益为所有可能结果的得奖期望值之和:1111 ()2482 2482n nE=⨯+⨯+⨯++⨯+这是无数个1求和,等于无穷大。

由于游戏的次数没有限制,该游戏的数学期望值是无限的。

问题是人们对于参加这样一个理论上收益的数学期望无穷大的‘游戏’会支付多少费用呢?试验表明,大多数人只准备支付几元参加这一游戏。

人们对参与这种游戏所愿支付的有限费用与其无穷数学期望之间的矛盾就构成了所谓的“圣彼得堡悖论”。

贝努利对于这个问题给出一种解决办法,他认为人们真正关心的是货币的效用而非它的价值量;而且额外货币增加提供的额外效用,会随着奖励的价值量的增加而减少,即后来广为流传的“货币边际效用递减律”。

贝努利将货币的效用测度函数用货币值的对数来表示,从而所有结果的效用期望值之和将为一个有限值,则理性决策应以4元为界。

1.2马歇尔《经济学原理》中的疏漏和疑惑马歇尔是古典经济学体系的集大成者,他的《经济学原理》(马歇尔,1938)奠定了微观经济分析的基础。

他在《经济学原理》中也讨论了边际效用递减规律及货币的边际效用。

综合马歇尔的论述,关于我们讨论的边际效用主要有以下观点:1、边际效用是递减的在《经济学原理》的论述中,马歇尔多次谈到货币的边际效用是递减的。

①在“原理”的115页,马歇尔写道“换句话说,一个人越是富有,货币的边际效用对他就越小;他的资产每有增加,他对任何一定的利益所愿付出的价格就随之增加。

同样,他的资产每有减少,货币对他的边际效用就随之增大,他对任何利益所愿付出的价格也就随之减少。

”②在“原理”的149页,马歇尔又写道“值1镑的满足对一个普通的穷人比对一个普通的富人值1镑的满足要大得多。

”2、边际效用并非单调递减在论述边际效用递减规律时,马歇尔注意到边际效用并非单调递减的问题:“在这里,我们可以注意以下这样一个事实,虽然它没有多大的实际重要性:一样商品数量很少,也许不足以满足某一特殊的欲望;因此,当消费者得到足够的数量,使他能达到所要达到的目的时,他的愉快就有超过比例的增加。

例如,如果糊满房内的墙壁需要十二张糊壁纸,十张就不够,则任何人从十张糊壁纸所得到的愉快,比从十二张糊壁纸所得的愉快在比例上为少。

”(马歇尔,1938)1.3 阿罗――建立在期望效用假设上的凹函数货币的边际效用递减律对理论界最大的影响之一是基于这个理论建立的各种效用函数,包括HARA函数族,尤其是负指数效用函数,这些效用函数已经成为微观金融研究的基本工具,广泛用于研究人们的消费和投资决策以及面临不确定条件下的选择。

很多重要的微观金融的理论成果均是借助以上效用函数完成的。

根据对现有文献的检索和研究,这一理论支脉发展的主干脉络大致如下:1965年,阿罗根据“期望效用假设”(the expected-utility hypothesis)提出风险厌恶的凹效用函数,在此基础上提出相对风险厌恶系数和绝对风险厌恶系数(Arrow, K. J., 1965)。

普拉特也在同一时间得到了相同的结果(Pratt,J., 1964),因此,学术界合称为“阿罗-普拉特风险厌恶系数”。

1971年,阿罗对风险厌恶模型的逻辑基础“期望效用假设”(the expected-utility hypothesis )进行了论证,从而构造了一个完整的理论体系。

在“阿罗-普拉特风险厌恶模型”发表后,学术界展开了许多代表不同风险厌恶程度的效用函数的研究,其中最典型和著名的是1971年,默顿构造了双曲绝对风险厌恶函数族(hyperbolic absolute risk aversion, HARA ),在此基础上得到了连续时间最优消费和投资组合的显式解(Merton, R. C., 1971)。

随后,以边际效用递减的特征来表示风险厌恶的效用函数成为微观金融通用的研究工具,这些效用函数应用于数理金融模型可以得到各种微观金融问题的显式解。

其数学表达的漂亮已经让微观金融研究形成了某种路径依赖,很少有人对其合理性进行探究。

我们就顺着其发展的脉络来从理论逻辑上来探究一下其合理性吧。

1.3.1 默顿的HARA 函数族(Merton, R. C., 1971, p389)假设某个人的效用函数可以写成(,)()t U C t e V C ρ-⨯=,这里V 是一族效用函数,其绝对风险厌恶系数对于消费C 是一条正的双曲线,即:'''()/1//01C A C V V ηβγ⎛⎫≡-=+> ⎪-⎝⎭而且须满足:1;0;0;11C if βγβηηγγ⎛⎫≠>+>==-∞ ⎪-⎝⎭HARA (hyperbolic absolute risk-aversion )函数族的效用函数都可写成:(1)()1C V C γγβηγγ⎛⎫-=+ ⎪-⎝⎭ 从以上的推导可以看出,HARA 函数族构建的关键是“其绝对风险厌恶系数对于消费C 是一条正的双曲线”,而绝对风险厌恶系数则来自于阿罗(Arrow, K. J., 1965)和普拉特(Pratt,J., 1964)。

两人的工作相类似,但阿罗的影响要大的多,我们在这里进一步分析阿罗(Arrow, K. J., 1965)的风险厌恶模型。

1.3.2.阿罗的风险厌恶模型(Arrow, K. J., 1965)在这篇关于风险厌恶的文章的开头(p147),阿罗开宗明义地写道(Arrow, K. J., 1965):“在本文中,我要更明确地讨论风险厌恶的量度,而且将显示,这些量度与期望效用假设一起,如何在相关的经济理论中推导出定量的而不仅仅是定性的结果。

”在分析了风险厌恶假设的合理性之后,阿罗写道――让我们使用贝努利的期望效用假设来探究风险厌恶的更具体的特征。

令 Y=财富U(Y)=财富Y 的总效用U /(Y)=财富的边际效用U //(Y)=财富的边际效用对财富的变化率(即总效用的二次导数)我们可以始终假设财富具有非饱和性:U /(Y)>0, 即效用是财富的严格单调增函数。

设某人的财富为Y 0,面临一个以相同的概率赢得或损失h 的公平抽奖。

于是他面临的选择相当于以概率1获得Y 0,或者在随机变量收入Y 0+h 或Y 0-h 之间进行选择,这两个随机变量的概率都是0.5。

一个风险厌恶者当然偏好固定性收入,根据期望效用假设:000()(1/2)()(1/2)()U Y U Y h U Y h >-++或者,改写成:0000()()()()U Y U Y h U Y h U Y -->+-由于财富的相等变动而导致的总效用的差额随着财富的增加而减少;于是,一个大家很容易证明的结论就是,风险厌恶者的效用函数具有如下性质:/()U Y 随着Y 的增加而严格减小。

于是阿罗在此基础上构建了相对风险厌恶系数和绝对风险厌恶系数: ///()()/()A R Y U Y U Y =-=绝对风险厌恶系数 ///()()/()R R Y YU Y U Y =-=相对风险厌恶系数 正是基于以上结论,许多学者研究了各种形式的表示绝对风险厌恶的效用函数。

因此我们说阿罗的风险厌恶模型是现在通用的边际效用递减型效用函数的发源地,也是将风险偏好与效用函数的形态相互关联的肇始者,我们后面将证明这个理论模型是错误的。

2.边际效用分析为了方便论述,下面给出本文的几个概念:我们把产生效用的人称为“效用主体”,对效用主体产生效用的事物称为“效用源”。

而根据得到效用源的方式的不同,我们可以把效用分为“可购型效用”与“非购型效用”:能够用金钱买到的效用源带来的效用是可购型效用,不能够用金钱买到的效用源带来的效用是非购型效用。

例如,具体的商品给我们带来的效用是可购型效用,而金钱本身、荣誉、感情甚至考试分数等等带给我们的效用就是非购型效用。

2.1效用的量度“效用”是人的一种主观感受和评价,对“效用”的度量更是一种完全主观的概念。

马歇尔(1938)指出:“效用是被当作与愿望或欲望相互有关的名词。

我们已经说过:愿望是不能直接衡量的,而只能通过它们所引起的外部现象加以间接的衡量:而且在经济学上主要研究的那些事例上,这种衡量是以一个人为了实现或满足他的愿望而愿付出的价格来表现的。

”因此,按照马歇尔(1938)创立的效用理论,可购型效用等于其效用主体为得到效用源所愿付出的最大价格,而这个最大价格与购买价格之间的差额就是消费者剩余。

然而非购型效用是无法用价格(货币)衡量的,但同样可以效用主题为了得到这一非购型效用而付出的代价(同样是非购型的)来衡量。

综合以上的分析中,我们可以概括出一个度量效用的一般参照标准:结论1 效用源的效用可以用效用主体为得到它而愿意付出的代价来衡量。

如果某效用主体面对A、B两个效用源,得到A事物的代价大于得到B事物的代价,而该效用主体愿意为了得到A而付出比得到B更大的代价,我们可以判断,对效用主体来讲,A的效用要大于B的效用,或者说对A的偏好要大于B。

2.2 边际效用及其递减规律边际效用就是效用源增加一定增量而给效用主体带来的的增加的满意程度,或者说是最后增加的一单位效用源给效用主体带来的效用的增加量。

“边际效用递减规律”是指:在其他条件不变的情况下,在一定时间内消费者消费某特定商品或服务,随着商品或服务的数量不断增加,对消费者产生的效用的增量即边际效用不断减少。

按照本文的概念系统,传统的边际效用递减规律可以如下表述:随着效用主体所享用某一种效用源的数量的增加,效用主体所得到的总的效用会增加,但边际效用会随之减少。